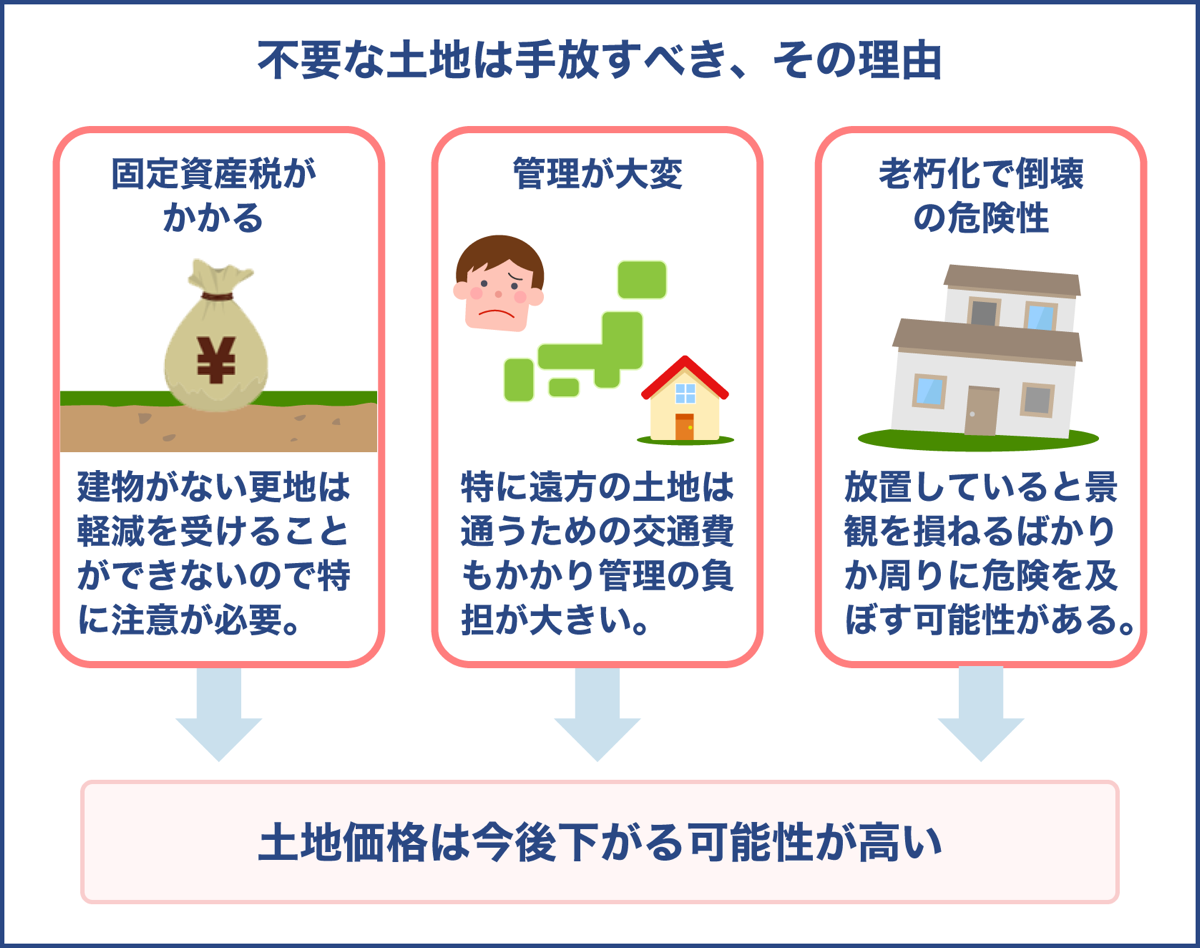

不要な土地は、所有し続けるメリットがほぼありません。

それどころか固定資産税の負担や、管理義務が発生するため、マイナスな要素が大きいです。

土地を手放す際には、不動産会社による売却や買取が一般的です。

しかしながら不要な土地に関しては売れ残ってしまうため、他の手段を考える必要があります。

そこで思いつくのが、国や自治体への売却及び寄付です。

寄付であれば簡単に受け取って貰えそうなイメージがありますが、実際のところどうなのでしょうか?

不要な土地を自治体や国に寄付・売ることはできるのか、結論をまとめました。

また、お困りの土地を処分するためのイロハもご紹介します。

目次

寄付をしてでも不要な土地を手放すべき理由とは?

寄付をした場合、手放した時に得られる収益はないです。

タダであげることになるため、抵抗を感じるかもしれません。

しかしながら不要な土地に関しては、所有し続けるメリットが非常に薄いため、早く手放すことを視野に入れた方がよいでしょう

固定資産税がかかる

土地を所有している場合、使用の有無に関わらず固定資産税が発生します。

また、都市計画区域内の土地の場合には都市計画税の対象にもなるため、さらに税負担がのしかかることになります。

特に、建物が建っていない更地の場合には、要注意です。

住宅地が建っている土地であれば、土地にかかる固定資産税は軽減対象になります。

広さにもよりますが、3分の1あるいは6分の1の軽減が適用されます。

一方で更地の場合、固定資産税の軽減が受けられないため、満額の税金を支払うことになるでしょう。

土地の所在地や広さにもよりますが、かなりの金額を支払わなければいけないケースも多いです。

しっかりと土地活用しているのであれば、固定資産税は必要経費として割り切れる部分があるでしょう。

しかしながら、全く使っていないのに税金だけ垂れ流しになるのは非常にもったいないです。

資産であるはずの土地が、負の財産になってしまいます。

金銭面を考えれば、不要な土地を持ち続けるのは得策ではありません。

特定空き家に指定された場合

住宅が建っている場合、土地に対する固定資産税は軽減が適用されます。

しかしながら、特定空き家に指定されてしまうと、この軽減は受けられなくなる可能性があります。

つまり実質、税負担が増える訳です。

なぜこのような措置が取られるのかと言いますと、全国的に増えた空き家対策のためです。

もちろんすぐに軽減適用外になる訳ではなく、最初のうちは行政からの指導が入ります。

しかしながら無視し続けていると、特定空き家として認定されてしまうのは言うまでもありません。

よって面倒であっても、空き家を放置することのないように適切に管理しなければならないのです。

また、このような空き家を生み出さないためにも、不要な場合には手放した方がよいでしょう。

皆さん要らなくなった土地ありますかね。こういったものを誰かにあげようかなって考える時にどうするのかということをお話ししていこうかなと思います。不要な土地・いらない土地ですよね。言い換えれば不動産の価格の上昇が今後10年20年30年40年も先を通しても見込めないような土地は所有続けるメリットがほとんどないどころか相続においても子供にとってもお荷物財産となるっていう言い方をしている人も少なくない今日に至っております。

それどころか固定資産税の負担管理義務が発生などもしたりしてマイナスの要素がすごく大きいです。土地を手放す際には不動産会社の力を借りて不動産売却するのが一般的ですけれども不要な土地不動産屋さんの力を借りても売れ残ってしまうことが多い。その時に思いつくのが国に寄付あるいは売却することができるのかなっていうことなんですけれども実際のところ単刀直入に言うと国への土地の売却及び寄付は不可能というわけではありませんがかなりハードルが高いです。

受け入れてもらえるケースの方が少ないと思った方がいいです。国が取得する土地は行政目的で使用する土地にのみと定められている国が必要としている土地以外はお断りいらないよと言われてしまいますまた土地の取得に関しては財務大臣との協議の上決定されるから結構大変なんですねそもそも国有地として取得したい土地の場合には国の方から「すいませんこの土地売ってください」と声がかかるケースがほとんどです。なのでこちらから逆に買ってください。差し上げたいですっていうような土地は国にとっても必要性のない土地ということになるので受け付けてもらえる可能性は極めて少ない。

管理が大変

土地を所有している以上は、管理が必須です。

放っておけば、あっという間に荒れ果てた土地となってしまいます。

特に問題なのが、夏場の草刈りでしょう。

夏場は雑草の生育スピードが早いため、何も手入れをしないとすぐに足の踏み場もなくなります。

放置してしまうと、自分の土地の問題だけではなく、周囲の土地にまで迷惑をかける可能性もあります。

雑草が生えすぎてしまうと、害虫なども寄り付くようになるでしょう。

また、景観も著しく損ねてしまいます。

周囲の住人に迷惑をかけることのないように、最低限の管理はおこなわなくてはいけません。

定期的に管理をおこなうとなると、少なからず労力が必要となります。

近くに住んでいる場合ならまだ良いのですが、相続などで得た遠方の土地の場合には大変です。

通うための交通費なども発生することになるため、管理の負担を考えれば手放す選択肢も視野に入れなければなりません。

老朽化により周囲に危険を与える可能性がある

可能性は低いものの、放置している土地は周囲に危険を加える存在になる場合もあります。

例えば、地盤が緩んでおり、土砂災害を起こすかもしれません。

また建物が建っているのであれば、特に危険を伴います。

地震の際など、建物が倒壊する不安が大きいのは深刻な問題でしょう。

管理を怠ったために、周囲の人に危害を加えた場合には損害賠償責任が生じます。

そのような危険性の高い土地の場合、近所の方からクレームがくる可能性も高いです。

ご近所関係を悪化させる要因になります。

いずれにしろ周囲の人のため、そして自分自身のために、管理できない土地はいつまでも所有し続けているべきではありません。

今後、価値が上がる見込みは薄い

せっかく所有している土地を手放すのは気が引けるものです。

もしかしたら今後、土地価格がアップするかもという考えがあるかもしれません。

確かに一昔前までは、場所にもよりますが土地価格の上昇を見込める土地も多く存在しました。

よって投資目的で土地を購入するという人がいたのも事実です。

しかしながら現在ではその限りではありません。

土地価格の上昇に関しては、完全に頭打ち状態でしょう。

それどころか、少子化が続けば今後は土地価格が下落していく可能性の方が高いかもしれません。

つまり、今現在所有している土地の価値が上がることを期待するのは、少々的外れです。

もちろん土地にもよりけりですが、価格上昇が見込めるような土地は、そもそも寄付に出そうと検討しないはずです。

今後の価格上昇に望みをかけて所有し続けるのは、あまり得策ではないでしょう。

土地価格が下がる可能性もあるため、売却を考えているなら早めの方がよいでしょう

土地が資産という時代では、なくなってきているんですね

逆に受け付けてもらえるごく稀なケースってどんなケースなのっていうことなんですけども国道が整備される予定の土地今後先10年後20年後ってわけじゃないけどもう計画が出てて段々と徐々に買い取っていこうかなっていう土地になってる所ということですね。計画道路っていうのはいっぱいありますよね。

東京都なんかに住んでも計画道路だらけです。でも実際にここに道路は本当に完成するのって多分私も生きてないんじゃないかとか色々思うことも多いですけれどもそういった土地の場合には国も買い取ってもらえるケースが多い。そんなケースの時には逆に売り手側の方が有利ですので結構高く買い取ってもらったりもします。国道だけではなくて鉄道に関しても同様となります。

国鉄なんかもありますもんね。あとは考えられるのは公共の施設として学校・公園・病院美術館や博物館など用途によっては考えられるのかなと思いますですが国ですと国の学校とか国の公園など極めて多いとは言えないのででは次にこういったことに着目するとじゃあ地方自治体はどうか。市町村ですねいわゆる。市町村への土地の寄付や売却ができないのかって考える。そうすると自治体の場合も基本的には国と一緒で必要な土地しか寄付及び売却を受け付けてもらえない。

しかし国と比べるとややハードルが下がる。その理由としては国が必要とする土地というのは国道であったり国立の病院や学校などを建設するための土地ですけれどもこのような施設が近くに建っていることの方が少ないですよね。

国に寄付あるいは売却することは可能?

土地が不要な場合、国に寄付もしくは売却することを考えつくかもしれません。

国であれば、高値での売却が実現したり、簡単に引き取ってもらえそうな気がします。

実際のところ、国への土地の売却及び寄付は不可能という訳ではありません。

しかしながら、限りなくハードルが高いです。

国が取得する土地は、行政目的で使用する土地のみと定められています。

土地を管理するのにもコストがかかるため、どんな土地でも無制限に受け取る訳ではありません。

要は国が必要としている土地以外はお断りされるということです。

また、土地の取得に関しては財務大臣との協議の上決定されることになっています。

一国の財政や金融を任されている長官の判断が必要な訳ですから、相当厳しいことはイメージできるでしょう。

そもそも国有地として取得したい土地の場合には、国の方から声がかかるケースがほとんどです。

こちらから売り込まないといけないような土地は、国にとっては必要性のない土地ということになります。

受け付けてもらえる極まれなケースとは?

国への売却及び寄付は、あまり現実的ではなく難しいです。

しかしながら事例が全くない訳ではありません。

では、受け付けてもらえる極まれなケースとはどのような場合なのかと言いますと、国道が整備される予定の土地です。

今後、国道が通る予定の場所にある土地の場合、国としては必ず取得しておきたい土地になります。

そのような場合では、売却に応じてもらえる可能性が非常に高いです。

また売却金額に関しても、売り手側が非常に有利となります。

国道だけではなく、鉄道に関しても同様です。

道路や鉄道計画は何年も前から立てているため、もし取得できなければ計画に支障をきたすことになります。

そうならないよう、土地の取得に関してはかなり柔軟に応じてくれるでしょう。

国道や鉄道だけでなく、公共の施設を建設する予定の場合も、土地の寄付や売却を受け付けてもらえます。

国営及び国立の施設としては、例えば以下の施設があげられます。

- 学校

- 公園

- 病院

- 美術館や博物館

とはいえこのような施設が建設される機会はそれほど多くありません。

国と売買ニーズが一致するのは極まれなことのため、ほぼ不可能と思っておいた方がよいでしょう。

自治体に寄付あるいは売却することは可能?

国へ土地の寄付や売却が難しくても、自治体であればどうでしょうか?

つまり市町村への土地の寄付や売却ということになります。

自治体の場合も基本は国と一緒で、必要な土地しか寄付及び売却を受け付けてもらえません。

土地を取得するのにもコストがかかります。

ここで言うコストの出どころは、他でもない税金です。

市民の税金が投入されることになる訳ですから、住人が納得できるような公共目的の土地でなければ取得してもらえません。

また安易に土地の売却や寄付を受け付けてしまうと、固定資産税の税収が減ることになります。

土地の管理にもコストがかかるため、目的のある土地以外はお断りされるでしょう。

国への寄付や売却と同様に、こちらも簡単ではないことを覚えておきましょう。

土地のニーズは国より高い

自治体も土地の寄付や売却を簡単に受け付けてもらえる訳ではありませんが、国と比べるとややハードルは下がります。

その理由として、国が必要とする土地というのは、国道であったり国立の病院や学校などを建設するための土地です。

このような施設が身近に建つ機会はそれほど多くありません。

一方で自治体が必要としている土地は、市立小学校や中学校、公民館などを建てるための土地になります。

国立の施設よりも、身の回りに溢れているのではないでしょうか。

自治体の建物の方が周囲にある数が多いため、国相手よりは売却や寄付がしやすいです。

要は国よりも自治体の方が土地を必要としている訳ですから、自分の土地を引き取ってもらえる確率が高くなります。

ということは、最初から国ではなく自治体への寄付や売却を検討した方がよいのでしょうか?

そうですね。国への寄付や売却を考えるよりも、はるかに現実的です

一方で市町村となりますと市立の小学校や例えば文京区とかでもいいんですけども中学校や公民館そこら辺にいっぱい建ってる公民館などを建てるための土地なんかも取得する要因となっております。国立の施設よりも溢れてるんではないでしょうかね。なので自治体の建物の方が周囲にある数が多くよく目にするため国よりは売却するハードルが下がるのではないかと言われております。

では実際に自治体に売却する際の手順なんですけれども自治体に土地買取希望届出書を提出する。2点目希望する地方公共団体がある時には一緒に協議を行う。3点目希望する地方公共団体がない時には第三者の譲渡が検討される。4点目協議に問題がなければ買取が成立するということなんですけれどもまず1点目の自治体に土地買取希望届出書には実際に買取希望価格がかかります。この買取希望価格は何をもとに決められているのかっていうことなんですけれども国税局が発表している相続税路線価というものを基にして買取希望価格をお書きするといいと思います。

勝手になんとなくこのぐらいの金額欲しいなあなんて思って書くよりは相続税路線価っていうのは私ども不動産鑑定士のこれから評価が始まるんですけれども適正の不動産価格に沿って決められた価格を税務署に提出して税務署がそれを持ってまた路線価を付しているといった流れになってますのでしっかりと国が決められた価格になってるので路線価をベースにしてあげるといいのかなと思います。

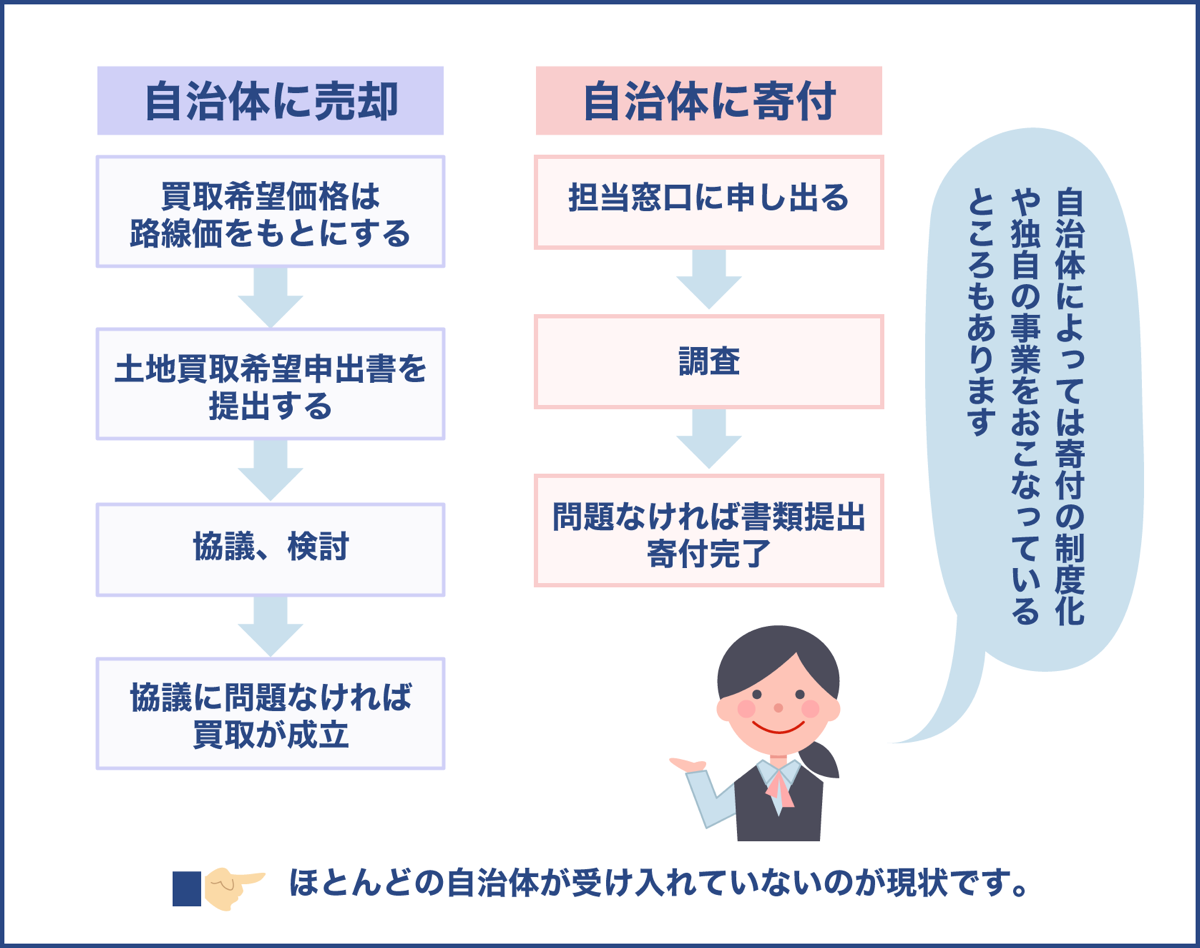

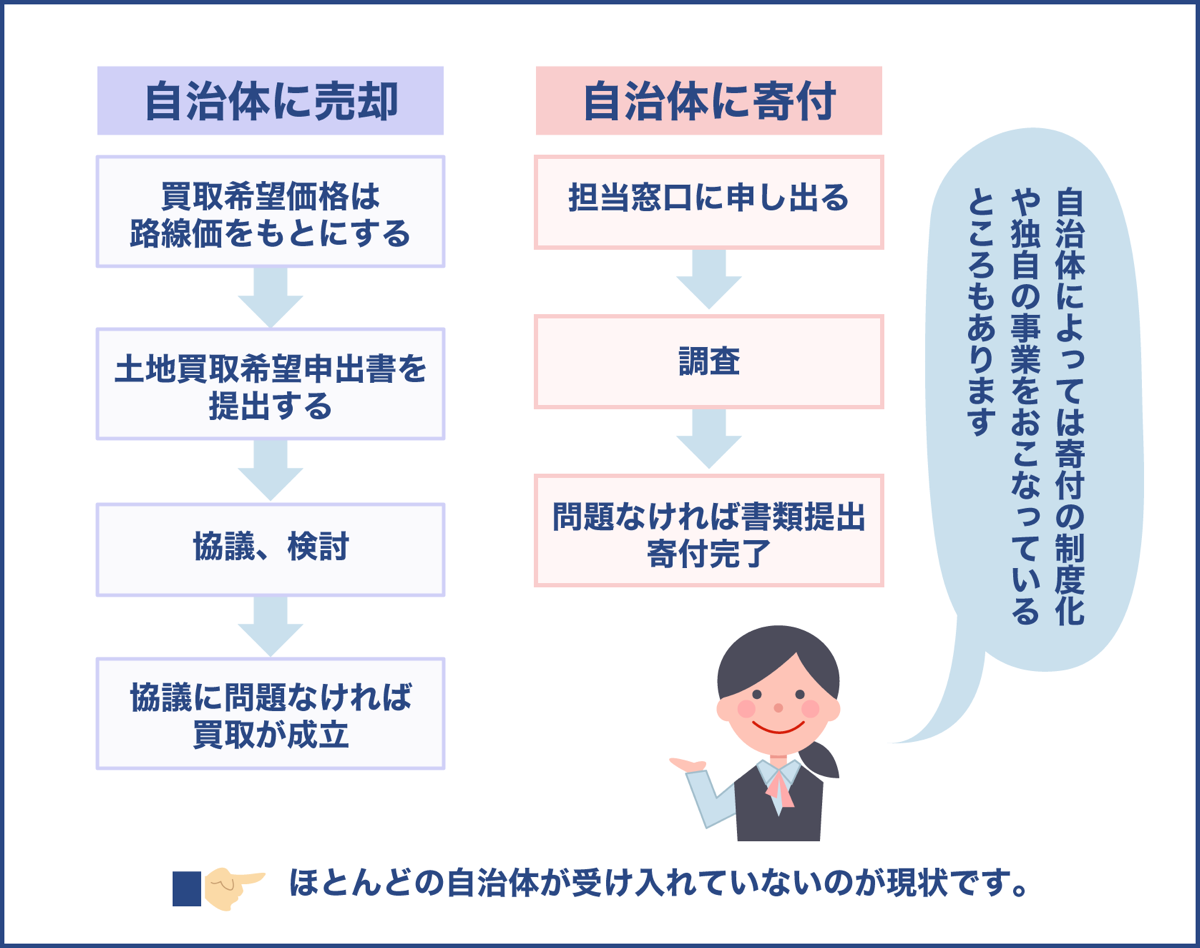

自治体に売却する際の手順

自治体に売却する際の流れを簡単に説明すると、以下のとおりです。

- 自治体に土地買取希望申出書を提出する

- 希望する地方公共団体がある時には、一緒に協議をおこなう

- 希望する地方公共団体がない時には、第三者への譲渡が検討される

- 協議に問題がなければ買取が成立する

基本的には、土地買取希望申出書を届け出て、協議の末に買取可否が判断されるという流れになります。

注意点として、土地買取希望申出書には、土地の買取希望価格を記載する項目があります。

ここに高すぎる金額を書いてしまうと、買取してもらいにくいです。

土地取得のための費用は税金な訳ですから、地方自治体としては他の納税者からクレームがくる価格での買取はできません。

そのため、買取希望価格は路線価を基に作成するようにしましょう。

国によって定められた土地価格であれば、多くの人から賛同を得やすい金額になります。

査定額の計算方法.png)

査定額の計算方法.png)

路線価の価格は市場価格よりも安いですが、それくらいの金額でないと自治体としては買取しにくいのが実情です。

自治体に寄付する際の手順

自治体に土地を寄付する際の基本的な流れは、以下のとおりです。

- 自治体の担当窓口に寄付したい旨を申し出る

- 担当者による調査が開始される

- 問題がなければ書類を提出し、寄付が完了する

寄付となると、土地の取得にあたってコストがかからないため簡単に了承してもらえそうですが、現実はそれほど簡単ではありません。

売却する際と同様に、ニーズが合致した際のみ寄付を受け付けてもらえます。

取得において費用がかからなくても、その後管理するのにはコストがかかります。

どんな土地でも受け付ける余裕はありません。

実際、ほとんどの自治体が毎年寄付の申し出があっても受け入れてないです。

公共目的で利用できるという土地でなければ、寄付であっても不要なのが現状になります。

基本的に、寄付であっても売却であっても、単に不要だからという理由では受け取ってもらえないことがほとんどです。

住民のために役立ちそうな土地を持っていて、尚且つ自治体のために使って欲しいという思いがあることが大前提です。

自治体によっては寄付が制度化している

例外的ではありますが、自治体の中には土地の寄付を受け付けているところもあります。

例えば下記の自治体は、不要になった土地を受け取る制度を設けています。

他にも自治体によっては、空き家対策として独自の事業をおこなっているところも意外と多いです。

不要になった土地の扱いに困っている際には、活用できる自治体の制度がないか調べてみるとよいかもしれません。

実は選択肢は沢山!処分方法のイロハご紹介

不要になった土地を手放したい時に、選択肢は国や自治体への寄付及び売却だけではないです。

もっと簡単に不要な土地を手放す方法が、実はいろいろあります。

負担なく手放せる、さまざまな処分方法の特徴を把握しましょう。

個人へ譲渡する

いらない土地を寄付する相手として、国や自治体ではなく個人にするのも一つの選択肢です。

基本的に、土地を誰かに譲渡するのは自由です。

欲しがっている人がいるのであれば、あげてしまうのも良いかもしれません。

しかしながら、自分が使わない土地の場合、相手にとっても不要という場合が多いです。

土地に価値があるのであれば、そもそも譲渡しなくても売却に出すことができます。

固定資産税を垂れ流している状態の価値のない土地に関しては、ほとんどの人にとっていらない土地でしょう。

よって譲渡する相手を見つけるのは、簡単という訳ではありません。

しかしながら、価値のない土地であっても隣人なら話は別です。

隣の土地であれば、自分の敷地を広げるチャンスを得られることになります。

固定資産税の負担が増えてでも土地を広げたいという人は、意外といます。

よって、個人へ譲渡する際の一番有力な相手としては隣人になるでしょう。

譲渡してでも土地を手放したい場合には、まずは隣人へ声をかけてみましょう。

贈与税に注意

個人へ土地を譲渡する際の注意点として、贈与税の課税対象になることです。

贈与税は贈与する側には課税されず、受け取った側に支払い義務が生じます。

そのため贈る側としては関係ないのですが、相手方に迷惑をかけることのないように、知識として覚えておきましょう。

贈与税は110万円の基礎控除がありますので、年間の贈与額が110万円以内であれば税金を納める必要がありません。

よって110万円を超えた場合のみ、贈与税の課税対象となります。

ちなみに贈与税の速算表は以下になりますので、計算する際の参考にしてみて下さい。

| 基礎控除後の課税価格 | 税率 | 控除される額 |

|---|---|---|

| 200万円以下の場合 | 10% | |

| 300万円以下の場合 | 15% | 10万円 |

| 400万円以下の場合 | 20% | 25万円 |

| 600万円以下の場合 | 30% | 65万円 |

| 1000万円以下の場合 | 40% | 125万円 |

| 1000万円越えの場合 | 50% | 225万円 |

尚、基礎控除の110万円は受け取った贈与額の合計です。

他の方からも贈与を受けている場合には、全員から受け取った分の合計が110万円を超えてはいけないため注意しましょう。

出典:国税庁 No.4408 贈与税の計算と税率(暦年課税)

所有権移転登記を忘れずに

個人間で土地の譲渡を行う場合、特に役所などへの手続きは必要ありません。

通常の不動産売買のように、契約書などを作成する義務もないです。

口頭での約束でも問題はないのですが、後々トラブルが起きないようにするためにも、書面を残しておくのがおすすめです。

ひとつ忘れてはいけないのが、所有権転移登記をおこなうことです。

所有権転移登記をおこなわないと、個人間で約束が成立していても、所有者は以前のままになります。

よって固定資産税の納税通知書も、相手ではなく自分に届くことになるため要注意です。

そして所有者が自分のままになっているということは、その土地に対する責任も持つことになります。

例えば災害などで土砂崩れなどが生じ、通行人が怪我をした場合、損害賠償責任は自分が負わなくてはいけません。

そうならないためにも、土地の譲渡が決まったら、きちんと所有権転移登記をおこないましょう。

所有権転移登記は無料でできますか?

通常は司法書士に依頼することになります。そうすると数十万円の費用が発生します

費用は自分もしくは譲渡する相手、どちらが支払うべきでしょうか?

これに関して決まり事はないため、両者で話し合いをしましょう

企業や法人へ寄付する

個人へ寄付をする選択肢以外にも、企業や法人へ寄付するという方法もあります。

企業の場合は土地を取得すると税金が発生するため、積極的に受け入れてくれる可能性は低いです。

取得した土地の管理も必要となるため、ニーズとしてはそれほどないでしょう。

一方で公益法人であれば、土地の寄付を受け入れている団体もあります。

もちろんどんな土地でも良いという訳ではなく、条件に合うことが前提です。

しかしながら希望はありますので、探してみるとよいでしょう。

みなし譲渡所得税に注意

企業や法人への寄付の場合、個人へ寄付するのとは異なり、寄付した側にも税金が課せられます。

みなし譲渡所得が発生するため、それに対する課税ということになります。

ただし相手が公益法人ですと、条件を満たせばみなし譲渡所得は発生しません。

よって、特に注意するのは企業へ寄付するケースです。

企業への寄付の場合には、みなし譲渡所得税が課せられますので、それを踏まえて寄付すべきか考えなくてはいけません。

売り出し方を見直す

そもそも個人や企業などへの寄付を考える前に、売れる余地がないか考えてみてはいかがでしょうか。

どんな土地であっても、路線価において価格が定められています。

一番高い土地はご存知の通り銀座ですが、一番安い土地にも金額がきちんとついています。

マイナスではありません。

値段がある以上、どんな土地であっても少なからず需要はあると考えるべきでしょう。

売り出し方を工夫さえすれば、売却できる可能性は残されているはずです。

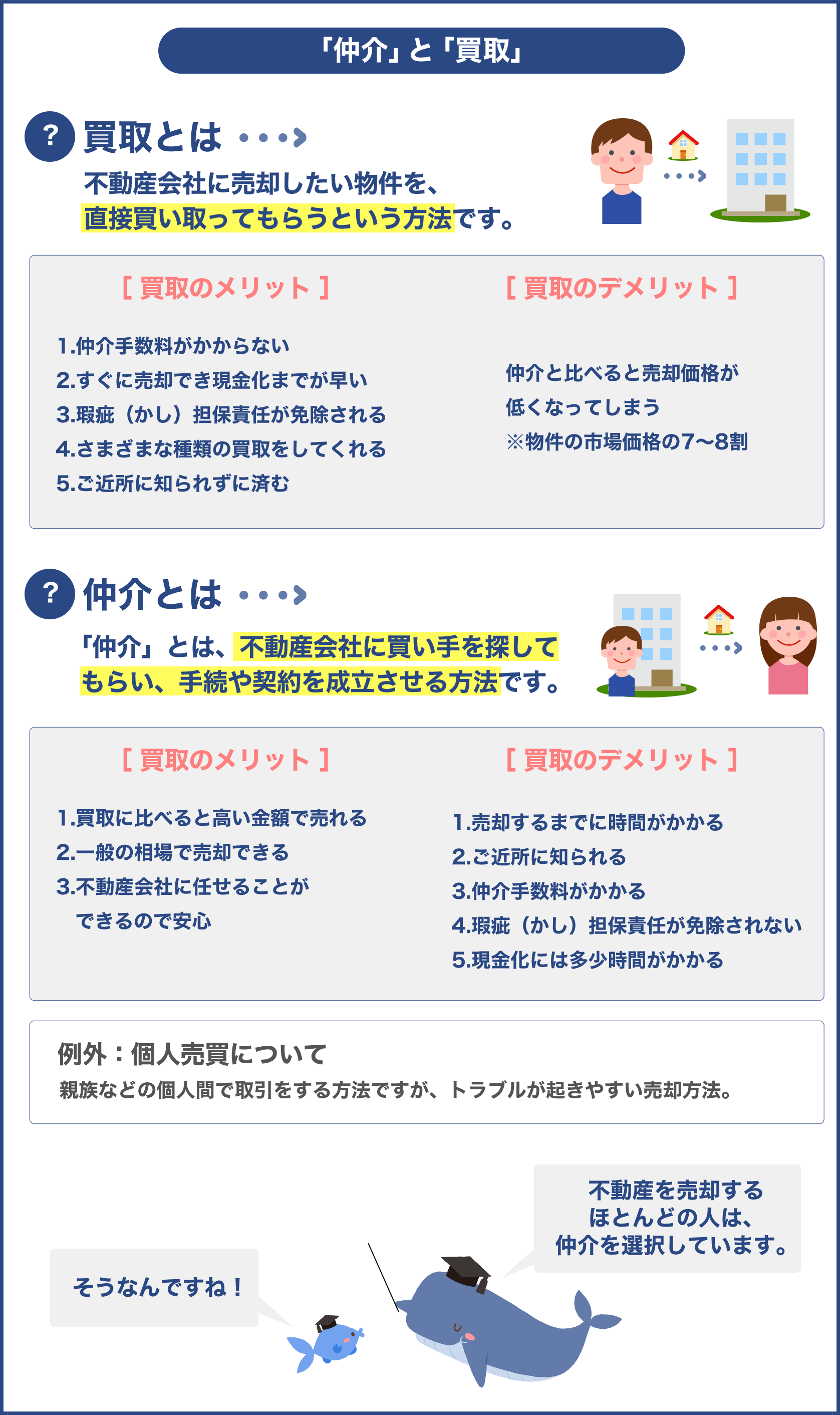

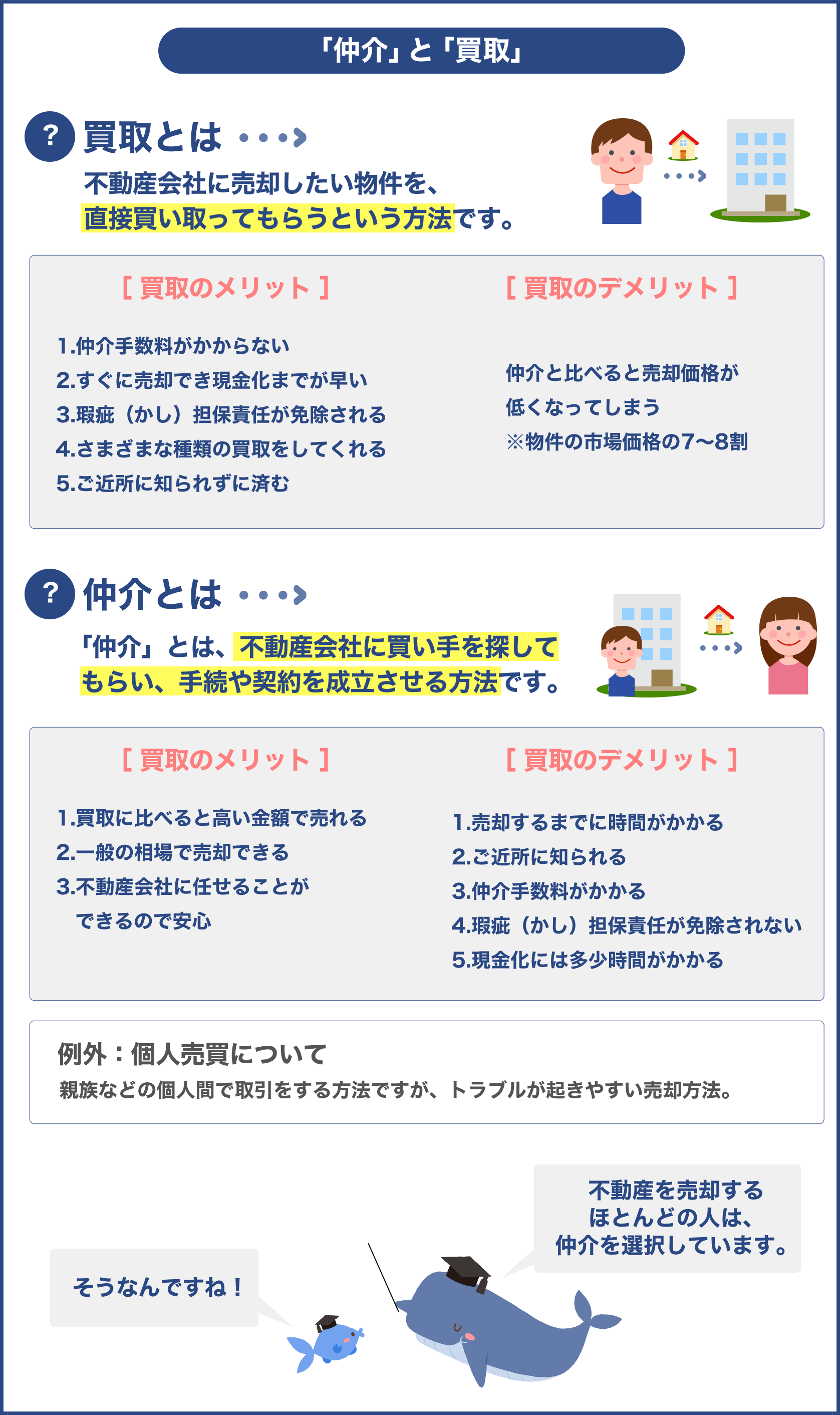

仲介ではなく不動産会社の買取を利用する

不動産会社に仲介をお願いしている際には、買取に切り替えるのも一つ手段です。

仲介は、不動産会社と媒介契約を結び、第三者に売る方法になります。

一方の買取は、不動産会社自身に買い取ってもらうやり方です。

そのため仲介の場合の買主は第三者、買取の場合の買主は不動産会社となります。

買取では、その後不動産会社が別の顧客に売却します。

よって利益を少しでも多く出すために、買取価格を低く設定しがちです。

しかしながら不動産会社に直接売却できるため、スピーディーに引き渡しできるなど、メリットもあります。

仲介ではないため、仲介手数料が不要なのもメリットの一つです。

ちなみに、仲介手数料の上限は下記の表の通りになります。

| 売買価格 | 200万円以下の部分 | 200万円超え400万以下の部分 | 400万円超えの部分 |

|---|---|---|---|

| 仲介手数料 | 売買価格の5%+消費税 | 売買価格の4%+消費税 | 売買価格の3%+消費税 |

買取の場合は、市場価格よりも安値での買取となるケースが多いです。

しかしながら、仲介では売れないような物件でも売却できる可能性が出てきます。

売り出し価格を変更する

なかなか売却できない場合、売り出し価格に問題があるかもしれません。

周辺の似たような物件よりも高値に設定されていると、なかなか売るのが難しいです。

売却活動をしていると、1円でも高く売りたいという気持ちがどうしても沸いてきます。

しかしながら、結果として売れ残ってしまうと意味がないです。

思い切って売り出し価格を大きく下げてみるのも、一つの方法でしょう。

むしろ寄付を検討しているくらいであれば、ゼロに近い価格で売り出してみるのも良いかもしれません。

インパクトの残る金額であれば、多くの人に不動産の存在を知ってもらえるチャンスはあるでしょう。

注意点として、不動産会社に支払う仲介手数料は、売買価格に比例します。

よって売り出し価格を下げるということは、その分不動産会社が受け取れる金額が減ることになります。

そのため、売り出し金額を下げすぎてしまうと、不動産会社のモチベーションも下がる可能性があるでしょう。

具体的に言うと、積極的に宣伝活動してもらえないなどの、不都合が発生するかもしれません。

とはいえ、400万円以下の仲介における手数料は、上限で18万円まで請求できることになっています。

ゆえに例えば200万円から100万円に変更する場合などは、不動産会社にダメージはありません。

一方で、例として420万円から320万円に変更となると、仲介手数料が減ることになるため注意が必要となってきます。

空き家バンクを活用する

空き家バンクは、移住希望者向けに不動産の賃貸や売却情報を見れるサイトになります。

自治体が運営しており、補助金制度なども用意されています。

移住希望者をメインターゲットにしているため、登録することで一般の不動産売買とは全く異なる層が興味を持ってくれる可能性があるでしょう。

また空き家バンクの特徴として、今後売りに出す予定の物件情報なども掲載できます。

一般の不動産会社が扱う物件とは、質の異なる物件情報がメインです。

そのため、空き家を手放したいと考えているのであれば、ぜひ登録しておきたいサイトになります。

注意点として、そもそも自治体によっては空き家バンクが用意されていないこともあります。

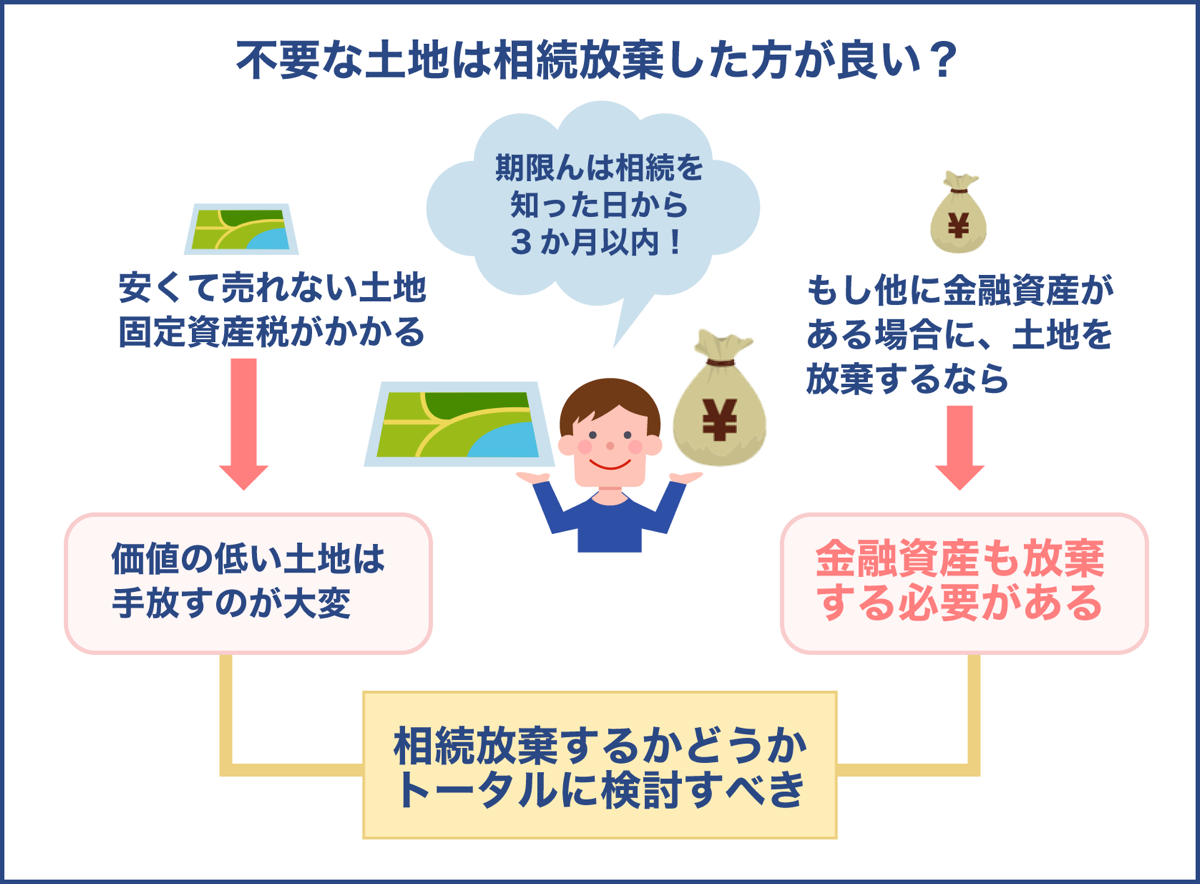

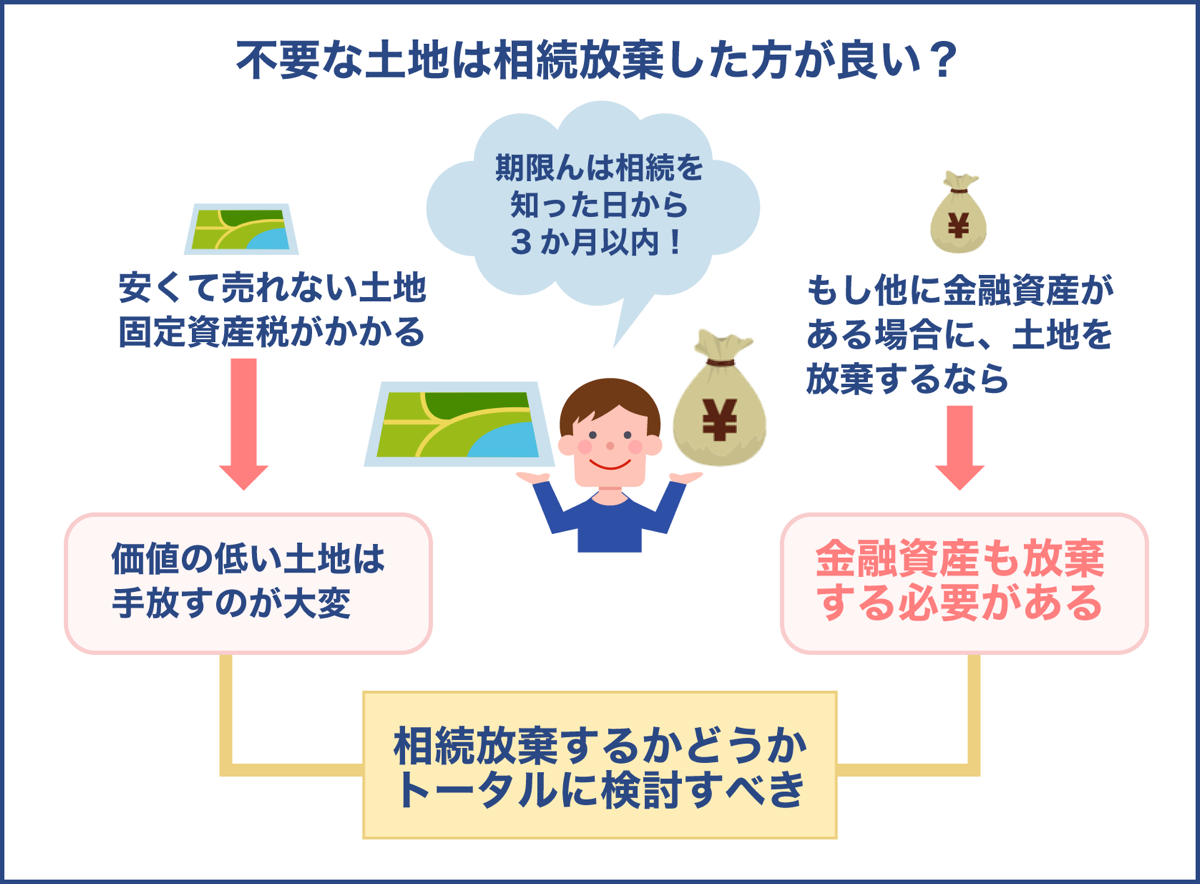

そもそも不要な土地は受け取らない!相続放棄する

これは相続時の話にはなりますが、不要な土地なのであれば相続の時点で受け取らないのが一番です。

つまり相続放棄をしましょう。

一度土地を受け取ってしまいますと、価値の低い土地は手放すのが大変になります。

となると、やはり受け取らないのが最良の選択肢です。

ただし不動産だけを相続放棄することはできません。

他に金融資産がある場合には、全ての資産を手放すことになります。

例えば土地以外に、1000万円の預貯金があった際、それも放棄しないといけません。

つまり他の資産に魅力がある場合には、相続すべきかどうか難しい選択になってきます。

この場合、手放せない土地を抱えてでも相続するという手もあるでしょう。

ただし土地が手元にある場合には、固定資産税がかかります。

数百万円程度の資産の場合、数年もすれば固定資産税の支払いだけで終わってしまうかもしれません。

相続放棄すべきかどうか、トータルで考える必要があります。

相続放棄における注意点とは?

相続放棄はいつでも出来る訳ではなく、期限が決まっています。

相続を知った日から3か月以内と設定されていますので、放棄する際には該当の日までに手続きを終えましょう。

また土地以外にも資産として預貯金などがある場合には、一部であっても使わないようにしましょう。

手を付けてしまいますと、相続を単純承認したものと見なされます。

この場合、3か月の期限内であっても土地の放棄が出来なくなるため要注意です。

土地活用も視野に入れる

どうしても手放すのが難しい土地は、土地活用を考えるのがおすすめです。

土地の使い道がないか考えることで、意外な活用法を思いつくこともあります。

土地活用ができれば、少なからず収益を生み出すことができるでしょう。

固定資産税の負担だけがのしかかる状態を回避できるため、有効な活用法はないか検討してみましょう。

自治体に寄付する手順なんですけれども自治体の担当窓口に寄付したい旨を申し出る。「寄付したいですよ」と2.担当者による調査が開始される。その不動産がどんなものなのか。3.問題がなければ書類を提出し寄付が完了するということです。

寄付となると土地の取得にあたってコストがかからないため簡単に了解を得そうですけれどもこちらも現実はそれほど簡単ではないニーズが合致した際のみ寄付を受け付けてもらえるつまり公共目的で利用できる土地ということでなければ寄付であっても「いりません」「タダでもいらないよ」と言ったことになってしまいます。ですが現段階において自治体によって寄付が制度化しているところがあります。例えば長崎県長崎市と東京都荒川区は制度化しているということです。

他にも自治体によって空き家対策として独自の事業を行っているところもありますので現在お住まいの土地を調べてみるのも良いかと思います。ですが国や地方公共団体は無理でした。じゃあどうするっていうことなんですけれども5つそれ以外の対策方法があります。個人へ譲渡する。私の主人もおじさんから今回固定資産税もゼロ維持管理費もゼロ。昔の原野商法ですね。言い方悪いですけれども騙されて買った土地をタダでもいいから引き取ってくれっていうことで移転登記が先日完了して家に届きました。

いらないなぁなんて思いながら頂いたって次第なんですけど何かができて土地の値段が上がれば大金持ちになれるかもしれませんけども2点目企業や法人へ寄付する。貰ってくれないでしょうね。3点目売り出し方を見直すっていうことなんですけどもこれは不動産屋さんに頼んでる物を売り出し方を見て価格を下げるのかとかそういったことになってくるんですけどもまずそもそも売り出し方を見直せるっていう基準に固定資産税額がかかってて路線価等があってそれなりの価値が認められる土地でなければ売り出し方をどんなに見直したって恐らく売れないでしょうねっていう結論ですよね。

4点目そもそも不要な土地は受け取らない。相続放棄ですね。そういうことも考えられます。親の世代で子供の世代にはもう受け付けさせない。相続放棄をしてその土地はないものにするっていうことです。最後に土地活用も視野に入れるっていうことですよね。もう売れないしどうすることもできないから駐車場としての需要があれば駐車場。資材置き場として使えれば取材置き場。よく太陽光発電実業なんかも一時流行って行われましたよね。

こういったことも視野に入れてあげるといいのかなと思います。最後にねこれだけは申し上げます。所有権放棄はできません。不可能です。所有権の放棄は認められていない。いらないからって言ってずーっとその放棄状態にするっていうことは避けてくださいっていうことです

土地活用法における注意点

土地活用をする際の注意点として、建物を建てるうえでの規制が厳しい土地も中にはあります。

その一つが、市街化調整区域にある土地の場合です。

市街化調整区域は、街が市街化するのを抑制するためのエリアになります。

よって基本的に建物を建てることができません。

ゆえに、土地活用法が建物を建てなくても可能なものに限られてきます。

例えば市街化調整区域で出来る土地活用法としては、以下があげられます。

- 駐車場

- 資材置き場

- 太陽光発電事業

このように、更地のまま利用できるものに限定されることになります。

一般的なアパート及びマンション経営などは、選択肢に入れられないです。

コインランドリー経営やトランクルーム経営なども難しいため、市街化調整区域の場合の土地活用は限定的です。

また農地の場合には、もっと規制が厳しくなります。

農地以外の使い方ができないため、上述のような駐車場経営などもNGです。

よって農地の場合の土地活用法としては、市民農園にしたり、農業を営む周辺住人に貸し出すなどしかできません。

土地が不要になった時に!知っておきたい処分に関する現状

不要な土地が売却できないとなると、どのように処分したらよいか悩むものです。

国や自治体も簡単に引き取ってくれる訳ではないため、土地を手放すのは実はかなり難しいことです。

そのため、土地を購入したり相続する場合には、最初の時点でよく考える必要があります。

土地を処分するうえでの現状に関して、ご紹介します。

所有権放棄は不可能

いらない土地を売ることもできない、寄付することもできないとなると、所有権自体を放棄したくなるでしょう。

しかしながら、所有権の放棄は認められていません。

よって現段階では、所有権が自分にある場合には管理義務を負うしかないのが現状です。

なんとか所有権を放棄できないのでしょうか?

唯一所有権を放棄できるチャンスとしては、相続の段階です。法定相続人全員が相続放棄すれば可能です。それ以外の場面で土地の所有権を放棄できる機会はほぼないですね

今後は所有権を放棄しやすくなる可能性あり

土地を放棄したくても簡単にはできないという現状を踏まえて、今後は制度の改正が進められていく可能性が高いです。

現在、所有者が不明の土地や管理できていない土地が非常に多く存在します。

今後もこのような土地が増え続けることを危惧し、所有権放棄に関する協議がおこなわれているところです。

もちろん、どんな土地でも所有権放棄可能とはならないでしょうが、訳アリの土地に関しては所有権放棄が実現する余地があります。

まとめ

国や自治体への寄付及び売却は、不可能とまでは言いませんがかなりハードルが高いです。

特に国が相手の場合ですと、国が欲している土地のニーズが少ないことから、非常に難しいでしょう。

自治体の場合には、公立の学校や図書館など、身近な建物を建てるための土地需要は意外とあります。

しかしながら、一般の不動産会社ほど手広く土地を必要としている訳ではないです。

土地の取得に税金がかかりますし、管理費用も捻出しなければなりません。

他の納税者の意見も尊重しなければならないため、自治体にとって不要な土地はお断りされてしまうでしょう。

そのため、国や自治体への寄付や売却を考えるよりも、別の処分方法を検討するのがおすすめです。

売り出し方を変更してみたり、個人や法人相手に寄付をするなど、手段としてはいくつかあります。

国や自治体を対象にするよりは遥かに現実的なため、処分方法を考えることから始めてみましょう。