しっかりとした準備をして住宅ローンを組んでも、ローンの支払いが滞るケースはあります。最近では、転職や家庭の状況の変化によって返済が厳しくなる事も多くあり得ます。

実際にローンの返済を滞納する事は想定してなくても、仕事を失職したりすれば毎月の返済が難しくなる事もあり、先にこの様な時の対策を知っておく事は大切です。

事前にローンの返済が遅れてしまった時の流れや処理を把握すれば、急に払えなくなっても焦らず冷静に対処出来ます。

自分に限っては大丈夫だろうと考える方でも、念のために返済に滞った時の対処を知っている事は安心にもつながります。

返済が遅れる原因を知っていれば、実際に返済に困る可能性を低くする事になります。ここでは、ローンの返済に滞るとどうなるかや、滞る原因、対処法と注意点を説明します。

勉強になります

住宅ローンの返済が滞るとどうなる?

ローンの返済が滞ると、どの様な状態なのか大まかに見てみると督促状が届くところから始まります。

ローンを頻繁に組む方は少ないので、返済に滞る経験をした事のない方は督促状が届いただけでも驚く事もあります。

督促状は早く返済をするために送られてきますが、その通知に対して返済をしないでいると、期限の利益についての喪失の通知が届く事になります。

この通知が届く前の督促状の段階で出来る限り早く返済することが理想です。次に保証会社が本人の代わりにローンの返済をして家の競売の処理が始まります。

その後は、裁判所により家の現地調査をされて競売についての入札の開始の連絡がきて、競売が行われます。競売が終れば、立ち退きをする事になりますが、従わない場合は強制的に出されます。

返済が滞った状態とは?

ローンの返済が遅れている状態は、滞納してからどの位経っているかで変わります。

毎月の返済を初めて一度遅れた程度では、それほど影響はないですが延滞を2ヶ月、3ヶ月としていると支払い請求書や督促状が届く事になります。

この様な状況にならない為にも、返済が転職やその他の原因で遅れそうになってきたら早めに対処する事がポイントです。

最初にすべき事はローンを組んでいる銀行に相談する事です。

返済が滞っている方はいつのまにか時間が経過してしまって、銀行に相談するのが遅くなるケースありますが一番はじめに銀行に連絡しておけば、その後の処理の仕方を整理する事が出来ます。

転職等で返済が遅れる方は、延滞についての処理だけでなく失業手当などの申請等も同時にする必要があります。

その為、銀行への連絡や延滞に対する処理が後回しになる事がありますが、意識して早めに延滞に対して手を打つ様にする事が大切です。

督促状が送付される

ローンの返済を延滞していると銀行から電話連絡がきます。それでも対処出来ないケースでは、督促状が届く事になります。

督促状を見たがる方は少ないですが、銀行側がどの様な状況なのか把握する上でも早めに届いた督促状の内容の確認は必須です。

督促状が届いてもその後に支払いをしっかりすれば解決する事もあるので、確実の督促状の内容をチェックして銀行と相談してその後の返済について決めていくのが無難でしょう。

もしも督促状が送られてきても何も対応しないでそのままでいれば、状況はどんどん悪くなるだけです。

早い段階で銀行に相談する事で、支払い方法の変更等を選択する事も可能です。例えば、金利について見直しをしてみたり、支払い額の軽減などが出来る可能性があります。

督促状は、銀行と返済について真剣に話し合う一つの機会なので、しっかりと理解して迅速に対応するのが良いです。

期限の利益における喪失通知が届く

督促状が届いた後に支払いをしないでいると個人の信用における情報に事故の記録が残る事になります。その後に期限の利益における喪失の通知が届きます。

この通知が届いたらローンの一括での支払いを請求されます。この時点で返済を滞納してから半年程度経っているので、かなりの時間を返済について悩む事になった結果、一括での返済をする処理になります。

期限の利益における喪失は下記の様に法律で規定されています。簡単に言えば、期限の利益は、期限が来るまで債務をしなくても良いという債務書の利益ですが、その期限になったため残った債務の全額を返済しなくてはいけない事を意味します。

第137条(期限の利益の喪失)

次に掲げる場合には、債務者は、期限の利益を主張することができません。

01. 債務者が破産手続開始の決定を受けたとき。

02. 債務者が担保を滅失させ、損傷させ、又は減少させたとき。

03. 債務者が担保を供する義務を負う場合において、これを供しないとき。

法律の規定にある様に、期限の利益を主張する事が出来ないケースがあるので把握しておいた方が良いです。

家の競売を開始

ローンの一括払いを保証会社によってした後は、競売を開始する事になります。競売は、ローン等で借入の返済が出来ない時に強制力ももって家を売られてしまう事です。

会社員の方で競売で家を手放す事は残念な事ではありますが、しっかりと理解して処理をする必要があります。

競売をするメリットとデメリットは下記の表の通りです。メリットとして、売る為の手間が省けるのは良いでしょう。

普段仕事で忙しい方などは大きな利点と言えます。売る事によって残債が減る事になるので生活をリスタートするにはメリットです。

デメリットとして、競売では安く売れてしまう事があるので意識しておいた方が無難です。競売では、ネット等で家の物件情報が公開される関係でプライバシーが守られないケースもあります。

競売のメリット、デメリット

| メリット | 売る為の手間が省ける、売る事で残債が減る、期間等を心配する必要がない |

| デメリット | 安く売れてしまう、強制的に出される、プライバシーが守られない |

早めの立ち退き

競売が終わったら次は、早めに立ち退きをする必要があります。強制的に立ち退きをする事になるので、もしも従わない場合は担当者が来て追い出されてしまうので自ら早く出る様にした方が良いです。

これまで返済が滞納してから立ち退きまで見てきましたが、払えなくなったらすぐにこの様な流れになると言う事ではありません。

家を売っても借入が残ってしまうケースでは、任意の売却などで処理する事も可能です。返済が難しくなってもすぐに落胆するよりもその時点でどう対処すれば良いか、落ち着いて判断する事も重要です。

滞納の可能性があれば早めに銀行に相談したり、専門家に相談する事で後で後悔するのを最小限に出来ます。

実際に立ち退きをする時期は、滞納し始めてから10ヶ月程度経ってからですが、意外と早く過ぎてしまう期間なので早めに売却の処理等について自ら調べて対応すると良いです。

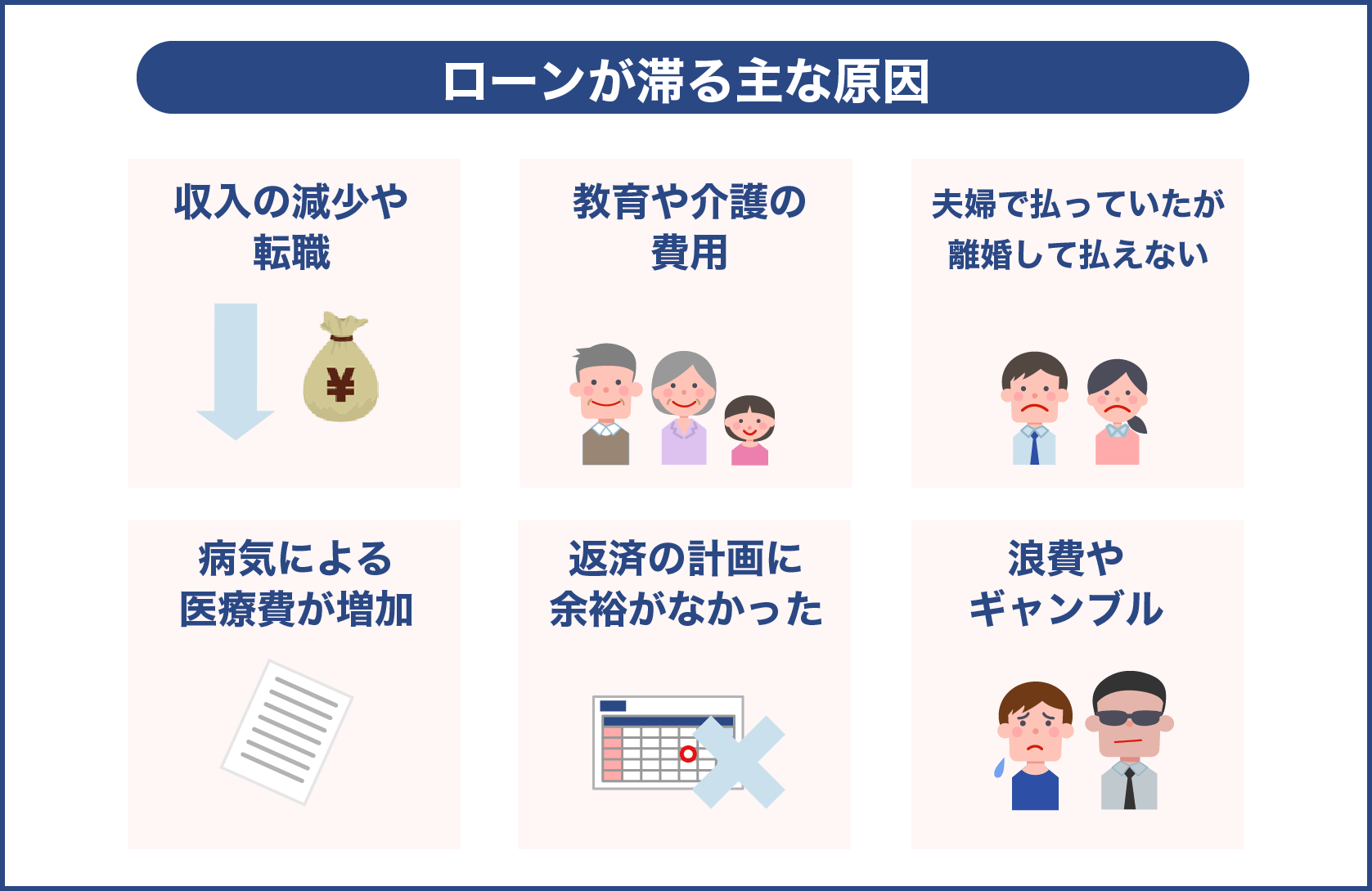

ローンが滞る主な原因

普段ローンの返済をしっかりとしている時は、返済に困る事など想定していませんが、返済が滞る原因は意外と身近にあります。

例としては、収入の減少や転職により、給与が減った結果返済に困る事もあります。家族がいて養育費等が必要な場合と収入が減る時期が重なると家計は苦しくなります。

他のケースでは、夫婦でローンを返済していた場合で離婚になってしまえば、家のローンを払う余裕がなくなる事もあります。

更に病気になってしまう事で医療費が増えてしまいローンの返済が滞る事もあります。いずれのケースもどの方にもあり得る事で、事前に返済ができなくなった場合の準備をするには限界があります。

ある意味では、誰にでもローンの返済に困る可能性があるので、貯金等をして返済に困った時の用意をしておくと良いです。

収入の減少や転職による

ローンの返済に困る原因として、収入の減少、転職が挙げられます。転職は、どれ位の期間転職活動をするかがローンの返済に大きく影響します。

転職活動中は、申請をすれば失業手当が出ますが、今まで働いていた分の全額が出るわけではない点に注意が必要です。

転職前にすれすれでローンを返済していた場合は、失業手当が出てもローンを返済出来る余裕がなくなるケースもあります。

転職活動をするのであれば、ローンを意識して出来れば短期間で転職すると理想的です。収入が減る事もローンの支払いが出来ない直接の原因となります。

どの程度の収入の減り方なのかにもよりますが、家庭がある方は様々な出費があるため収入が少しでも減るとローンの返済が難しくなるケースもあります。

普段から貯金をしていないと、収入が減った途端に返済が苦しくなります。転職や収入が減る事は突然訪れるので、事前に貯金等をして対策をする必要があります。

教育の費用や介護の費用の予想していない支出

ローンの頭金を少なくする事で借入の額が増えて、結果として毎月の返済の額が高くなりますね。

この様な状況で教育費や介護の費用が発生するとローンを払えなくなる可能性があります。

教育費については、私立の大学に進学する場合等では学費が高くなります。どこの大学に進学するかは受験の結果によるものなので仕方ない側面があっても、ローンの支払いは待ってくれないので生活費を削る事になります。

生活水準は一定レベルまで下がると、それ以上は下げるのも限界があります。

他の予想していない出費として介護の費用があり、こちらもどの段階で介護にお金が必要になるかは健康面の事なので予想が難しいです。

事前に貯蓄をしておけば、この様な事態に対応可能でも実際には普通に生活するだけで精一杯な家庭が多いので、住宅ローンの払いが問題になるケースもかなりあります。

夫婦で払っていたが離婚によって払えない

別のローンが払えなくなる原因として、夫婦で払っていて離婚した場合が考えられます。仮に夫婦で払っていて、離婚によって借入の契約をした名義が夫であれば、その方は一人で払い続ける必要が出てきます。

この状況で引き続き家からで離婚で出て行った元妻が家のローンを払い続ける事はないと考えるのが無難でしょう。

もし元妻が借入の契約の時に、連帯保証人になっていたケースでは家を出て行っても夫が払えない場合は、元妻が払うケースも想定されます。

色々な場合が結婚、離婚では想定されるのでローンを組む時は、離婚した場合や給料が減った時も想定して余裕のある組み方をした方が心配が少ないです。

夫婦で共働きをしているケースの多い最近では、高いマンションなどを一緒に払うと言う事でローンで購入すれば、離婚した場合は管理費等も継続して払う事になるので状況は更に悪い方になるので、共働きで家を購入する時も注意が必要です。

病気による医療費が増えた事

次に病気になって医療費が増えた事でローンが滞る事を見てみると、会社員で働いている方でも十分にあり得るケースなのが分かります。

ストレスの多い仕事場で長期に渡って働いていると、いつの間にか病気になってしまう事があります。病気になる事で医療費が増えるだけでなく、職場に復帰する事さえ難しい事も考えられます。

病気の種類によっては、長期の入院をする必要があったりすればその分給料は減る事になりローンの払いに影響します。

医療保険で全てがカバー出来れば良いですが、対処しきれない場合もあるので認識しておいた方が良いです。

実際にローンを延滞していると下記の表の様に延滞の損害金を払ったり、個人の信用情報における機関に事故情報が登録されます。ローンを滞るとこの様な事態になる事を事前に理解して、ローンを組むのが賢明です。

ローン返済が遅れると発生する事

| ローンの返済が滞ると起きる事 | 内容 |

| 遅延の損害金の支払いが発生 | 返済の予定日の翌日から延滞している元金について年で14%程度の遅延の損害金が発生 |

| 個人の信用情報における機関に事故情報が登録される | 滞納し始めてから3ヶ月を超える事で個人の信用における情報の機関で事故の情報が共有 |

返済の計画に余裕がなかった

基本的な事ですが、返済の計画に余裕がなかった時はローンを滞納する事にもつながります。

注意点として生活のスタイルが無駄使いを普段からしない方では、ぎりぎりのローンを組んだ場合、返済に困る可能性が高くなります。

ローンで借入できる限度額は年収等を見られて決定しますが、年収が高くても生活費が多く掛かる方は返済の余裕がなくなります。

一般的に言われている年収に対するローンの借入金額の相場を重要視するよりも、自分の場合はローンを借入した後にどの様な返済になるか厳密に計算して、借入金額を決める事が大切です。

十分に考えてローンを組んでも突然収入が減る可能性もあるため、結果として返済に余裕がなくなる事もあります。

余裕のある返済の計画は、頭金をある程度払い貯蓄をしながらローンを返済する事が安全策と言えます。

浪費やギャンブルによるもの

別のローンの返済に困る理由として、浪費をしたりギャンブルなどがあります。両方ともいくらお金があってもすぐに無くなってしまう可能性があるものなのでローンの返済にも影響します。

ギャンブル、浪費は一度はまってしまうと、止める事が難しいので注意が必要です。ローンを組んだら無駄な浪費は出来ないと強く意識する事が大切です。

会社のストレス等が原因でギャンブルにはまってしまう方はいますが、会社の収入が減った事ではまってしまっては更にお金が無くなるだけです。

会社員の方は多くがストレスに悩みストレス解消の方法を工夫してもギャンブル以外に見つけられないケースもあります。

この場合は、更に依存していくことになり、ローンどころではなくて生活も危なくなってきます。

浪費やギャンブルは、いつになったら止められるか分からないので、ローンの返済が滞っても続くケースもあります。早い段階で浪費やギャンブルの本当のリスクを理解する事が大切です。

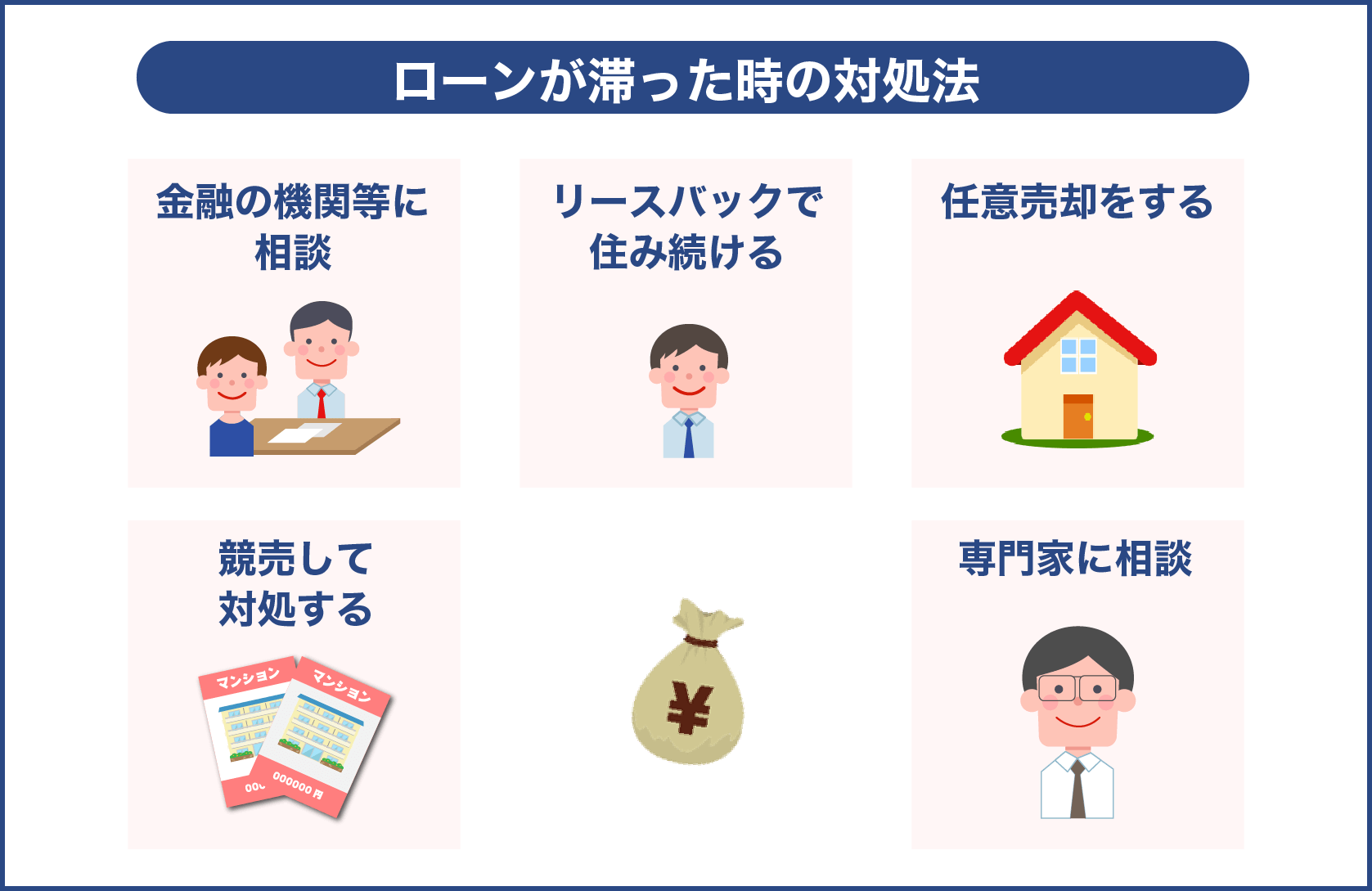

ローンが滞った時の対処法

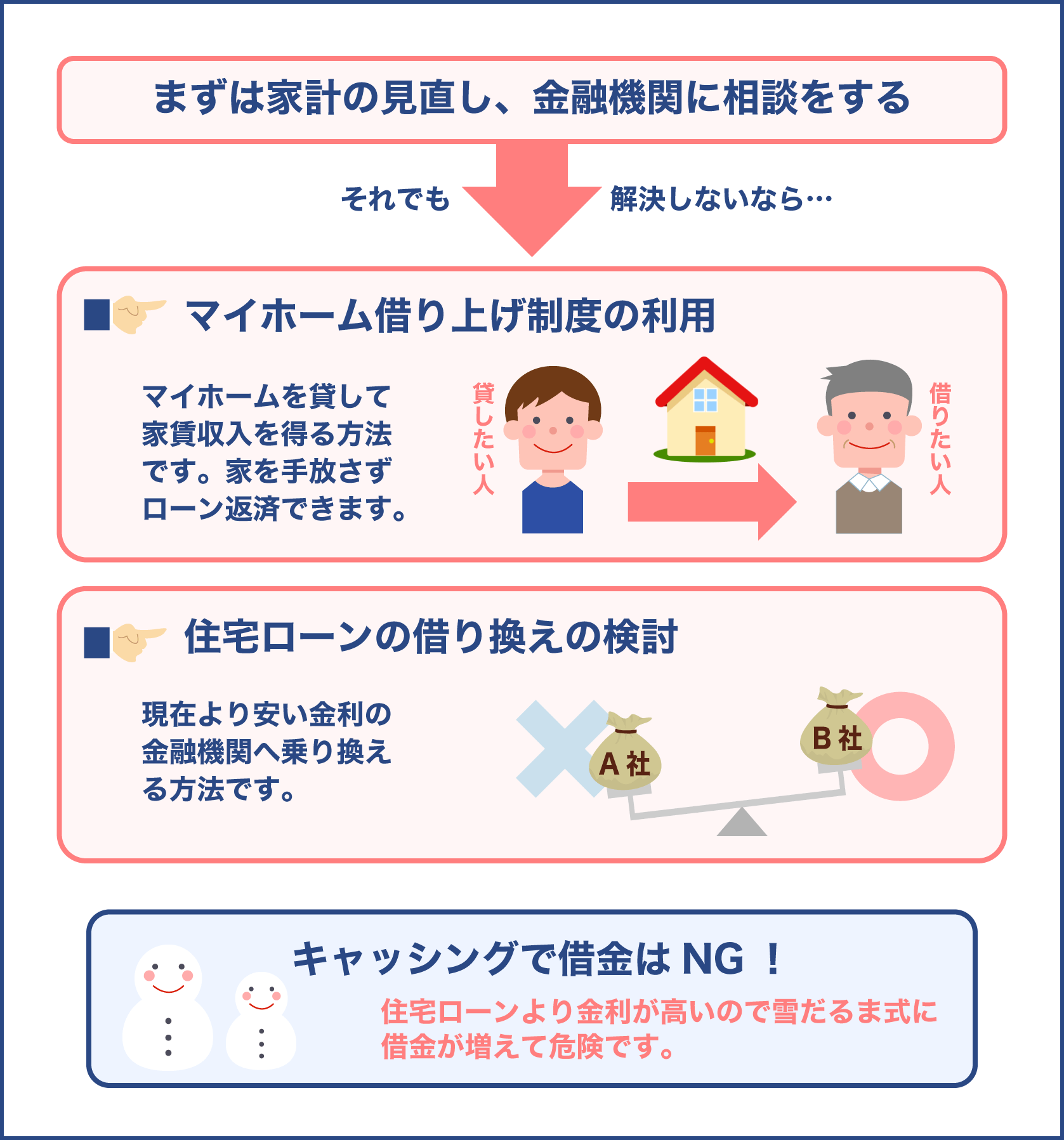

ローンの返済が困難になったら、第一に金融機関に相談する事が先決です。

ローンを組んだ銀行には、返済が滞る予兆があったら早めに行くのがおすすめです。滞納する前の段階で相談に行けば、銀行の対応も違います。銀行に相談する事で毎月の返済額を少なく出来る可能性があります。

返済における条件は、それぞれの銀行で決まっているので確実に担当者に聞いてみる事です。他の対処法として、任意で売却をする手があります。

任意での売却は、債権者と交渉できる点があるのが利点ですが、任意で売っても残債が残るので払い続けていく必要があります。任意の売却に対して競売もあります。

競売は滞納から半年程度すると競売の開始決定における通知書が届き、競売の処理が開始した事と家等を担保に差し押さえられた事も意味します。

任意売却をするか競売になるかは長期に滞納をした場合のポイントとなるので早い時期にどちらを選択するか判断が必要です。

はじめに金融の機関等に相談する

滞納したら最初に銀行に相談する事が先決です。

それぞれの銀行には、返済についての窓口があるのでローンを組んだ銀行で、今後どうしたら良いか聞いて見ると良いです。

銀行で返済についての条件を変更する事が出来る内容として、企業の倒産により解雇されたケースやリストラ等にともなった転職、給料の減額等があります。今の状況が返済についての条件に合うかは実際に聞いてみる事で分かります。

勝手な思い込みで簡単に変更できると考えない事も大切です。返済における条件の変更として、返済の期間の延長などがあります。

延長するためには複数の条件を満たす必要があるので要チェックです。他には返済の期間の延長に加えて元金の据え置きの期間を設定出来る可能性があります。

元金が据え置きされる期間は、利息だけの払いとなるので利用者としては助かります。

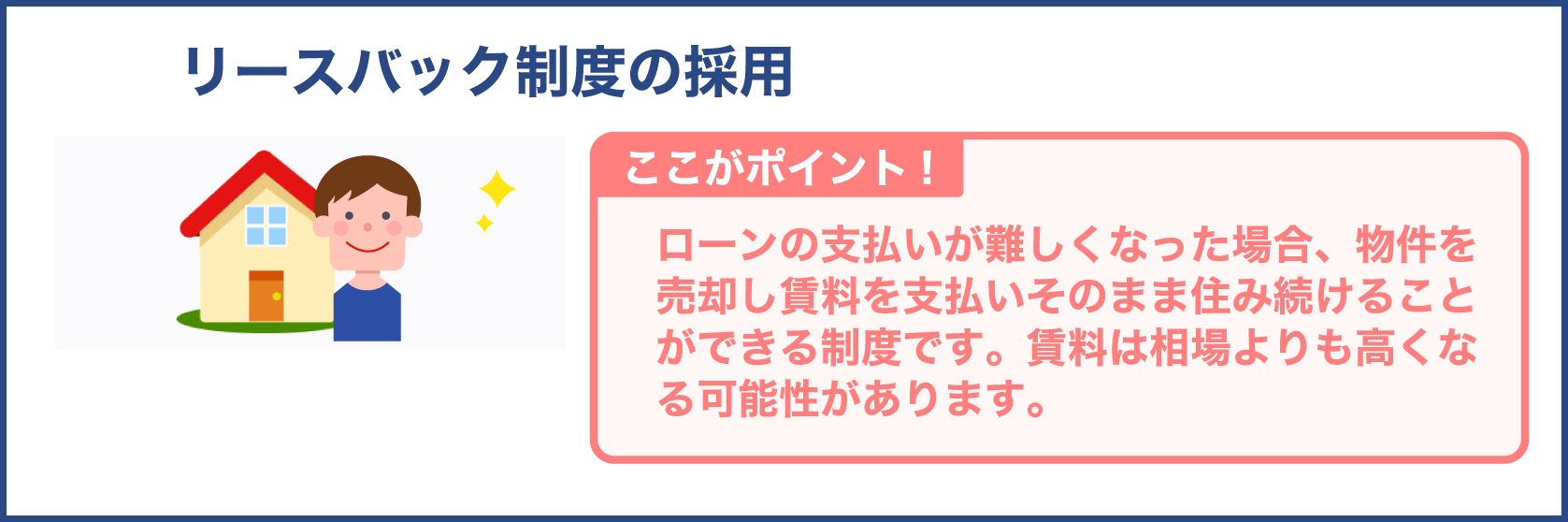

リースバックで住み続ける

ローンが滞納している時の対処として、任意の売却した後にリースバックを利用して住み続ける手があります。

リースバックは、任意の売却で家を売る事で家の持ち主は家の買い主に変わりますが、家賃を買い主に払い続ければ同じ家に住み続ける事が可能です。

利点としては、ローンを滞納して大変な状況になったのを同じ家に住みながら立て直しが出来る点があります。

様々な理由によって同じ環境で住み続けて生活をやり直すことが考えられ、リースバックを検討する価値はあります。

注意点としては、リースバックは任意の売却の一つで債権者の合意の後にローンの残債の整理のために売る点です。

自分一人では、全てを決めて勝手に実施出来ない事は覚えておいた方が良いです。自分の家をどうしても手放したくない方は、この方法を一度考えてみるのもローンを滞納している時の対処法です。

任意売却をする

ローンの返済に困ったら、多くの方がイメージするのが任意の売却です。競売と比べるとメリットがあり、出来れば任意売却をしたい方がいます。

下表の様に任意による売りと競売のメリット、デメリッとを見てみると、任意の売りでは債権者との交渉が可能で場合によっては引越代も確保できる点が利点です。

デメリットは残債を払い続ける点と、多くの事を話し合いで決める事です。競売の利点は、自己破産の場合は借金が免責となり楽になる事です。デメリットは、自己破産でないケースでは残債を払い続ける事になります。

任意の売却と競売のメリット、デメリット

| 売却方法 | メリット | デメリット |

| 任意の売却 | 債権者と交渉が可能、売却額から引越代も確保出来る | 残債を払い続ける、多くの事を話し合いで決める |

| 競売 | 自己破産の場合は借金の免責、メンタル的に楽になる | 自己破産でないケースでは残債を払い続ける、債権者との交渉が不可 |

競売して対処する

任意の売却に対して競売に対してマイナスのイメージを持っている方は多いですが、それは、裁判所により強制的に家を差し押さえられ住宅を売却をして、その売った金額を返済に充てる為です。

滞納を続けていれば競売する事になり、自分では決められないスケジュールで強制的に進められる処理なので任意の売却よりも悪い印象があります。

競売した後も自己破産でない流れでは、残債を引き続き払い続ける事になります。

自分で管理出来ない計画にそって競売をして、その後に残債の支払いがあり今まで持っていた家がない状況は誰にとっても厳しい状況です。

競売に至った経緯として、転職や減給などが原因であればその後の生活も不安定になる事が想定されます。

競売で売った場合の額は、普通に売った時と比べるととても安い額になります。競売した後に払える額も売れた額が低いため少なくなる点も、競売のデメリットです。

専門家に相談する

ローンが滞ってきたら早く専門家に相談する事が大切です。

銀行に先に相談することは無論ですが、民事の再生を利用する事も考えて弁護士に相談すると良いです。

個人における民事における再生を利用した場合は、自己破産とは異なって家を守れる可能性があります。

住宅ローンの支払いに対して一定の条件を満たす必要があるので民事の再生の利用には情報収集が必要です。

専門家への相談は、滞納前でも出来るので今後滞納する可能性が出てきたら早めに相談する様にする事です。

早めに相談する事で競売になる率を下げる場合もあるので、少しでも売った後の残債を少なくしたいと考える方は、迅速に専門化に相談する事です。

返済が遅れている時のポイント

ローン返済が遅れている時は、いくつかのポイントがあり一つずつチェックする事で良い結果につながります。

なるほどです!

多くの方が試す借り換えを考えるのも良い手です。借り換えでは、金利を低くするか返済の期間を延ばす事が出来る場合があります。

少しでも毎月の返済を楽にしたい方は覚えておくと良いです。他の大切な事としてローンを借入している銀行に条件を変更して返済についての額を減らせないか相談する事です。

実際に返済の額を減らすには、色々な条件があるので銀行に聞く事から始まります。滞納する前に知っておくべき事として、滞納をしていれば信用に情報の機関に遅れている情報が登録される点です。

滞納する事で記録に残り、その後にローンを組んだりする時にチェックされる内容となり不利に働くことがあります。これらの注意点を全体的に把握しておき、滞納している方は迅速にどの方法で対処するか決める事がポイントです。

借り換えを検討する

返済が遅れている時に考えに入れておく事は、借り換えをする点です。

毎月の支払いがお金が足りないために払えない方も借り換えをする事で払える様になるケースもあります。

借り換えとは、新しくローンを組んで返済中のローンを一括で返済する事を言います。

使い方によっては、便利なものなので知っておくと良いです。借り換えの利点としては、下の表に示す通りで、金利が低いものに借り換える場合と、返済の期間を延ばす借り換えとがあります。

金利を下げる事で毎月の返済の額は減るので利便性があります。金利を下げる場合は残高が多い時は効果が期待できます。

期間を延ばす事でも返済額を減らす事が出来ます。借入の期間については個別に相談してくれる場合とそうでないケースがあるので要確認です。

借り換えの利点

| 金利が低いものに借り換え | 金利を下げる事で毎月の返済額が減る、残高が多いと効果が期待できる |

| 返済の期間を延ばして借り換え | 期間を延ばす事で毎月の返済額が減る、借入の期間は個別に対応してくれる場合がある |

条件を変更して返済額を減らす

条件を変更し毎月の返済の額を少なくする事は、返済に困っている方にとって知っておくべき事です。

条件を変更するとは借入をした時の条件を変更する事を意味して、どの程度変える事が出来るかは銀行によって異なります。

変更の内容を見てみると、返済における期間の延長があります。この注意点として、毎月の返済の額は減りますが、その分総返済額が増えるので知っておきましょう。他には、一定の期間における返済の額を減らす変更もあります。

入院や教育費等が一定の期間増える場合は、有効な手段と言えます。更にボーナス時の返済の中止や減額があります。ボーナスにまとまった金額を払うのが困難な場合に有効です。

諦めず個人の再生で自宅を残す

個人の再生では、ローンを払い続ける条件で家を失わないで借入を減額する事が出来る場合があります。

これを住宅におけるローンの特則と言いますが、条件として住宅におけるローンの借入である事や、個人の再生をする方が所有している家である事、個人の再生をする方が住んでいる家である事、床の面積2分の1以上が居住のためのスペースである事等があります。

この特則を利用して個人の再生をして滞納した場合は、返済における期間を最大で7年間延長する事が可能です。

この延長は、ギャンブルなどによって延長しようとすると認められないケースもあるので気を付けた方が良いです。

個人の再生は、税金についての滞納した分については減額されない等のルールもあるので、利用するかどうかは、様々な視点で考えた上で決める事です。

信用の情報機関に滞納情報が登録される

ローンの滞納をしていると、信用の情報の機関に延滞の情報が登録されます。その結果信用を失う可能性があるので、滞ったらすぐに銀行に連絡して早く滞納分を払う必要があります。

数回程度の滞納であれば登録されずに済むケースもありますが、何度も同じ事を続けていると問題になります。

信用の情報に登録されると、新しい借入が出来ない、新規のローンを組めない等の事につながります。滞納位なら大丈夫だろうと思っていると、借入をしたい時に借りられなくなります。

滞納する事で何が変わるのか把握している場合と、そでない場合とでは対処の仕方も変わってくるので、信用の情報についても理解しておくと良いです。

自分の資金でローンを完済する

他のローンを滞納している時の知っておいた方が良い点として、自分の資金によってローンを完済する事です。

これは言い換えると家を売ってその額を利用してローンを全額返済する事です。ローンの返済で困ったら最初の段階で銀行に相談する事も重要ですが、家を売った額でローンを返済出来れば解決するケースもあります。

もちろん家に執着がある場合は、簡単な判断ではないです。気を付ける事として、家を売った時の譲渡の所得は、課税の対象となっているので、後で税を払う分も考えて計画的に売る事がポイントとなります。

まとめ

ここまで、ローンの返済が滞った場合にどうなるかや、滞納する原因や対処、返済が遅れている時のポイントについて見てきましたが、一番大切な事は滞納しそうだと感じたらはじめに銀行の担当者に連絡して相談する事です。

その上でその後の処理について専門家等の意見も踏まえて手順を決めていくのがおすすめです。

滞納をして売る方向で考える時、任意での売却か競売なのかが問題になりますが、任意の売却を希望する方は早めに動く事が必要です。

競売になるのは滞納してからすぐに決定する事ではないので、迅速に任意の売却の処理を意識して進めていれば良い状態で売れる事につながります。

返済が遅れている時の他のポイントとして銀行に相談して条件を変更して返済額を減らす手もあります。

ローンの滞納の対処は、どの時点で対処するかが大きな分岐点となるので出来れば滞納する前の予兆で情報収集して対策を講じるのがおすすめです。

下記サイトで、失敗しない住宅ローンの組み方についての説明がありますので、住宅ローンを組む前によく読んでおくと良いでしょう。

参考:失敗しない住宅ローンを目指すために | A.ライフプラン | 一般社団法人 全国銀行協会

わかりました!