土地や建物など不動産を売却して得た収入の事を譲渡所得と言います。

譲渡所得がプラスになると譲渡所得税という所得税が発生するので、きちんと確定申告を行わなければなりません。

譲渡所得を知るためには、不動産を取得するためにかかった費用である、取得費の把握が大切になります。

まずは譲渡所得の求め方と、譲渡所得税を確認するのに必要な取得費の計算方法について解説します。

また取得費が分からない時、証明書類がない時の計算方法や調べ方について、具体例を挙げながら分かりやすくお伝えします。

目次

譲渡所得とは?取得費の計算前に譲渡所得の必要知識をおさらい

取得費を計算する前に、取得費が必要となる譲渡所得についての知識をおさらいしておきましょう。

譲渡所得の概要や、計算するために必要な情報について説明します。

先生!不動産売却前に収入が出た時のために、譲渡所得の計算をしようと思ったのですが、よく分かりません!取得費って何ですか?

譲渡所得を計算するためには、取得費はもちろん譲渡費用なども必要になります。言葉は難しいですが、学べばすぐに分かりますよ。

譲渡所得とは不動産売却で得た収入

譲渡所得を計算するために重要な取得費についてですが、その前に譲渡所得について知っておきましょう。

そもそも譲渡所得とは不動産の売却をして得た収入の事を言います。

何故譲渡所得を算出する必要があるのかというと、納税額を計算するためです。

譲渡という意味は譲り渡すという意味ですが、不動産では売却して得た収入の事を指します。

譲渡所得には所得税および住民税がかかる

基本的に給与所得で得た収入には所得税がかかりますが、譲渡所得の場合は他の所得と分離して計算します。

これを分離課税制度と呼びますが、譲渡所得は他の所得と分けて所得税と住民税を計算し課税されます。

確定申告については得た収入に対し行いますが、売却で損失が出ることもあります。

不動産を売却して利益が出なかった場合も、損失の確定申告を行えば税金が安くなるケースがあります。

譲渡所得が出た場合も、不動産売却には様々な特例があるので利用できるのかどうかも把握しておく必要があります。

売却価格=譲渡所得ではない!譲渡所得の算出方法とは

譲渡所得は不動産を売却して得た収入なのだから、不動産の売却価格だろうと思いがちですがそれは間違いです。

勘違いしやすい部分なので、売却価格イコール譲渡所得ではないことを覚えておきましょう。

では、譲渡所得はどのような計算方法で算出されるのかというと以下の計算方法で求めることができます。

- 譲渡所得=譲渡価額-譲渡費用-取得費

上記を見ると譲渡価額から譲渡費用と取得費が引かれていることが分かります。

ここでいう譲渡価額とは、主に不動産の売却価格のことです。

譲渡価額には不動産売却の時に計算した固定資産税や都市計画税も含まれます。

例えば4000万円の譲渡価額があり、その物件を売却した時に算出した固定資産税が5万円の場合は4005万円が譲渡価額になります。

他にも譲渡費用と取得費が引かれています。

譲渡費用とはその不動産を売却するためにかかった費用のことです。

というのも不動産を売却するためには様々な諸費用が必要になります。

例えば売却を不動産会社に依頼して発生する仲介手数料も、譲渡費用に含まれます。

売却するのが建物ではなく土地の場合でも、土地を売るために建物を解体したのであれば、解体費用も含まれます。

譲渡費用が分かると、取得費も想像がついてきたのではないでしょうか。

取得費は、逆にその不動産を取得するためにかかった諸費用の事を言います。

諸費用に関しては次の章で詳しく説明しますので、参考にしてください。

出典:国税庁 No.1440 譲渡所得(土地や建物を譲渡したとき)

つまり譲渡取得は売却価格から、売った時にかかった費用と買った時にかかった費用を引いたものですね。

正解です、ただどのような物があてはまるのか知っておくことが大事。特に取得費は住む前の記憶や資料を遡らないと分かりにくい費用なので、気を付けましょう。

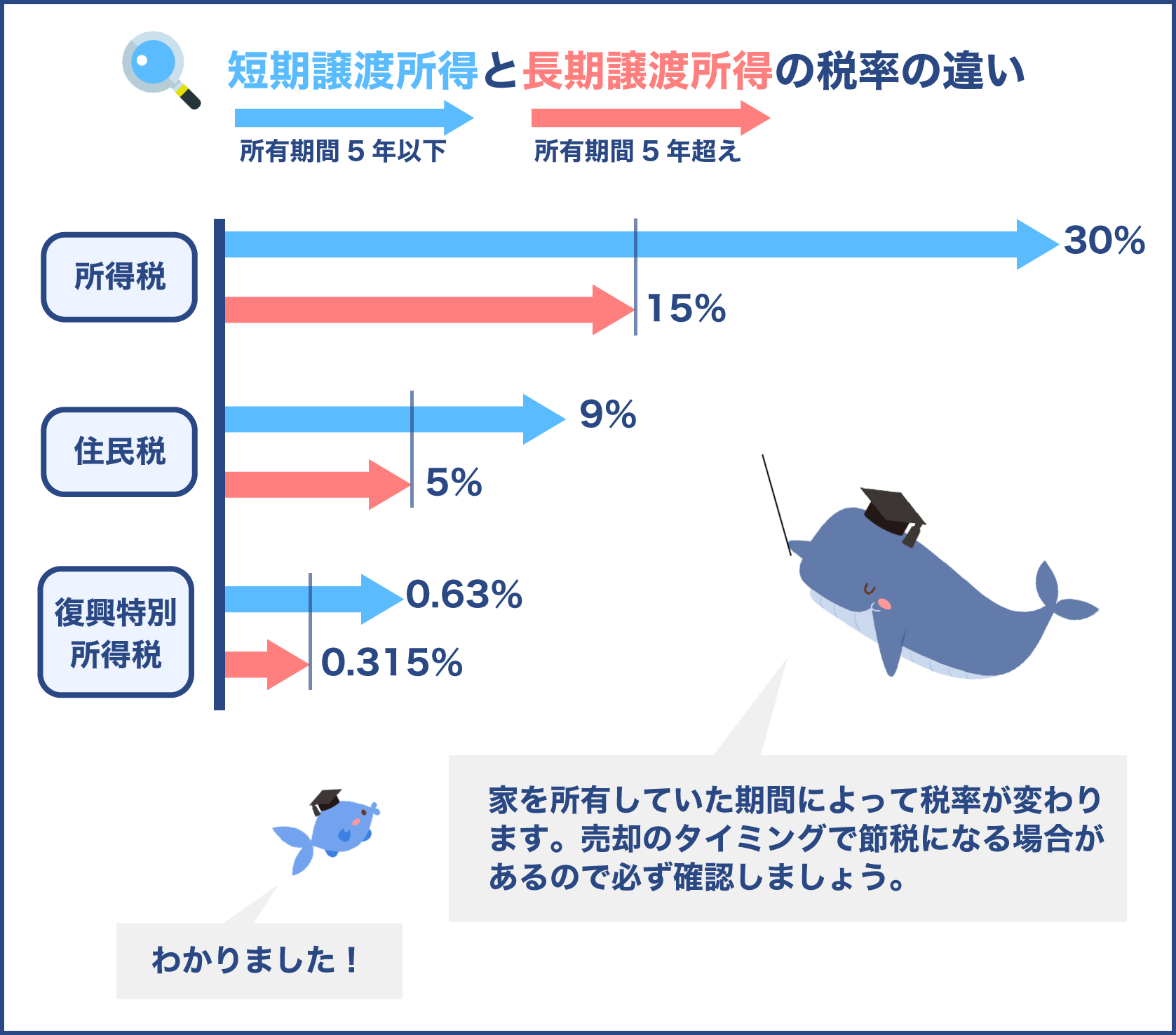

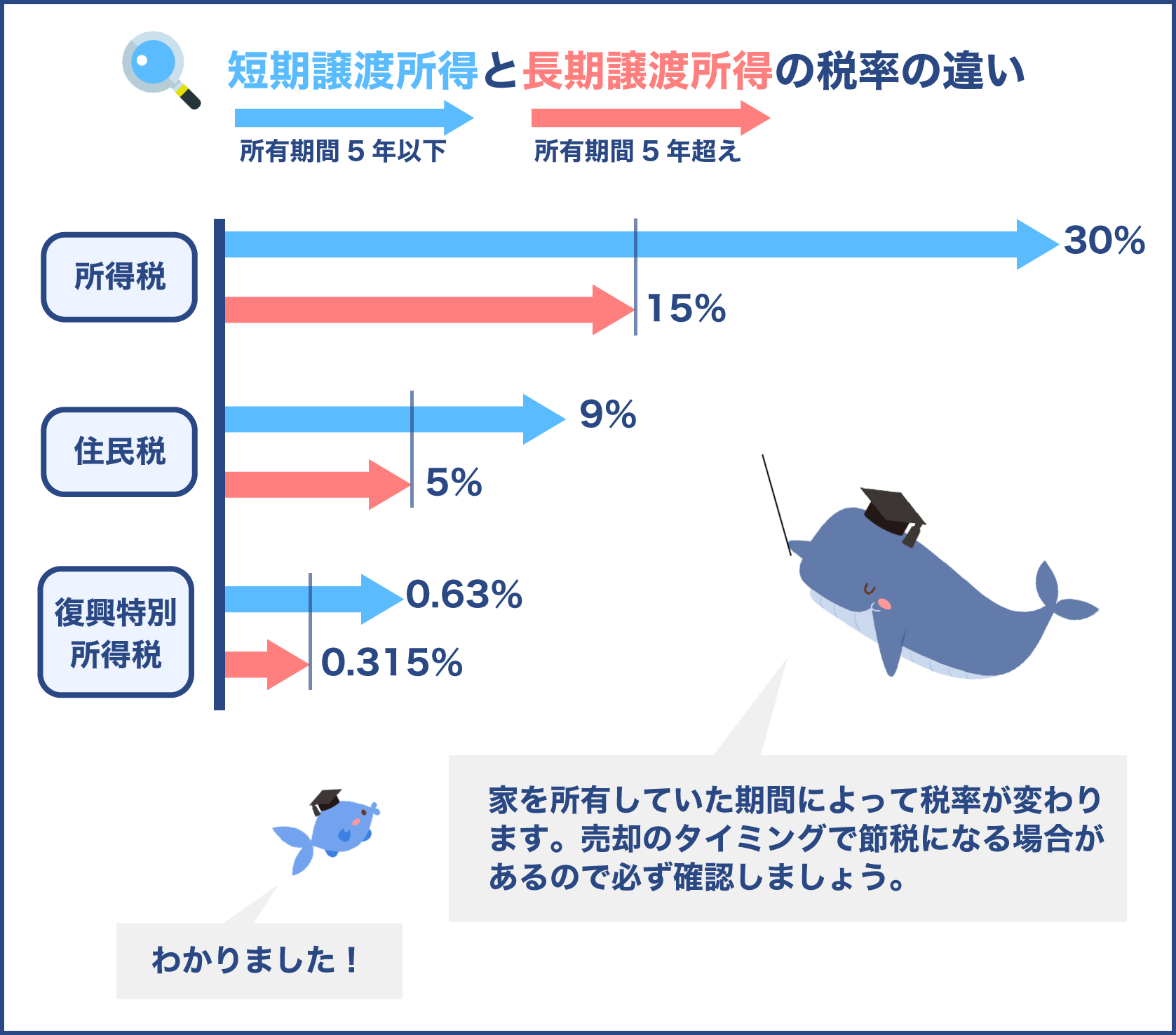

譲渡所得税の税率は不動産の所有期間で決まる

譲渡所得税は、建物の所有期間によって税率が異なります。

税率は所有期間の間で約2倍もの差になるので事前に知っておきましょう。

譲渡所得は長期譲渡所得と短期譲渡所得の2つに分けられます。

まず長期所得とは譲渡した年の1月1日において、所有期間が5年を超える不動産を言います。

一方で短期譲渡所得とは譲渡した年の1月1日において、所有期間が5年以下の不動産を言います。

税率の差は以下の表を参考にしましょう。

| 短期譲渡所得 | 所得税 | 住民税 | 復興特別所得税 |

| 数値 | 30% | 9% | 所得税の2.1% |

| 長期譲渡所得 | 所得税 | 住民税 | 復興特別所得税 |

| 数値 | 15% | 5% | 所得税の2.1% |

復興特別所得税とは、2011年に起きた東日本大震災の被害から復興するために必要な財源の確保として新たに作られた税金のことです。

計算方法は各譲渡所得税に復興所得税をかけた数字に、住民税を足します。

そのため長期譲渡所得では合計20.315%が、短期譲渡所得では39.63%の税率がかかることになります。

出典:国税庁 No.3208 長期譲渡所得の税額の計算

出典:国税庁 No.3211 短期譲渡所得の税額の計算

譲渡所得の取得費に含まれる内容と減価償却費の計算方法

譲渡所得が何なのかという部分について分かった所で、取得費について詳しく見てみましょう。

取得費は不動産を購入する際にかかった費用のことですが、取得費に含まれる詳細を把握しておかないと、正しく算出できません。

また、取得費を計算するためには減価償却費についても知っておかなければなりません。

取得費に含まれる物と、減価償却費の知識について説明します。

不動産購入の際、取得費に含まれるもの

不動産を購入する時にかかった費用を取得費と言いますが、どのような物が含まれるのでしょう。

主な取得費は以下になります。

- 土地・建物の購入代金

- 建築代金

- 仲介手数料

不動産を購入する際にかかった土地や建物の購入代金や、建築にかかった費用が取得費になります。

また購入する際に不動産会社に仲介を依頼した場合は、その仲介手数料が取得費として計上できます。

上記以外にも、土地と建物それぞれの取得費について国税庁で紹介されているものを抜粋しました。

- 土地や建物を購入したときに収めた登録免許税、不動産取得税、特別土地保有税、印紙税

- 借主が居る土地や建物を購入する時に借主を立ち退かせるために支払った立退料

- 土地の埋め立てや土盛り、地ならしをするために支払った造成費用

- 土地の取得の際に支払った土地の測量費

- 所有権などを確保するために要した訴訟費用

- 建物付きの土地を購入してその後おおむね1年以内に建物を取り壊すなど、当初から土地の利用が目的であったと認められる場合の建物の購入代金や取り壊しの費用

- 土地や建物を購入するために借り入れた資金の利子のうち、その土地や建物を実際に使用するまでの期間に対応する部分の利子

- 既に締結されている土地などの購入契約を解除して、他の物件を取得することとした場合に支出する違約金

このように購入代金以外に、建物を建てるために土地を整備したり、測量をした場合はその費用も含まれます。

また購入する際の諸費用として支払った税金も、取得費に入ります。

所有権を確保するために要した訴訟費用とは、所有権をめぐって争いをしており、裁判などをして自分の土地にしたとします。

それまでにかかった訴訟費用についても、取得費として認められます。

ただし相続財産の土地を、遺産分割するために親族同士で争った場合の訴訟費用は認められていません。

このような状況はレアケースですが、覚えておくと良いでしょう。

他にも立ち退き料や解体料なども取得費に含まれるため、オーナーさんは覚えておくと便利です。

不動産の減価償却費を知っておこう

取得費を求めるためには、減価償却費を差し引く必要があります。

減価償却費とは、時間の経過とともに劣化していく建物の価値を表すために、毎年減価償却費という費用を計算したものになります。

マンションなどの建物や駐車場の塀など、構築物の事を償却資産と呼びます。

償却資産は毎年古くなっていくので、価値が下がっていきます。

つまり買った時の値段のままを取得費として差し引けるわけではなく、現在持っている不動産の価値を取得費として差し引くことになります。

そのためには下がっていく部分を減価償却費として、差し引いて計算をしなければなりません。

償却率の見方や計算方法については次に詳しく解説します。

建物の用途や構造で償却率が異なる

償却資産は建築した物の種類や構造によって、耐用年数や償却率が決められています。

減価償却費を求めるためには償却率を利用して、計算を行います。

構造によって決められている法定耐用年数と償却率を見てみましょう。

| 項目 | 非事業用 | ーー | 事業用 | ーー |

| 構造の種類 | 法定耐用年数 | 償却率 | 法定耐用年数 | 償却率 |

| 木造 | 33年 | 0.031 | 22年 | 0.046 |

| 軽量鉄骨 | 40年 | 0.025 | 27年 | 0.038 |

| 重量鉄骨 | 70年 | 0.015 | 47年 | 0.022 |

建物の構造は同じでも、事業用なのかそうでないのかで耐用年数が異なります。

構造だけでなく、事業用なのか商業用なのかなど用途によって償却率も変わるので注意しておきましょう。

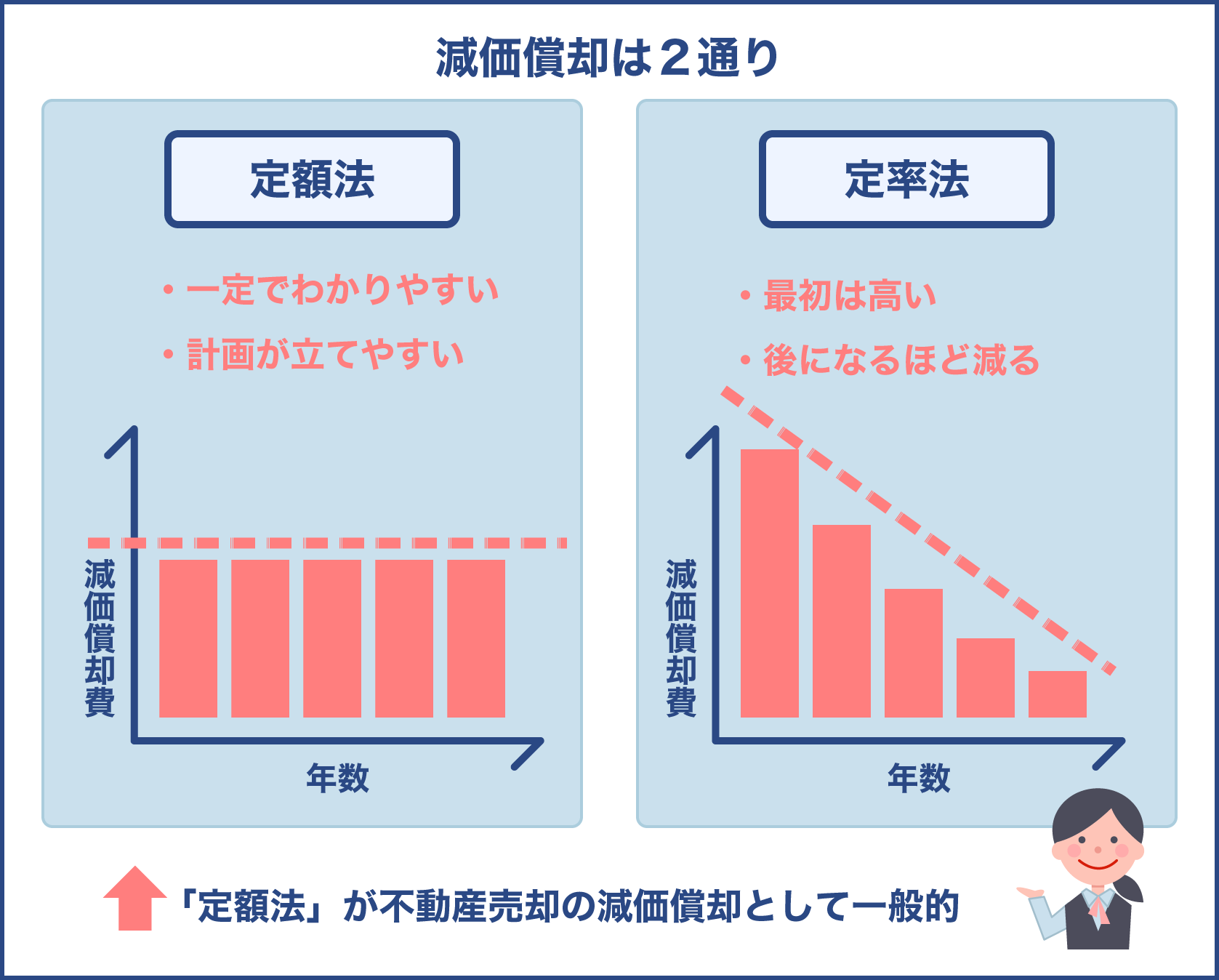

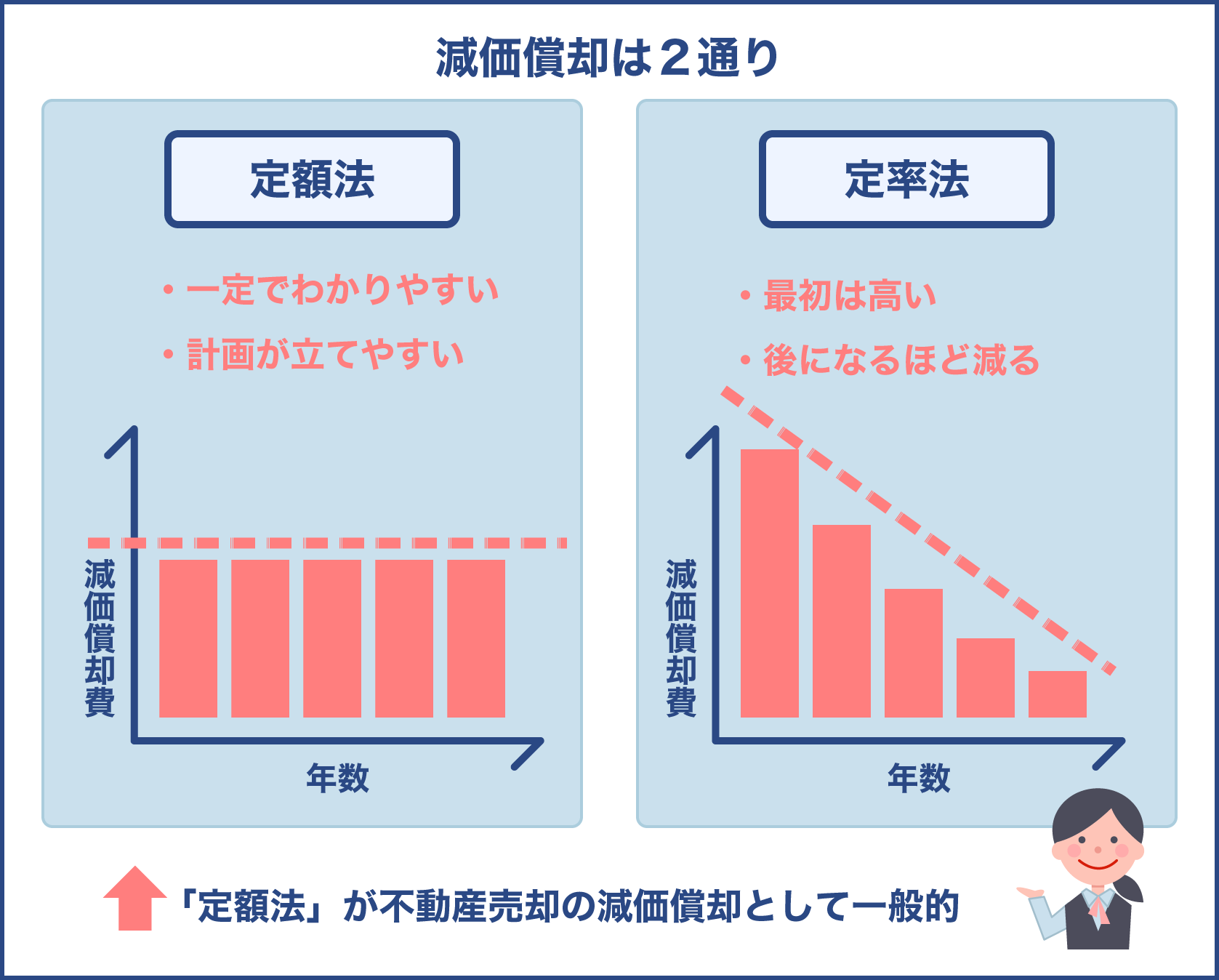

また減価償却費の計算方法には定額法と定率法があります。

定額法は毎年同額の償却費を計上する計算方法で、簡単に計算ができるのが特徴です。

定率法は年が経過するごとに償却費の額が減少します。

一般的には定額法を採用し、以下の式で求めることができます。

- 減価償却費=建物購入代金×0.9×償却費×経過年数

この計算式をもとに減価償却費を計算する例を紹介します。

例えば木造の戸建て住宅の減価償却費を求める場合、表で見ると償却費は0.031になります。

建物購入代金が3000万円(建物2000万円・土地1000万円)で築年数が12年目の家があったとします。

減価償却費は2000万円×0.9×0.031×12と計算され、答えは669万6千円になります。

土地、建物やマンションなど取得費の具体的な計算方法

減価償却費が分かった所で取得費を計算してみましょう。

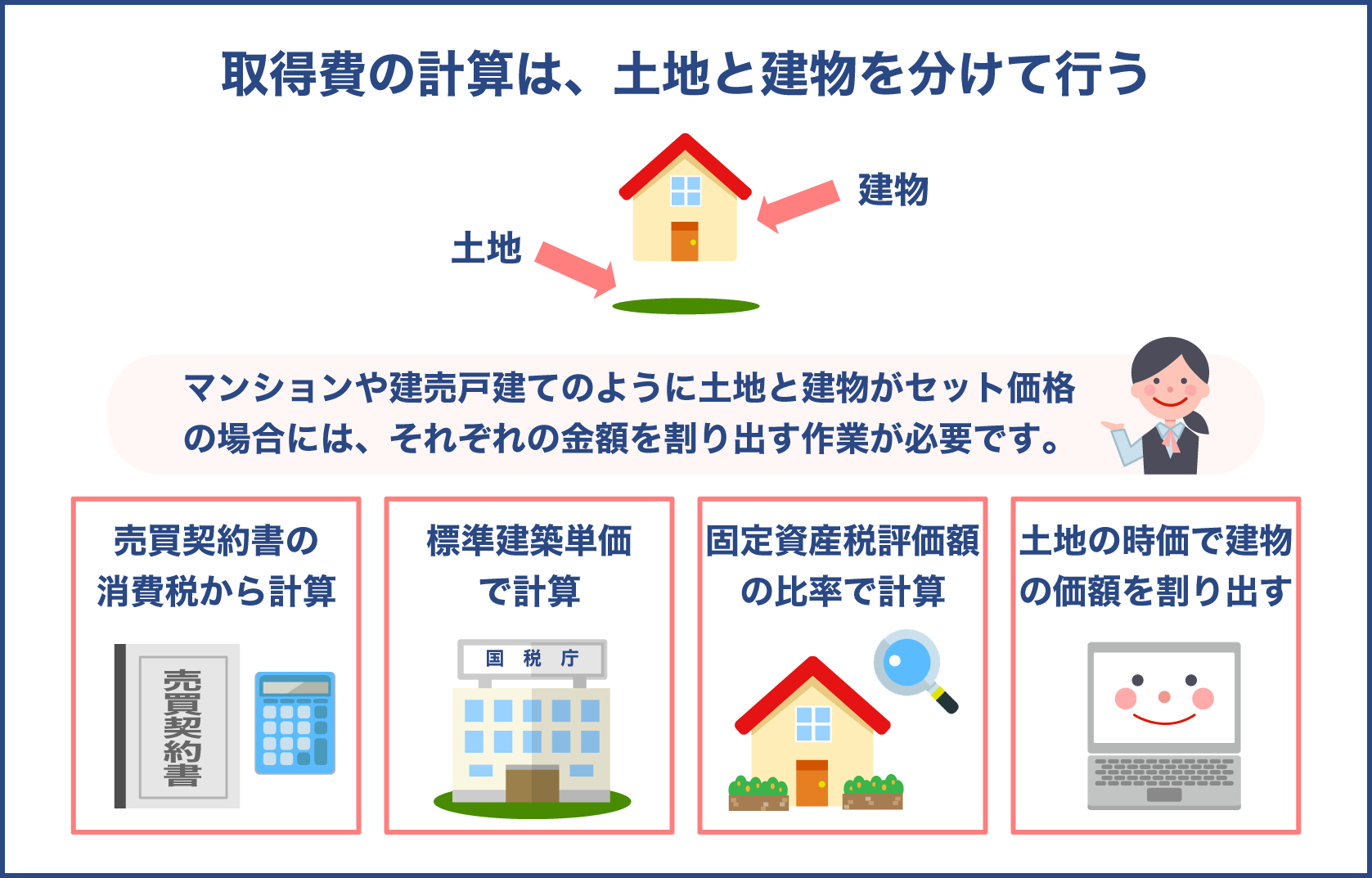

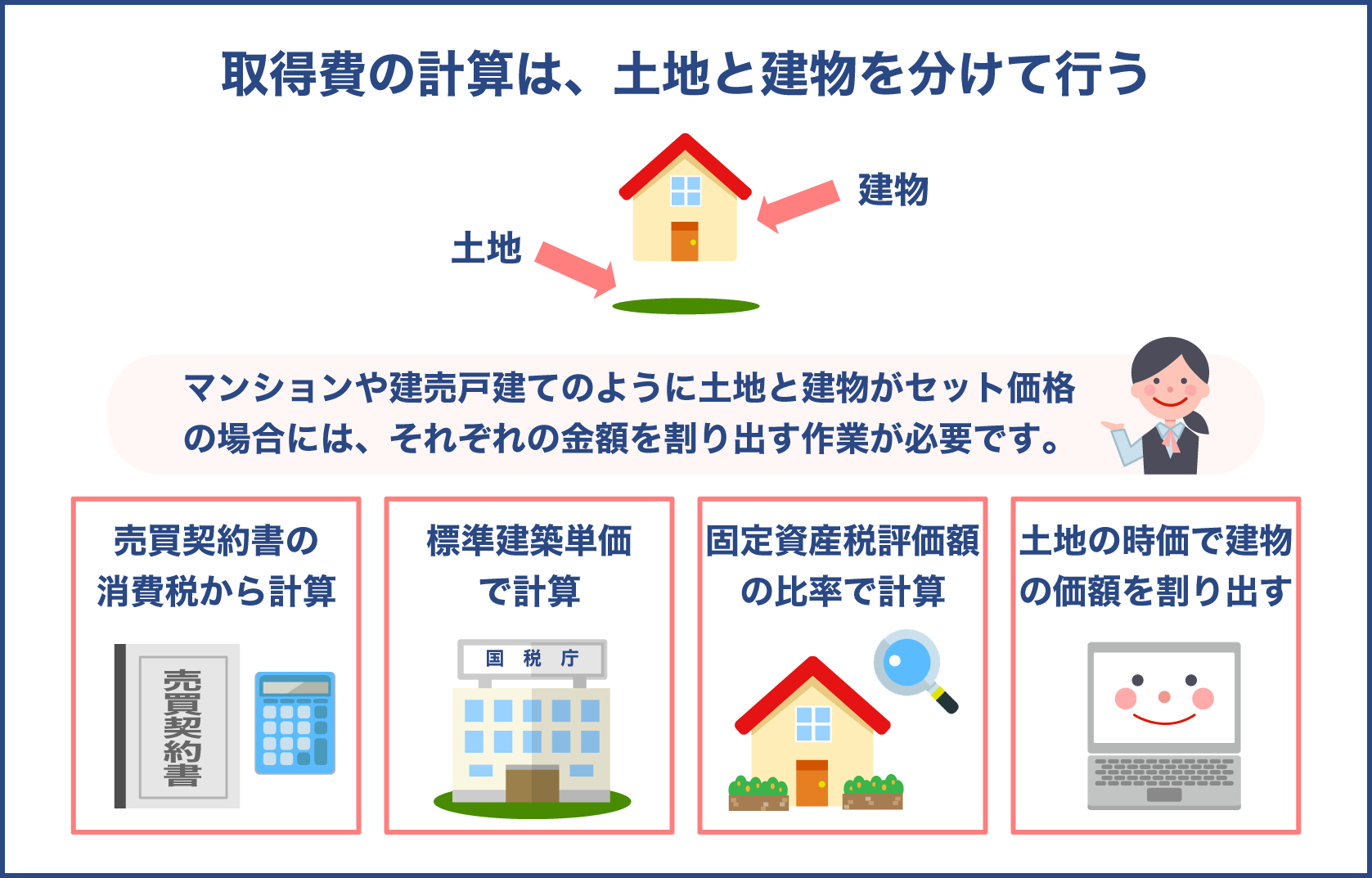

取得費を求めるためには土地と建物は分けて計算する必要があります。

またマンションのように、土地と建物がセットになっている場合の計算方法もあるため、詳細を確認しておきましょう。

土地と建物は分けて取得費の計算する

土地と建物では取得費の計算方法が異なるので、覚えておきましょう。

先ほど減価償却費を求めた時に、計算式に土地の価格が入っていないことに気づいたでしょうか。

土地と建物を購入した場合は、土地については購入代金やその他にかかった費用がそのまま取得費として計算されます。

減価償却されるのは建物だけなので、差し引かないように注意しておきましょう。

これは建物は時間の経過とともに価値が減少していきますが、土地の場合はそうは考えないからです。

マンションや建売戸建てなど土地と建物がセットの場合の取得費の計算方法

注文住宅のように土地と建物を分けて考えられる不動産と、マンションや建売戸建てのように、セットで購入しているケースがあります。

セットで購入しており、建物分と土地の分を分けて考えられない場合は、土地と建物それぞれの購入金額を割り出す方法を取ります。

4つの方法があるので、それぞれ詳しく見ていきましょう。

消費税から計算する

売買契約書を見て、記載されている消費税額から建物の価格と土地の価格を計算することができます。

消費税は建物だけに課税されており、土地に対しては課税されていません。

そのため消費税の金額が分かれば、建物価額を算出することができます。

建物価額を求めることができれば、土地と建物の合計価額から建物価額を差し引き土地の値段が分かります。

建物価額と土地価額の求め方をまとめると以下になります。

- 建物価額=消費税額÷購入時の消費税率+消費税

- 土地価額=土地と建物の合計額-建物価額

例えば売買契約書に3000万円(うち消費税80万円)と記載されていたとします。

不動産を購入した年の消費税率が8%だったとします。

その場合の建物価額と土地価額は以下のように求めることができます。

- 80÷8%+80万円=1080万円(建物価額)

- 3000万円-1080万円=1920万円(土地価額)

これで建物価額が分かったので、建物の減価償却費を求めることができます。

標準建築単価で計算する

標準建築単価とは建物の標準的な建築単価表という基準をもとに、建物の購入代金を計算する方法のことです。

建物の標準的な建築単価表は国税庁で調べることができます。

建物の標準的な建築単価表は、建築した年と構造の違いによって数値が異なっています。

延べ床面積も計算式にあてはめなければならないので、契約書等で確認しておきましょう。

固定資産税評価額の比率で計算する

この方法は固定資産税評価額の比率を見て、土地と建物の価額を算出する方法になります。

例えば土地と建物の合計金額が3000万円で、土地の固定資産税評価額が1000万円、建物の固定資産税評価額が700万円でした。

その場合の計算方法は以下になります。

- 1000万円+700万円=1700万円

- 3000万円×700万円÷1700万円=約1235万円(建物価額)

- 3000万円×1000万円÷1700万円=約1764万円(土地価額)

固定資産税評価額は消費税が含まれているため、建物のみ消費税率を差し引く必要があります。

消費税率が8%の場合は約1143万円が建物価額になります。

土地の時価で建物の価額を求める

計算したい不動産について、周辺の不動産の取引事例が多数あり、時価評価でも客観性があれば採用できる計算方法です。

公示地価を利用して土地の価額を確認し、その土地価額を合計金額から差し引く方法です。

土地の価額は毎年3月に国土交通省が、その年の1月1日時点の標準地の土地価額を公表しています。

そのため国土交通省の土地総合情報システムにアクセスして、計算を行えます。

具体的な計算例で譲渡所得を計算してみよう

減価償却費の求め方や、土地と建物の計算方法について分かったので、先ほどと同じ例で譲渡所得を計算してみましょう。

木造戸建て住宅で購入金額が3000万円(建物2000万円・土地1000万円)の築年数が12年の不動産があったとします。

この不動産を売却したら、売却額が2500万円で、売却にかかった諸費用である譲渡費用が100万円だったとします。

減価償却費は先ほど求めたように、669万6千円でした。

計算方法を以下にまとめると次の通りです。

- 2000万円(建物購入代金)-669.6万円(減価償却費)=1330万4000円(建物の取得費)

- 1330万4000円(建物の取得費)+1000万円(土地の取得費)=2330万4000円

- 2500万円(譲渡価額)-2330万4000円(取得費)-100万円(譲渡費用)=69万6000円(譲渡所得)

69万6000円が譲渡所得になることが分かりました。

こちらは単純計算ですが、取得費には建物代金の他にも仲介手数料や印紙税などの税金を含めることができます。

購入時にかかった経費というのは取得費を増やすことができるので、取得費を多くすればするほど譲渡所得は少なくなり、節税になります。

そのため購入にかかった費用はきちんと記録を残しておくことが節税の大切なポイントになります。

譲渡所得を求めるための取得費の求め方をマスターできました!

取得費を求める上でのポイントは、土地と建物は別で考えることと、減価償却費は建物だけを計算することです。取得費をできるだけ増やし譲渡所得を抑えることで、譲渡所得税を節約しましょう!

不動産の取得費が分からない場合の計算方法について

不動産を購入した時期が古い場合、購入した時の売買契約書を紛失していることもあるでしょう。

そのため購入価額が分からず、取得費が算出できないといったケースもあります。

ここでは取得費が分からない場合にどう計算すればよいのか、方法について見ていきましょう。

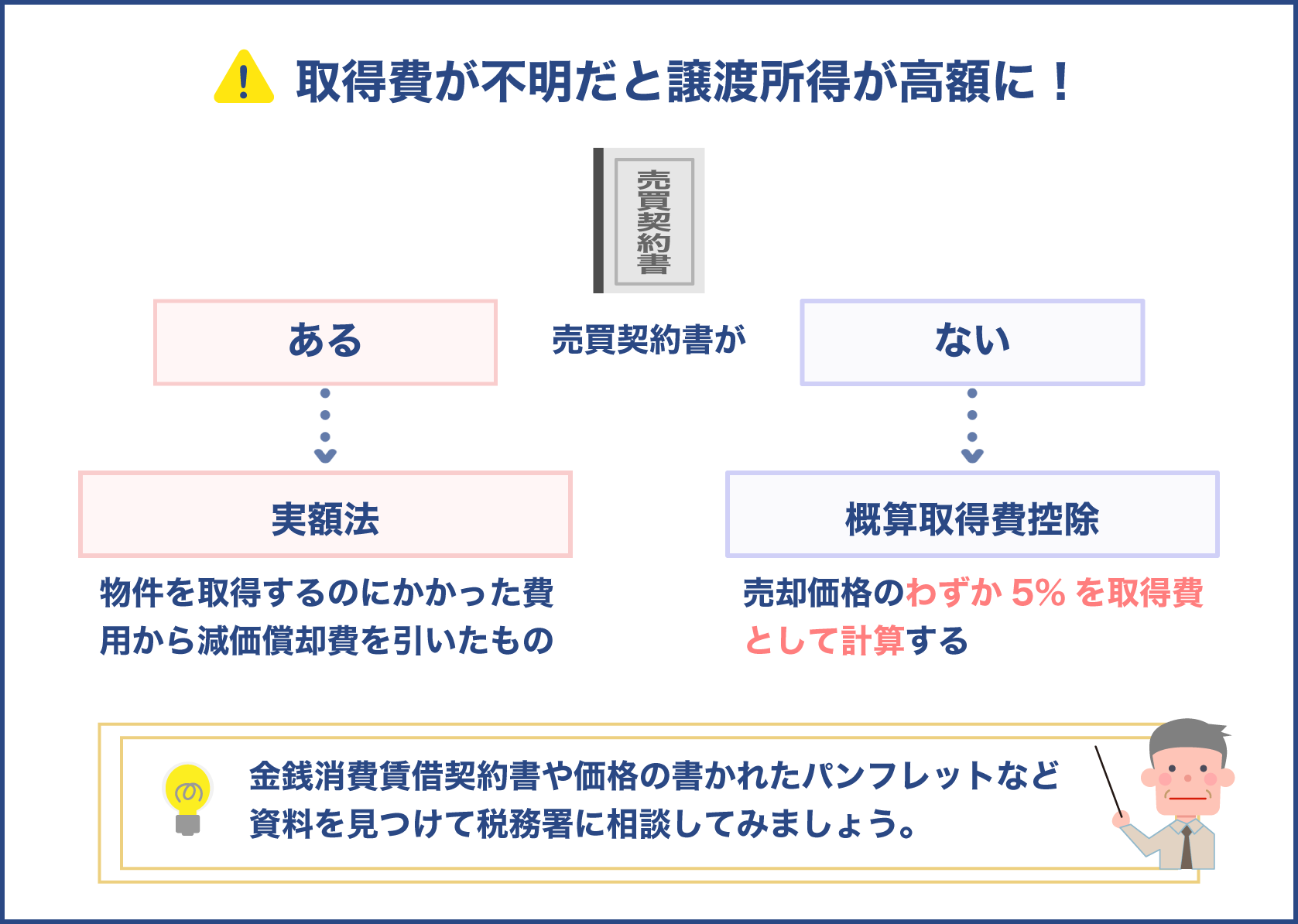

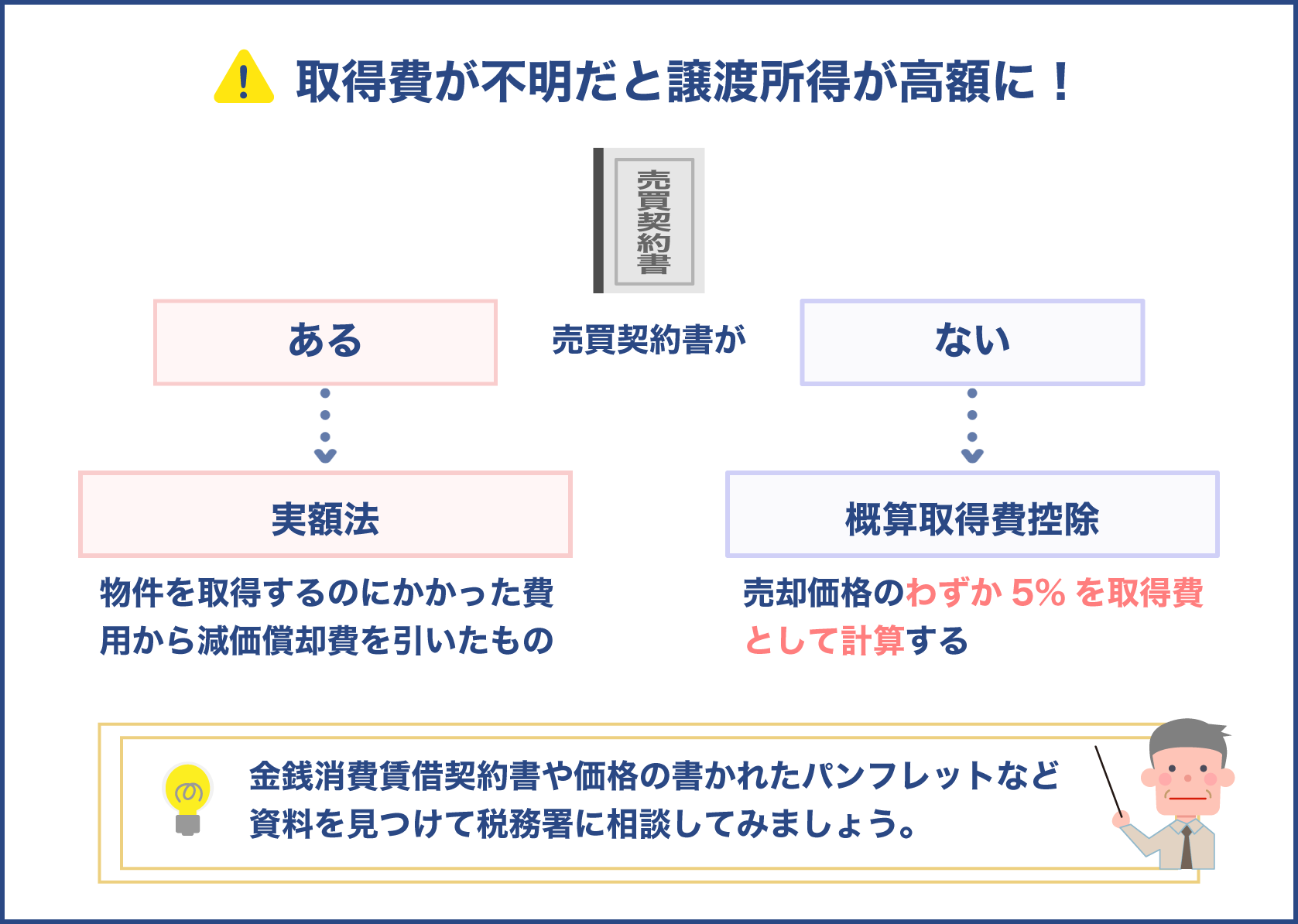

取得費が不明だと譲渡所得が高額になる

取得費を計算するためには以下の2つの方法があります。

- 概算取得費控除・・売却価格に5%を取得費とする

- 実額法・・土地・建物価額と取得するのにかかった費用から減価償却費を引いた金額

このうち取得費が不明の場合、原則として概算で取得費を計算する方法を取ります。

その場合収入額のわずか5%が取得費になるので、実際の購入金額が概算取得費よりも多いと損をする可能性が高いです。

取得費を証明するのは売買契約書が基本なので、時間の許す限り再度どこかにないか探した方が良いでしょう。

他にも、住宅ローンを借りた時の金銭消費賃借契約書や、全部事項証明書で抵当権の設定金額が分かる書類を見てみましょう。

購入時に不動産業者からもらった価格が記載されているパンフレットなどでも構いません。

購入価額を証明できる書類や資料があるなら、一度税務署に相談してみるのも対策法として有効です。

取得費不明の場合は概算取得費控除で計算する

取得費が不明の場合概算取得費控除を適用する方法を取ります。

概算取得費控除とは売却金額の5%を一律で取得費とみなして計算する方法のことです。

売却価格をもとに一律で5%を取得費として計算できるので、算出方法が簡単なのがメリットでもあります。

しかし売却価格の95%が譲渡所得になるため、税金が高くなることがデメリットとしてあります。

契約書や領収書などが残っており、それから実際の取得費が分かる場合は概算取得費と実額取得費を比較し、金額の多い方を適用しましょう。

ない場合は概算取得費控除を適用することになりますが、適用することが有利な場合と不利な場合を確認しておきましょう。

概算取得費控除が有利な状況

例えば先祖から譲り受けた土地や建物を売却する場合、今と比べると昔の不動産価格は安い傾向にあります。

そのため5%でも今の価格を基準にして計算する概算取得費を利用した方が、実額法よりも高くなる可能性があります。

概算取得費控除が不利な状況

バブルの時代に不動産を高値で購入し、その不動産を売却した場合は損をする可能性が高いでしょう。

このような不動産の場合は概算取得費控除を利用すると損をする傾向にあります。

実額で取得費を算出できれば税金がかからないのに、概算取得費控除を利用したために、税金が発生することも考えられます。

概算取得費での取得費を計算した場合の例

概算取得費で計算をした場合の、取得費の例を挙げてみます。

例えば2000万円で売却できた不動産の取得費を、概算取得を利用して譲渡所得を計算してみましょう。

この時譲渡費用が必要ですが、譲渡費用は仲介手数料の66万円のみとして計算します。

- 2000万円(譲渡価額)×5%=100万円(概算取得費)

- 2000万円(譲渡価額)-100万円(概算取得費)-66万円(譲渡費用)=1834万円(課税譲渡所得)

所有している不動産が短期か長期かで税率が変わります。

- 短期譲渡所得の場合1834万円×39.63%=726.8万円

- 長期譲渡所得の場合1834万円×20.315%=372.5万円

上記のように取得費が5%の場合は税金の金額がかなり大きくなってしまいます。

同じ売却価格なのに取得費が分かる場合と分からない場合では、税金に差が出ることが予測されます。

概算取得費での算出は必ず適用されると法で定められているわけではないので、概算取得費で算出する以外の方法で証明できるなら、それで試してみましょう。

間接的に証明できる書類で取得費を計算する

先ほども少し述べましたが、売買契約書など直接的に取得費を証明する書類がない場合は、間接的に証明できる書類が無いか探してみましょう。

間接的にでも証明できるものがあれば確定申告時に添付するか、利用できるか分からないものは税務署で相談することができます。

間接的に証明できる書類には以下があります。

- 購入代金が記載された通帳やローン返済の通帳

- 住宅ローンの契約書や償還表

- 不動産業者からもらった購入当時の価格が記載されたパンフレット

上記は主なものですが、他にも購入当時の不動産価格が分かるような資料があれば探してみましょう。

統計数値から取得費を計算する

取得費を証明できる書類が何もない場合、統計上の数値を利用して取得費を計算する方法があります。

統計統計数値から取得費を計算する方法とは、市街地価格指数や建築物単価などを用いて計算することです。

実額に近い取得費を算出することができるので、何も資料が残っていない場合は検討しましょう。

この方法は税務署が市場価格を反映した近似値の計算ができる合理的な方法と認めています。

また国税不服審判所でも、合理性があると判断されている取得費の計算方法になります。

ただし全ての不動産が統計数値から取得費を計算できるわけではないので、不動産業者や税理士に相談するようにしましょう。

譲渡所得に利用できる特例があることを知っておこう

取得費が不明で概算取得費を算出し、収入があった場合でも、譲渡所得に利用できる特例があります。

譲渡所得の計算で利用できる特例は一つではなく複数あるので、内容を知っておきましょう。

特例を利用するためには確定申告が必須なので、確認しておきましょう。

譲渡所得から3000万円の控除が可能な特例

譲渡益が出た場合、所有期間に関係なく譲渡所得から3000万円を控除できる特例のことです。

居住用の住宅であれば、収入が出た時に3000万円減らしてもらえるので、この特例を利用すればほとんどのケースで税金を払う必要がありません。

3000万円の特例は3年に1回しか利用できないという適用制限があります。

10年越えのマイホームの特例で軽減税率を適用

先述したように譲渡所得税は不動産の所有期間によって税率が変わります。

マイホームを10年以上保有している場合は、軽減税率を受けることができます。

長期譲渡所得の場合、税率は20.315%でしたがさらに軽減されて14.21%の税率になります。

譲渡損失の損益通算により税金を節税

譲渡所得は収入がある場合と、損失が出る場合の2パターンがあります。

譲渡損失の損益通算は、不動産を売却して損失が出た時に利用できる救済措置の特例になります。

不動産が長期譲渡所得に該当すれば、本来なら分離課税である譲渡所得(損失)を給与など他の所得と通算することができます。

このことを損益通算と呼びますが、損益通算することで課税される所得を抑えることができ、全体の収入に対する税金を節税することができます。

損益通算しても控除できない場合は繰越控除

損益通算をしても損失が控除しきれない場合は、翌年以降に損失を繰り越すことも可能です。

損益通算は最長3年の繰り越しができますが、繰越を受ける年でも確定申告はしてください。

特定の居住用財産(マイホーム)の買換え特例

住み替えで今の不動産を売却する場合は、特定の居住用財産の買換え特例が利用できます。

この特例は税金が控除されるのではなく、繰り延べを行い支払いを先延ばしにすることができる特例です。

売却する不動産の所有期間が10年を超えていれば利用できますが、これを利用すると住宅ローン減税が利用できなくなります。

また売却した金額よりも、買い換えた家の金額の方が高い場合は、税金の全額を繰り延べすることができます。

特定の居住用財産の買換え特例を受ける場合は、3000万円の特例と所有期間10年越えの軽減税率を併用することはできません。

どの特例を利用することが一番得なのかを検討してから利用しましょう。

公共事業のための不動産売却の控除

不動産を売る目的が公共事業による収用のため、または特定土地区画整理事業など公共の事業のためのであれば、特別控除があります。

- 公共事業のため5000万円

- 特定土地区画整理業2000万円

- 特定住宅地造成事業1500万円

上記の金額を控除してもらえる特例になります。

譲渡益が出ても、特例が使えるのですね!ありがたいです。

各特例をざっと紹介しましたが、特例には適用条件があるので事前に確認が必須です。自分の不動産がいくらで売れるか心配な人は複数の業者に一括査定を行いましょう。

まとめ

譲渡所得を確認することは、納税額を知るために必要なことです。

そのための取得費の求め方や計算方法について説明を行いました。

譲渡所得の計算では売却にかかった譲渡費用も必要ですが、こちらは記憶も新しいのですぐに確認しやすいでしょう。

しかし取得費は古い不動産だと以前の記憶をもとに、資料など証明書類を集めないと算出できません。

また土地と建物では計算方法が異なるため、注意が必要です。

取得費が分からない場合は概算取得で計算しますが、損をする可能性があるでしょう。

できるだけ実額で求めるため、売買契約書以外の間接的な資料を探してみてください。

不動産の売却価格を早めに知りたい場合は、不動産業者に査定を行ってください。

査定を行う場合は、できるだけ高値で売却できるよう複数の業者に査定依頼をかけ、金額を比較した上で信頼できる業者に依頼しましょう。