いらなくなった自分の土地をどう扱うか

手放した方が良い理由とは

土地を持っているものの、現在使用しておらず、また将来的に活用の見込みもない場合は、できるだけ早く手放して様々な負担を軽減することが大切です。

そこで検討したいのが土地の売却で、一般的には不動産会社に仲介してもらって売り出したり不動産会社に買い取ってもらったりします。

もう1つの選択肢として、国や自治体に買い取ってもらうという方法もあります。

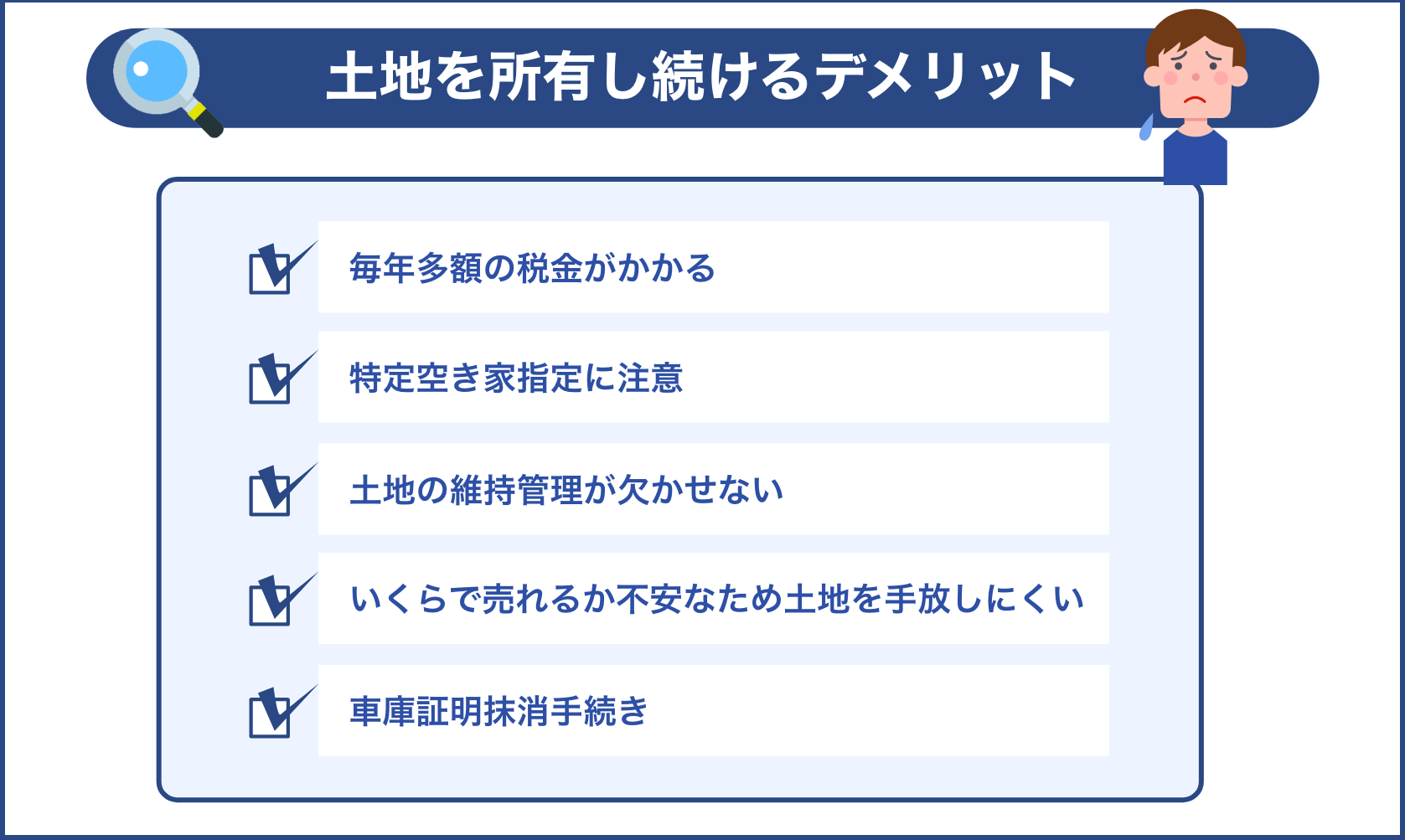

土地は、ただ所有しているだけでも固定資産税がかかりますし、荒れ地にならないよう維持管理の手間も必要です。

お金と労力がかかるだけの所有物になってしまうので、まずは土地を所有し続けるデメリットについて説明します。

お願いします!

毎年多額の税金がかかる

土地は実際に利用しているかどうかに関わらず、固定資産税が課税されます。

決して安くはない金額ですので、ただ所有しているだけで負担がかかるのは非常にもったいないと言えます。

固定資産税は、その評価額が購入額の5%より下回った時、その5%分が評価額とされます。

| 固定資産税(土地) | 課税標準額×1.4% |

| 固定資産税(建物) | 課税台帳に登録されている価格×1.4% |

例えば課税標準額が1,000万円の土地にかかる固定資産税は、1,000万円×1.4%=1,400万円にも上ってしまうことになります。

また、土地が都市計画区域内にある場合、都市計画税もかかってしまうので、二重の負担が発生してしまうのです。

土地の上に住宅が建っていれば軽減措置が適用され、通常の1/3か1/6まで減額されるのですが、土地だけの場合はまともに課税されてしまいます。

現在すでに土地を使用しているか、将来的に土地を活用する予定があるならば、税金を経費として考えることができるのですが、使っていない土地に対してお金がかかることは避けたいケースです。

| 固定資産税評価額 | 都市計画税の課税標準額 | |

| 小規模住宅用地(住宅用地で200㎡以下の部分) | 評価額の6分の1 | 評価額の3分の1 |

| 一般住宅用地(住宅用地で200㎡超の部分) | 評価額の3分の1 | 評価額の3分の2 |

特定空き家指定に注意

通常、建物が建っている土地に対する固定資産税は軽減されるのですが、建物が特定空き家として指定されてしまった場合、税の軽減の適用除外となってしまいます。

特定空き家とは、2015年に施行された空き家対策特別措置法により指定されるもので、放置しておけば倒壊等の危険性や衛生上問題が発生する可能性が高くなることを受けて、当該空き家の放置は不適切としています。

このため、税金面での優遇も受けられなくなってしまうのです。

空き家の手入れをすることは面倒でもありますが、デメリットの方が大きいため、特に利用予定がない場合は土地とともに売却することをお勧めします。

土地の維持管理が欠かせない

住宅と同じように土地にも手入れが欠かせません。維持管理を怠ったまま放置すれば、土地はどんどん荒れていってしまいます。

雑草が生い茂りそこから虫が発生したりするので、最悪の場合では近隣住宅に迷惑をかけることにもなりかねません。

見た目にもあまり良いものではありませんので、維持管理は欠かせません。

しかし、定期的に草刈りしたり様子を見に来たりすることは、所有者にとって手間でもあります。

土地から離れた地域に住んでいる場合は、土地を訪れるだけで時間的金銭的なロスが発生するでしょう。

同時に、深刻な問題として、地盤等の問題による危険性を常に持ち合わせていると言えます。

大雨の時に土砂崩れを起こしたり土地に建つ家が倒壊したりする可能性も否定できません。

維持管理をきちんと行わなければ、いざという時に甚大な被害を受け、また周囲に損害を与えることにもなりかねないのです。

そのような可能性を回避するためにも、土地の手入れは定期的に行い続けるか、それができない場合は手放すことも選択肢の1つだと言えます。

いくらで売れるか不安なため土地を手放しにくい場合

仮に荒れ地になってしまっていたとしても、自分が所有する不動産ですから、簡単に手放すには惜しい気持ちがすることでしょう。

そのまま所有し続けていれば、そのうち地価が上がるかも知れませんし、市街化調整区域に入るかも知れないからです。

そのような可能性があるエリアに土地がある場合は、望みをかけて土地を所有し続けることも一策ですが、そうでない場合は手放すことも検討してみましょう。

かつて土地を購入した人の多くが投資目的であると言われています。

財産の1つとして土地を購入する場合、将来的に子供に残そうとか、いざという時に売ればお金になるだろうという考えが背景にあるのです。

しかし、昨今の状況を見る限り、土地の価格が今後大幅に上がっていく要因はあまり見えてきません。

少子高齢化ということもあり、今後、土地を購入して何かに活用したいと考える層は、生産人口としても圧倒的に少なくなってきているのです。

そういった現実を踏まえて、現在使いどころのない土地をどう扱うか、手放す場合はどういう方法をとるか、具体的に考える段階に来ていると言えるでしょう。

土地を売るなら車庫証明抹消手続きも忘れずに

土地だけの場合も住宅が建っている場合も、忘れてはならないのが車庫証明の抹消手続きです。

車さえ移動してしまえばそれで安心してしまいがちです。

確かに、車庫証明が発行されている土地建物を売却したとしても、売主が新居で新たに車庫証明を取れば、売却した土地における車庫証明は自動的に抹消されることになります。特に抹消手続きは必要ないのです。

しかし、もし売主が新居で車庫証明を取らなかった場合はどうでしょうか。

都会に住み車が必要なくなった場合等では、売却した土地に発行されていた車庫証明は自動的に抹消されないということになります。

すると、買主の車庫証明取得の弊害になってしまいかねません。そのような事態を避けるため、買主の新居がどこであろうと、車を持っていようといまいと、原則的に車庫証明の抹消手続きを済ませておかなければならないのです。

車庫証明を抹消するためには、売主が新居か新居から2km以内にある駐車場で新しく車庫証明を発行してもらいます。

そうすれば、売却した土地における車庫証明は抹消され、買主も購入した土地で無事に車庫証明を取ることができるようになるのです。

国や自治体は個人の土地を買い取ってくれるのか

土地を売るなら選択肢は自治体に

一般的には個人または法人に対して土地を売却するものですが、予算がしっかりとついている国や自治体を相手に売却することはできるのでしょうか?

結論から言えば、国も自治体も、必要と判断できれば購入しますし不要と判断すれば購入しません。簡単な話ではありますが、個人や法人のような投資目的という考え方は存在しないため、シンプルでありながらハードルは高いと思った方が良さそうです。

特に、国の所有する土地は国有地という範疇に入るため、一般的な土地がすぐ売れるわけではありません。

国に売るか自治体に売るかを考えた時、実際に土地を求めているのは自治体の方だと言えます。

国に売る場合の事例と市区町村に売る場合の事例を表にまとめました。

| 国有地 | 国道、国立公園、国立大学、国立病院等の土地 |

| 市区町村の土地 | 市道、市立小中学校、市立公園、市の緑地や公民館等の土地 |

この表からもわかる通り、国有地となると相応の広さや地盤の強さ、立地等の必要条件は決して緩くはなさそうです。

これに対し、市区町村の土地の場合は、国有地よりももっと市民生活において身近であり、便の良さ等も重視されることがわかります。

予算がしっかりついているのは国ですが、より土地を必要としているのは市区町村だと言えるのです。

個人の土地を公的機関に売却したいのであれば、国よりも住んでいる市区町村を対象としてみると良いでしょう。

国が土地を買い取るケースとは

国が個人の土地を購入するケースは非常に稀だと考えられますが、国有財産法に基づき国が購入の必要性を認識した場合はその手続きが行われます。

例えば、道路や鉄道を整備する必要性からその区画内にある土地を買い上げる場合がこれに当たります。

道路や線路の延伸が必要になり、個人の土地がその延長線上にあった場合、国は土地を買い取ることになります。

公共事業にあたるものですから、一般的な不動産取引相場とは全く異なる観点から、高額で買い上げられることが多々あるのです。

同様に、国立の学校や国立公園、国立図書館、国立病院といった、国がその運営を行う施設についても、建設予定地に個人の土地があればこれを買い上げます。

金額も、道路や鉄道と同じく一般的な相場とは別扱いになるため、高額で買い取ってもらえるでしょう。

ただし、いずれも国としての計画に基づいた買い上げであり、計画を進める上である個人の土地がどうしても必要になった場合に限ります。

地価を知り自ら売却準備を進めるのが現実的

実際の取引価格を知ることから始める

実際に土地の売り買いをした時の値段を、取引価格または実勢価格と呼びます。

売却の準備を進めるためには、まずは実勢価格を知ることから始めましょう。

売買契約は、売主と買主による交渉と合意の下で成立し、価格もその時に最終決定します。

つまり、相場がいくらか知ることも大切ですが、実勢価格そのものは、双方の交渉の結果として変動しやすいものだと理解しておきましょう。

あくまで参考材料に留めておくべきものですが、実勢価格を知るのも大切なことです。そのために役立つのは過去に行われた土地取引の記録です。

しかし、エリアによっては事例が豊富にある一方、取引数自体が非常に少なくあまり参考にできないエリアがあるのも事実です。

そのような場合、専門家である不動産会社に査定してもらい、おおよその土地の値段を算出してもらうと良いでしょう。

また、折り込みチラシや不動産会社のホームページに載っている、現在売り出し中の土地価格を参考にするのも良い方法です。

土地総合情報システムを閲覧する

土地総合情報システムは国によるデータベースで、日本全国の過去の不動産取引事例を閲覧することができます。

個々人が所有する土地はいずれもどこか異なる特徴を持つものであり、全く同じ条件の土地はあまり存在しません。

つまり、自分の土地と同一条件の土地の取引情報を知ることは、決して簡単ではないのです。

しかし、土地総合情報システムを使えば、近隣エリアだけではなく日本全国のデータを閲覧することができるので、参考にできる範囲も大いに広がることでしょう。

記録されているデータは300件を優に超えており、都道府県ごとに検索することもできますし、地図から個別に地域を選んで検索することも可能です。

自分が持つ土地とは異なる地域であっても、形状や面積、エリア的特徴等、似た条件を持つ土地が見つかりやすくなり、制度の高い参考情報として、他の実勢価格を知ることができるのです。

なるほどです!

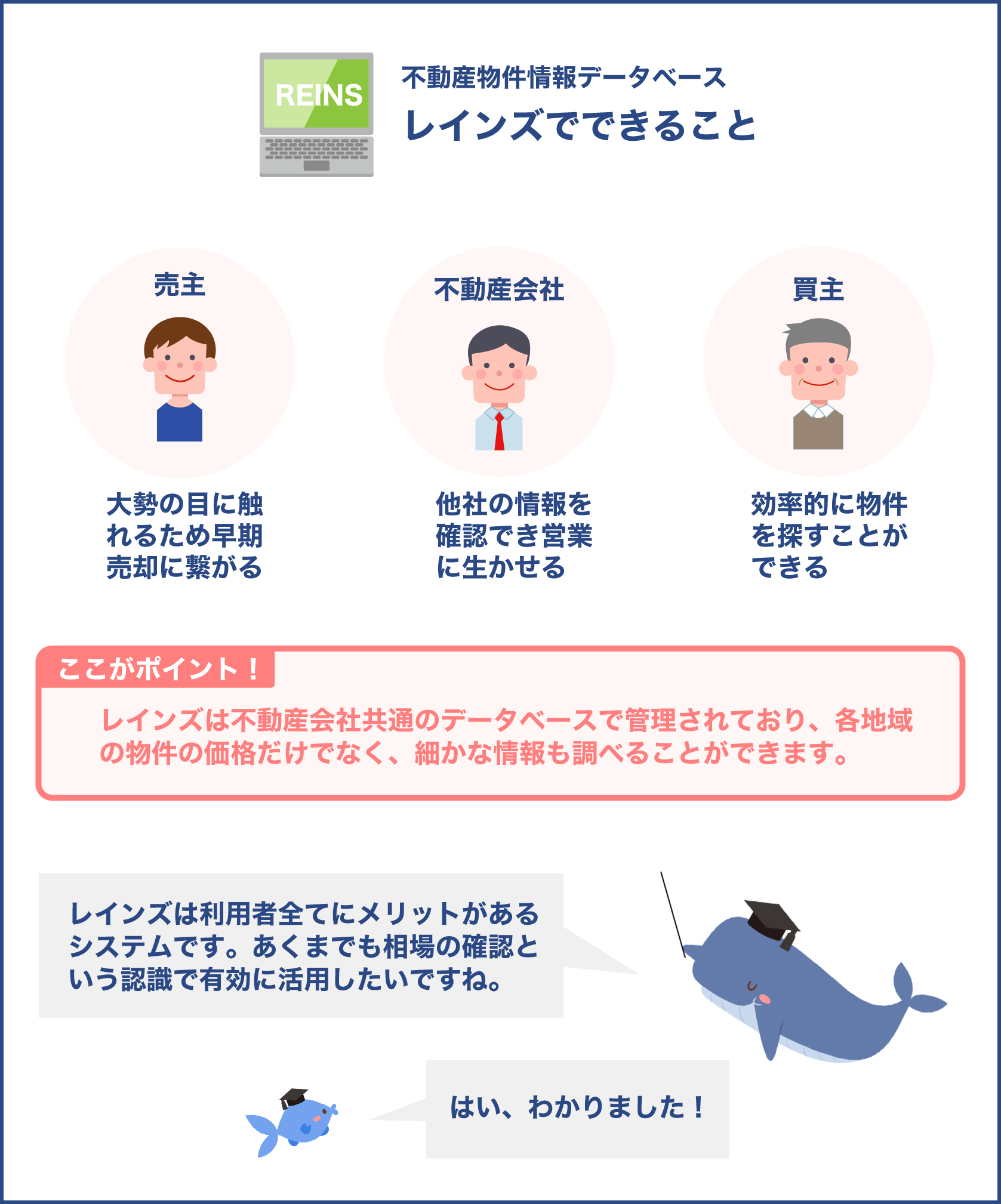

レインズを使って全国の取引事例を閲覧する

国土交通省が国内の不動産業界向けに公開している、不動産流通標準化システム・通称レインズというデータベースがあります。

国内の不動産会社は主にレインズを参考にして物件閲覧したりお客様に提案する際の材料にしたりするのですが、実は一般にも一部データが公開されています。

名称を、レインズマーケットインフォメーションといい、前述の土地総合情報システムと同様、全国各地の実勢価格を知るチャンスを得ることができます。

ぜひ活用してみましょう。

ただし、レインズマーケットインフォメーションを利用する前提条件として、閲覧者が建物を所有していることが挙げられます。

土地だけ持っていてもデータベースを利用することはできず、建物も所有していて初めて活用することができるのです。

もし、土地と建物の両方について相場を知りたい場合はこちらの情報源を利用すると良いですが、土地だけ所有している場合は、先ほどの土地総合情報システムの方が合っていると言えるでしょう。

不動産会社による査定は最も手早く確かである

国が提供しているデータは実例が豊富であるため、非常に参考になりやすいでしょう。

しかし、より手早く正確に売値の相場を知りたい時は、実際に不動産会社に査定を依頼するのが近道です。

できれば、1社だけではなく複数社に対して査定を依頼すれば、その平均値を相場として捉えることができるのでお勧めです。

地価の種類と調べ方

地価公示価格(公示地価)

国が一般に公開している地価公示価格は、法律に基づいて作成・発表するデータになります。

全国を網羅する各拠点における、毎年1月1日時点での土地の値段がベースになっています。

データの目的は、国による公共事業のための用地取得にあり、土地の買い上げが必要な場合はこのデータを参照しながら金額を決定していきます。

金額は、国の委託を受けた複数の不動産鑑定士が査定したものになるため、土地の所在するエリアや環境等の条件に沿った適切なものとなっています。

そのデータの適切性や根拠づけの確かさから、一般的に不動産取引でも頻繁に活用されているのです。

広いスパンでは、日本における土地価格がどのように推移しているかを年単位で確認することもできるため、非常に良い参考材料だと言えます。

データを利用するには、国土交通省の公式サイトに掲載されている全国地図から目的の地域をクリックしていくか、画面左側の項目を指定して詳細検索すれば確認できます。

ただし、地価公示価格は基本的に国の公共事業を利用目的とするデータですので、売主と買主の間で実際に行われる取引との間には差が生じます。

双方が交渉し合意した上で実勢価格は決まりますので、不動産鑑定士が導き出した価格はあくまでも参考程度に留めておきましょう。

路線価(相続税評価額)

路線価と一般に呼ばれているものは、正式には相続税評価額と言います。

道路に面した宅地1㎡あたりの評価額を示した数値を路線価と呼ぶのです。

基本的に相続税や贈与税のもとになる課税額を算出するために使う数値なので、不動産売買のためのデータではないことを理解しておきましょう。

ただし、1㎡あたりの価格目安がわかることから、相場を調べたり土地の値段をつけたりする際に、信頼性の高い材料として用いられています。

そもそも路線価は、いくつかの観点から評価されて決まります。

例えば、地価公示価格・専門家による鑑定価格・専門家の意見・過去の土地取引事例等がこれに当たります。

また、路線価は地価公示価格の80%ほどに調整されていますが、これは、後になって土地の評価額が下落した時に備えた措置となります。

例えば、路線価とはその年1月1日時点での評価額を示したものですが、その後に評価額の下落が起こった場合、土地所有者は下落した評価額に比べ高額な税金を納めることになってしまいます。

路線価が地価公示価格の80%ほどに調整されているのはこういった理由からなのです。

路線価がいくらくらいか調べるためには、公開されている路線価に対し所有する土地の面積を乗じれば数値を算出できます。

ただし、路線価が設定されているのは基本的に住宅地であるため、それ以外の土地については価格が記載されていない場合があります。

国税庁ホームページによれば、路線価が設定されていない土地は、市区町村の評価倍率表を参考に算出する必要があるとされています。

以下に、路線価から評価額を算出する計算式を掲載します。

| 項目 | 計算式 |

| 自用地 | 路線価×奥行価格補正率 |

| 借用地 | 路線価×借地権割合 |

上記の表からわかる通り、1㎡あたりの自用地の評価額は、国税庁公式サイトに掲載されている奥行補正率を利用し、路線価×奥行補正率を乗じて算出します。

借用地は自用地と若干異なる計算を行い、路線価×借地権割合を乗じて算出します。

借地権割合は路線価を見るとわかりますが、数値に並ぶアルファベットが重要です。

例えばAと記載があれば借地権割合は90%となり、Bと記載があれば80%となります。

このように、アルファベットと割合は連動しているので、路線価を見て借地権割合の確認をしてみましょう。

倍率方式による路線価の算出

路線価は必ずしもすべての地域に設定されているわけではありません。

この場合は、倍率方式と呼ばれる方法を用いて路線価を自ら算出する必要があります。

倍率を知るには、国税庁ホームページを開き、左側の検索項目欄に配置されている倍率表を表示させ、土地の所在地域や土地の地目を検索していけば良いだけです。

倍率がわかったら、固定資産税評価額×倍率の算定式を使って路線価を導き出します。

所有している土地がもし宅地だった場合、倍率は1.1倍です。宅地の固定資産税評価額が1,000万円だとしたら、これに1.1倍を乗じて導き出された1,100万円が路線価ということになるのです。

正しい倍率を使用すれば、仕組みも計算も非常にシンプルでわかりやすいと言えるでしょう。

ただし、固定資産税は3年の1度の金額改定があるため、それに伴って固定資産税評価額も変わります。

当該年度が改訂年度に当たらないかどうか、予めきちんと確認しておくことが大切です。

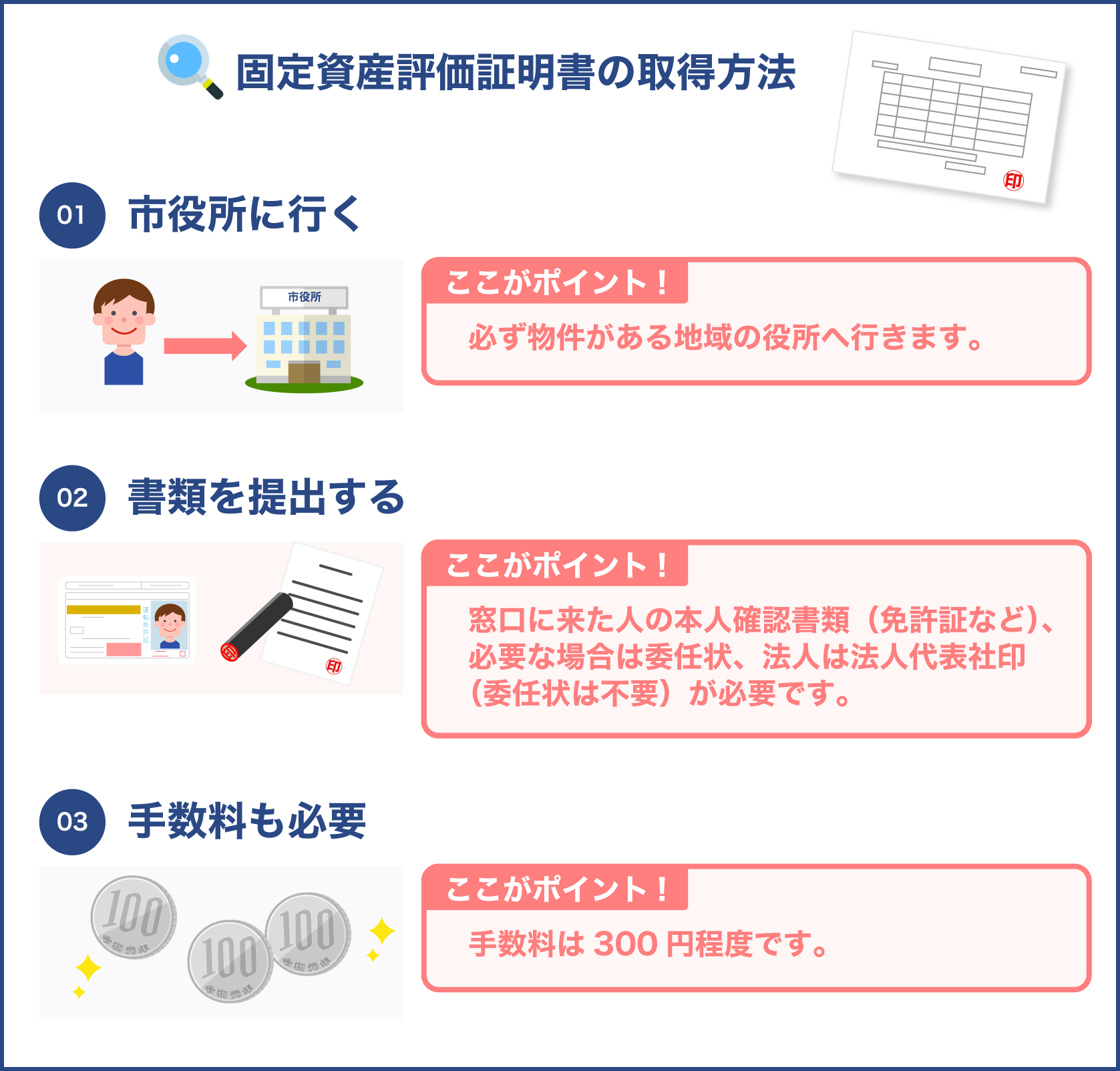

地価を知るにはまず固定資産税評価額を知る

土地の値段を知るためには、まず固定資産税評価額を知る必要があります。

固定資産税評価額は固定資産税を計算するために必要な項目で、土地が存在する市区町村が独自に算定し情報公開に至ります。

毎年送付されてくる固定資産税に関わる課税証明書を確認してみると、固定資産税評価額が記載されていることがわかります。

実は評価額は、税金に直結する数値であるため、個々の不動産に対して計算されているのです。

適切な納税が実現できるよう、定期的に相場の変動を確認し反映させて固定資産税評価額が決まっていきます。

同時に、相場変動から税金が不適切な額とならないよう、初期段階ですでに評価額よりも低い、約7~8割の金額で設定されているのです。

さらに、そこから固定資産税を求めるには、固定資産税評価額×1.4%の式を用います。

| 固定資産税評価額 | 実際の評価額の約7~8割 |

| 固定資産税 | 固定資産税評価額×1.4% |

手元にある課税明細書を確認してみると、価格欄に固定資産税評価額の記載があることがわかります。

この数字はすでに割り引かれた数値ということであり、それをもとにして算出されたのが固定資産税額だということです。

基準地価

都道府県の各知事が毎年公表する不動産価格を基準地価と言い、国土利用契約法が土台となっています。

基準地価は、各都道府県が取り決めた基準値と呼ばれる1㎡あたりの価格を、毎年7月1日時点で調べて9月に公表します。

土地価格の調査には不動産鑑定士が関わるため、その数値は確かなものとされているのです。

国土交通省が調査し発表する地価公示価格は、対象地域はあくまでも都市計画区域が中心となります。

しかし、基準地価は都道府県が管轄することから、都市計画区域外のエリアにも対応しており、国と都道府県の協力によって国内の土地価格を補完しあっていると言えます。

また、土地価格の変動を把握し税額に反映させるためには、年1度の調査だけでは不足ですから、国が3月に公表する地価公示価格と都道府県が7月に公表する基準地価により、年に2回の相場変動を把握することを可能にしているのです。

国税局の見解

不動産売却における特例制度がある

国税庁では特例を用意しており、自治体に対して土地や建物を売却した人に適用されます。

ただし、土地収用法を含む収容権が認められた公共事業に使われる土地であることが前提となります。

特例の1つは、収容等に伴い代替資産を取得した場合の課税の特例、と呼ばれており、自治体に不動産を売却した代金で他の不動産を購入した場合は譲渡に該当しない、とするものです。

つまり、不動産を購入した金額が売却額を上回る時は、売却年については、譲渡所得はないものとされ、代わりに所得税が先の年度に繰り延べられます。

逆に、売却した金額が購入額を上回る時は、差額が収入に当たるとして譲渡所得が適用されます。

特例の利用には、国税庁による以下の指定条件を満たしていることが必要です。

(1) 売った土地建物は固定資産であること(不動産業者などが販売目的で所有している土地建物は、固定資産ではありません。)。

(2) 原則として、売った資産と同じ種類の資産を買い換えること。 同じ種類とは、例えば土地と土地、建物と建物のことです。このほか、 一組の資産として買い換える方法や事業用の資産を買い換える方法などが あります。

(3) 原則として、土地建物の収用等のあった日から2年以内に代わりの資産を取得すること。

出典:国税庁 No.3552 収用等により土地建物を売ったときの特例

まとめ

ここでは、国や自治体が土地を買い取ってくれるのか、買い取ってもらうために知っておくべき地価の考え方にはどんなものがあるか、整理してきました。

国や自治体が個人の土地を購入することは少数ケースであり、極めて限られた条件のもとに可能だということもわかりました。

それでも、やはり国や自治体に土地を引き渡したいと考えた時、他に採れる選択肢として寄付があります。

ただし、売却する場合と同様に、国や自治体にとって寄付する土地が必要なものでなければ、寄付すること自体も叶わないことになります。

金銭の授受があるかどうかに関わらず、重要なのは必要とされているかどうか、という点にあるのです。

つまり、国や自治体にとって使用用途があると判断されれば、売却も寄付もできますし、そうでなければ簡単には叶わないのです。

宮崎県都城市では、次のように基準を明確にしています。

公有地の拡大の推進に関する法律というものがあり、その第4条に、次に挙げる条件に当てはまる土地を有償で譲る場合は、予め市区町村長に届出を行わなければならないと記載されているのです

| 1 | 都市計画施設(道路、公園、河川など)の区域内に所在する土地 |

| 2 | 都市計画区域内で道路法の規定により道路区域として決定された区域 |

| 3 | 都市計画区域内で都市公園法により都市公園を設置すべき区域として決定された区域内の土地 |

| 4 | 都市計画区域内で河川法により河川予定地として指定された土地 |

| 5 | 都市計画で定められた土地区画整理促進区域内についての土地区画整理事業で、公告したものを施行する土地の区域 |

| 6 | 都市計画で住宅街区整備事業の施行区域として定められた区域内の土地 |

| 7 | 都市計画で生産緑地地区として定められた区域内の土地 |

| 8 | 文化財保護法で指定・公告された史跡、名勝、または天然記念物に係る地域内の土地 |

| 9 | 港湾法に基づき港湾計画に定められた港湾施設の区域内の土地 |

| 10 | 航空法に基づき空港の用に供する土地の区域内の土地 |

| 11 | 高速自動車国道法で高速自動車国道の区域として決定された区域内の土地 |

| 12 | 全国新幹線鉄道整備法により行為制限区域として指定された区域内の土地 |

| 13 | 都市計画区域内の土地 |

公共事業があるために個人が土地を手放さなければならなくなった場合は、有償での譲渡の扱いになります。

こういったケースでは、譲渡所得に特例が適用されるので、対価が5,000万円以上の場合は特別控除として5,000万円が、5,000万円未満の場合はその金額が控除されます。

これは、租税特別措置法における収容交換等の場合の譲渡所得等の特別控除の特例、と呼ばれる税務上の特例に当たります。

特例の恩恵を受けるためには、以下を含む複数の条件を満たさなければなりません。

まず、土地が棚卸資産等ではないことと、収用等のために譲渡される土地であることが前提条件にあります。

条件を満たす土地の場合、当該年中に租税特別措置法33条及び33条の2に示されているような、税務上の特例を受けていないことも重要です。

対象となる土地について、買い取りの申出を受けてから6カ月を経過した日までに譲り渡すことも条件の1つになっています。

一方、公共事業を理由に土地を自治体に売却した場合、対価として補償金が支払われることになります。

ただし、土地ならば対価補償金として補償され、土地に建つ建物を移転せざるを得なくなった場合は移転補償金の支払いによって補償されます。

土地と建物は別の補償が適用されるのです。

以上は、あくまでも自治体等が自ら個人所有の土地を欲しがっている場合の話であり、申し出ればいらない土地を買い取ってくれるようなものではありません。

自治体としても、やはり、土地を取得する目的がなければ買い取らないのです。

これは、個人同士の土地売買でも同じ理屈になるでしょう。

しかし、もし公共事業のために土地を手放すことになりそうな場合は、有償での譲渡という形で売却が可能になりますので、まずは国や自治体の事業計画を調べ、自分が所有する土地に譲渡の価値があるかどうかを、よく調べてみると良いでしょう。

参考になります!