住宅ローンの返済が始まってから数年が経過し、ローン返済を負担に感じることはありませんか?

毎月の給料やボーナスを基準に返済額を決めたかと思いますが、当初予定していた状況と変わってしまったというケースは意外と多いはず。

「給料が減少した」「子どもの教育費が想像以上にかかった」など予期せぬ事態に家計が圧迫し、住宅ローンの返済をどうにかしたいと考えている人もいるのではないでしょうか。

そこでこの記事では、住宅ローンの返済について詳しくまとめました。年収別・生活状況別のローン返済額の比較や、住宅ローン破綻の回避方法などを解説していきます。

参考にします!

住宅ローン返済の基礎知識

マイホームを購入する際に多くの人が利用する住宅ローンですが、返済に関する知識が曖昧になっている人も多いのではないでしょうか。この章では、住宅ローン返済の4つの基礎知識を解説していきます。

- 住宅ローンの返済額は「手取り額の20%」が理想

- 借入時と返済期間中の状況が同じとは限らない

- 住宅ローン以外の支出も考慮しなければいけない

- 要件を満たしていれば住宅ローン控除が適用される

既に住宅ローンを利用している人も、これから住宅ローンを組もうと考えている人も、まずは基本の知識から身につけていきましょう。

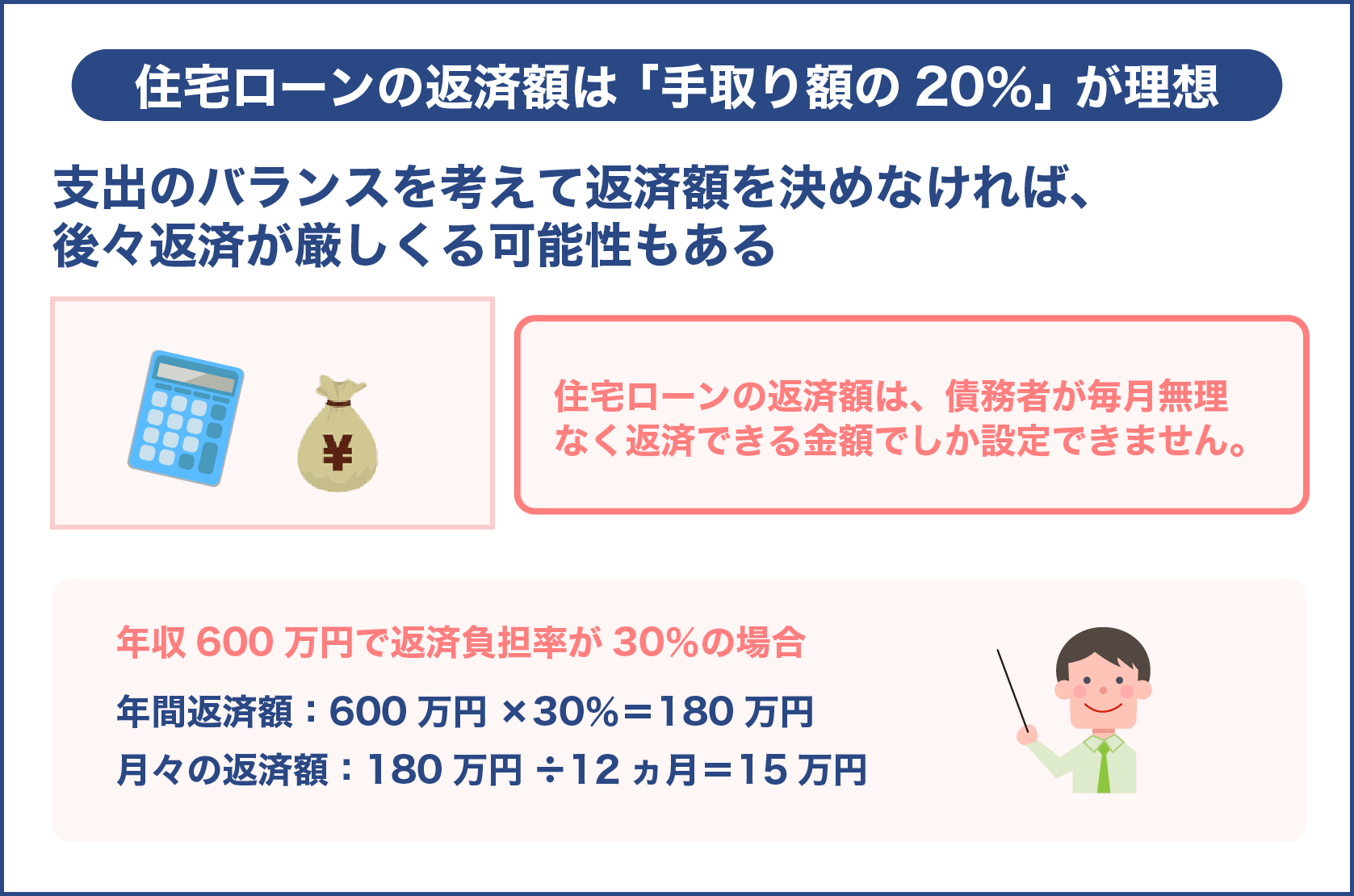

住宅ローンの返済額は「手取り額の20%」が理想

住宅ローンは「返済できる金額を借りる」こと大切です。支出のバランスをよく考えた上で返済額を決めなければ、後々返済が厳しくる可能性もあるでしょう。

そもそも住宅ローンの返済額は、債務者が毎月無理なく返済できる金額でしか設定できません。

年収に対して債務者の負担になりにくい金額の割合(返済負担率)が定められています。住宅ローンの返済負担率は金融機関やローンの種類によって異なりますが、おおよそ年収の25~35%で設定されています。

例えば、年収600万円で返済負担率が30%の場合

年間返済額:600万円×30%=180万円

月々の返済額:180万円÷12ヵ月=15万円

が返済額の上限となります。

ただし、多くのお金を借りたいからといって、返済額を上限ギリギリにしてしまうのは危険です。

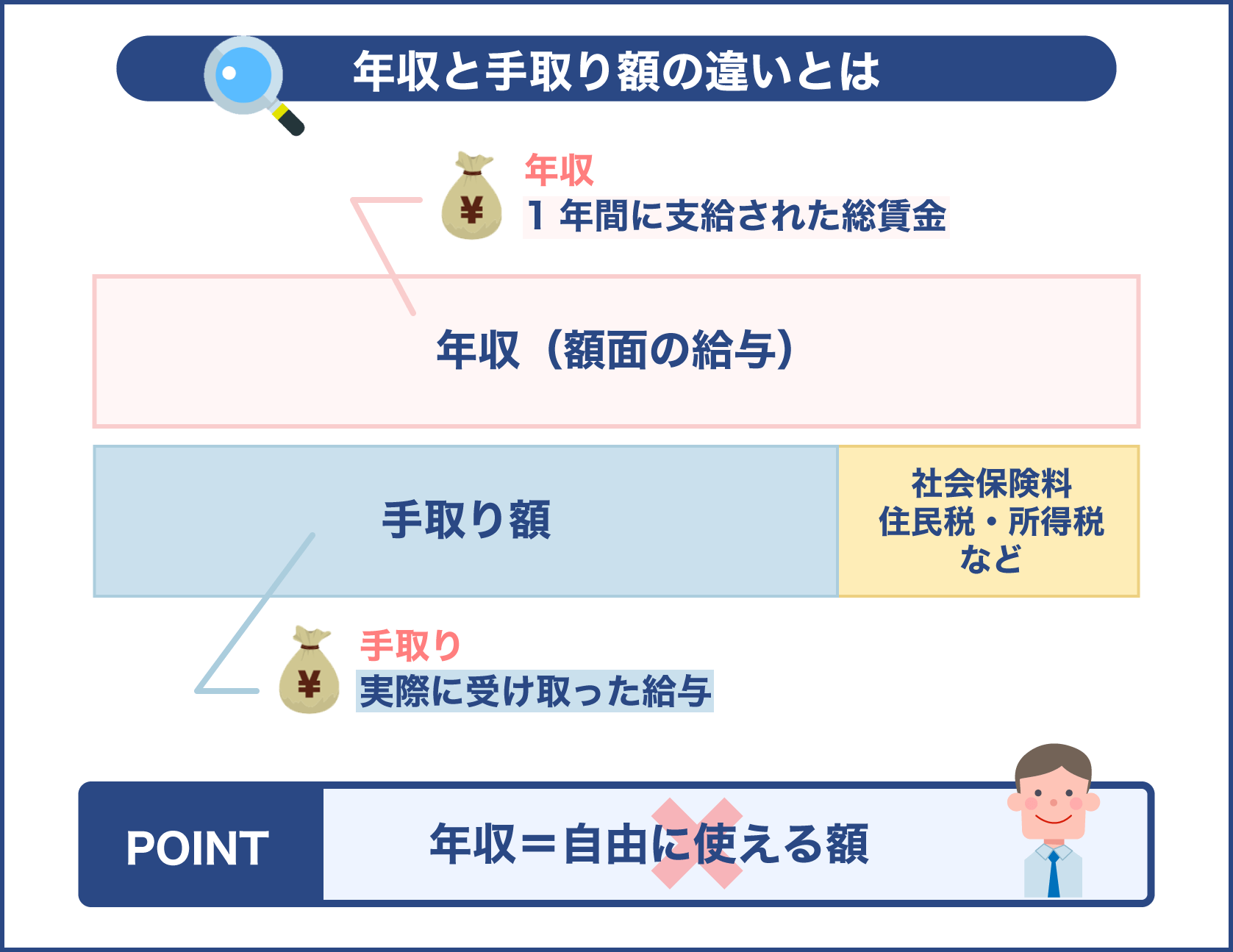

返済負担率における年収は、社会保険料や源泉所得税などが控除される前の総支給額、いわゆる「額面」になります。そのため返済額を上限ギリギリに設定してしまうと、家計に大きな負担がかかってしまう恐れがあるのです。

先ほど例であげた年収600万円で年間返済額180万円のケースだと、総支給額に対してローン返済が占める割合は

年間返済額180万円÷総支給額600万円×100=ローン返済が占める割合30%

となります。

では、手取り額を基準にローン返済が占める割合を計算すると、どのくらい変わるのでしょうか。年収の2割ほどが社会保険料や源泉所得税として天引きされるので、ここでは手取り額480万円として計算していきます。

年間返済額180万円÷手取り額480万円×100=ローン返済が占める割合37.5%

総支給額と手取り額では7.5%もの差があり、家計への負担が大きくなることは安易に想像できるでしょう。

返済ができなくなる状況を避けるために、住宅ローンの返済額は「手取り額の20%」が理想的なのですね。

「家計が苦しい…」と悩んでいる人は、もしかしたら住宅ローンの返済額が手取り額の20%を上回っているかもしれません。住宅ローンの返済額がいくらなのか、この機会にあらためてチェックしてみてください。

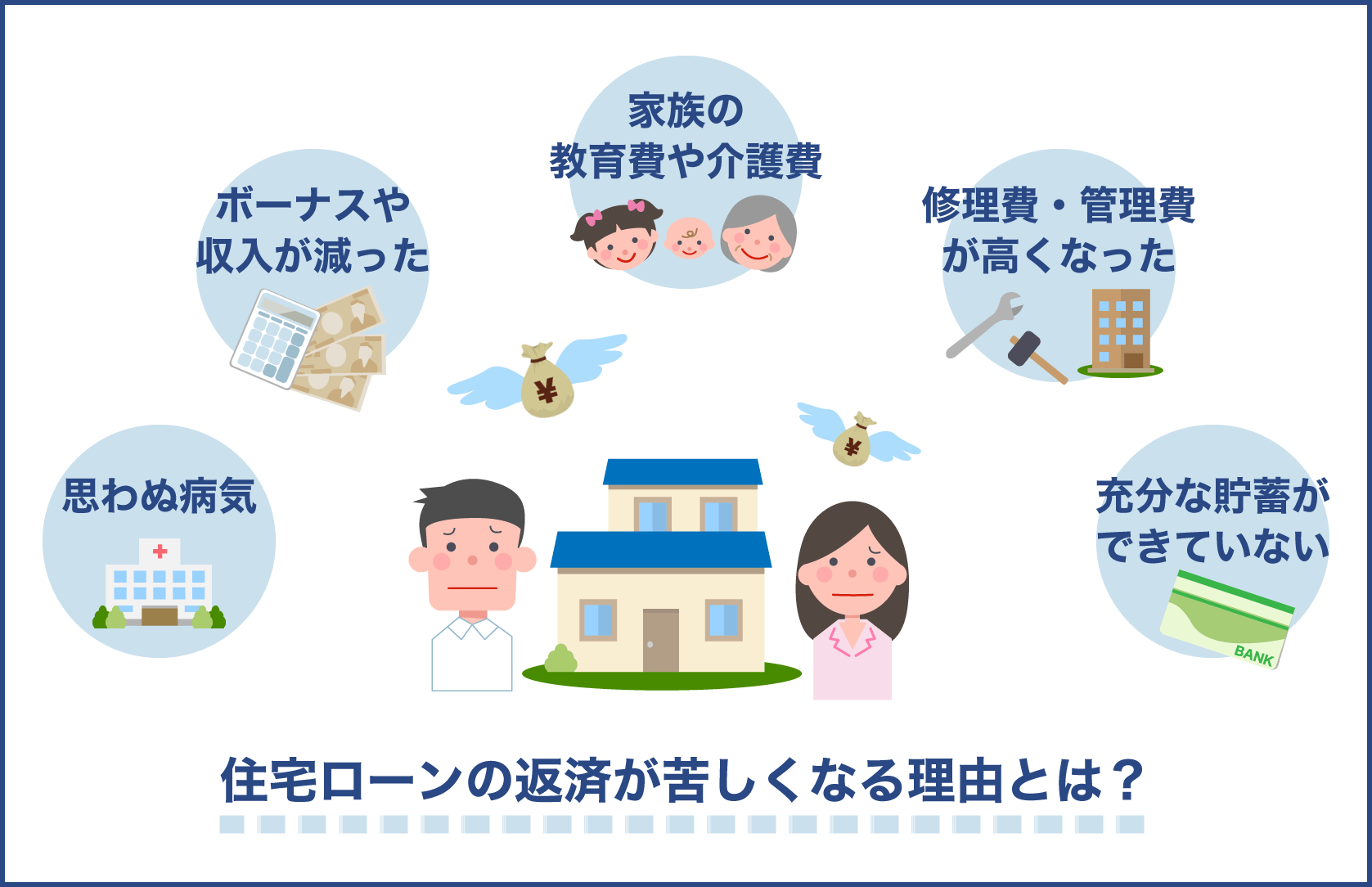

借入時と返済期間中の状況が同じとは限らない

住宅ローンは長い期間かけて返済していくものです。借入れから数年経過した頃には、状況が変わっている可能性があります。

- 転職によって収入が減少した

- 病気やケガなどで働けなくなった

- 結婚や出産で支出が増えた

- 親の介護が必要になった

ライフスタイルは、良くも悪くも変わっていくものです。収入が増えることもあれば、何らかの理由で減ることもあるでしょう。

結婚や出産は喜ばしい出来事ですが、どうしても出費がかさんでしまいます。

住宅ローンの返済期間中に状況が変わる可能性もあるため、日頃からしっかりと家計を管理しておきましょう。

また、変動型の金利で住宅ローンを組んでいる人は、金利の変化にも注意しなければいけません。変動型の金利は、市場の動きに合わせて定期的に見直しが行われます。

金利が上昇しなければ低金利の状態が続くため、元金の減りが早くなることが魅力です。しかし、金利が上昇すると返済額における利息の割合が増えてしまい、元金の減りは遅くなってしまいます。

変動型の金利には「5年ルール」と「1.25倍ルール」という2つのルールが設けられており、たとえ金利が上昇したとしても5年間は返済額を変えることができず、さらに変更前の返済額の1.25倍を超えてはいけないと定められています。

返済負担を軽減するためのセーフティーネットとして設けられているルールなのですが、返済額の上限が決められている分、金利の上昇が大きくなるほど元金の減りが遅くなるため注意が必要です。

住宅ローン以外の支出も考慮しなければいけない

マイホームを維持していくために必要なお金は、住宅ローン以外にもたくさんあります。

- 固定資産税、都市計画税

- 火災保険料、地震保険料

- 住宅の修繕費

- 管理費(マンションの場合)

上記の他にも、家電の買い替えや家具の新調など、何かとお金がかかるでしょう。また、日々生活していくためのお金のことも考えなければいけません。

- 水道光熱費や通信費などの固定費

- 食費や雑費

- 子どもの教育費

- 車の購入費や維持費

家族構成や住居環境によって差はあるかと思いますが、住宅ローン以外の支出も考慮して、無理なく返済ができる状態にすることが大切です。

住宅ローン返済中の人は、あらためて毎月の支出を把握してみてはいかがでしょうか。無駄な出費を抑えることができれば、貯蓄やローンの繰越返済に充てることもできます。

要件を満たしていれば住宅ローン控除が適用される

住宅ローンを組んでいる場合、要件を満たしていれば住宅ローン控除が適用されます。

住宅ローン控除とは、一定の要件を満たしている場合、最長10年間にわたって所得税の控除が受けられる制度のことです。住宅ローン控除は通称で、正式名称は「住宅借入金等特別控除」と言います。

例外として、消費税10%が適用された住宅を購入し、尚且つ令和元年10月1日から令和2年12月31日の間に入居した場合は控除期間が3年間プラスされ、最長13年間住宅ローン控除を受けることができます。

住宅ローン控除は、毎年12月末の時点のローン残高、もしくはマイホーム購入価格のどちらか少ないほうに1%を乗じた金額が所得税から控除される仕組みです。控除額の上限は40万円(認定長期優良住宅等の場合は上限50万円)になります。

例えば、12月末のローン残高が2,000万円の場合

ローン残高2,000万円×控除率1%=控除可能額20万円

となり、20万円が所得税から差し引かれます。

ただし、以下の条件をすべてクリアしていなければ、住宅ローン控除は適用されません。

| 新築物件の購入 | ・住宅ローンを借り入れた本人が住むための住宅であること ・住宅ローン控除を受ける年の合計所得が3,000万円以下であること ・住宅ローンの借入期間が10年以上であること ・住宅の床面積(登記簿面積)が50平方メートル以上であること ・床面積の2分の1以上が住居用であること |

| 中古物件の購入 | ・新築物件の条件すべてを満たしていること ・築年数が規定内であること(耐火建築物は築年数25年以内、耐火建築物以外は築年数20年以内) ・築年数が規定よりも下回る場合は一定の耐震基準をクリアしていること(耐震基準適合証明書の取得、耐震等級1以上の住宅性能評価書の取得、既存住宅売買瑕疵保険の加入のいずれか) ・生計を一緒にしている親族等からの購入でないこと・贈与された住宅でないこと |

住宅ローン控除を受けるために確定申告が必要です。ただし会社員の場合は、2年目以降は年末調整にて手続きすることができます。

住宅ローンの返済額

この章では、住宅ローンの返済額について詳しく解説していきます。

勉強になります!

収入別の理想のローン返済額と、生活状況別で見るローンの返済額をそれぞれ比較していきますので、ぜひ参考にしてください。

【年収別】理想のローン返済額を比較

まずは、年収別に理想のローン返済額を紹介していきます。現在、住宅ローンを借りている人は現状との比較に、これから住宅ローンを利用する予定の人は目安として参考にしてください。

※手取り額を基準に計算、ボーナス返済なしの場合

| 年収 | 返済比率20% | 返済比率25% |

| 400万円(手取り額320万円) | 年間返済額:64万円月々の返済額:5万4,000円 | 年間返済額:80万円月々の返済額:6万7000円 |

| 500万円(手取り額400万円) | 年間返済額:80万円月々の返済額:6万7,000円 | 年間返済額:100万円月々の返済額:8万4,000円 |

| 600万円(手取り額480万円) | 年間返済額:96万円月々の返済額:8万円 | 年間返済額:120万円月々の返済額:10万円 |

| 700万円(手取り額560万円) | 年間返済額:112万円月々の返済額:9万4,000円 | 年間返済額:140万円月々の返済額:12万円 |

| 800万円(手取り額640万円) | 年間返済額:128万円月々の返済額:11万円 | 年間返済額:160万円月々の返済額:13万4,000円 |

| 900万円(手取り額720万円) | 年間返済額:144万円月々の返済額:12万円 | 年間返済額:180万円月々の返済額:15万円 |

| 1,000万円(手取り額800万円) | 年間返済額:160万円月々の返済額:13万4,000円 | 年間返済額:200万円月々の返済額:16万7,000円 |

返済比率が5%上がると、月々の返済額は2万~3万円近く多くなることがわかります。ただし、家族構成やその他の支出によって状況は異なるため、ひとつの目安として考えてください。

【状況別】生活状況からローン返済額を比較

続いて、生活状況でローン返済額がどれほど変わるのかを見ていきましょう。以下の条件をモデルとし、シミュレーションしていきます。

- 年収:600万円(手取り額480万円)

- 月収:50万円(手取り額40万円)

- 家族構成:4人家族(本人・配偶者・小学生の子ども2人)

パターン1:自家用車1台所有、子どもの習い事なしの場合

| 支出項目 | 支出額/月 |

| 水道光熱費 | 3万円 |

| 食費 | 7万円 |

| 通信費 | 2万円 |

| 貯蓄 | 5万円 |

| 娯楽費 | 3万円 |

| その他(小遣い、ガソリン代など) | 6万円 |

| 生命保険 | 3万円 |

| 自動車保険 | 1万円 |

| 自動車ローン | 3万円 |

| 教育費 | 1万円 |

月収(手取り)40万円で支出額が34万円の場合、無理のない住宅ローンの返済額は月々9万円ほどになります。

パターン2:自家用車1台所有、子どもの習い事ありの場合

| 支出項目 | 支出額/月 |

| 水道光熱費 | 3万円 |

| 食費 | 7万円 |

| 通信費 | 2万円 |

| 貯蓄 | 5万円 |

| 娯楽費 | 3万円 |

| その他(小遣い、ガソリン代など) | 6万円 |

| 生命保険 | 3万円 |

| 自動車保険 | 1万円 |

| 自動車ローン | 3万円 |

| 教育費 | 3万円 |

月収(手取り)40万円で支出額が36万円の場合、無理のない住宅ローンの返済額は月々7万円ほどになります。

パターン3:自家用車所有なし、子どもの習い事ありの場合

| 支出項目 | 支出額/月 |

| 水道光熱費 | 3万円 |

| 食費 | 7万円 |

| 通信費 | 2万円 |

| 貯蓄 | 5万円 |

| 娯楽費 | 3万円 |

| その他(小遣い、交通費など) | 6万円 |

| 生命保険 | 3万円 |

| 教育費 | 3万円 |

月収(手取り)40万円で支出額が32万円の場合、無理のない住宅ローンの返済額は月々8万円ほどになります。

子どもの年齢や住んでいる地域によって、毎月の支出額は変わってくるでしょう。上記の他にも、医療費や冠婚葬祭などにかかる費用も考えなければいけません。

現在の収支額に対してゆとりのある返済額かどうか、一度見直してみてはいかがでしょうか。

住宅ローンの返済が厳しい!破綻しないためにとるべき対策とは?

住宅ローンの返済を負担に感じている人は、決して少なくありません。

国土交通省が令和元年度に実施した住宅市場動向調査によると、「非常に負担感がある」と答えた人の割合は10.8%、「少し負担感がある」と答えた人の割合は53.8%となり、全体のおよそ65%もの人が負担を感じていることがわかりました。

なんとか家計をやりくりすることで滞ることなく返済できる場合もありますが、どうしても返済が厳しいのであれば、なるべく早めに対策を取るようにしましょう。

この章では、住宅ローン破綻を回避するための方法を4つ紹介します。

勉強になります!

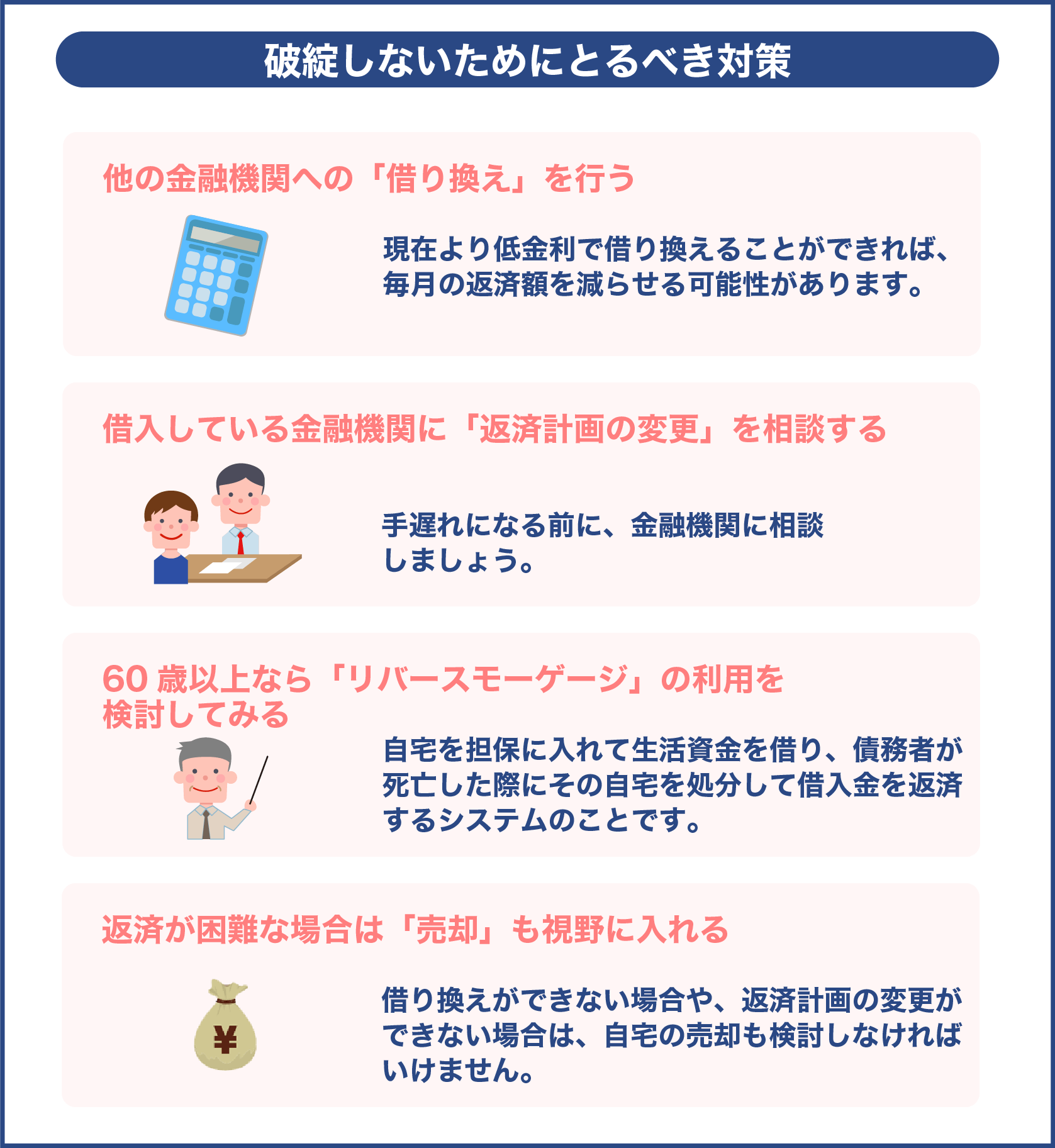

- 他の金融機関への「借り換え」を行う

- 借入している金融機関に「返済計画の変更」を相談する

- 60歳以上なら「リバースモーゲージ」の利用を検討してみる

- 返済が困難な場合は「売却」も視野に入れる

順番に解説していきますので、もしもの時のために覚えておいてください。

他の金融機関への「借り換え」を行う

住宅ローン破綻を回避する方法1つめは、他の金融機関への「借り換え」を行うことです。現在より低金利で借り換えることができれば、毎月の返済額を減らせる可能性があります。

また、借り換えのタイミングで返済期間を延長することで、毎月の負担を軽くできるかもしれません。

ただし、状況によっては借り換えをしてもお得にならない場合があるため、まずは金融機関に相談に行きましょう。また、返済の遅延や延滞がある場合は借り換えが難しいとされているため、注意してください。

借入している金融機関に「返済計画の変更」を相談する

住宅ローン破綻を回避する方法2つめは、借入している金融機関に「返済計画の変更」を相談することです。

一定期間は利息のみを支払う「返済猶予」や、月々の返済額を減らして返済期間を延ばす「リスケジュール」といった対策が取れる可能性があります。

返済計画の変更を申し入れることは、決して恥ずかしいことではありません。手遅れになる前に、金融機関に相談しましょう。

60歳以上なら「リバースモーゲージ」の利用を検討してみる

住宅ローン破綻を回避する方法3つめは、60歳以上なら「リバースモーゲージ」の利用を検討してみることです。

リバースモーゲージとは、自宅を担保に入れて生活資金を借り、債務者が死亡した際にその自宅を処分して借入金を返済するシステムのことです。

毎月返済していく一般的な住宅ローンとは違い、最後にまとめて返済を行います。

リバースモーゲージのメリット・デメリットを、以下にまとめました。

| メリット | ・毎月の返済が利息のみになる・元金の返済は「現金一括」か「物件売却」のどちらかを選択できる・自宅を手放すことなく生活資金の借入れができる・債務者が死亡した場合は配偶者が契約を引き継げることが多く、配偶者が自宅を失うリスクを減らすことができる |

| デメリット | ・融資限度額が設けられているため、必ずしも死亡するまで融資を受けられるとは限らない・担保に入れた自宅の価値が下落した場合は融資限度額が見直しされる・金利タイプは「変動型」のため、金利が上昇する可能性がある・取り扱い機関によって資金用途が限られている |

うまく活用すれば住宅ローン破綻の回避に役立つため、60歳以上ならばリバースモーゲージを取り扱っている金融機関や社会福祉協議会に相談してみましょう。

返済が困難な場合は「売却」も視野に入れる

住宅ローン破綻を回避する方法4つめは、返済が困難な場合は「売却」も視野に入れることです。

借り換えができない場合や、返済計画の変更ができない場合は、自宅の売却も検討しなければいけません。

売却したお金でローンを完済できる場合は、通常の不動産売却と同じように抵当権を消すための手続きや名義変更を行います。

しかし、売却費でローンを完済できない場合は抵当権が消せないため、「競売」または「任意売却」どちらかの方法で対処します。競売と任意売却の概要や特徴は、以下のとおりです。

| 概要・特徴 | |

| 競売 | ・担保になっている不動産を金融機関が裁判所を通じて強制的に売却し、その費用でローンの残りを回収する方法・強制執行のため、引越しにかかる費用や退居日などの調整はできない・売却費用は相場よりも安くなる傾向がある・裁判所を通すため、売却までに時間がかかる・不動産の情報が公開されるため、競売されていることを周囲に知られる可能性が高い |

| 任意売却 | ・ローンを残したまま抵当権を消して不動産を売却する方法・金融機関との交渉や話し合いが必要・金融機関と交渉すれば、引越しにかかる費用や退居日などの調整が可能・売却費用は相場に近いことが多い・一般的な不動産売買と同じような流れになるため、周囲に知られることなく売却を行える |

どちらの方法で売却しても、ローン残額をすべて返済することはできません。残った借金の返済やその後に住むアパートなどの家賃なども考慮しつつ、売却を進めていく必要があります。

最終手段として自宅を売却する場合は、実績が豊富な不動産業者に依頼するようにしましょう。

住宅ローンの返済が遅れたらどうなるの?

住宅ローンの返済が厳しくなった時、なんの対策も取らずにいたらどうなってしまうのでしょうか。

下記の表は、住宅ローンを延滞し始めてからの状況を期間ごとに簡易的にまとめたものです。

| 延滞し始めてからの期間 | 状況 |

| 直後~1ヵ月 | 金融機関から再引き落としの通知が届く遅延損害金が発生し始める |

| 1~3ヵ月 | 金融機関から督促状や催告状が届く |

| 3~6ヵ月 | 期限の利益が喪失され、一括返済が求められる |

| 6ヵ月以上 | 競売の申し立てが行われる |

上記の表からわかるとおり、住宅ローンを滞納すると取り返しのつかない事態になる恐れがあります。それぞれの内容をひとつずつ解説していきます。

住宅ローンの延滞直後(1ヵ月以内)

住宅ローンの返済日に口座から引き落としができなかった時は、金融機関から「引き落とし不可」の通知書が届きます。

通知書には再度引き落としされる日付が記載されているので、指定日の前日までには口座にお金を入れておきましょう。

住宅ローン返済はたとえ口座にお金を入れ忘れていただけだとしても、引き落としに間に合わなければ「延滞」とみなされます。

延滞した場合は返済日の翌日から遅延損害金(年率14.6%)が発生し、次回返済日に元金と合わせて支払います。

遅延損害金の計算式は以下のとおりです。

約定返済額の元金×遅延損害金年率÷365日×遅延日数

例えば、元金10万円の住宅ローン返済を30日遅延している場合

約定返済額の元金10万円×遅延損害金年率14.6%÷365日×遅延日数30日=1,200円

となり、次回の返済日に遅延損害金1,200円が加算されることになります。

また、住宅ローンの返済が1日でも遅れてしまうと優遇金利の適用が外れてしまう可能性があり、これまで適用されていた表面金利ではなく、店頭表示金利で返済していかなければいけません。

返済額が一気に増えてしまうため、住宅ローンの返済忘れがないよう十分に気をつけましょう。

住宅ローンの延滞から1~3ヵ月

金融機関からの通知書に記載されている次回返済日までに支払うことができない場合は、さらに「督促状」が送られてきます。この段階で滞納している分を支払えば、住宅ローンの契約は継続可能です。

ただし、再度引き落としはかけてもらえないため、元金や利息、遅延損害金の総額を自身で振り込む必要があります。

また、返済が遅れた日数分だけ遅延損害金が発生します。返済が遅れるほど遅延損害金が増えていくため、1日でも早く支払うようにしましょう。

督促状を受け取ったタイミングで返済をしなければ、次は「催告状」が送られてきます。期日までに返済がなければ法的手続きをするといった内容が記載されており、督促状よりも厳しい内容になっています。

- 督促状:延滞後1ヵ月後に送られてくる請求書のようなもの

- 催告書:延滞後2~3ヵ月後に送られてくる最終通告のようなもの

期日までに返済することが難しい場合は決して放置せず、金融機関に相談してください。

これ以上延滞が続くようであれば、マイホームを手放すことになりかねません。最悪の事態を避けるためにも、可能な限りの対策を取るように心がけましょう。

住宅ローンの延滞から3~6ヵ月

住宅ローンの返済が3ヵ月以上遅れてしまうと、金融機関から「期限の利益喪失通知」が届きます。

期限の利益とは、支払期日まで返済を待ってもらえる利益のことです。ローン契約で定めた最終返済期日までは分割で返済することが認められており、債務者のために定められた権利になります。

例えば、2020年1月1日に100万円借りて、月々の返済額は10万円、最終返済期日を2020年11月30日という内容でローン契約を結んだとします。

もし返済期間中に貸主から「明日までに全額返済してください」と言われたとしても、毎月の返済期日までに決められた金額だけを返済すれば問題ないため、全額返済に応じる必要はありません。

しかし、住宅ローンを延滞し続けると期限の利益が失われ、これまでのように分割払いができなくなります。

その結果、金融機関(保証会社を利用している場合は保証会社)から一括返済を求められるのですが、分割払いができない状態の人が一括返済をすることは困難でしょう。

一括で返済できなければ「売却」となり、競売もしくは任意売却が行われます。任意売却を希望する場合は、この時点で金融機関に申し入れをしてください。このタイミングを逃すと任意売却が行えなくなるため、注意が必要です。

また、一括返済ができなかった事実は信用情報機関に金融事故として登録され、その後完済したとしても5年間は情報が残ってしまいます。

そうなると新たにローンを組むことやクレジットカードを作ることができなくなる、いわゆる「ブラックリストに載っている」状態になってしまい、今後の生活に大きな支障をあたえることになるでしょう。

住宅ローンの延滞から6ヵ月以上

住宅ローンの延滞から6ヵ月以上が経過し、一括で返済することもできなかった場合は、競売の申し立てがされます。

裁判所から「競売開始決定通知書」が届き、対象となる物件の現状調査が行われます。物件の状態や周辺環境、住居者情報などの確認や、室内外の写真を撮影し、後に公開される競売資料にすべて掲載されます。

現状調査はどんな理由であろうと断ることはできません。調査当日に不在だった場合は次の訪問時に解錠業者と一緒に調査に来ますし、近隣住民に「ここの家の住民を最近見てないですか?」などと聞いて回るので、調査には素直に協力しましょう。

その後、入札期間や開札日などが記載された「通知書」が届き、入札期間が近づくと裁判所やインターネットで競売情報を観覧できるようになります。開札日の前日までに競売申立費用を含めた滞納金すべてを返済できれば、競売を取り下げることも可能です。

完済できなければ予定通り入札期間が始まります。落札された場合は、指定日までに退去しなければいけません。

競売開始決定通知書が届いてから入札が開始されるまでの期間は3~6ヵ月ほどです。つまり、住宅ローンを延滞してから遅くても1年後には、競売が始まってしまうと覚えておきましょう。

住宅ローンの繰り上げ返済はお得なのか?

住宅ローンの返済は長期にわたるもの。

「少しでも早く完済したい」と考え、繰り上げ返済を検討している人もいるのではないでしょうか。この章では、繰り上げ返済について解説していきます。

- 繰り上げ返済の種類

- 繰り上げ返済をするメリット・デメリット

- 繰り上げ返済を効果的に行うタイミング

- 繰り上げ返済をしないほうがいい状況

について詳しく見ていきましょう。

住宅ローンの繰り上げ返済には2つの種類がある

住宅ローンの繰り上げ返済には、「返済期間短縮型」と「返済額軽減型」の2種類があります。

- 返済期間短縮型:返済額を変更せずに返済期間を短くする方法

- 返済額軽減型:返済期間はそのままで返済額を減らす方法

返済期間短縮型は利息を軽減したい人に、返済額軽減型は毎月の返済負担を軽減したい人に向いています。自身の目的や家計の状況に合った返済方法を選びましょう。

住宅ローンを繰り上げ返済するメリット・デメリット

続いて、住宅ローンを繰り上げ返済するメリット・デメリットを見ていきましょう。

役に立ちます!

| メリット | ・利息が軽減できる(金利が高いほど効果的)・返済額軽減型の場合は、家計の負担軽減につながる・子どもの成長や自身の老後など、ライフスタイルに合わせて返済期間を短縮できる |

| デメリット | ・計画的に行わないと貯蓄を減らすだけになってしまう・手数料がかかる(金額は金融機関によって異なる) |

メリット・デメリットを総合的に判断し、自身の状況に合った方法で繰り上げ返済を行いましょう。

繰り上げ返済を効果的に行うタイミング

繰り上げ返済をすれば必ず得するわけではありません。繰り上げ返済の効果を得るためには、ローン残額が多いタイミングで行うとよいでしょう。

ローン返済がスタートしてから10年以内がベストな時期と言えます。

ただし、住宅ローン控除を適用させたほうがお得な場合もあります。住宅ローン控除はその年の12月末時点のローン残高によって計算されるのですが、繰り上げ返済をしてローン残高が少なると控除される金額も少なくなってしまいます。

繰り上げ返済と住宅ローン控除、どちらがお得になるのかを見極めてから実行してください。

繰り上げ返済でどれくらいお得になるか知りたい人は、金融機関で実施している「繰り上げ返済シミュレーション」で確認してみましょう。インターネットでも簡単にシミュレーションを行うことができます。

繰り上げ返済をしないほうがいい場合もある

繰り上げ返済は利息が軽減されてお得ですが、状況によっては繰り上げ返済をしないほうがいい場合もあります。

繰り上げ返済は、あくまで手元の資金に余裕がある状態で行うものです。無理して繰り上げ返済をしていると貯金が底をつき、いざという時にお金を捻出できなくなる可能性があります。

病気やケガで働けなくなったり、教育費が想像以上にかかったりと、予期せぬ状況になる可能性は誰にでもあるため、家計を十分に考慮した上で繰り上げ返済を行いましょう。

まとめ

住宅ローンは決して安くもなければ、短期間で終わるものでもありません。ライフスタイルの変化などによって、ローン返済を負担に感じることもあるでしょう。

もしも現在、住宅ローンの返済が厳しいと感じているならば、金融機関に相談するなど早めに対策を取ってください。

住宅ローンはたった1回延滞しただけでも、高利率の遅延損害金が発生してしまいます。返済が遅れるほど遅延損害金は膨れ上がり、ますます支払いが困難になるでしょう。

最悪の場合、競売にかけられてマイホームを失うことになるため、延滞だけはしないように十分に注意してください。住宅ローンの延滞は、他のローンよりもリスクが高いと覚えておきましょう。

また、繰り上げ返済を検討している人は、事前のシミュレーションが大切です。いくら金利が安くなっても、家計が圧迫されては意味がありません。金融機関からのアドバイスをもらいながら、計画的にローン返済を行いましょう。