不動産投資を始めて人に家を貸すと、家賃収入を受け取るようになります。

家賃分がそのまま利益になると良いのですが、そこには税金がかかってきます。

初めて家賃を得るようになったとき、どのように税金を計算したら良いか分からないです…。

この記事では、税金の計算方法と確定申告のやり方を紹介しています。

是非参考にしてください。

目次

家を貸して家賃収入に掛かる税金の種類とは?

家を貸して賃料が発生したら、所得になるので税金を払うことになります。

- 家賃収入-経費=【不動産所得】

この所得にはどんな税金がかかってくるかというとこちらです。

- 所得税

- 住民税

- 復興特別所得税

サラリーマンの方の場合だと、給料からこれらの税金が引かれているので、毎月納税していることになります。

他の税金が加わる訳ではなく、家賃分の税金が増える形になります。

他にも、賃貸物件の持ち主であるならこちら、

- 固定資産税:持っている資産(家)に課税される

- 都市計画税:開発が進む市街化区域の税金

上記も払わないといけません。

所得とは賃料収入から経費を引いたもの

所得は、賃料の収入から経費を引いたもので、収入に税金がかかる訳ではありません。

よく所得を収入と同じ意味で話すシーンは多くありますが、所得は税法上では「利益」を表しています。

個人の所得は全部で10種類あり、不動産の取引をする上では譲渡所得もあります。

家を貸した時は不動産所得で、売った時は譲渡所得になるため、覚えておきましょう。

サラリーマンの給料は給与所得になるので、収入と一緒の認識でも間違いはありません。

しかし、本来は利益となるのが所得と呼ばれるものです。

また、経営を行っていく上で赤字になることもあります。

その時は、利益がなく所得がマイナスになるので、税金はかかりません。

給与所得は事業を行う際の費用がないので、マイナスになることはなく、税金は常にかかってきますが、不動産の所得は赤字になることもあるため、税金が無いこともあるのです。

家を貸すときに収入源となる様々なもの

家を貸すと賃料の収入を得られますが、他にも管理費や更新料などがあります。

集合住宅だと、共用する所の電気代などにかかる共益費も収入に入ります。

敷金は退去する時に返すお金になるので、収入として扱われません。

賃貸の際に収入になるものは以下になります。

- 賃料

- 礼金

- 共益費、管理費

- 駐車場代

- 更新料

- 自動販売機がある場合

賃料が支払われないで、滞納している入居者がいたとしても、その賃料分は収入として計上しなくてはいけないのです。

遅れた賃料が払って貰えたら、再度計算する必要はありません。

賃料を催告しても支払われなかった場合は、損失となり改めて計算します。

敷金は立ち退いた後に返すので収入になりませんが、入居者が家賃を滞納して払われなかった分は敷金から充当できるので、その際は収入として計算します。

賃貸業として経費計上出来るもの

所得が大きいとその分、税金はかかってきますが、経費の金額が多くあれば税金を節約できます。

賃貸業を行う際には、様々な経費があります。

- ローンの利息

- 保険料

- 固定資産税などの税金

- 修繕費

- 管理委託料

- 減価償却費

不動産投資をする上で、かかってくる税金や保険料も経費として計上できます。

ローンの利息分だけは経費になりますが元金は別です。

敷金の時も退去時に返すお金は収入になりませんでしたが、ローンの元金も返すお金になるので、経費として扱うことができないのです。

返すお金は、経費や収入にもならないということは覚えておきましょう。

また、退去時に行うハウスクリーニング代や、設備が破損していたりする時の修繕費やリフォーム代などは経費になります。

入居者募集して貰う際に払う委託料と、建物の減価償却費も経費になります。

これらの経費を計上することで税金が少なくなりますが、申告の時に経費を載せていないと意味がないので、しっかり賃貸業でかかった経費は把握しておくことが重要です。

所得税の総合課税という種類について

所得税には「総合課税」「分離課税」と2つの種類があります。

不動産所得は総合課税になり、所得の合計に対して税金を算出します。

具体例として、給与所得が600万円で不動産所得が200万円だった時、合計の800万円に税率をかけて算出します。

2つ目の分離課税は、所得の合計で税金を出しません。

例えば、家を売った時の譲渡所得は分離課税になるので、他の所得と一緒に計算はしないのです。

所得税には2つの違いがありますが、さらに総合課税だと損益通算ができます。

損益通算

赤字になった所得があったら、黒字になっている所得から相殺できることを言います。

具体例は、給与所得が600万円で、不動産所得が200万円の赤字になった時、損益通算で所得を400万円にできるのです。

こちらを利用することで節税が期待できるという訳です。

家を貸したときに掛かる税金などの計算方法を紹介

税金はどのくらいかかってくるのでしょうか?

家を貸すときにかかる税金をそれぞれ算出するためには、どのように計算したら良いのか解説していきます。

不動産所得にかかる所得税率と住民税率は?

不動産所得は総合課税になるので、所得税と住民税がかかります。

サラリーマンの方は、給料と一緒に所得を合計してその金額に課税されます。

所得税は所得が増えると、どんどん税率が上がります。

所得税

令和2年4月1日現在

| 課税される所得額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円〜 | 45% | 4,796,000円 |

引用元:国税庁 所得税の税率

上記の表を見て分かる通り、5%〜45%の税率があり、その差は大きいです。

税率をそのまま所得額にかけて計算するものではなく、本来は複雑な計算式になってしまうのですが、控除額を設けて簡単に所得税を出せるようにしてあります。

- 所得額×税率-控除額=所得税

表を元に所得税の計算をしてみましょう。

具体例

所得が600万円だった場合

- 600万円×20%-42.75万円=77.25万円

所得税が77.25万円と直ぐに出すことができました。

住民税

10%の税率が一律かかります。

復興特別所得税

2.1%の税率が一律かかります。

賃料に掛かる所得税を総合課税方式で算出

家を貸したときの賃料の所得は、総合課税として税金を出しますが、具体的に計算してみましょう。

- 所得合計(給与+不動産)×税率-控除額=所得税

具体例

給与所得が740万円で不動産所得が100万円の場合

- (740万円+100万円)×23%-63.6万円=129.6万円

次に同じ不動産所得で給与が違う場合はどのような計算式になるでしょうか。

具体例

給与所得が840万円で不動産所得が100万円の場合

- (840万円+100万円)×33%-153.6万円=156.6万円

ここで注意して見て貰いたいのが、不動産所得が100万円と同じなのに、税率が変わってくることです。

賃貸業のみの所得なら直ぐに税率がどのくらいか把握できますが、他にも所得があるなら合計して計算しないといけないので、税金が大きく変わってきます。

また、年収が900万円に近い人は気をつけた方が良いでしょう。

税率は900万円を境に10%も変わってきます。

家賃の収入があることで税率が上がるなら、賃貸業をするのは考えものです。

税金がかかってくるのなら、家を売ることも視野に入れてみるのも良いです。

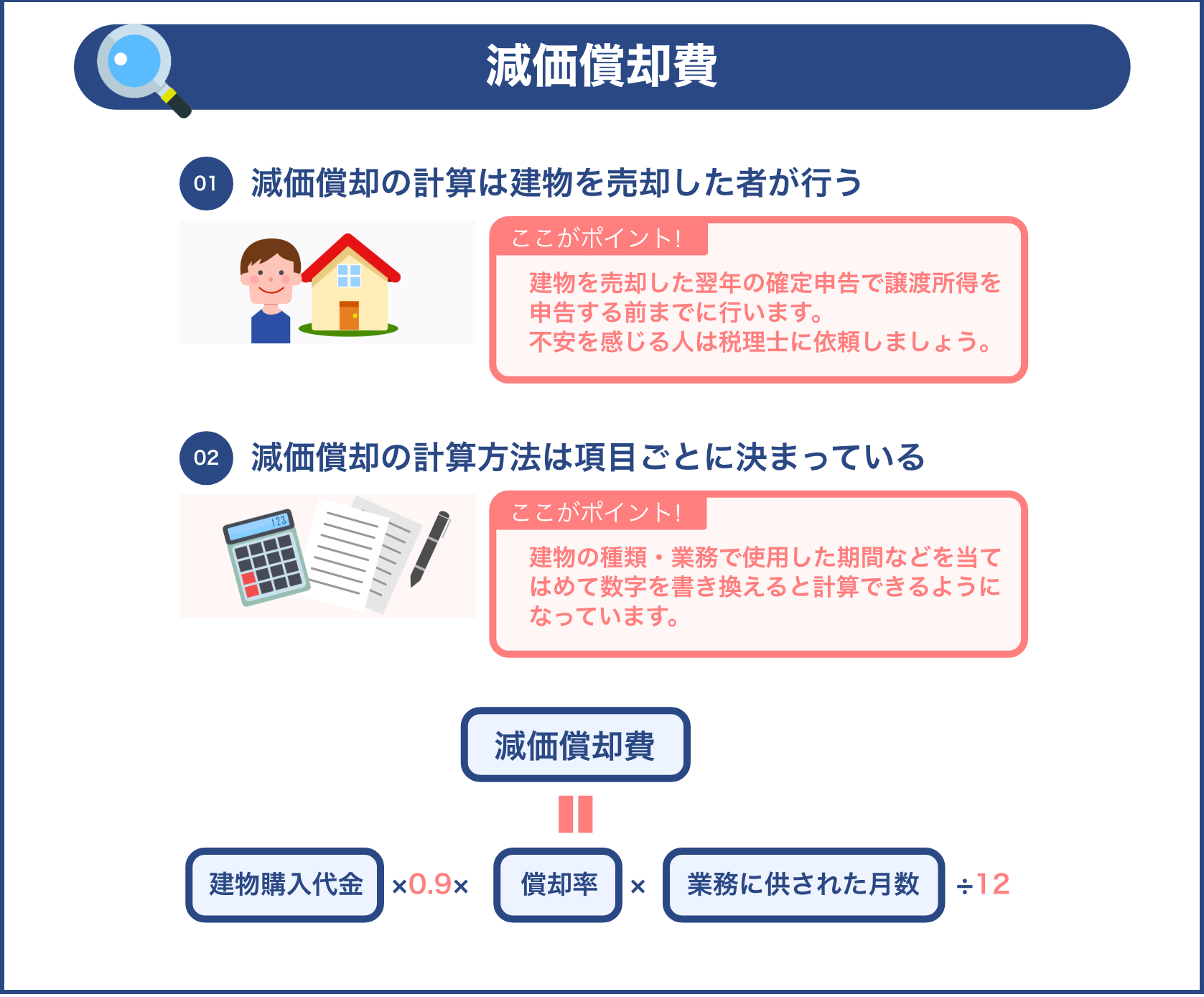

建物の種類や使用用途によって違う減価償却費の出し方

さらに具体的に所得税を出すためには、経費の計算も重要になります。

例えば、アパート運営するために新しく建築していくやり方では、初年度に経費が大きくなります。翌年は経費がそこまでかからないのですが、物件の価値を耐用年数で計算できる減価償却を使って経費に上げられます。

経費に上げられることで所得を少なくでき、節税にも効果があります。

また、賃料の収入があるということは、貸している家の減価償却費を出さなくてはいけません。

土地に関しては、年数によって古くなることはないので、対象となっていないため、建物だけ計上することになります。

まずは、家の償却費を出すために基礎の価格を算出します。

家を買った時期で計算式は変わってくるので気をつけてください。

- 自分が住んでいた家を貸した場合の償却の基礎価格

2007年3月31日以前に買った家

- (家を買った時の価格+経費)×90%×旧定額法の償却率×経過年数

2007年4月1日以降に買った家

- (家を買った時の価格+経費)×定額法の償却率×経過年数

家の構造によって償却率は違うので、確認してください。

| 構造 | 耐用年数 | 償却率 |

| 木造 | 22年 | 0.031 |

| 鉄筋コンクリート造 | 47年 | 0.015 |

22年と47年は、新築の家で買った耐用年数になるので、中古で買った場合や居住していた家を貸した時の耐用年数の出し方は、経過年数によって算出し直す必要があります。

- 中古の耐用年数

中古で買った場合の計算式は以下になります。

- (法定耐用年数-経過年数)+経過年数×0.2

減価償却費の出し方はこちらです。

- 償却の基礎価格×耐用年数に合った償却率

耐用年数に合った償却率

| 年数 | 2007年以降 | 2007以前 |

| 5 | 0.2 | 0.2 |

| 10 | 0.1 | 0.1 |

| 15 | 00.67 | 0.066 |

| 20 | 0.05 | 0.05 |

| 25 | 0.04 | 0.04 |

| 30 | 00.34 | 0.034 |

実際に算出してみましょう。

具体例

買った時が2005年の築16年になる木造の家、価格は2,600万円、かかった経費は120万円だった場合

- (2,600万円+120万円)×0.031×16年=1,349.12万円 償却の基礎価格

- (22年-16年)+16年×0.2=9.2 中古の耐用年数は9年

2007年以前の9年の償却率は0.112になるので

- 1,349.12万円×0.112=151.1万円

減価償却費は151.1万円となります。

所得税で控除出来る各種控除や項目

所得税で控除できるものはこちらです。

- 基礎控除:税金を払う全ての人に38万円

- 保険料:自分や生活を共にする家族の分も対象

- 配偶者:38万円

- 扶養:年齢によって金額は違ってくる

- 医療費:家族の分10万円以上払った時

- 障害者:1人27万円

- 青色申告:10万円〜65万円

確定申告は青色申告で行い税金を節税しよう

確定申告には、白色と青色の2種類があって、青色にすることで税金を節約できます。

所得から最大65万円の控除を受けられるものがあります。

一方、白色だと10万円になるので、青色で申告することがおすすめです。

青色で申告できるのは、事業、山林、不動産所得のみになります。

特別控除を受けた時の所得は以下の計算になります。

- 賃料の収入-経費-65万円の控除=所得

具体例をパターン別に紹介します。

所得が65万円を超えている場合

賃料の収入:150万円

経費:50万円

- 150万円-50万円-65万円=35万円

所得が65万円以下の場合

賃料の収入:100万円

経費:50万円

- 100万円-50万円-65万円=0円 マイナスになると税金はありません。

赤字の時

賃料の収入:30万円

経費:40万円

- 30万円-40万円=-10万円 赤字の時は特別控除を受けられません。

自分の家を1戸のみ貸す時、所得は実際そこまで大きな額にならないものです。

よって、65万円の控除を使うことで、ほとんどの場合は所得がゼロになります。

青色申告をする時は必ず控除を利用しましょう。

所得が赤字だと損益通算を利用し節税ができる

所得がマイナスの赤字になってしまった時は、節税ができます。

何故なら、マイナスの所得と給与所得が一緒に計算できるからです。

最初の方でも少し触れましたが、損益通算を使うことで赤字の所得を相殺できます。

つまり、所得を少なくできるので税金も減るということです。

手元にはお金を受け取れたけど、所得は赤字になっていることがあるもの。

所得が赤字になっていれば、給与所得で払った税金が返ってくるような形になります。

家を貸す時は、赤字になっても税金を節約できるので、損益通算を利用しましょう。

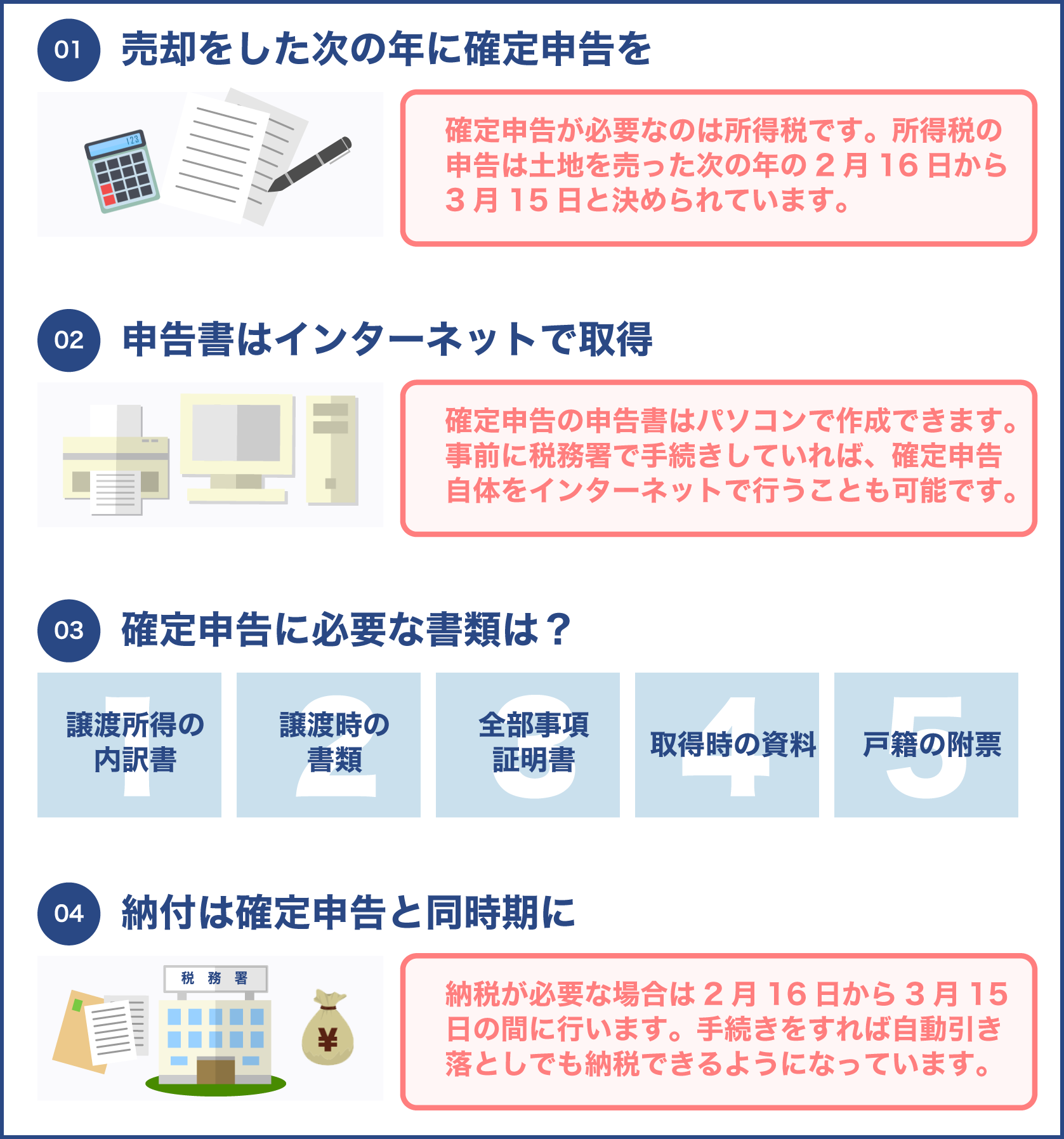

確定申告をする前に知っておくとスムーズに手続きが出来るポイント

家を貸して賃料の収入を受け取るようになったら、確定申告をしないといけませんが、初めて申告するなら分からないことが多いでしょう。

しかし、意外と簡単にできるものなので、申告する前に手順を知っておくと円滑に手続きができるようになります。

詳しく紹介していきます。

申告をするのはどんなとき?順序も紹介

基本的に確定申告は、給与以外の所得の合計が20万円以上になったら申告するべきです。

20万円を超えていない時は、申告しなくても良いのですが、所得がマイナスの赤字であった場合は申告した方が得になるので、どちらにせよ申告した方が良いです。

所得の出し方は、賃料の収入から経費を引いたものなので、収入と間違えないようにしましょう。

大体の順序は下記のようになります。

- 青色申告の申し出をする

- 書類を準備

- 決算書を作る

- 申告書を作成

- 税務署に出す

青色申告の申し出をする

最初に、白色か青色のどちらかを選んでおきます。

青色申告にするなら前述した通り、控除を受けられたり、赤字を相殺したりできます。

白色の場合は、青色より簡単に申告できますが、控除が少ないことや、繰り越しができません。

どうせなら、控除を受けて節税をした方が得になるので、青色申告を選ぶことをおすすめします。

青色だと申請をしないといけないので、下記国税庁のサイトから申請書を入手して税務署に出してください。

参考サイト:[手続名]所得税の青色申告承認申請手続|国税庁

申請するには、家を貸し始めてから2ヶ月以内にしないといけないので、早めに提出しておきましょう。

申告する際に必須となる書類を準備しましょう

青色を選んだら、申告する際に必須となる書類を準備します。

自分で準備できる

- 確定申告書B

- 決算書

自分で準備するのはこの2つになります。

税務署や役所でも手に入れることはできますが、国税庁の「申告書」から印刷していつでも入手できるので是非活用してください。

不動産会社から受け取る

- 契約書

- 送金明細

- 精算書

- 譲渡大家証明書

家を売買した年の契約書や、家を貸すときに入居者と交わした契約書を不動産会社から受け取ります。

他にも、入居者が賃料を払った際の明細や、登記をする際の精算書なども準備します。

これらの書類はしっかり管理して紛失しないようにしましょう。

銀行から受け取る

- 借入返済表

家を買ったときのローンの返済を記した書面になります。

お金が振り込まれたら家に郵送されるので、保管しておきます。

会社から受け取る

- 源泉徴収票

給料や所得税をどのくらい払ったか記された書類です。年末になると受け取ることができます。

万が一、紛失しても担当の方に申し出ると再度出してくれるものです。

行政から受け取る

- 固定資産税通知書

役所の方から年に1度送られるもので、大体4〜6月に届きます。

また、家を買った年の分は税金の精算をするので、精算書も準備することになります。

それ以外

- 管理費などの領収書

- 証券

損害保険に入ったときにどういった内容か詳細を記したものが証券です。

家に送られてくるので、紛失しないようにします。

他にも、管理費や修繕積立金を払っているのなら領収書を用意します。

管理会社から入手できるので、取っておきましょう。

国税庁HPや市販のソフト、税務署で青色決算書を作る

国税庁の青色決算書で書類を作れますが、他にもあります。

- 会計ソフト

- 税務署

- 公共団体会場

国税庁の申告書作成コーナーからの手順はこちらです。

提出の仕方を選ぶ

e-Taxか印刷して郵送のどちらで提出するか選んでから、白色と青色、現金主義用とあるので、青色決算書を選びます。

決算書の種類を選ぶ

一般用と農業、不動産所得の3つの中から選びますが、不動産を選択します。

作成

準備した書類を見ながら、必要な項目に金額を書いていきます。

ネットで作成するなら、自動で計算をしてくれるので便利です。

特別控除を使う

10万円か65万円の控除、どちらを使うか選びます。

65万円を選んだ場合は賃借対照表を作らないといけません。

表の画面になるので、金額を入力していけば良いですが、会計ソフトを使っても作成できるので利用すると良いです。

所得を確かめる

自動で計算されるので所得がどのくらいの金額になったか確かめます。

マイナスになっていると税金を払わなくても良いです。

源泉徴収票を見ながら申告書を作成

決算書を作ったら、次は申告書に取り掛かります。

給与があるならクリックして、源泉徴収票を見ながら金額を入力。

他にも当てはまる項目があるなら、全て金額を入力して作成します。

e-TAXか郵送、若しくは直接税務署に提出する

申告書も作成したら、e-Taxか郵送、直接持って行く、どれかの方法で税務署に出します。

郵送の場合は返信用封筒も入れて送ります。

税務署の場所が不明な場合は、ここから調べてください。

確定申告を円滑するためのポイント

確定申告をスムーズに行うためにも、押さえておきたい点を紹介していきます。

お願いします!

申告する時期

賃料の収入があったときの翌年2月16日〜3月15日の間に出さないといけません。

そのため、1月の間には書類の準備をしておくのが良いです。

領収書などは常に紛失しないようにしっかり管理しておきましょう。

領収書がない場合

常に取っておきたい領収書ですが、失くしたり貰えなかったりする時もあります。

そのような時は、払ったことを明らかにできる書面やデータがあれば問題ないです。

例えば、クレジットカードの明細書などありますが、いつも捨てて無かったら、「出金伝票」に書き記しておくと良いです。

100円ショップにも売っているので、万が一のために用意することをおすすめします。

記入する内容はこちらです。

- 支払い先の名前

- 支払いをした日付

- 払った内容

- 払った金額

上記の4点は必ず書かないといけないので、忘れないうちに記入しておきます。

簡単に言うと、領収書の役割になるのですが、全て出金伝票に頼らず、レシートなどは保管しておきましょう。

会計ソフトを使う

申告の作成には、ソフトを使う方法もあります。

沢山ソフトはありますが、下記の3つを比較してみます。

| 名 前 | 料金(個人) | 無料お試し期間 |

| free | 月980円〜 | 30日間 |

| マネーフォワードクラウド | 月980円〜 | 30日間 |

| 弥生会計シリーズ | 年間8,000〜 | 60日間 |

freeは、専門用語を言い換えてくれているので、初心者でも分かりやすくおすすめです。

マネーフォワードは、申告だけではなく、請求書の作成などもできるので便利です。

弥生シリーズは、白色申告だと永遠に無料で使用できます。青色でも安く利用できるので人気があります。

確定申告のやり方が、よく分からないなら、ソフトを使用すれば決算書もスムーズに作れるので検討するのも良いでしょう。

税務署は自宅の近く

貸している家の近くか、自宅近くのどちらの税務署に申告書を出したら良いのか迷うものですが、自宅の近くの税務署に出すようにしましょう。

経費にならないもの

経費として上げられるものは前述しましたが、反対に認められないものもあるので、間違えないようにします。

例えばこちらです。

- スポーツジムの費用

- コンタクトレンズ代

- スーツ

- 所得税や住民税

- 罰金

スマホの通信費は経費に入りますが、プライベートで使用しているものは別になるので気を付けておきましょう。

特定支出控除

サラリーマンが仕事をする上で必要な支出があり、勤務先から払われない金額を所得から控除できる制度になります。

サラリーマンは経費を控除できないのですが、給与所得控除額1/2以上の支出があった時には、控除を受けられます。

必要な支出はこちらです。

- 研修費

- 通勤費

- 資格取得にかかった費用

- 衣服、交際費

- 帰宅の旅費

- 転居費

自分で依頼書を作って、会社から押印して貰ってから控除を利用できます。

確定申告を行う際に気をつけるべきポイント

確定申告する際に、気を付けておくべきことはありますか?

申告をする際には、気を付けなくてはいけない点があるので、解説していきます。

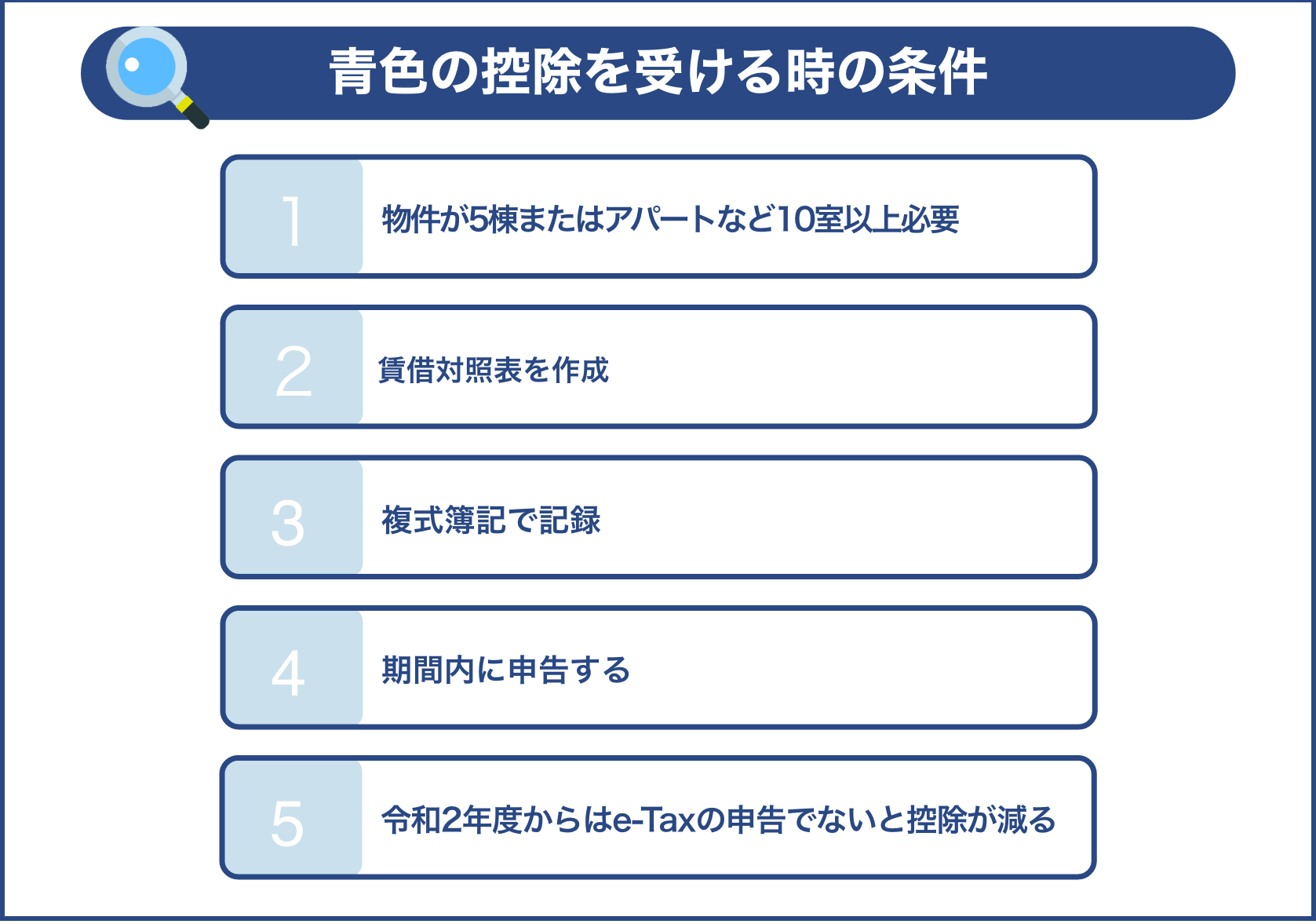

青色の控除を受けるには決まりがある

青色には65万円と10万円の控除がありましたが、65万円を選ぶ時には条件を満たさないといけません。

不動産投資で賃料の収入がある場合、物件が5棟またはアパートなど10室以上ないといけないのです。

これは事業として行われている場合は控除しやすいと言えます。

住んでいた家を1戸や、マンション1室を貸しているだけでは65万円の控除は受けられません。

この他にも下記の条件があります。

- 賃借対照表を作成

- 複式簿記で記録

- 期間内に申告する

さらに、令和2年度からはe-Taxの申告ではないと65万円が55万円の控除に減ってしまいます。

よって、家を5戸貸していて、ネットからe-Taxの申告をしないと65万円の控除は利用できないので、注意しておきましょう。

期間内に申告をしないと罰則がある

税金を払う必要がある人は、期間内に申告しないとペナルティーの対象となってしまいます。

期限を過ぎて申告した時も罰則を受ける可能性があるので気をつけてください。

もし、申告しなかった場合は下記のペナルティがあります。

無申告加算税

申告をしなかった場合、払わなくてはいけなかった税金にプラスして罰金を支払います。

払う予定だった税金が50万円以下なら15%の税率になり、50万円以上になると20%の税率分がペナルティ代となるのです。

税務署から指摘される前に、遅れたことを自分から申し出た場合は、罰金の税率が5%軽くなります。

ところが、申告の期限を過ぎてしまっても、条件をクリアしていればペナルティ代を払わなくても良いです。

具体的には、「遅れてしまった適切な理由」「5年の間に申告で罰則を受けていない」「遅れて申告した後、税金を期日までに払った」などが条件としてあります。

詳しくは「確定申告を忘れたとき」で確認してください。

延滞税

税金を期日までに払わなかった時には、延滞税がかかってきます。

申告を遅れてした際には、遅れた日数分の税金がプラスされてしまうのです。

納期限の次の日から2ヶ月が経つまでは7.3%の税率で、2ヶ月以上経ってしまうと14.6%の税率が延滞税としてプラスされます。

「延滞税について」でも確かめられます。

賃貸業で所得が290万以上になると個人事業税がかかることもある

家を貸すことを事業としている場合は、所得が290万円以上になってしまうと個人事業税という税金を払うことになります。

サラリーマンは個人事業主と違うから、課税されないと思う人もいますが、関係ありません。

5%の税率になるので、そこまで重い税金ではないですが、所得税などにプラスされて払う税金になるので覚えておきましょう。

計算式はこちらです。

- (所得-経費-事業者控除290万円)×5%

例えば所得が500万円で経費が40万円の場合は

- 500万円-40万円-290万円=8.5万円

8.5万円の事業税がかかってきます。

この計算では青色の65万円控除を使うことはできないので、注意してください。

時間がなく正確な申告を行いたい場合は税理士に頼む手段もある

確定申告は、所得が大きくなっていくほど手間がかかってきます。

時間がかかって、申告が遅れてしまうことが無いように、税理士に申告を頼む手段もあります。

税理士に頼むと費用がかかってきますが、税金の節約法やその他の助言をして貰えるので、所得が大きくなってきたら検討すると良いでしょう。

税理士に支払う費用は、事業がどれくらいの規模で行われているかでも違ってきますが、相場は5万〜20万円ほどです。

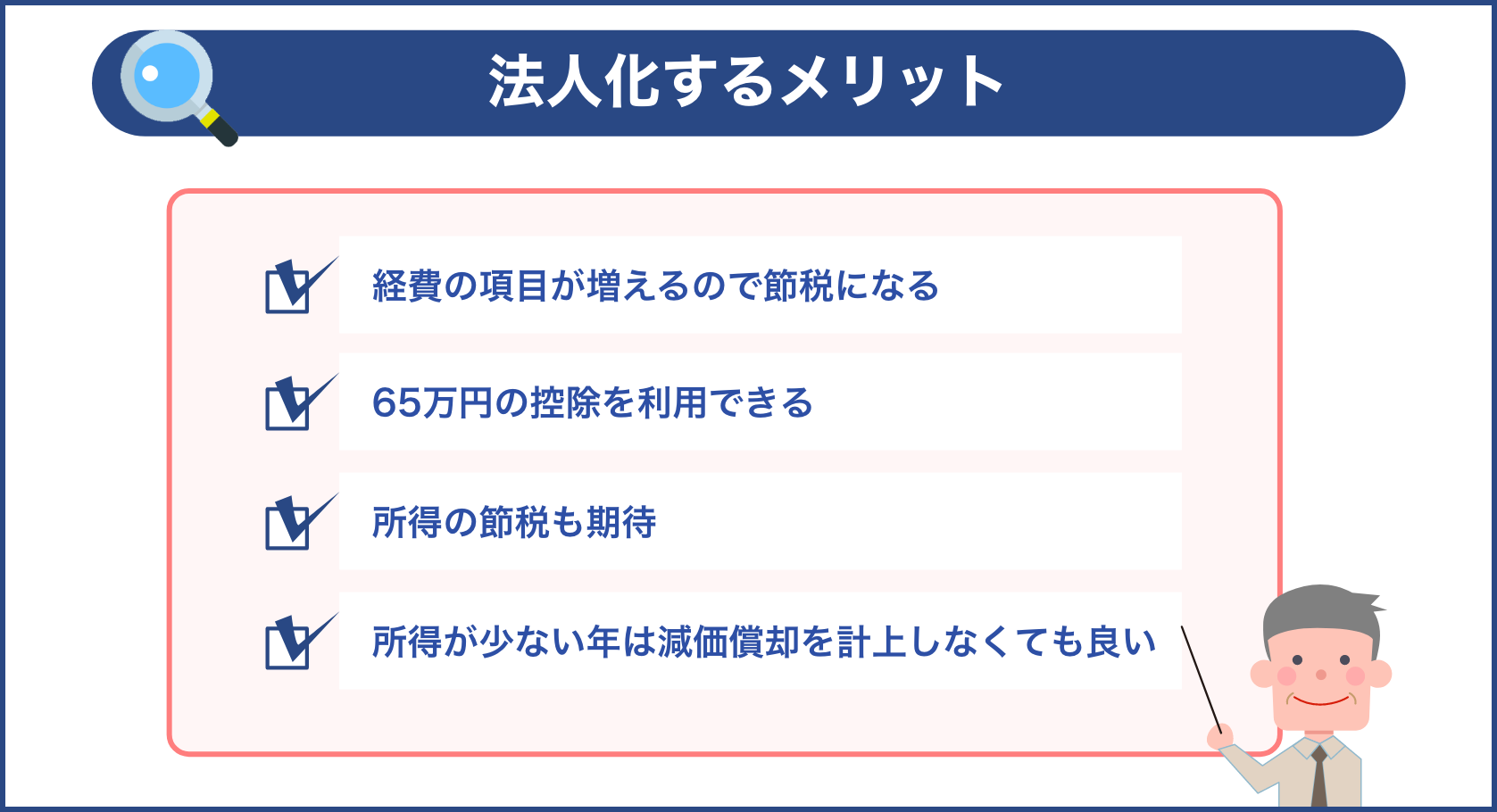

ある程度所得が増えてきたら法人化し、経費項目が増やせるので節税する

家を貸して、どんどん所得が増えてきたとしたら、法人にするか考える時でしょう。

法人にすると経費の項目が増えるので、節税になります。

事業として判断されるのは前述した通り、物件が5棟か、集合住宅であれば10室以上を持っている場合です。

このくらい運営できれば65万円の控除を利用できるようになります。

また、法人にすることで家族に給料として渡すことができるので、所得の節税も期待できます。

減価償却も個人と異なり、自由な時に計上ができるのです。

個人の場合だと自動的に計算されるため、所得が少ない年でも計上する必要があります。

一方、法人だと所得が少ない年は減価償却を計上しなくても良いです。

所得が多い年の場合だと、償却費を大きくして経費に上げることができます。

どんなに手間でも確定申告は必ず行いましょう

確定申告が初めてで、よく分からない場合でも、サポートをしてくれる所が色々あります。

例えば、申告シーズンの2月頃には役所などで、無料の指導をしてくれたり、税理士から直接アドバイスを貰えたりするので利用すると良いでしょう。

税理士から指導をして貰うには、通常費用を払うことが多いですが、役所へ行けば無料で教えて貰えるので、申告のやり方が全く分からなくても安心できます。

また、申告をすると給料以外にも収入があるということが勤務先にバレることがあります。

勤務先の給料から税金を引いて支給していますが、住民税は所得に対して税金が課せられるのです。

よって、給与に対しての住民税の計算が合わないと、勤務先には他で収入を得ていることが分かります。

副業を制限している会社は、減ってきていますが、禁止にしている所があると複雑な気持ちになるでしょう。

しかし、不動産賃貸業に関しては、ほとんどの会社で副業としていません。

家を貸すときは、最初から勤務先に賃貸業を行う旨を報告しておいた方が良いです。

副業にはならないことが多いので、伝えておくことで安心して運営できます。

申告をする前には、必ず勤務先に報告するようにしましょう。

まとめ

家を貸すには、給料に加えて税金が増えることが分かりました。

税金は収入に課せられるのではなく、所得ということ。

所得は、収入から経費を引いた金額になるので、間違えないようにします。

家を貸したときの経費はしっかり計算して税金の節約に役立てます。

そのため、領収書などは日頃から管理して取っておきましょう。

税金はどのくらいかかるかは、所得によって変わってくるので、税率を把握しておきます。

少しの金額の差で、税率は10%も違いが出てくるのです。

不動産所得がマイナスなら税金は払わなくても良いですが、確定申告は行っておきましょう。

そして、不動産所得と給与所得は一緒に計算して税金を出します。

計算式も紹介しているので、自分でもどのくらいかかるのかシミュレーションしてみてください。

参考になります!

申告は遅れてしまうとペナルティがかかってくるので、期限を守って分からないことは税理士や役所に問い合わせることをおすすめします。

また、家を貸して所得が増えてくると、申告の際に書類を沢山準備しなくてはいけないので、時間に余裕を持って行うようにしてください。