不動産投資というとワンルームを購入し賃貸にだしたり、マンションなどの集合住宅や戸建て住宅を一棟買いして貸したりする方法がありますが、ここでは、中古マンションを購入して貸し出す中古マンション投資についてお話をしていきます。

中古マンション投資とは

中古マンション投資ってどんなことをするの

中古マンション投資とは、中古のマンションを一棟購入し、オーナーとなって住んでいる方からの家賃を収入として受け取り、管理費などを支払って運用していくことをいいます。

また、1室ずつ購入し、運用することもあります。1棟購入するのとは違い、1室購入する場合には、その部屋が空室だと家賃収入が入りません。初期費用が少なく済みますが空室のままだと赤字となってしまします。

投資をする中古マンションを探す

まず、投資物件を探すことから始めなくてはなりません。投資物件情報は、物件情報サイトや不動産会社より入手可能ですので、いくつか打診することをお勧めします。

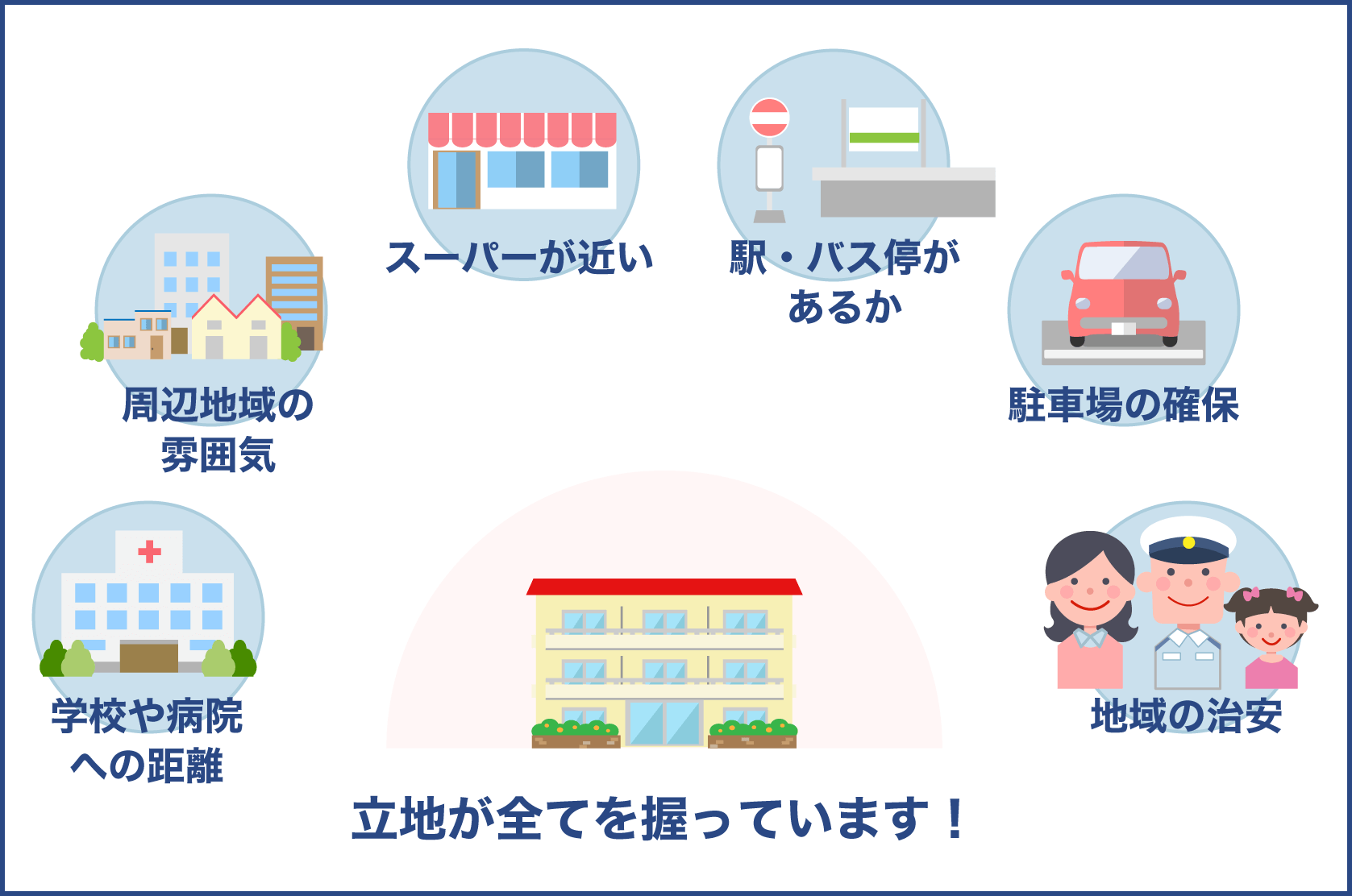

また、物件を決めるためにはいくつかのポイントがありますので確認をしていきましょう。

| 項目 | 確認事項 |

| 立地条件 | 人気の高いエリアにあるか最寄りの駅の路線は、便利な路線か最寄り駅は、乗換駅であるか、また、快速電車などが停まる駅か都心へのアクセスはしやすいか駅から近いかコンビニやスーパーなどの商業施設が近くにあるか周辺に街灯が多くあるか |

| 物件条件 | 建物の大きさ部屋数単身者向けか、ファミリー向けかセキュリティー設備管理人の有無エントランス築年数駐輪場、バイク駐車場の有無エレベーター |

| 専有部分 | 階数部屋の形角部屋の有無トイレ、バスが分かれているか家賃 |

不動産投資物件で確認すべきところは、やはり立地条件でしょう。空室が埋まらない物件では、良い利回りが見込めません。

入居者のターゲットが単身者なのか、ファミリーなのか、また、それぞれに合った立地であるかどうかなど、現地に出向いて確認したほうが良いでしょう。

最近では、都心へ乗り換えをすれば行けるような路線の駅近物件であれば、人気のある主要路線ではなくても埋まるといわれていますね。

都内であれば、山手線や京浜東北線に乗り換えのできる路線であれば、価格を抑えて購入することができます。

また、駅からどのくらいの距離があるかは、実際にご自身で行ってみて測ったほうが正確です。途中の街並みなどの環境なども、実際に行ってみないとわからないことも出てきます。ぜひ実地調査はしてください。

それから、ファミリータイプよりもワンルームマンションのほうが手を出しやすいでしょう。ファミリータイプは、広さがある分、家賃収入は多いですが、家族連れは一度引っ越すとなかなか別の場所へ動くことはありません。

空室になったときには、次に埋まるのはいつになるのかが予想しにくいのです。空室であっても管理費はかかってきますから、その期間が長ければ長いほど、赤字になってしまいます。また、リフォームの費用も広い分、高額となり負担が大きくなります。

購入したい物件が決まったら、購入額を検討します。物件の価格は、次の方法により決めることができます。

投資物件の購入価格=NOI÷利回り

この計算方法は収益還元法といい、投資物件の収益と利回りの状況とで計算することができます。NOIとは、Net Operating Incomeの略のことで、純利益という意味です。入居者からいただく家賃の収入から、実際にかかった経費(固定資産税、管理費用、修繕費、保険料など)を控除して計算します。

この計算方法では、築年数の項目は出てきません。物件の価格は、一見、築年数を元にとらえがちですが、価格を決めるときにはその物件の収益性で求めます。築年数だけで物件の価値を考えるのはやめましょう。

投資物件の購入の流れ

価格が決定したら、売り主と売買契約をおこないます。契約の際には、物件の面積や表示、売買価格の額と支払いの時期、方法、物件の引き渡しと所有権移転登記の時期、契約が解除となったときの決まり事、違約金や損害賠償の決まり事、瑕疵担保責任について細かく確認をし、売り主と打ち合わせをしなくてはなりません。

物件の表示とは、土地や建物の所在地や種類、構造をさします。土地に関しては、不動産の登記簿上の面積と実際の面積が異なる場合もあります。契約の際には、その差に対して精算をするのかどうかも交渉しておきましょう。

また、契約が解除となった際の違約金の取り決めについては、通常、売買価格の20%以内とされています。

それから、瑕疵担保責任についてですが、通常、売り主が不動産会社の場合には、買い主が個人であっても法人であっても、引き渡し日から二年間は瑕疵担保責任を負うことが宅地建物取引業法により定められています。

しかし、売り主が法人や個人である場合には、瑕疵担保責任の取り扱いは、特に定めがありません。契約書において、売り主が瑕疵担保責任を負わない旨の文面を入れることも可能となっていますので、注意が必要です。

契約が無事に済んだら、所有権移転登記をおこないます。登記が済みましたら、無事に取引が終了となります。

中古マンション購入後にすること

家賃の振込先なども変更となりますので、オーナーが変わった旨のお知らせを入居者へしましょう。火災保険、セキュリティーなどの契約を確認しましょう。

名義変更や契約が必要となります。また、初めて事業をおこなうのであれば、税務署への届け出も必要となります。

翌年には、確定申告をすることになりますので、不動産売買契約書や、その他の契約書、かかった費用の領収書などは保管しておかなくてはなりません。翌年の確定申告にて必要となります。

各入居者との契約書や契約状況、敷金預り状況、修繕履歴なども管理していかなくてはなりません。

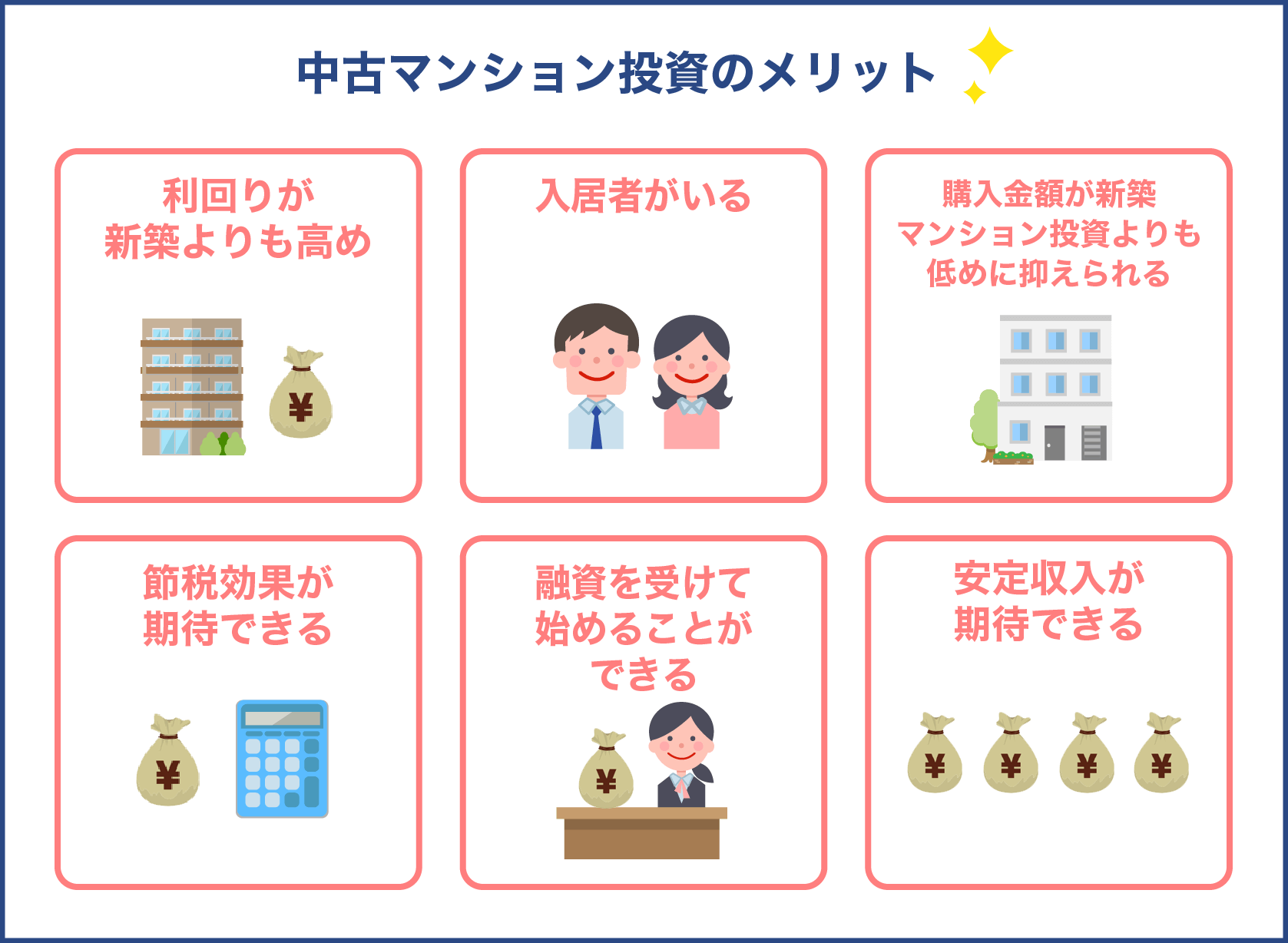

中古マンション投資のメリット

中古マンション投資のメリットとはどんなものがあるのでしょうか。ここでは、中古マンション投資のメリットといえる5つについてお話をしていきます。

勉強になります!

利回りが新築よりも高め

利回りとは、不動産投資の場合では、表面利回りと想定利回り、実質利回りの3つの種類があります。それぞれで意味合いや計算方法が異なりますので、知っておきましょう。

| 種類 | 概要 | 計算方法 |

| 表面利回り | 管理費、税金、その他の経費を含めずに計算したもの | 年間家賃収入÷物件購入価格×100 |

| 想定利回り | 年間家賃収入を想定額で計算したもの | 年間家賃収入(想定)÷物件購入価格×100 |

| 実質利回り | 不動産投資にかかる経費を全て含めて計算したもの | (年間家賃収入-諸経費)÷(物件購入価格+購入にかかる諸費用)×100 |

表面利回りについては、管理費や諸費用が含まれていませんので、別途確認して計算しておく必要があります。知っておかないと大きな計算違いとなりかねませんので、不動産投資をするうえで必要となる管理費や諸費用においては、事前に調べておきましょう。

また、不動産投資の広告などに載っている利回りとは、主に表面利回りであることに注意しましょう。

不動産投資やその他の投資の利回りの平均は、以下のようになっています。

| 投資の種類 | 平均利回り |

| 定期預金 | 0.2% |

| つみたてNISA | 1.43% |

| 国内株式 | 3% |

| 新築マンション | 5~6% |

| 中古マンション | 6~8%または10%以上 |

このように、中古マンション投資の利回りは、新築マンション投資や他の投資商品よりも利回りが高いことが解ります。利回りがあるとわかれば、その他の注意事項を押さえておけば十分に成功する可能性があるといえます。

入居者がいる

中古マンション投資の場合には、すでに入居している方がおられます。収入となる家賃がすでに確約されていることが、とても大きなメリットとなります。

新築マンション投資の場合には、募集を依頼したりする費用が初めにかかってきますが、中古マンション投資では、その費用は、空室ができたときの発生となります。

また、売り手側も売却価格を高くするため空室のないようにしてから売りに出している場合も多いですので、中古マンション投資を始める際には、収入の確保ができているので安心できます。

また、すでに入居者がいる場合には、預かり敷金などの引継ぎなどがありますので、管理状況が確認できるものを売り主に求めましょう。

今では、フリーレントという賃貸契約もありますので、入居者の契約状況も確認しておくべきでしょう。それから、入居者とのトラブルについても把握をしておきましょう。

入居者とのトラブルとは、賃貸借契約時との入居者の相違であったり、設備の利用の仕方により修繕費がかさんでいる入居者がいること、家賃の滞納をする入居者がいることなどをいいます。

購入金額が新築マンション投資よりも低めに抑えられる

中古マンション投資のほうが、新築マンション投資よりも、購入金額(借入金額)を抑えることができます。しかしながら、都心へのアクセスが便利であったり、駅周辺の商業施設が多くあるなど、立地状況や、個別により、新築価格と中古価格の差があまりないエリアも存在しています。

東京23区では、中古価格が新築価格を上回るエリアも存在するようですので、エリアの選択は大事となります。

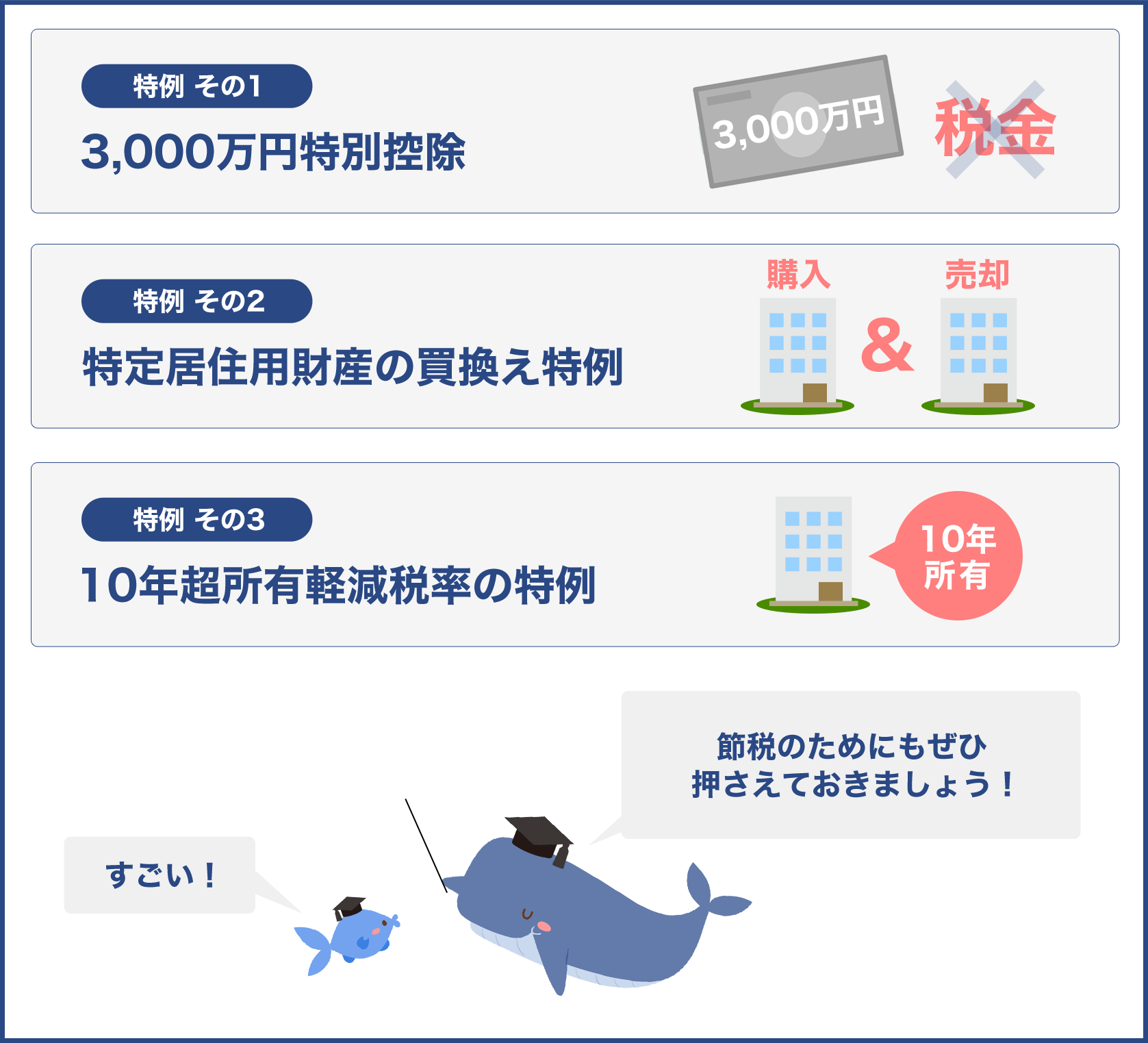

節税効果が期待できる

不動産投資をしている場合には、不動産所得を毎年確定申告にて申告しなくてはなりません。投資物件は、固定資産として計上しなくてはならず、この物件に対して減価償却費を計上することになります。

減価償却費とは、物件が毎年劣化していくのを数値化して費用として計上していく会計上の費用になります。

これは、建物の構造によって何年間にわたって計上しなくてはならないのですが、実際にキャッシュアウトしていなくてもそれ相応の費用として計上ができますので、申告する不動産所得を抑えることができます。

実質の収支は、プラスにしてキャッシュの残る運用を目指し、申告の際に減価償却費でマイナスになれば、不動産所得税以外の所得がある場合には、所得税や住民税を抑えることができます。

また、不動産投資は相続税の節税をすることもできます。

相続の際の資産の評価方法は、以下のようになっており、アパートやマンションの投資用不動産として所有していれば、資産の評価を他の資産の形よりも抑えることができます。

| 現預金 | 株式 | 建物 | 土地 | |

| 相続時の評価 | 時価 | 時価 | 路線価により評価 | 固定資産評価額× |

| 相続時の金額 | 100% | 100% | 約80% | 約50% |

融資を受けて始めることができる

不動産投資は、元手がなくてもローンを組むことで始めることができます。手元の資金も残しておくことが可能ですので、万が一の手出しのために取っておくことができます。

中古マンションの購入時には、アパートローンやプロパーローンなどを組むことになります。アパートローンとは、不動産投資のためのローンで、審査基準や融資条件がある程度決められています。

一定の収入がある方が審査に通りやすいようです。プロパーローンとは、保証会社を通さずに金融機関が貸し出すローンのことをいいます。

アパートローンなどの他のローンは、返済が難しくなったときには保証会社が代わりに返済をしてくれます。

しかし、このプロパーローンは金融機関がその責任を負うため、審査の基準がアパートローンよりも厳しくなります。

すでに不動産投資を営んでいたりなどの実績があったり、過去に融資を受けて返済をしている実績があるなど、金融機関とのやり取りがある場合には、融資が実行されたりします。

また、不動産投資でのローンには団体信用生命保険がつきます。団体信用生命保険とは、ローンの契約者が死亡したり重度の障害の状態となったりした場合に、ローンの残債を代わりに支払ってもらえる保険のことをいいます。

ローンの契約者に何かあったときには、家族に負担がいかなくなりますので、安心して不動産投資をおこなうことができます。

安定収入が期待できる

入居者より、毎月家賃収入を得ることができます。賃貸借契約によりおおよそが二年での契約であったりしますので、その期間は毎月収入が入ることになります。ある程度の利回りが見込めれば、手残りは利益となります。

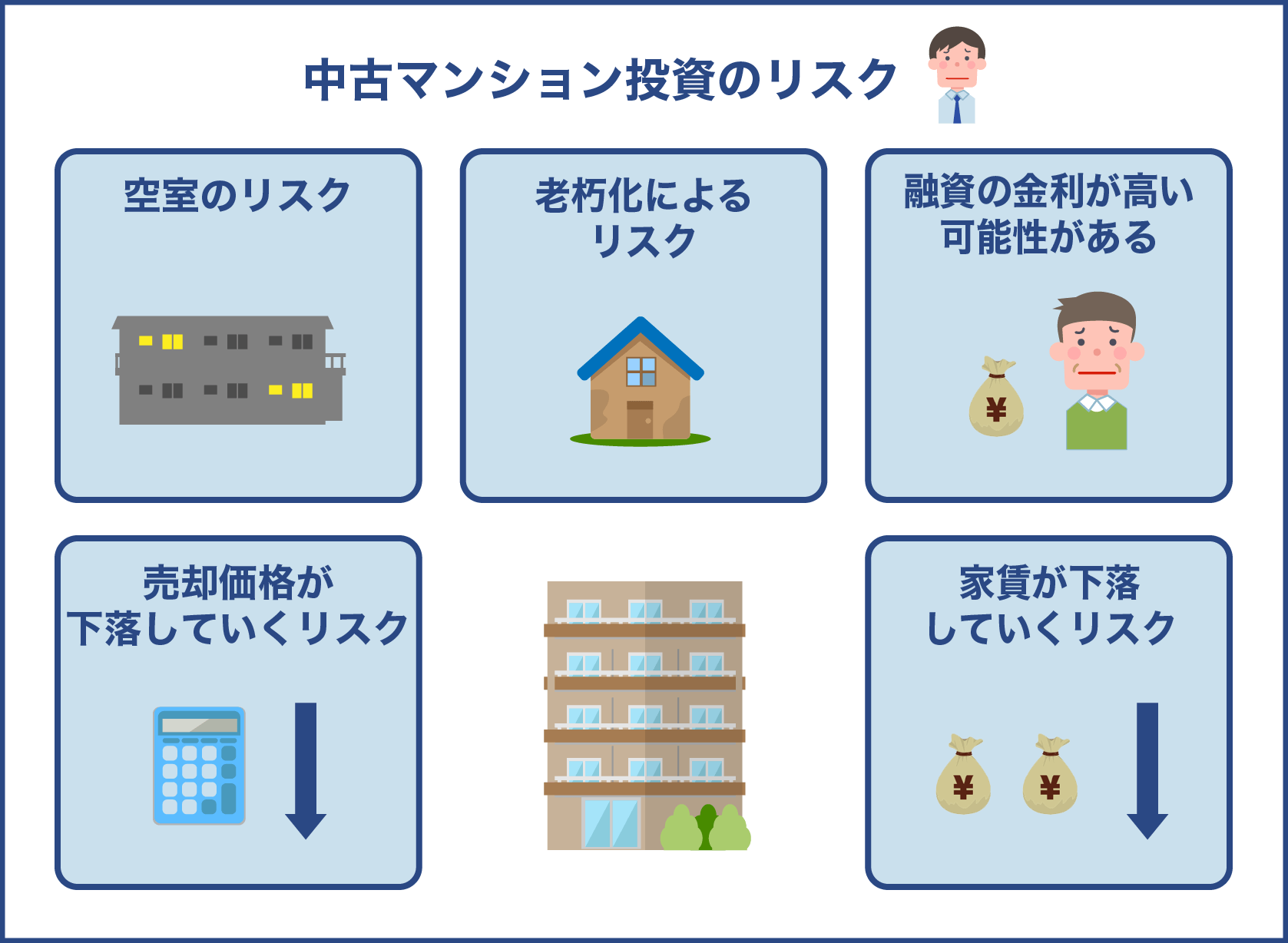

中古マンション投資のリスク

次は、中古マンション投資におけるリスクについてお話をしていきます。

不動産投資は、安定的なリターンが見込まれる反面、リスクもありますので、事前にわかったうえで検討します。

空室のリスク

中古マンション投資において空室のリスクは、重要な問題です。なによりも入居者からの家賃によって収入が決まっていますので、空室があると収入の見込みがたたず、収支はマイナスになってしまいます。

空室への対策としては、募集のかけ方であったり、部屋作りであったりと各不動産会社にもノウハウがありますので、相談してみましょう。また、物件の立地自体に問題がある可能性もありますので、購入時の物件選びがいかに大事であるかが解ります。

また、入居者が埋まっていた場合でも、家賃の滞納というリスクもあります。その場合には、保証会社への加入を必須とすることをお勧めします。家賃保証会社へ加入をしてもらうように切り替えていくことで、万が一入居者が家賃を滞納しても、保証会社より回収することができます。

家賃保証会社への加入には、保証料が必要となり、新規入居者の場合には、入居者が支払うことが一般的ですが、すでに入居している方へ加入してもらう場合には、オーナーが保証料を負担することが一般的となっておりますので、ご注意ください。

老朽化によるリスク

築年数のある物件は、設備の老朽化が考えられます。専有部分にある設備(給湯器、電気設備、排水設備)や、共同部分の設備(電気設備、屋上防水、排水設備、エレベーター)などに交換や修理が起きた場合には、オーナーが負担することになります。修繕履歴の確認とともに、点検や交換、修理の計画を立てていきましょう。

また、入居者が退去した際のリフォーム工事も、築年数がある場合には費用がかかることがあります。次の入居者が入りやすくなるように、リフォーム工事に費用をかけることも考えられますので、覚えておきましょう。

それから、中古マンションは災害が起きたときに故障しやすい可能性もあります。法的にはまだ交換時期となっていなくても、万が一の時には、交換や修理が起きやすい部分があることも把握しておきましょう。

融資の金利が高い可能性がある

アパートローンの融資を受けて始める場合には、プロパーローンに比べ融資金利が高めの場合があります。プロパーローンの場合には、金利はアパートローンより低めとなっており、収益性を高くみてもらうことができれば、より低い金利で融資を受けられることがあります。

アパートローンの金利は、金融機関によりますが年2~5%くらいとなっています。これは、金融機関のアパートローンのパッケージによって違いがありますので、あらかじめいくつかの金融機関のアパートローンの条件を調べておく必要があるでしょう。

また、アパートローンの融資を受ける場合には、保証会社を利用することが多くなっています。融資実行の際には、保証会社への保証料の支払いがありますので、気に留めておきましょう。

| 項目 | アパートローン | プロパーローン |

| 保証会社の利用 | あり 保証料がかかる | なし 別途、連帯保証人なことも |

| 融資金利 | 2~5%/年 | アパートローンより低くなる可能性あり |

| 融資金額 | 限度額あり | 個別に決定 |

| 融資期間 | 設定あり | 個別に決定 |

| 自己資金 | 不要の場合あり | 必要 |

売却価格が下落していくリスク

中古マンション投資の場合、投資物件を売却する際には、築年数がさらに経過し老朽化が進んでいる可能性もあるため、マンションの売却価格が購入時よりも下がる可能性があります。

また、抵当権付きでは売却できませんので、売却時にはローンの残債は全額返済しなくてはなりません。売り出しの状況により一概には言えませんが、売却の際には資金の持ち出しが必要となることもあります。

また、不動産の売買はそんなにすぐに買い手が見つかるわけではありません。物件の入居状況や、立地などによっては、なかなか希望者が現れないこともあります。

その場合は、売却価格を下げて広告を出さなくてはならないこともありますので、購入時には売却するときのことも考えて物件を選ばなければなりません。

家賃が下落していくリスク

運用をしていくにあたって、なかなか入居者が入らない場合には、家賃の値下げを検討しなくてはならないこともあります。とはいえ、こちらはあまりお勧めはできません。家賃は収入となっています。

融資の返済や管理費などの金額に変わりのない中で、収入が減ってしまうことは単純に利回りが悪くなってくることへ直結してしまいます。

家賃の価格に関しては、周辺の家賃相場や、似たような物件の家賃相場などを考慮したうえで設定しましょう。

今では、敷金なしの物件もありますので、家賃以外の費用で他物件との差を図ってみたり、リフォーム工事などで入居しやすくなる工夫をしてみたりするのもよいでしょう。

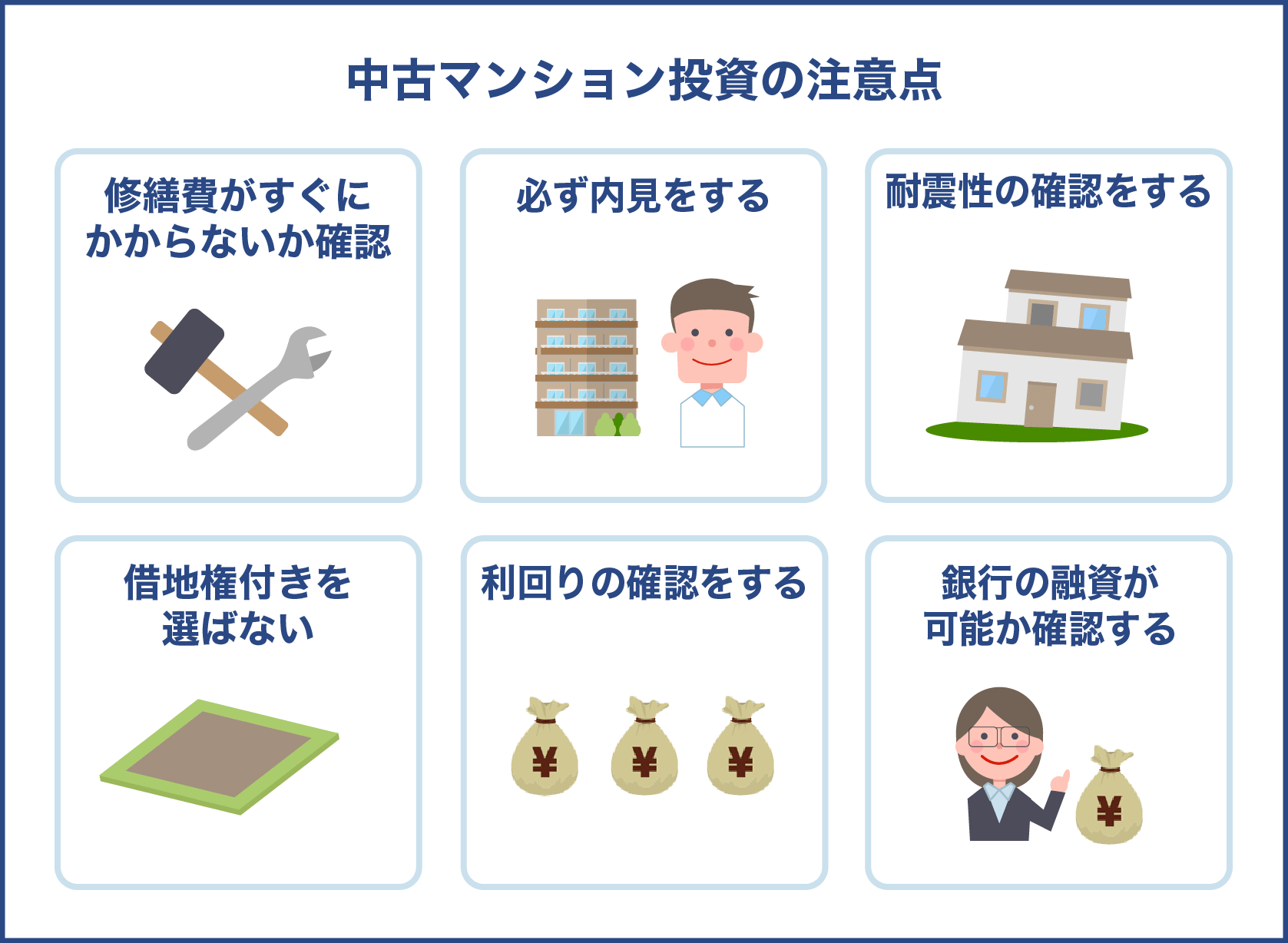

中古マンション投資の注意点

さて、いかがでしたでしょうか。ここまでは、中古マンション投資の概要やメリット、リスクについて触れてきました。

ここからは、中古マンション投資をおこなうときの押さえておきたい注意点についてお話をしていきます。

勉強になります!

修繕費がすぐにかからないか確認する

中古マンション投資の場合には、新築マンション投資よりも利回りが高い可能性がありますが、修繕費がかかる可能性が断然高くなります。

屋上防水工事、排水関係、外壁塗装、電気設備、エレベーターなどの専門家による点検を怠らないようにしましょう。購入を検討しているときには、事前に修繕履歴を確認しましょう。

その物件がきちんと管理されていれば、修繕履歴を確認すれば次に必要な修繕工事の検討がつく場合があります。修繕費については、計画をたてて管理していきましょう。

必ず内見をする

購入を考える物件が現れたら、必ず実地で確認をしましょう。すでに入居者がいる場合には、見づらい点もあるかもしれませんが、書類だけでの確認は禁物です。確認できる範囲で状況を見ましょう。

瑕疵については、特に入念に確認することが大事です。各部屋内の給湯器やガスコンロ、換気扇、エアコンや電気機器などが実際に使用可能となっているか、水回りのトラブルは起きていないか、押し入れやクローゼットにシミやカビはないか、雨漏りはないか、シロアリの発生はないかなど、購入後に後悔しないように可能な限り確認をしましょう。

また、物件価格が適正かどうかの確認も実地での調査によりおこなったほうがよいでしょう。瑕疵や、管理状況の確認ができていれば、売買の仲介会社へ細かい交渉をすることが可能となります。購入の意思表示ができていれば、ある程度の交渉は応じてくれるはずです。

また、入居者とのトラブルの有無についても、事前に確認しておきましょう。それから、管理会社の管理状況も実地の際に見ておくとよいでしょう。

具体的には、エントランスやごみ置き場、階段、廊下の清掃状況やエレベーターのメンテナンス状況、消防設備の点検状況、管理組合の運営状況、大規模修繕の実施状況などになります。

耐震性の確認をする

中古物件に関しては、耐震性の確認には注意が必要です。1981年(昭和56年)に新耐震基準というものができ、地震に強い建築基準が作られました。

昭和56年5月末までに作られた建物は、旧耐震基準の建物となっており、昭和56年6月以降に作られた建物については、新耐震基準をクリアしている建物となっています。購入の際には、耐震工事が行われているかの確認をしましょう。

耐震性を確認するときには、Is値という耐震指標をみます。これは耐震診断をおこなったときの指標の一つとなっていて、この数値が大きいほど耐震性が高いという判断となります。

数値としては、0.6以上が倒壊や崩壊のリスクが低いとされています。こちらは、一般財団法人日本耐震診断協会のホームページに詳しく説明がありますので、参考にしてみてください。

借地権付きを選ばない

中古マンションの建物と土地とで所有者が別々の場合があります。その場合には、地主へ土地代を毎月支払うことになります。

借地権付きの物件は価格が低めとなっており、購入しやすいという点がありますが、売却することになった場合には、なかなか買い手が現れないことがありますので、注意が必要となります。

利回りの確認をする

利回りの確認の際には、先ほどご説明しました実質利回りを利用して検討をしてください。

計算方法は、(年間家賃収入-諸経費)÷(物件購入価格+購入にかかる諸費用)×100となっています。よく見られることとして、実際にかかった費用が思ったほど多く、予測していた利回りにならなかったということがあります。

マンション投資の費用は、固定資産税や火災保険料、地震保険料や、修繕費、返済にかかる金額など細かくはなりますが、利益を予測するには、とても大事な項目となります。かかる費用に関しては、全てを把握しましょう。

銀行の融資が可能か確認する

銀行などの金融機関にとって、不動産ローンは大きな商品であることは間違いないのですが、最近では、不動産投資について金融機関が厳しいとの見解もあります。

融資を受けるにあたって、きちんとした事業計画や、場合によっては自己資金での頭金も求められるかもしれません。手持ちが多いほうが金融機関からの信頼は上がりますので、融資が難しい場合のために用意しておくほうがよいでしょう。

また、不動産投資の融資の場合には、物件の価値も審査の対象となります。高い利回りが見込める物件は、融資返済の滞る可能性が低くなるため、投資物件の評価が高くなり、借り入れしやすくなる可能性があります。

また、金融機関により特徴がありますので、特徴を押さえた融資先の選定も必要となるかもしれません。

主な特徴は、融資に対してメガバンクは厳しいですが、地方銀行や信金はメガバンクより緩やかとなり、ノンバンクはさらに緩やかとなるといった具合です。また、日本政策金融公庫は比較的融資には厳しくはありません。

金利については、メガバンクや日本政策金融公庫は低めとなっており、地方銀行と信金は少々高めとなっています。その他に、メガバンクは物件の評価が厳しいという特徴もあります。

それから、地方銀行や信金は、エリアがあり、エリア内でないと融資を受けることができませんので、投資物件のエリア内の支店に相談することになります。

中古マンション投資の注意点のまとめ

さて、中古マンション投資の注意点について細かくみてきましたが、最後にマンション投資全体にも通じる注意点についてまとめてみましたので、参考にしてみてください。

エリアが人口減少エリアになっていないかの確認

新築であれ、中古であれ、マンション投資をおこなう際には、収入となる入居者が見込まれるエリアでなければマンションを購入しても投資が成り立ちません。

人口減少エリアの物件は売出価格が安くても購入は考えてはいけません。しかし、人口が増加しているエリアでの物件は価格が高い可能性があります。

狙い目としては、人口が集中している都市部へのアクセスがいいエリアなどがよいでしょう。

売却されている理由を考える

中古マンション投資をおこなううえでのメリットやリスクなどをご紹介してきましたが、実際に中古マンションを購入しようと物件情報をみてみると、なかなか完璧な物件はないかもしれません。

売り出している物件には、売り手が売り出しに至る理由があるからです。物件情報をみるときには、その理由は何かを考えながらみるとよいでしょう。たとえば、入居者がなかなか埋まらない理由があったり、老朽化による修繕費がこれからかかる恐れがあったりします。

その問題を自分が抱えたときに、解決していくことが可能なのかどうかまで検討したうえで購入を考えなくてはなりません。購入価格が安いだけで判断してはならないのです。

事業計画の考え方

マンション投資の収支は、以下のようになります。

- 毎月の収支

- 家賃収入-ローン返済額-管理費、修繕積立金-管理委託費=毎月の手元残り額

- 年間の収支

- 毎月の手元残り額+更新料+礼金-固定資産税、広告宣伝費、火災保険料、地震保険料、所得税=年間の手元残り額

毎月の収支だけではなく、年間の収支をとらえて、中長期的にマンション投資の成果を計画していきましょう。資産を残すことができれば、他の不動産投資を検討することもできます。

まとめ

マンション投資は、購入時と運用時、売却時を考えたうえで、利益が出なければ成功といえません。始める際には、売却時までを考えることが大事です。

マンションを売却した際には、翌年に譲渡所得を確定申告する必要があります。譲渡所得の税率は、所有期間が5年を超えているかどうかで大きく変わります。所有期間が5年を超えている方が税率が低いため、まずは、マンション投資の期間設定を5年以上で考えておきましょう。

よっぽどの問題が起きない限り、売却は5年を超えてからとして考えます。それまでに、利回りをいかに上げて資産形成ができるかを考えていきます。

売却時には、空室がなるべくないようにし、高い利回りを維持できていれば、売出価格の減少も防ぐことができます。

中古マンション投資についてお話をしてきました。押さえておくべき点は、ある程度決まってきています。お話してきた点をあらかじめ押さえておけば、失敗するリスクを回避することができるでしょう。