相続は、誰でもいずれ必ず直面することになる問題ですが、普段から馴染みのある手続きではないため困惑することも多いものです。

例えば、お亡くなりになった方の財産を相続すると相続税という税金を払わなければならず、10ヶ月間の申告期限内に全ての手続きを終わらせる必要があります。残されたご家族は、お亡くなりになった方の葬儀や各種の契約解除手続きなどに追われ、悲しむ間もないほど忙しくなる中で、相続手続きを漏れなく完了させなければならないのですから、実はあまり時間に猶予はないのです。

いざ相続が始まった時、慌てずできるだけスムーズに手続きを進めるためには、予め相続税にまつわる事柄を一通り知っておくことが重要でしょう。

相続する際に、どんなことをする必要があるのでしょうか?

ここでは、相続問題が発生する前の時点から、手続きの流れや対象となる相続人の確認、相続税の計算などについて整理していきます。

家の相続における書類準備から諸手続きまで

不動産相続における書類の準備

ご家族がお亡くなりになった時点で、相続手続きはすぐに開始されます。

真っ先にやるべきは、お亡くなりになってから7日以内に市町村役場に死亡届を出すことです。同時に、本人が遺言書を残していないかどうかも確認が必要です。特に、自宅内のどこかに遺言書が残されている場合は見逃されてしまう可能性もあるため、よく探すことが大切です。

また、家族内の誰が財産を相続できる権利を持つのか確認するために、お亡くなりになった方が生まれてから亡くなるまでを記録した、全ての戸籍謄本を取り寄せなければなりません。

これにより、法定相続人と呼ばれる、相続の権利を有する人物を特定することが可能になるからです。

人は一生のうちに転居を繰り返すことも多いものです。一つひとつの戸籍謄本を辿って過去の居住地を探り、全ての戸籍謄本を集めるのには時間と労力を必要としますので、できるだけ早い段階から作業を開始しましょう。

なお、相続問題では、お亡くなりになった方のことを被相続人、財産を相続する権利を持った人を法定相続人あるいは相続人と呼びます。

必要になる書類

| 必要になる書類 | 内容または目的 |

| 被相続人の全ての戸籍謄本 | 相続人を確定させるため |

| 被相続人の住民票の除票 | 本籍記載のもの |

| 全ての相続人の戸籍謄本 | 相続人を確定させるため |

| 全ての相続人の印鑑証明書 | 本人確認書類として |

| 不動産の登記事項証明書 | 財産を特定するため |

| 不動産の固定資産税評価証明書 | 財産の価値を明確にするため |

| 不動産の相続人の住民票 | 相続手続きに必要 |

| 遺産分割協議書 | 全相続人が相続内容に合意した証 |

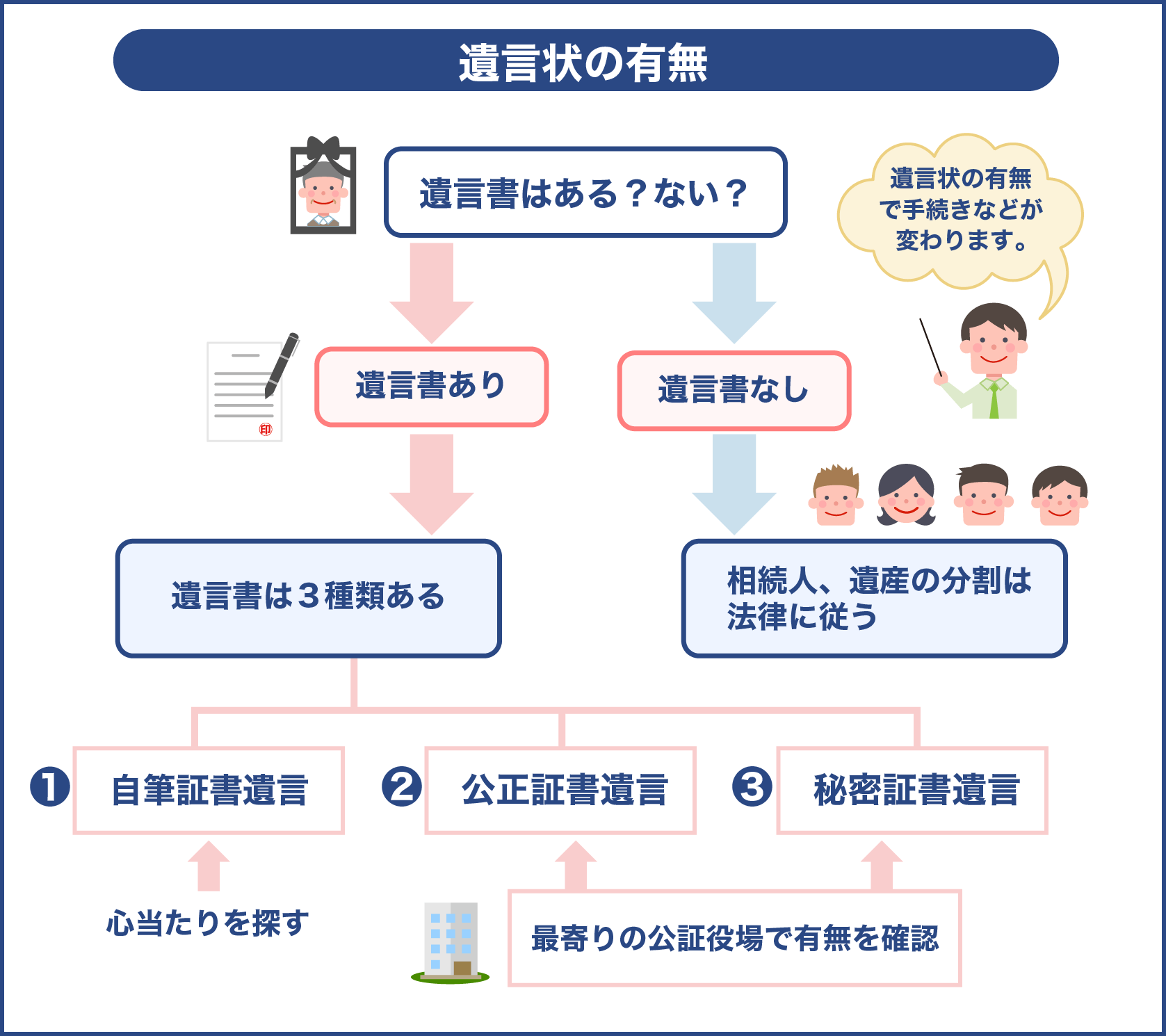

遺言書の有無を確認する

誰が相続人かを確定させなければ、被相続人が残した財産をどのように分け合うかを決めることができません。このため、まず確認したいのが、被相続人による遺言書の有無です。

遺言書には、自筆証書遺言・公正証書遺言・秘密証書遺言の3種類が存在します。

自筆証書遺言は被相続人本人による直筆であることが必須で、その保管は任意ですから、もし被相続人が自筆証書遺言を残していた場合は、本人が使っていた机や棚等をよく探す必要があります。

公正証書遺言は、証人を伴って公証役場に赴き、口伝された内容を公証人が書面化します。作成された遺言書は公証役場に保管されるので、自宅に遺言書がない場合は問い合わせてみましょう。

秘密証書遺言も公証役場で封をして保管されますが、その内容は被相続人本人しかわかりませんので、書式に誤りがある等して無効となる可能性も考えなければなりません。

遺産内容を確認する

相続手続きを進めていくためには、被相続人名義でどのような財産がどれくらいあるかを把握する必要があります。

この時、気を付けたいのが、財産にはプラスの財産とマイナスの財産が存在するということです。

プラスの財産としては現金や預貯金、不動産等が含まれ、マイナスの財産としては借金や債務等が含まれます。これら全てを含めて遺産分割が行われるのです。

相続放棄する方法もある

財産というとプラスの財産のイメージが強いですが、被相続人が生前に作った借金や債務が残っていることも多々あります。相続する人は、マイナスの財産は相続しないという選択ができないので、プラスの財産とマイナスの財産のバランスを考慮した上で、そもそも相続しないという決定を下すことも可能なのです。

相続放棄する場合は、被相続人がなくなったことを知った時から3か月以内に手続きを行わなければならなりません。

では、もし相続権利を持つすべての人が相続放棄を行ったら、遺産はどうなってしまうのでしょうか。

こういった場合は、家庭裁判所に申し立てを行うことで相続財産管理人が選任され、プラスとマイナスの財産を清算します。プラスの財産が残った場合は国庫に帰すことになります。

なお、多額の債務が残されているがどうしても相続したい財産もある、といったような場合は、プラスの財産とマイナスの財産を同じだけ相続する限定承認という方法を採ることも可能です。

故人の準確定申告も忘れずに

給与所得者を除く全ての該当者は、その年の1月1日から12月31日までの収支について確定申告を行い納税する義務があります。

しかし、年の途中で被相続人がお亡くなりになってしまった場合、未申告のままになってしまいます。

そのような場合に行うのが準確定申告で、相続が始まった時から4カ月以内に申告作業を終える必要があるのです。申告の結果、納税するケースもあれば還付金を受け取れるケースもあるので、忘れずに手続きを完了させるようにしましょう。

遺産分割協議

もし被相続人が遺言書を残していた場合は、これに従い遺産分割を進めますが、遺言書がない場合は、相続人が全員集まって遺産分割協議を行うことになります。

遺産分割協議では、被相続人が所有していたあらゆる財産を、相続人の間でどう分け合うかを話し合い、全員が合意に至れば、内容を書面化して署名捺印を全員で行います。

ただし、遺産内容や相続人同士の関係性によっては、揉める可能性も否定できません。

特定の財産を複数の相続人が希望することもありますし、不動産等は分割の仕方がわかりにくいため、当事者だけで話し合うには限界があるとも言えるのです。

そのような場合に備える意味でも、またスムーズに遺産分割協議を進め合意に至るためにも、できれば相続を得意とする司法書士等の専門家に依頼して間に入ってもらいましょう。できるだけ円満な解決に向けて、相続人自ら積極的な姿勢を取ることがとても大切なのです。

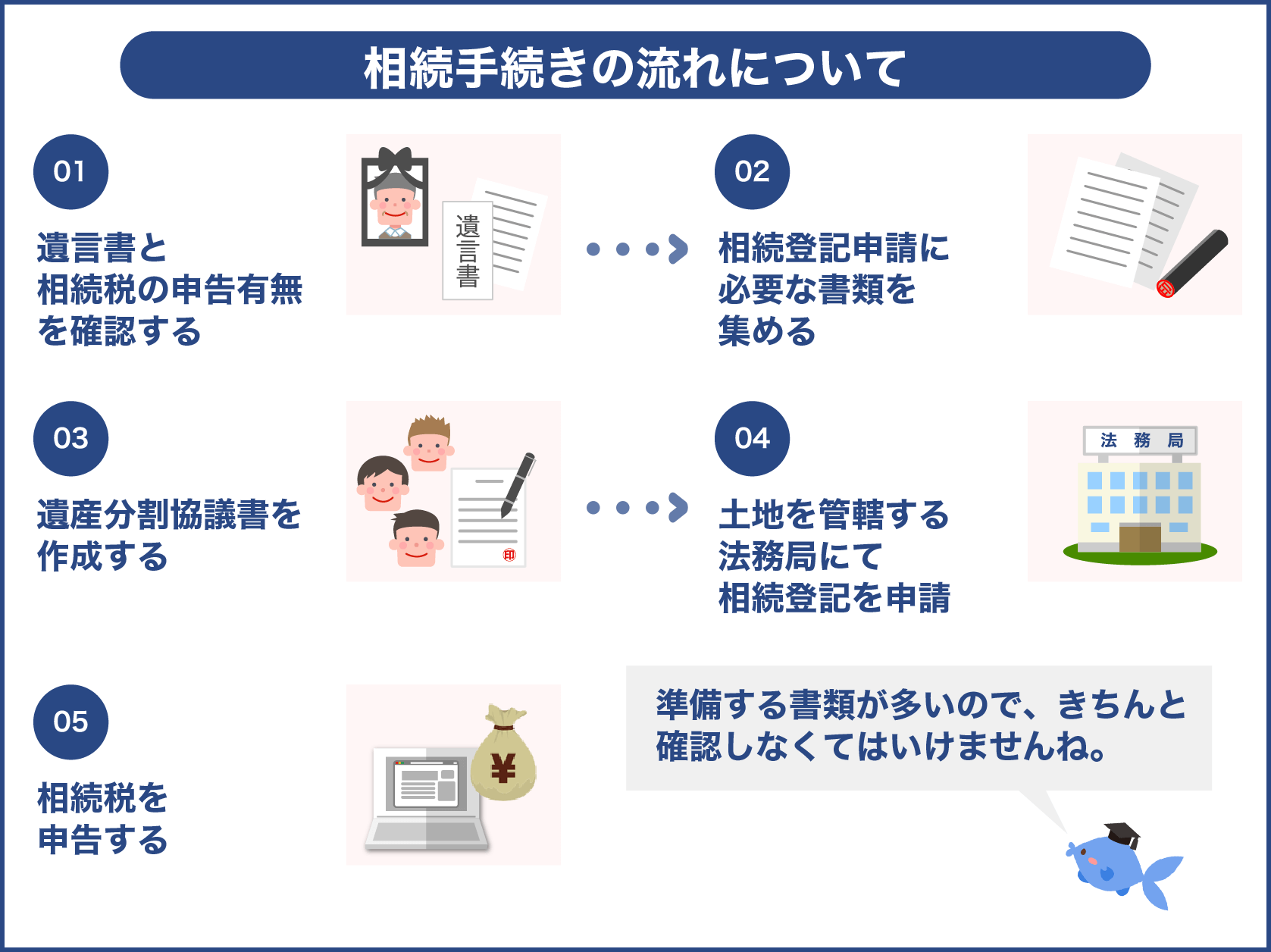

相続登記に必要な書類とは

遺産分割協議を経て家や土地を相続したら、次にそれら不動産の名義変更手続きを進める必要があります。

それまで被相続人名義であったものを所有権移転登記して、次の所有者となる相続人の名義に変更するためです。これを相続登記と呼び、以下のような書類が必要になってきます。

法務局や自治体から各種書類を集めなければいけませんが、できるだけ早い段階で揃えるようにしましょう。

| 法定相続割合に従って不動産を相続する場合 | 被相続人が生まれてから亡くなるまでの全ての戸籍謄本 |

| 法定相続人の戸籍謄本 | |

| 法定相続人の住民票 | |

| 不動産の固定資産税評価証明書 | |

| 遺産分割協議による割合に従って不動産を相続する場合(追加書類) | 法定相続人の印鑑証明書 |

| 遺産分割協議書 |

相続登記の手続きは法務局で行う

相続手続きに期限があるのと異なり、相続登記には明確な期限が設けられていません。

だからといって長期間に渡り相続登記手続きを放置しておけば、代替わりした相続人の数が徐々に増え権利関係が不明瞭になったり、当該相続人が転居する等して必要書類を揃えにくくなったりすることも考えられます。

結果として、いざ不動産を売却したいとなった時に、大変な手間と労力をかけて一から相続登記を行わなければならなくなるのです。そのような事態を避ける意味でも、相続手続きと平行して相続登記の手続きも進めることが大切です。

なお、相続登記の手続きは相続人自身で行うことができますが、被相続人が生まれてから亡くなるまでの全ての戸籍謄本の収集作業には大変な手間と時間がかかります。

日常生活や仕事に支障が出ない程度に作業を進める必要がありますが、それでは書類収集の時点で時間をロスしてしまいかねません。

司法書士等に依頼しておけば、そのような書類収集も代行してくれますので、力を借りることも検討すると良いでしょう。

相続にまつわる諸費用

相続税はどのくらいの金額になるのか

相続税がどれくらいかかるか気になるものですが、そこに不動産が絡むとなお心配になります。

そこで、まずは相続税の計算方法について確認しておきましょう。平成27年の法改正により、相続税には以下の基礎控除が適用されるようになりました。

参考:相続税及び贈与税の税制改正のあらまし(平成27年1月1日施行)

| 相続税の基礎控除額の計算式 | 3,000万円+(600万円×法定相続人数) |

- 例)法定相続人が3人の場合の基礎控除額

3,000万円+(600万円×3人)=4,800万円が基礎控除額となる

ここで相続した財産の評価額と差し引きし、残額が基礎控除額を超えた場合、超えた分について相続税を納める義務生じることになるのです。

相続財産は、現金や預貯金、株券、不動産、美術品等あらゆるものが対象になりますので、これらの時価総額を算出し相続財産の評価額を求めます。そこから基礎控除額を引くことで課税対象額が明確になるのです。

ただし、特に不動産に関しては時価評価額の求め方が難しいので、予めよく確認した上で慎重に計算するか、専門家に依頼することも考えた方が良いでしょう。

| 財産の種類 | 評価額の算出方法 | |

| 土地 | 路線価方式 | 路線価×土地面積 |

| 倍率方式 | 固定資産税評価額×倍率 | |

| 建物 | 固定資産税評価額 | |

| 預貯金 | 残高+20.315%の源泉控除後の既経過利息 | |

| 生命保険(死亡保険) | 保険金額-(500万円×法定相続人数) | |

相続税の他にかかる費用とは

相続では相続税意外にも様々な場面で費用が発生します。

- 登録免許税

- 戸籍謄本等の収集に関わる費用

- 司法書士等への報酬(依頼した場合)

これらを含む諸費用は、相続税評価額がどれくらいかによってかなり変化します。

例えば相続税評価額が3,000万円の不動産が含まれていた場合は、約20万円超になると考えられます。

なお、相続登記の手続きは自ら行うことも可能ですが、相続自体が慣れない手続きであり、非常に専門的で法律も関わる分野であることから、司法書士等に依頼して手続きを代行してもらうと安心です。

相続税の申告と納付の流れ

相続税評価額から相続税の金額を算出することができたら、次に申告書を作っていきます。

申告書は自力で作成することも可能ですが、非常に専門的な書類であるため、かなりの知識と労力を要します。税務署に確認したり税理士に依頼したりする等して、間違いのない申告書を期限ギリギリにならないよう注意し完成させましょう。

完成した申告書は、その他の必要書類と合わせて被相続人がお亡くなりになった時の住所地を管轄する税務署に提出します。

なお、申告書以外の必要書類には、以下のものが挙げられます。

- 登記事項証明書、固定資産税の評価証明書、実測図等

- 被相続人と相続人全員の戸籍・除籍謄本、住民票、印鑑証明書なども提出

数多くの書類が必要になるので早めの準備が安心です。

よくある質問

建物を複数の相続人で受け継ぐ場合はどうすれば良い?

Q.不動産は現金と違って分け合うことができませんが、これを相続人の間で相続する方法はあるのでしょうか?

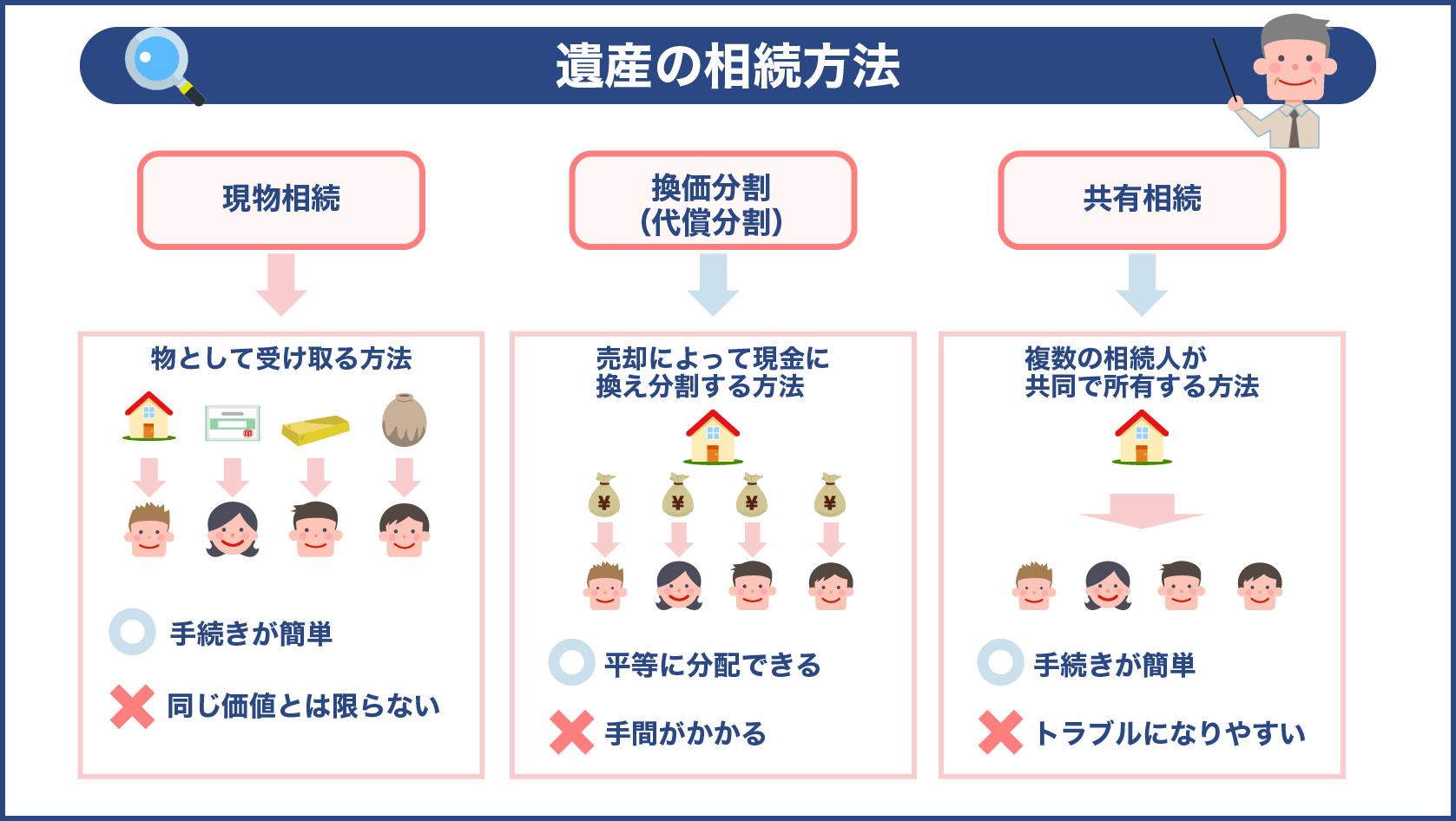

A.次に挙げる3つの方法のうちいずれかによって相続すると良いでしょう。

不動産は実際に分割することが困難な財産ですので、手続き上の分割を行う方法が主となります。

例えば、1人の相続人が建物や土地を相続する現物相続という方法があり、この場合、仮に2人の相続人のうち1人が不動産を相続し、もう1人は不動産と同じくらいの価値がある他の財産を相続します。

揉め事を避けるためにも、上記の方法を含めた3つの分割手段について整理してみましょう。

相続の種類

| 相続の種類 | 方法 |

| 現物相続 | 財産そのものを分割せず、不動産、現金、株式等に分けて相続する方法 |

| 代償分割 | 換価分割とも言い、不動産の売却益を法定相続割合に従って分け合う方法 |

| 共有相続 | 複数の相続人が共同で所有する方法 |

現物相続の場合、不動産の価値に見合った他の財産を分け合うことになるので、比較的問題は起こりにくいかも知れません。ただし、不動産を希望する相続人が複数いた場合は、慎重に話し合うことが大切です。

最も平和的な解決を期待できるのが代償分割でしょう。不動産を現金に換えて等しく分け合いますから、不公平が起こりません。その分、思い出の家を手放すことになる等のマイナス点も存在します。また、代償分割で金銭を受け取った相続人には譲渡所得税がかかることになります。

ひとまず相続手続きを済ませておきたい場合は、相続人全員で1つの不動産を受け継ぐ共有相続が選択されることもあります。

この場合、将来的に、所有者の誰かが不動産を運用したい、売却したいとなった時に、相続人全員が合意しなければ実現しませんので、トラブルになりやすい方法だと言えます。

相続する不動産の価値を調べる方法は?

Q.土地や建物を相続するために予め金銭的価値を調べたいのですが?

A.路線価方式や倍率方式、固定資産税評価額を参考にすると良いでしょう。

土地の金銭的価値を調べる方法として、路線価方式と倍率方式の2種類がよく使われています。国税庁が公開している路線価図や倍率表を税務署等で閲覧し、建物の価値を算出するのが現実的な方法です。

建物の場合は、固定資産税の納税通知書に固定資産税評価額が記載されているので、これを参考にします。

自分で不動産の名義変更手続きを行うには?

Q.相続した不動産の名義変更手続きを自分で行いたいのですが?

A.非常に専門的な手続きになるため専門家に依頼した方が確実です。

相続における不動産の名義変更手続きには、様々な書類を用意する必要がありますし手続きそのものも大変煩雑です。自力でできないことはないものの、非常に専門的な分野でもあるため、間違いややり直しのリスクを避けるためにも、専門家に依頼した方が無難だと言えます。

不動産の相続トラブル例と対応方法

不動産が未登記の場合

相続した不動産の登記が済んでいない、いわゆる未登記物件だった場合、いったいどうしたら良いのでしょうか。未登記物件でも相続対象になるため、当該不動産を相続した相続人は、代わって登記申請を行う義務も負うことになります。

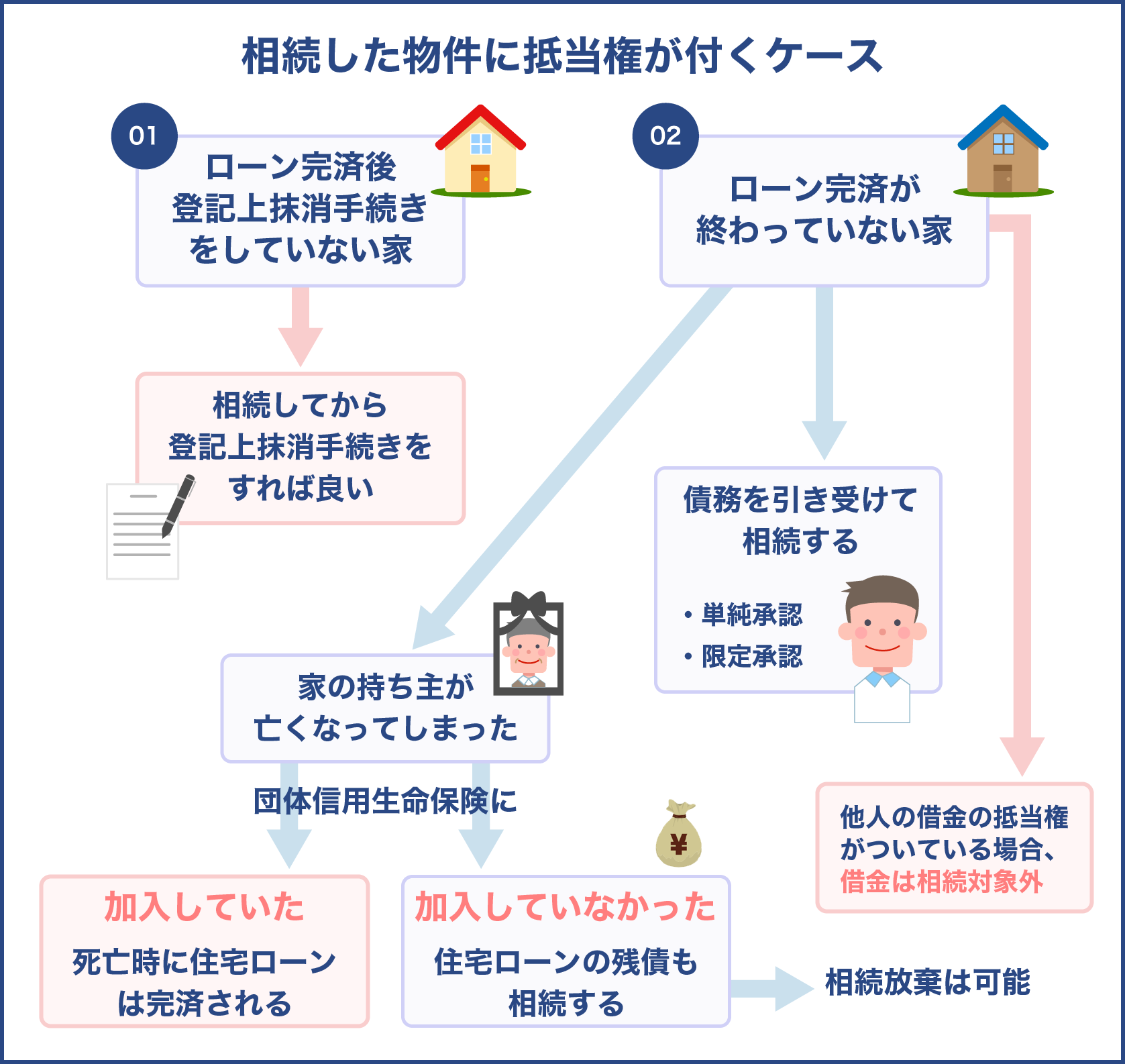

抵当権の付いた不動産を相続する場合

不動産に抵当権が付いているということは、被相続人に不動産を担保とした借金があったことを示しています。

したがって、抵当権のついた不動産を相続する場合は、マイナス財産である借金も同時に受け継ぐことになるのです。

抵当権を抹消するためには、残された借金を完済し抵当権抹消手続きを行うことが必須となります。

遺留分がある場合

法定相続人には、例え遺言書で相続分が指定されていたとしても、最低限受け取れる割合が保証されています。これを遺留分と呼びます。被相続人が遺言書を残していた場合、原則的にはその内容が優先されて相続が実行されます。

しかし、他の相続人の遺留分が不足するほど偏った遺言の場合、多く財産相続した相続人に対して遺留分を請求することができるのです。

遺言書がトラブルの原因となる場合

遺言書が原因となってトラブル化することもあるのですか?

例えば以下のようなケースでは、遺言書の内容そのものが争いの種となることが多いでしょう。

- 遺言書の形式が無効である

- 遺留分を無視した遺言の内容である

- 特定の相続人のみに相続させる内容である

- 第三者に遺産を全部遺贈する内容である

遺言書の中でも公正証書遺言は公証役場で公証人の立会いのもと作成されることから、法的な有効性も担保されており、最も信頼度が高いと言えます。

つまり、問題となりやすいのは自筆証書遺言が残された場合であり、以下のような特徴が見受けられます。

- パソコンで作成している(相続財産目録については可)

- 遺言者の押印がない

- 遺言者の署名がない

- 作成した日付がない

- 明らかに遺言者以外の人間が書いた遺言書である

- 相続する財産が不明確

- 作成した日付が明らかに虚偽である

- 動画や録音による遺言

このように条件を満たしていない遺言書は、その有効性に不足があると見なされるため、相続人の間で揉めやすく訴訟でも無効になるケースがよくあります。

また、被相続人がお亡くなりになった後、自宅等から自筆証書遺言が見つかった場合、任意で開封することは認められていません。

このため、自筆証書遺言は開封せずに家庭裁判所に持ち込んで検認という作業を請求し、裁判所の担当者と相続人が立ち会ってようやく開封という流れになります。

万が一、開封してしまった場合、その相続人は5万円以下の過料を支払うことが求められるので注意しましょう。

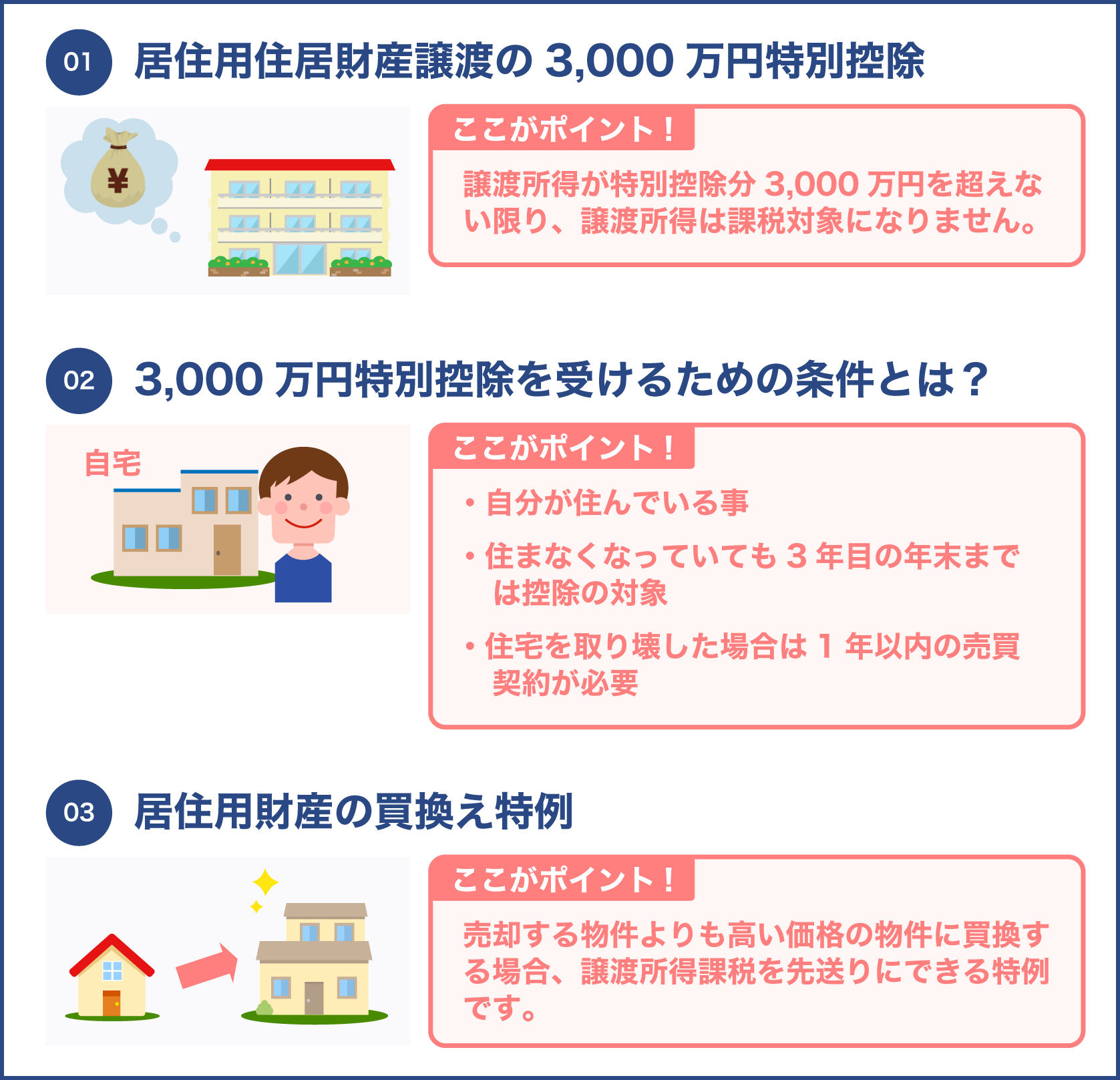

不動産を相続する場合の節税対策

不動産相続では、小規模宅地等の特例を利用することで、土地の評価額を下げ税額を節約できる可能性があります。被相続人が居住あるいは事業を行っていた土地等がこれに当たります。

該当する宅地等の減額幅については、面積や用途によって変わってきます。

家族が同居あるいは二世帯住宅で居住していた場合

被相続人である親と同居していた配偶者や、同居あるいは二世帯住宅で暮らしていた子等については、そのまま住宅や土地を相続する際、その面積が330㎡までであれば課税額が8割減額されることになります。

例えば、3,000万円という評価額がついた土地ならば、小規模宅地等の特例が適用されることにより8割減額されますから、3,000万円-2,400万円=600万円が課税対象額になるのです。

一方、被相続人が事業として土地を使用しており、相続人である子が土地と事業を承継した場合は、400㎡までであれば課税額が8割減額されます。

また、被相続人が賃貸業を営んでおり、相続人がこれを受け継ぐ場合は、200㎡までの部分について課税額が5割減額となります。

特例の適用条件と減額面積及びその割合

| 宅地の種類 | 相続人の条件 | 減額面積 | 減額割合 |

| A.被相続人が済んでいた宅地(特定居住用宅地等) | 配偶者や子等の親族で、相続し、申告期間まで住み続ける | 330㎡まで | 8割 |

| B.被相続人が営んでいた事業用の宅地(特定事業用宅地等) | 相続人が事業を申告期限までに承継し、そこで事業を営む | 220㎡まで | 8割 |

| C. 被相続人が所有するアパート貸付用の宅地など(貸付事業用宅地等) | 相続人が申告期限まで引き続き貸付け事業を行う | 200㎡まで | 5割 |

2015年1月1日以降に開始される相続が対象になります。AとBを併用することもでき、その場合は、それぞれ限度額まで適用可能で合計730m2まで80 %の減額が可能になります。

配偶者には配偶者控除が適用される

被相続人の配偶者は相続税においてかなり優遇されており、基礎控除に加えて配偶者控除も受けることができます。配偶者控除は相続税における軽減措置であることから、納める税額も少なくなり、非常に大きなメリットだと言えるのです。

なお、配偶者控除が適用される条件として、相続した財産の額が1億6,000万円か法定相続分のいずれか大きな額が上限となっています。

ただし、次に挙げる条件をクリアしていることが重要になります。

基本となる条件は、当該相続人が戸籍上の配偶者であるかどうか、という点です。つまり法的に被相続人と婚姻関係にあったかどうかが大切なので、入籍直後であっても対象になりますが、同居期間が長くても内縁の配偶者であったような場合は対象になりません。

次に、相続税額を抑えるために意図的に相続財産を隠していないことも重要な条件になります。

万が一、相続税申告の際に財産隠しが明らかになった場合は、配偶者控除は適用されなくなる上、さらに重加算税まで課税されますので注意が必要です。

また、基本的条件の1つとして、そもそも遺産分割協議が終了し財産分割が決定済みであることも挙げられます。全相続人が財産分割について話し合い、全員が合意して初めて財産の分け方が決まりますので、全員が納得した前提があって配偶者が受け継ぐ財産が決定されたと見なされるのです。

仮に、相続手続き期間の期限である10カ月間のうちに話し合いが完了しなかった場合は、まずは仮定的に法定相続分に基づく分配がなされた前提で、相続税申告手続きの際に、申告期限後3年以内の分割見込書を提出します。

しかし、もし申告期限を過ぎて3年経っても財産分割が決定しなければ、税務署の承認のもとに、最終的に遺産分割協議がまとまった次の日から4か月以内に相続した財産を軽減の対象としています。

なお、基礎控除によって課税対象額がなくなった場合は相続税の申告が不要となりますが、配偶者控除が適用されて相続税がかからなくなった場合は、その税額が0円であっても申告することが求められます。

申告にあたり必要となる書類は、相続税申告書・遺産分割協議書か遺言書の控え・印鑑証明書・戸籍謄本となります。

不動産相続で異なる戸建とマンションの手続き事情

戸建てを相続する場合

不動産のうち戸建てを相続する場合は、土地を相続するケースとは事情が異なってきます。土地に家が建っていることからも、1つの土地に複数の建物が建っているといった例外を除けば、一般的には家をそのまま相続する現物分割は選択肢から外れるでしょう。すると、相続方法は、代償分割か換価分割、あるいは共有ということになります。

代償分割とは

家をそのまま相続する代わりにその評価額相当分の金銭を他の相続人に相続させるやり方ですが、やはり相応の資金力が求められます。

そこをクリアできるのであれば、小規模宅地等の特例のメリットも受けられますし、そのまま家に住み続けることも可能です。

家を売ってお金に換え、金銭として相続する方法を換価分割といいます。財産分割の方法としては最もシンプルで揉め事も起こりにくい選択肢ですが、小規模宅地等の特例による相続税額軽減メリットは受けられなくなります。特定の相続人を決めず複数の相続人で家を受け継ぐ共有なら、一見トラブルなく相続手続きを進めやすいように思えるのですが、所有者が複数いることになるため、将来的に不動産運用や売却等を行う場合は若干複雑化する可能性も考えられます。

戸建てを相続する場合の注意点

相続人が複数いる場合、前述の通り、一軒しかない戸建てを分割する作業は困難を伴うケースも少なくありません。全く問題なく相続を終えるケースの方が珍しいとさえ言われているほどですから、何らかのトラブル要因はどの分割方法にも潜んでいると考えた方が良いでしょう。

だからこそ、被相続人名義の戸建てがある場合は、まだ本人が元気なうちから少しずつ話し合いを進め、いざ相続開始となった時に慌てたり揉めたりしない予防策を採っておくことが望ましいのです。

被相続人が遺言書を残す方法も大変有効です。2020年には民法が改正され、配偶者居住権が新たに設けられました。配偶者にとっては、これまで暮らしてきた家に引き続き住むことができる上、他の財産も相続することができるため、将来的に売却等の予定がない場合は非常に大きなメリットとなるのです。

しかし、他の相続人のことも考えた時にそれでは不公平あるいは不十分だと思われる場合には、あえて配偶者居住権を設定せず、戸建ても含めた総財産を対象として、通常通り遺産分割協議書あるいは遺言書によって財産分割を進めるのが良いでしょう。

戸建てが空き家になる場合の税金問題

それまで親が住んでいた戸建てを相続したものの、すでに相続人には自宅がある場合、相続した戸建てが空き家になってしまうことが多々あります。相続を原因としたものを始めとして、空き家は国全体で増加しており、明らかに社会問題化しているのです。

そこで国は、きちんと管理されていない空き家を特定空き家に指定できるようにしました。実際、特定空き家指定の措置はどんどん進められており、一旦指定を受けると様々な助言や指導を受けることになります。

それでも状況が改善されない場合、小規模宅地等の特例対象から外されることにもなりかねず、固定資産税の額も数倍になってしまう可能性も出てくるのです。

国は、こういったケースをも回避すべく、並行措置として空き家の3,000万円特別控除を設けました。

これにより、空き家の相続人が家を売却したとしても、条件さえ満たせば、売却による譲渡所得から3,000万円を控除することができ、実質的な課税対象額を少なくできるようになっているのです。

この措置は令和5年、つまり2023年まで有効です。戸建てを相続したのは良いが使用の予定がなく、やむを得ず空き家にしておくと、特例を受けられないばかりか固定資産税額も大幅に増えてしまう可能性が出てくるので、空き家になりそうな戸建てを相続する時はそのことに十分注意しましょう。

マンションを相続する場合

マンション相続の場合も、戸建てと同じような相続方法を採ることになります。ただし、マンションが建つ土地の権利については、区分所有分に限られていることから、将来的に土地を活用する選択肢が考えにくい点に気を付ける必要があります。

また、新築あるいは築年数の浅いマンションであれば十分な需要がある一方、築年数の経過した古いマンションになるほど借り手の需要が減る傾向にあるため、活用方法に長期間かけることは得策ではありません。

賃貸マンションは管理費用や修繕費等の維持費もかかりますので、できるだけ築年数が経過しないように気を付け、早期に賃貸活用することも考えた方が良さそうです。

まとめ

ここまで、不動産相続の全体像や手続きに必要な書類、関連制度や注意点等について説明してきましたので、ある程度イメージを把握することができたことでしょう。

特に、まさに今現在、相続に直面している方にとっては、すぐに使える情報が多かったと思われます。

被相続人がお亡くなりになったらすぐに死亡届を出し、遺言書があるかどうか確認が重要であること。相続でも特に不動産が絡むと必要書類が多くなることや、相続税以外に発生する諸費用があること。不動産を相続する場合は、現物分割・換価分割・共有分割という方法があることや、不動産相続ならではのトラブルを避けるための予防策。

そして、マンション相続する場合の注意点に至るまで、広く説明してきましたが、これらのことをよく理解し現状把握しておくことで、相続手続きを少しでもスムーズに進めることができるようになります。

勉強になります!

不動産の相続登記に明確な期限は設けられていませんが、それに甘んじて先延ばしにするのではなく、できるだけ通常の相続手続きと同じようなペースで進めていき、相続登記を完了させた方が、後々相続人自身にとっても負担が軽くなります。早めに行動するほど、将来的な選択肢も増えてくるのです。

被相続人がお亡くなりになれば、葬儀や片付け等、やることが急に山ほど発生しますが、専門家の手を借りることも検討しながら相続手続きを進め、無事に一区切りつけることがとても大切だと言えるでしょう。