不動産運用として活用しやすいマンション・アパート経営ですが、所得収入が増えるだけではなく、節税対策になります。マンション経営やアパート経営において節税対策をとるためには、不動産の課税の仕組みを理解することが重要です。

不動産の課税とは

不動産で得た所得や利益に対する税を言います。不動産収入からこの必要経費を引いたものが課税金額です。

マンション経営・アパート経営は利益率が高いため、税金も多額にかかってきます。せっかく、マンション・アパート経営を始めても、節税対策を行わないと、税金が多額にかかり、収益がなくなってしまいます。

また、マンション・アパート経営での不動産収入を獲得するまでには、さまざまな経費がかかります。節税対策には、これらの必要経費の計上がポイントです。

マンション・アパート経営において計上できる必要経費は幅広く、管理・申請方法によっては大きく節税することが可能です。

これからマンションやアパートの経営を始めようとする方や、サラリーマンオーナーを始めようとする方、相続税対策での賃貸経営を検討している方などにおすすめの節税対策です。

ここでは、不動産の課税の仕組みをもとにマンション・アパート経営でできる節税対策と賢く節税するための経費計上を詳しく取り上げていきます。

目次

マンション・アパート経営で課せられる税金とは

では、マンション・アパート経営において課せられる税金とは、いったいどんな種類があるのでしょうか?

賃貸経営を行う場合は、経営する際に課せられる税金についての知識は不可欠です。マンション・アパート経営において課せられる税金は、以下の通りです。

- 固定資産税

- 所得税

- 住民税

- 個人事業税

- 消費税

- 相続税

それぞれの税金における税額目安をまとめてみました。

マンション・アパート経営における税金

| 税金項目 | 税額目安 |

| 固定資産税 | 課税標準×1.4% |

| 所得税 | 所得×税率-控除額 |

| 住民税 | 10% |

| 個人事業税 | (所得-290万円)×5% |

| 消費税 | 10%(課税売上が1,000万円以上) |

| 相続税 | 12% |

アパート経営・マンション経営の大きな魅力・税制上の優遇措置とは

アパート経営・マンション経営における節税効果を詳しく見ていきましょう。マンション・アパート経営の大きな魅力となるのが、税制上の優遇措置ですね。

日本における税は、贅沢品や活用されないものなどには高く課せられています。一方で、社会的貢献度が高いとされるものには税控除がされる傾向があります。賃貸経営など、住居提供を行う事業は社会的に有意義と考えられています。

マンション・アパート経営における節税効果を考える上では、この税制上のさまざまな優遇措置を見積もることが必須となります。

賃貸経営では、固定資産税・相続税・所得税などの優遇措置があります。これらの優遇措置を最大限に利用することで、節税効果を上げることをおすすめしています。

固定資産税

土地や建物を所有することによって発生するのが固定資産税です。マンションやアパートは、住宅用地として固定資産税が課せられます。所有している不動産の評価額によって計算されます。

固定遺産税の計算の方法

課税標準(固定資産税評価額)×1.4%

固定資産税には特例制度があり、場合によっては支払いが免除或いは減額されます。

例えば、1人あたりの課税標準、土地30万円で家屋20万円未満の場合、固定資産税が免除されます。住宅用地の場合は、条件によって減額されます。

これは、それぞれの地方によって異なりますが、例えば東京都の場合は、土地課税標準が更地や駐車場と比べるとおよそ6分の1の減税が見込まれます。

さらに、空いた土地に新築のマンションやアパートを建てた場合には、一定額の軽減措置も優遇されます。

建物の評価は、固定資産税評価額によって評価され、建築コストのおよそ5~6割になり、その差額分が節税できます。

また、土地に課せられる固定資産税は6分の1に、都市計画税は3分の1に軽減されます。固定資産税は、申告の必要はなく、毎年、市区町村から届く納付書で支払います。

所得税

マンションやアパート経営による家賃収入などによって発生した利益は所得として考えられ、所得に対して所得税がかかります。

所得税の算出式

不動産所得=不動産収入-経費

所得税の課税方法として、2通りあります。

1つは総合課税、2つ目は分離課税です。

総合課税とは

不動産所得や給与所得など、区分ごとに計算し合算したもの。

分離課税とは

それぞれの独立した税額を計算したものを言います。

マンション経営やアパート経営は、総合課税による不動産所得になります。総合課税の税率は、所得金額が高くなるほど増える累進課税制度になっています。

所得税における優遇措置は、不動産投資する際の確定申告時で、払い過ぎている所得税が返ってくるケースがあります。不動産投資で用いた経費を収入から引いて赤字になった場合は、給与所得から赤字分が差し引かれ、課税対象額を引き下げて税が軽減される措置がなされます。

不動産所得が赤字でも、ほかの黒字所得から差し引いて計算できるため、不動産所得が赤字でも税効果があると言われています。ほかの給与所得や黒字の事業所得がある場合、一定の順序に従って赤字分を差し引くことができます。所得額が減少し、所得税を軽減していきます。

住民税

住民税は、住んでいる都道府県や市区町村に支払います。所得税と同様に所得に応じて税金が課せられるのが住民税です。

住民税は、所得割と均等割りの2種類によって出されます。所得割の算出方法は、総所得から各控除額を引いたものにそれぞれの県民税を掛けます。

都道府県民税が4%、市町村税が6%の合計10%になります。均等割りは、地域によっても多少の違いはありますが、所得に関係なく一律の税額になります。所得税が確定してから、それをもとに計算され、所得が発生した翌年に住民税を納めます。

サラリーマンが会社を通して、源泉徴収によって所得税を納税している場合も、賃貸経営によって20万円以上の所得が発生している場合は、賃貸オーナーとしての確定申告が必要です。

個人事業税

マンションやアパート経営による家賃収入が一定以上の額を得ている場合、個人事業税が課せられます。

貸す物件が増えて、それだけ家賃収入が増えれば事業として見なされます。例えば、アパート経営の場合は10室以上の物件が対象で、所得税や住民税のほかに個人事業税が課せられます。

個人事業税の算出方法は、所得金額から事業主控除などを引いて、税率をかけます。

事業主控除は、年間一律290万円が控除されるため、そもそも不動産所得が290万円以下の場合は、個人事業税も発生しません。税率は、不動産賃貸業の場合は5%です。

消費税

マンション・アパート経営では、住居家賃には消費税はかかりません。

礼金、敷金にも発生しませんが、アパート内に貸し事務所や駐車場がある場合は消費税がかかってきます。

駐車場の場合、居住者用駐車場は非課税ですが、駐車場を一般に貸している場合は消費税がかかります。課税売上1,000万円以上の場合、消費税が翌年から課せられます。

相続税

空いた土地をはじめ、アパートやマンションを相続する場合には、相続税がかかります。空き地をそのままにしておくよりも、アパートやマンションを建てて経営を行っている方がかなりの節税になります。

相続税において、土地の評価額がおよそ70~80%程度、建物の評価額はおよそ30~70%です。

例えば、新築マンションの相続税は、建物費用のおよそ50%ほどです。同時にマンション経営を行えば、家賃収入を見込めるため、その分貯蓄に回せるなどメリットが多いのが特徴です。この家賃収入を貯めておき、相続時の納税資金に回せると大きなダメージがなく相続できます。

また、その物件が賃貸マンションや賃貸アパートとして経営されていると、さらに約30%控除を受けることができ、相続税をかなり抑えることが実現します。

通常の土地、空き地を相続する場合は、ここまで節税することは不可能なため、土地がある場合はアパートやマンションを新築して経営することをおすすめしています。加えて、アパート・マンション用地は、貸家建付地として相続税評価が約2割も下がるといったメリットがあります。

相続が行う場合、厳禁や有価証券とは異なり不動産は、評価に対して課税されます。賃貸している物件は、相続税評価額が軽減され、相続税負担が大幅に軽減されます。

マンション・アパートの生前贈与で節税対策

不動産投資において、相続税と贈与税が節税対策に大きなメリットとなると考えられています。マンション・アパート経営者の増加の一つの理由として、その目的が相続税対策で行う人が増えています。

土地の評価額がおよそ70~80%なのに対し、建物はおよそ30~70%と、何もない更地を相続するよりも建物を相続した方が相続税を抑えることができ、結果節税になります。これらの理由から、相続税対策としてマンション・アパート経営をする人(オーナー)が増えています。

さらに、マンションやアパートを相続するよりも、生前贈与をし、贈与税優遇を受けることをおすすめしています。生前贈与は、さらなる節税対策となります。2015年に税制改正があり、相続税・贈与税ともに基礎控除額が引き下げられ、税率の上限が上がりましたが、非課税枠・相続時精算課税を選択する際の要件拡大など、緩和が実施されたことで、相続するよりも生前贈与の方が負担する税額を減額できるようになりました。

マンション・アパート経営で計上できる経費とは?

必要経費とはどういったものですか?

マンション・アパート経営で認められている必要経費とは、家事での経費とは明確に分けられている必要があります。総じて貸付資産にかかってくる経費のことを指します。

計上できる経費は、賃貸経営における費用と生活における費用としっかりと分別されていなけらばならず、曖昧な点は領収書を保管するなどして明確にしておきましょう。

固定資産税・租税公課

土地や建物を所有することによって発生する固定資産税のこと。マンションやアパートの購入や所有によって生じます。

不動産取得税・事業税・印紙税なども含まれます。

取得すると、固定資産税や都市計画税など毎年支払う必要のある税金もマンション経営の経費として計上できます。しかし、所得税や住民税、消費税は経費として計上できないので注意が必要です。

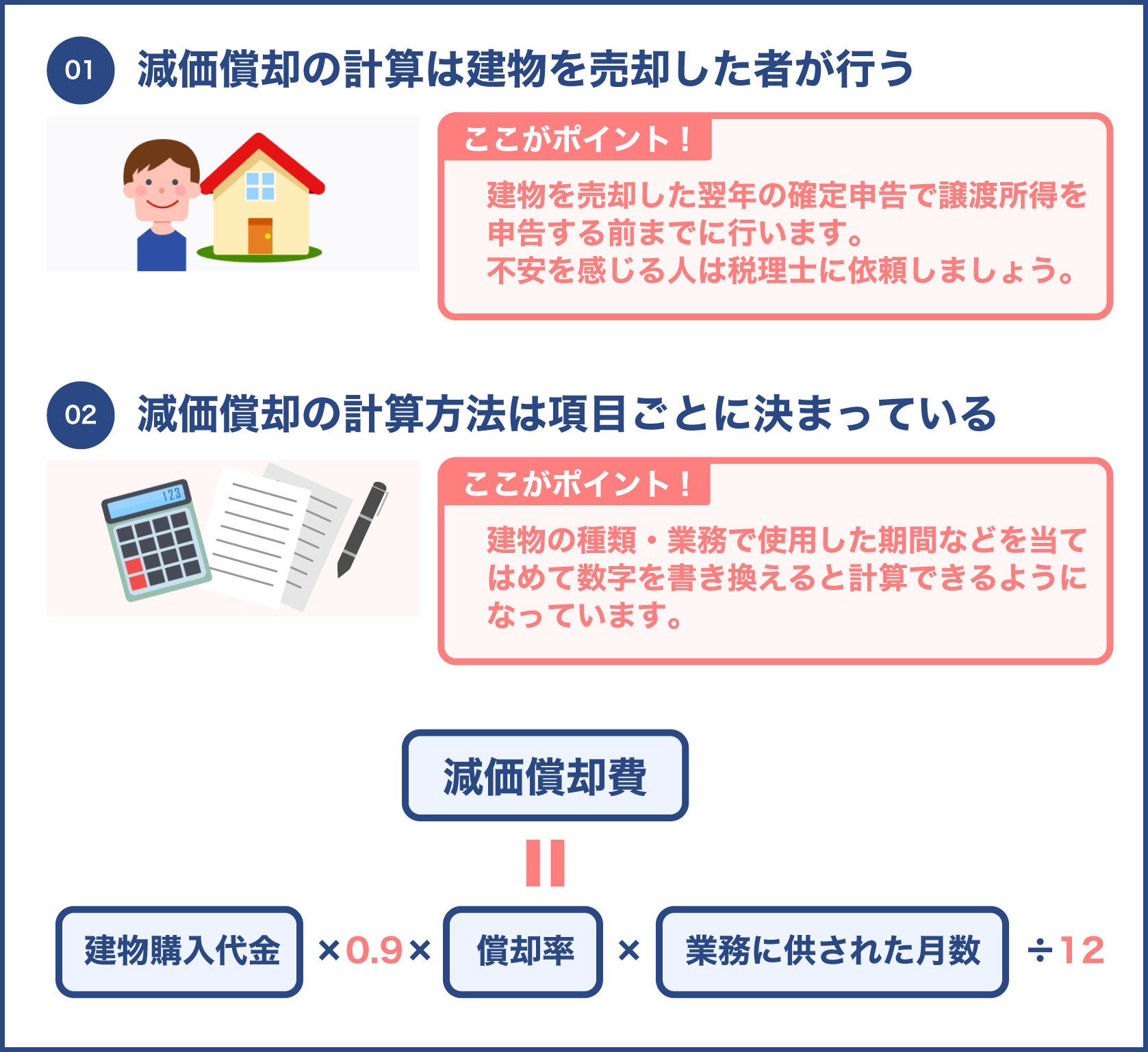

減価償却費

建物や設備の経年によって起こる価値減少に相当する額を減価償却することができます。これは建物部分のみで、土地は対象外です。対象となるのは、建物部分の本体と建物設備(電気・給排水)の2つに分けられます。建物の耐用年数によって計上されます。

建物設備の減価償却費は、法定耐用年数およそ15年、建物は構造によって異なりますが、法定耐用年数は鉄筋コンクリートが47年、重量鉄骨造が34年、木造が22年とされています。

確定申告では、不動産購入時にかかった費用を取得した都市に一括して計上するのではなく、減価償却費として分割して計上することが可能です。マンションやアパートの利用可能年数によって分割期間が異なります。

損害保険料

所有する賃貸住宅が加入している損害保険料を指します。マンション・アパートオーナーになると、火災保険や地震保険などの損害保険各種に加入することになります。これらの保険料も経費として計上することができます。

修繕費・修繕積立金

マンションやアパートにおけるペンキの塗り替えや障子の取り換え、畳交換などの維持管理費用、さらに、台所やドア、換気扇などの設備修理に伴う費用など、すべて修繕費として計上できます。

計上できる経費は、あくまでも現状回復に必要な支出であって、不動産の価値を高めるために、また家賃を高くするためにリノベーションした場合は、基本的支出とみなされるため、経費としていっぺんに計上するのではなく、一定期間で分割して計上していくこととなります。

修繕積立金とは

将来大がかりな修繕を行うためにプールしておくお金です。積立金と呼ばれていますが、これも経費として計上できます。

しかし、マンションを売却する際に不動産積立日が返却されるといった管理組合での規約がある場合は、修繕積立金は経費にはならないので注意が必要です。

増築の場合は、増築部分が新たな資産となるために、修繕費ではなく、減価償却の対象となります。

修繕費と減価償却費との区別

| 区別方法 | |

| 修繕費 | 壁紙や床清掃及び現状回復などの修繕 |

減価償却費 | 経年による建物・設備の価値減少に相当する額を減価償却できる物件使用可能期間延長・固定資産価値を高めるための支出(資本的支出) |

専従者給与

青色申告の場合、全額を必要経費として計上することが可能です。

白色申告の場合は、配偶者86万円まで、それ以外の専従者は50万円まで必要経費として計上することが可能です。

ローン関連費用

減価償却によって必要経費を算出します。

ローン手数料・抵当権設定などの登記費用、契約書の印紙税は、その年の必要経費として計上することができます。

借入金利子

マンションやアパート購入など、物件購入の際に借り入れたローンの利息は経費として計上できます。利息相当分のみが経費となります。

しかし、土地の購入に際する利息は経費として計上できません。

地代・家賃

経営しているアパートやマンションの建物や土地が借家・借地の場合の賃料は経費として計上できます。

委託管理費

経営しているマンションやアパートの管理や清掃、入居募集などを業者(管理会社や清掃会社)に依頼し、支払う委託料を経費として計上できます。

月々支払っている管理費をしっかりと記録して書類管理をしておきましょう。

エレベーター・給排水・電気設備・建物設備の管理費用・共用部の清掃費用・消防設備点検費用・管理組合運営に関わる費用

手数料

入居者募集や契約更新に関わる仲介手数料など、不動産管理会社へ支払う手数料を経費として計上できます。

賃貸管理会社は、建物管理のほかにも入居者募集や退去者が出たあとのクリーニング、家賃滞納者への集金代行、設備・備品交換・管理などの管理業務代行を行っています。これらにかかる費用は、マンション経営に関わる経費として計上できます。

水道光熱費

経営するアパートやマンションの共用部分で使用している電気・ガス料金・水道料金などを経費として計上できます。

通信費

アパート・マンション経営に必要とした郵便代や電話料金などの通信費用を経費として計上できます。電話代など、普段の生活と経営に関わる費用と分けて計上します。

例えば、電話代の4分の3が生活における通信費で、4分の1が経営に関わる通信費だった場合、月々の電話代×25%が経費として計上できます。

広告宣伝費

マンションやアパートの入居者を募集する際の広告宣伝費用を経費として計上できます。広告宣伝のためのチラシ印刷やポスティング費用などもこれに含まれます。

雑費・その他

マンション・アパート経営に必要な旅費交通費や弁護士への報酬、税理士への報酬なども経費として計上できます。

マンション・アパート経営を1人では不可能な部分を税理士や弁護士、司法書士に仕事を依頼した場合は、外注費として計上できます。

例えば、遠方のマンションを購入した場合、運営・管理・入居者募集のために交通手段を使用して移動するなど、移動にかかる費用も旅費交通費として計上することが可能です。

そのほか、マンション・アパート経営における必要経費は、確定申告時や税務調査の際に、税務署によって厳しく調査される項目のため、必要経費事項の判断に迷う場合などは、必ず税理士などの専門家に聞くようにしてください。

マンション・アパート経営での節税対策するなら青色申告がお得

マンションやアパート経営にかかる所得を報告する確定申告。個人としてマンションやアパートを経営する場合、所得と税額を税務署に申告するためには欠かせないのが確定申告です。所得税と住民税が確定申告によって決められます。

住民税は、申告された所得税額をもとに計算されますが、必然的に所得額が高ければ住民税も高くなります。

税務署での確定申告は、毎年2~3月に行います。マンション・アパート経営における確定申告には、青色申告と白色申告とがありますが、少しでも節税したい人には、青色申告がおすすめです。

また、マンション・アパート経営における計上できる必要経費は幅広く多岐にわたり、総じて領収書が必要になります。

申告直前に慌てないように、常日頃から経費の管理を行っておくと良いでしょう。毎月事に経費管理をすることが大切ですが、忙しいオーナー様でしたら、専門の税理士さんにお願いすることもおすすめです。

必要経費として計上できる分野の判別もプロの税理士さんにお任せすることで、簡単に申告準備をすることができます。

青色申告のメリットとは

青色申告を行う場合は、事前に税務署への申請が必要です。

毎年3月15日までが事前申請期間で、所定の書類を準備して税務署に提出します。

青色申告は、白色申告よりも帳簿管理が面倒で、手間がかかりますが、特別控除が認められているので高い節税対策につながります。手間がかかった以上に節税のメリットが大きいのが特徴です。

青色申告のメリットは以下の通りです。

65万円控除

所得額から65万円を控除できます。

控除額が大きければ大きいほど、所得額が減るので節税になります。

青色事業専従者給与

青色申告の場合、家族に給与を支払うという形態によって必要経費を計上できます。

マンション経営における経費で青色事業専従者給与が使えるのは、5棟10室以上と原則決まっています。経営マンションの規模がこれ以上の場合は、有効に活用してみてください。

月額8.8万円以内ならば、源泉徴収の必要がなく、家族に支払った給与を経費として計上して所得税額を軽減できます。

赤字3年間繰り越しが可能に

赤字になりやすいマンション購入する初年度。購入に際する不動産取得税や登録免許税などの経費がかかり赤字になりやすいとされています。

その赤字分を翌年以降の確定申告に繰り越すことが可能です。赤字分を繰り越せることで、2年目以降に得た収益も赤字で相殺し、節税することにつながります。

赤字繰り越しが3年間可能なことは、マンション・アパート経営のキャッシュフローを考慮する上でもメリットが大きいため、有効に活用することをおすすめしています。

マンション・アパート経営・賢く節税する為の経費計上とは

経費計上する際の注意点

経費を計上する際に気を付けておくべきことはありますか?

マンション・アパート経営に関わる費用を必要経費とし、計上する際は、経営に関わる費用とプライベートで使用した費用を分別する必要があります。賃貸経営の必要経費の計上には、プライベートでの費用は経費計上できないので注意が必要です。

また、経費計上が多過ぎると、今度は税務署に怪しまれて税務調査が入ってしまいます。申告する前に、常日頃から領収書をとっておき保管することが非常に大切です。

また、領収書を用意できない場合は、現金出納帳にメモをして使用用途が明確な費用として証拠を残すことに努めましょう。これさえしっかりと確保できていれば、たとえ税務調査が入っても滞りなく行うことが可能です。

マンション・アパート経営に関わる費用は、必要経費としてあげられる幅が広く、なんでもかんでも経費として上げてしまいがちですが、常識の範囲内で経費計上を行うことが非常に大切です。また、専門の税理士に依頼して、相談しながら経費計上することも可能です。不自然な経費計上とならないよう、専門家に相談しながらしっかりと申告することが大切です。

マンション・アパート経営における節税のポイント

マンション・アパート経営では、

- 必要経費を増やす

- 控除額を増やす

ことが節税のポイントとなります。必要経費を増やして、控除額を増やすことで、家賃収入による利益を圧縮します。すると、翌年度の所得税や住民税を節税することができます。このように、賃貸経営においては、必要経費を増やして、控除額を増やすことが節税対策の基本になります。

また、オーナーの本業がサラリーマンの場合、不動産事業において生じた損失を本業の所得から差し引いて、本業の収入を含めた所得税・住民税を節税することもできます。

マンション・アパート経営における節税のポイントを以下にまとめてみました。

マンション・アパート経営における節税のポイント

| 節税のポイント | |

| 確定申告は青色申告 | 青色申告をすると65万円の控除が利用できる(5棟10室以上規模の賃貸経営) |

| 不動産経営事業として法人化する | 経費にできるものが増える 不動産名義を会社にすると相続税を節税できる 法人赤字を最大9年間繰り越せる 役員として生命保険に加入すると支払った保険金を控除できる 所得が一定額超えると所得税より法人税のほうが低税率になる |

| 領収書の保管と帳簿付け | 個人も法人も経費を証明する書類・領収書が必要 領収書がない経費は非承認となり経費0円となってしまう 最低7年間の保管が義務付けられている 交通費やセミナー参加費など領収書確保が難しい場合は、出金伝票や出納票などで記載しておくこと |

| 確定申告での経費計上方法を知っておくこと | 納税手続きは、原則現金一括払いしか認められていないため、確定申告の入念な準備が必要経費計上方法を知っておくことでしっかりと準備ができる |

確定申告のタイミング

確定申告は、毎年2月16日から3月15日です。

法人の場合は、法人化するときに決めた決算時期によって異なりますが、個人・個人事業主の場合は、この1カ月間以外では確定申告することはできません。

前年の1月1日~12月31日までの収入・経費・控除を必要書類を準備しながら税務署に申告します。

サラリーマンがオーナーの場合は、年間不動産所得が20万円以上になった年は確定申告が必要です。

個人事業主の場合、基礎控除を白色申告の場合は38万円、青色申告の場合103万円以上の場合は確定申告が必要です。

不動産会社を立ち上げて節税する方法

マンション・アパート経営が順調に収益を上げながら成長してくると、節税効果においても限界に達してきます。

これ以上の節税がない段階になったらおすすめなのが、不動産会社を立ち上げることです。不動産会社を立ち上げて節税する方法があります。

マンション・アパート経営にかかる税金を節税することが期待できるので、以下にメリット・デメリットをまとめてみました。

不動産会社を立ち上げることは、メリットもデメリットも両面ありますが、法人化することで会社経営になるため、それなりの維持運営費用が発生します。

個人経営のままが良いのか、法人化した方が良いかは、専門の税理士などの意見を聞きながら検討することをおすすめしています。

不動産会社を立ち上げて節税するメリット&デメリット

| メリット | デメリット |

| 不動産所得が給与所得になるので、給与控除が受けられる | 赤字の場合でも税金が7万円かかる |

| 経費項目が増え、節税対策の選択肢が広がる | 税理士報酬・維持・運営費用が発生する |

| 青色申告における損失繰越控除期間が9年間となる | 社会保険に加入しなければならない |

| 相続税対策として有効 | 法人設立時に諸費用がかかってしまう |

| 法人は税率が下がる可能性があり節税効果につながる | 個人より税務調査が入りやすくなる |

まとめ

以上、マンション・アパート経営における節税対策について見てきました。

マンション・アパート経営をする場合、経費を積み上げてしっかりと管理することで、翌年度以降の節税につなげることが大切ということが分かりました!

経営における事業形態や種類、実態によって必要経費として計上できるものが異なります。

また、不動産事業として育てて法人化したり、青色申告での確定申告をしたりなど、マンション・アパート経営における経費に対する専門知識が必要です。

賃貸経営での必要経費として計上できるもの、計上できないものの区別をしっかりと行う必要があります。

オーナーが、個人事業主やサラリーマンなどによっても計上が異なり、マンション・アパートの規模によっても扱いが変わります。

節税対策をしっかり行うことで、収益を上げ、マンション・アパート経営を大きく育てる不動産運用が注目を浴びています。

不明なまま節税対策を始めるのではなく、しっかりと知識を身に着けて、分かりにくい経費の判別や専門知識など不明な点は、専門の税理士などに相談しながら節税対策を取ることをおすすめしています。