マンションを売却してかかる税金を調べているときに初めて減価償却という言葉を目にした方も多いでしょう。

減価償却という言葉は会計処理などの特定の職種の方でなければ使用することもありませんので、戸惑う方も多いのではないでしょうか。

減価償却は不動産売却で発生する税金を計算する上で重要な費用です。

もし減価償却についてよく理解していないまま計算を行ってしまえば、税の負担が大きくなってしまったり、誤った確定申告をしたとして指摘されてしまうかもしれません。

正しい知識を備え、正確に計算を行うことが大切です。

そこで今回は、マンションの減価償却について解説していきます。

減価償却の基礎知識や売却後の確定申告で減価償却が必要になる理由をご紹介します。

複雑で分かりにくいと言われる減価償却の計算式についても、誰でも簡単に計算できるように丁寧にご説明していきます。

不動産売却で確定申告を控えていらっしゃる方も是非ご覧ください。

マンションの減価償却ってなんですか?

マンションを購入してから売却するまでに減少した資産価値のことを減価償却といいます。

まずは減価諸客の基礎知識についてみていきましょう!

目次

不動産売却における減価償却の計算は土地と建物は分けて計算

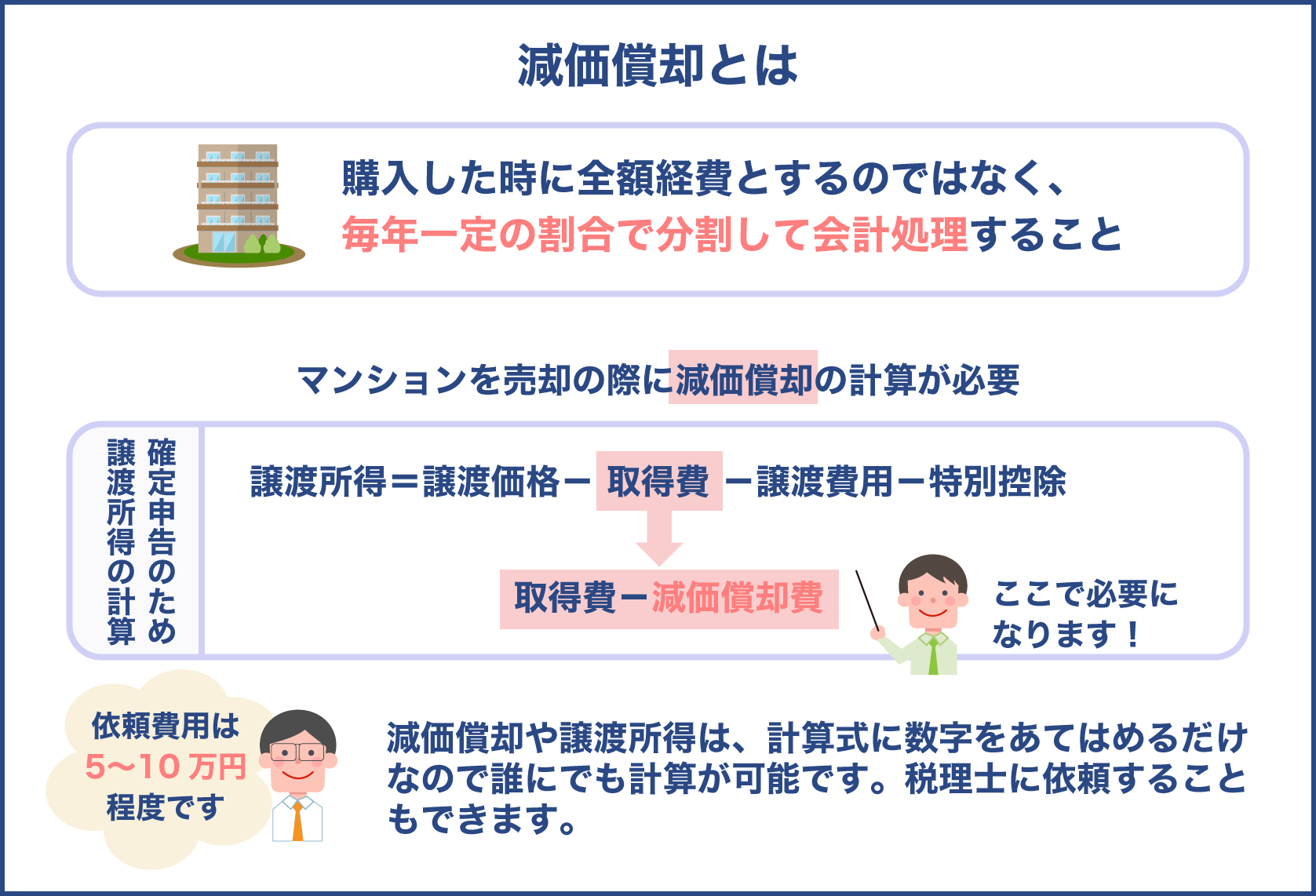

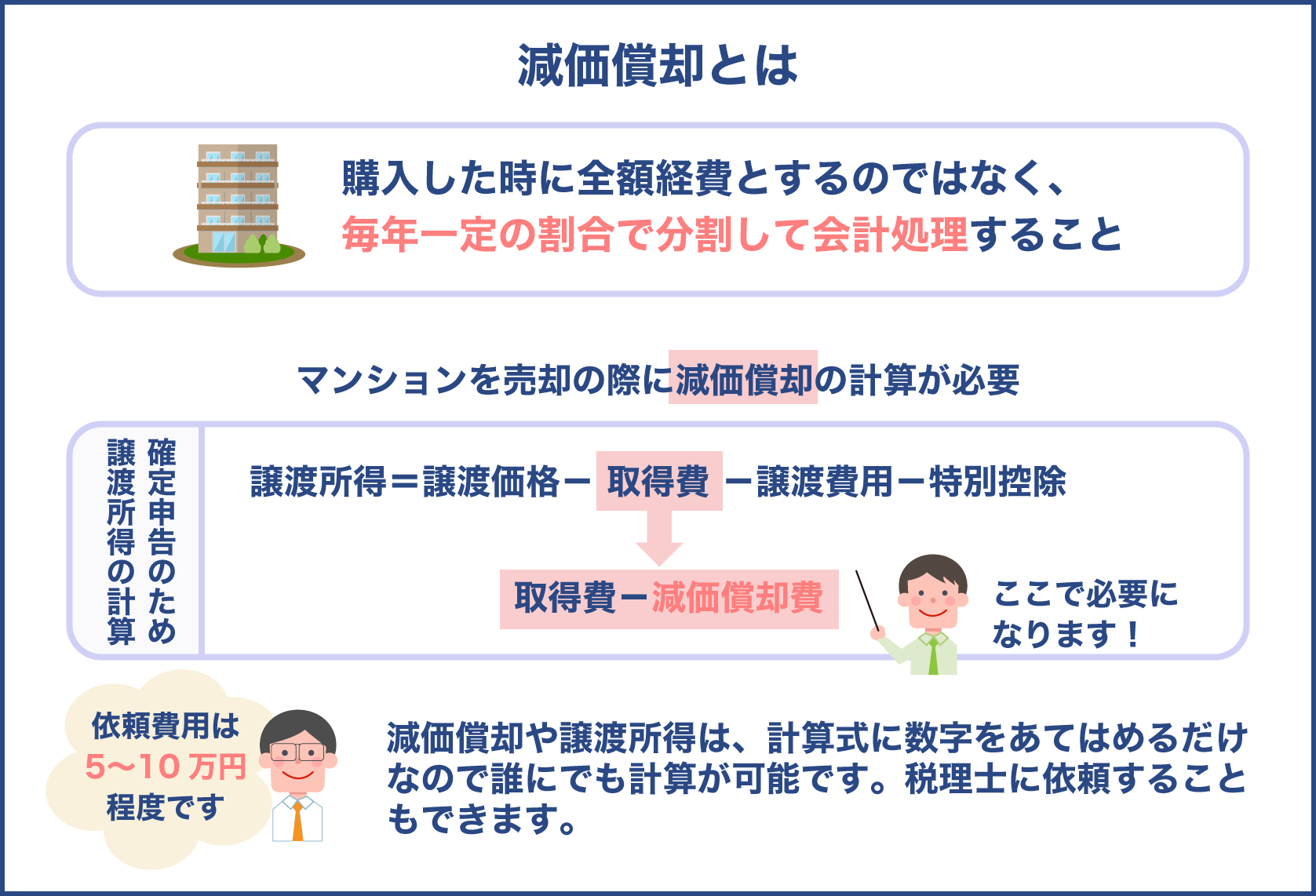

減価償却とは、年月の経過によってものが劣化したり性能が減ったことによって価値が減少したものを、毎年一定の割合で分割して処理する会計処理のことを言います。

減価償却の対象となるのは物品や車、不動産などの固定資産です。

土地は固定資産ですが、時間の経過や使用によって価値が減少しないため、減価償却資産には含まれません。

土地の地価は市場動向等によって上下しますが、会計上はその価値が一定のまま経過すると考えるのがルールとなっているためです。

つまり、不動産における減価償却費とは、建物の価値減少を表す費用のことです。

あくまでも会計上のルールであり、等しく一定に価値を下げていく機械的な計算となりますので、管理状態の良し悪しやリフォームの有無は関係ありません。

また、土地は減価償却資産ではなく建物のみが減価償却資産となりますので、減価償却の計算を行う際には土地と建物を分けて計算する必要があります。

減価償却はマンション売却後の確定申告までに計算する

マンションを売却したら、誰もが減価償却の計算を行わなければなりません。

なぜなら譲渡所得の計算に必要な費用だからです。

譲渡所得とは、下記の計算式で求められるものです。

①課税譲渡所得=譲渡価格-取得費-譲渡費用-特別控除

出典:国税庁 No.1440 譲渡所得(土地や建物を譲渡したとき)

このうち、取得費の計算は次のようにして求めます。

②取得費=取得費-減価償却費

譲渡所得を求めるためには取得費を把握せねばならず、そのためには減価償却費の計算が必要になるというわけなのです。

マンションを売却した場合の確定申告は売却の翌年2月15日~3月16日までの期間です。

そのため、売却してから確定申告までの間に減価償却費を含め、譲渡所得の計算を行う必要があります。

減価償却や譲渡所得の計算は、基本的に売却した売主本人が行います。

税理士に確定申告や計算を依頼することも可能ですが、費用は5~10万円と高額になります。

難しそうで計算できるか不安という方もいらっしゃるでしょうが、減価償却の意味と計算式の内容を把握し、一定の計算式に数字を当てはめれば意外と簡単に計算できます。

後ほど計算式について分かりやすくお伝えしますので、参考にして下さい。

マンションの減価償却費を出す際は販売価格から建物価格を割り出す

減価償却資産となる建物部分と減価償却資産にならない土地部分。

マンションだったら建物だけだから、分けて計算する必要が無いとお考えの方も多いでしょう。

そのように考える方はとても多いのですが、実はマンションの販売代金にも土地代は含まれています。

土地建物を所有する人が持っているのは土地の所有権ですが、マンションの所有者が持っているのは敷地権です。

敷地権は法律で、建物と土地は一体のものとみなす、という考えに基づいています。

マンションの場合は土地の敷地権があくまでも持分としても価格が付帯してくるだけなので、自分の土地を線引きすることはできません。

マンションの敷地全体をマンションの所有者全員で共有しているという扱いとなります。

土地と建物を切り離して売買することはできませんが、戸建てと同じように分けて考える必要があります。

つまり、前項①課税譲渡所得=譲渡価格-取得費-譲渡費用-特別控除の計算式における取得費を計算するに当たって、予め建物部分の価格を明確にしておく必要があるというわけです。

次項より、減価償却費の計算についての説明や計算方法をご説明していきますがその前に、建物価格の割り出し方について解説をしていきます。

建物価格が記載されているか、売買契約書をご確認ください。

販売価格しか表記されていませんでした。

売買契約書に土地価格と建物価格が別表記されている場合は次項へ進み、記載された建物価格を用いて譲渡所得の計算を行いましょう。

別表記されていない場合は、こちらの項目で建物価格を割り出す計算が必要です。

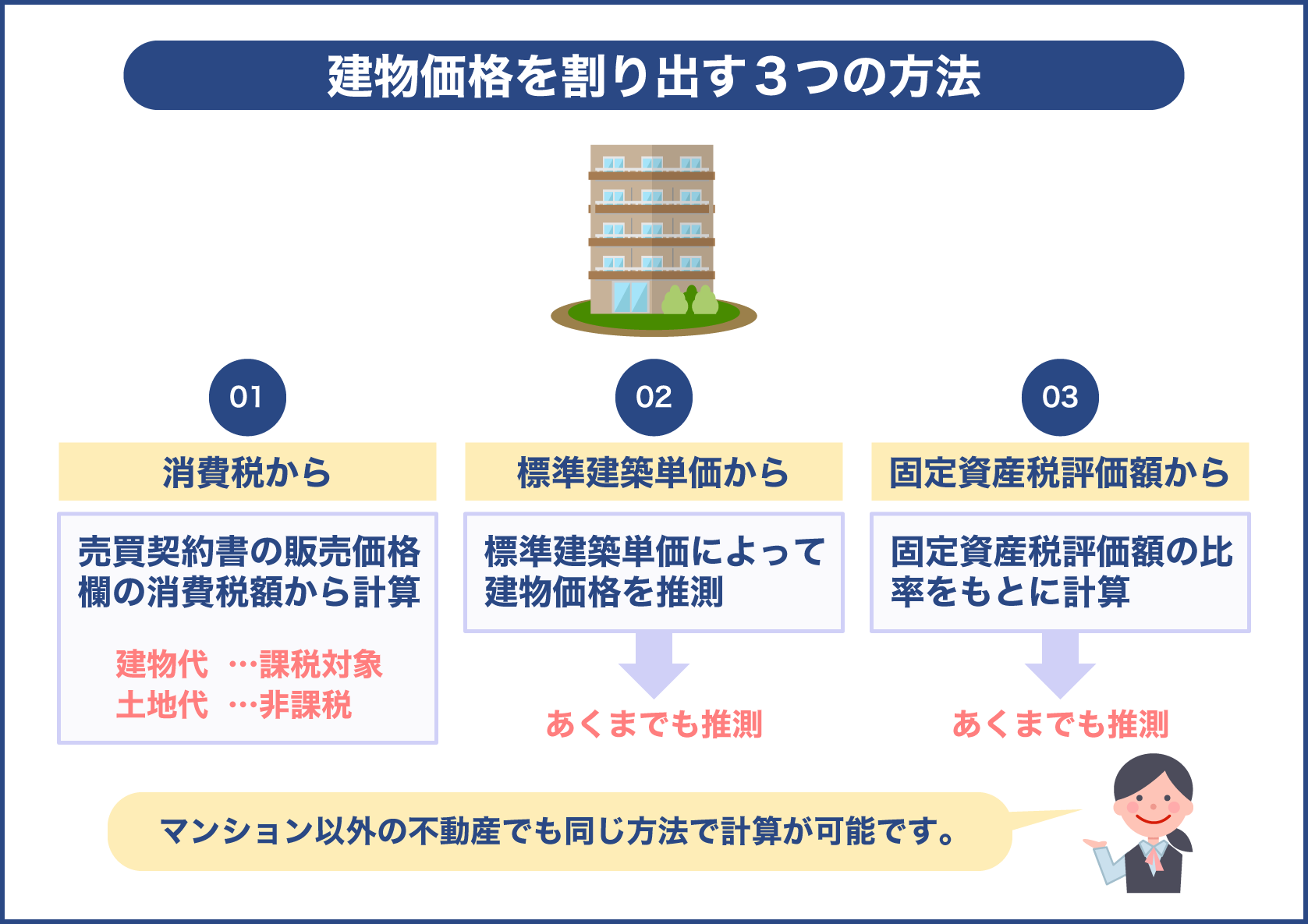

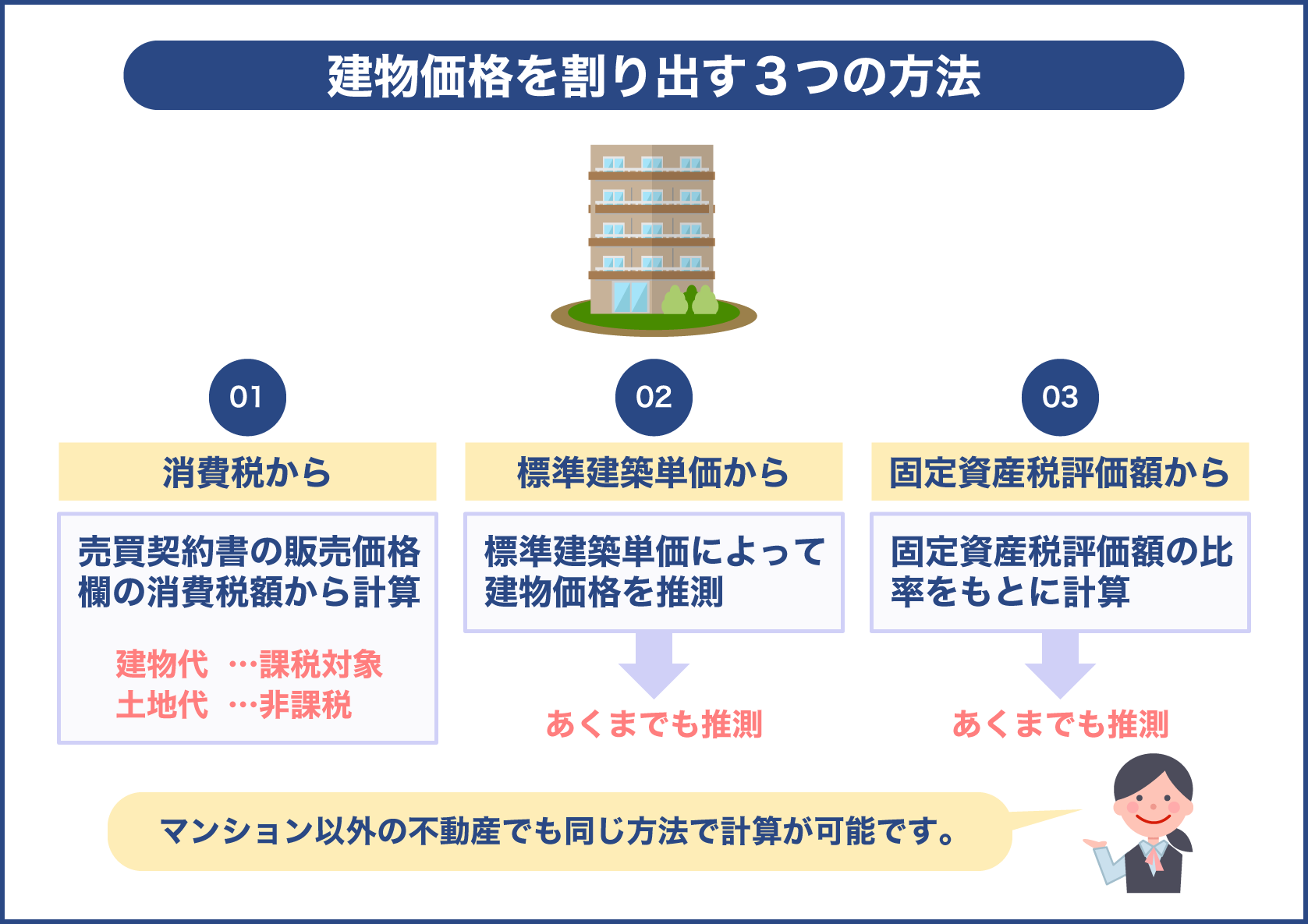

建物価格を割り出す方法は以下の3つがあります。

- 消費税から割り出す方法

- 標準建築単価から割り出す方法

- 固定資産税評価額から割り出す方法

それぞれの方法について詳しく解説していきます。

消費税からマンションなどの建物価格を割り出す方法

売買契約書の販売価格の欄に消費税額の記載がある場合はこちらの方法で割り出しましょう。

マンションでも販売代金に土地代が含まれていることがわかりましたが、販売価格の中にはもう一つ、消費税が含まれています。

不動産の価格表示をする上では税込み表示にすることと決められているからです。

よって、マンションの価格には建物代・土地代・消費税の3つが含まれていることになります。

ここで、下記表をご覧下さい。

| 内訳 | 消費税 |

|---|---|

| 建物代 | 課税対象 |

| 土地代 | 非課税 |

マンション販売価格のうち、建物は課税対象、土地は非課税となります。(土地は消費されるものではないため)

つまり、消費税額から逆算することによって建物価格のみを割り出すことが出来るというわけです。

消費税額はマンション購入時の売買契約書を確認しましょう。

消費税から逆算して建物価格を割り出す計算式は以下の通りです。

建物価格=消費税額÷消費税率

消費税率は購入当時の税率を当てはめます。

平成元年から現在までの消費税率を下記表にまとめましたので、ご確認ください。

| 期間 | 税率 |

|---|---|

| 平成元年9月1日~平成9年3月31日 | 3% |

| 平成9年4月1日~平成26年3月31日 | 5% |

| 平成26年4月1日~令和1年9月30日 | 8% |

| 令和1年10月1~現在まで | 10% |

例としてマンション販売価格5000万円のうち税額が300万円の場合、建物価格と土地価格がいくらになるかを計算してみます。

購入時の消費税率は8%だったとします。

300万円÷8%=3750万円

建物価格は税抜き3750万円だと分かりました。

土地価格の計算式は、販売価格-(建物価格+消費税額)となります。

5000万円-(3750万円+300万円)=950万円

土地の価格は950万円だということがわかりました。

ここまで、消費税から建物価格を割り出す方法でした。

標準建築単価から建物価格を割り出す方法

売買契約書に記載されている販売価格に消費税の内訳が無い場合は、標準建築単価によって建物価格を推測することが可能です。

標準建築単価による計算方法は建物の取得価格を算出する価額区分の一つの方法として認められています。

しかし算出できる数字はあくまでも推測でしかありませんので、売買契約書に建物価格が記載されていない場合、また消費税の内訳が記載されていない場合に限りこちらの方法で計算を行いましょう。

標準建築単価とは、1m2当たりの工事費の平均値のことで、毎年国土交通省が発表しています。

この方法は対象物件のマンションの構造と建築年に該当する単価を調べ、床面積に対してのおおよその建物単価を算出する方法となります。

まずは、対象となる建物の築年数や構造を調べましょう。

これらは売買契約書や全部事項証明書等で確認できます。

次に以下の計算式で、建物の取得価額を算出します。

建物の取得価額=建物の標準的な建築価額表に該当する単価×床面積

計算式にある建物の標準的な建築価額表に該当する単価は、国税庁HPの建物の標準的な建築価額表と照らし合わせて確認します。

では、以下の条件のマンションの建物価格を標準建築単価によって割り出してみましょう。

| 取得費 | 5000万円 |

|---|---|

| 構造 | 鉄骨鉄筋コンクリート |

| 床面積 | 70m2 |

| 建築年 | 平成3年2月 |

まずは建物の標準的な建築価額表を確認します。

以下の表は、国税庁HPの建物の標準的な建築価額表を一部抜粋したものです。

(単位 千円/m2)

| 建築年 | 木造・木骨モルタル | 鉄骨鉄筋コンクリート | 鉄筋コンクリート | 鉄筋 |

|---|---|---|---|---|

| 昭和60年 | 104.2 | 172.2 | 144.5 | 96.9 |

| 昭和61年 | 106.2 | 181.9 | 149.5 | 102.6 |

| 昭和62年 | 110 | 191.8 | 156.6 | 108.4 |

| 昭和63年 | 116.5 | 203.6 | 175 | 117.3 |

| 平成元年 | 123.1 | 237.3 | 193.3 | 128.4 |

| 平成2年 | 131.7 | 286.7 | 222.9 | 147.4 |

| 平成3年 | 137.6 | 329.8 | 246.8 | 158.7 |

| 平成4年 | 143.5 | 333.7 | 245.6 | 162.4 |

| 平成5年 | 150.9 | 300.3 | 227.5 | 159.2 |

| 平成6年 | 156.6 | 262.9 | 212.8 | 148.4 |

この表を見ると、平成3年に建築された鉄骨鉄筋コンクリートの標準建築価額は、32万9000円/m2であることが分かります。

これを床面積と掛け合わせてみましょう。

32万9000円×70m2=2308万6000円

計算の結果、建物価格は2308万6000円であることが分かりました。

ここまで、標準建築価格から建物価格を割り出す方法についてでした。

固定資産税評価額から建物価格を割り出す方法

建物価格を割り出す方法にはもう一つ、固定資産税評価額の比率をもとに計算する方法があります。

マンションをはじめ、土地や建物などの固定資産を所有する人に毎年課せられる固定資産税は、土地と建物それぞれに課税されています。

そのため、マンション購入時の固定資産税評価額の土地と建物の比率が分かれば、建物価格を算出することが出来るのです。

固定資産税評価額は時価の70%相当の水準となっていますので、この方法で把握できる数字もあくまでも推測となります。

また、固定資産税評価額から建物価格を割り出す計算は、消費税や標準建築単価から割り出す方法と比べ、複雑且つ難易度が高い方法となります。

こちらの計算方法を用いる際は不動産評価に詳しい専門家や仲介を依頼した不動産会社等に相談することをおすすめします。

ここまで、マンション販売価格の内訳についてでした。

いかがでしたでしょうか。

これらの方法はマンションだけでなく、土地建物一括購入する戸建てなど様々な不動産で活用できる方法ですので、是非覚えておきましょう。

不動産(マンション・戸建て)など減価償却を算出する2つの方法

建物価格が分かったところで、次に減価償却の計算についてみていきましょう。

減価償却費の計算方法は、定額法と定率法の二つがあります。

それぞれの内容と計算方法について詳しくみていきましょう。

- 定額法

定額法は、毎年一定額を償却する方法です。

例えば500万円の資産を10年かけて償却する場合は、毎年50万円ずつを均等に償却していきます。

定額法による減価償却費の計算方法は以下の通りです。

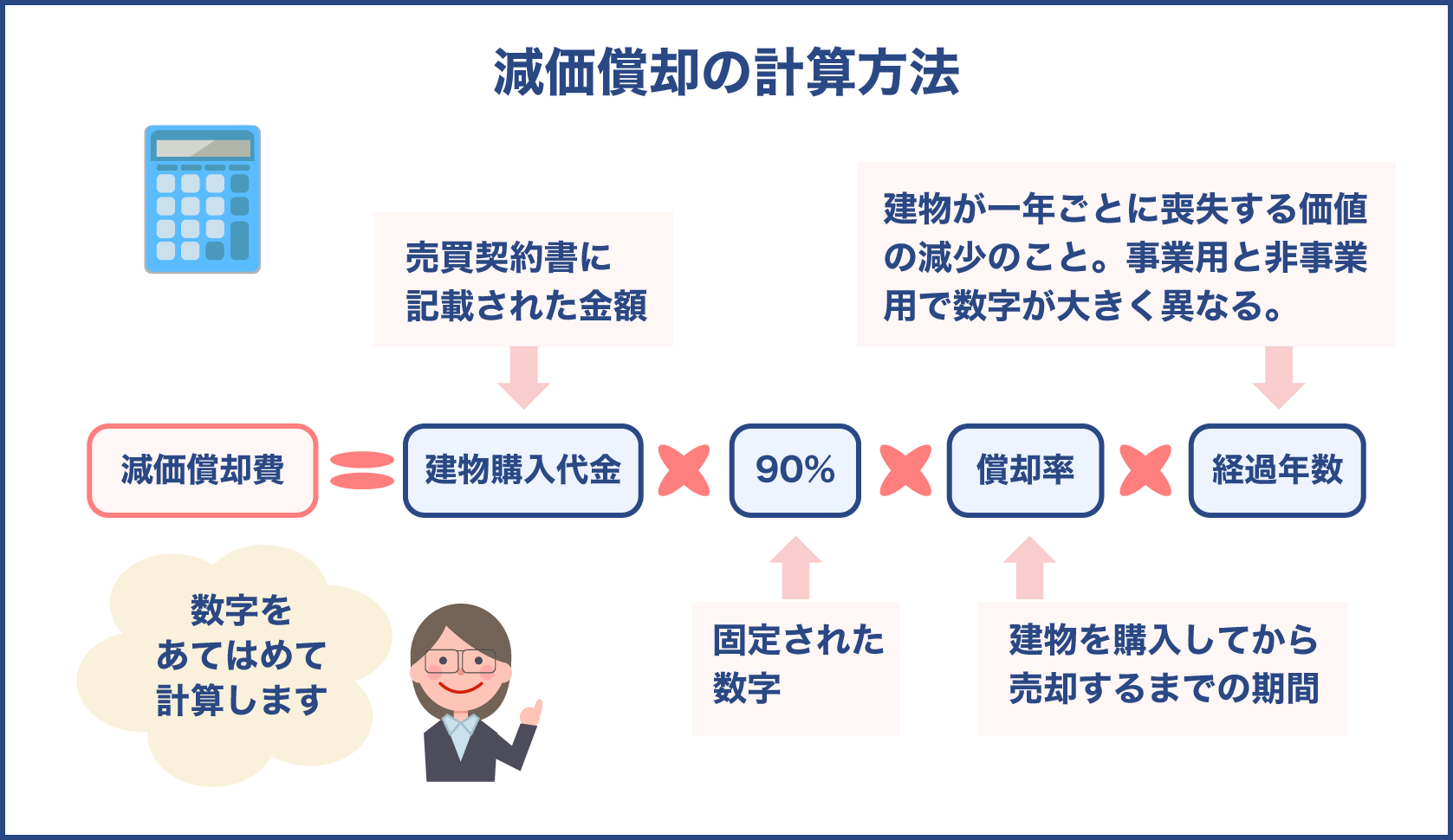

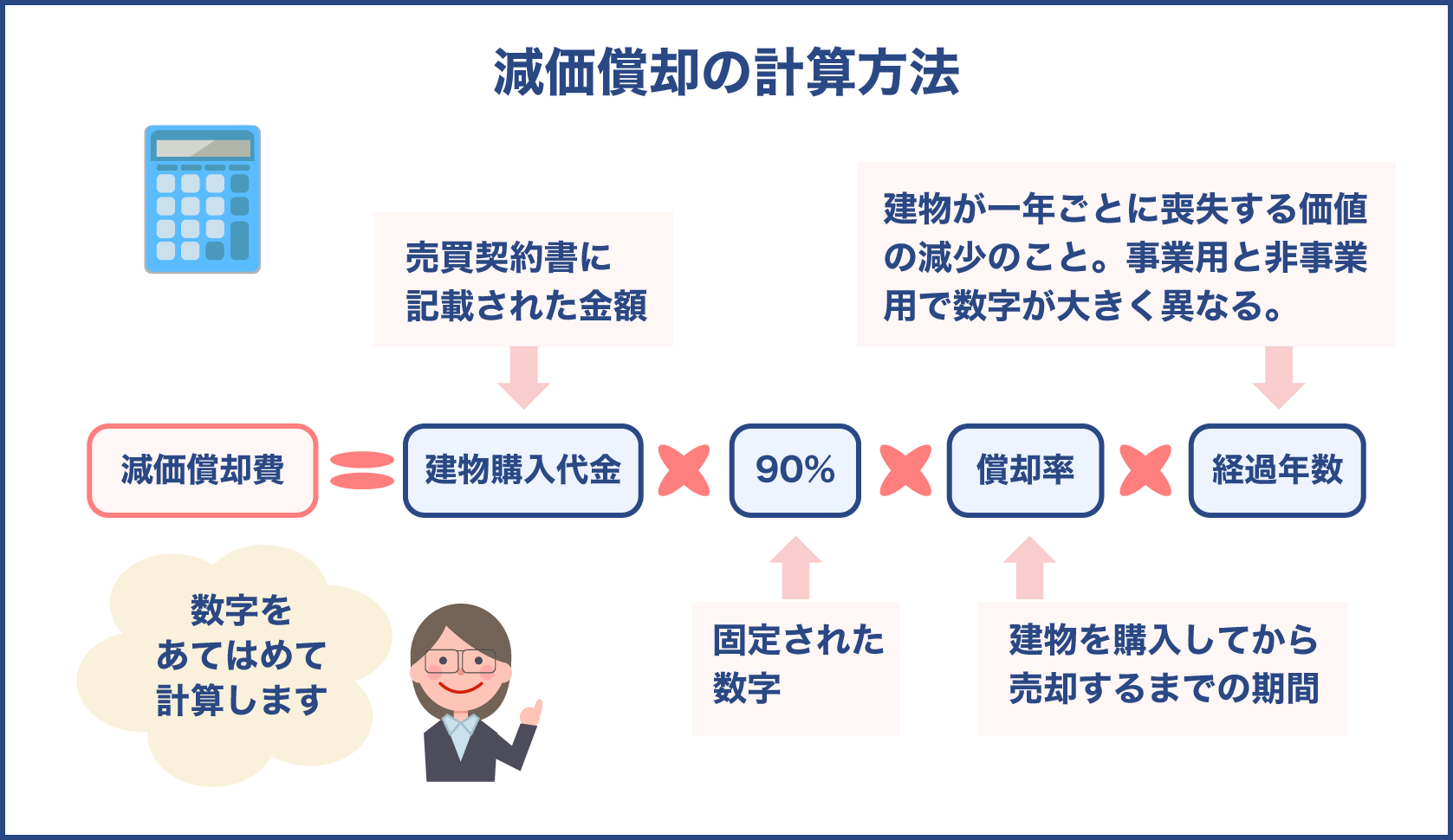

減価償却費=建物購入代金×90%×償却率×経過年数

- 定率法

定率法とは、償却費の額が毎年少しずつ減っていく償却方法です。

例えば500万円の資産を10年かけて償却する場合は、1年目に100万円、2年目に80万円、3年目に64万円を償却します。

償却する額は初年度が最も大きく、その後の償却費は徐々に減少していきます。

定率法で一期分の減価償却費をする際には、以下の計算式を使います。

減価償却費(一期分)=未償却残高×定率法の償却率

定率法を使って減価償却の計算をすると、定額法よりも早く資産が落ちます。

通常は定額法で計算※マンションは定額法のみしか認められないケースも

減価償却の計算方法として定額法と定率法をご紹介しましたが、どちらで計算しても良いというわけではありません。

平成28年4月1日以降に取得したマンションの場合は定額法での計算しか認められていませんので、注意が必要です。

それ以前に取得した減価償却資産に関しては、事前申請することで定率法の計算することは可能となります。

申請をしなかった場合は自動的に定額法による計算で減価償却を算出する必要があります。

そのため、減価償却の計算は基本的に定額法で算出することとなります。

減価償却の計算式はとても難しそうですね。

見慣れない用語ばかりでしょうから、そう感じるのも無理はありません。

しかし、契約書などを見ながら3つの数字を当てはめていくだけですので、それほど難しくはありませんよ。

定額法を使ってマンションの減価償却の計算方法とは

では、通常用いられる定額法を使って減価償却を計算してみます。

定額法の計算式は以下の通りです。

減価償却費=①建物購入代金×②90%×③償却率×④経過年数

まずは計算に用いられている費用について一つずつご説明します。

①建物購入代金

建物購入代金とは、その名通り、売却した不動産を購入(取得)した時の金額を当てはめます。

売却した不動産の建物購入代金を知るためには、当時の売買契約書を確認しましょう。

建物購入代金に当てはめる数字は原則として、売買契約書に記載された金額となります。

ただし、売買契約書にある建物購入代金は土地価格と建物価格、消費税の3つが含まれた価格となります。

そのため、前項でお伝えした内容を参考に、建物価格を算出してから当てはめましょう。

②90%

計算式にある90%という数字、これは固定されている数字です。

なぜ90%をかけるのかというと、会計上、取得費から残存価格の10%を差し引く必要があるからです。

取得費に10%引いても計算できますが、一度の計算式で完結できるように、計算式の中に90%が含められています。

③償却率

償却率とは、建物が一年ごとに喪失する価値の減少のことをいいます。

ここに当てはまる数字は事業用と非事業用で大きく異なります。

事業用とは事務所や運用目的で不動産を利用した場合のこと、非事業用とは主に居住用として利用された場合のことですので、マンションの場合は非事業用として扱われます。

不動産の償却率は下記の表のように構造や材質によって異なります。

| 構造・材質 | 法定耐用年数 | 償却率 |

|---|---|---|

| 木造 | 22年 | 0.046 |

| 軽量鉄骨(骨格材の肉厚が3㎜以下のもの) | 19年 | 0.053 |

| 鉄筋コンクリート造 鉄骨鉄筋コンクリート造 | 47年 | 0.022 |

出典:国税庁 主な減価償却資産の耐用年数表

出典:国税庁 減価償却資産の償却率等表

減価償却とは時間の経過で起こる不動産の自然な劣化による価値の減少を考慮してカバーするもののため、木造の方が償却率は高く、コンクリート造の方が低くなります。

マンションの場合の耐用年数は、下記の計算式で求められます。

耐用年数=法定耐用年数-(経過年数×0.8)

例として、鉄筋鉄骨コンクリート造、築20年のマンションの耐用年数を算出してみます。

法定耐用年数47年-(経過年数20年×0.8)=31年

このマンションの耐用年数は31年ということが分かりました。

なぜ耐用年数を割り出したのかというと、減価償却の償却率は耐用年数ごとに定められているからです。

上記の31年の法定年ですと、償却率は0.033となります。

償却率は国税庁HPの減価償却資産の償却率表に記載されていますので確認しましょう。

売却するマンションが耐用年数を既に過ぎている場合は、法定耐用年数×0.2を残存耐用年数とします。

④経過年数

経過年数とは建物を購入してから売却するまでの期間のことです。

耐用年数ではありませんので気を付けましょう。

また経過年数に端数がある場合は切り上げなければなりません。

例えば購入してから売却するまでの期間が10年3ヶ月だった場合は、端数を切り上げて11年とします。

端数が1ヶ月でも切り上げが必要になりますので注意しましょう。

10年経過したマンションを売却する際の減価償却費の具体的な計算例

では、実際に数字を当てはめて計算をしていきます。

減価償却費=①建物購入代金×②90%×③償却率×④経過年数

売却するマンションの条件は下記の通りとします。

| 購入(取得)価格(建物部分) | 3000万円 |

|---|---|

| 構造 | 鉄筋コンクリート |

| 経過年数 | 10年 |

| 売却(譲渡)した時の価格(建物部分) | 2500万円(諸費用込) |

条件のうち、①建物購入代金、②90%、④経過年数については既に判明していますので、当てはめるだけです。

つづいて③償却率を求めるために、まずは耐用年数についての計算を行いましょう。

耐用年数=法定耐用年数-(経過年数×0.8)

上記の計算式を用いて償却率を求めます。

47年-(10×0.8)=39

経過年数10年の鉄筋コンクリートマンションの耐用年数は、39年であることが分かりました。

次に耐用年数39年の償却率を確認します。

国税庁HPの減価償却償却資産の償却率表によると、耐用年数39年の償却率は0.026であることがわかりました。

③償却率が判明しましたので、これで減価償却資産の計算式に必要な全ての費用が分かったことになります。

| ①建物購入代金 | 3000万0000円 |

|---|---|

| ②90% | 0.9 |

| ③償却率 | 0.026 |

| ④経過年数 | 10 |

この数字を計算式に当てはめてみましょう。

①3000万×②0.9×③0.026×④10=702万

定額法による計算の結果、減価償却費は702万円であることが分かりました。

一見複雑そうな計算ではありますが、売買契約書に記載されている内容と照らし合わせ、償却率さえ求められれば意外にも簡単に計算できることがお分かりいただけたでしょう。

減価償却費は取得費に影響するためマンション売却後、確定申告は必須

はじめにお伝えした通り、減価償却は確定申告する際の譲渡所得の計算で必要になるものです。

①課税譲渡所得=譲渡価格-取得費-譲渡費用-特別控除

②取得費=取得費用-減価償却費

上記の計算式を見ると分かるように、売却までの間に減価償却した分だけ取得費が小さくなりますので、結果的に課税される譲渡所得が大きくなります。

売却したときに譲渡所得が発生していれば確定申告は必須であり、また特例を受ける場合にも申告手続きをとらなければ適用されません。

仮に譲渡所得が発生せずマイナスだった場合でも、特例の要件に該当していれば損益通算をして他の所得と相殺できます。

つまり、マンション売却による譲渡所得の金額に関わらず、確定申告をした方が良いということになります。

譲渡所得が発生した場合、売った金額よりも高く売れたと考えられますが、必ずしもそうとは限りません。

なぜなら取得費とは、マンションを購入した時の購入代金だけでなく、購入の際にかかった費用やリフォーム代等も含まれるからです。

取得費を正しく計上出来ていなければ、本来払わなくても良い税金を納めなければならなくなるでしょう。

下記の表は、譲渡所得に対して課される税金と税率をまとめたものです。

| 所得税 | 所有期間 | 所得税 | 住民税 | 合計 |

|---|---|---|---|---|

| 短期譲渡所得 | 売却した年の1月1日時点で5年以下 | 30.60% | 9% | 39.63% |

| 長期譲渡所得 | 売却した年の1月日時点で5年超え | 15.32% | 5% | 20.32% |

所得税と住民税に加え、2037年までは復興特別税として基準所得税額×2.1%も課税されます。

所有期間によって税率は変わりますが売却益にかかる税金は決して低いとは言えませんので、マンション売却で発生する譲渡所得はなるべく小さく抑える方がよいでしょう。

そのためには、減価償却費分を差し引いた取得費の額を正しく計上することが重要となります。

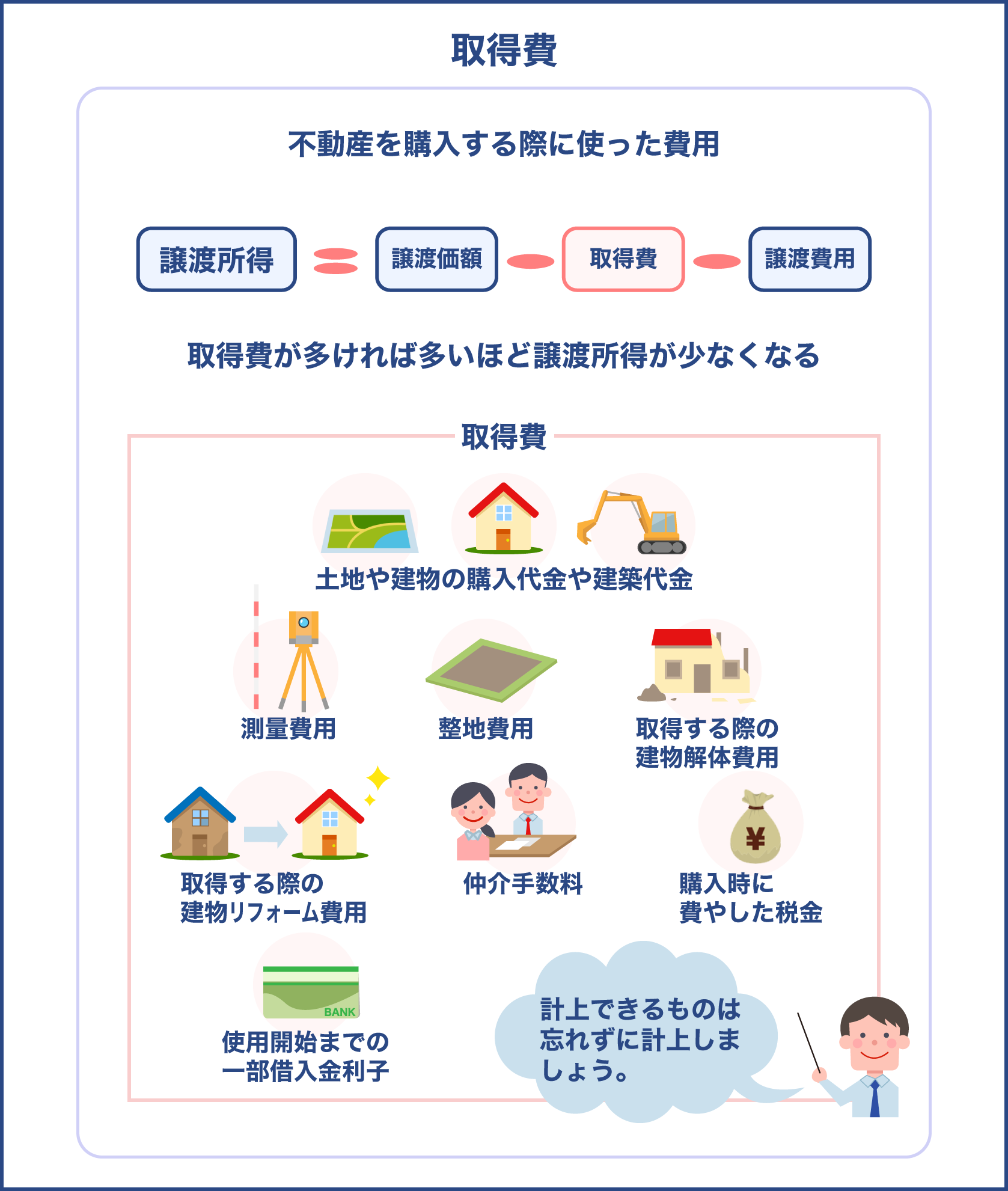

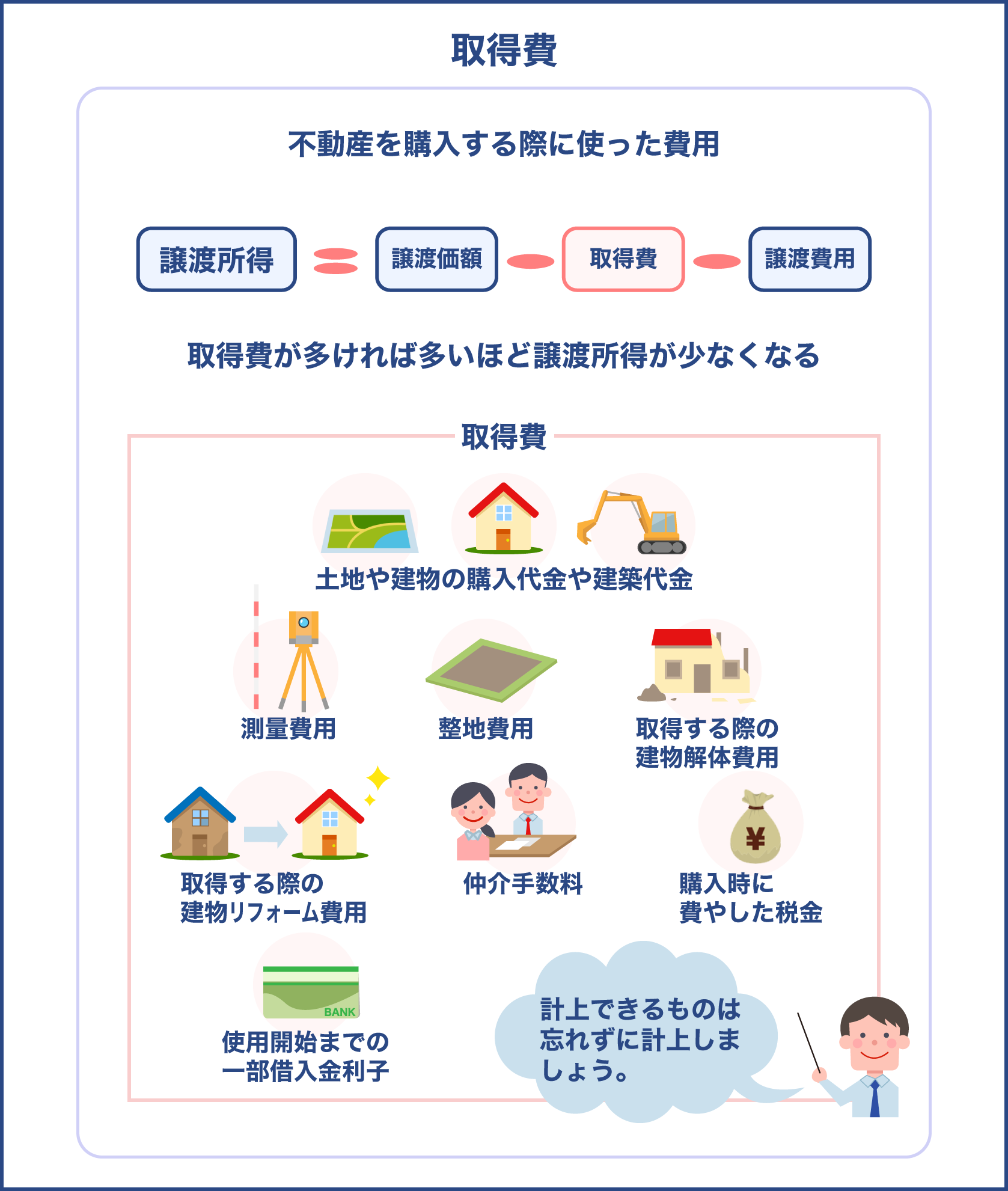

マンション購入代金以外にも取得費として計上できるものとは

購入代金だけでなく、購入にかかった費用等も取得費として計上できます。

取得費として含められるものは以下の通りです。

- マンションの購入(取得)代金

- 購入時に不動産会社へ支払った仲介手数料

- 購入手数料

- 改築費

- 設備費

- マンション購入時にかかった各種税金(印紙税・不動産取得税・登録免許税等)

- 住宅ローンの利子(マンションを実際に使用するまでの期間に対応する部分)

- 既に契約が締結している土地などの契約解除をして、他の物件を取得したときにかかった違約金

取得費として計上できるこれらを含めることで、課税譲渡所得額を抑えることができるでしょう。

マンション・建物の価格が分からないとき

減価償却費と取得費は、正確な建物価格が分からなければ算出できません。

しかし、相続された不動産だったり取得から随分と時間が経過している場合、取得価格自体が分からない場合もあるでしょう。

そのような場合は減価償却費を計算せず、概算取得費を取得費とします。

概算取得費とは、売却金額の5%相当額を取得費とし、譲渡所得の計算に用いることができるものです。

例えば、3000万円で売却したマンションの取得費が分からない場合、売却金額の5%相当の150万円が概算取得費となります。

不動産の取得費が分からない場合や取得が売却金額の5%相当を下回る場合に概算取得費で計算することが認められています。

ただし、概算取得費で求めた取得費は実際の取得費よりも大幅に低くなるケースが多く、結果的に課税譲渡所得が大きくなってしまいますので注意が必要です。

事業用マンションの減価償却は事業用か非事業用で異なる

建物の価値を減らす減価償却。

しかし、同じ建物であっても、事業用と非事業用マンションでは減価償却費の計算方法は大きく異なります。

耐用年数、また償却率についても非事業用マンションとは異なりますので、国税庁HPにて確認しましょう。

事業用不動産の減価償却については、これまで何度もルール改正が行われており、取得時期によって減価償却方法が変わるなど非事業用の減価償却と比べて大変複雑なものとなっていますので、計算は慎重に行いましょう。

事業用マンションの減価償却の計算方法については下記をご覧ください。

①平成7年331日以前に取得した事業用減価償却資産の計算方法

減価償却費=(建物購入価額-取得価格×10%)×償却率×業務に供された月数÷12

減価償却費=建物購入価額×0.9×償却率×業務に供された月数÷12

※償却率は旧定額法の償却率を用います。

②2007年4月1日以降に取得した事業用減価償却資産の計算方法

減価償却費=建物購入価額×0.9×償却率×業務に供された月数÷12

※償却率は新定額法の償却率を用います。

事業用マンションは減価償却費は経費として計上できる

事業用マンションの場合は、減価償却費を経費として計上できます。

不動産所得は賃料収入-経費となりますので、経費が増えると所得が減り、節税効果を得られます。

例えば5000万円で事業用マンションを購入した場合、償却期間が10年であれば毎年500万円ずつを経費として落とす。

それに対して会計上、建物の資産価値である薄価も500万円ずつ減っていきます。

事業用の建物を費用とすることができる、つまり、毎年の所得税から減価償却分の利益が減額できるため、所得税の納税額を抑えられるというわけなのです。

ただし、売却時にはこれまでの減価償却費が全てふり戻されるため、売却時の利益が出やすくなります。

譲渡所得税が大きくなってしまうなど、投資回収にも大きな影響を及ぼすでしょう。

事業用マンションの売却では減価償却費のことも踏まえ、出口戦略を立てることが大切です。

居住用マンションでも毎年減価償却費を計上して税金を少なくすることはできないのですか?

居住用マンションの場合は、売却時のみしか減価償却できません。

そもそも費用とは、収益を目的とした事業活動を行って発生するものですので、居住用では費用を計上するという概念がないのです。

その代わり居住用の場合は住宅ローン減税や売却時に受けられる特例や特別控除などで節税することが出来ますよ。

ここまで、マンションを売却した場合の減価償却について解説してまいりました。

マンションを売却し、譲渡所得が発生した場合は確定申告を行う必要があります。

譲渡所得が発生しているかいないかを確認するときには、取得費や減価償却費が重要となります。

減価償却とは、固定資産の価値の減少のことをいいます。

マンションに関しては建物部分のみ減価償却が発生しますので、まずは取得価格から建物価格を割り出す計算が必要となります。

建物価格が分かったら取得費と譲渡所得の計算を行いましょう。

一見難易度の高そうに見えるこれらの計算ですが、計算式の意味が分かれば、そう難しくありません。

建物価格がわからないなどの理由で概算取得費を取得費としてしまうと譲渡所得が大きくなるため、本来支払わなくても良い税金を納めなければならなくなります。

取得時と書類と国税庁HPを確認しながら、ご紹介した計算式に数字を当てはめていきましょう。

事業用マンションの減価償却に関しては取得時期によって計算方法や償却率が変わりますので、契約書を十分に確認の上、計算を行うことが大切です。