不動産の売却は少しでも高い金額で売ることが出来、手元に多くお金を残したいと思うのが普通だと思います。

しかし、諸費用を差し引いても利益が残る場合は不動産売却益とみなされ、売却後に納税義務が課せられます。

利益が出た分だけ課税されるため、利益が多く残ったからといって手放しで喜べるものではありません。

実は、不動産売却益に課せられる税金は、節税方法を知っていれば安く抑えられる可能性があります。

節税方法を知らなければ、せっかく高く売れた不動産の利益を無駄にしてしまうかもしれません。

高く売って尚且つ節税効果を得てこそ、不動産売却が成功したといえるでしょう。

この記事では、売却益って何?売却益によって発生する税金の種類は?売却益の計算方法は?などといった基礎知識から、売却後にかかる税金を安く抑えるための節税方法についてもご紹介します。

不動産売却益は、不動産を売却した金額ですよね?

いえいえ、売却益は課税譲渡所得がプラスになった場合のことですよ。

不動産売却の費用に関しては専門用語が多いので、混同して勘違いする方も多いようです。

売却益について、分かりやすく解説していきますね!

不動産売却益って何?

不動産売却益とは、土地や住宅等の不動産を売却した際に出る利益のことです。

これは、売却価格そのままの金額ではありません。

売却益とは課税譲渡所得額がプラスになった場合のこと

不動産の売却にはあらゆる諸費用がかかります。

売却価格からそれら諸費用を差し引いたものが、課税譲渡所得です。

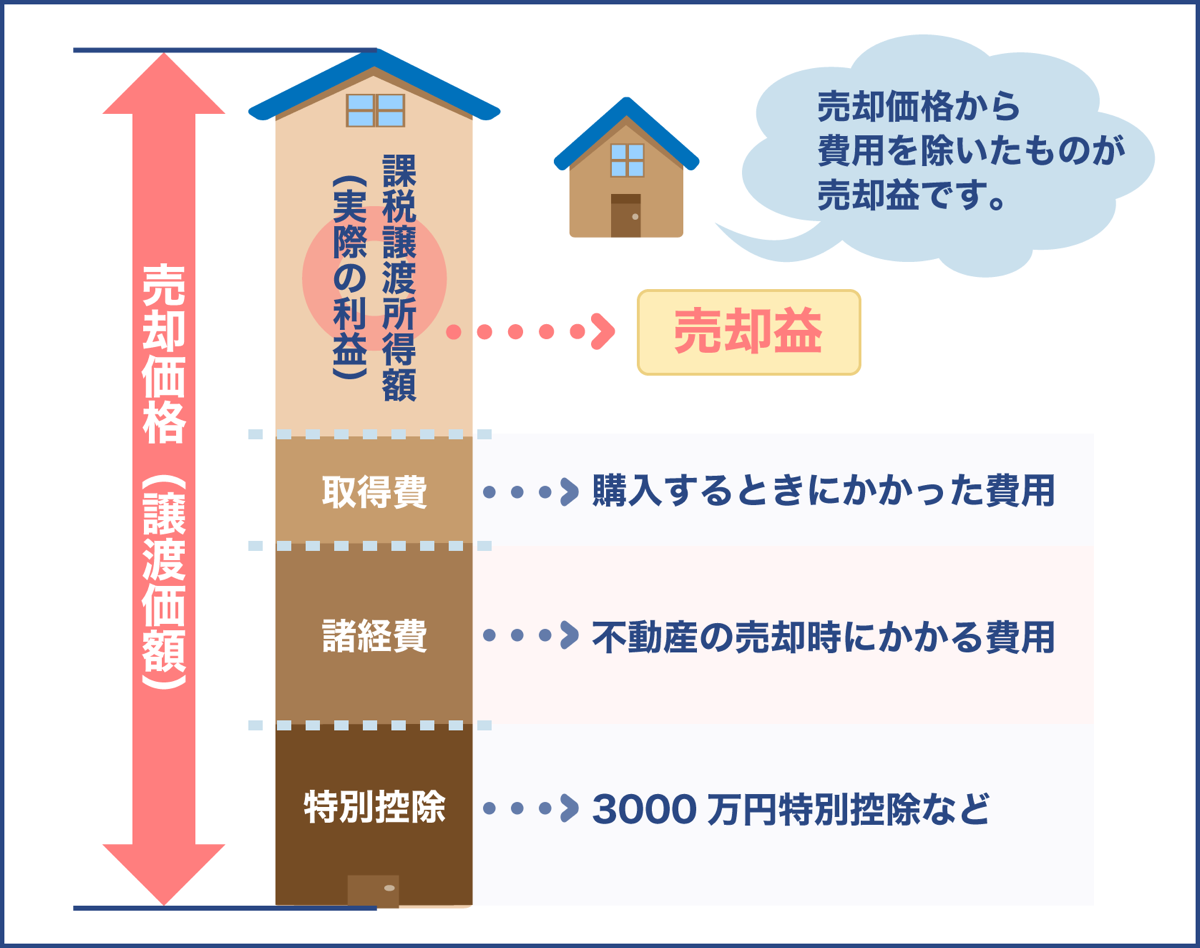

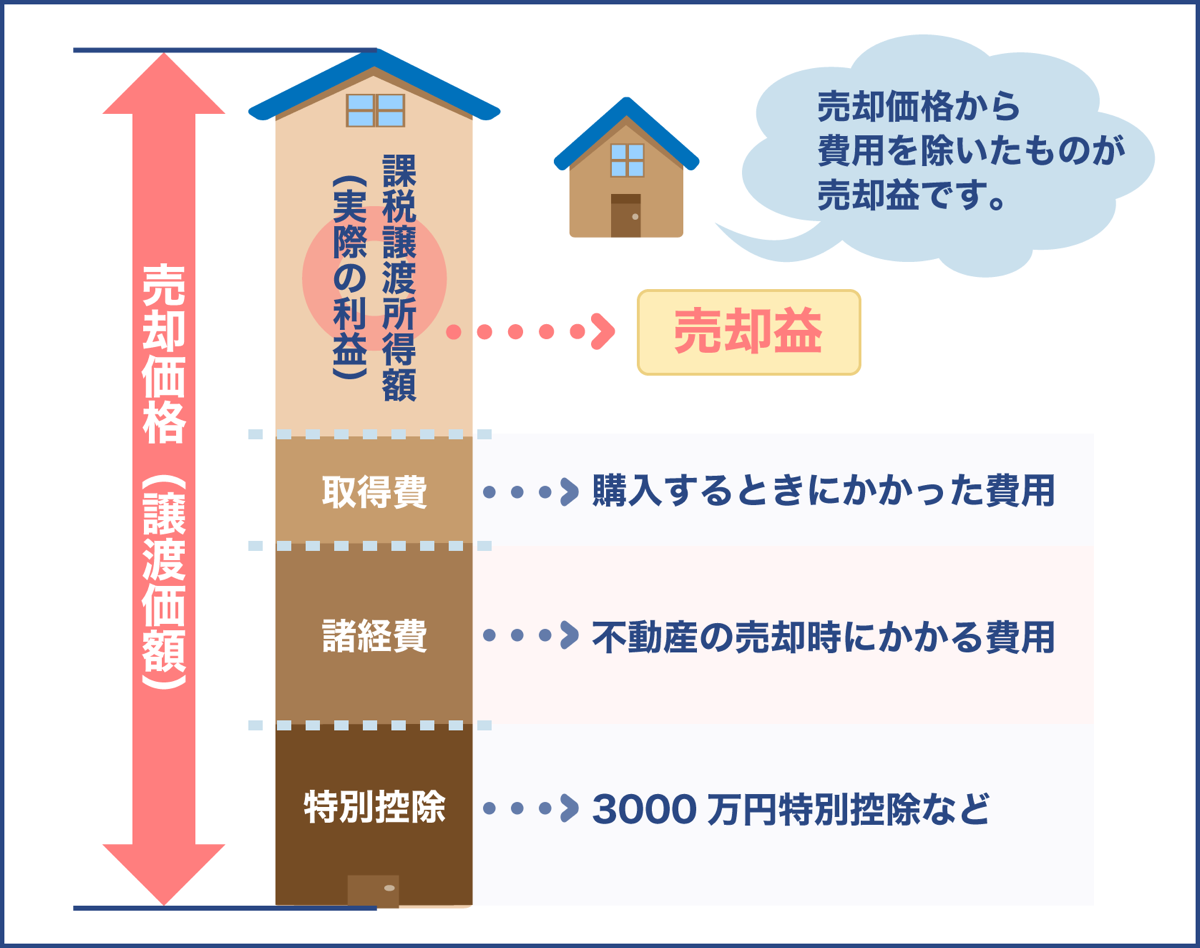

課税譲渡所得は以下の計算式によって求められます。

売却価格(譲渡価額)-取得費-諸経費-特別控除=課税譲渡所得額

※各費用については次項で詳しく解説します。

不動産の売却益とは、課税譲渡所得額がプラスになった場合のことをいいます。

逆に課税譲渡所得額がマイナスになった場合は、売却損が発生したことになります。

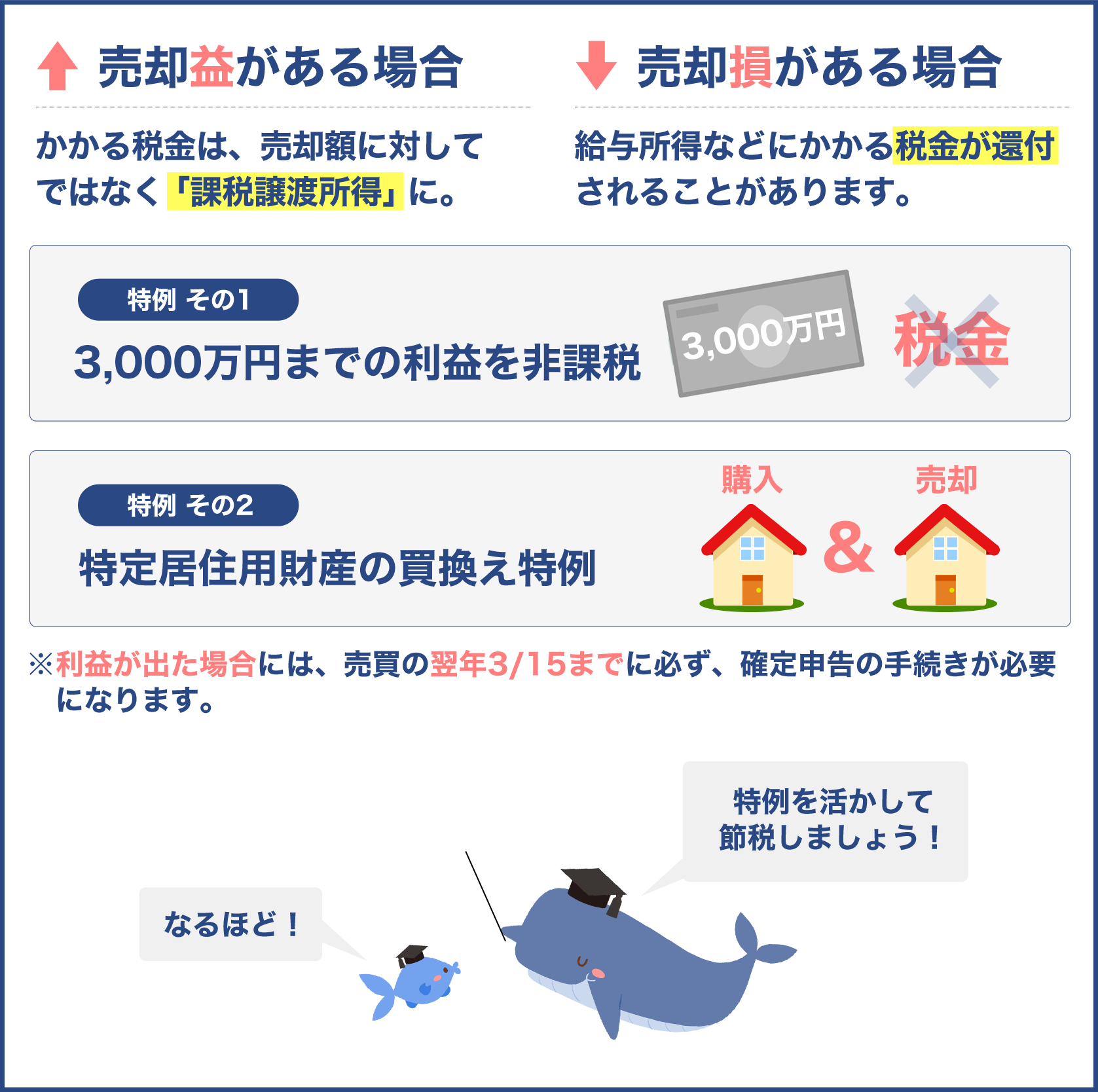

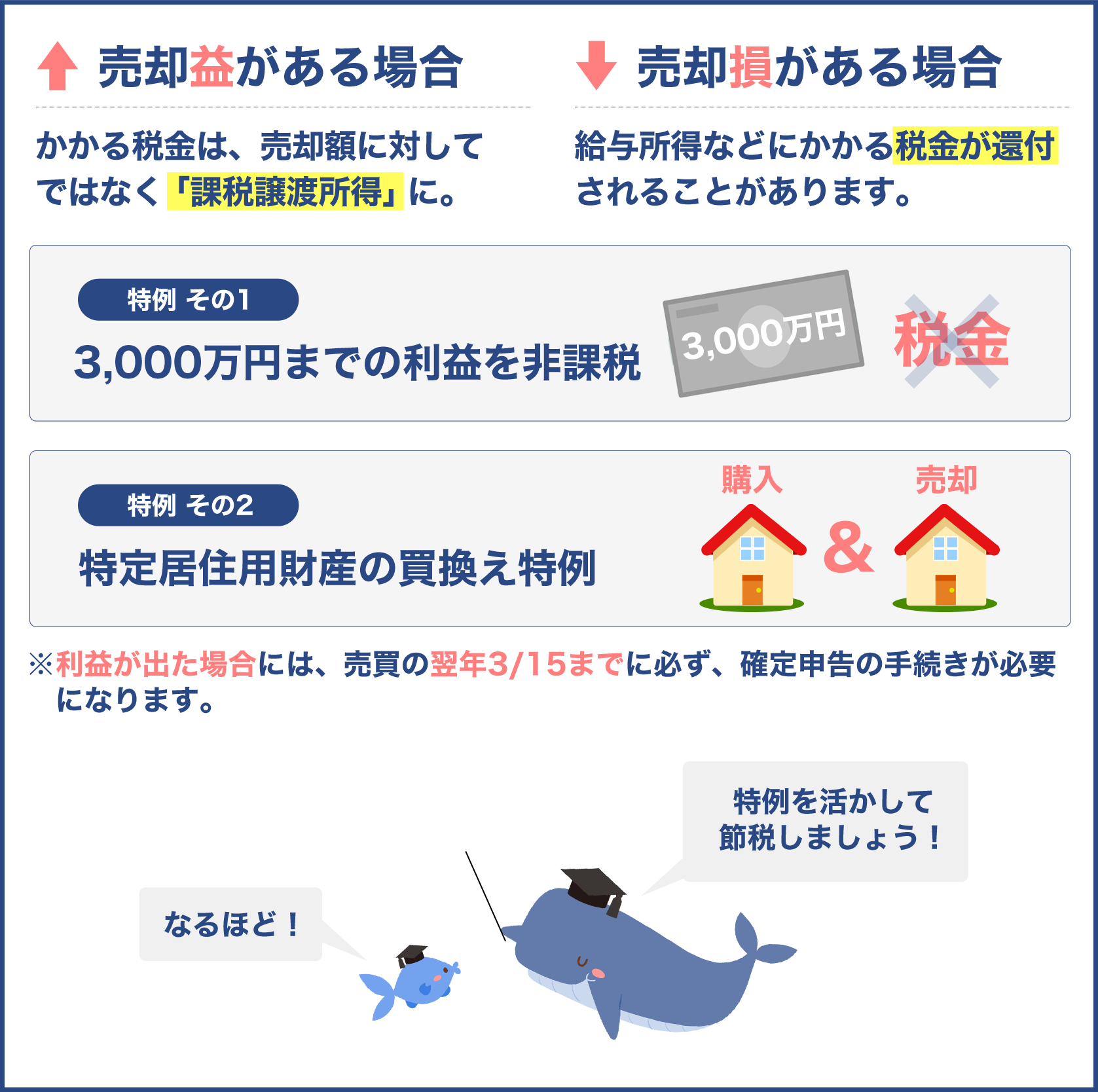

売却益が出た場合に課税される

不動産を売却した時に課せられる税金は、課税譲渡所得に対するものです。

そのため、マイナスである売却損では課税されず、売却益が出た場合のみ課税されます。

不動産購入時に支払う取得税や所有している期間に支払う固定資産税は固定資産税評価額を元に計算されるため、混同しがちです。

不動産の売却時にかかる税金=売却益に課税される税金と覚えておきましょう。

売却益にはどんな税金が課せられる?

売却益、すなわち課税譲渡所得に対して課税される税金は以下の通りです。

- 所得税・住民税

- 消費税

- 復興新税

- 印紙税

- 登録免許税

税金の種類と税率について詳しくみてみましょう。

所得税・住民税

所得税と住民税の税率は不動産を所有していた期間によって変わります。

| 所有期間 | 区分け | 所得税 | 住民税 |

|---|---|---|---|

| 5年以内 | 短期譲渡所得 | 30% | 9% |

| 5年超 | 長期譲渡所得 | 15% | 5% |

| 10年以内 | 課税譲渡所得が6000万円以下の部分 | 10% | 4% |

| 10年超 | 課税譲渡所得が6000万円超の部分 | 15% | 5% |

ご覧の通り、短期譲渡所得と長期譲渡所得では税率に20%もの差が生じます。

不動産を売却するなら、所有期間5年を超えてからの方が税負担は軽くなります。

出典:国税庁 No.3208 長期譲渡所得の税額の計算

出典:国税庁 No.3211 短期譲渡所得の税額の計算

所得税・住民税の計算方法

不動産を売却した際の所得税・住民税の税額は以下の計算式で求められます。

課税譲渡所得(売却益)×税率=所得税・住民税

消費税

消費税は、仲介手数料やその他諸費用に対して課税されます。

税率は10%です。

復興支援税

復興支援税は2013年から適用されている税金で、2011年の東日本大震災の復興費に充てられます。

こちらは課税譲渡所得に対して2.1%の税率が課せられます。

印紙税

印紙税は売買契約書に貼る印紙によって納めるもので、その税額は売買代金によって異なります。

以下の表は売買代金と税率をまとめたものです。

| 売買代金 | 税率 |

|---|---|

| 1万円超 10万円まで | 200円 |

| 10万円超 50万円まで | 200円 |

| 50万円超 100万円まで | 500円 |

| 100万円超 500万円まで | 1000円 |

| 500万円超 1000万円まで | 5000円 |

| 1000万円超 5000万円まで | 1万円 |

| 5000万円超 1億円まで | 3万円 |

| 1億円超 5億円まで | 6万円 |

| 5億円超 10億円まで | 16万円 |

上記の税率は、不動産譲渡契約書に適用される軽減措置に基づいたものです。

軽減措置は平成26年4月から令和2年までとされていましたが、延長が決まり、令和4年3月31日まで適用されることになりました。

登録免許税

登録免許税は、住宅ローンが残っている不動産を売却する場合にかかる税金です。

ローン残債がある不動産を売却する際は、残債を一括返済して抵当権を抹消する必要があります。

登録免許税は抵当権の登記を変更するときにかかるもので、一つの不動産に対し1000円の手数料を支払います。

手続きは司法書士が行うケースが多いため、税額と報酬を合わせて支払うことになります。

不動産売却の譲渡所得は分離課税!給与所得とは課税方法が異なる

不動産を売却した時の譲渡所得とサラリーマンの給与所得や事業所得では課税方法が異なります。

課税方法は2つあります。

給与所得や事業所得は総合課税、土地や建物の譲渡所得や株式等の譲渡所得などは分離課税となります。

総合課税の場合、全ての所得が対象所得となり、合計したものから各種の所得控除を差し引き、それに累進課税率を掛ける計算式となります。

分離課税の場合は、他の所得と合算せず、独自の税率をかける計算方式です。

不動産を売却して得た所得を総合課税とすると税の負担が大変大きくなってしまいます。

税負担を軽減するために、分離課税制度が設けられているのです。

不動産売却益の計算方法について

売却益のことはわかったけど、売却益か売却損かを知るにはどうしたらいいの?と思っている方も多いでしょう。

不動産を売却して売却益が出たかどうかを知るためには、はじめにお伝えした売却価格(譲渡価額)-取得費-諸経費-特別控除=課税譲渡所得額の計算式で求めることができます。

課税譲渡所得額がプラスであれば売却益、マイナスであれば売却損ということになります。

しかし、この計算をするには各費用の内容を把握し、その額を導き出さなければなりませんので少し複雑です。

ここからはその計算方法について、各費用の内容とともに詳しくお伝えしていきます。

以下の表は、課税譲渡所得額を算出するための計算式における各費用についてまとめたものです。

| 売却価格(譲渡価額) | 不動産を売却(譲渡)した金額 |

| 取得費 | 売却する不動産を購入するときにかかった金額 |

| 諸費用 | 不動産を譲渡するときにかかる諸費用の金額 |

| 特別控除 | 一定の条件を満たした場合に受けられる特例の控除額 |

上記の費用について、その内容や求める計算式についてみていきます。

売却価格(譲渡価額)

売却価格は不動産を譲渡した価格のことです。

3000万円で売却したとしたら、それが譲渡価額ということになります。

正確な金額を把握するために売買契約書を確認しましょう。

取得費

取得費は不動産を取得するとき、つまり購入するときにかかった費用のことです。

これには購入代金以外の諸費用も含まれます。

取得費を算出する計算式は以下の二つです。

①取得する際にかかった費用の総額-減価償却費

②売却金額×5%

①は実額法、②は概算法という計算式です。

これら二つの計算式を用いて計算し、高い方の金額を取得費とします。

出典:国税庁 No.3261 建物の取得費の計算

出典:国税庁 No.3258 取得費が分からないとき

では、それぞれの計算方法をさらに詳しく確認していきます。

①実額法の計算方法

実額法による計算式では、不動産の取得にかかった費用から所有期間に応じた減価償却費を差し引きます。

取得する際にかかった費用には以下の費用を加算します。

- 購入代金

- 建築代金

- 購入時に不動産会社等に支払った仲介手数料

- 売買契約書の印紙税

- 不動産取得税

- 登録免許税

- 司法書士への報酬

- リフォームした際のリフォーム代金

- 住宅ローンの保証料

等

取得費の計算においての購入費用とは、購入価額ではなく、購入する際にかかった費用の総額です。

購入費用が高いほど課税譲渡取得額を減額することができるため、実際にかかった費用をしっかりと把握しましょう。

各費用は売買契約書や契約時の領収書で確認できます。

減価償却費について

取得費の計算では、所有期間に応じた減価償却費も用います。

こちらに関しても別途計算が必要になりますので、詳しくみていきます。

減価償却とは、固定資産の購入金額を取得した時に全額経費として計上するのではなく、使用した期間に応じて分割して費用化することです。

簡単に言えば、年数が経過したことで減った価値を差し引くことになります。

所有期間が短ければ減価償却費は小さく、長ければ大きくなります。

取得費の計算に減価償却費分を入れないと計算結果が大きく変わりますので、忘れないようにしましょう。

複雑な計算となりますので、順を追って説明していきます。

減価償却費の算出は、次の計算式で求められます。

減価償却費=建物の取得価額×0.9×償却率×経過年数

計算を進める前に、次の内容を把握する必要があります。

- 購入費用の確認

- 償却率を計算する

では、手順に沿って各内容を確認していきます。

1.購入費用の確認

建物の購入費用(建物の取得価額)は売買契約書にて確認しましょう。

保管されていない場合は、仲介を依頼した不動産会社に問合せし、購入金額を確認します。

2.償却費を計算する

償却費は、法定耐用年数の1.5倍となります。

法定耐用年数とは固定資産の使用可能年数のことで、建物の構造や用途によって国が定めています。

法定耐用年数と法定耐用年数の1.5倍の償却率は、下記の表を参考にして下さい。

| 構造 | 法定耐用年数 | 法定耐用年数の1.5倍 | 償却率 |

|---|---|---|---|

| 鉄骨鉄筋コンクリート造 | 47 | 70 | 0.015 |

| 金属造(骨格の肉厚が4㎜を超える) | 34 | 51 | 0.02 |

| 金属造(骨格の肉厚が3㎜を超え4㎜以下) | 27 | 40 | 0.025 |

| 金属造(骨格の肉厚が3㎜以下) | 19 | 28 | 0.036 |

| 木造又は合成樹脂 | 22 | 33 | 0.031 |

| 木造モルタル造 | 20 | 30 | 0.034 |

4000万円で購入した新築戸建てが築10年になった場合と仮定して、減価償却費を計算してみます。

建物の取得価額×0.9×償却率×経過年数=減価償却費

4000万円×0.9×0.031×10年=1116万円

計算式に当てはめると、減価償却費は1116万円となりました。

減価償却費が判明したので、実額法で取得費を割り出してみましょう。

実額法では、取得する際にかかった費用の総額-減価償却費=取得費となります。

先ほどの例をこの計算式に当てはめると、4000万円-1116万円=2884万円です。

実額法での取得費は、2884万円となりました。

②概算法の計算方法

概算法で取得費を求めるには売却金額×5%=取得費の計算式を用います。

実額法の計算結果と比べ、どちらか高い方を取得費とします。

概算法は、不動産の正確な取得費が分からない場合に譲渡価額の5%を取得費にできる制度です。

不動産が古い場合などは、購入時の売買契約書が見つからないというケースも少なくありません。

そのような状況でも課税譲渡所得を計算できるよう、取得費を概算法で計算できるようになっているのです。

また、実際の取得費が5%に満たない場合でも、概算法を用いることが可能です。

2000万円の不動産を売却するにあたって取得費が分からない場合は、概算法によって2000万円×5%=100万円を取得費とすることができます。

但し概算法で導き出した取得費は多くの場合、課税譲渡所得を算出するうえで不利な数字となってしまいます。

明確な取得費を把握するためにも、売買契約書等は大切に保管しましょう。

概算法だとどうして不利になるのですか?

実際の概算法では多くの場合、購入価額が判明している実額法よりも取得費が少なくなります。

取得費が少ない=課税譲渡所得が大きくなる=課税譲渡所得に課せられる税額も大きくなってしまうのです。

ここまでが取得費の求め方です。

次は諸経費についてご説明します。

諸経費

課税譲渡所得額を計算するのに必要な諸経費とは、不動産の売却時にかかる費用のことです。

不動産売却時の諸経費を以下にまとめました。

- 売却時に不動産会社等に支払った仲介手数料

- 売買契約書の印紙税

- 登録免許税

- 司法書士への報酬

- 測量にかかった費用

- リフォームにかかった費用

- 取り壊しにかかった費用

等

これらはあくまでも売却時にかかる費用の代表的なものです。

正確な内容は各々で異なりますので、売買契約書等を確認しましょう。

特別控除

課税譲渡所得を計算するにあたっては、譲渡価額から特別控除額も差し引きます。

特別控除とは、不動産を売却する際にある一定の条件を満たす場合に特例として受けられるものです。

不動産売却益にかかる税金を節税する方法として最も有効なのが、特例による特別控除を受けることです。

不動産売却時の特例で代表的なものは、マイホームの3000万円特別控除です。

譲渡価額から取得費、諸経費、3000万円の特別控除を差し引くと、ほとんどの場合で課税譲渡所得がマイナスとなります。

つまり、売却益がでないため、課税されなくなるというわけです。

特例による特別控除は課税されるか?されないかの大きな決め手となりますので、各特例とその条件についてよく理解しておきましょう。

居住用住宅、マイホームを売却する場合に適用される可能性のある特例と控除額をまとめたものです。

| 特例による特別控除 | 控除額 |

|---|---|

| 居住用不動産を譲渡した場合の特例 | 3000万円 |

| 収用等に伴い代替資産を取得した場合の特例 | 課税繰延 |

| 収用等に伴い不動産を売却した場合の特例 | 5000万円 |

| 特定土地区画整理事業等のために不動産を売却した場合の特例 | 2000万円 |

| 特定住宅地造成事業等のために不動産を売却した場合の特例 | 1500万円 |

| 農地保有の合理化等のために不動産を売却した場合の特例 | 800万円 |

| 固定資産交換の特例 | 課税繰延 |

| 平成21・22年及び取得した不動産を売却した場合の特例 | 1000万円 |

ここまで、課税譲渡所得額を出すために必要な各費用の内容についてお伝えしました。

各費用が出たら、売却価格(譲渡価額)-取得費-諸経費-特別控除=課税譲渡所得額に実際の数字を当てはめて計算してみましょう。

合計がプラスになれば売却益、マイナスになれば売却損が発生したことになります。

不動産を売却したら確定申告が必要!

先述した通り、課税譲渡所得額は分離課税です。

給与所得等の他の所得と通算したり、相殺したりできません。

そのため売却益が出た場合は年末調整などとは別に確定申告する必要があります。

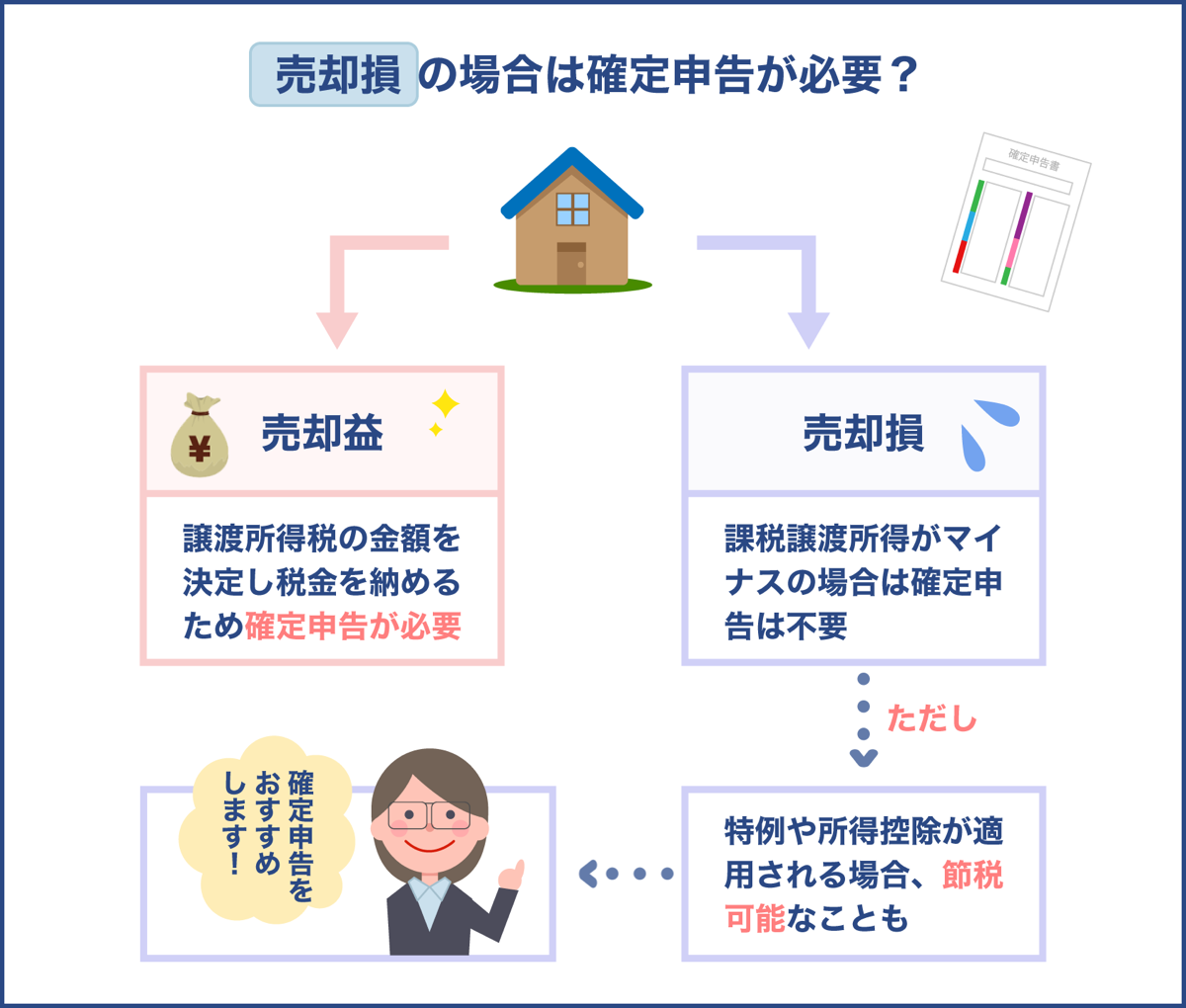

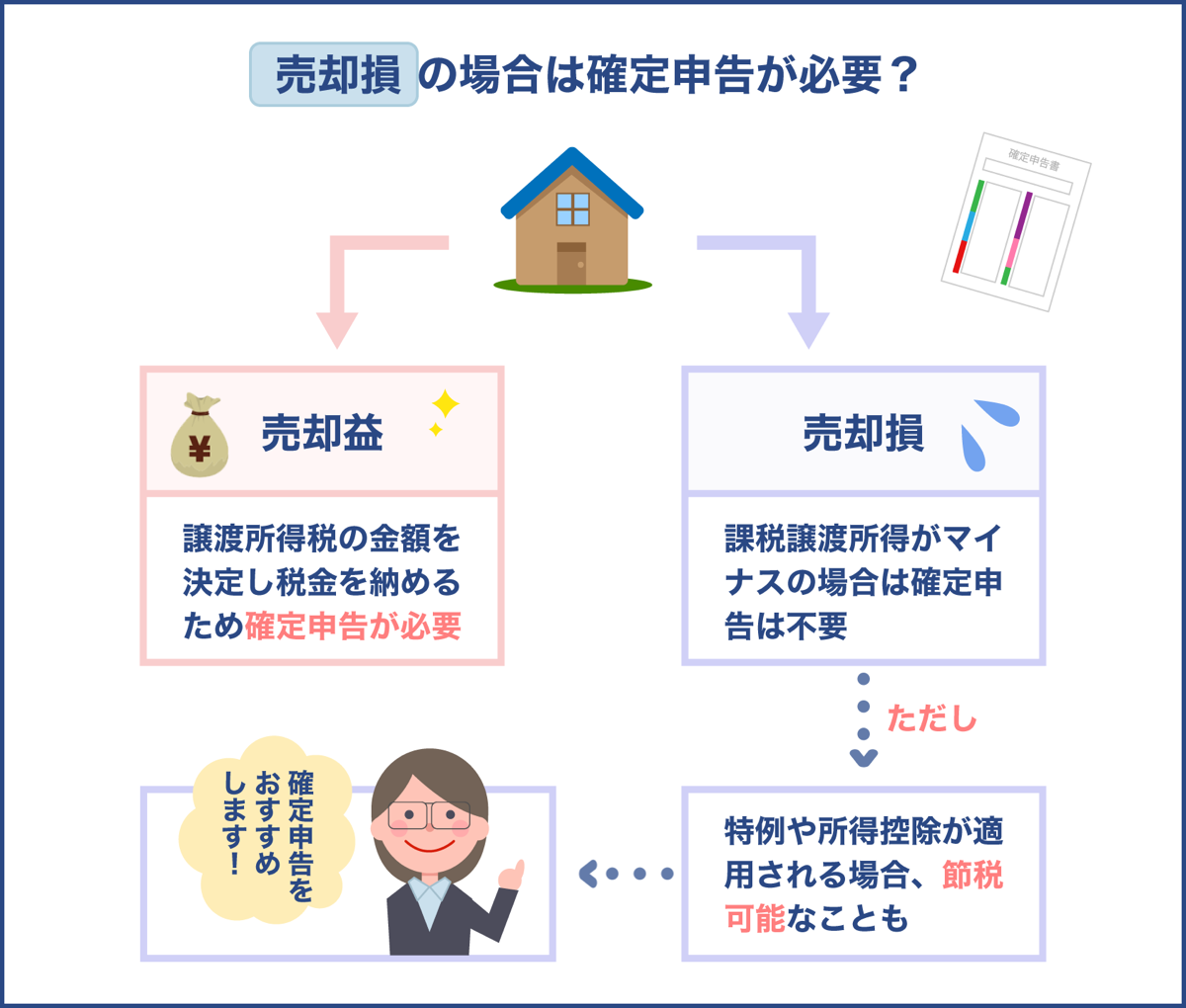

売却損の場合は確定申告の必要がない?

所得税や住民税等の税金が課せられるのは売却益が出た場合のみだと最初にお伝えしました。

ここで疑問になるのが、課税譲渡所得がマイナスの売却損になった場合の確定申告の必要性です。

課税譲渡所得がマイナスになった場合は非課税となりますので課税されることはありません。

よって、確定申告が必須ではありません。

但し、不動産売却時の特例や所得控除が適用されるケースでは、他の所得と損益通算して税金を抑えられる場合があります。

損益通算とは、給与所得などの他の所得から損失分を控除することです。

損益通算をしても課税譲渡所得がマイナスになる場合は、さらにその後三年間損益通算を行うことができ、所得税の節税が可能となります。

売却損が出たとしても、他の所得に関して税の節税効果を得られる可能性がありますので、確定申告することをおすすめします。

所得控除を続けて受ける場合は、売却した翌年だけでなく2年目以降も確定申告する必要があります。

不動産売却の確定申告ではないですよね?

どのような申告をすればよいですか?

繰越控除特例となりますので、損益申告用の確定申告を行いましょう。

不動産売却の確定申告はいつ?どこで行う?

不動産を売却したら、譲渡した翌年の2月16日~3月15日までの間に確定申告を行いましょう。(日時変更の可能性あり)

確定申告は個人で行う方法と税理士に依頼して行う方法があります。

個人で行う場合は、確定申告の時期に各市町村で臨時に設置される確定申告会場または税務署へ出向くか、電子申告納税システムイータックスで行います。

不動産売却の確定申告で必要な書類

不動産売却の確定申告で必要になるのは、以下の書類です。

- 確定申告書B様式

- 分離課税用申告書

- 譲渡所得の内訳書

- 不動産購入時の売買契約書

- 不動産売却時の売買契約書

- 仲介手数料の領収証

- 登記事項証明書

上記の書類は最低限必要な書類となりますので、早めに準備しておきましょう。

この他にも固定資産税の清算書や諸費用の領収証も揃えておくとよいでしょう。

売却益に課税される税金を安く抑える節税方法まとめ

不動産が高く売れて多くの利益が手元に残るのは喜ばしいことですが、売却益に税金がかかるとなると損をしたような気分になるでしょう。

でも節税方法を知っていれば、課税される税金を安く抑え、より多くの資金を残すことができます。

不動産売却では、取得費用や譲渡費用を大きく、譲渡所得を小さくすることが節税のポイントとなりますので覚えておきましょう。

そのポイントに則って、あらゆる節税方法をご紹介します。

売却益を節税するための基本

売却益を節税するために、以下の内容を覚えておきましょう。

- 明確な取得費を把握すること

- 取得費にできるものは加算すること

- 売却にかかる諸経費はもれなく計上すること

- 所有期間5年超を待って売却すること

不動産売却にかかる税金を節税する上で、これらは基本的な節税方法となります。

明確な取得費を把握すること

これは売却益の節税において、最も有効な方法です。

取得費の項目でもお伝えしましたが、実額法と概算法では、概算法の方が節税において不利になってしまうからです。

実額法であれば土地と建物を分けて計算できますし、減価償却分を差し引くことができるため、節税面では有利に働くと考えられます。

正確な課税譲渡所得額を導くためにも、明確な取得費を証明できるものを見つけましょう。

もし、不動産購入時の売買契約書が保管されておらず、取得費が分からない場合は、以下の方法で準備できます。

- 販売していた不動産会社から売買契約書の写しをもらう(新築の場合はディベロッパー、中古の場合は仲介を依頼した不動産会社や個人売主)

- 住宅ローンの金銭消費賃貸借契約書又は抵当権設定額から購入費を推測する

- 購入時に使用した銀行の通帳から購入費を推測する

- 市街地価格指数を元に土地の価格を、着工建築物構造別単価を元に建物の価格を推測する

売買契約書の写しを除いて、これらの資料は取得費の推測を行うためのものにすぎません。

しかし、税務署に対して取得費を証明するのには有効な資料となりますので、可能な限り準備した方が良いでしょう。

取得費にできるものは加算すること

取得費の項目でもお伝えした通り、取得費に含めるものは土地と建物の費用だけではありません。

不動産会社に支払った仲介手数料、印紙税や登録免許税等の税金、司法書士への報酬など、土地と建物の取得に際してかかる費用をすべて含めます。

立退料や購入時の引っ越し費用や設置料、これらも土地と建物の取得に明確に配分されるものですから加算しましょう。

但し、家具等のオプション類においては、取り外しできるものは加算対象外となります。

土地、建物と一体化しているものに関する費用のみが取得費に加算できるという点を覚えておきましょう。

売却にかかる諸経費はもれなく計上すること

こちらの費用についても、諸経費の項目でお伝えした費用を諸経費としてまとめて計上することが節税の基本です。

売却にかかる諸経費として認められるのは、支出の目的が専ら譲渡実現のためであり、その効果も譲渡に帰属するものと定められています。

そのため、不動産会社と媒介契約を結び、買主が決まるまでの間に行ったハウスクリーニングの費用も、諸経費として認められる可能性があります。

このような細かな支出に関しては、諸経費として含めてよいのか判断に迷うこともあるでしょう。

その場合は、税理士又は税務署に確認し、個別に判断してもらうことをおすすめします。

所有期間5年超を待って売却すること

売却益に課税される所得税と住民税は、所有期間によって税率が大きく変わります。

所有期間が5年以内であれば短期譲渡所得、5年を超えていれば長期譲渡所得となり、長期譲渡所得の方が20%も税率が小さくなります。

更に所有期間10年を超えれば特例が適用されますので、更に税率は小さくなります。

節税効果を得たい場合は5年超、あるいは10年超のタイミングを待って売却すると良いでしょう。

条件に合った各種特別控除を適用すると大きな節税効果を得られる

売却価額から差し引く特別控除額が大きいほど、課税譲渡所得額が小さくなります。

特別控除額は大きいため、一つでも適用されれば大きな節税効果を得られます。

マイホームの場合、3000万円特別控除が適用されるタイミングで売却する

住居用特例の代表的なものとして、マイホームの3000万円特別控除があります。

この特例はマイホームとしての以下の定義に該当していれば適用されます。

- 売却時に居住していること

- 転居している場合、その日から数えて3年後の年末までに売却すること

- 災害等で滅失した場合、その日から数えて3年後の年末までに敷地だけ売却すること

- 取り壊す場合、その日から数えて3年後の年末又はその日から一年以内の早い日までに売却すること

上記のいずれかを満たしていればマイホームとして認められます。

取り壊した後の更地を駐車場にしたりすると、居住用として認められません。

転居あるいは取り壊し後すぐのタイミングで売却すればマイホーム3000万円の特別控除が適用されますので、そのタイミングで売却するとよいでしょう。

マイホームを買い替えたときの特例を利用する

不動産を売却するにあたって、新居を購入する方は多いでしょう。

このような買替を行う場合、特例として課税繰延が可能となります。

例えば1000万円で購入したマイホームを5000万円で売却。

新居として7000万円のマイホームを購入したとしましょう。

この場合、4000万円が譲渡所得として課税対象となります。

ですが買替の特例を適用すると、売却した年の譲渡所得として課税されず、新居として購入したマイホームを将来売却する時まで繰り延べられるのです。

譲渡所得が買替代金の同額まで適用されますので、それを超えた分しか課税対象となりません。

特例の適用条件として、マイホームの定義を満たしていること、所有期間が10年を超えていることなどが挙げられます。

こちらの特例は譲渡所得が非課税になるのではなく、あくまでも次回まで繰り越されるものです。

また、マイホーム3000万円の特別控除を含む他の特例や、不動産所得税率の軽減措置とは併用できませんので注意しましょう。

住宅ローンが残っている場合も節税できる

不動産を売却するときローン残債が残っていることもあるでしょう。

ほとんどの場合、売却した分で残りのローンを支払い完済しますが、中には不動産が高く売れなかったためにローンを完済できないケースもあります。

ローン残債が売却額を上回っている状態、これをオーバーローンといいます。

居住用財産に係る譲渡損失の損失通算及び繰越控除の特例

オーバーローンの場合は、居住用財産に係る譲渡損失の損失通算及び繰越控除の特例が適用され、節税できる可能性があります。

この特例は、オーバーローンの金額を他の所得から控除できる仕組みです。

例えば給与所得1000万円の人が売却した不動産に300万円のオーバーローンがあったとしましょう。

確定申告で損益通算をすると300万円の控除することができます。

損益通算をした年の所得は1000万円-300万円=700万円となります。

会社側は1000万円の所得を前提として給与から天引きしていますので、源泉徴収税額から払いすぎた分を取り戻せるのです。

居住用財産に係る譲渡損失の損失通算及び繰越控除の特例は買替等を行わない売却で利用できる特例となっています。

相続した空き家を売却した場合も特例が適用される

相続した不動産を売却する場合、条件に該当すれば相続税の取得費加算の特例が適用されます。

この特例では、相続した不動産にこれまで支払った相続税の一部を取得費に加算することができます。

課税譲渡所得の計算では、売却価格から取得費が差し引かれます。

取得費が大きいほど課税譲渡所得額が小さくなりますので、譲渡所得税額が安くなり、節税効果を得られます。

相続税の取得費加算の特例の適用条件は以下の通りです。

- 相続や寄贈によって財産を取得した人

- 財産を取得した人に相続税が課税されている

- 相続発生の翌日から相続税の申告期限の翌日以降3年以内に売却している

3つ目の条件を簡単に説明すると、相続してから3年10ヶ月以内に相続した不動産を売却する必要があるということです。

相続した不動産を売却するなら、3年10ヶ月以内に売却手続きすると節税効果を得られるでしょう。

課税譲渡所得額を計算する前には様々な書類や特例の確認が必要ですね!

間違った内容のまま確定申告をしてしまった場合は修正申告が必要になりますし、納付すべき金額よりも少なく申告していた場合は過少申告加算税というペナルティを課せられます。

ミスを防ぐためにも、節税効果を得るためにも、必要となる書類は正確に準備しておきましょう。

ここまで、不動産売却益についてお伝えしてきました。

不動産売却益とは、売却価額から取得費・諸経費・特別控除を差し引いた額がプラスになっていた場合のことです。

この計算によって算出されるのは課税譲渡所得で、これがプラスであれば売却益、マイナスであれば売却損となります。

売却益が発生した場合は確定申告が必須となりますが、売却損では確定申告の義務はありません。

しかし損益通算等で他の所得で控除を受けられる可能性がありますので、節税対策として行うことをおすすめします。

売却益には所得税や住民税、印紙税等の税金が課せられます。

課税譲渡所得額が大きいほど課税される金額が大きくなりますので、売却益にかかる税金を節税するポイントは取得費・諸経費・特別控除の額を大きく、課税譲渡所得を小さくすることになります。

節税効果を得るためには、取得費と諸経費を漏れなく計上して加算し、正確な取得費を割り出すことが最も効果的です。

しかし、細かな部分については判断しづらい場合もあるでしょう。

認められないものを加算して計上してしまうと確定申告のミスとなりますので、判断に迷った場合は税理士や税務署に指示を仰ぐことが大切です。

その他、売却時に関わる特例を適用するのも大きな節税効果を得られる方法となります。

代表的なものや適用される可能性のあるものご紹介しましたが、不動産の特例は種類が多いため、自身でもよく確認してみましょう。

特例や控除と併用できないもの、タイミング次第で適用されないものがありますので、内容を確認して照らし合わせることが大切です。