家を急に売る事になっても税が掛かることを知らない方もいます。前に知っておけばじっくりと売る事に集中できる事もあるので計算の知識は大切です。

計算は、難しいと感じる方でも計算の全体を把握すれば、実際に計算するのはそれほど難しくないです。

節税になる特例や控除があるので、前もってしっかりとポイントを押さえておけば、スムーズに処理が可能です。

あり得るケースとして相続をした空き家の税の特例もあり、一緒に覚えておくと良いです。

売る時に税の事を事前に知っていれば、販売の価格を決める時にも大切な情報となります。

売る時の税が幾らになるか、売る時の税の対策、実際の税の計算や売却の税のポイントを紹介します。

勉強になります!

家の売却に必要な税はいくらか?

家を売りたいと考えると気になる事として税です。売る時の税には、必ず払う税と、必要に応じて払う税とがあるので事前に把握しておいた方が良いです。

種類を見ると、印紙についての税などの様なそれほど気にならない金額のものもあります。

それに対して、売る際に名義についての変更をするため登録の免許についての税が必要になり、固定資産における税の評価における額の2.0%です。

実際に家を売る際に必要なこととして、譲渡についての所得における税を節税するための特例や控除の処理があります。

受けられる控除は事前に覚えて使った方が良いです。また、売る時はいつ所得の税や住民の税を払うのか知っておく事も大切です。

所得の税と、住民における税の払う期日はそれぞれ異なるため意識して処理をするのがおすすめです。期日を曖昧にしておくと期日に間に合わない事もあるので気を付けましょう。

売る時に必ず払う税金の種類

家を売る時に必ず払うのは2つあります。1つは、印紙の税で売る時の契約書で使う印紙の税となっています。

印紙税については、下記をご覧ください。

契約書や領収書と印紙税(平成19年4月)

これは1万円以上の契約時に課税され多くの方が聞いた事があります。売る時は、その金額が多額になるため印紙で数万円になるケースもあるので注意が必要です。

また、課税の対象となる文章を見てみると、契約書や手形、株券、領収書があります。印紙の税を納める義務のある方は、課税される文章を作成した方になるため、家を売る時は売る方が払うシステムになっています。

次に登録の免許の税ですが、不動産の名義変更の手続きで必要になります。これらを事前にチェックしておく事は、売りのお金の計算を確実にやるためにも大切です。

売る時に払う税

| 税の種類 | 内容 |

| 印紙の税 | 売る際の契約で使う印紙の税 |

| 登録の免許税 | 登記の名義についての変更の際の税 |

登録免許の税の内容

売る時に必須となるのは、登録の免許の税と収入印紙の税ですが普段扱う事がそれほどないので、それぞれの詳細を知っている方は少ないです。

登録の税は、家を買う側と売る側の両方が負担する税で、売る時は、固定資産の税の評価額の2%と決まっています。

登録について見てみると相続の所有権の移転についても0.4%の課税となります。他には贈与による所有権についての移転は、2%となっているので一緒に覚えておくと良いです。

計算の元となっている固定資産の税の評価額である不動産の価格は、役場で管理されている固定資産の課税台帳の価格になり、証明書は役場で発行します。

土地を売る時の登録の免許の税は、同じ2%となっているので土地と家を一緒に売る方は知っておいた方が良いです。

必要なケースもある税金

必要な時もある税として、所得の税や住民の税、復興特別の税が挙げられます。

この税は、売却益が発生した時に払う税なので意識すべきです。仮りに売った事で利益にならなかったケースでは、これらを払わなくて良いので、売る際に利益が上がるか事前に知っておくと良いです。

売った場合で利益である譲渡の所得が出ない場合は、家を買った値段より安く売ったケースや、譲渡の所得が3000万円以下の時、住み替えるために家を売ったケースがあり、この場合は所得の税を払う必要がないです。

実際には多くの方は3000万円以下の所得で特別な控除を受けるので、所得の税、住民の税、復興特別の税を払っている方は少ないです。復興特別の税は、東日本大震災の復興に使うために創設された税の事です。

譲渡の所得税を節税可能な控除や特例

譲渡の所得の税は、売る時に高くなる可能性のある税です。

譲渡の所得は、家を売る際に出る利益の事です。譲渡における所得は、住民の税や所得の税を払う必要があり、この税の事を譲渡の所得の税と言います。

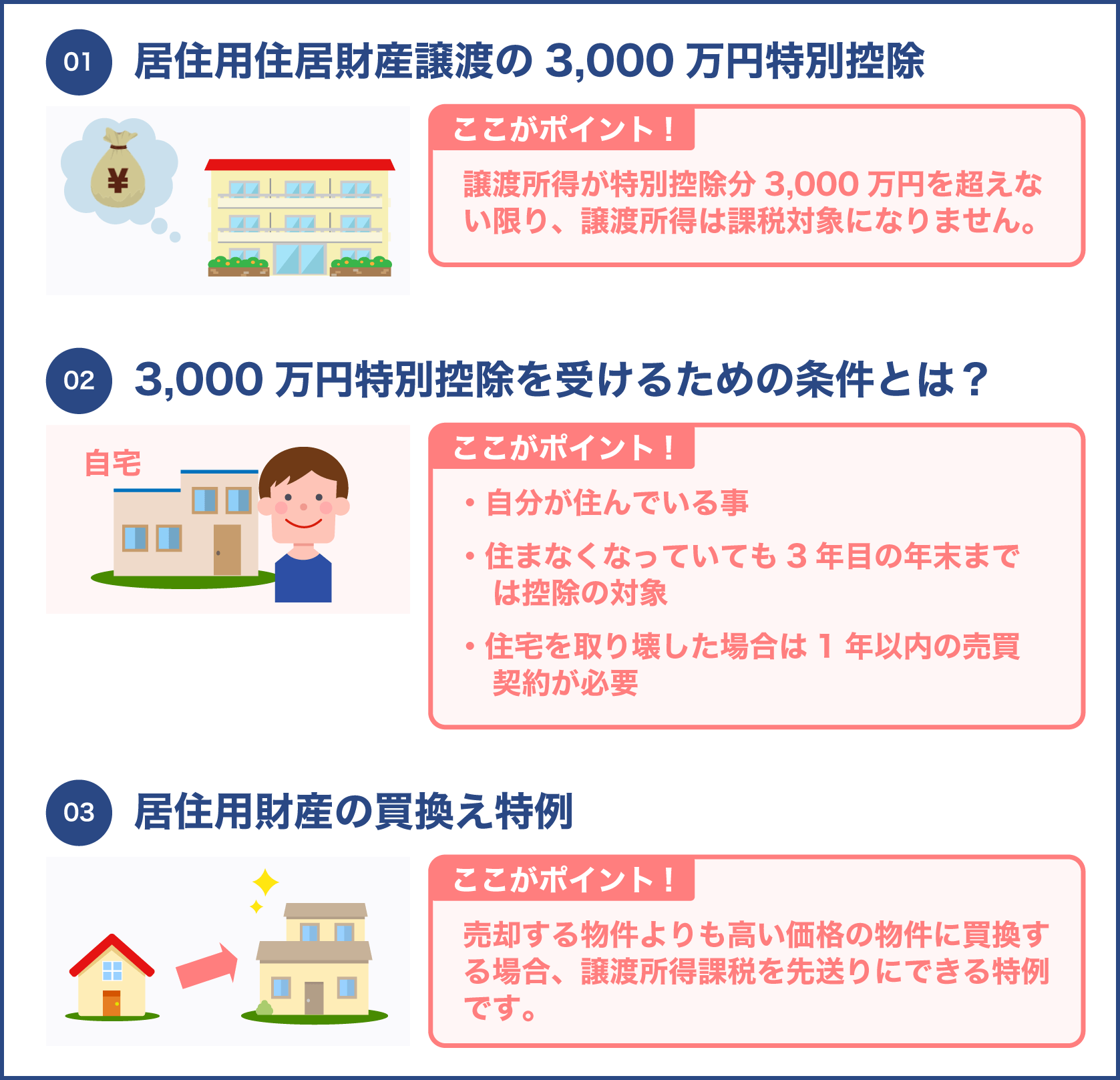

売った時に得したケースで使える控と特例が存在します。はじめに3000万円の特別な控除を見てみると、家の条件を満たした場合譲渡の所得から3000万円まで控除を受けられます。

制度は多くの方が利用出来るので、売る予定の方はしっかり把握する事です。特例は、相続した家を売る時に受けられる、取得の加算があります。

相続した家を売った事でプラスになった場合は、譲渡の所得の税と住民の税を払う事になりますが、加算を使うと、節税出来ます。取得の費に相続の税額を加算して良いです。

結果として課税の対象額を減らす事が可能です。取得の費とは、売った地や家の買った時の金額、購入手数料などを意味します。

住民税や所得税の払う時期

所得の税の支払いは、確定の申告をする手順となります。対象のとなる期間は、1月1日から12月31日までの1年の間で、この間に発生した所得が対象となります。

支払いの期日は、翌年の3月15日となり、手元に税の分の額を残しておくことがポイントです。

売った事で手元にお金がある関係ですぐに使ってしまっては、税を払う金額がなくなる可能性があるので気を付けましょう。

分かりました!

住民の税の払う時期は、2つのケースが存在します。個人の方が納付する事を普通徴収と言って年に4回に分けて払うシステムです。

もう1つの払い方は、特別徴収になりこの場合会社が社員の給料から住民の税を天引きします。特別徴収の時期は、6月から翌年の5月まで等分して天引きです。

売る時における税の対策

家を売る時の注意すべき点はいくつかあり、前もって知っておくことで処理もスムーズに済みます。

例は、計算する時に必要になる取得の費をしっかりと計算します。取得の費によって実際に払うことになる税も変わります。

曖昧な計算ではなくて、確実な計算が必要です。売る家を所有していた年数により税の率は変化するのでポイントと言えます。

節税は、素人の方が理解出来る範囲には限界があるので、専門の不動産屋に相談するのもおすすめです。

売る計画を立てている段階で相談出来れば、良いアドバイスをもらう事も可能でしょう。売る時には、様々な法律が関係するため、自ら処理出来る範囲外のケースもあるので客観的な助言をしてくれるプロに相談すると納得のいく売りが出来ます。

取得の費を確実に計算する

譲渡の所得の税で大切な事が取得の費をしっかりと計算する事です。取得の費は、下記の式により出します。

取得の費は、購入額から減価の償却の費を引いた額となります。

購入の価格は、家を買った額、買う時に払った仲介の手数料、司法書士への報酬等を含みます。減価の償却の費は、家の購入の代金と償却率、経験年数により決まります。

取得の費の計算

| 取得の費=購入の価格―減価の償却の費 |

前述の取得の費の計算は、厳密に計算する時に使用され、概算の計算もあり家の購入の時の書類などを無くしてしまった場合に使われます。

概算を概算取得の費と言って家の取得の費がはっきりと分からない時に、譲渡の価格の5%を取得の費に出来る制度を言います。

この計算では不利になるケースもあるので、家を買った時の大切な売買の契約書などは厳重に保管するのが大切です。

所有期間によって税率が変わる

家を売った時の譲渡の所得の税は、家を持っていた期間によって変化して計算が異なり注意が必要です。

下記の表の様に持っていた期間が5年以下のケースでは、税の率は39.63%となります。長期に分けられる5年を超える所有の期間では、税の率は20.315%となり5年以下と20%も低くなります。

払う税を考えると、所得の額がこれだけ変わる事は、払う方からすると重要です。税率が使われるのは譲渡の所得に対してで、譲渡の所得は譲渡の収入から取得の費と譲渡の費用や特別の控除額を引いた額となります。

税率が変化する事を知っていればより計画的に税を考慮して家の売却をする事が可能です。

| 区分 | 所有していた期間 | 税のついての率 |

| 短期における譲渡所得の額 | 5年以下 | 39.63% |

| 長期における譲渡所得の額 | 5年を超える | 20.315% |

譲渡の損失が出たら損益における通算、繰越についての控除をする

家を売る時は、損失が出るケースもあるため事前にどの様に対処したら良いか知っておくと安心です。

処理としては、損益についての通算と繰越における控除の方法があります。この特例は、5年を超えて持っていた家を売って損失が出た場合に源泉における徴収の額が戻るシステムです。

特徴としては、売った事で出た損失を次の年から3年間、給料等の損益について通算をする事が可能です。

損益についての通算とは、プラスになっている給料所得と損失の出た家の譲渡についてのマイナスの所得を合算する事が出来て結果としてトータルの所得を下げる事が出来ます。

繰越についての控除は、売った年の次の年から3年間控除されますが、控除される限度額が決まっています。

限度額は、譲渡の価格から取得の費と譲渡の費用を引いた金額となります。

この特例のポイントとして、損失が出たら損失通算が繰越の控除が3年間出来る点なので損失が出る可能性のある場合は、特に覚えておくと良いです

住宅ローンにおける控除を使う

マンション等のケースでは、住宅についてのローンにおける控除が使える場合があり知っておいた方が自分に有利に働く事があります。

住宅についてのローンの控除を受けるためには、譲渡における価格から取得費と譲渡についての費用を引いた課税の譲渡所得がマイナスになる条件があります。

マンションを売る際には、多くのケースで譲渡における所得がマイナスになるので住宅におけるローンの控除を受けるのが普通でしょう。

この制度は、マンションを売る際にマイナスになる方が多い事も考慮されて、住宅における控除を受けられるようになっているものです。

住宅ローンの控除は2つあり、1つ目として、居住用の財産の買換えにおける譲渡の損失についての損益の通算と繰越における控除があり、2つ目として居住用の財産に関する譲渡の損失についての損益の通算と、繰越における控除の特例となっています。

相続をした空き家を売った際の特例を受ける

売る際の税金の対策として、相続した空き家を売った時の特例があります。

この特例は、3000万円の控除を受ける事が出来るので、利用を検討すると良いでしょう。内容としては、譲渡所得が3000万円の場合は、譲渡所得税が無くなります。

ただしいくつかの条件を満たしている必要があり、例えば昭和56年5月31日以前に建てられた家である事や、マンションでないこと、売る時の耐震基準を満たしている家である事などが挙げられます。

これ以外にも条件はありますが、相続した空き家を売る予定の方は一度条件を満たせるかチェックしてみるのも大切です。

条件にある耐震基準を満たせないケースでは、耐震リフォームをする方法もあります。

譲渡所得は、売った価格から取得の費と譲渡の費用を引いた金額で、3000万円以下なら条件を満たす場合、譲渡所得税がゼロとなります。空き家の数も最近では多いので、特別に控除される特例に該当する空き家もあるでしょう。

節税の知識のある税理士に相談する

他の税の対策として、節税について詳しい税理士に相談することも良いです。

税理士に相談する事は、お金が相当掛かると考えますが、初回の相談については無料といった税理士もいるので一度相談してみるのもおすすめです。

自ら譲渡所得を計算してどの程度の税を払う事になるかやってみる自信がない方などは、税理士に相談して処理を進めるのも一つの方法です。

ある程度自分で売った際に必要な税について勉強して、知識不足な点について無料相談で質問してみるのも選択肢です。それでもどうしても理解出来ない事があれば、報酬額を税理士に払って相談するケースもあります。

家を売る際の税の計算方法

家を売却する時に重要なのが、利益が上がるかどうかがポイントになります。

その為には、譲渡所得を把握するだけでなく、取得の費や譲渡の費用なども計算する必要があります。

税を計算して譲渡による利益が出た場合は、条件を満たせば色々な特例を受ける事が出来ることも押さえておくと良いです。

これとは逆に売った事で赤字になるケースもあります。損失になった時も、特例を利用できるので赤字になる可能性がある方は要チェックでしょう。

利益が出るかどうかを把握するには、はじめに家についての取得の費と譲渡における費用を計算しておくと全体が見えてくるので、早めに試算すると良いです。

利益が出ても税を沢山払うと考える方も多いですが、実際には3000万円の特別な控除の特例なども利用できるケースもあるので覚えておくと冷静に税の処理に対応出来ます。

譲渡における所得の金額の出し方

税を知る上でポイントなのが譲渡における所得を計算することです。

譲渡における所得は、収入の額から取得の費と譲渡における費用、特別の控除額を引いた額となります。

実際の税の額は、課税の譲渡における所得について税率を掛けて計算されます。家の所有期間によって長期の譲渡における所得と、短期の譲渡による所得に分かれますが、この2種類の税率にはおよそ2倍の差があるので注意が必要です。

また、マイホームを売った際の軽減における税率の特例もあるので知っておくと良いです。これは自分が住んでいた家を売って、条件を満たした場合に、通常よりも低い税の率になる特例となっています。

特例の条件は、国内にある自分の家を売るか、家とともに土地を売ることが条件の一つとなっています。

他の条件として、売った年の1月1日に売った家や土地の所有期間が両方とも10年を超えている必要があります。特例を受ける為の条件は全部で5つあり、税率を下げる為には要チェックです。

売る時期で税金も変わる

税の計算をする際に重要になることは、売る時期によって額が変動する事です。何も知らないで悪い時期に売れば損をする可能性があります。

早めに売る事が出来なければ、受ける事の不可能になる特例もあります。例としては、3000万円の特別な控除については、住まなくなった日から計算して3年が経つ日が属する年の年末までに売る必要があります。

この条件を知らないでいると特例を受けるチャンスを逃す事になります。また、売る時の税は家を所有していた期間によって変わるので、5年を超えるのを待つ事もポイントです。

特に売ろうと考えている時期が、もう少しで所有の期間が5年を超える時は少し待つことで税の率を下げる事が可能です。

この処理は難しい流れではないですが、事前に期間によって税率が変わる事を知っておくことはポイントです。

売った事で譲渡益があるケース

税の計算で必要な知識として、利益が上がった場合における特例の利用があります。

売った事で利益になるケースでは、下記の表の様に3000万円の特別な控除や10年超の所有における軽減率の特例、特定の居住用の財産における買換えの特例があります。

譲渡における所得の計算で必要な特例として買換えの特例があり、内容としては家を売った金額より新しい家の購入の際の取得費が高い場合は課税されない制度なので利用者もかなりいます。

これらの特例を事前に知っておく事で、売る前にどの程度自分の手元にお金が残るのか把握できます。3000万円の控除については、該当する方はかなりいるので利用する事を前提に家を売ると安心して処理を進める事が可能です。

| 特例 | 内容 |

| 3000万円の特別な控除 | 譲渡の所得から3000万円を控除 |

| 10年超の所有における軽減率の特例 | 3000万円の控除の後の譲渡における所得に軽減の税率を適用 |

| 特定の居住用の財産における買換えの特例 | 譲渡における所得より買換えの資産の取得費が少なければ課税 |

売った事で譲渡による損失が出た場合

税の計算であり得る譲渡における損失が発生した場合の計算として、マンションを売ったケースを考えます。

マンションは赤字になるケースが多いので計算にも注意が必要です。計算は、最初に譲渡における計算をします。

譲渡における所得は、売った価格から取得の費と譲渡についての費用を引く事で出します。

この時点で損が出ていると課税されませんが、さらに損益についての通算の特例を使用すれば、給与につていの所得の税を節税する事が可能です。

計算としては、給与の所得から家の譲渡についての損失を引いても損失が残る場合は、次の年以降3年間において繰越の控除を受ける事が出来ます。

仮に売った事で損失が出た時は、繰越についての控除がある事を知っていれば、焦らず節税の対策を立てる事が出来ます。

売却益がどうなるかが大切

家を売る事が初めての方が多いですが、税の計算をする時のポイントとして売った時に利益が出るか損失になるかが大切です。

売る方が一番気なる事であり大切な事です。どちらのケースになるかによって必要とされる制度の知識が異なります。

家を売った時の税の処理では、確定申告をする事になります。注意点として、利益が出ても赤字でも確定における申告をする点が挙げられます。

利益になっているのに確定における申告をしていないことは法的に問題になる事もあるので気をつけましょう。

また、赤字であっても確定における申告をする事で税を減らす事が出来ます。

この様に損益に関係なく確定における申告をしますが、確定における申告をまだした事がない方は、早めに準備を開始して期日である3月15日に間に合うように処理することが大切です。

最近では確定における申告は、税務署における受付、確定における申告会場、e-taxで電子処理等があり都合に合わせて選択出来ます。

売る時の税金に関するポイント

売る時の大きな税のポイントはいくつかあり、譲渡における所得の大幅な控除があります。

節税をしたいけどどうしたら良いか分からない方も、この控除についてはしっかりと理解しておく必要があります。

曖昧な理解で計算すると後で後悔することになります。3000万円の特別の控除等は利用する可能性が高い制度でもあるので、念頭に入れておく必要があります。

また、売る時の税を理解する際に知っておくべき事として、分離課税が挙げられます。

家を売った時の税は、分離する課税に該当するため他の所得と合算しないで分けて課税する流れになっています。

分離する課税ではなくて他の課税を総合課税と言って計算の仕方も分離する課税と事なるので混乱しない様に区別して覚えておくと良いです。

譲渡による所得の大幅な控除

税の上で大幅な控除がされる3000万円の特別控除ですが、特例を受けるためにはいくつかの条件を満たしている必要があります。

多少面倒でも自ら条件を満たしているかチェックすると控除の全体を理解出来ます。条件は、自らが住んでいた家または家と土地を売った場合や、実際に住んでいた家であれば一定の期間中に売ること等あります。

最初から3000万円の特例を受けられると考えるよりも、しっかり条件を満たすかチェックして計画的に家を売ることがポイントでしょう。

別の特例の条件として、家を壊してから譲渡の契約をするまでの間、貸駐車場等で利用していない事などもあります。これらの条件は、事前に知っていれば満たせる内容なので、計画的に家を売るために税の知識を身に付けることは重要です。

譲渡における所得は分離課税

家を売る際の譲渡における所得は分離される課税になりますが、その内容について把握しておくことも税金を考える上での大きな項目です。

分離される課税の利点は、税の負担を減らせる点です。総合課税の対象とする所得が小さく、分離される課税が大きい場合でもトータルでの税における負担は小さくなります。

この様な特徴がある分離される課税は、分かりにくい場合もありますが、売る方から見れば良い制度です。

別の利点としては、売った事で赤字になっても合算して損益における通算が可能な点です。普通は合算しない考えが分離される課税ですが、損失が発生した時は損益における通算をする事で税を下げる事が出来ます。

理解しにくい点もある分離される課税ですが、不明な事はプロに相談しても良いです。

売る際の消費税とは?

気になる事として、家を売る際に消費税は必要になるかがあります。結果から言えば、個人で家を売却する場合は、下の表の様に非課税となっています。

これは個人の方が事業として家を売っているわけではないので課税されない点がポイントです。

課税されないのが常識であると考える方でも、本当に消費税を理解する事もポイントです。事業として中古の住宅を販売する事業者は課税の対象となるので混同しないようにしましょう。

注意点として、個人であるから非課税になるのではなくて、事業者でない個人なので課税の対象外となる事です。そのため事業で売る際には、課税の対象となる点が注意が必要です。

| 売る方 | 課税の有無 |

| 中古の住宅を事業として販売する事業者 | 課税の対象 |

| 個人で家を持っている方が事業として販売しないケース | 課税の対象外 |

売却の価格は税を考えて決める

売る時における税の注意点として、税を先に計算して売る価格を決める事です。理由としては、いくらで売れたかによって所得税の額が変わるため、税の計算は事前にする必要があります。

もちろんどの程度の利益を出すかも大切ですが、税の計算は慎重にするに越したことはないです。先に計算しないで曖昧な価格の決め方で売れば、後で税の対応に困ることになります。

家の値段の決め方は、不動産屋と相談して決める事もポイントで自ら調査出来る範囲を超えた情報を提供してくれるケースもあります。

不動産屋はインターネットで一括で査定できるシステムもあるので利用してみる価値は十分にあります。

いくつかの不動産屋に不明な点を聞いてみると、問題がクリアになるケースもあります。

家を売ることが初めての方が多いですが、不動産屋であれば売るための処理や流れといった基本的な事も教えてくれるのでおすすめです。

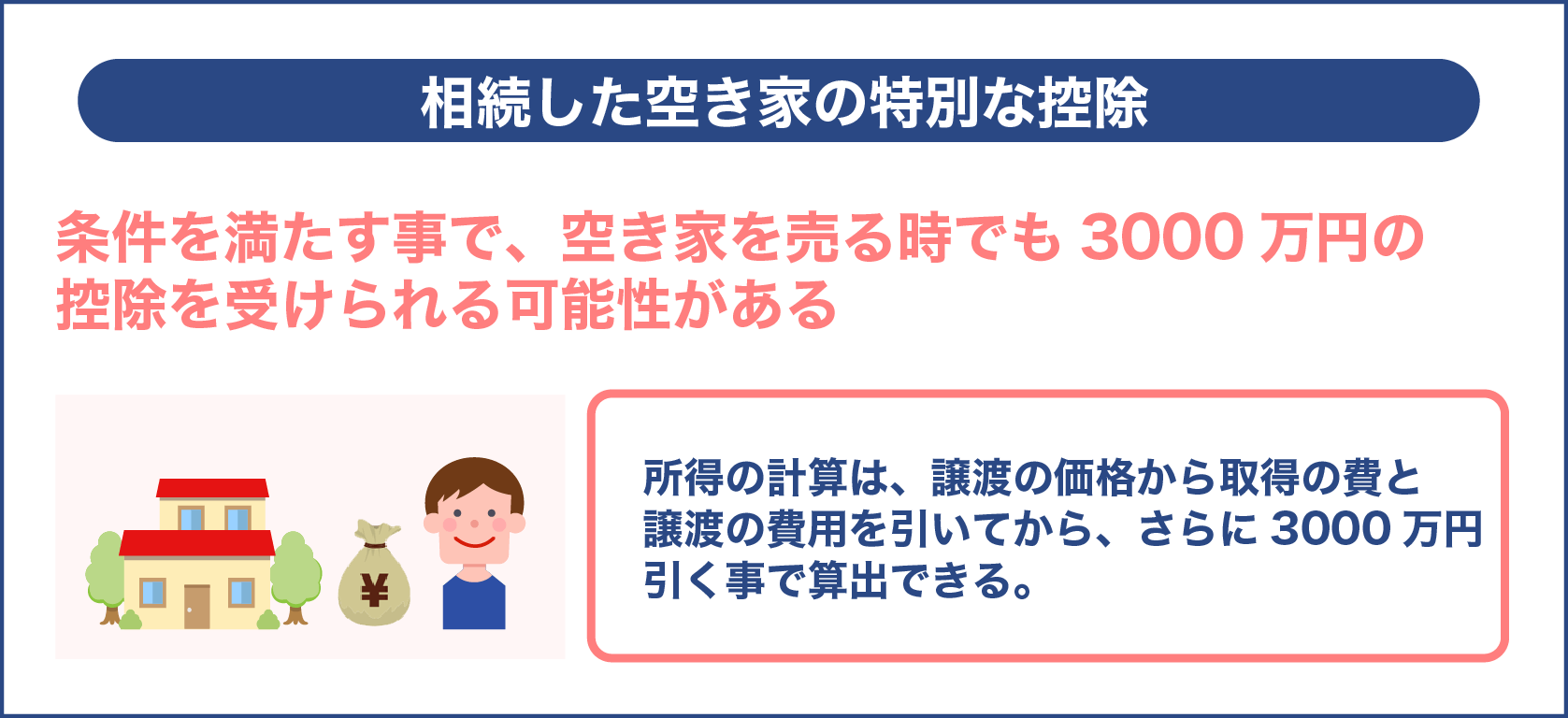

相続した空き家の特別な控除

良くあるケースとして、相続した空き家を売る場合があります。一般的に相続した家の場合で自宅でない時でも特別な控除が受けられる時があります。

条件を満たす事で、空き家を売る時でも3000万円の控除を受けられる可能性があります。

このケースにおける譲渡による所得の計算は、譲渡の価格から取得の費と譲渡の費用を引いてから、さらに3000万円引く事で算出します。

知っておいた方が良い控除の条件は、相続の直前に被相続人が住んでいた家である事やマンション等以外の家であることなどがあります。

ここで言う被相続人とは、一般的に言われている故人の事をいって相続人は、相続を受ける方を意味します。

マンションは、3000万円の特別な控除を受ける事が出来ない点は、多くの方に関係する事なので覚えておくと良いです。

この控除の条件を事前に覚えておけば良かったというケースにならないためにも特別な控除について知っておくべきです。

まとめ

これまで家を売る時の税金や対策、計算、税金のポイントを見てきましたが、事前に知っておくべき事がかなりあるのが家を売る際の気を付ける事です。

頻繁に家を売る機会はないので、家を売る事自体で税を払うのかしっかり把握していない場合もあります。

また、家を売る時には、必ず必要となる税とその時により払う事になる税とがあり区別して知っておくのがおすすめです。

分けて覚えていないと税の事で混乱する原因にもなります。家を売る時は、不動産屋に協力してもらいますが実際に自らが税について一定の理解と知識を持っていないと、本当に納得にいく販売は出来ないでしょう。

売る時の税の対策として、どのようなケースに自らが該当するかによって対応は変わってきます。

税金の計算における大切な事として、売る時期によって税も変わる点があり計画性ももって売る事が重要です。時間に余裕がなく計画性がない家の販売では、良い売りにはならない事もあるので前もって予定を組むのがおすすめです。