不動産を売却をしたその年は、年金が減額されるという話を聞いたことがあるかもしれません。

売却の利益が大きいと支給される年金額が減らされるという噂を時々聞くことがあります。

本当に不動産売却をすることで年金が減額されてしまうのか?

すでに年金を受給している人が不動産売却をした場合、確定申告が必要なのかどうかも気になる点です。

年金受給者の確定申告の必要性や、働きながら年金支給を受けている人の年末調整について説明します。

不動産売却時に課せられる税金の種類と節税の方法についても紹介していきます。

不動産を売却したら年金が減額になると聞いたことがあります

本当に減額されるのか調べるため、まずは年金の基本的な情報について知っておきましょう

目次

不動産売却に年金の知識は必要なの?年金の5種類を知ろう

不動産売却をする際に年金の正確な知識は必要です。

年金について正しく理解していると、不動産売却をしたときに自分の年金がどう影響を受けるのかが分かります。

不動産を売ることで年金が減額されるか考える前に、まず年金の基本情報を確認しておきましょう。

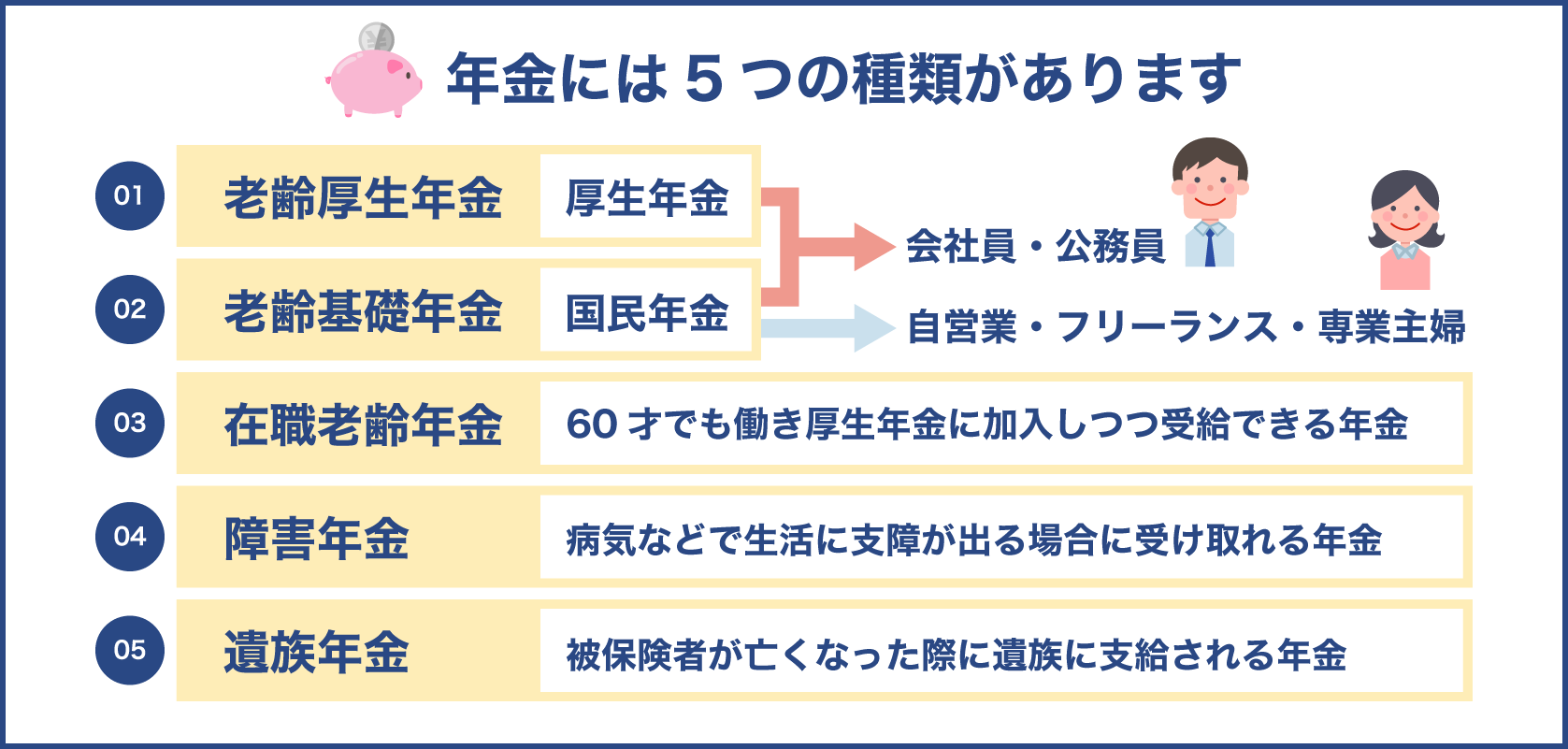

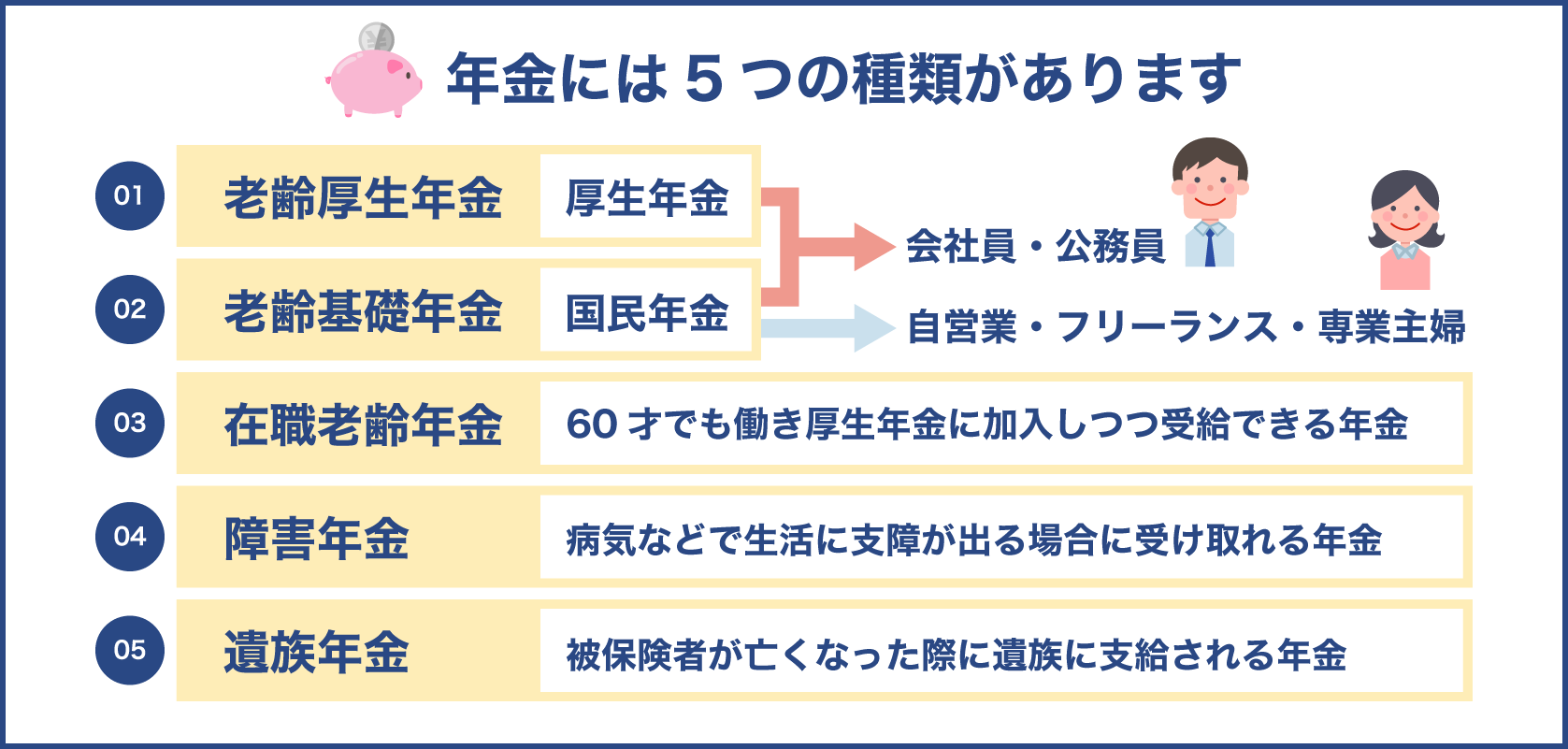

一般的に年金には5つの種類があります。

老齢厚生年金は厚生年金に加入している人が受け取る年金です。

次の老齢基礎年金は国民年金に加入している人が受け取る年金のことです。

国民年金とは、会社員以外の個人事業主や専業主婦などが加入する年金です。

二つの年金情報を表にまとめたのでご覧ください。

| 職種 | 加入している年金の種類 | 受給する年金の種類 |

|---|---|---|

| 自営業・フリーランス | 国民年金 | 老齢基礎年金 |

| 会社員・公務員 | 国民年金&厚生年金 | 老齢基礎年金&老齢厚生年金 |

| 専業主婦 | 国民年金 | 老齢基礎年金 |

全ての人が厚生年金と国民年金のいずれかに加入しているので、受給要件を満たした段階で老齢厚生年金か老齢基礎年金を受け取ります。

厳密に言うと厚生年金に加入している人は、国民年金と厚生年金の両方に加入しています。

そのため、年金を受給する際は老齢基礎年金と老齢厚生年金の両方を受給することになります。

覚えておきたい別の年金は、在職老齢年金です。

在職老齢年金とは60才になっても働き続け、厚生年金に加入しつつ受給できる年金のことです。

しかし勤めている会社からの給料やボーナスの額によって、受給額が減ったり全額支給停止になったりすることがあります。

障害年金とは病気やケガによって普段の生活に支障が出る場合に受け取れる年金で、65歳になっていなくても受給できます。

受給額は障害の程度によって3段階に分けられ、毎年見直しが行われます。

障害年金の支給内容は国民年金と厚生年金に加入しているかによって変わります。

| 項目 | 障害基礎年金 | 障害厚生年金 |

|---|---|---|

| 1級 | 779,300円×1.25+子供の有無 | 報酬に応じた年金額×1.25+配偶者の加給年金額 |

| 2級 | 779,300円+子供の有無 | 報酬に応じた年金額+配偶者の加給年金額 |

| 3級 | 報酬に応じた年金額 最低保障額584,500円 |

障害基礎年金は子供の人数によって加算額が変わります。

子供2人までは224,300円が加算され、3人目以降は1人74,800円が加算されます。

障害厚生年金の配偶者への加給年金額は、被保険者に生計を依存している65歳未満の配偶者にのみ適用されます。

遺族年金は国民年金や厚生年金に加入している被保険者が亡くなった際に遺族に支給される年金のことです。

亡くなった被保険者が加入していた年金の種類や遺族の年齢を考慮し、支給される年金額が決まります。

遺族年金の支給額も毎年見直しがあります。

亡くなった被保険者が国民年金と厚生年金のどちらかに加入していたかによって支給額は異なります。

| 遺族基礎年金 | 779,300円+子供の有無 |

|---|---|

| 遺族厚生年金 | 死亡した被保険者の年金加入実績に応じて支給 |

遺族基礎年金は子供の人数に応じて加算額が変わり、加算される金額は障害基礎年金と同じ内容が適用されます。

不動産売却したら年金が減額される?減額されない?

年金の基本情報を把握したところで、不動産売却時に年金が減額されるのか考えてみましょう。

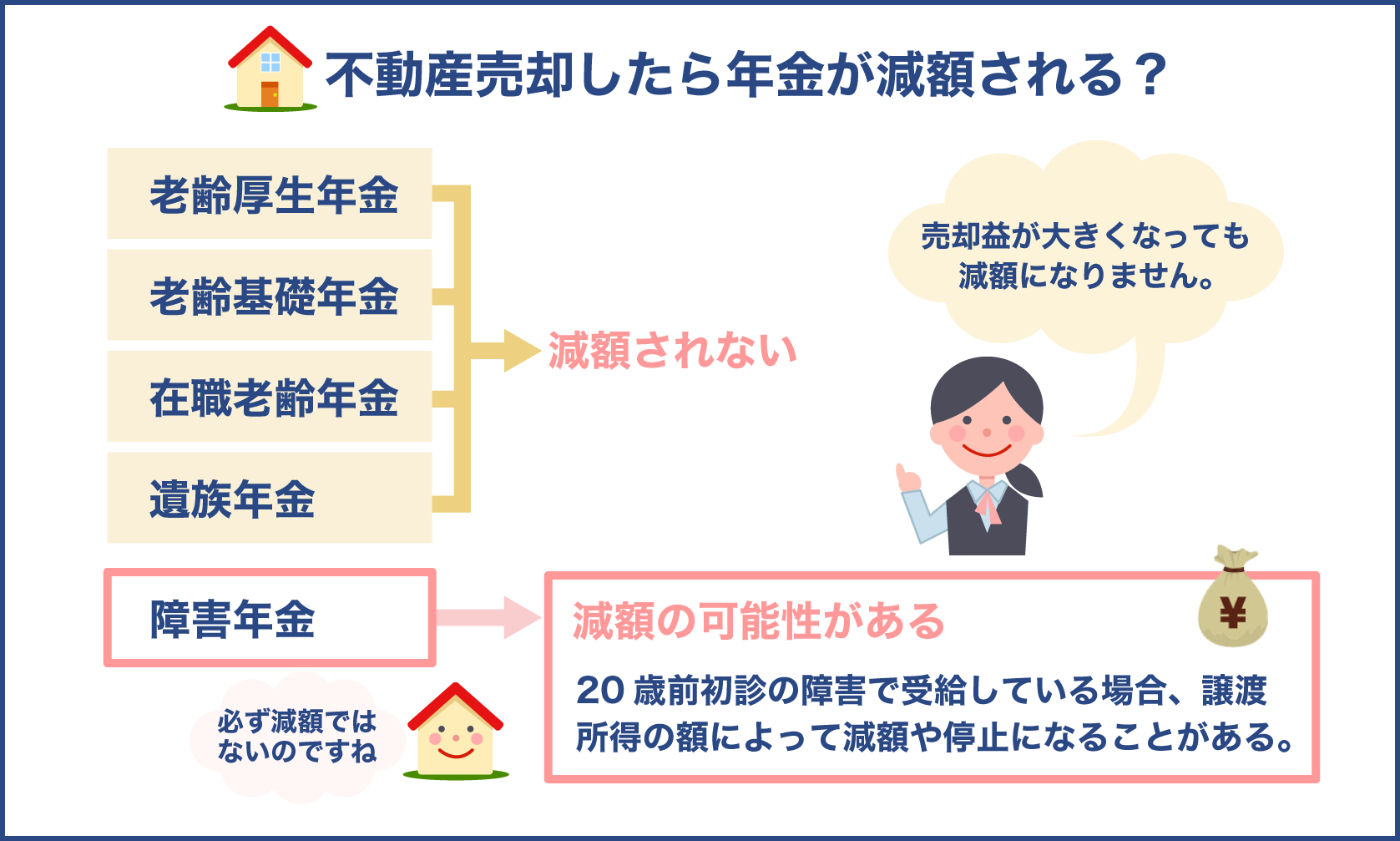

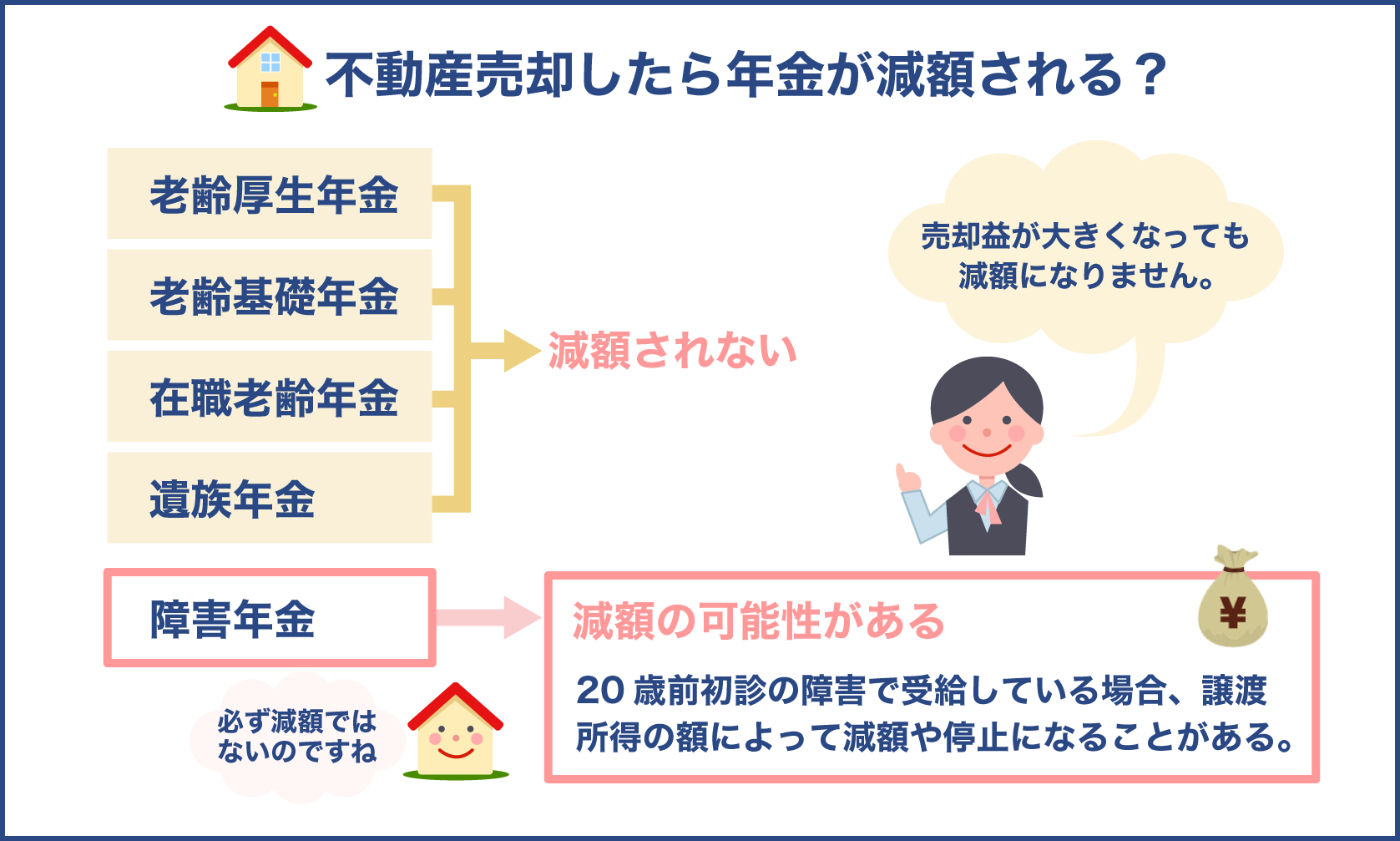

結論から言うと、減額される年金とされない年金があります。

不動産を売却して譲渡所得が発生すると全ての年金が受け取れなくなったり減額されたりする訳ではありません。

では、どの年金が減額され、どの年金が減額されないのでしょうか。

減額される年金は障害年金

減額される年金は障害年金です。

厳密に言うと、減額される可能性がある年金です。

不動産売却をしたら必ず障害年金の支給額が減額される訳ではないので可、能性があると表現しています。

障害年金が不動産売却によって減額されるのはどのようなケースでしょうか。

20歳前初診の障害によって障害基礎年金を受給しているケースで、不動産売却時の譲渡所得の金額によっては支給額が減額されることや停止になることがあります。

この条件に当てはまらなければ不動産を売却しても年金は減額されません。

減額されない年金は障害年金以外

減額されない年金は、上記のケース以外です。

高齢になってから受給する老齢基礎年金や老齢厚生年金は不動産売却をしても減額されません。

人によっては不動産売却をすると、在職老齢年金は減額されてしまうのではないかと心配します。

在職老齢年金は、企業から得ている給料やボーナスの金額に応じて減額されたり支給が停止されたりするからです。

多額の給料やボーナスを払ってもらっているなら年金を満額受け取らなくても問題ありませんよね、と判断されて減額になることがあるのです。

この減額制度を所得が増えたときに必ず適用されると勘違いし、不動産売却をしたら減額されると考えてしまう人がいます。

在職老齢年金の減額制度はあくまでも勤めている企業から支払われる給与とボーナスの額が対象になります。

不動産売却による譲渡所得は減額の対象ではないので安心してください。

家や土地が高額で売れて売却益が大きくなっても、老齢年金が減額になることはありません。

ほとんどの年金が減額されないと分かってホッとしました

減額される可能性がある年金は限られているので安心してください

年金受給者が不動産売却をするときに他に知っておいた方がよい情報はありますか

年末調整や確定申告について知っておいたほうがよいです。不動産売却後に年金受給者が支払うべき税金のことから説明していきます

不動産売却後に年金受給者が支払う税金は所得税と住民税

不動産売却後に年金受給者が支払う税金は所得税と住民税です。

所得税と住民税の金額は不動産を売った売却額ではなく、売却益に課せられます。

物件を売った際に利益が出れば税金が発生しますし、赤字なら税金は課せられません。

税金が課せられるのは譲渡所得と呼ばれる部分になります。

不動産売却時の譲渡所得の計算方法は以下の通りです。

| 譲渡所得 | 売却金額-不動産取得費-譲渡費用 |

|---|

課税対象となる譲渡所得は、売却金額から取得費と譲渡費用を差し引いたものです。

取得費と譲渡費用の額が大きければ譲渡所得額は小さくなりますし、場合によってはマイナスになります。

譲渡所得額が大きくなれば支払う税金額も増え、譲渡所得額が小さければ税金額も少なくなる仕組みです。

出典:国税庁 No.1440 譲渡所得(土地や建物を譲渡したとき)

税金額を左右する譲渡費用と不動産取得費とは

譲渡所得額を大きく左右するのが不動産取得費と譲渡費用です。

二つの経費が大きいほど譲渡所得額が小さくなります。

譲渡費用とは、不動産を売却するときにかかる経費のことで、下記の費用が含まれます。

- 不動産会社への仲介手数料

- 販売活動の広告費

- 契約書作成のための印紙税

- リフォームや取り壊し費用

売却時の費用は最近の出来事なので正確な金額を割り出しやすいです。

手元に各経費の領収書などがあるので計算も難しくありません。

一方、取得費を正確に計算するのは難しいです。

取得費とは不動産を手に入れるとき必要だった経費のことです。

数年前に購入した際の経費ならまだ領収書を探しやすいかもしれませんが、数十年前に購入した場合は見つけられないことがあります。

過去の取得費を把握するには、どんな経費を知る必要があるでしょうか。

- 不動産購入の際の仲介手数料

- 購入時の立ち退き料

- 引っ越し費用

- 物件の取り壊し費用

- 売買契約書作成のための印紙税

- 登録免許税、登録手数料

- 不動産取得税

- 物件取得時の固定資産税、都市計画税

取得費は上記の費用を支払った際の領収書や契約書を見ながら金額を割り出していきます。

注意したいのは、戸建ての取得費は建物と土地の計算の仕方が違うことです。

建物の取得費は減価償却費を控除した金額になり、土地は減価償却を考えずに当初の購入額がそのまま取得費となります。

不動産取得費が分からないときの対処法

不動産を取得したのが数十年前のケースや、親が購入しているケースでは正確な取得費が分からないことがあります。

取得費が分からないときには、一律で売却金額の5%を取得費として計算します。

例えば、2000万円で売却した家の取得費が分からない場合、2000万円の5%にあたる100万円が取得費になります。

注意したいのは、当時の領収書や契約書が残っていれば取得費が100万円以上になるのに、正確な金額が分からないので100万円しか取得費として計上できない場合です。

5%しか取得費にならないため、結果的に譲渡所得額が大きくなり税額も増えます。

何とか購入当時の取得費を正確に計算する方法はないのでしょうか。

購入時の売買契約書が残っていない場合、以下の書類を使って取得費を計算することが可能です。

- 通帳の記録

- 住宅ローンの契約書

- 抵当権設定額

物件の購入費を推測できる書類をできるだけ集めることで、取得費をより正確に計上できます。

取得費として何が認められるかを税務署へ相談すると詳細情報を教えてくれます。

物件の所有期間によって税率は変わるか?短期・長期譲渡所得を知ろう

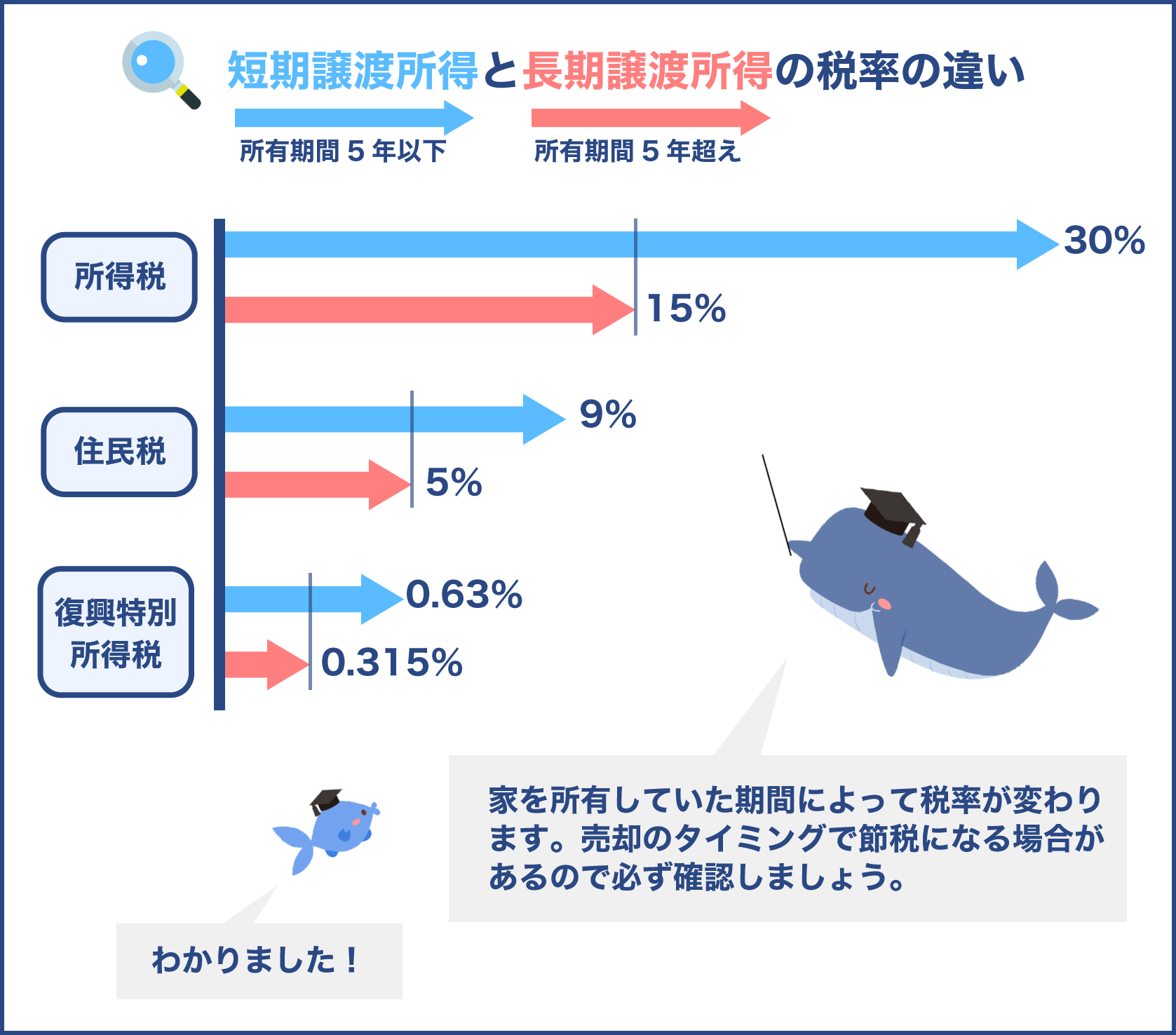

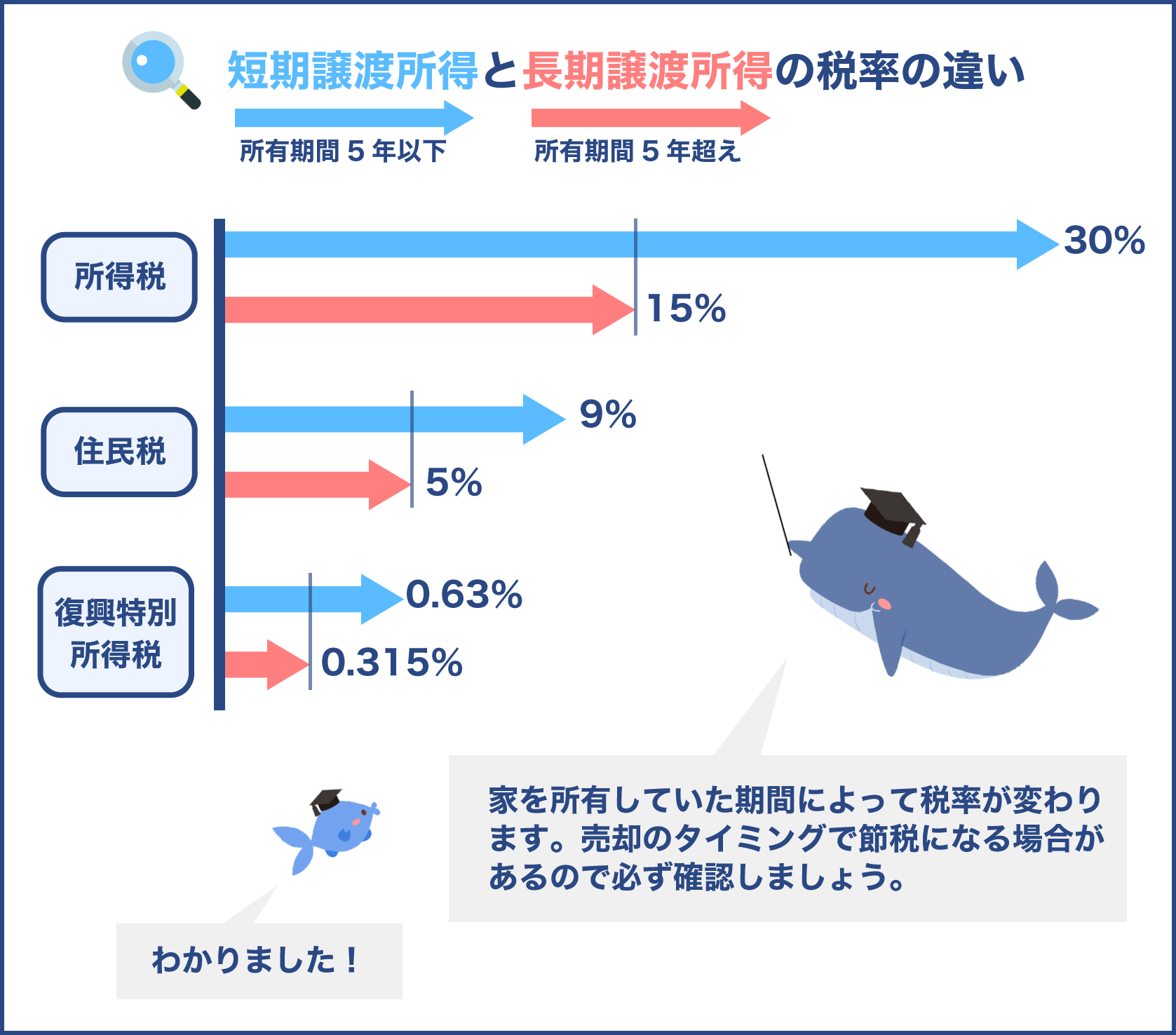

物件の所有期間によって税率が変わることも覚えておいてください。

取得費や譲渡費用を計算して譲渡所得がプラスになる場合、所有期間次第で税率が下がることがあります。

物件を5年超の長期間所有しているのであれば、所得税率は15%で住民税率は5%しか課税されません。

長く所有している人ほど低い税率が適用されます。

気をつけなければいけないのが、所有期間は物件の取得日から売却日までで計算される訳ではないことです。

所有期間は物件を売った日が属する年の1月1日で判定されます。

つまり物件の売却日が2020年12月1日であっても、判定の基準日は2020年1月1日になるということです。

売却の基準日から遡って5年を超えている物件が長期譲渡所得タイプとして判断されます。

建物の売却日は、原則として引き渡しの日になっています。

取得日の定義は不動産の取得方法によって変わります。

| 取得方法 | 取得日 |

|---|---|

| 不動産を購入 | 引き渡し日 |

| 不動産を業者が建築 | 引き渡し日 |

| 不動産を自営で建築 | 建築が終わった日 |

課税譲渡所得がプラスになっても長期譲渡所得に該当するのであれば、低い税率が適用されて節税できます。

不動産売却後に年金受給者は年末調整や確定申告をすべきか検証

不動産売却後に年金受給者は年末調整や確定申告をすべきか検証してみましょう。

年金の受給をしていても不動産売却で譲渡所得が発生するなら、税金の支払いが必要となり、確定申告が必要になります。

働きながら年金を受給している人は年末調整に加えて確定申告をしなければなりません。

もし確定申告をしなければ税務署から注意されることがあるので気をつけてください。

税務署は全ての不動産売却について把握しており、確定申告をせずに税金の支払いを免れようとする人を簡単に見つけられます。

不動産売却によって譲渡所得が発生したことは隠せないので確定申告を必ずするようにしてください。

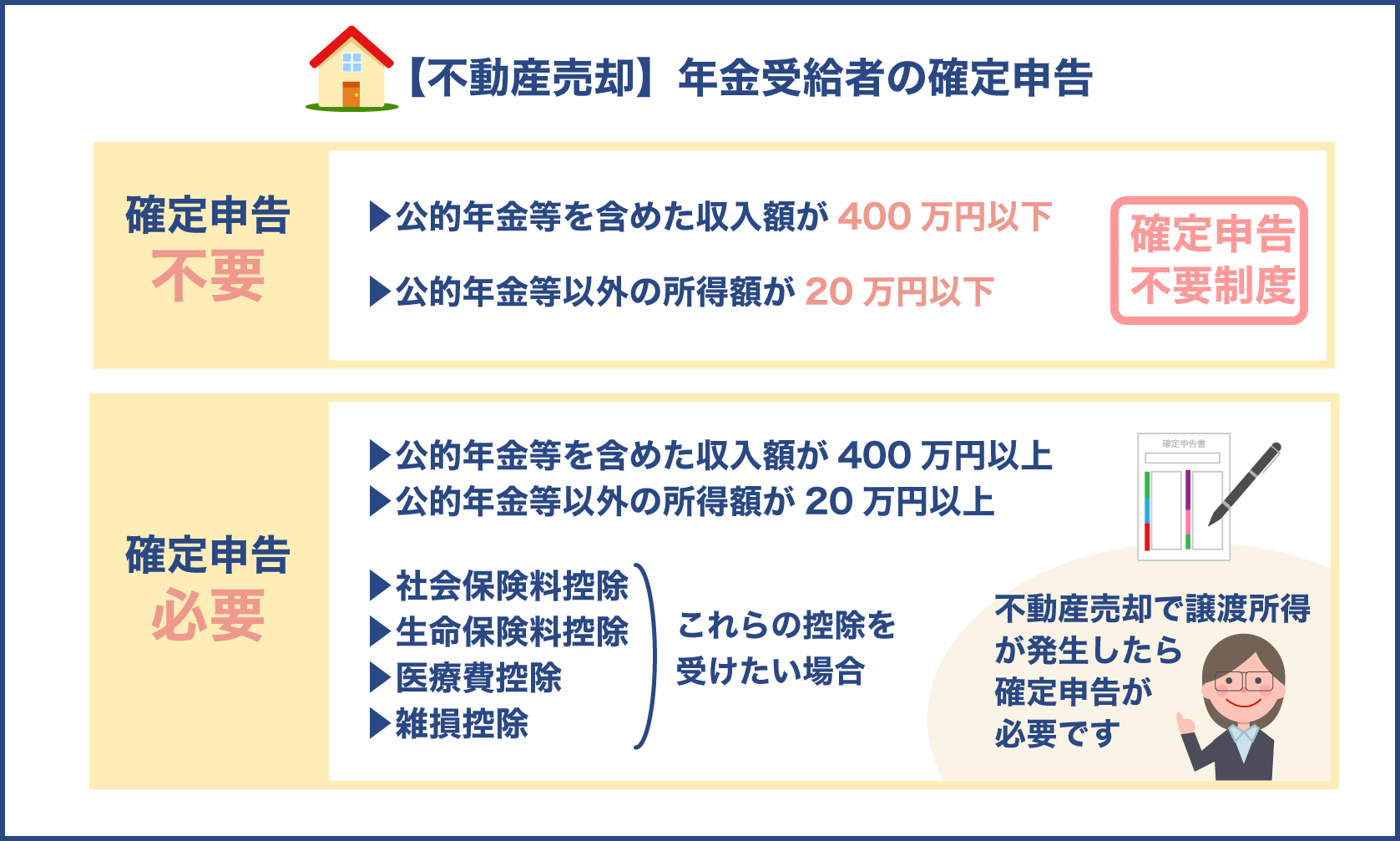

しかし年金受給者全員が一律で確定申告をすべきという訳ではありません。

確定申告が不要なケースもあります。

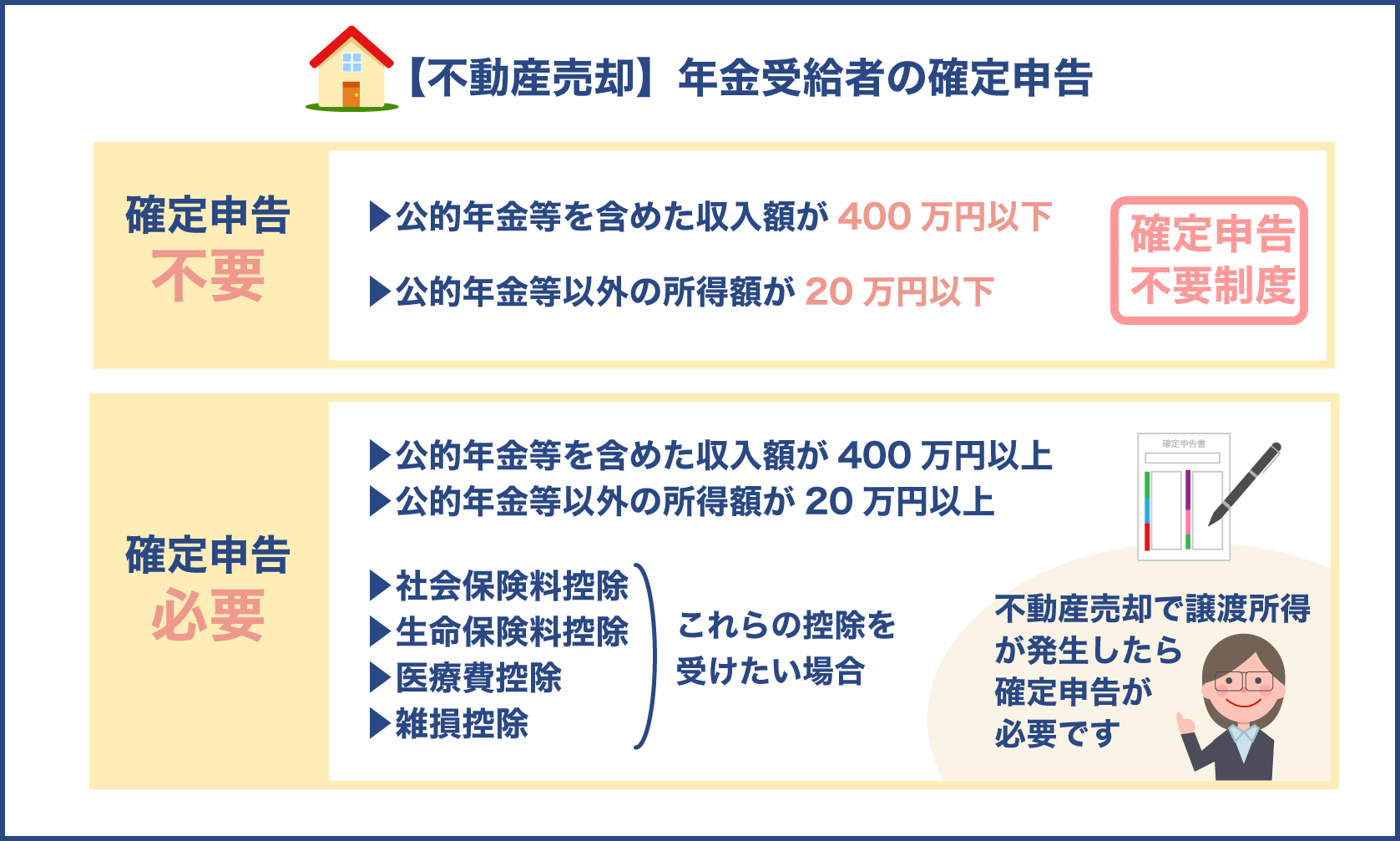

年金受給者が確定申告しなくてもよいケース

年金受給者が確定申告をしなくてもよい確定申告不要制度というものがあります。

高齢者が確定申告のために細かな計算をしなくてよいように設けられた制度です。

以下の要件を満たすなら確定申告をしなくてもよくなります。

- 公的年金等を含めた収入額が400万円以下

- 公的年金等以外の所得額が20万円以下

公的年金等を含めた収入額が400万円以下とは、老齢基礎年金や老齢厚生年金、そして企業年金や恩給などの合計が400万円以下になるということです。

2つ目の公的年金等以外の所得額が20万円以下という要件は、給与所得や一時所得、さらに不動産所得や株式などの譲渡所得が20万円以下ということを意味します。

つまり不動産売却時の譲渡所得とその他の所得合計が20万円以下なら確定申告不要制度を利用できるということです。

現実的に2つ目の要件をクリアできる人は多くありません。

年金を受け取りながらアルバイトをしたり家賃収入があったりすると、すぐに年間20万円以上の所得が発生するからです。

生命保険や個人年金保険を受給している人も20万円を超えてしまうでしょう。

確定申告が必要なケースは譲渡所得が発生したり、控除を受けたい場合

確定申告が必要なケースは、確定申告不要制度の要件に該当しない全てのケースです。

公的年金等の所得が400万円以上になる人や、年金以外の所得が20万円以上になる人は確定申告をしなければなりません。

20万円以上の不動産売却による譲渡所得が発生した人は確定申告をするようにしてください。

以下の控除を受けたい人も確定申告が必要となります。

- 社会保険料控除

- 生命保険料控除

- 医療費控除

- 雑損控除

国民健康保険料や介護保険料の控除を適用することで税金が還付されることがありますし、生命保険料の支払いが控除対象になることがあります。

年間の医療費が10万円を超えたときにも確定申告をすることで控除が受けられます。

医療費には治療費だけでなく、薬代や病院までの交通費が含まれます。

雑損控除は、自然災害や盗難被害に遭ったときに確定申告をすることで受けられる控除です。

年金受給者が確定申告について知っておくべきその他の情報

支給される年金から所得税が差し引かれることを知っておきましょう。

65歳未満の人は毎年108万円以上、65歳以上の人は毎年158万円以上の年金を受け取っているなら所得税と復興特別所得税が源泉徴収されています。

復興特別所得税の徴収は2037年末まで継続する予定です。

働きながら年金を受給している人は、多めに支払った所得税が年末調整で戻ってきます。

年末調整がない人は、確定申告をすることで多めに支払った分を還付金として受け取れます。

源泉徴収の対象になる場合、不動産売却後に確定申告を行って還付金を受け取ってください。

不動産売却後の確定申告で年金受給者が覚えておきたい特例をチェック

不動産売却後の確定申告をする際、年金受給者が覚えておきたいお得な特例についてチェックしておきます。

よく利用される3つの特例をピックアップしてみました。

- 3000万円特別控除

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

- 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例

確定申告をすることにより、以上の特例が適用されて節税できます。

各特例の内容を解説していきます。

3000万円特別控除とは、不動産を売った際の売却価格から3000万円を差し引く特例です。

売却益から取得費と譲渡費用を差し引く計算方法はすでに解説しましたが、3000万円特別控除の特例を適用してもらうことで売却益からさらに3000万円が差し引かれます。

この特例を利用すると、ほとんどのケースで譲渡所得がゼロかマイナスになって税金が発生しなくなります。

3000万円特別控除を利用するには以下の要件を満たす必要があります。

- 売却した物件に売り主自身が居住していた

- 親族間の売買ではない

- 売却した年から過去2年間に同じ特例や譲渡損失の特例を利用していない

上記の要件の中で大切なのは、投資用物件であるアパートやマンションには特例が適用されないことです。

あくまでも居住用の物件でなければ利用できません。

年金受給者が覚えておきたい別の特例は、所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例というものです。

3000万円特別控除の特例が適用されても譲渡所得がプラスになってしまうケースで利用するとお得な特例です。

特例の内容は名称の通り、所有期間が10年超の居住用物件が対象になります。

適用される軽減税率を表からご覧ください。

| 不動産売却時の譲渡所得 | 所得税率 |

|---|---|

| 6,000万円以下の譲渡所得 | 10% |

| 6,000万円超の譲渡所得 | 15% |

譲渡所得の金額は3000万円特別控除を適用後の金額です。

所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例は、買い替え時の住宅ローン控除と併用できないので注意してください。

最後に取りあげる特例は、居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例です。

長い名称ですが、略して譲渡損失の買換え特例と呼ばれることもあります。

譲渡損失の買換え特例は、譲渡所得がマイナスになったときに利用できます。

マイナスになった譲渡損失を他の所得と損益通算することにより、税金の還付を満額受けられるようにする制度です。

不動産売却をしたときに控除しきれなかった残額を、翌年から3年間にわたって利用できる仕組みです。

売却時に、この特例の適用を受けるには所有期間が5年超の物件を売らなければなりません。

譲渡損失の買換え特例と住宅ローン控除は併用できます。

確定申告を年金受給者がどのようにしたらよいか教えてください

確定申告の流れや揃えるべき書類を説明していきます

年金受給者が不動産売却後に確定申告をする方法を紹介

確定申告の経験がないと手続きの流れや、揃えるべき書類が分からないことでしょう。

年金受給者が不動産売却後に確定申告する方法を紹介していきます。

年配の方が簡単に確定申告をする方法についても掲載しています。

確定申告の流れは3ステップ

確定申告の流れを簡単に説明します。

- 必要書類を用意する

- 譲渡所得を計算する

- 申告書類を提出する

確定申告に必要な書類を揃え、譲渡所得を計算します。

申告書類に必要事項を記入したら確定申告書の提出会場へ提出してください。

確定申告のタイミングは?申告期限を過ぎると延滞税が・・・

確定申告を行うタイミングはいつでしょうか。

通常は不動産を売却した翌年の2月16日から3月15日までが確定申告の期間です。

現在は新型コロナウイルスの影響を考慮して4月17日以降も申告が可能となっているため、詳しい確定申告の期限については毎年税務署や自治体へ確認してください。

郵送で申告書を送るときには通信日付印の日にちが提出日となります。

提出日が申告期限を過ぎると延滞税が課せられることがあるので気をつけましょう。

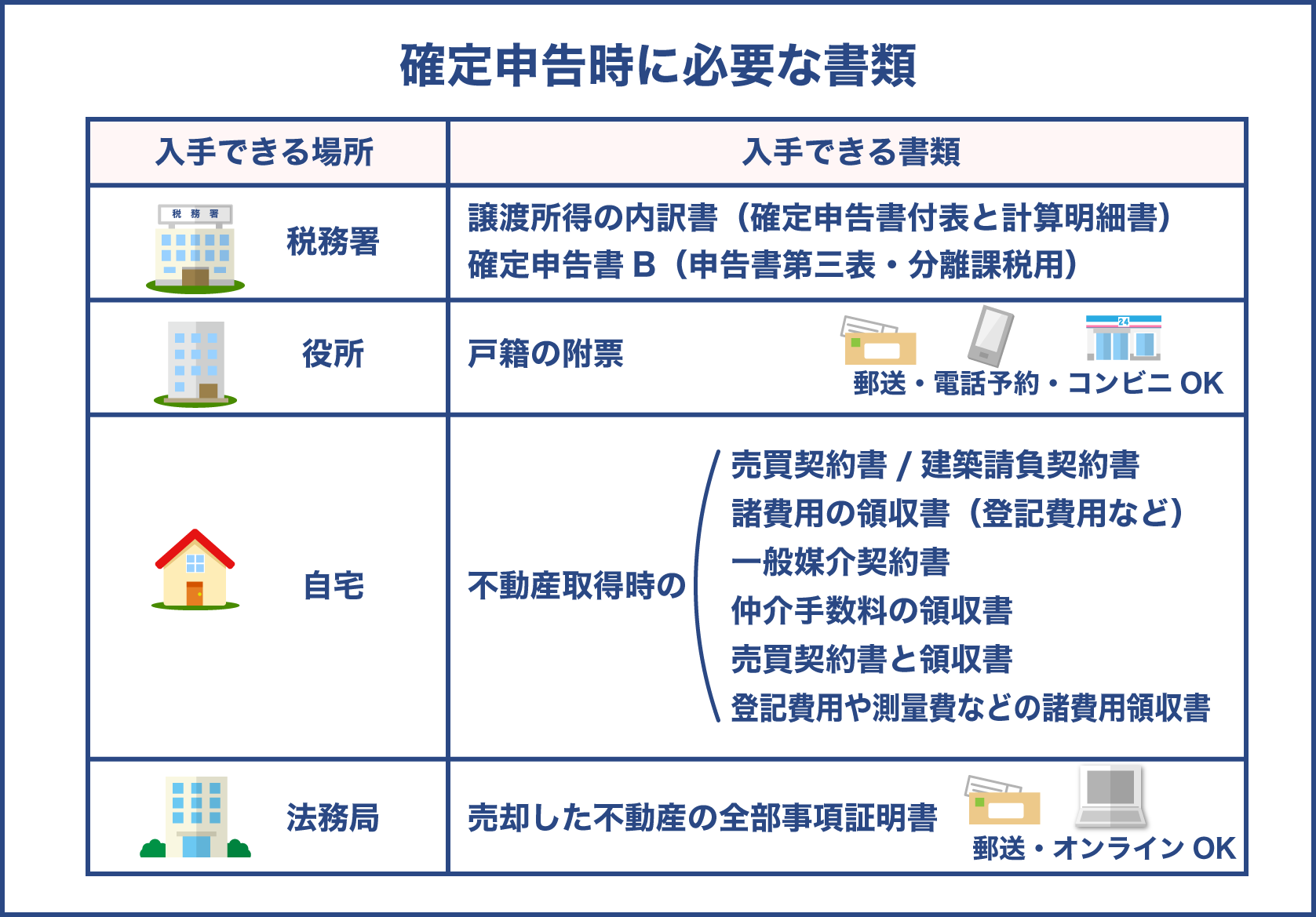

確定申告で必要な書類と入手場所

確定申告に必要な書類と入手場所を表にまとめました。

| 必要書類 | 入手場所 |

|---|---|

| 確定申告書B | 税務署 |

| 申告書第三表(分離課税用) | 税務署 |

| 譲渡所得の内訳書【土地・建物用】 | 税務署 |

| 売買契約書の写し | 不動産売却時に発行 |

| 建物・土地の登記事項証明書 | 法務局 |

| 領収書 | 不動産売却時に発行 |

確定申告書Bは、個人事業主や不動産を売却した人が利用する申告書類です。

申告書第三表(分離課税用)は、不動産の譲渡所得を給与所得と分けて課税する際に必要な書類になります。

譲渡所得の内訳書【土地・建物用】には、売却した不動産に関する情報を記入していきます。

不動産の所在地や面積、そして売却金額などを記載してください。

最初の3つの書類は税務署で入手できます。

税務署まで行くのが大変であれば、郵送で送ってもらうことや国税庁のホームページからダウンロードして入手する方法があります。

書類を入手する際は書き間違えたときのことも考えて余分に手に入れるようにすると安心です。

売買契約書の写しは売却したときの契約書だけでなく、過去に購入したときの売買契約書の写しも必要です。

過去の売買契約書が見当たらないときは、当時仲介を依頼した不動産会社に再発行してもらえるか確認してください。

建物・土地の登記事項証明書は、売却した不動産を管理する法務局で取得できます。

領収書は売買契約書と同じく、過去の購入時と現在の売却時に発行したものが必要です。

仲介手数料や固定資産税の精算書、さらに取引に使用した経費の領収書を揃えるようにしてください。

特例の適用を受けたいときに必要になる書類についても確認しておきましょう。

| 用意する書類 | 3,000万円の特別控除 | 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例 | 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例 |

|---|---|---|---|

| 譲渡資産の登記事項証明書 | 必要 | 必要 | |

| 買換え資産の登記事項証明書 | 必要 | ||

| 新しい住民票 | 必要 | ||

| その他 | 買換え資産の住宅借入金の残高証明書 |

3,000万円の特別控除の適用を受けたいときには追加で揃える書類はありませんが、それ以外の特例は揃える書類が決まっているので事前に確認してください。

確定申告書の書き方と注意事項

確定申告書を作成する前に、譲渡所得の内訳書【土地・建物用】をまず作成してください。

譲渡所得の内訳書【土地・建物用】の記入が終わった後、確定申告書Bの第一表と第二表を作成していきます。

第一表と第二表は、源泉徴収票を見ながら転記していけば簡単に作成できます。

第三表は、最初に作成した譲渡所得の内訳書【土地・建物用】の内容を転記していけばよいだけです。

税金の計算部分は、第一表を参考にして転記してください。

確定申告書へ記入するときの注意事項は、強めの筆圧で書くことです。

申告書は複写式になっていますから強い筆圧で書くようにしましょう。

筆記の際は鉛筆ではなく黒のボールペンを使ってください。

数字を書き間違えた場合、数字の上に二重性をひき、記入欄の上や下の空白部分に正確な数字を記入します。

申告書には捺印が必要です。

シャチハタは使用できませんが、認印で大丈夫です。

確定申告書の提出は3つ方法があります

確定申告書の提出方法は3種類あります。

- 税務署に持って行く

- 税務署へ郵送する

- インターネットで提出する

税務署に持って行くときには、自宅住所を管轄する所轄税務署へ行ってください。

所轄税務署以外へ持って行くと申告書を受理してもらえないので気をつけましょう。

窓口の受付時間内に持って行けない場合、入り口にある時間外収受箱へ投函してください。

郵送するときには信書便で送らなければなりません。

メール便や宅配便は利用できないので注意してください。

可能であれば、郵送履歴が保存される書留郵便で送るとよいでしょう。

インターネットで提出することもできます。

国税庁のe-Taxを利用することで、パソコンやスマートフォンから申告書を提出できるのです。

申告は24時間受け付けてもらえるので便利です。

年配の方におすすめの簡単に確定申告をする方法

年配の方は確定申告をできるだけ簡単に済ませたいと思われることでしょう。

簡単に申告するには以下の方法があります。

- 相談サービスを活用

- 税理士へ依頼

- 確定申告ソフトを活用

確定申告の時期になると税務署や各自治体は無料相談窓口を設置します。

税理士や職員に手伝ってもらいながら確定申告ができるので年配の方におすすめです。

売却益や損失額が大きいときには税理士への依頼をおすすめします。

申告する金額が大きい場合、節税のアドバイスが必要になるためプロへ依頼した方が安心です。

税理士へ依頼する場合の確定申告作成費用は7万円前後です。

確定申告ソフトを活用する方法もあります。

会計の知識がなくても質問に答えていく形で書類作成ができるソフトです。

マルとバツの質問に答えていくだけで書類のほとんどの部分を作成できるソフトで、簿記などに詳しくなくても気軽に利用できます。

確定申告の手続きは思ったほど複雑ではないんですね

はい、意外と簡単にできます。特例を利用したいときには用意する書類が増えるので、無料相談窓口や税理士へ相談することをおすすめします

不動産売却をしたら年金が減額になると心配される方がいますが、減額になることはほとんどありません。

減額されるのは障害年金を受給している人で、尚且つ20歳前初診の障害で受給しているケースに限られます。

一般的な老齢厚生年金や老齢基礎年金の支給が減額されることはないので安心してください。

年金受給者であっても不動産売却時には確定申告が必要です。

確定申告をすることで節税できるケースもあるので忘れずに行ってください。

年金を受給しながら働いている人も、年末調整以外に確定申告をしなければなりません。

確定申告をするのが面倒に感じるときには、無料相談窓口を利用したり税理士へ依頼したりしてください。

パソコン操作が苦手でなければ確定申告ソフトを活用すると簡単に書類作成ができます。