家購入時の売買契約書は、永久保存必須といっても良いほど重要な書類です。

しかしながら、購入から随分と時間が経っていたり、故意ではないものの処分してしまったりして、手元に残っていないこともあるでしょう。

売却することが決まったり、住宅ローンの借り換えをするときに紛失していることに気が付く人も少なくありません。

既に購入してトラブルもなく過ごしていても、売買契約書は不動産の情報と取引条件が記載された重要なもの。

もしこれがなければ、払わなくても良い税金を支払う羽目になったり、何らかのトラブルが生じた場合に対応できないなどといった事態になる可能性があります。

今回は、家購入時の売買契約書を紛失して起こる税金の悪影響と対策方法まとめについて解説してまいります。

売買契約書を紛失するとどんなリスクがあるの?どんな税金の負担が増えるの?などの疑問についてお答えしてまいります。

紛失してしまった場合の3つの対策方法もお伝えしますので、売買契約書を紛失してお困りの方は是非参考にして下さい。

家を購入して5年ほど経った頃、売買契約書を紛失していることに気が付きました!

悪影響があるとのことですが、購入から時間が経過していても重要なのですか?

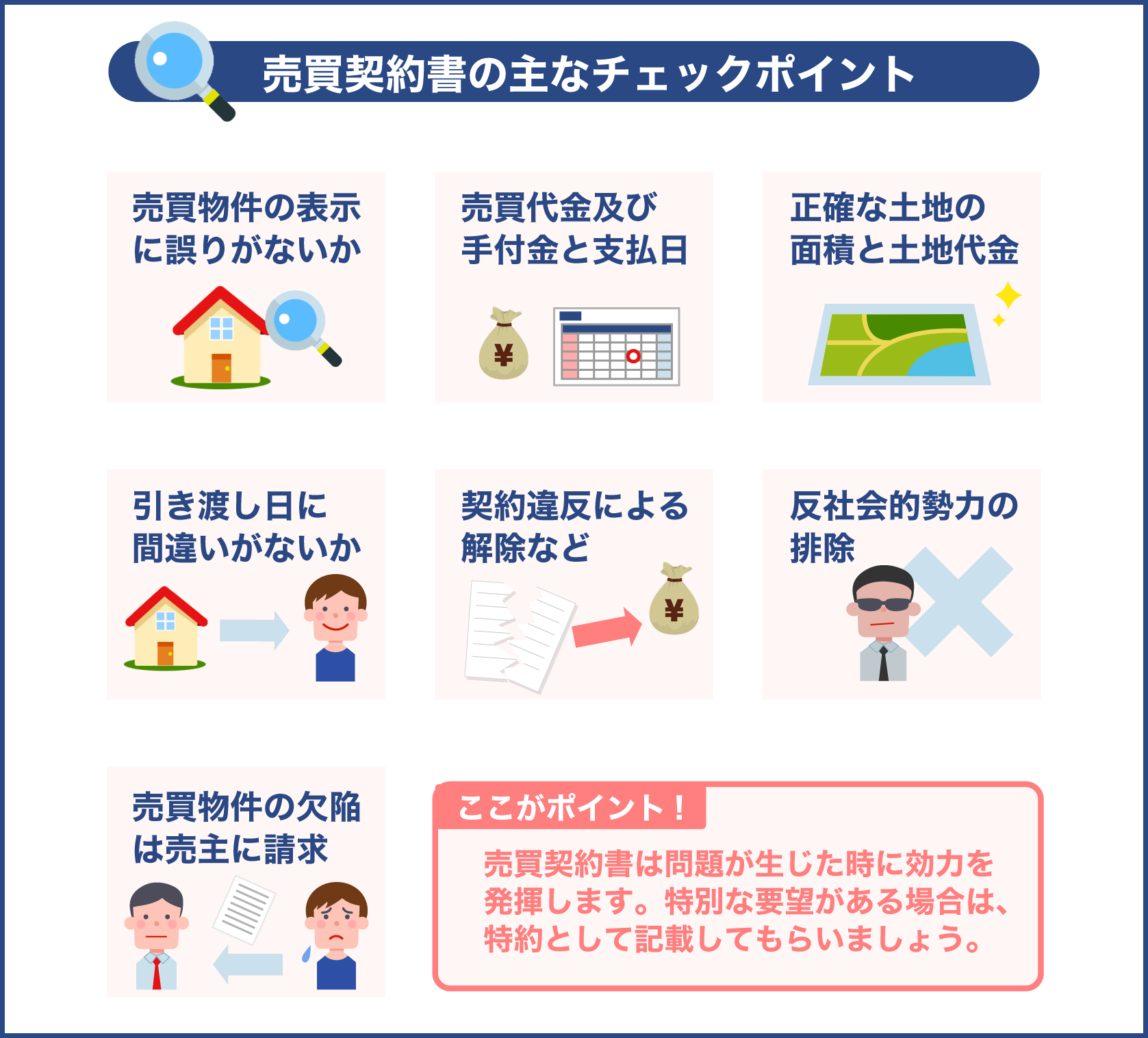

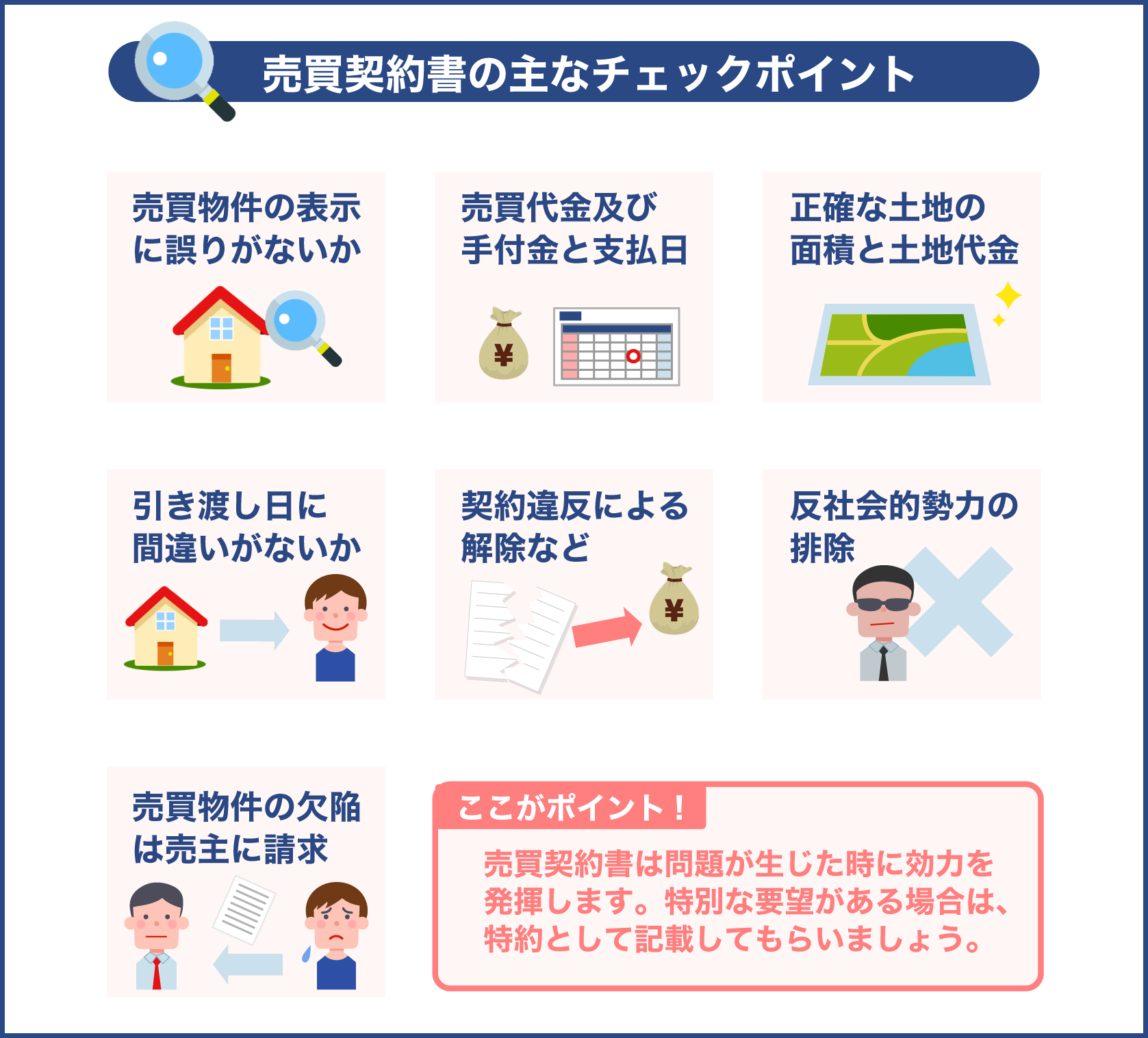

売買契約書は不動産の詳細な情報と取引の条件が記載されている不動産の証明書のようなもの。

確定申告やトラブルが生じた際に大変重要な書類になるのですよ。

まずは売買契約書が何故重要なのかを知るため、内容をみていきましょう。

目次

家・不動産の売買契約書は確定申告やトラブルが起こった際に必要なもの

家の売買契約書を紛失した場合、税金をはじめ様々なことに悪影響を及ぼします。

この書類は不動産売買の条件や時期、合意内容が記載されており、確定申告や何らかのトラブルが生じた際に、自身の主張の正当性を示すことができるものだからです。

まずは、売買契約書にどのような内容が記載されているのか詳しくみていきましょう。

| 売買の目的物 | 土地や建物の所在・地番・面積など取引不動産の詳細情報 |

|---|---|

| 売買代金 | 契約書記載の売買代金をもって買主が買い受けることを規定 |

| 売買代金の支払い時期と方法 | 売買代金の内金、残代金の金額及び、支払日と支払い方法 |

| 手付金 | 売買契約締結の際に支払われる手付金の額と残代金支払い時に売買代金に無利息で充当されることの規定 |

| 手付解除 | 不動産売買の契約解除に伴う手付解除に関する規定 |

| 対象不動産の面積 | 売買対象となる土地・建物の面積に関する規定 |

| 実測面積 | 実際に測量が行われた場合の実測面積 |

| 面積増減分の清算 | 登記事項証明書と実測面積に差異が生じた場合の清算に関する条件 |

| 土地の境界の明示 | 売主・買主立会いの下に行われた土地境界の明示 |

| 所有権移転の時期 | 売主から買主に所有権が移転する時期についての規定 |

| 引き渡しの時期 | 不動産を引き渡しする日に関する規定 |

| 各種登記について | 所有権移転登記申請にかかわる費用負担の規定や抵当権抹消登記について |

| 引渡し完了前の滅失や毀損について | 引渡し完了前に不動産の滅失や毀損が発生した場合の契約解除や売買代金についての規定 |

| 瑕疵の責任について | 引渡し完了後の一定期間に瑕疵が見つかった場合の瑕疵担保責任に関する内容 |

| 物件状況報告書 | 売買契約締結時点の不動産の状況を物件状況報告書にて買主へと説明することを規定 |

| 公租公課の分担 | 固定資産税や都市計画税等の賦課される公租公課の負担割合と清算について |

| 契約違反による違約金について | 契約の債務の履行を行った場合の契約解除と違約金の支払い請求に関する規定 |

| 融資利用特約について | 買主が住宅ローンを利用している場合の融資利用特約による契約解除期日について |

| 敷地権貸借権の特約 | マンションの敷地権が貸借権の場合、貸借権の譲渡によって土地所有者が貸借権譲渡承諾書の取得をすることの規定 |

不動産売買で生じる取引額は高額であり、また多くの取り決めや手続きが行われます。

売買契約書は対象不動産の取引内容や契約条件を明文化するもので、売主、買主双方が不利益を被ることなく、売買締結することを目的としています。

不動産の情報と売買条件が詳細に記載されている売買契約書。

これを紛失すると一体どのような悪影響があるのでしょうか。

次項より、売買契約書を紛失して起こる様々な悪影響についてお伝えしていきます。

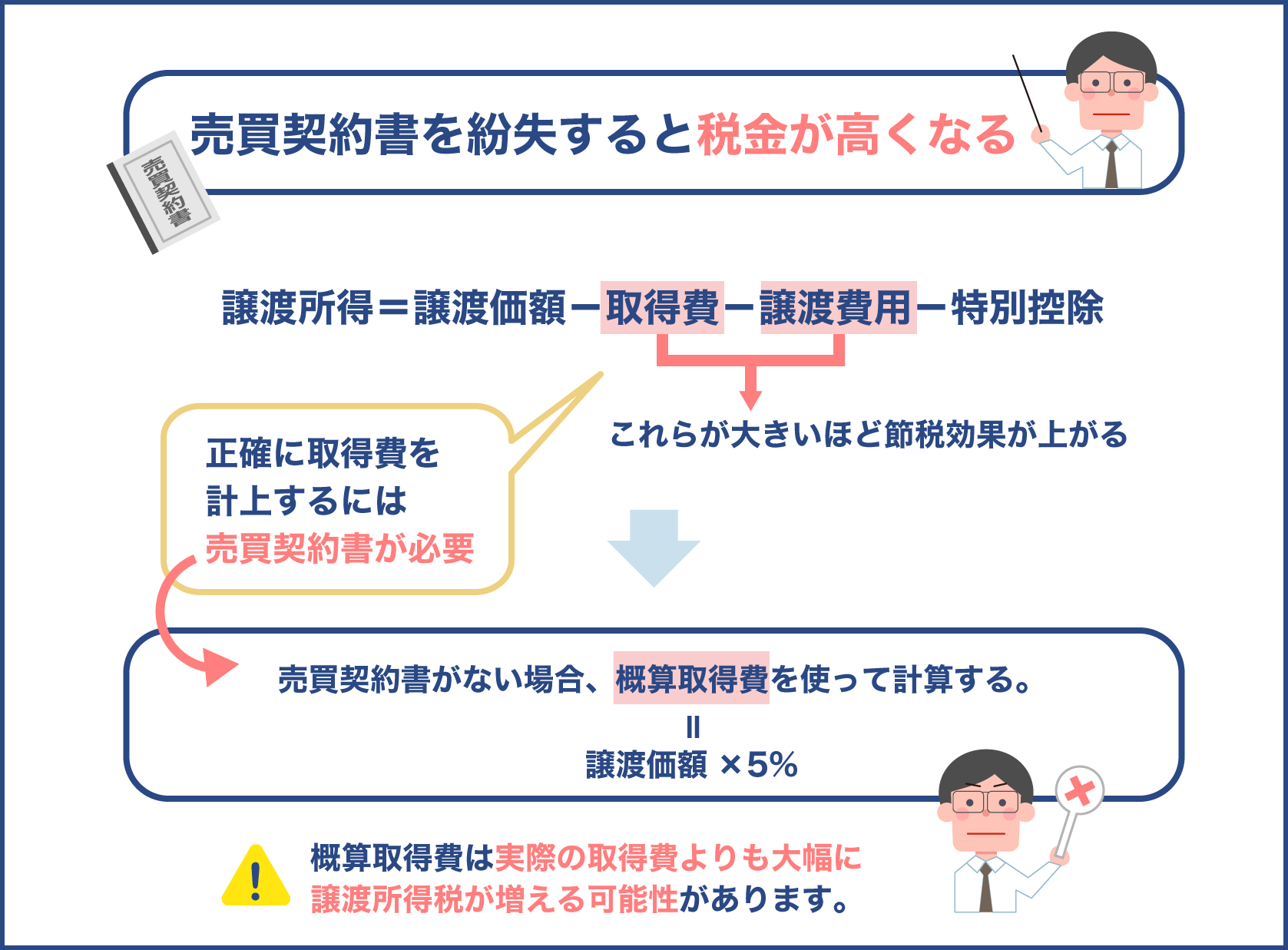

家購入時の売買契約書紛失は税金が高くなる可能性がある

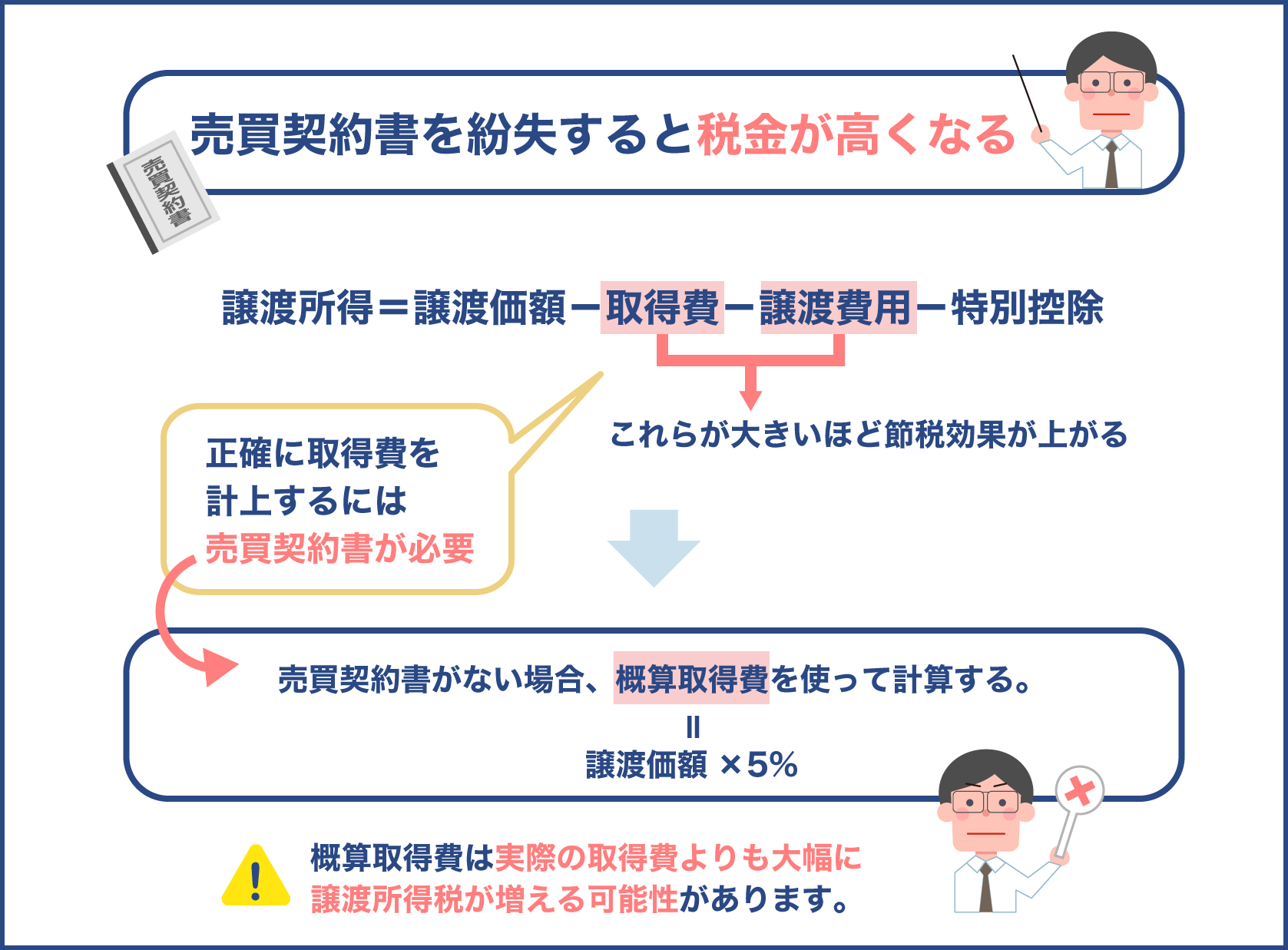

家購入時の売買契約書を紛失した場合に最も懸念されるのは、売却時にかかる税金への悪影響です。

家を売却した場合、譲渡所得の計算をし、必要であれば確定申告を行わなければなりません。

売買契約書は、譲渡所得の計算を行うのに大変重要な書類の一つとなります。

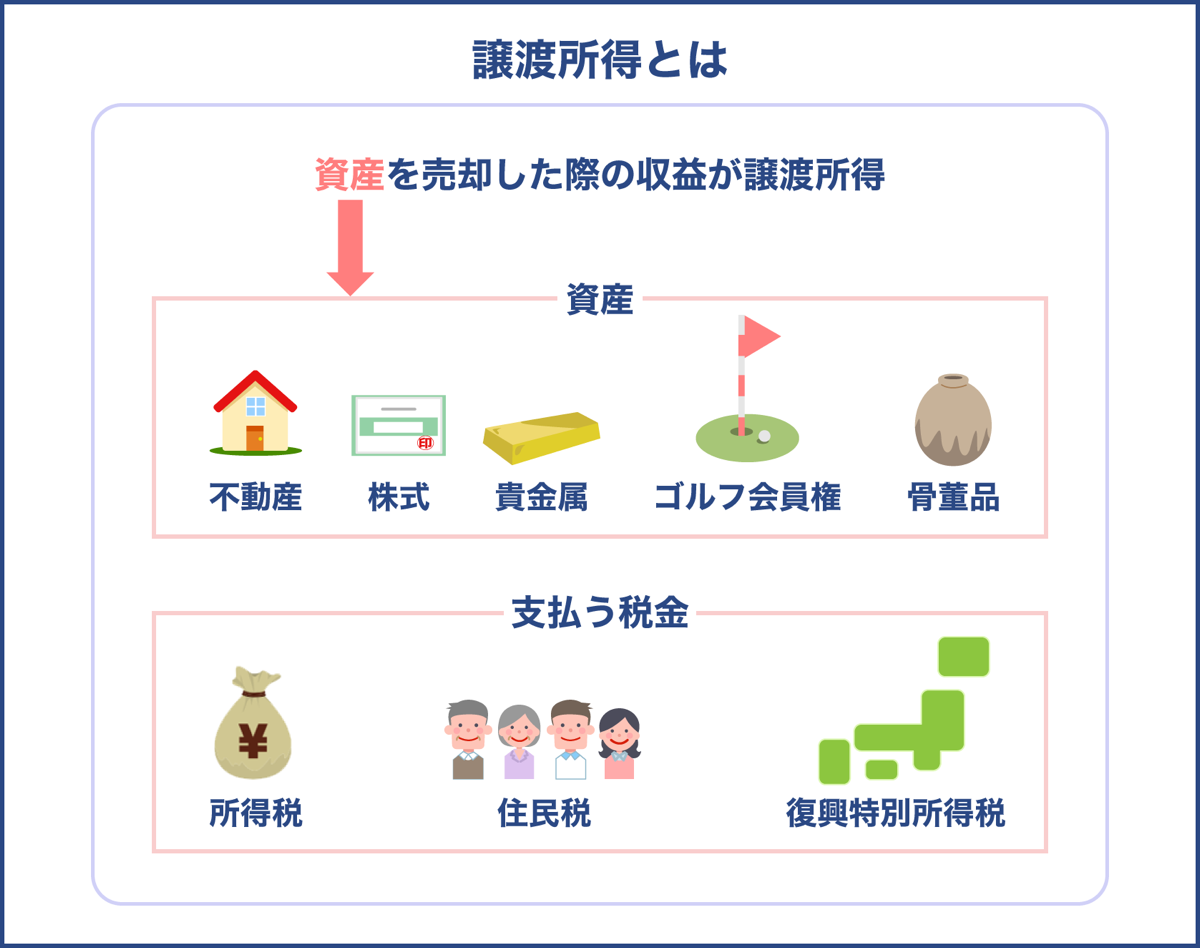

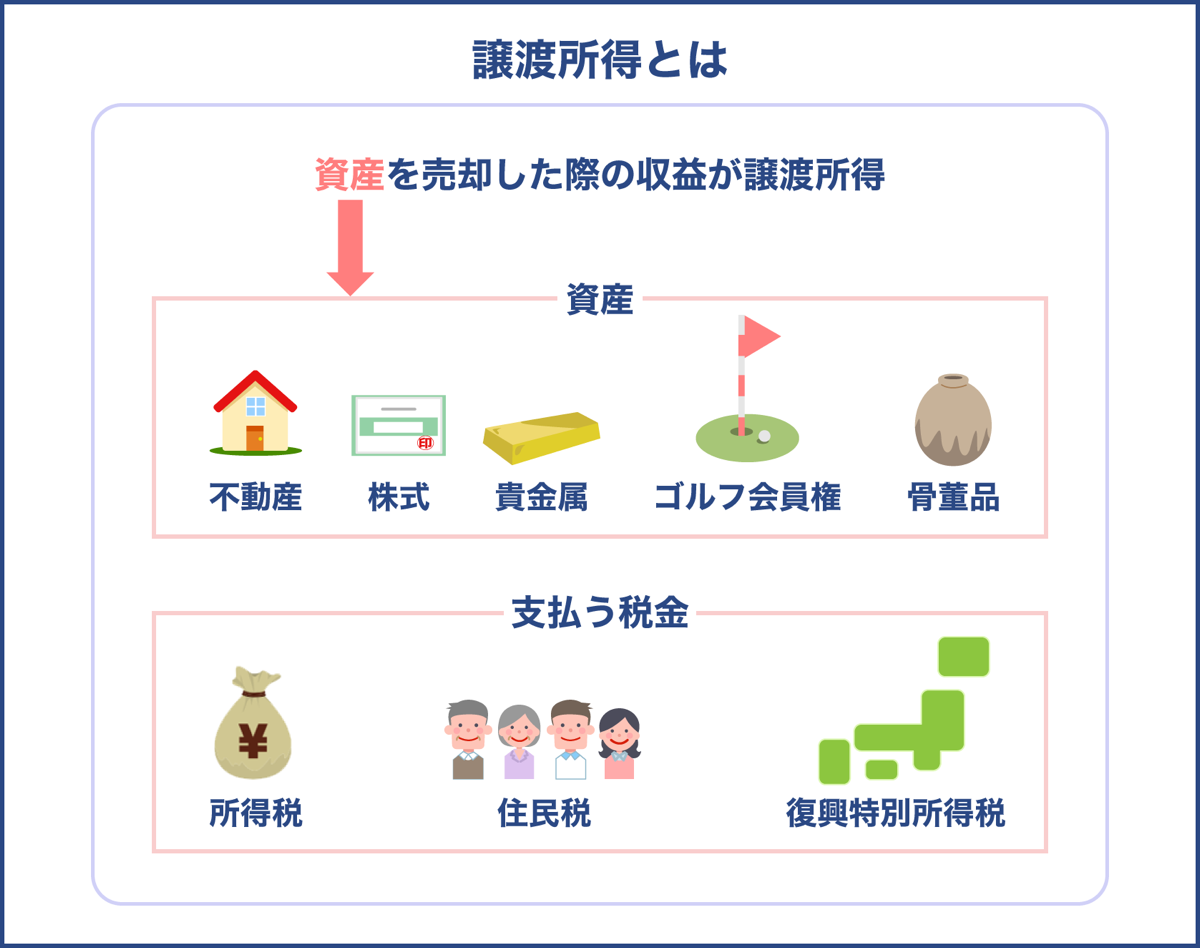

譲渡所得とは、不動産を売却して得た所得のことです。

売却した価格そのものではなく、購入時の取得費用や譲渡費用、特別控除を差し引いた額のことを言います。

下記の計算式は譲渡所得を算出するための計算式です。

譲渡所得=譲渡価額-取得費-譲渡費用-特別控除

譲渡価額→売却価格+固定資産税と都市計画税の清算金

取得費→対象不動産を購入した時の取得代金+取得にかかった費用

譲渡費用→売却にかかった費用

特別控除→不動産売却で適用される特例による控除

譲渡所得の計算の結果、プラスの場合は課税譲渡所得が発生したことになりますので、それに対して税金が課せられます。

マイナスの場合は譲渡所得が発生していないことになりますので、税金が課せられることはありません。

出典:国税庁 No.1440 譲渡所得(土地や建物を譲渡したとき)

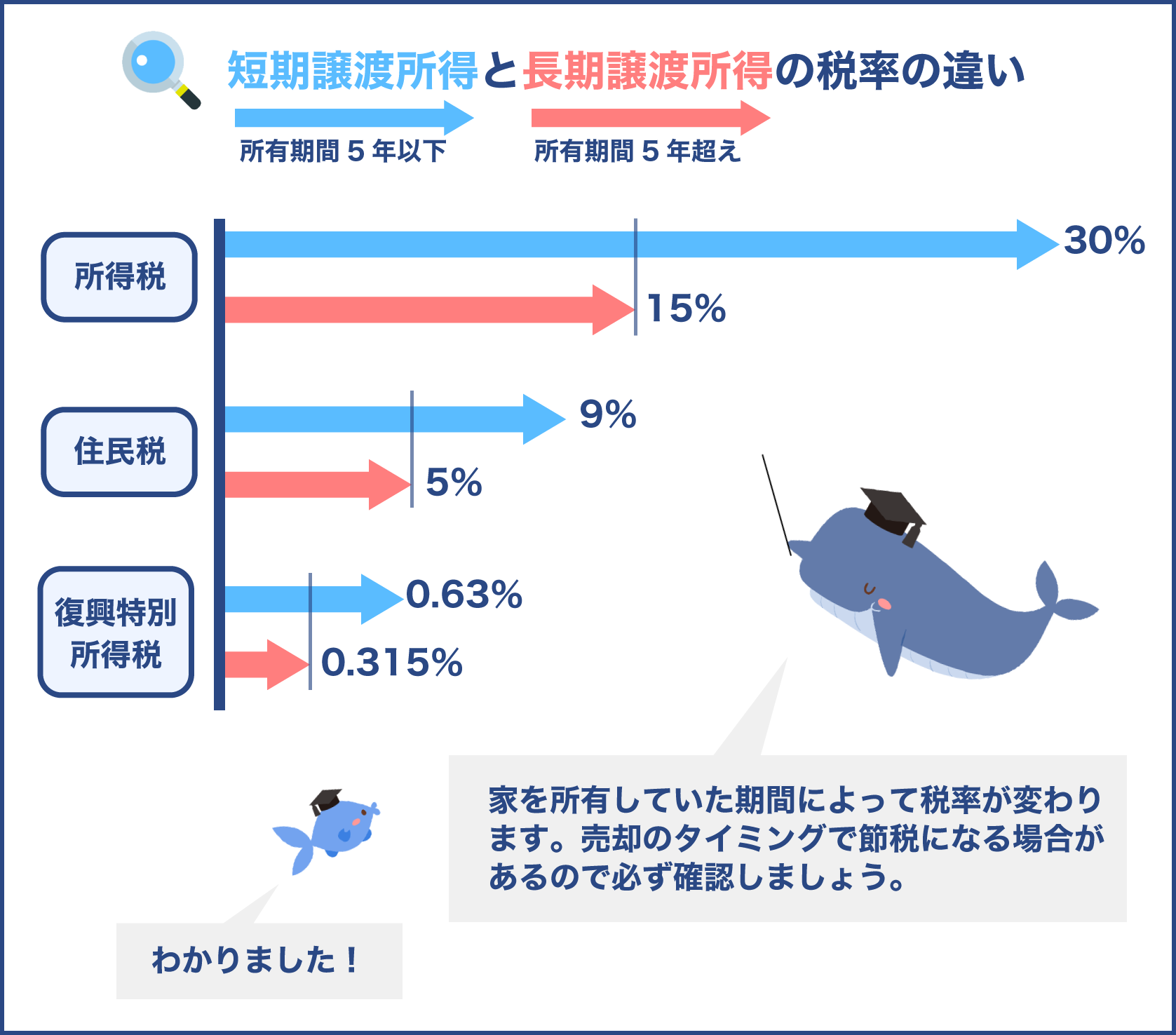

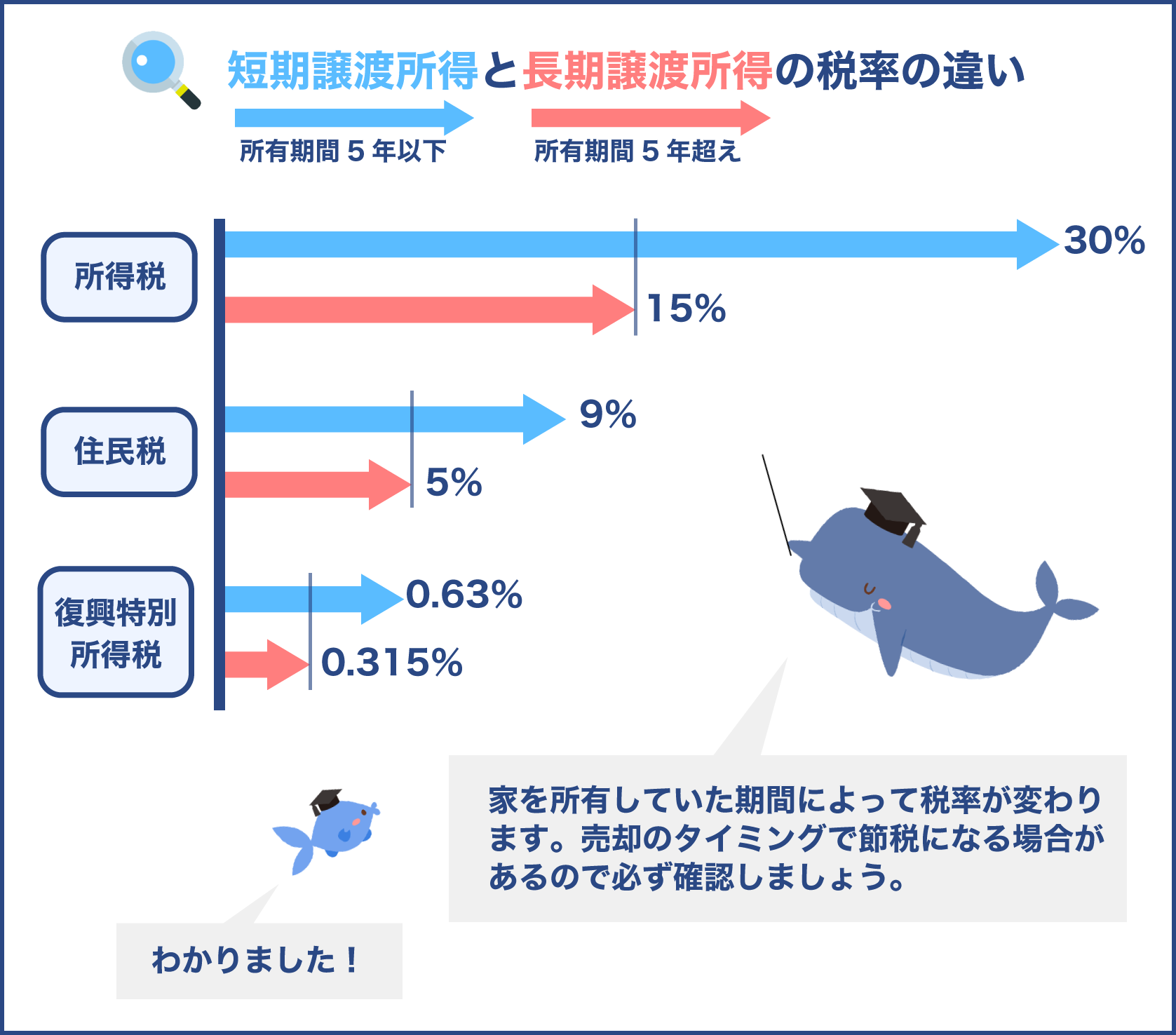

不動産売却で譲渡所得が発生した場合には、所得税・住民税・復興特別税が課せられます。

それぞれの税率は以下の通りです。

| 所得税の種類 | 所得税 | 住民税 | 復興特別税 |

|---|---|---|---|

| 短期譲渡所得税 | 30.63% | 9% | 2.10% |

| 長期譲渡所得税 | 15.32% | 5% | 2.10% |

不動産を売却する年の1月1日時点で所有期間5年以下であれば短期譲渡所得税が、5年を超えていれば長期譲渡所得税が適用されます。

なお、所有期間が10年を超えており、課税譲渡所得額が6000万円以下の場合は譲渡所得税の軽減税率が適用され、所得税10.21%、住民税4%となります。

所有期間によって税率は違えど、譲渡所得にかかる税金は決して小さなものではありません。

出典:国税庁 No.3208 長期譲渡所得の税額の計算

出典:国税庁 No.3211 短期譲渡所得の税額の計算

課税譲渡所得額が大きくなればなるほど税金も高くなってしまいます。

利益のうちの4割が税金に取られてしまうのですね。

譲渡所得の税金は高めですが、節税対策をとることで負担を軽くすることができますよ。

不動産売却で節税を行うには、どのような対策を講じればよいのか。

その答えは、譲渡価額から差し引く取得費・譲渡費用・特別控除の額を大きくすることです。

譲渡所得=譲渡価額-取得費-譲渡費用-特別控除

譲渡価額から差し引く金額が大きければ大きいほど譲渡所得が小さくなりますので、課税額も小さくなります。

譲渡価額から差し引く費用の中でも、最も効率良い節税効果を得られるのが取得費用です。

取得費を正しく計上することは個人ができる最も効率の良い節税対策ですが、そのためには不動産取得時の売買契約書が必要となります。

なぜなら、前項でお伝えしたように、購入時の情報を証明できるものだからです。

ここで、取得費の計算方法を見てみましょう。

減価償却費=建物の取得価額×0.9×償却率×経過年数

取得費=(取得価額+取得にかかった費用)-減価償却

取得金額と取得にかかった費用から減価償却を差し引いて算出されるのが取得費ですが、この計算式のベースになるのは取得価額となります。

そして、取得価額に当てはめる金額は原則として、売買契約書に記載されたものであることと定められています。

つまり、家購入時の売買契約書を紛失してしまっていたら、正確な取得費を計算できなくなってしまうのです。

その結果、譲渡所得から差し引く費用が小さくなってしまうため、税の負担が増大する可能性があります。

概算取得費で譲渡所得を算出すると不利になる?

売買契約書を紛失した、相続した不動産だから取得費が分からないという場合、概算取得費とすることが認められています。

概算取得費とは、売却金額の5%相当を取得費とできる制度です。

概算取得費の計算式は下記の通りです。

概算取得費=譲渡価額×5%

売買契約書が無くても概算取得費が認められているなら、譲渡所得の計算ができるから安心!と思ってはいけません。

概算取得費を用いて譲渡所得を算出すると多くのケースで不利になってしまうからです。

実際の取得費を用いて計算をした場合と概算取得費を用いて計算した場合、どれくらいの差が出るのかを比較するため、実際に計算をしてみます。

条件は下記表の通りです。

| 所有期間 | 15年 |

|---|---|

| 取得金額 | 4000万円 |

| 取得にかかった費用 | 300万円 |

| 減価償却費 | 600万円 |

| 売却金額 | 4500万円 |

| 売却にかかった費用 | 200万円 |

| 適用される特例 | マイホーム3000万円特別控除 |

①実際の取得費を用いて計算した場合

まずは取得費=(取得価額+取得にかかった費用)-減価償却の計算式で取得費を算出します。

(4000万円+300万円)-600万円=3700万円

次に譲渡所得=譲渡価額-取得費-譲渡費用-特別控除の計算式で譲渡所得を算出します。

4500万円-3700万円-200万円-3000万円=-2400万円

計算の結果、譲渡所得はマイナスとなりましたので課税されません。

②概算取得費を用いて計算した場合

まずは概算取得費=譲渡価額×5%の計算式で概算取得費を算出します。

4500万円×5%=225万円

次に譲渡所得=譲渡価額-取得費-譲渡費用-特別控除の計算式で譲渡所得を算出します。

4500万円-225万円-200万円-3000万円=1075万円

計算の結果、1075万円の課税譲渡所得が発生しました。

所有期間は15年となりますので、所得税と住民税合計14.21%、復興特別税2.1%が課税されます。

1527575円+225750円=1753325円

概算取得費で計算すると、およそ175万円もの税金がかかります。

このように概算取得費は、実際の取得費を用いて計算した場合に比べ大幅に譲渡所得税が増える傾向にあります。

同じ条件であっても、取得費を正確に計上することによって大きな節税効果を得られることがお分かりいただけたでしょう。

売買契約書紛失は譲渡損失による税金の特例が適用されない可能性も

売買契約書の記載内容によって取得費を計上することで得られるのは、課税譲渡所得を抑える効果だけではありません。

譲渡損失による所得税の控除額や還付額を増やすことにもつながります。

前項での計算例で用いた条件は、購入金額よりも売却金額が高いケースでした。

しかし実際は、築年数が経過したことによって購入時よりも大幅に安い価格で売却し、譲渡損失が生じるのが一般的です。

譲渡損失が発生した場合には、以下の特例を受けられる場合があります。

- 居住用財産の買替等の場合の譲渡損失の損益通算及び繰越控除の特例

- 居住用財産の譲渡損失の損益通算及び繰越控除の特例

これらの特例は定められた要件を満たしている場合、損失分を一定の限度でその年の他の所得から差し引き、その年に差し引ききれなかった分については翌年以降3年間繰越控除できるという制度です。

これはつまり、不動産売却による損失を他の給与所得と相殺できるということになります。

下記の表は、前項の条件の取得金額と売却金額を入れ替えたものです。

| 所有期間 | 15年 |

|---|---|

| 取得金額 | 4500万円 |

| 取得にかかった費用 | 300万円 |

| 減価償却費 | 600万円 |

| 売却金額 | 4000万円 |

| 売却にかかった費用 | 200万円 |

このケースで譲渡所得の計算を行うと、400万円の譲渡損失が発生します。

この条件で売却した人が給与600万円の会社員だとすると、譲渡損失の特例による損益通算によってその年の課税所得を200万円まで減額できるということになります。

あくまでも特例の要件を満たしている場合のみに適用されるものですので、誰でも利用できるわけではありません。

しかしながら、取得金額よりも安く売却して譲渡損失が出たとしても、税金の恩恵を受けられる可能性があるのです。

また、その損失が大きいほど控除額は大きくなりますので、やはり売買契約書を用いて取得費を正確に計上することが重要となるでしょう。

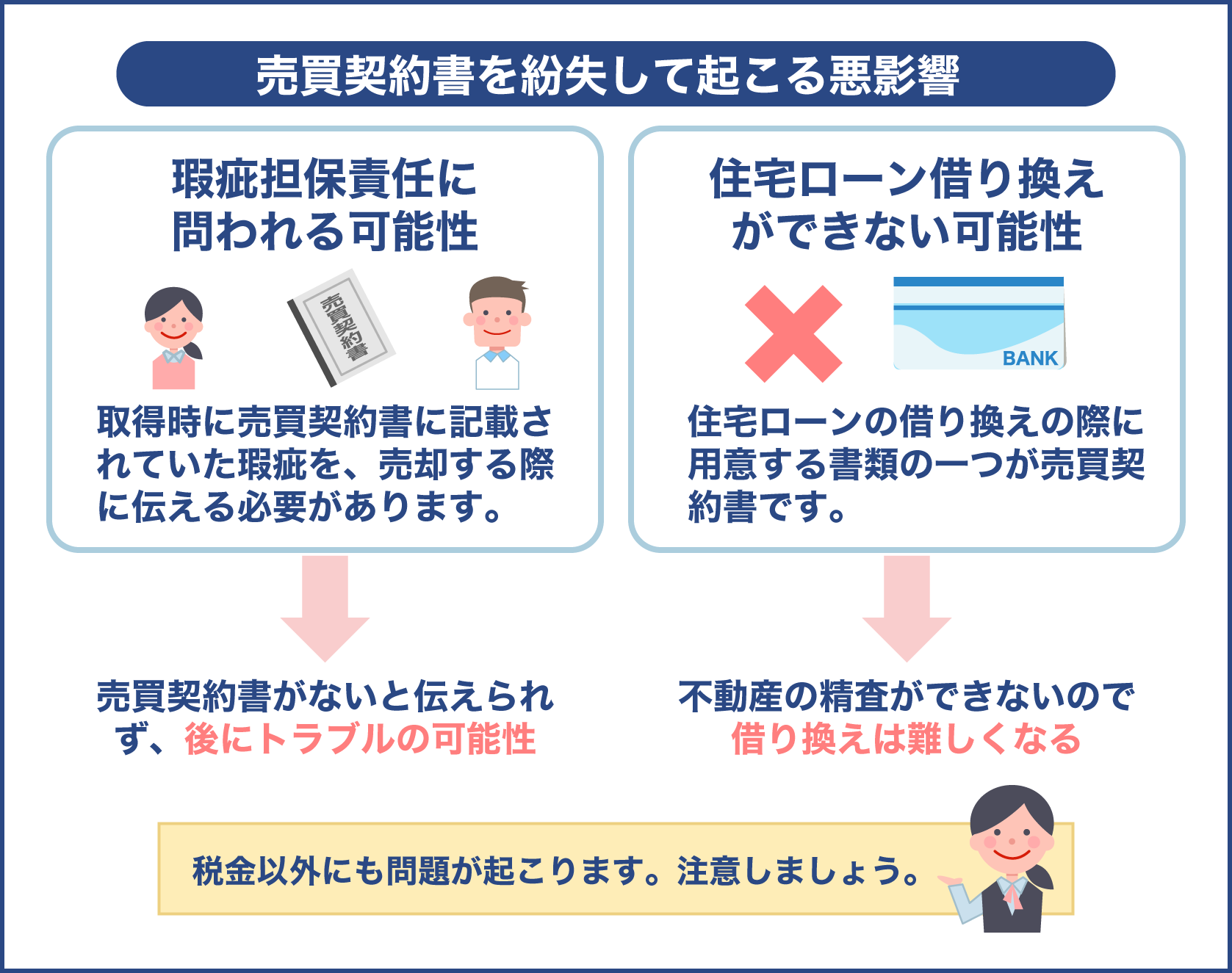

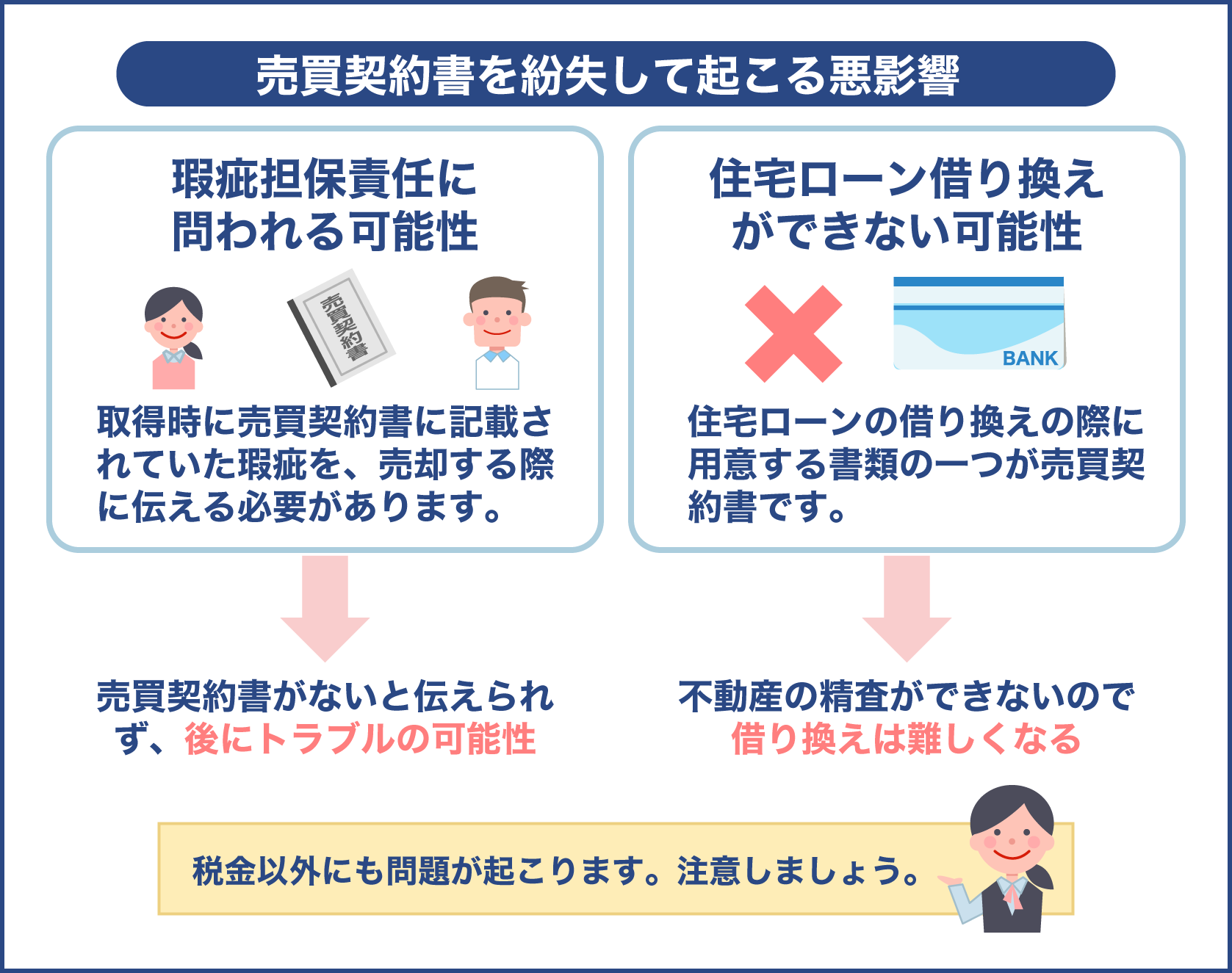

売買契約書紛失による悪影響は税金だけではない

不動産を購入した時の売買契約書を紛失して起こる悪影響は税金だけにすぎません。

次のようなトラブルを引き起こす可能性もあります。

瑕疵担保責任に問われる可能性

売買契約書には、引渡し完了後の一定期間に瑕疵が見つかった場合の瑕疵担保責任に関する内容が記載されています。

瑕疵とはシロアリなど通常では見つからない欠陥のことで、瑕疵担保責任とは売買の目的に瑕疵が見つかった場合に売主が買主に対して負う責任のことをいいます。

なお、瑕疵担保責任は2020年4月の法改正によって契約不適合責任となりました。

中古住宅を購入し、それを売却する場合、購入時の売買契約書や重要事項説明書が無ければ買主から責任を問われる可能性があります。

なぜなら、取得時の売買契約書に記載されている瑕疵を、売却する際の売買契約書にも記載しなければならないためです。

購入後に見つかった雨漏りなどの瑕疵を既に修繕している場合は問題ありませんが、地中に浄化槽が残置されている、境界について隣地との覚書があるなどといった瑕疵は買主へと伝えなければなりません。

売却する不動産に瑕疵があるにも関わらず、購入時の売買契約書を紛失してしまったことにより伝え忘れてしまったら、買主に責任を問われることになるでしょう。

住宅ローンの借り換えができない可能性

住宅ローンの借り換えをするには本人確認書類や収入を証明する書類の他に、不動産に関する書類として不動産登記簿謄本、売買契約書、重要事項証明書、工事請負契約書を用意する必要があります。

不動産登記簿謄本は法務局にて取得できますが、その他3つの書類に関しては全て本人が保管すべきもの。

紛失してしまった場合は、住宅ローンの借り換えができない可能性があります。

不動産に関する書類は金融機関が不動産の内容を十分理解するために必要とされるものです。

住宅ローンを組む際、多くは対象不動産に担保としての抵当権を設定します。

売買契約書などの書類は、抵当権を設定する不動産を精査する際に、購入金額を参考するために必要となるのです。

紛失のリスクは大きいですね。

売買契約書をはじめ、不動産取得や譲渡に関する書類は大切に保管しておきましょう。

ここまでの内容をご覧になり、とても不安になっている方も多いでしょう。

でも、売買契約書の代替書類になるものを揃えるなどといった対策を講じることでこれらの悪影響を回避することが可能です。

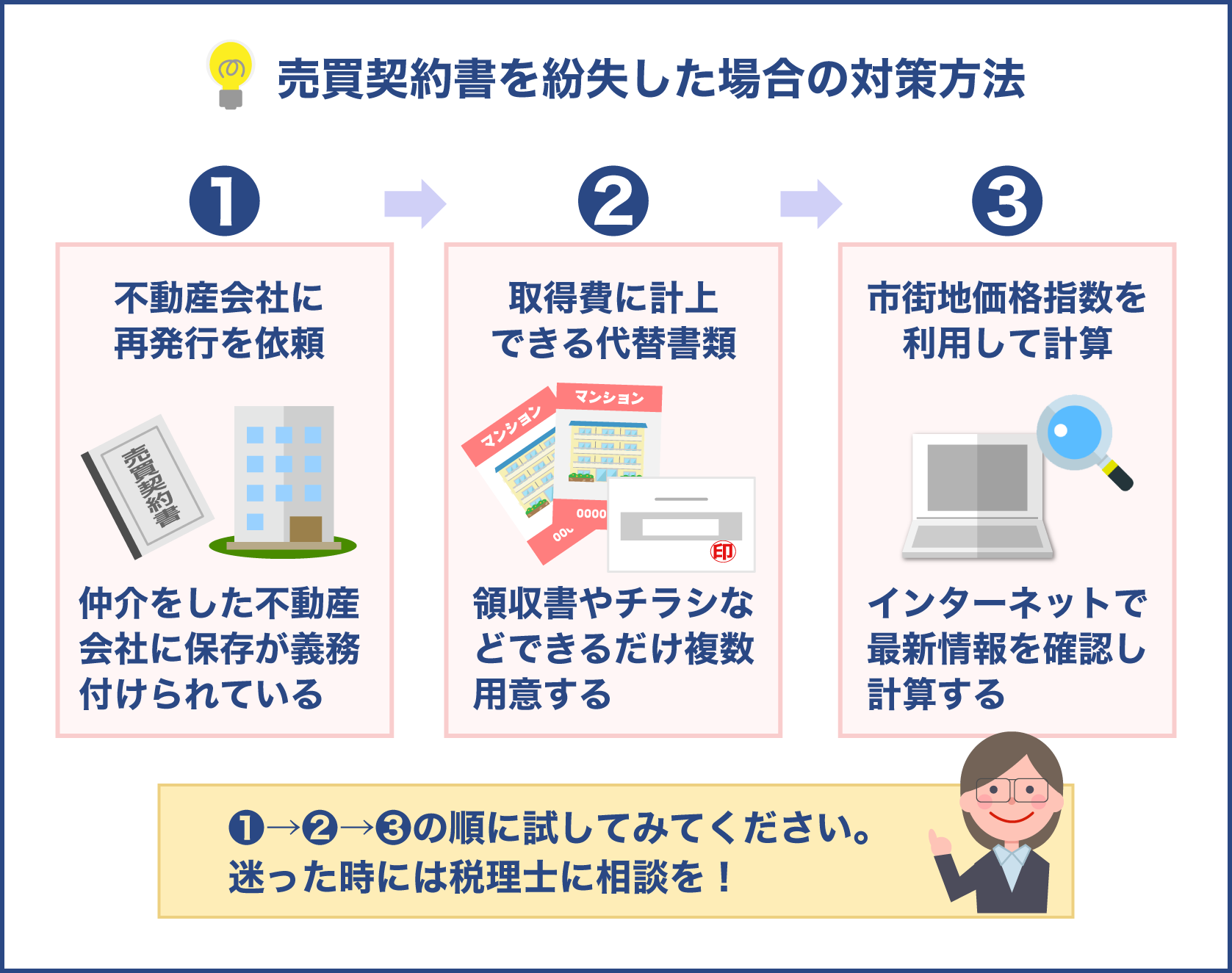

家購入時の売買契約書を紛失した場合の対策方法まとめ

売買契約書を紛失すると、税金をはじめあらゆる面で悪影響が生じます。

しかしながら、対策を講じることで悪影響を回避する一定の効果を見込めるでしょう。

ここからは、売買契約書を紛失した場合の対策方法についてまとめてお伝えしていきます。

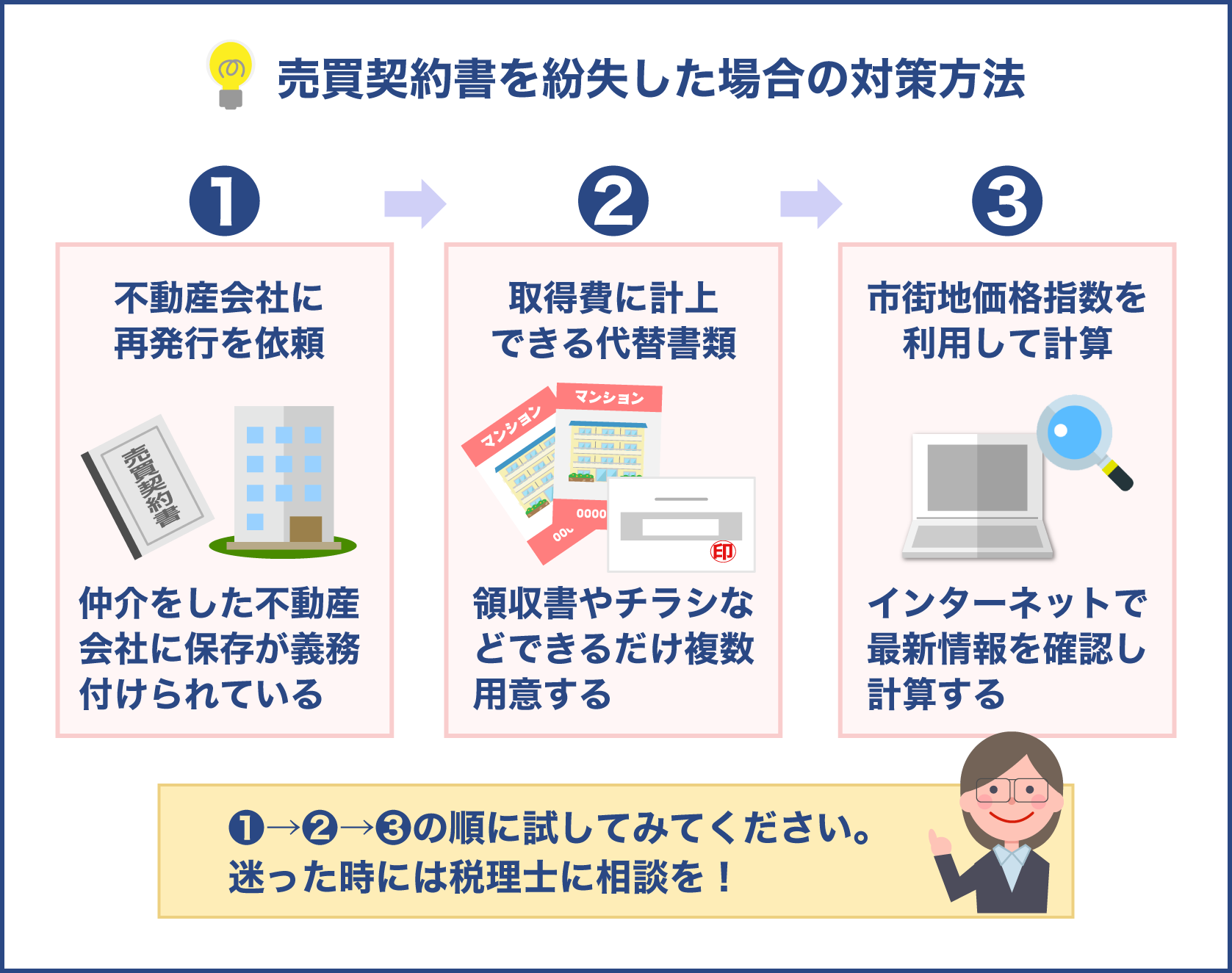

売買契約書を紛失した場合に有効な方法を以下にまとめました。

- 仲介を依頼した不動産会社にコピーまたは再発行してもらう

- 取得費に計上できる代替書類を用意する

- 市街地価格指数を利用して取得費を計算する

それぞれの方法について詳しくご紹介します。

- 仲介を依頼した不動産会社にコピーしてもらう

売買契約書は買主や売主が大切に保管しておくべきものですが、実は販売や仲介をした不動産会社にも保存が義務付けられています。

そのため、家を購入した時の不動産会社や住宅販売会社等に再発行又はコピーを依頼することで、当時のものと同じ内容の契約書を手に入れられるでしょう。

税金の計算や確定申告の添付書類として提出するものであれば写しでも構いませんので、コピーを依頼しましょう。

特段の事情がない限り、原本が必要になることはありませんが、この機会に売買契約書を手元に保管しておきたいと考えるなら、再発行手続きを行いましょう。

再発行手続きは、まず契約書を交わした相手側(売主)に再発行する契約書の内容が同じであるかの確認を行い、再発行の合意が得られれば署名捺印をもらいます。

売主が不動産会社等であれば比較的早期に確認できますが、中古住宅など売主が個人の場合は相手方との確認に少々時間がかかるかもしれません。

再発行の場合は早めに手続きを開始しましょう。

再発行となると新たに商業文書を作成することになりますので、収入印紙によって印紙税を納める必要があります。

印紙税額は売買契約書に記載されている取引価格に応じて異なります。

下記表は取引価格毎の印紙税額をまとめたものになりますので、再発行手続きにかかる費用として準備しておきましょう。

| 記載された契約金額 | 印紙税額 |

|---|---|

| 10万円超 50万円以下 | 200円 |

| 50万円超 100万円以下 | 500円 |

| 100万円超 500万円以下 | 1000円 |

| 500万円超 1000万円以下 | 5000円 |

| 1000万円超 5000万円以下 | 1万円 |

| 5000万円超 1億円以下 | 3万円 |

売買契約書をコピーまたは再発行してもらう方法には、一つ注意点があります。

それは、不動産会社や住宅販売会社に定められている売買契約書の保存期間を過ぎていた場合、既に破棄されている可能性があるということです。

保存期間が定められているのは売買契約書ではなく、取引帳簿や取引台紙と呼ばれるもの。

これらを保存する際、売買契約書や重要事項証明書も一緒に保管していると考えられます。

取引帳簿の保存義務は5年間で、宅建業者が売主となる新築住宅の場合は10年間とされていますが、債務不履行による損害賠償ができる期間が10年、不法行為による損害賠償ができる期間が20年とされていますので、その間は保管されている可能性はあります。

しかし、これを過ぎている場合は既に破棄されている可能性がありますので、他の対策を講じることになるでしょう。

- 取得費に計上できる代替書類を用意する

家を購入した時の不動産会社等にも売買契約書が保管されていなかった場合は、取得費に計上できる代替書類を用意することで税金への悪影響を避けることが可能です。

取得費に計上できる代替書類とは下記の書類のことです。

- 領収書

- 購入時のチラシや見積書

- 住宅ローン控除のために行った確定申告書類

- 住宅ローンの返済予定表

- 通帳の振り込み記録

- 抵当権設定登記の債権書

このような書類を用意できれば、概算取得費を用いることなく、実額に限りなく近い取得費を計上できるでしょう。

これらの書類は複数あるほど信ぴょう性が高まります。

例えば、通帳の振り込み記録に4500万円と記載されたとします。

もう一つの代替書類として購入時のパンフレットがあり、それに販売価格4000万円と同時期の日付が記載されていれば、購入時期や不動産価格の信ぴょう性を高めることができます。

購入する際に取得費用全額を住宅ローンで借りていることが証明できる記録と謄本の抵当権設定金額が等しい場合も信ぴょう性の高い書類として認められるでしょう。

なぜ信ぴょう性を高めることが重要なのかというと、代替書類を用いて取得費を計上した場合、税務署からの指摘を受ける可能性が高まるからです。

領収書のようにいつ・何に・いくら支払ったのかがわかるものを添付すれば税務署側も判断しやすいのですが、チラシ一枚だけでは信頼性に欠けます。

そのため、当時の記録が分かるものをより多く集めることが大切なのです。

しかしながら、購入時のチラシ一枚を取得価額の代替書類として添付して確定申告を行い、その後税務署から指摘を受けることはなかったという事例もあります。

認められるかどうかの判断は税務署次第であり、代替書類を用意すれば100%大丈夫というわけではありませんが、ほぼ相場通りの価格であれば認められると考えてよいでしょう。

- 市街地価格指数を利用して取得費を計算する

市街地価格指数とは、全国主要都市198地点について不動産鑑定士が価格調査を行い、それを指数化したものです。

日本不動産研究所が年二回発表しています。

市街地価格指数を利用して取得費を計算する場合は以下の計算式を用いてください。

取得費=譲渡価額×(購入時の指数÷売却時の指数)

市街地価格指数の最新情報はインターネット上で検索でき、過去分を含めたすべての指数データは冊子として販売されています。

図書館で取り扱っている場合もありますので、調べてみましょう。

市街地価格指数を利用して取得費を計算する、これは最後の手段といっても良いでしょう。

売買契約書の再発行やコピーが不可で、さらに取得費の計算に用いられるような代替書類がない場合の対策方法となります。

なぜなら、実際の取得費よりも遥かに高額な取得費になるかもしれないからです。

もし、売買契約書がある、または取得費の代替書類があるにも関わらず市街地価格指数を利用して取得費を計算したら、故意に取得費を多く計上したとして重加算税の対象になる恐れがあります。

取得費が不明な場合に良く活用されているのですが、少しハードルの高い対策方法となりますので慎重に検討しましょう。

税務署からの指摘を受けないためにも、以下の条件を満たしている場合にこちらの方法で取得費を計上することをおすすめします。

- 購入金額の参考になる書類や情報が一切ないこと

- 購入先が第三者であること

- 宅地等の地目であること

- 特例での取得でないこと(買替や交換)

- 不動産が所在する地域の地価が市街地価格指数と同水準で推移していること

特に最後の、不動産が所在する地域の地価が市街地価格指数と同水準で推移していることが重要な要素となります。

市街地価格指数は全国主要都市198地点について鑑定を行った結果となりますが、これは全国、六大都市、三大都市圏、地方別などまとまった地域単位の数値であり、あらゆる場所の地価推移を適切に反映したデータとは言えません。

例えば東京都区内は全国的に見ても地価が高く、市街地価格指数も高くなる傾向にあるため、市街地価格指数を利用して取得費を計算すると、実額とはかけ離れた数字になってしまうのです。

土地の所在地によっては合理的な取得費を算出することが出来ず、取得費として認められなくなる場合がありますので気を付けましょう。

一度概算取得費での申告は最終手段 売買契約書を紛失したら出来る限りの対策を

売却価格の5%相当を取得費とできる概算取得費。

初めにお伝えした通り、概算取得費を用いて譲渡所得の計算をすると実額よりも取得費が小さくなるため、課税譲渡所得額が大きくなる傾向にあります。

前項でお伝えした売買契約書を紛失した場合の対策方法によって譲渡所得を計算することで、概算取得費で計算するよりも節税効果は高くなるでしょう。

ただしこのことを知ったからといって、既に確定申告を済ませている確定申告を訂正して申告しなおすことはできません。

確定申告のやり直し、すなわち更生の請求は、法律の規定に従っていない又は計算を誤っていたために過大に税額を申告していた場合のみ認められるものです。

概算取得費による譲渡所得の計算は法の規定に従っているものですので、計算に誤りがない限り更生の請求は認められません。

そのため、確定申告前に売買契約書を紛失した場合の対策方法を講じることが大切です。

対策方法の優先順位は売買契約書のコピーor再発行→取得費の代替書類→市街地価格指数を利用して計算の順ですね。

そうですね。

代替書類を用意する場合や市街地価格指数を利用して計算する場合、不明な点があったり、価格が適切かどうか不安な場合は税理士に相談しましょう。

依頼費用はかかりますが、プロの判断により信ぴょう性の高い結果となります。

不安がある方はまずは相談してみましょう。

ここまで、家購入時の売買契約書を紛失して起こる税金の悪影響と対策方法について解説してまいりました。

売買契約書には取引金額の他、不動産の詳細情報や取引条件などが記載されている重要な書類です。

紛失してしまった場合、瑕疵によるトラブル、住宅ローンの借り換えができないなどといった悪影響が生じるおそれがあるでしょう。

最も懸念されるのは、売却時の税金の負担が増えることです。

譲渡所得の計算式に用いられる取得費は、原則として売買契約書に記載された取引金額でなければなりません。

しかし、取得費が不明な場合の概算取得費を用いて計算すると控除できる費用が少なくなり、課税譲渡所得が大きくなってしまうでしょう。

そのため、概算取得費を用いらずに、取得費を計上できる方法で対策を講じましょう。

対策方法として、家を購入した時の不動産会社や住宅販売会社、あるいは買主に売買契約書のコピーや再発行を依頼するのが最も有効ですが、既に保管期限を過ぎている場合は取得できません。

その場合は、取得費の代替書類となるようなものを探しましょう。

証明できるものが複数あると代替書類としての信ぴょう性が高まり、税務署から指摘される確率も低くなります。

それらも紛失してしまった場合の最終手段として、市街地価格指数を用いて取得費を計算する方法もご紹介しました。

実際の事例で認められている方法ではありますが、他の方法と比べてハードルが高く、土地の所在地によっては実額とかけ離れているという理由で認められない可能性もあります。

売買契約書を紛失してしまった場合はまずは可能な限り書類を集める努力をし、実額に違い取得費を計上できるものを提出するよう努めましょう。