住宅を買うときには減税制度を利用できると損をしなく購入できることが多いです。

しかし家の購入はさまざまな制度があり一般人には解りにくいのも事実。

特に初めて家を購入される方は、どのような減税制度があるのか分からないかもしれません。

実は減税制度というのは自分で手続きをしなければ適用されないものがほとんどです。

そこで今回は家の購入時に知っておきたい7つの減税制度について徹底解説していきます。

各制度の手続きの方法についても説明しますので参考にしてください。

自分から手続きしないと減税制度が適用されないんですね。これは気をつけないといけないな

そうですよ。だからちゃんと減税制度についてお勉強しておきましょう

でも、家を買うときにどんな税金が必要になるのかよく分からないです

じゃあ、最初に家の購入時にかかってくる税金について説明しますね

目次

どんな税金が減税されるのか知っておこう

家を購入するときに必要になる税金は主に5つあります。

- 所得税

- 登録免許税

- 不動産取得税

- 固定資産税

- 贈与税

所得税は家を買っても買わなくても毎年必要となる税金です。

しかし、家を購入すると毎年徴収される所得税が減税される制度が利用できます。

登録免許税は、家や土地を購入するときに必要となる税金です。

手に入れた家と土地の登記を行ったときに支払わなくてはいけない税金になります。

新居に入ると自治体から不動産取得税の納税通知が送られてきます。

自治体の住民が新しい不動産を取得したときに必要となる税金です。

続いて、家を購入したときから毎年かかってくる税金について説明します。

固定資産税は都市計画税と一緒に自治体から毎年新しい家に課税されます。

年に4回に分けて支払うか一括で支払うかを選べます。

贈与税は親などから家の購入のために財産をもらったときに必要になる税金です。

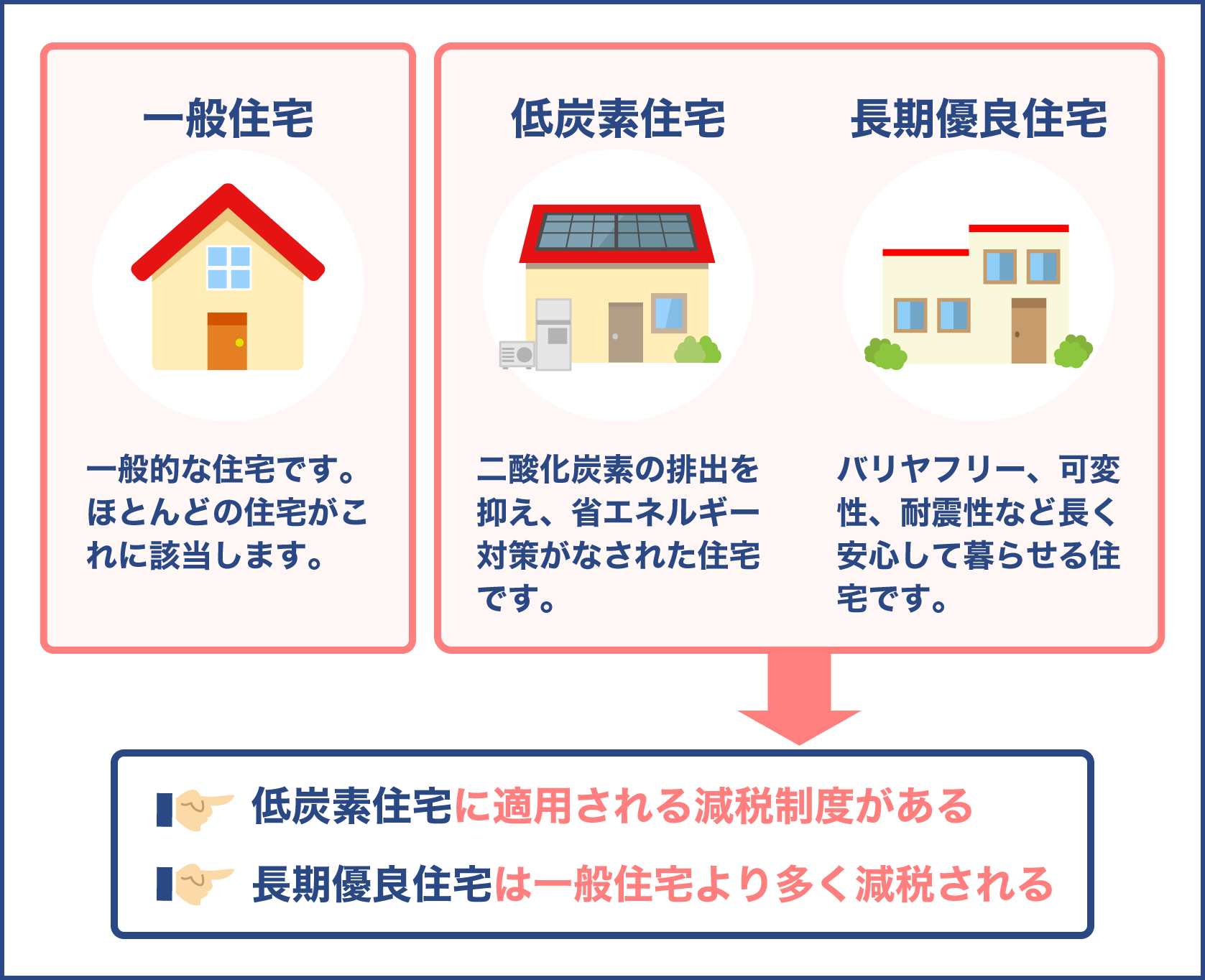

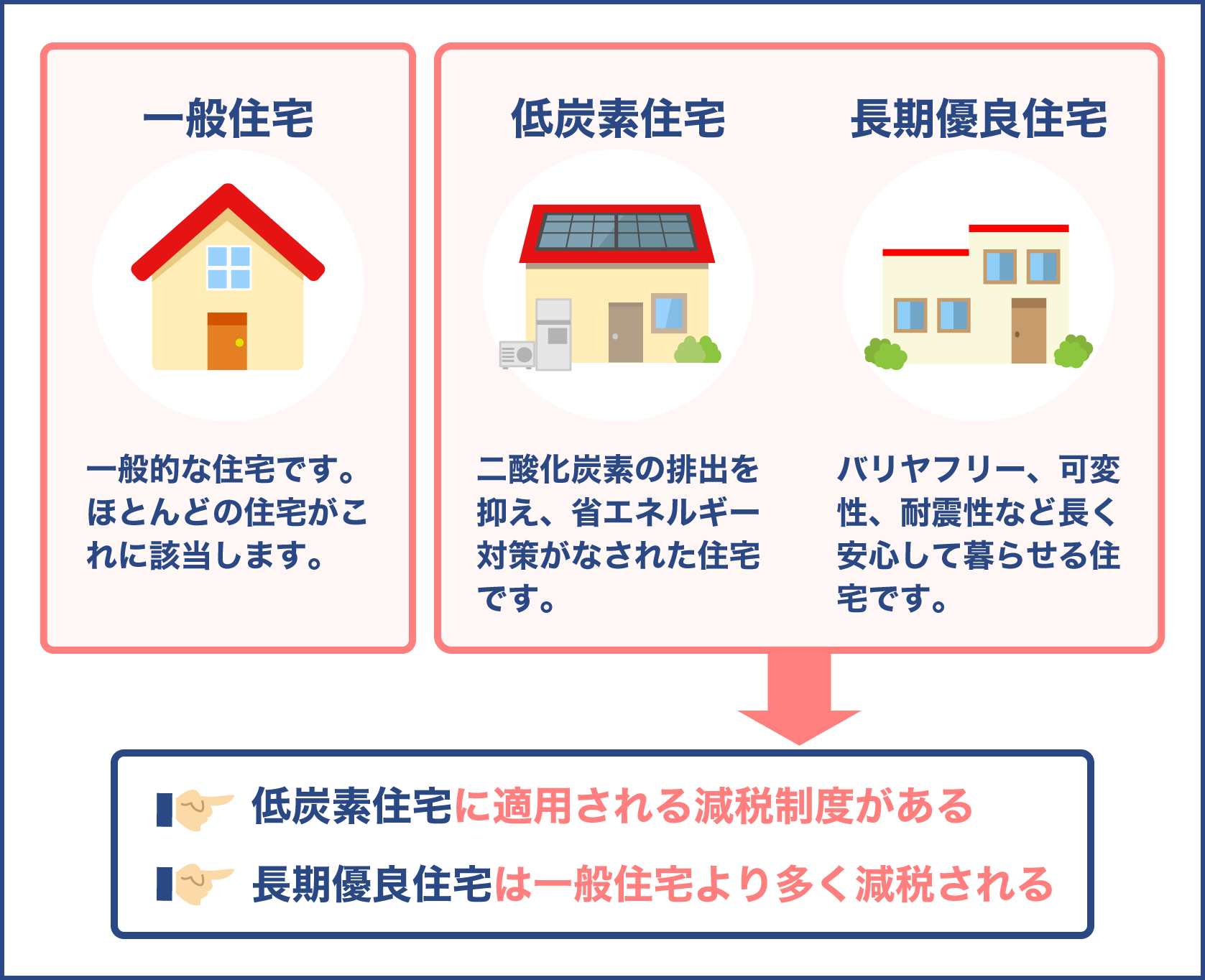

減税対象となる住宅種別について知っておこう

減税対象になる住宅のタイプは主に3つあります。

- 一般住宅

- 低炭素住宅

- 長期優良住宅

減税制度によっては、特定の住宅タイプにだけ適用されるものがあります。

そのため減税制度を申請するときには、自分の家がどの住宅種別に該当するのかを知っておかなければなりません。

それぞれの住宅について簡単に説明します。

一般住宅とは

一般住宅とは、ほぼ全ての形式の家が該当します。

注文住宅や建売住宅、さらには中古の戸建て住宅などが含まれます。

減税制度の対象が一般住宅と書かれているときには、購入するほとんどの家が適用されると考えて良いでしょう。

低炭素住宅とは

減税制度によっては、低炭素住宅に適用されるものがあります。

低炭素住宅とは簡単に言うとエコな住宅のことです。

二酸化炭素の排出をできるだけ抑える対策が施されている住宅のことで、自治体から低炭素住宅としての認定を受けている必要があります。

家の断熱性能を高めていたり、常時換気システムを取り入れていたりする住宅です。

太陽光発電や高効率給湯器を採用している家も低炭素住宅として認定されます。

長期優良住宅とは

長期優良住宅とは、その名の通りできるだけ長く快適に住める家のことです。

2009年6月から始まった制度で、バリアフリーや耐震性など国が認めている基準を満たしていると長期優良住宅として認定されます。

長期優良住宅として認定されていると、一般住宅よりも多くの減税を受けられることがあります。

減税制度によっては一般住宅より100万円も多く減税されることがあるのです。

購入する家を選ぶときに数十万円ほど高くても、長期優良住宅として認定されている家であれば、減税制度を適用して一般住宅より最終的に支払う金額が安くなることを覚えておきましょう。

家を買うときには低炭素住宅とか長期優良住宅を買うと、それだけたくさん減税されるんですね。

そうですよ。だから、家の値段だけではなくて、減税制度を考えた購入金額を考えていく必要があるんです。

中古住宅を購入する場合、減税制度は使えないの?

中古住宅を購入しようと思っている人は、中古の家でも減税制度が使えるのかと思われるかもしれません。

結論から言うと、中古住宅でも減税制度を利用することができます。

新築に比べると利用できる減税制度は少なくなりますが、それでも下記のような税金の減税を申請できます。

- 所得税

- 登録免許税

- 不動産取得税

減税される金額は新築の方が中古住宅よりも多くなります。

所得税の減税は最大で新築住宅の方が100万円ほど多く優遇されます。

しかし、登録免許税の軽減税率は新築の一般住宅と変わりませんし、不動産取得税の減税額も新築住宅と変わりません。

幾つかの条件を満たせば、上記で取り上げた税金以外にも贈与税などの減税が受けられます。

他にも中古住宅を購入するために、すでに持っていた家を売ったときの所得税が控除される制度などもあります。

覚えておきたい減税制度を利用する際の注意点

減税制度を利用するときの注意点は3つあります。

- 締めきり期日が設定されている

- 消費税が課税されているか

- 住宅ローンの繰り上げ返済

それぞれの減税制度には締めきり期日が設定されているものがあります。

家を購入してから1年以内や翌年の確定申告までだったりする制度があるのです。

申請するタイミングが厳しく決まっているものもありますから、注意が必要です。

期日を過ぎてしまったときやタイミングを逃してしまったときには減税が適用されないので気をつけてください。

中古物件を購入するときに注意しないといけないのが、消費税が課税されているかどうかです。

個人売買などで諸費税が課税されない家を購入するケースが時々あります。

消費税が課税されないと利用できない減税制度があるので注意が必要です。

中古物件の購入の際には、消費税が課税されるかどうかを前もって売主に確認しておきましょう。

住宅ローンが何年残っているかが減税制度を利用する要件に含まれていることがあります。

気をつけないと減税制度が適用されている期間中に繰り上げ返済をしてしまったがために、減税の適用外になってしまうことがありえます。

そうならないように、減税制度の適用の途中で繰り上げ返済をするのではなく、適用期間が終わってから繰り上げ返済することができます。

なんだかたくさん覚えておかなきゃいけないことがあるんですね。

確かにね。でもこれから説明する減税制度をとりあえず知っておけば大丈夫です。色々な制度がありますが、一番大切な7つの減税制度について教えていきますよ。

なんだか安心しました。よろしくお願いします。

各種税金を減税する7つの減税制度とは

家を購入する際に活用できる7つの減税制度があります。

- 住宅ローン控除

- 投資型減税(認定住宅新築等特別税額控除)

- 不動産取得税の減税

- 固定資産税の減税

- 贈与税非課税措置

- 登録免許税の減税

- すまい給付金

これらの減税制度は新築住宅の購入の際に活用できますが、少し前の項でも説明したように幾つかの減税制度は中古住宅にも活用できます。

7つの減税制度のうち、投資型減税(認定住宅新築等特別税額控除)以外は中古住宅購入の場合でも申請可能です。

住宅ローンを組んで家を購入している人は、特に住宅ローン控除や投資型減税(認定住宅新築等特別税額控除)、そしてすまい給付金に注目してください。

これらの3つの減税制度は住宅ローンを使う人が対象となっています。

それぞれの減税制度は実施しているのが国であったり地方自治体であったりします。

管轄しているのが国か自治体かどちらかによって手続きをする場所が変わってきます。

国なら税務署や法務局ですし、自治体なら役所や都道府県税事務所となります。

手続きする場所などにも気をつけて説明をご覧ください。

所得税が減税される制度をまずは紹介

最初に紹介するのは所得税を減税してくれる2つの制度です。

- 住宅ローン控除制度

- 投資型減税(認定住宅新築等特別税額控除)

それぞれの制度の内容と手続きの方法を説明します。

所得税は毎年必ずかかる税金だから、減税されるのは嬉しいですね。

家を買った年はとにかく出費が多いから、所得税が少しでも安くなるのは助かりますね。

住宅ローン控除制度と手続き方法

家を購入するときには大抵ローンを組みます。

そのときに活用できる大変便利で有名な減税制度が、住宅ローン控除制度です。

住宅ローン控除制度とは、ローンを利用して家を購入したときに、10年間はローン残高の1パーセントを所得税から控除してくれる仕組みです。

10年間で最大合計400万円までの控除が受けられます。

減税金額が数百万円と大きいので、まずは覚えておきたい制度です。

この制度について説明していきます。

住宅ローン控除制度は消費税が8パーセントから10パーセントへ引き上げられた後、減税の幅が増えています。

下記の表を見ると増税された平成26年から、控除される額がかなり増えていることが分かります。

| 増税前 | 増税後 | |

|---|---|---|

| 最大控除額 | 200万円 | 400万円 |

| 住民税からの控除上限額 | 1年に97500円 | 1年に136500円 |

増税前も後も、控除率1パーセントや控除期間が10年間という基本的な部分は変わりません。

しかし、控除される最大金額が倍になっていますし、控除上限額も増えています。

注意したいのは最大控除額が400万円だからといって、この制度を申請した人が全員10年間で400万円の控除を受けられる訳ではないと言うことです。

その年に受けられる控除額は、どれだけローン残高があるかによって変わってきます。

10年間毎年40万円の控除額になるには、ローン残高が毎年4000万円以上残っていなければなりません。

当然のことながら毎年ローン残高は減っていきますから、それにあわせて控除される金額も減っていくと考えてください。

10年間も毎年4000万円が残っていると言うことは、かなり最初のローン残高が高くなければ成立しない計算となります。

一般的にはローン残高が徐々に減っていき、3000万円の年には30万円の控除、2000万円の残高の年は20万円の控除が適用されます。

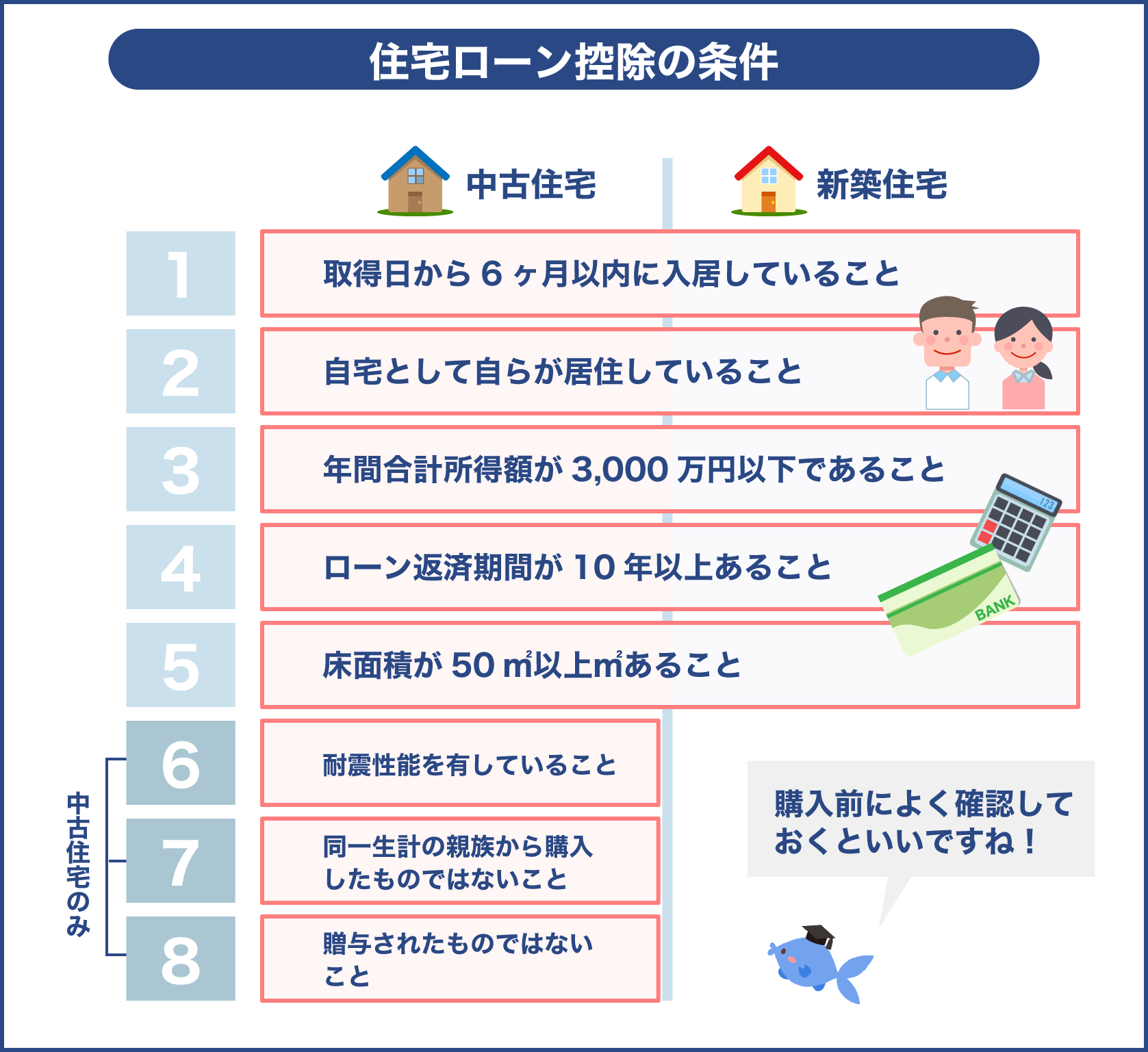

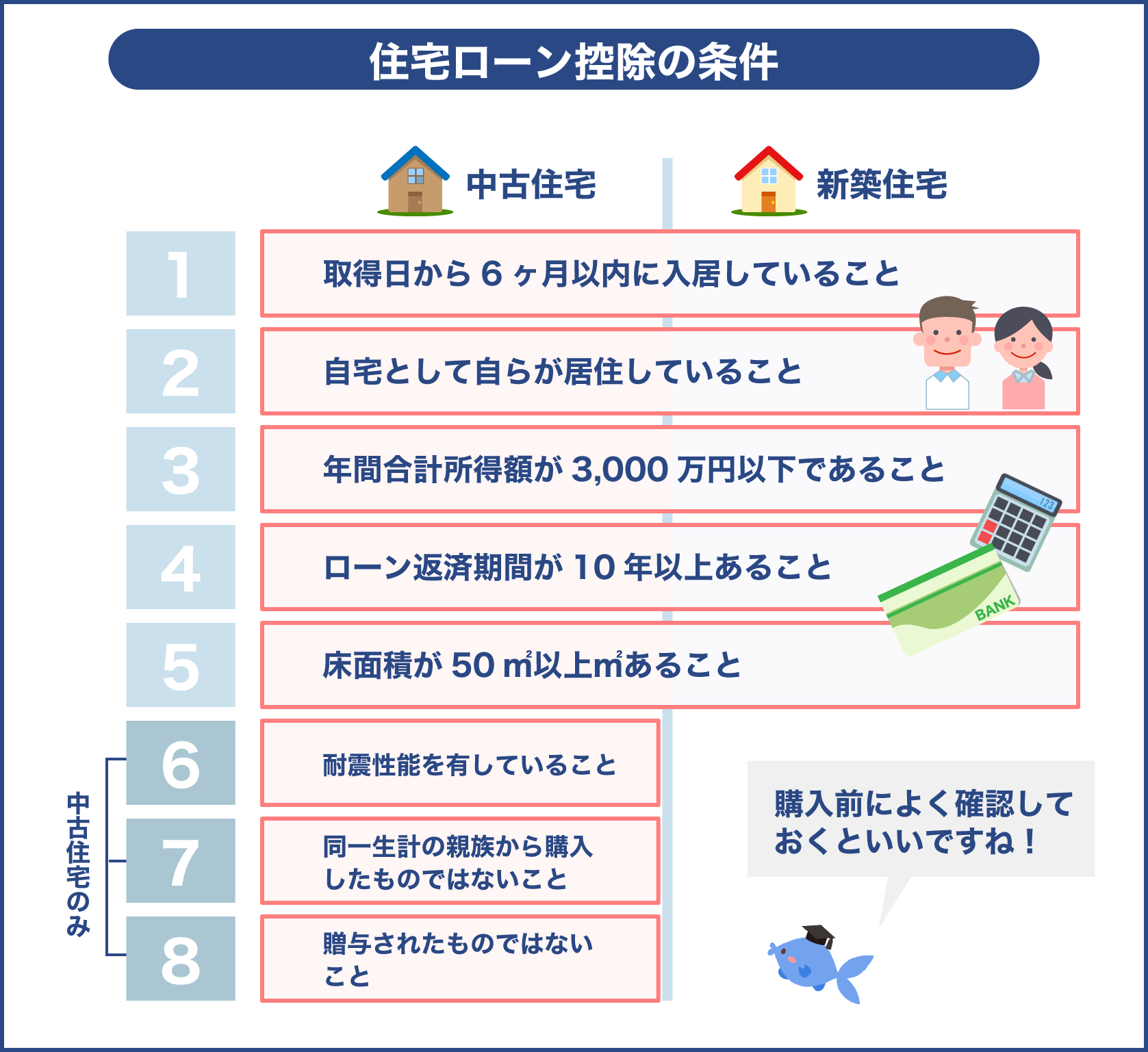

住宅ローン控除制度を申請するためには幾つかの条件があります。

家を購入してから半年以内にその家に住んでいなければなりません。

そのため別荘として購入した家に、この制度は適用できないので気をつけてください。

不動産登記上で床面積が50㎡以上なければなりません。

住宅ローンの償還期間が10年以上あることや、年収が3000万円以下であることも減税を受ける要件となっています。

何に注意をして住宅ローン控除制度の手続きをしたら良いのでしょうか。

手続きは確定申告をするときに税務署で行います。

この制度を利用する1年目は、手続きの際に下記の書類が必要となります。

- 住民票の写し

- 口座残高証明書

- 登記事項証明書

- 売買契約書

- 源泉徴収票

もし中古住宅の購入なら、耐震基準適合証明書や既存住宅性能評価書などが必要です。

2年目以降はこれらの書類が必要ではありません。

会社から給料をもらっている方なら、年末調整で自動的に控除されます。

控除を受けている10年間の間に転勤があっても、世帯主が単身赴任をして家族が引き続きその家に住み続ければ引き続き控除は適用されます。

住宅ローン控除制度の利用で覚えておきたいお得な情報があります。

それは、夫婦で共働きのときには、住宅ローン控除制度をそれぞれの名義で申請することが可能だということです。

お互いの名義で住宅ローンを借り入れして、それぞれの名義のローンへ住宅ローン控除制度を適用していくことができるのです。

ローンを組むときには、この点を考えて契約をしましょう。

出典:国税庁 No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

出典:国税庁 No.1214 中古住宅を取得した場合(住宅借入金等特別控除)

投資型減税(認定住宅新築等特別税額控除)制度と手続き方法

続いて所得税に適用される二つ目の減税制度について考えていきます。

投資型減税(認定住宅新築等特別税額控除)制度は、長期優良住宅と低炭素住宅の新築を購入した人にだけ適用されます。

一般住宅の新築や中古住宅を購入した人は対象外になります。

この減税制度は、前の項で説明した住宅ローン控除制度との併用ができません。

つまり、この制度はローンではなく、自己資金で住宅を購入した人が活用できる制度と言うことができるでしょう。自己資金で長期優良住宅や低炭素住宅をした人が活用できる制度となっています。

投資型減税(認定住宅新築等特別税額控除)制度は、購入した家の性能強化をしようとしたときに申請することができます。

長期優良住宅や低炭素住宅にするためには、一般住宅を建てるよりも余分なお金がかかります。

その余分な費用の一部を控除という形で支援してくれる制度となっているのです。

高性能住宅を建てるために必要となった費用の10パーセントが所得税から控除されていきます。

制度の詳細を表にしてみました。

| 対象となる家のタイプ | 新築の長期優良住宅、新築の低炭素住宅 |

|---|---|

| 控除率 | 10パーセント |

| 控除対象限度額 | 650万円 |

| 最大限税額 | 65万円 |

| 適用期間 | 初年度 |

控除対象となる費用は650万円までです。

性能強化のために700万円必要だったとしても、控除対象となるのはそのうちの650万円までです。

投資型減税(認定住宅新築等特別税額控除)制度を適用できるのは一回だけです。

家を購入した年の所得税から控除されます。

しかし、その年の所得が低くて全額を控除しきれない場合は、自動的に翌年の所得税から控除してくれるので安心です。

減税が適用されるための条件は、申請者の所得金額が申請年に3000万円以下であることと、家の床面積が50㎡以上であることです。

減税を申請する手続きは税務署で行います。

必要書類は4つあります。

- 認定住宅であることを証明する書類

- 登記事項証明書

- 売買契約書の写し

- 源泉徴収票

確定申告の際にこれらの書類を税務署に持って行き手続きを行います。

その他の税金の減税制度と手続き方法を徹底解説

ここまで所得税に適用される減税制度について考えてきました。

次にそれ以外の税金に適用される制度について説明していきます。

不動産取得税の減税制度と手続き方法

不動産取得税の減税制度とは、家や土地などの不動産を購入したときにかかってくる税金を減税してくれるものです。

税額は購入した不動産の課税標準額に3パーセントの税率をかけて計算されます。

この税額を決める税率は原則4パーセントですが、2021年3月末までの特別措置で3パーセントになっています。

不動産取得税の減税制度の内容を表から確認しましょう。

| 適用住宅 | 一般住宅 | 長期優良住宅 | 低炭素住宅 | 中古住宅 |

|---|---|---|---|---|

| 税率 | 3パーセント | 3パーセント | 3パーセント | 3パーセント |

| 最大控除額 | 1200万円 | 1300万円 | 1200万円 | 100万円から1200万円 |

最大控除額は住宅種別によって変わってきます。

一般住宅と低炭素住宅は1200万円までですが、長期優良住宅は100万円多い1300万円までです。

もし課税標準額2000万円の新築一般住宅を購入したとします。

そうすると、1200万円の控除が受けられるため、800万円だけが課税対象になります。

800万円に3パーセントの税率がかかってきますから、24万円の不動産取得税だけを支払うことになるのです。

中古住宅の場合は、地方自治体によって控除額が変わってきます。

しかし1997年4月1日より後に建てられた中古住宅を購入するケースでは、1200万円までの控除が受けられます。

軽減税措置を受けられる住宅の条件は、床面積が50㎡以上240㎡以下であることです。

中古住宅は1982年1月1日以降に建てられた住宅で、耐震基準を満たしている必要があります。

不動産取得税の減税制度の手続き方法を説明します。

自治体の税事務所へ3つの書類を提出してください。

- 不動産取得税納税通知書

- 売買契約書

- 登記事項証明書

申請期間に限度を設けている自治体があるので注意しなければなりません。

例えば、東京都では物件を購入してから60日以内に申請をしなければいけない決まりです。

詳細は各都道府県税事務所へ確認してください。

固定資産税の減税制度と手続き方法

固定資産税の減税制度は、毎年支払わなければいけない固定資産税を一定期間軽減してくれるものです。

毎年家や土地を持っている人は固定資産税と都市計画税を支払わなくてはなりません。

固定資産税評価額に1.4パーセントの税率をかけたものが請求されます。

さらに都市計画税も0.3パーセント課税され、セットで請求されてきます。

税率は各自治体によって多少の差がありますが、大抵これらの税率が適用されています。

請求される固定資産税を一定期間2分の1に減額してくれるのが、固定資産税の減税制度です。

この制度は家や土地の固定資産税に適用されますが、家に関しては新築のみの適用となります。

固定資産税の減税制度の内容を確認しておきましょう。

| 適用住宅のタイプ | 減税期間 | 固定資産税 |

|---|---|---|

| 一般住宅 | 3年 | 半分 |

| 長期優良住宅 | 5年 | 半分 |

一般住宅の固定資産税が2分の1になるのは、3年間です。

長期優良住宅の場合は、2年多くて5年間の減税が適用されます。

減税が受けられる条件は、床面積が50㎡以上280㎡以下でなければならず、店舗も一緒になっている住宅は居住用の床面積が半分以上はなければなりません。

2020年3月31日までに新築された家だけがこの減税措置の対象となっています。

固定資産税の減税制度を利用するための手続きは特に必要ありません。

年に4回送られてくる納税通知書を見ると、すでに減税された金額が表記されているはずです。

固定資産税と都市計画税の納税通知書が来たときには、減税がきちんとなされているかどうかをチェックしてください。

贈与税非課税措置制度と手続き方法

家を買うときに誰かから資金の援助を受けた人には、贈与税がかかります。

1年間に譲ってもらった財産の金額が110万円以内であれば贈与税はかかりませんが、それ以上であれば必ず贈与税がかかってきます。

しかし、親や祖父母などの親族から家の購入資金を援助してもらったときには、贈与税非課税措置制度を使うと贈与税が非課税になります。

贈与税非課税措置制度の内容は下記の通りです。

| 家の購入契約日 | 一般住宅 | 一定基準を満たした住宅 |

|---|---|---|

| 平成31年4月1日から令和1年3月31日 | 2500万円 | 3000万円 |

| 令和1年4月1日から令和2年3月31日 | 1000万円 | 1500万円 |

| 令和2年4月1日から令和2年12月31日 | 700万円 | 1200万円 |

この表の非課税になる金額は、消費税10パーセントのケースです。

一定基準を満たした住宅とは下記の条件を満たした家のことです。

- 断熱等性能等級4または一次エネルギー消費量等級4以上

- 耐震等級(構造躯体の倒壊等防止)2以上または免震建築物

- 高齢者等配慮対策等級3以上

これらの条件を見ても分かるように、贈与税非課税措置制度の一定基準を満たす住宅は、必ずしも低炭素住宅や長期優良住宅と同じ基準が適用されている家な訳ではありません。

東日本大震災などの被災者には、別の贈与税の取り決めがありますので自治体へ確認してください。

贈与税非課税措置制度は110万円の基礎控除と併用することができます。

つまり、令和2年4月1日以降に契約した一般住宅なら700万円までがこの制度で非課税になりますが、基礎控除の110万円も非課税の金額へ加えることができます。

それで、合計810万円までを非課税にして贈与税を支払わなくても良いようにできるのです。

贈与税非課税措置制度を利用する上で満たしておくべき要件は何でしょうか。

家の購入時に贈与をしてくれた人の直系卑属でなければなりません。

直系卑属とは自分と直通する系統の親族のことで、親屋や祖父母、そして養父母が含まれます。

配偶者の親は含まれないので気をつけましょう。

贈与が行われた次の年の3月15日までに購入した家に住んでいる必要もあります。

購入した家の引き渡しが2021年3月15日以降なら、2020年中に贈与を受けてしまうと減税対象にならないことがあるので注意が必要です。

贈与税非課税措置制度の手続きは税務署で行います。

必要な書類は下記の3点です。

- 戸籍謄本

- 登記事項証明書

- 購入住宅取得の契約書の写し

この手続きは贈与を受けた次の年の確定申告の締めきりである3月15日までに行ってください。

登録免許税の減税制度と手続き方法

登録免許税の減税制度は、新築でも中古でも家の購入全てのケースに適用されます。

この制度は不動産の所有権が移ったときに必要な登録免許税が減税されるものです。

実は登録免許税と言っても幾つかの種類があります。

登録免許税には、新築建物の所有権の保存登記や中古建物の所有権の移転登記などがありますし、住宅ローンを契約する場合の抵当権の設定登記という税金もあるのです。

しかし、普通はこれらの税金を家の購入者が気にかけることはほとんどありません。

なぜなら不動産登記は司法書士が行いますが、司法書士への依頼は住宅ローンを借り入れする銀行や家を売る不動産業者が行うからです。

登録免許税の減税制度では、どのような減税がされるのか表を見て確認しましょう。

| 項目 | 本則 | 軽減後 |

|---|---|---|

| 中古建物の所有権の移転登記 | 2パーセント | 0.3パーセント |

| 新築建物の所有権の保存登記 | 0.4パーセント | 0.15パーセント |

| 住宅ローンの抵当権の設定登記 | 0.4パーセント | 0.1パーセント |

もし長期優良住宅や低炭素住宅を購入する場合は、新築建物の所有権の保存登記の税率が軽減されます。

長期優良住宅は0.2パーセントの税率になり、低炭素住宅は0.1パーセントの税率となります。

登録免許税の減税制度が適用される要件は、登記簿面積が50㎡以上で、自宅として住む家でなければなりません。

家を取得して1年以内の登記であることも要件の1つです。

中古住宅の購入の場合は定められた耐震基準を満たしている必要もあります。

登録免許税の減税制度の手続きは、登記申請のときに行います。

登記申請の際に、購入した家の所在を証明する書類を添付してください。

この手続きは登記後には行えませんので、必ず登記申請のときに行うようにしましょう。

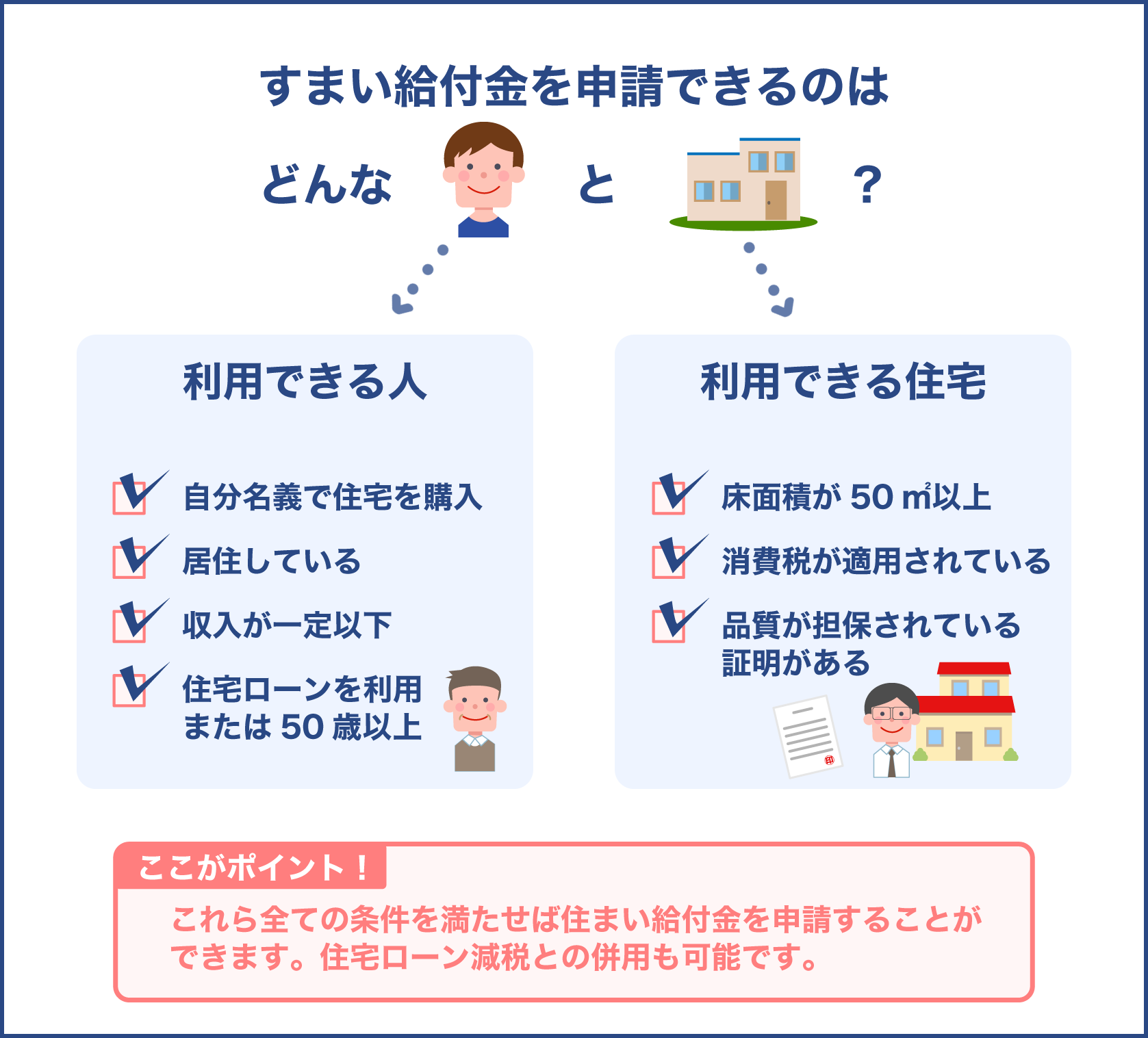

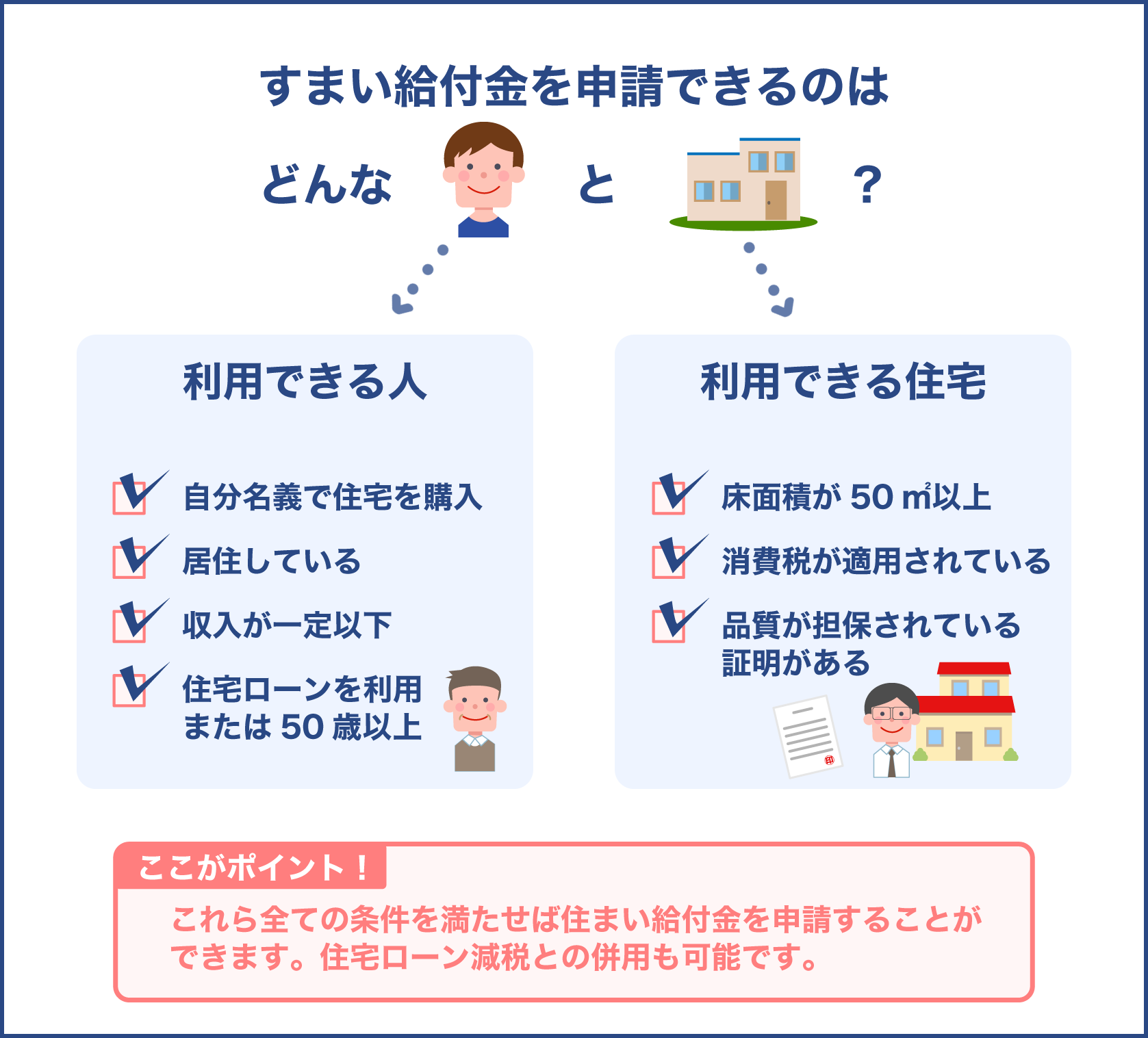

すまい給付金制度と手続き方法

すまい給付金制度は新築と中古の住宅を買う人が利用できます。

この制度の特徴は、年収が低ければ低いほどたくさんの給付金がもらえる点です。

同じ年収であっても共働き家庭なのか専業主婦家庭なのかによっても支給される金額が変わってきます。

購入した家を夫婦や親子で共有名義にするケースでも金額が変わります。

具体的にどれくらいの給付金がもらえるのか確認してみましょう。

| 給付される金額 | 最高50万円 |

|---|---|

| 年収 | 775万円以下 |

これらの金額は消費税10パーセントのときに購入した物件に適用される内容です。

支給される給付金は、扶養家族の有無によって変わってきます。

もし夫だけが働いていて、子供が16歳未満ならいくらくらいの金額が給付されるのでしょうか。

年収が400万円なら満額の50万円が支給されます。

少し年収が増えて500万円になると給付金は40万円になり、年収が700万円まで上がると支給金額は10万円ほどになります。

最終的な給付金は、都道府県民税の所得割額によって判断されます。

社会保険料をどれくらい支払っているかによっても変わってきます。

すまい給付金制度の計算は複雑なので、詳しくは自治体へ確認してください。

制度を利用するには住宅ローンの返済期間が5年以上残っている必要があります。

自己資金で家を購入した人は50歳以上なら制度を利用できます。

中古住宅の購入をした人は、売主が宅地建物取引業者出なければなりませんし、消費税が課税されている物件でなければなりません。

すまい給付金制度の手続きをするには、2つの書類を用意する必要があります。

- 給付申請書

- 確認書類

これらの書類を用意して、すまい給付金事務所へ郵送するかすまい給付金申請窓口で直接申請してください。

意外にたくさんの減税制度があるんですね。

上手に活用していけばお得に家を買うことができますよ。

まとめ

家の購入に利用できる減税制度は主に7つあります。

減税制度を上手く活用していくなら、本来課税されるはずである所得税や登録免許税が軽減されます。

通常よりも低い税率が適用されることもあるのでお得に家を購入できます。

減税制度は、どのような住宅を購入するかによっても軽減される金額が変わってくるので注意が必要です。

自分が買う家が一般住宅なのか、よりお得な減税制度が利用できる長期優良住宅や低炭素住宅なのかを確認しましょう。

中古物件を買うときには、消費税が課税されている物件かもチェックしてください。

それぞれの制度は、申請する場所やタイミングが決まっています。

申請の締め切り日が設定されている制度も多いですから、うっかり忘れて申請漏れになってしまうことがないように気をつけてください。