これから不動産売却を行う人は、最初に売却の流れや成功するためのポイントを知ることが重要です。

また、不動産売却は税金に関する内容が難しいため、税金についてもある程度のルールを知っておく必要があります。

不動産売却は一度に大きな金額が動きますので、一通りの知識を学んでから着手すると後悔が少なくなります。

この記事では、はじめて不動産を売却する人向けに「不動産売却の基礎知識」について解説します。

不動産売却の流れや成功させるためのポイント、手数料などの費用、税金、確定申告、必要書類等についてわかるようになります。

最後までお読みいただけると幸いです。

目次

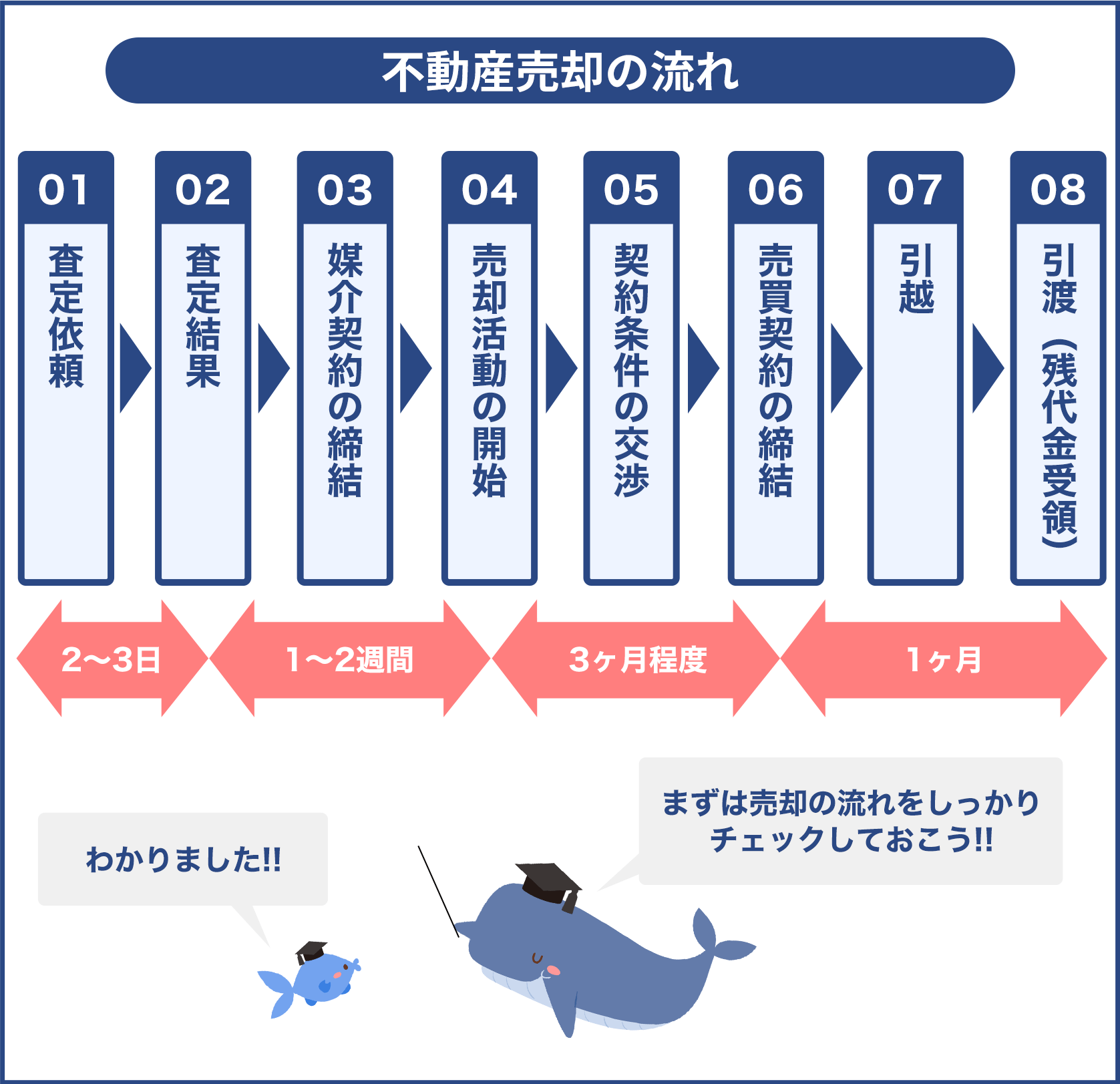

不動産売却の流れをチェックしよう

最初に不動産売却の流れを解説します。

【査定依頼】

不動産の売却では最初に査定を行います。

査定価格とは、3ヶ月程度で売れる前提の予想価格のことです。

中古の不動産は最初から値段が付いているわけではないので、売り出し価格をいくらにするか調査する必要があります。

この調査に相当するのが査定です。

近年は、査定はインターネットの一括査定サービスを利用する人が増えてきました。

一括査定サービスは無料で複数の不動産会社に簡単に査定依頼ができるとても便利なサービスです。

一括査定サービスを使って、不動産売却をスムーズにスタートさせましょう。

【査定結果】

査定を受けたら、不動産の各社から査定結果を受領します。

査定では実際に不動産会社が訪れる訪問査定が行われます。

訪問査定の結果は、2~3日後にはもらうことができます。

【媒介契約の締結】

気に入った不動産会社か見つかったら、不動産会社に売却の依頼を行います。

不動産会社に、仲介を依頼する契約を媒介契約と呼びます。

【売却活動の開始】

媒介契約を締結した後は、本格的な売却活動の開始です。

売却に要する販売期間は、概ね3ヶ月程度となります。

売り出し価格が高過ぎると、3ヶ月経っても売ることができません。

そのため、売り出し価格は、高過ぎず、安過ぎない適正な価格で設定することが必要です。

【契約条件の交渉】

購入したい希望者が現れたら、契約条件の交渉が行われます。

不動産の売却では、買主からの値引き交渉も行われることが多いです。

不動産の売却では、「いくら以上なら売る」といった最低売却価格を決めておくことも必要となります。

【売買契約の締結】

買主と合意したら、売買契約を締結します。

不動産の売却では、売買契約はしっかりと書面で締結するのが通常です。

不動産の売却では、売買契約の締結と引渡との間に時間を空けることが一般的になります。

【引越】

住みながら売却している物件は、売買契約が終わったら、引渡までの間に引越を行います。

最後の引渡はゴミ一つ残さない空き家の状態で行うことが必要です。

【引渡】

最後は、引渡となります。

売買契約と引渡との間は、概ね1ヶ月程度となります。

引渡は、買主が住宅ローンを借りる銀行で行うことが多いです。

引渡は以下のメンバーで行います。

- 売主

- 買主

- 売主の銀行担当者

- 買主の銀行担当者

- 司法書士

- 不動産会社

売買契約締結以降は、不動産会社から細かい手続きの指示があるのが通常です。

最初はあまり細かいところまでは気にせず、とりあえず不動産会社を決めるところまでしっかり行うようにしましょう。

・売却で最初に行うことは査定である。

・売却活動の開始~売買契約の締結までは3ヶ月程度かかる。

・売買契約の締結~引渡までは1ヶ月程度必要となる。

5つの攻略ポイント!不動産売却を成功させる秘訣とは!?

この章では売却を成功させる5つの攻略ポイントについて解説します。

1.焦らないよう不動産売却スケジュールに余裕を持つ

不動産売却ではスケジュールに余裕を持つことが最も大切です。

不動産の売却では、焦って価格を安くして売ってしまうことを「売り急ぎ」と呼んでいます。

時間に余裕がなく、焦って売ることは安く売ることに繋がりますので、販売期間は十分に確保するようにしてください。

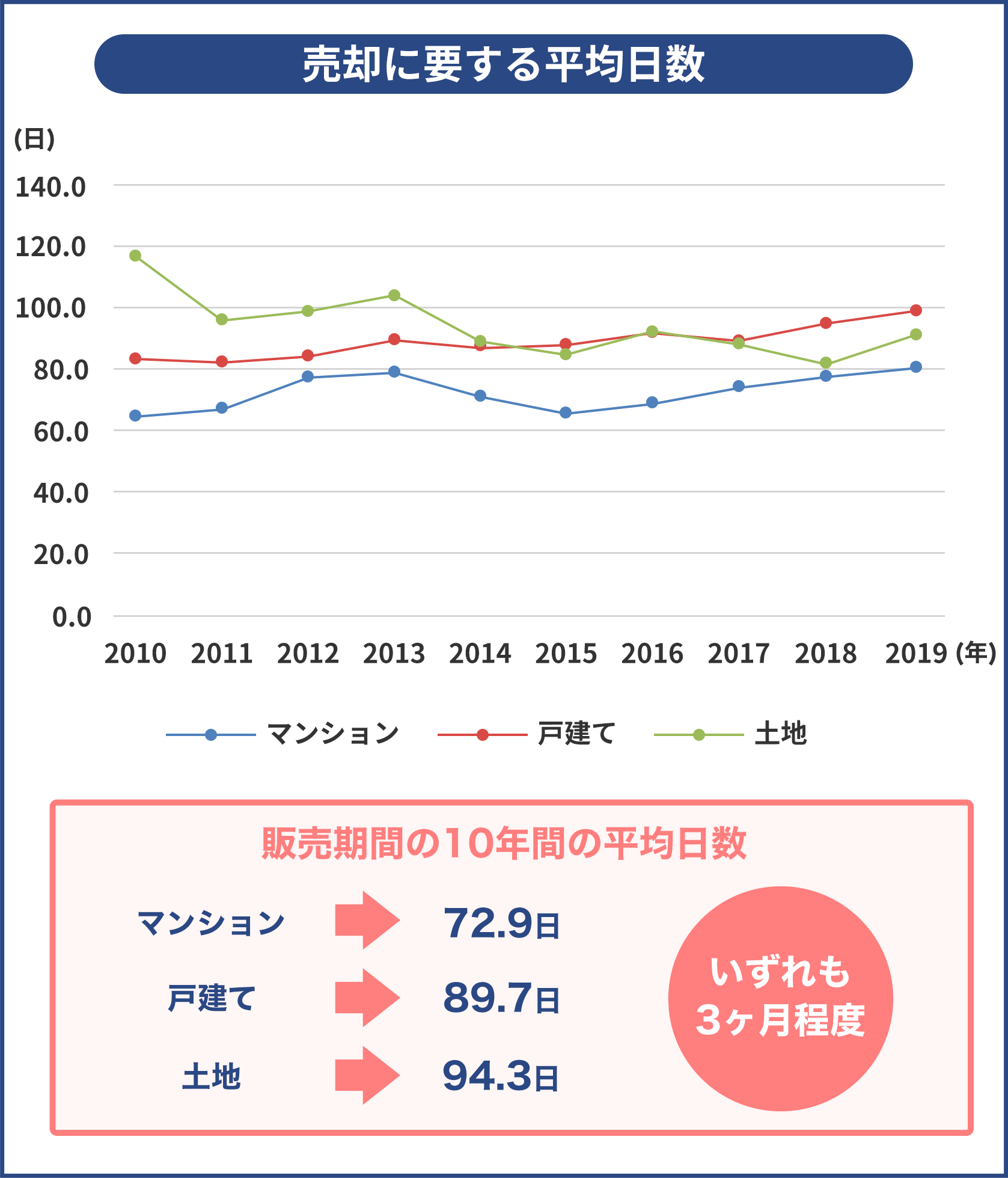

不動産の売却では、販売期間に約3ヶ月の期間が必要となることが一般的です。

販売期間とは、前章で示した「売却活動の開始~売買契約の締結」までの期間を指します。

公益財団法人東日本不動産流通機構が公表している首都圏不動産流通市場の動向(2019年) によると、首都圏の不動産の販売期間は以下の通りです。

出典:公益財団法人東日本不動産流通機構 首都圏不動産流通市場の動向(2019年)

統計上も、販売期間の10年間の平均日数は、いずれも概ね3ヶ月程度です。

【販売期間の10年間の平均日数】

| マンション | 72.9日 |

| 戸建て | 89.7日 |

| 土地 | 94.3日 |

焦って安く売らないようにするためにもスケジュールは余裕をもって組むようにしましょう。

2.複数の不動産会社に査定を依頼して相場を知る

不動産売却では、複数の不動産会社に査定を依頼することがポイントとなります。

複数の不動産会社から査定を取るのは、以下の2つの理由があるためです。

【複数の不動産会社から査定を取るべき理由】

- 適正な売り出し価格を決めることができる

- 値引き交渉を受けたときの判断材料にできる

1 適正な売り出し価格を決めることができる

不動産の売却では、売り出し価格が高過ぎると売れませんし、安過ぎると大きく損をします。

確実に売れて、大きな損をしないようにするには適正な売り出し価格で売ることが必要です。

不動産会社の中には、仲介の契約を取りたいがために、高過ぎる価格を査定してくる会社もいます。

そのような高過ぎる査定価格を見抜くには、複数の査定価格を比較して検証することが最も簡単な方法です。

例えば、A社が5,000万円、B社が4,000万円、C社が4,100万円、D社が3,900万円のような査定価格を出してきた場合、A社の5,000万円が明らかに高いことが分かります。

この場合、4,000万円前後が適正な価格ですので、4,000万円程度で売りに出せば、損をせずに確実に売却することができます。

2 値引き交渉を受けたときの判断材料にできる

不動産の売却では、最後に買主から値引き交渉を受けることがよくあります。

買主から値引き交渉を受けた場合、その要求が法外な要求なのか、妥当な要求なのか判断が付かないことがあります。

例えば、先ほどの物件で買主が3,500万円を要求してきたら法外な要求といえます。

一番低いD社の査定価格が3,900万円でしたので、3,900万円程度の要求であれば、妥当な範囲の要求と判断することができます。

売主としても、最初から3,900万円以上なら売却しても良いという考え方を持っておけば、売却を成立させることができます。

複数の不動産会社に査定を依頼するのは、一括査定サイトを利用するのが便利です。

売主としては複数の査定価格を知っておくことがとても重要ですので、最初の査定は一括査定サイトを使って必ず複数の不動産会社に依頼するようにしてください。

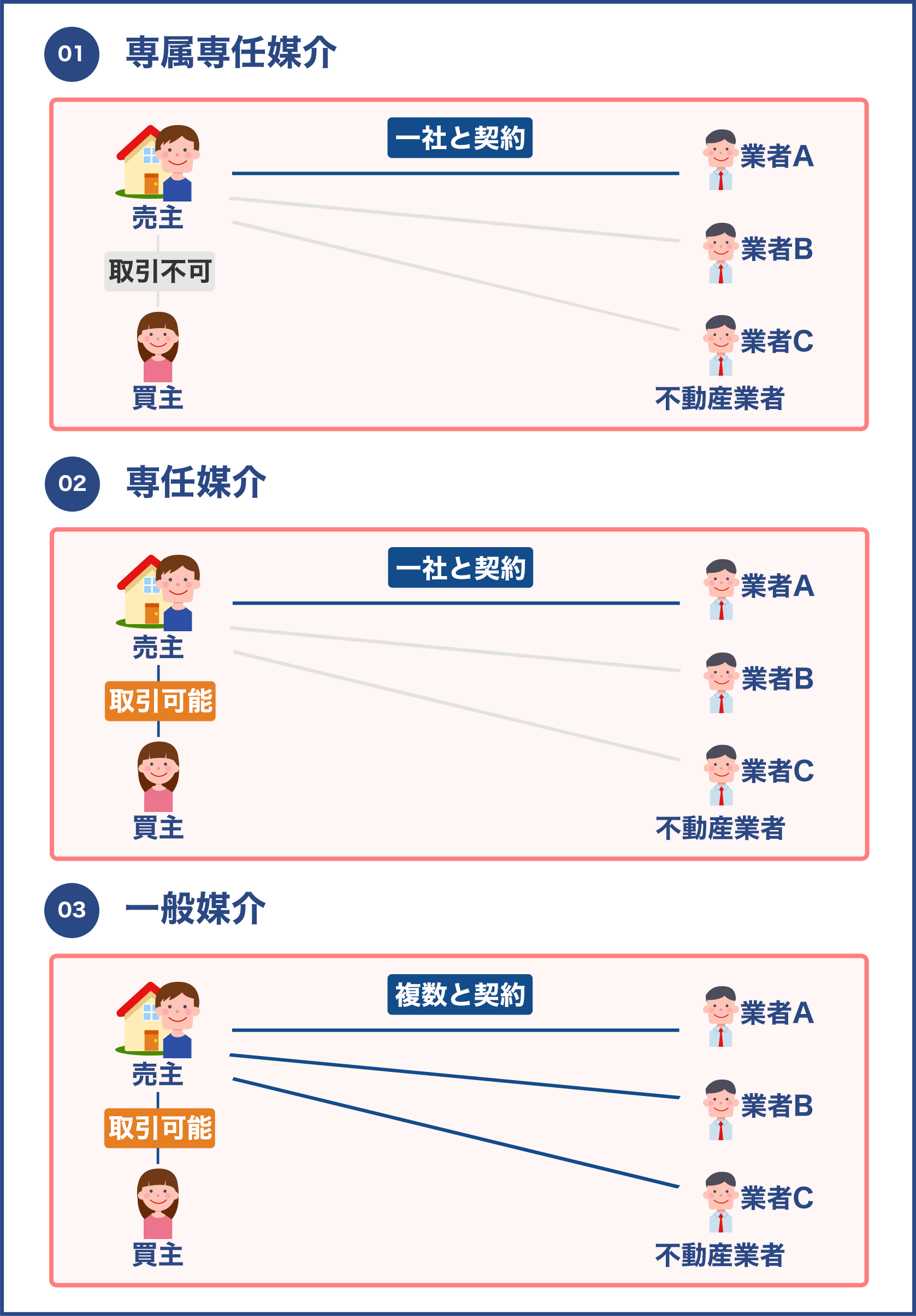

3.目的や状況に応じて媒介契約を使い分ける

不動産売却では、媒介契約を使い分けることがとても重要です。

媒介とは、不動産会社に依頼する仲介やあっせんのことを指し、媒介契約とは不動産会社に媒介を依頼したときの契約になります。

媒介契約の種類に「専属専任媒介契約」と「専任媒介契約」、「一般媒介契約」の3つがあります。

| 契約形式 | 依頼者の制約 |

| 専属専任媒介契約 | 他の不動産会社に重ねて依頼できず、かつ自己発見取引も認められない。 |

| 専任媒介契約 | 他の不動産会社に重ねて依頼できない。自己発見取引は可能。 |

| 一般媒介契約 | 他の不動産会社に重ねて依頼できる。自己発見取引は可能。 |

自己発見取引とは売主自らが買主を見つけることを指します。

専任媒介契約と専属専任媒介契約(以下、「専任媒介等」と略)は、1つの不動産会社にしか媒介を依頼できない契約です。

それに対して、一般媒介契約は、複数の不動産会社に重ねて媒介を依頼することができる媒介契約になります。

専任媒介等と一般媒介を比べた場合のメリットとデメリットは以下の通りです。

| 契約の種類 | メリット | デメリット |

| 専任媒介等 | ・不動産会社の提供する無料サービスを受けられる ・依頼先が1社だけなのでやり取りの手間が少ない | ・不動産会社選びに失敗することがある ・契約期間中に媒介契約を解除しにくい |

| 一般媒介 | ・早く売れるようになる ・不動産会社選びの失敗が防げる | ・仲介手数料は値引きしにくい ・不動産会社の提供する無料サービスを受けられない |

不動産会社の提供する各種サービスとは、例えば以下のようなサービスです。

【無料サービスの一例】

| 無料サービス | 内容 |

| ハウスクリーニング | 清掃会社による家の中の掃除 |

| ホームステージング | 家をモデルルーム化する演出 |

| 荷物一時預かり | 売却中の荷物を一時に避難 |

| 設備補修保証 | 売却後に設備の不具合が生じたときの補修と保証 |

| 内装修繕 | 床の傷などの修繕 |

| インスペクション | 専門家(インスペクター)による建物の状況調査 |

| 瑕疵(かし)担保保険の付保 | 売却後に欠陥が発見されたときの保険 |

最近は、不動産会社の間で専任媒介等を条件にこれらのサービスを無料で提供することが流行っています。

これらの無料サービスを受けたい場合には、専任媒介等を選択することが条件です。

一方で、急いで売りたい場合等は一般媒介で複数の不動産会社に依頼した方が有利となります。

専任媒介等と一般媒介の使い分けは、以下の通りです。

| 専任媒介等の方が良い場合 | 一般媒介の方が良い場合 |

| ・買い替えを行うとき ・無料サービスを利用したいとき ・仲介手数料を値引き交渉をしたいとき | ・急いで売りたいとき ・相続や離婚で物件を売るとき ・売却が難しい物件を売るとき |

専任媒介等や一般媒介は、どちらか一方が優れている、劣っているというものではありません。売却の目的や状況に応じて、適切に媒介契約を使い分けることがコツとなります。

住宅ローンの仮審査に通った人のみと契約する

不動産の売却では、住宅ローンの仮審査に通った人のみと契約することがポイントです。

買主が住宅ローンを利用する場合、住宅ローンの本審査は売買契約後に行います。理由としては、住宅ローンの本審査には売買契約書が必要書類だからです。

そのため、売買契約時点では、買主は住宅ローンに通るかどうかわからない状態となっています。

買主が住宅ローンに通らない場合は、ローン特約によって契約が解除されます。

ローン特約とは、買主が住宅ローンを借りて不動産を購入する場合、買主の融資申込手続の義務と、融資が承認されなかったときの契約の解除を定めた特約のことです。

不動産の売買契約ではローン特約があるため、売買契約をしても買主が住宅ローン審査に通るまで売主の立場が不安定となってしまいます。

そこで、ローン特約で解除されないようにするには、住宅ローンの仮審査に通った人のみと契約するのが効果的です。

仮審査は売買契約締結前に通すことができます。

仮審査を通った人であれば、高い確率で本審査も通すことができるため、安心して売却することが可能です。

そのため、不動産の売却では、買主の条件を住宅ローンの仮審査に通った人のみとすることがポイントとなります。

5.売買契約書の容認事項をしっかり記載する

不動産の売却では、売買契約書の容認事項をしっかり記載することが重要です。

容認事項とは、売買契約書の中にある買主に「この物件はこういうものであることを了承した上で買ってください」と記載する注意書きのことです。

例えば容認事項には以下のようなものがあります。

【容認事項の記載例】

- 耐震性については責任を負いません。

- 東側の越境物については責任を負いません。

2020年4月より民法が改正され、売主は契約不適合責任を負うようになりました。

契約不適合責任とは、「種類、品質または数量に関して契約の内容に適合しないものがあるとき」に売主が負う責任のことです。

契約不適合責任は、契約内容と異なるものを売却したときは、売主が負う責任になります。逆に言えば、契約書に売却物の内容をしっかり書いておけば、責任を負わなくて済むというのが特徴です。

契約不適合責任を追及されてしまうと、売却後、買主から「直してください」という追完請求を受けることになります。

その他、契約解除や損害賠償請求といった責任も受ける可能性があります。

契約不適合責任を避けるには、具体的に容認事項に物件の状況を隠さずに書くことです。

物件の状況を明らかにすると、値引きされる恐れがあるため、正直に書くことを嫌がる人がいます。

しかしながら、事実を隠して売れば後から契約不適合責任を負うことになり、修繕や契約解除等の損害を被ることになります。

そのため、売買契約を安全に終わらせるためにも、売買契約書の容認事項をしっかり記載するようにしてください。

不動産売却を成功させる5つのポイント

1.スケジュールに余裕を持つ

2.複数の不動産会社に査定を依頼する

3.媒介契約を使い分ける

4.住宅ローンの仮審査に通った人のみと契約する

5.売買契約書の容認事項をしっかり記載する

不動産売却に必要な費用を確認しよう

不動産売却には、主に「仲介手数料」、「印紙代」、「抵当権抹消関連費用」の3つの費用が発生します。

これらの費用は合計すると売却価格の3.5%程度が目安です。

この章では不動産売却に必要な費用について解説します。

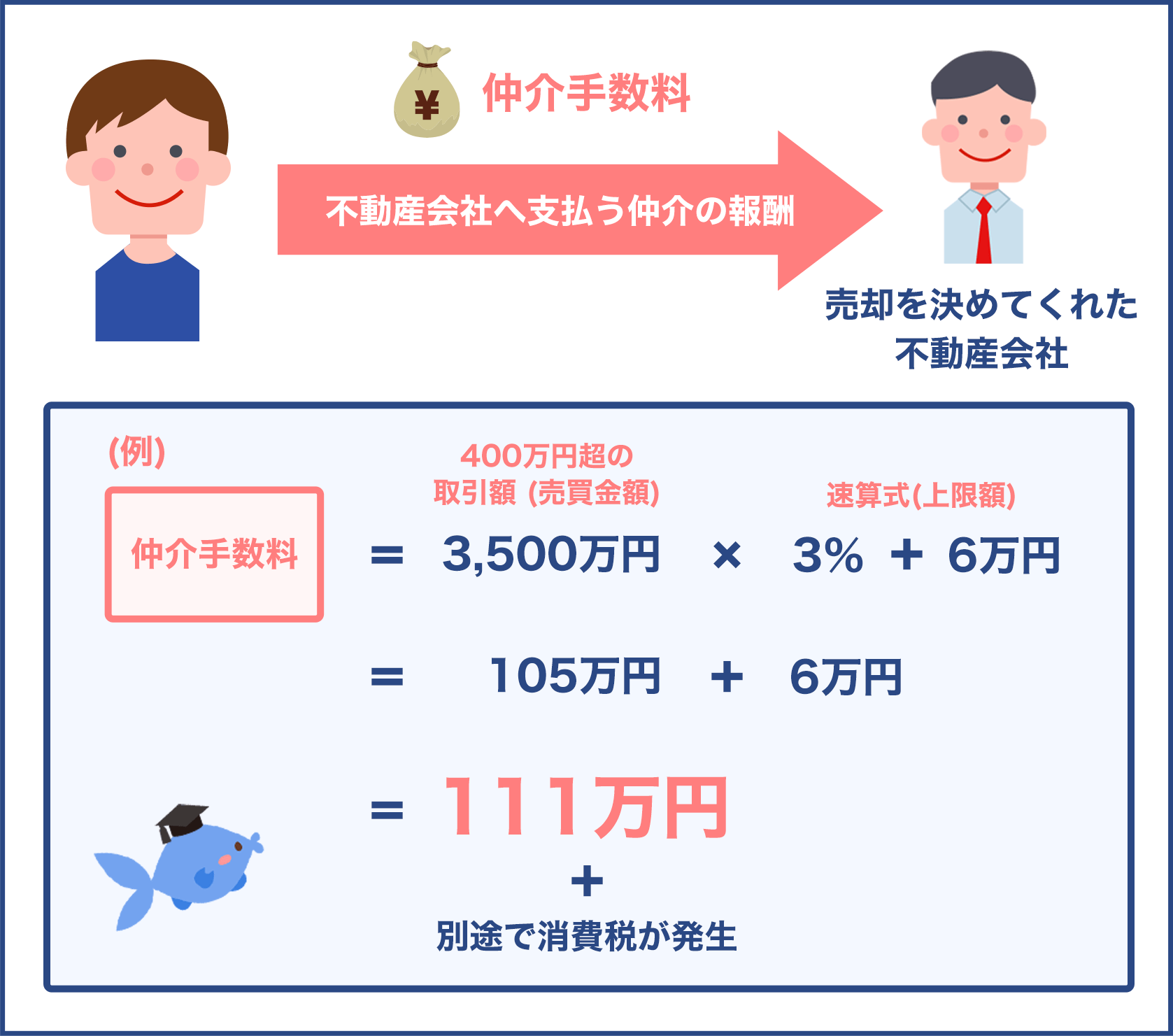

不動産会社に支払う仲介手数料

仲介手数料とは、不動産会社へ支払う仲介の報酬のことです。

不動産売却では、仲介手数料が最大の費用となります。

仲介手数料については、宅地建物取引業において、不動産会社が受けとることのできる上限額が定められているのが特徴です。

仲介手数料の上限額は、取引額に応じて以下の速算式で求められます。

| 取引額 (売買金額) | 速算式(上限額) |

| 200万円以下 | 5% |

| 200万円超から400万円以下 | 4%+2万円 |

| 400万円超 | 3%+6万円 |

例えば、売却価格が3,500万円だとしたら、取引額が「400万円超」となるため、仲介手数料な以下のように計算されます。

仲介手数料 = 3,500万円 × 3% + 6万円

= 105万円 + 6万円

= 111万円

仲介手数料には別途、消費税が発生します。

仲介手数料の支払い時期は、売買契約時に50%、引渡時に50%支払うことが一般的です。

仲介手数料は成功報酬であることが特徴であり、一般媒介で何社に依頼したとしても、支払うのは売却を決めてくれた1社のみとなります。

従って、不動産会社へ支払う費用は、専任媒介や一般媒介であっても同じです。

売買契約書(課税文書)に必要な印紙代

不動産の売却では、売買契約書に印紙を貼り付けることが必要です。

売買契約書は、法律上、印紙の貼付が必要な課税文書となります。

印紙税の金額は取引額(消費税抜き)に応じて以下のように定められています。

| 契約書に記載する売買金額 | 本則 | 軽減税率※ |

| 1万円未満 | 200円 | 非課税 |

| 1万円以上10万円以下 | 200円 | 200円 |

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超1億円以下 | 60,000円 | 30,000円 |

| 1億円超5億円以下 | 100,000円 | 60,000円 |

| 5億円超10億円以下 | 200,000円 | 160,000円 |

| 10億円超50億円以下 | 400,000円 | 320,000円 |

| 50億円超 | 600,000円 | 480,000円 |

| 金額の記載のないもの | 200円 | 200円 |

※2014年4月1日~2022年3月31日まで。

抵当権抹消関連に掛かる費用

売却する不動産に住宅ローン等の抵当権が設定されている場合、抵当権を抹消するための費用が生じます。

抵当権とは、住宅ローンを借りる際、銀行が設定した担保権のことです。

不動産売却では、引渡と同時に抵当権の抹消を行います。

抵当権抹消には、「抵当権抹消登録免許税」と「司法書士手数料」の2つが必要です。

抵当権抹消の登録免許税は、不動産1個につき1,000円となります。

土地1つ、建物1つなら2,000円が必要です。

また、司法書士手数料には売主が負担すべき費用もあります。

日本司法書士連合会が公表している「報酬アンケート結果(2018年(平成30年)1月実施)」によると、抵当権抹消に要する司法書士費用は以下の通りです。

| 地区 | 低額者10%の平均 | 全体の平均値 | 高額者10%の平均 |

| 北海道地区 | 8,358円 | 15,532円 | 30,120円 |

| 東北地区 | 8,307円 | 13,863円 | 22,091円 |

| 関東地区 | 9,536円 | 15,613円 | 26,001円 |

| 中部地区 | 9,839円 | 16,638円 | 35,220円 |

| 近畿地区 | 9,933円 | 18,795円 | 32,444円 |

| 中国地区 | 9,471円 | 15,289円 | 26,682円 |

| 四国地区 | 9,917円 | 14,409円 | 21,562円 |

| 九州地区 | 9,737円 | 13,821円 | 22,676円 |

・不動産売却には、主に「仲介手数料」、「印紙代」、「抵当権抹消関連費用」が必要である。

・これらの費用は、トータルすると売却価格の3.5%程度となる。

不動産売却で発生する税金について

この章では不動産売却で発生する税金について解説します

課税対象となる譲渡所得とは?

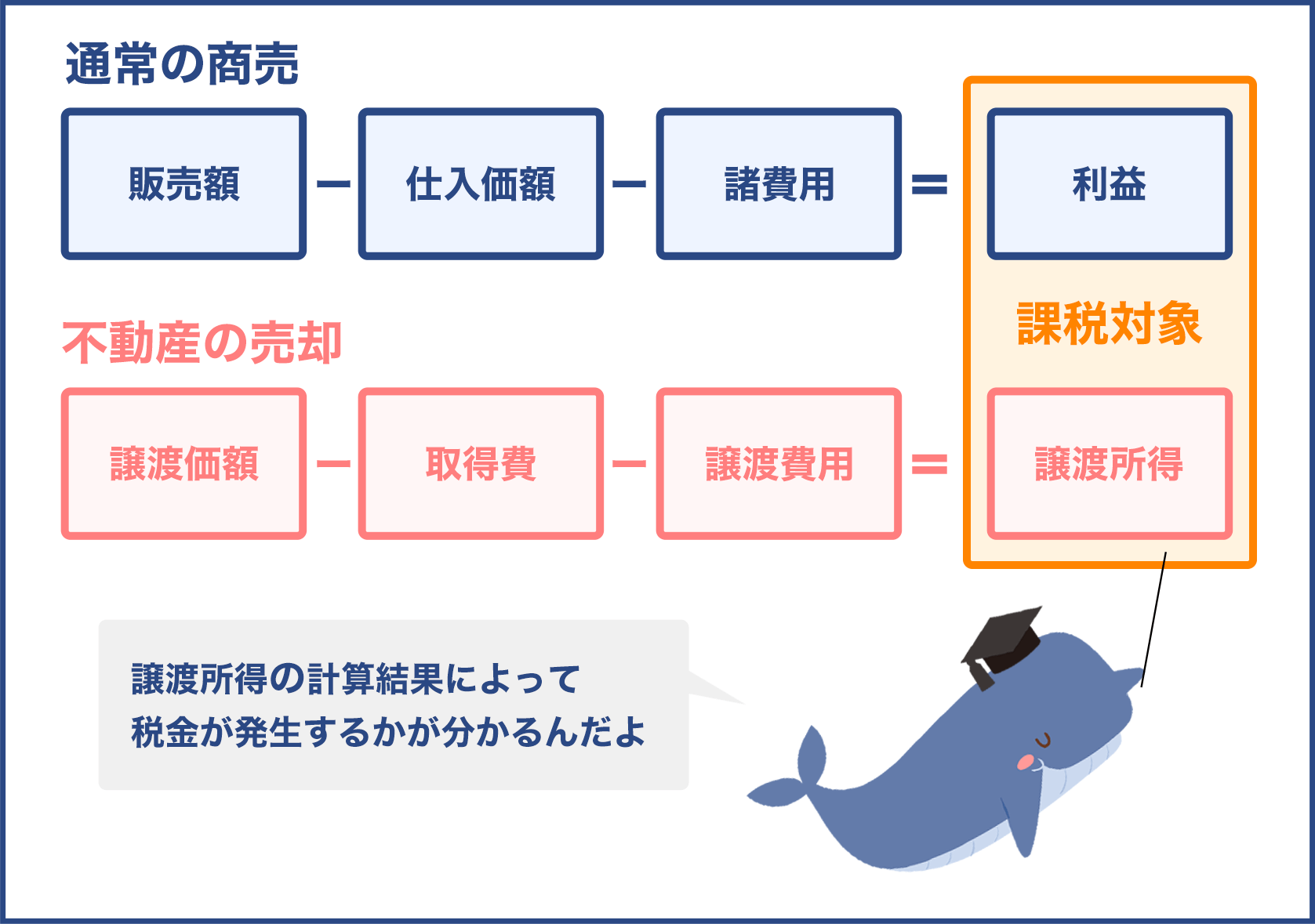

不動産の売却では、売って儲かった人のみ税金が生じるのがルールです。

全ての人が不動産売却で儲かるわけではないので、不動産売却では全員に税金が生じるわけではありません。

儲かったというのは、利益が生じたということです。

個人が行う不動産売却では、この利益のことを「譲渡所得」と呼んでいます。

通常の商売では、利益は販売額から仕入価額と諸費用を引いたものとなります。

例えば、バナナを1本100円で売った場合、仕入が1本25円で、諸費用が5円かかったとしたら、70円が利益です。

通常の商売を行っている場合、税金は利益の70円に対してかかります。

不動産売却の税金も同じ考え方をします。

譲渡所得は、譲渡価額から取得費と譲渡費用を控除したものです。

【譲渡所得の求め方】

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額とは、売却価額です。

取得費とは、土地については購入額、建物については建物購入額から減価償却費を引いた価額になります。

譲渡費用は、仲介手数料や印紙税、測量費など、売却に要した費用のことです。

計算の結果、譲渡所得がプラスと計算されれば税金が発生し、マイナスなら税金は生じないということです。

非常にざっくり言うと、買った金額より高く売れると税金が生じることになります。

ただし、取得費は建物価格に減価償却という計算を行うため、取得費は正確には買った金額のことではありません。

所有期間(短期譲渡所得・長期譲渡所得)と税率

譲渡所得がプラスの場合、所得税および住民税、復興特別所得税の3つの税金が生じます。

税金は譲渡所得に税率を乗じて計算されます。

税金 = 譲渡所得 × 税率

税率は、売却する年の1月1日時点において所有期間が5年超の場合は長期譲渡所得、1月1日時点において所有期間が5年以下の場合は短期譲渡所得となります。

それぞれの税率は以下の通りです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

復興特別所得税の税率は所得税に「2.1%」を乗じたものとなります。

譲渡所得の計算方法について解説

譲渡所得を計算する上では、取得費を求めることがポイントです。

取得費とは、土地については土地購入額、建物については建物購入額から減価償却費を控除した価額になります。

マイホーム等の非事業用の取得費の計算式は以下の通りです。

取得費 = 土地取得費 + 建物取得費

= 土地購入価額 + (建物購入価額 - 減価償却費相当額)

減価償却費相当額 = 建物購入価額 × 0.9 × 償却率 × 経過年数

償却率は建物構造によって使用する率が定められています。

非事業用の建物の償却率は以下の通りです。

| 構造 | 非事業用の償却率 |

| 木造 | 0.031 |

| 木造モルタル | 0.034 |

| 鉄骨造(3mm以下) | 0.036 |

| 鉄骨造(3mm超4mm以下) | 0.025 |

| 鉄骨造(4mm超) | 0.020 |

| 鉄筋コンクリート造 | 0.015 |

| 鉄骨鉄筋コンクリート造 | 0.015 |

一方で、譲渡費用には以下のようなものを含めることが可能です。

【譲渡費用となるもの】

- 土地や建物を売るために支払った仲介手数料

- 印紙税で売主が負担したもの

- 貸家を売るため、借家人に家屋を明け渡してもらうときに支払う立退料

- 土地などを売るためにその上の建物を取り壊したときの取壊し費用とその建物の損失額

- 既に売買契約を締結している資産を更に有利な条件で売るために支払った違約金(例えば土地などを売る契約をした後、その土地などをより高い価額で他に売却するために既契約者との契約解除に伴い支出した違約金のこと)

- 借地権を売るときに地主の承諾をもらうために支払った名義書換料など

ここで、以下の条件で譲渡所得の計算例を示します。

【売却した不動産の条件】

売却した物件:マイホーム(非事業用)

建物構造:木造(耐用年数33年、償却率0.031)

売却日:2020年8月

譲渡価額(売却価格):4,000万円

譲渡費用:140万円

(売却した物件の取得費を求めるための情報)

購入日:2001年6月

購入価額:5,000万円

内訳 土地購入価額:2,000万円

建物購入価額:3,000万円

【譲渡所得の計算例】

最初に取得費を求めます。

所有期間が19年2ヶ月ですので、経過年数は19年で計算します。

減価償却費は以下の通りです。

減価償却費 = 建物購入価額 × 0.9 × 償却率 × 経過年数

= 3,000万円 × 0.9 × 0.031 × 19年

= 1,590.3万円

取得費は以下のようになります。

取得費 = 土地取得費 + 建物取得費

= 土地購入価額 + (建物購入価額 - 減価償却費)

= 2,000万円 + (3,000万円 - 1,590.3万円)

= 3,409.7万円

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

= 4,000万円 - 3,409.7万円 - 140万円

= 450.3万円

上記の譲渡所得を用いて税金を計算します。

所有期間は5年超ですので、長期譲渡所得の税率を用います。

【税金の計算方法】

所得税 = 譲渡所得 × 所得税率

= 450.3万円 × 15%

≒ 67.5万円

復興特別所得税 = 所得税 × 復興特別所得税率

= 67.5万円 × 2.1%

≒ 1.4万円

住民税 = 譲渡所得 × 住民税率

= 450.3万円 × 5%

≒ 22.5万円

税金 = 所得税 + 住民税 + 復興特別所得税

= 67.5万円 + 22.5万円 + 1.4万円

= 91.4万円

利用できれば節税に!3,000万円特別控除とは

不動産の中でも、マイホームのような一定の条件を満たす不動産は、3,000万円特別控除と呼ばれる特例を利用することが可能です。

3,000万円特別控除を適用した場合の譲渡所得の計算式は以下の通りです。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

3,000万円特別控除の適用によって、譲渡所得がマイナスと計算された場合、譲渡所得がゼロとみなすことになっていますので税金は生じないことになります。

3,000万円特別控除は、居住用財産と呼ばれるマイホームで利用することが可能です。

居住用財産の定義は以下の通りです。

【居住用財産の定義】

- 現に居住している家屋やその家屋と共に譲渡する敷地の譲渡の場合

- 転居してから3年後の12月31日までに、居住していた家屋やその家屋と共に譲渡するする敷地の譲渡の場合(この間に貸付や事業用に供していても適用となる)

- 災害などにより居住していた家屋が滅失した時は、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡する場合

- 転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取り壊し後1年以内か、いずれか早い日までに譲渡する場合(取り壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外となる)

居住用財産は、あくまでもマイホームが対象であるため、アパートやワンルームマンション等の収益物件は対象外となります。

住宅ローン控除と3,000万円特別控除は併用できない

3,000万円特別控除は住宅ローン控除と併用できないことに注意が必要です。

住宅ローン控除とは返済期間が10年以上のローンを組んで住宅を購入した際、自分が住むことになった年から一定の期間に渡り、所定の額が所得税から控除される制度です。

住宅の買い替えは、売却と購入を並行して同時に行います。

その際、購入物件で住宅ローン控除を使いたい場合、売却物件で3,000万円特別控除を利用することはできないことになっています。

住宅ローン控除と3,000万円特別控除は、選択適用であるため、どちらかいずれか有利な方を利用することになります。

多くのケースでは、購入物件で住宅ローン控除を利用した方が節税効果は高いです。

住宅ローン控除の方が有利な場合には、売却物件の譲渡所得がプラスなら税金を払うことになります。

ただし、売却物件の譲渡所得がマイナスであれば、売却物件では税金は生じません。

よって、不動産売却では、まずは譲渡所得がプラスかマイナスかを計算することが必要です。

・不動産売却時の税金は、譲渡所得がプラスなら発生し、マイナスなら生じない。

・マイホームの売却なら3,000万円特別控除を適用できる。

・住宅ローン控除と3,000万円特別控除は併用できない。

不動産売却後の確定申告の必要性

確定申告とは、その年の全ての所得を確定するために行う申告のことです。

確定申告が必要な場合、売却した翌年の2月16日から3月15日までの間に行います。

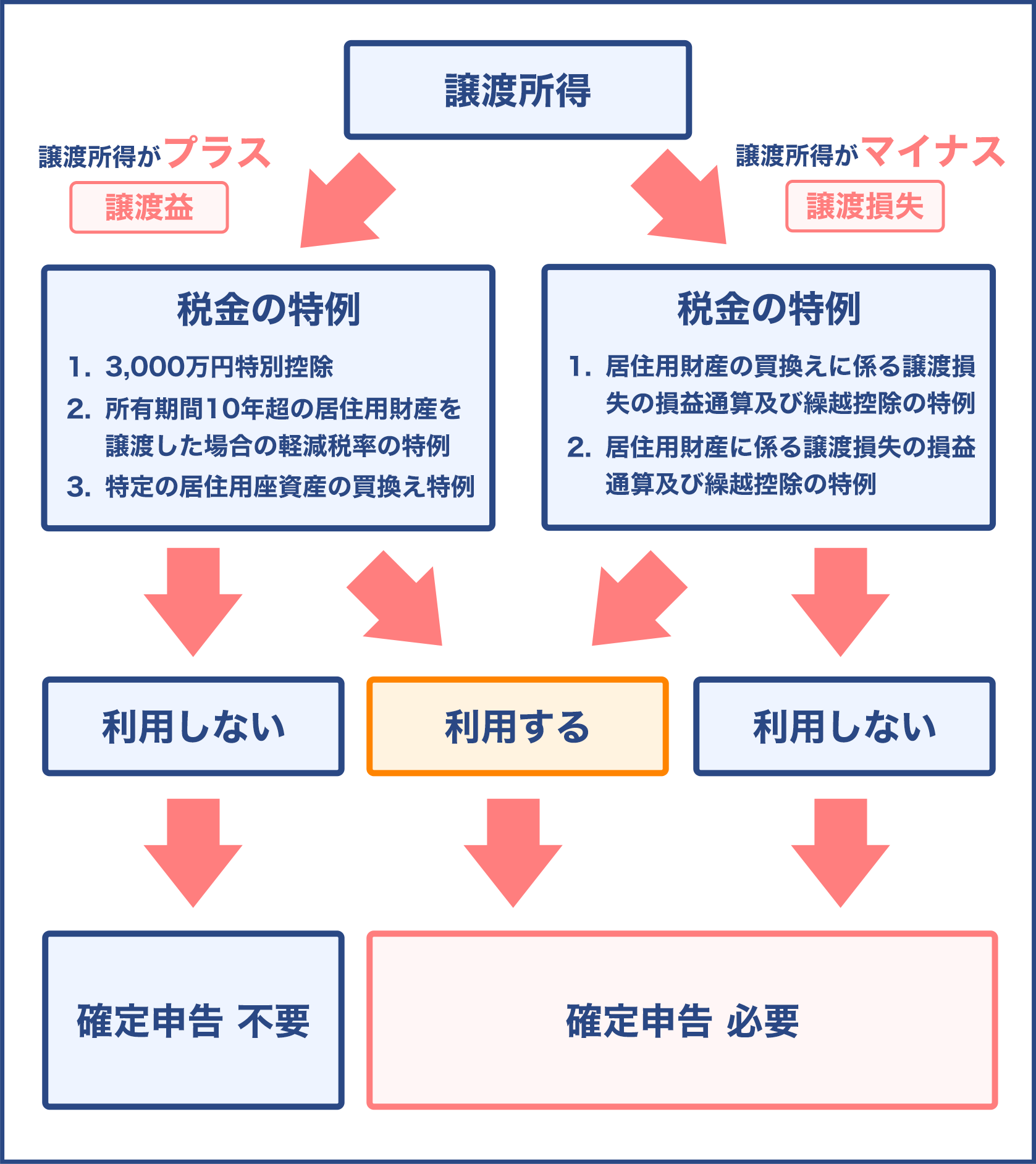

不動産の売却で確定申告をする or しないの条件は以下の通りです。

| 確定申告が必要なケース ・譲渡益が生じている場合 ・特例を利用する場合 確定申告が不要なケース ・譲渡損失が生じており、かつ、特例を利用しない場合 |

まず、譲渡所得が発生したら、税金を納める必要がありますので確定申告が必要です。

次に譲渡所得の発生の有無に関わらず、税金の特例を利用する場合は、確定申告が必要となります。

居住用財産の売却の場合、特例には「節税の特例」と「税金還付を受けることができる特例」の2種類があります。

特例の要件を満たすと、譲渡所得がプラスのときは「節税の特例」、譲渡所得がマイナスのときは「税金還付を受けることができる特例」を利用できる場合があります。

ここでは、特例の名称だけ以下に示します。

| 節税の特例 ・3000万円特別控除 ・所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例 ・特定の居住用財産の買換え特例 (税金還付を受けることができる特例) ・居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例 ・居住用財産に係る譲渡損失の損益通算及び繰越控除の特例 |

一方で、マイホームの売却では、「譲渡所得がマイナスで、かつ、特例を使わないとき」は確定申告が不要となります。

確定申告は、必ずしも全員が行わなければならないものではないということです。

確定申告は「譲渡所得が発生しているケース」または「特例を利用するケース」で必要となる。

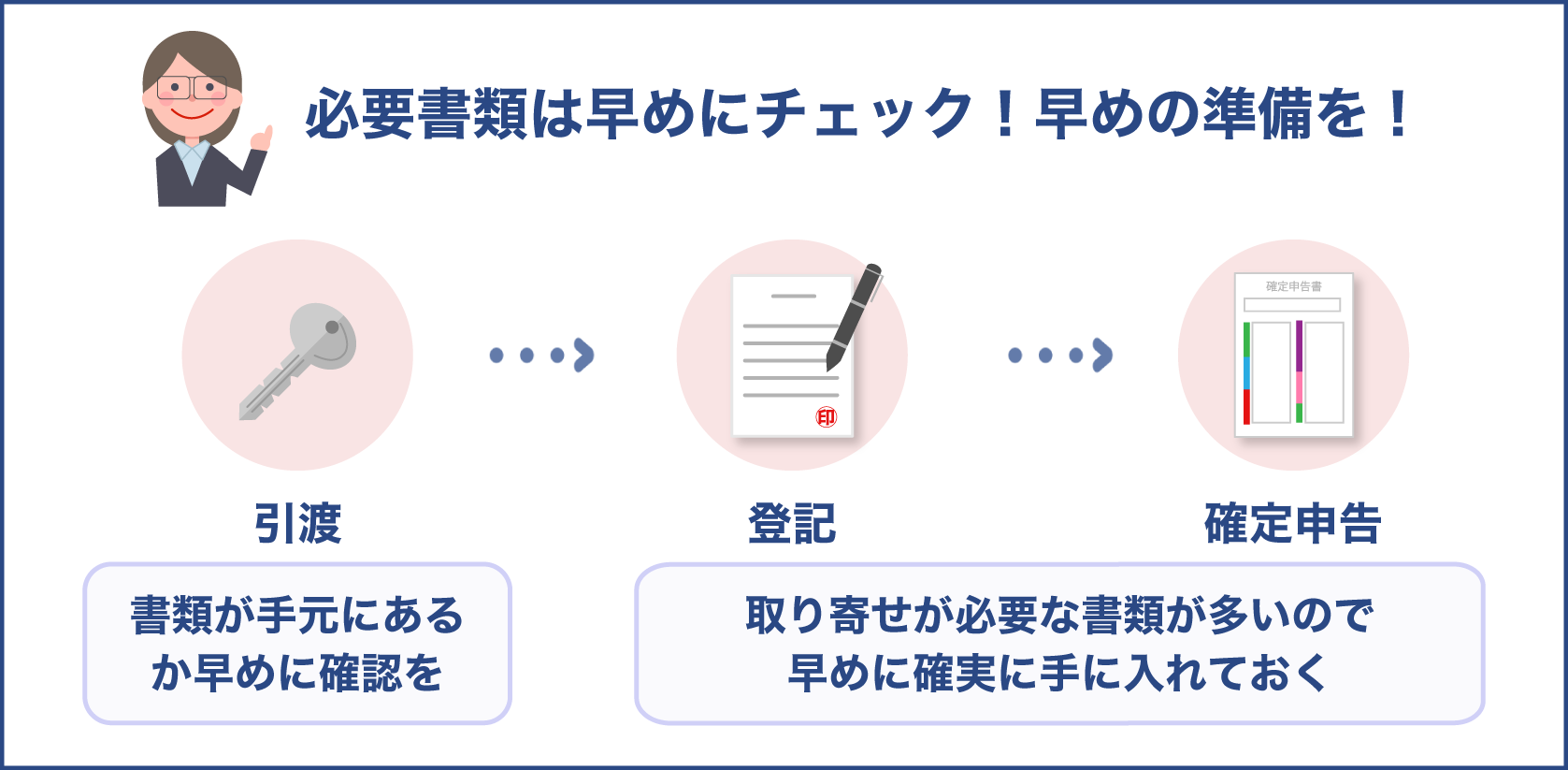

不動産売却に必要な書類を確認しよう

不動産の売却では、買主へ引き継ぐ「引渡に必要な書類」と、所有権移転登記に用いる「登記に必要な書類」、確定申告に用いる「確定申告に必要な書類」の3つがあります。

それぞれの書類を示すと、以下の通りです。

売却に必要な資料は、原則として売主が既に保有しているものがほとんどです。

一部、印鑑証明書のように市町村等から取得する必要のある書類があります。

重量な書類は、売却が終わるまでしっかり保管しておくようにしてください。

不動産売却の必要書類には、「引渡に必要な書類」と、「登記に必要な書類」、「確定申告に必要な書類」の3つがある。

まとめ

以上、不動産売却の基礎知識について解説してきました。

不動産売却の流れは、査定を行うことからスタートします。

不動産売却を成功させるためには、以下の5つがポイントです。

- スケジュールに余裕を持つ

- 複数の不動産会社に査定を依頼する

- 媒介契約を使い分ける

- 住宅ローンの仮審査に通った人のみと契約する

- 売買契約書の容認事項をしっかり記載する

不動産売却で主に必要な費用は、「仲介手数料」、「印紙代」、「抵当権抹消関連費用」の3つです。

費用は全体で売却価格の3.5%程度となります。

不動産の売却では、譲渡所得が発生すると、所得税および住民税、復興特別所得税が生じます。

確定申告は、納税する場合、または税金の特例を利用する場合に必要です。

売却に必要な書類は、最後までしっかりと保管しておくようにしてください。

不動産売却の知識が身に付いたら、早速に査定から始めてみましょう。