目次

はじめに

更地を所持しているけれど運用せずに放置しているのであれば固定資産税を支払い続けるだけですし、雑草やゴミの問題が出てきますので管理の手間も出てきます。

更地にマンションやアパートを建設し経営をすれば、所持している資産をフル活用し家賃収入や税金の節約にも役立つことはご存じですか?

家賃収入を得ることで生活が潤うのであれば、誰しもマンションやアパート経営を始めますが、計画通りに運用ができず失敗に終わることも少なからずあります。

マンションやアパートを既に所持しているが空き家が埋まらない、管理費が高いなどの悩みを抱えているオーナーがいるのであれば管理方法を検討する必要があります。

資産運用を失敗しないためには、しっかりとした手順を踏まえ、メリットだけを考えるのではなくデメリットもあらかじめ想定しておくことで失敗を未然に防ぐことが可能です。

今回はまだマンションやアパートの経営をされていない方向けて、マンションとアパート経営の手順をご説明すると共に、既に賃貸経営をしているが思うように経営が進まず悩んでいる方に向けた管理方法をご説明していきます。

マンションやアパート経営について(入門編)

マンションとアパートの構造について

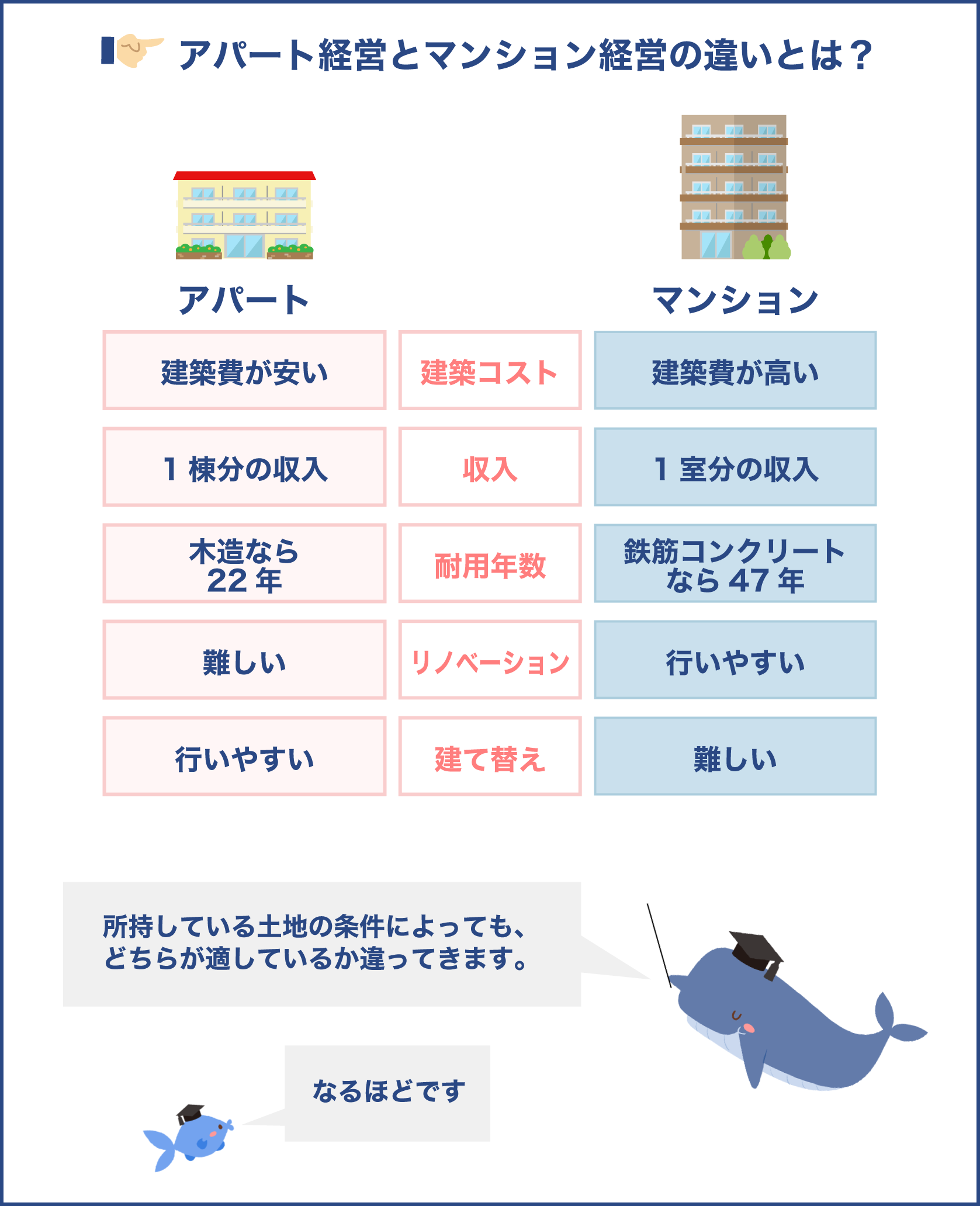

まずはマンションとアパートの違いについて簡単にご説明いたします。

| アパート | 木造、軽量鉄骨造など2~3階建ての建物 |

| マンション | 重量鉄骨造、鉄筋コンクリート造、鉄骨鉄筋コンクリート造などで3、4階建て以上の建物 |

建物の構造は上記のように違いがあります。

マンション経営とアパート経営のメリットと建物建築費

マンションとアパートのメリットの違いについて次にご説明いたします。

| メリット | 建物建築費(外構費を含まず) | |

| アパート | ・建築コストが安い ・運営コストが安い ・投資回収期間が短く手軽に始められる | 坪単価50~80万円程度 |

| マンション | ・賃料が高い ・建物の寿命が長い ・戸数が多い | 坪単価70~120万円程度 |

アパートは建築費がマンションと比べて安くなるので、投資資金が少ない方や土地の購入から検討している方にも経営をしやすいと言えます。

マンションは賃料が高くなりますが、建物が重量鉄骨造などで造られているため寿命が長くなり長期的に家賃収入を見込めます。

アパート経営やマンション経営での利点

アパートとマンション経営とは、基本的には建物一棟を丸々取り扱い、何部屋もまとめて経営する方法となります。

どちらも一棟全てを経営することとなりますので、自分には経営は難しいだろうと諦めてしまう方も多いかもしれません。

しかし、アパートやマンションには毎月の賃貸料金が見込めますので、建物の建築費などローン返済は難しすぎることはありません。

入居者や契約者から毎月の賃貸料金が入るため、その費用をローン返済に充てられます。

日々の運用は、賃貸管理会社に委託してしまえばオーナーは特に何もする必要はありません。

アパート経営かマンション経営か?

では、アパートかマンションかどちらを建設すればよいのでしょうか?

ある程度の資金力があり、30年以上土地活用をしたいと考えているのであればマンション経営がおすすめです。

逆に、元々の資金が少なく、30年以内に投資した料金を回収したいと考えるのであればアパート経営がおすすめとなります。

マンションは建築に関するコストは高くなりますが、建物の寿命が長く賃料が高いため、長期間にわたって安定した家賃収入が得られます。

そして、アパートやマンション経営は一定の収入を得られる利点に合わせて、相続税や固定資産税の節税対策にもなり得ますが、誰しもアパートやマンション経営に向いているわけではありません。

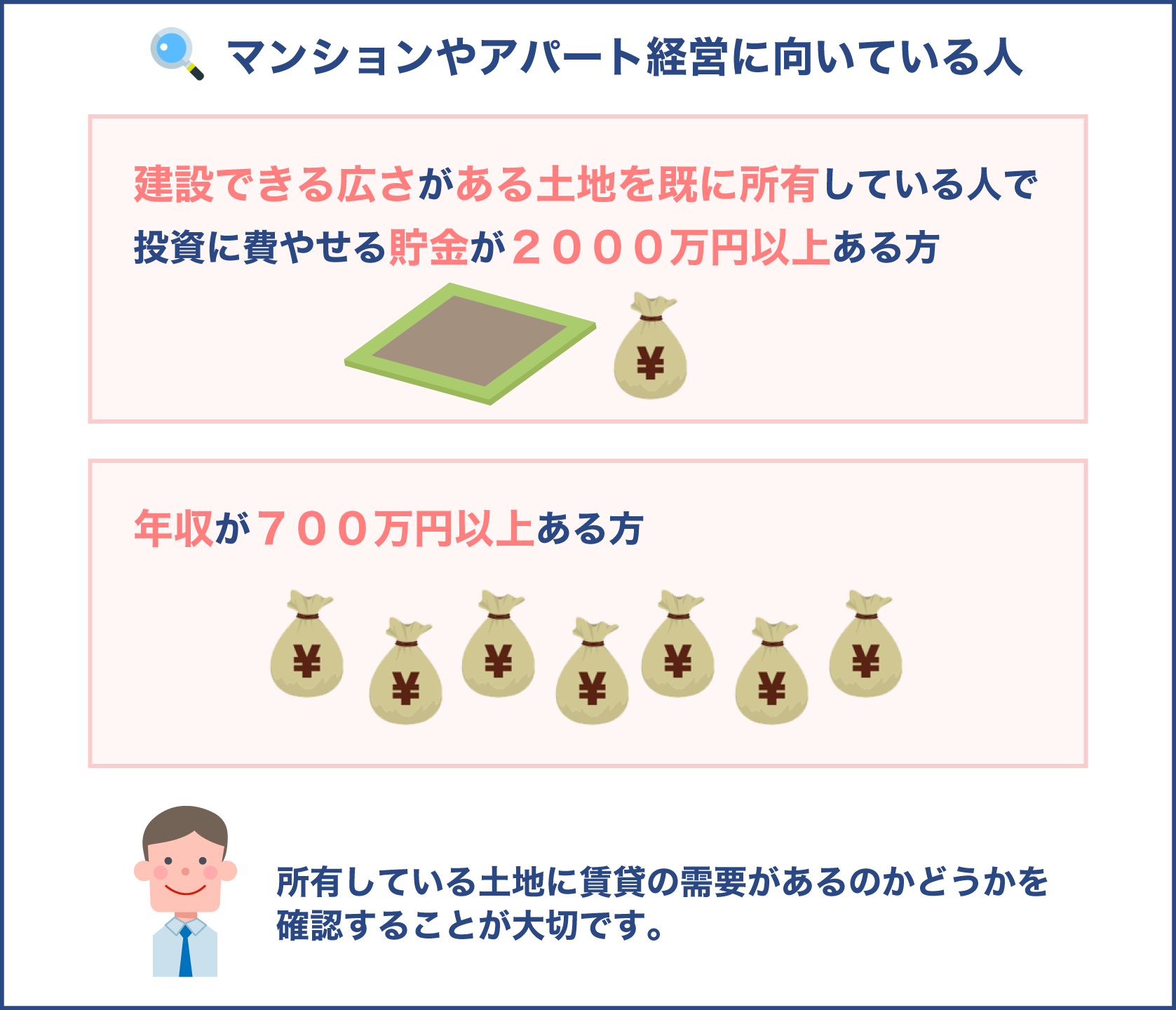

マンションやアパート経営に向いている人

アパートやマンション経営に向いているのは、建設できる広さがある土地を既に所有している人で投資に費やせる貯金が2000万円以上ある方や、年収が700万円以上ある方が経営に向いていると言えます。

土地を所持していない方は、土地への投資とアパート建設への投資の両方が必要となり、返済額が大きくなるため負担が大きくなります。

また所有している土地の利便性が低く、賃貸需要が少ない土地であればアパートを建設したとしても、毎月のローンが返済される程の賃料が入らず不動産投資が失敗に終わる可能性があります。

相続した更地を放置しておくと固定資産税がかかるからと言って、アパート経営に飛びつくのではなく所有している土地に賃貸の需要があるのかどうかを確認することが大切です。

しかし、アパートやマンション経営をすることは年金だけでは将来が心配な方はもちろんのこと、現在給与所得者の若い世代の方であれば、不動産を取得すると減価償却費や借入金利息、管理費、修繕費、固定資産税等々が必要経費として計上できますので節税対策としても利用できます。

もし不動産所得額が赤字になった場合は、従来の給与所得から赤字分が差し引かれ所得税が還付されることもあります。

相続税の節税効果

さまざまな利益を生むアパートやマンション経営の中でも、経営を始めることになったきっかけになることが多い理由は相続などによる節税効果のためです。

以下の図は、現預金を相続したときにかかる相続税についてです。

| 現預金 | 100%の現預金に対して相続税がかかる |

| 現預金で更地を購入 | 更地は路線価をもとに相続税評価額が決定します。時価の約2割軽減される |

| 現預金でアパートを建設 | 固定資産税評価額をもとにし、建物の相続税評価額が決定。建築費の約3~5割減額され、賃貸の場合はその額から3割減額される |

| 更地にアパートを建設し貸す | 更地が貸家建付地となるため、相続税評価額は約3~4割軽減される |

現預金を相続した場合にかかる相続税は100%となり、現預金のまま相続すると節税効果はまったくありません。

しかし、上記の表のように「不動産の贈与」を行うことで不動産のうち土地は時価の約2割が軽減される路線価で評価し、建物は時価の約半分程度の固定資産税評価で贈与できます。

貸家建付地は所有者が利用できる場所を制限することになりますので、相続税評価額を軽減できるようになっています。

特に評価額が高い土地を所有しているのなら、負担すべき税金を軽減しながら、安定した家賃収入を得られることにもつながります。

そして、貸家建付地の評価には空き室の有無が大きく関わってきます。

評価額は空き室が少ないほど下がり節税対策ができますので、アパートやマンションの入居は満室にしておくことが大切です。

他の項目で賃貸管理会社についてご説明いたしますが、オーナーが自ら物件の管理をしているがなかなか思うように満室にならない場合は賃貸管理会社に物件の管理を依頼するとよいでしょう。

マンションやアパート経営でのメリットについて

安定した家賃収入

賃貸物件としてだしており、入居者がいるかぎり継続的な家賃収入を得られることが1番のメリットです。

購入後、何年かはローンを返済する必要はありますが、家賃収入をそのまま返済金に充てることができます。

ローンを返済した後は、家賃収入の多くが収益として手にすることができます。

税金対策

土地を更地のまま放置していると、固定資産税が必要になります。

マンションやアパートを建設すると、固定資産税が安くなり最大で1/6、都市計画税は1/3までに抑えられます。

また、アパート経営の費用は現在の所得との通算ができますので、所得税や住民税を押さえられます。

株式投資より安定した資産運用

株式は日々動き続けるものですので、初期投入した資金より大幅に減り毀損する恐れがあります。

逆に初期投入した資金が短期間の間に2倍に膨れ上がることもあります。

ハイリスクでハイリターンの株式の場合であれば、ハイリスクを回避するために分散投資をすることが重要とされています。

しかしアパートやマンション経営の場合は、土地の価値とアパートやマンションの価値をもとに賃料を算出しますので、株式のように短期間の間に賃料が上下することはほぼありません。

ただ初期投資費用が高くなることが多いため、ある程度の資金力や土地所有者でなければならない点から、オーナーになる人の数は株式で資金運用を行う人より少なくなります。

そして、株式投資はインターネット上からでも簡単に行うことができ、少ない資金から始めることが可能です。

購入するまでの手間を考えると株式投資はメリットが高いと言えますが、日々の株価の動向や市況を頻繁に行わなければなりませんので、運用には手間がかかることになります。

生命保険として

次に、アパートやマンションを購入することは万が一に備えた生命保険代となりますので、残された家族のために大変役立ちます。

物件を購入するためにローンを申し込みますが、ローンには銀行が指定する「団体信用生命保険」が組み込まれていいます。

契約者にもしものことがあった場合、ローンの残金は生命保険により完済されることになります。

残された家族には、毎月のローン払いが免除された物件と土地が手元に残り、継続して家賃収入を得ることができます。

このように、生命保険としての役割を果たすことから、月々何万円も支払って生命保険に入るのであればアパート経営を生命保険の役割を果たすことができます。

マンションやアパート経営のリスクについて

毎月のローン

マンションやアパートの経営を行うにあたり、まず懸念される問題は返済すべき毎月のローンが支払えるのか?という問題ではないでしょうか。

建設に必要な費用を一括で支払う人は少なく、ほとんどの方は金融機関から借り入れを行いながら毎月のローンを支払い、経営を進めていくことになるでしょう。

高額な金額を借入するために、安定して返済できなければ多額の借金を負うことになります。

そのリスクだけは避けたいと思うのは当然のことですよね。

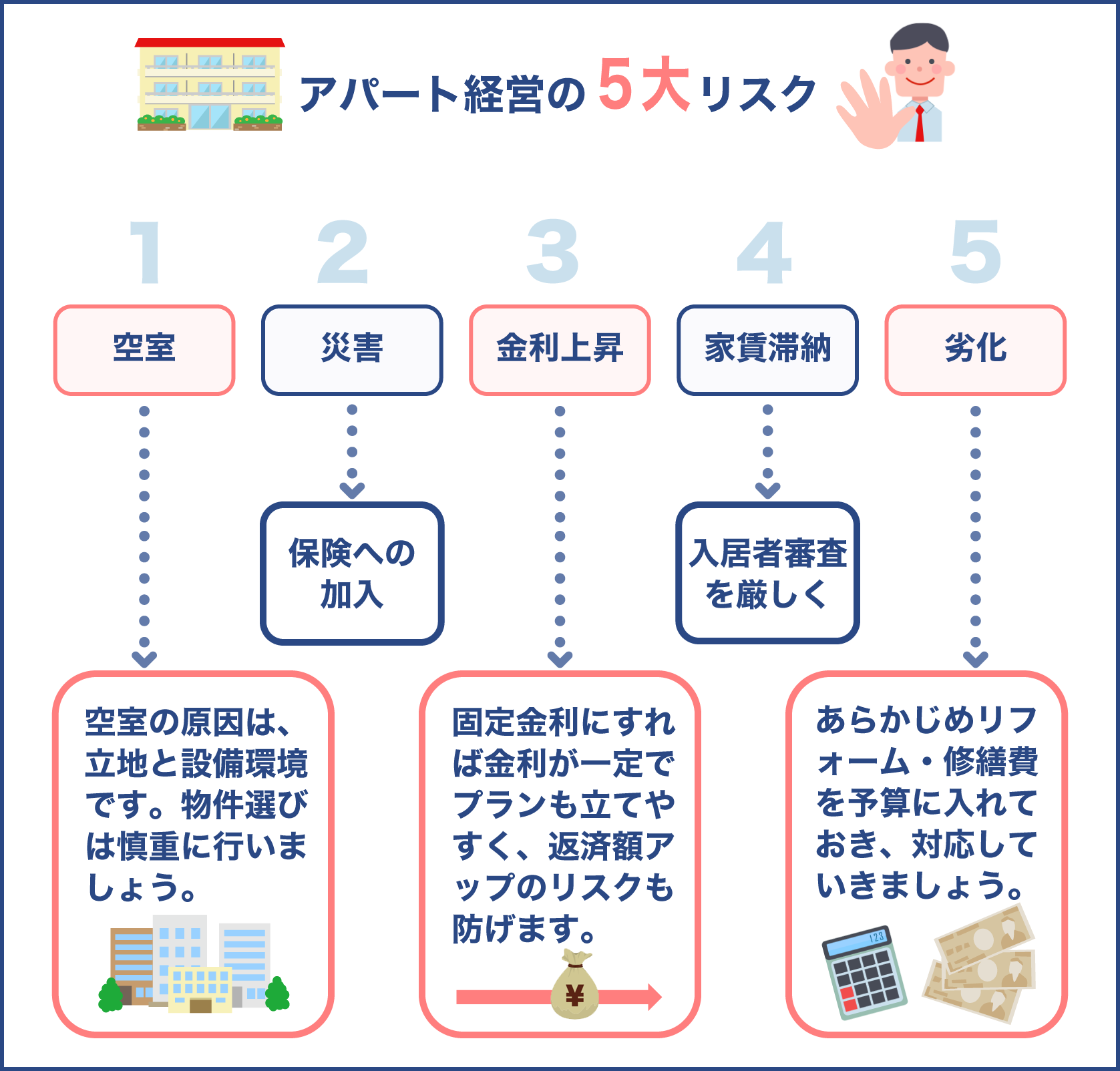

空室のリスク

まず思い当たることは空き室が出ると、安定した家賃収入が見込めなくなるのではないかというリスクです。

高度成長期中の日本は人口が増加し、供給より需要が多く空室の心配はほぼ必要ありませんでした。

しかし、昨今の少子高齢化の社会では賃貸住宅の空き室率が上昇しており、目を逸らしてはならない現状ではあります。

このリスク回避に関しては冒頭でも説明いたしましたが、マンションやアパートを建設する土地の賃貸需要が見込める立地であるかを見極めることが大切です。

実際のところ、賃貸需要が高い物件はいつも空き室が出てもすぐに満室になっています。

新しくアパートやマンションを建設するのであれば入居者のニーズを調べておくとよいでしょう。

近隣にどのようなステータスの人が住んでいるのか、近隣にコンビニやスーパーなど便利なお店があるか、学校や公園が近くにあるかなど情報を仕入れ事前に対策を取っておくことでリスク回避につながります。

そして、イールドギャップの特徴を理解し不動産投資に役立てることも大切です。

イールドギャップとは、投資効率を判断するための重要な指標となり、融資を効率的に活用できているかを知るための指標と言えます。

不動産投資のイールドギャップは、「実質利回り-ローン金利」で数値化することができます。

例えば、物件価格が1億円のアパートを購入した場合、年間8,000万円の実質家賃収入があるとします。

実質利回りは8%となり、ローンの金利が3%となると

8%-3%=5% となります。

中古物件も新築物件もイールドギャップ率は3%以上あることが望ましいとされます。

家賃滞納のリスク

次に考えられるリスクは、住民が家賃を滞納したままとなり家賃が未収金になることです。

実は、この家賃滞納リスクは空室問題より深刻な問題となります。

ほとんどの入居者の場合は入金を忘れていたことによる滞納となり、連絡を入れることで解決するケースが多いですが、100人中2人程が滞納すると言われています。

会計上は入居者と賃貸借契約を締結していますから、未収金として計上し債権となります。

しかし、お金を回収できていませんが売上としては成り立っているため、帳簿上は利益となりその分の税金が発生します。

その上、いつまでも家賃を滞納し続ける状態で入居されていると、新しい入居者を募集することもできません。

家賃滞納リスク対策としては、入居者の審査を念入りに行うことが重要です。

空室リスクを懸念するあまり入居者審査を低く設定していると、家賃滞納リスクが高くなる可能性があります。

そして、家賃を滞納したからと言ってすぐに退去を求めることはできません。

滞納者に手紙や電話で未納を通知し、督促状を家賃支払いの再設定期日までに家賃を支払うように内容証明郵便を送付します。

再設定期日を過ぎても家賃が支払われない場合、やっとここで賃貸借契約解除・立ち退きの申し入れができるようになります。

退去の申し入れまでに、労力と時間が必要になりますので入居者審査の時点で確認しておきましょう。

その他のリスク

その他のリスクとしては、建物の修繕費や不動産価格の下落など考えられます。

アパートやマンションなど建物は経年とともに劣化し、設備の故障や塗装剥がれ、外観が悪くなると入居率が低下するリスクが伴います。

建物本体や設備などの修繕が必要となる周期を把握し、修繕計画を立て適切な資金を積み立てておかなければなりません。

次に、物件を売却しようと考えており賃貸経営を長期的に行おうと考えていない場合でも、不動産価格の下落リスクは注意しなければなりません。

建築後から建物は年数を重ねる度に時価が下がっていきます。

古くなれば古くなるほど建物の価値が下がることで、家賃設定も下がります。

修繕や大幅リフォームをすることである程度は家賃の下落が防げますが、その分費用がかかります。

いつまでも同じ家賃収入が得られないことを念頭に入れ、計画性を持って定期的に修繕やリフォームを行うことが大切です。

リスクの回避方法はお分かりいただけたと思いますが、オーナーが一人で全てを担うことは難しいことです。

入居者の募集方法や審査、適切な家賃や日々の物件の管理など、専門的な知識を持っていない上、人脈がないのであれば、賃貸経営が上手くいく物も失敗に終わるかもしれません。

このようなリスクは、信頼できる賃貸管理会社に委託することで、大きなリスクを未然に防ぐことができます。

では賃貸管理会社とはどのようなことを行ってくれる会社なのでしょうか?

次にご説明いたします。

マンションやアパート経営の手順について

マンションやアパートの経営を行う上での注意点をここまでご説明してきましたが、リスクやメリットを踏まえてこれから賃貸経営を行う手順についてご説明いたします。

アパート経営の手順

| ①土地の調査 | アパートを建てられる用途地域か?アパートを建てられる建蔽率や容積率か?など |

| ②相談する会社の選定 | 自社で賃貸管理やサブリースを行っている業者だと安心 |

| ③建築の計画を作成 | ②と並行する形でアパートやマンションの建物の設計を考える |

| ④契約 | 全ての計画が決まると契約をする。 |

| ⑤資金調達 | 融資を受ける金融機関を探す |

| ⑥賃貸経営 | オーナーが物件の管理→物件の管理や入居者の募集などを行う。賃貸管理会社に委託→委託費を支払い物件の管理を担うサブリース→毎月一定の家賃収入を受け取るだけ |

| ⑦売却建て替えorリフォーム | 売却→長期的に土地活用をしない建て替えorリフォーム→老朽化した物件は賃料が安くなる |

①所持している土地を調査する

土地を所持していたとしても、その土地が市街化調整区域であればマンションやアパートを建設することはできません。

まずは、所持している土地、これから購入しようと考えている土地にアパートやマンションが建築できるか、入居需要があるかどうかを調査します。

調査には地方自治体の都市計画課を訪れれば、オーナー自らが調査をすることができますが、法規制など難しい内容となりますのでアパート建築を依頼したい業者にお願いすることをおすすめします。

ここでは、アパートが建設できない法規制について触れておきます。

市街化調整区域や用途地域

「市街化調整区域」とは、市街地開発をおこなわず無秩序な市街地の拡大を防ぐために設けられた規制のことです。

マイホームの建築方法や建築できる規模など制限が多いことが特徴です。

田舎の土地など原則では、「市街化調整区域」にアパートやマンションを建てられません。

しかし、この規制は自治体が定めているため、将来変更される可能性があります。

次に市街化区域であっても「用途地域」の工業専用地域であれば住宅やアパートマンションが建設できません。

建蔽率や容積率

建蔽率や容積率などにより、建物の高さや建築面積、延床面積が決定します。

建蔽率とは、建築面積の敷地面積に対する割合のことです。

例えば建蔽率が80%と指定されていると、100坪の敷地に建築できる面積は80坪までの建物に限ります。

また容積率とは、延床面積の敷地面積に対する割合のことです。

建物の大きさに対して規制している数値となり、容積率が高いほど階数の高い建物が建設できます。

その他にもさまざまな法規制が存在し、建築にかかる規制の調査を建築業者に依頼していたのに、不備がみつかり設計からやり直しをする羽目に陥る場合もあります。

建築業者の選定には注意を払い、1社で即決するのではなく複数の業者を見比べましょう。

②相談する会社を選定

建築業者にはさまざまな業者が存在し、大手は安心感がありますがコストが大きくなります。

また、中小会社はコストが安くなる分、建物の持続性やノウハウに多少心配が残ります。

建築を依頼する業者の中には、自社で賃貸管理やサブリースを行う業者があり後々のことを考えるとこのサービスを行う業者がおすすめです。

マンションやアパートの建築だけ行う業者の場合、建築後入居者が決まらなくても気にする必要がありませんから、先のことをまで考えた提案を受けられないかもしれません。

建物の建築から、その後の運用を担ってくれる業者であれば安心して依頼できますよね。

またサブリースというのは、CMなどでも耳にしたことがあると思いますがアパートやマンションを一括借り上げを行う方式のことです。

大手アパートメーカーがアパートやマンションの建設と合わせて、完成後のサブリースによる家賃保証をセットで提案することが多くなります。

サブリースの仕組みは、賃貸管理会社がオーナーのアパートやマンションを満室家賃の80%~90%程度で一棟丸ごと借り上げます。

毎月の賃貸物件の借り上げ額は、実際の入居率に関係はなく一定の借り上げ額が支払われるため、オーナーには安定した収入が手に入ります。

加えて賃貸管理業務も委託しますので、オーナーは何もせずに毎月決まった金額だけを受け取ることができます。

賃貸経営を副業として考えている方や、老後生活の助けとして考えている方にはおすすめの方法です。

③建築の計画を作成

マンションやアパートの建築を考える際、オーナーが住みたいデザインや設備などで設計するのではなく流行りや住居者のニーズ、立地場所に合う建物を建築することが第一です。

自宅の建築であればオーナーの好み一色で問題ありませんが、あくまでも賃貸経営は事業経営や投資として行うものです。

オーナーの思い込みだけではなく、建築を依頼した会社と相談したり、自身で調べたりしながら進めていきましょう。

また、賃貸運営は建築すれば終わりではありませんので、後々のことを考えて運営費がかかりにくいように考えて設計することも重要です。

例えば建物の形状に凹凸がある複雑なものより、シンプルで長方形に近い建物にすると建築費が安い上、修繕時の外壁工事の際もコストが抑えられます。

④契約

全ての計画が整ったら、次は契約を結びます。

既に土地を所有している方は、建築のために必要となる請負契約。

土地の購入から必要な方は、土地の購入に必要となる売買契約と建築の請負契約を結びます。

⑤資金調達

アパートやマンションは高額になりますので多くの方は銀行から融資を受けるケースが多くなります。

自身で融資を受ける銀行を探すか、建築業者から紹介してもらいましょう。

土地や建築予定の建物、アパート経営に関すること、資産や年収などを基に金融機関に提出し審査を受けます。

融資を依頼する銀行選定では1社に決めてしまうのではなく、複数の金融機関を比較すると後々の返済計画が無理なく進みます。

金利や融資期間、融資割合に違いが表れますので、自身に最適な方法で検討しましょう。

金利が安いほうが月々の支払が楽になるため、金利だけ注目して銀行を選択しがちですが、総合的に見て考慮することをおすすめします。

融資期間が長ければ、最終的に支払うことになる返済総額が大きくなります。

目先の利益だけに捕らわれず、広い視野で長期的な計画を立て進めて行きましょう。

⑥賃貸経営

住民の需要と供給のバランスが成り立ち、不動産物件としての価値が高い物件に対しては入居率が高くなります。

安定した賃貸経営を手に入れるためには、空き室対策をきっちり行い、マンションやアパートの管理や維持をしていく必要があります。

信頼がおける管理会社に委託しておくと、最適な状態に保ってくれます。

⑦売却or建て替えorリフォーム

建物や土地を手放す場合は売却を検討しましょう。

信頼できる不動産会社を選定することで、自身に最適な販売方法で売却することができます。

「先祖代々から相続している土地なので売却は考えていないが、所有しているマンションやアパートが老朽化し賃料が下がったので対策が必要だ。」

このような場合には、リフォームや建て替えが必要となります。

劣化が著しい場合は建て替えが必要ですが、旧耐震基準で設計されている場合や、コンクリートの劣化が進み外壁にクラックが多数現れたたため室内に雨漏りが生じている場合などは修繕・改修費用が膨大となり建て替えが必要です。

いつか訪れる大型リフォームや建て替えのために、マンションやアパート経営で得た利益を全て使ってしまうのではなく、アパート経営の資金としてお金を積み立てておきましょう。

マンションやアパート経営が上手くいかない理由

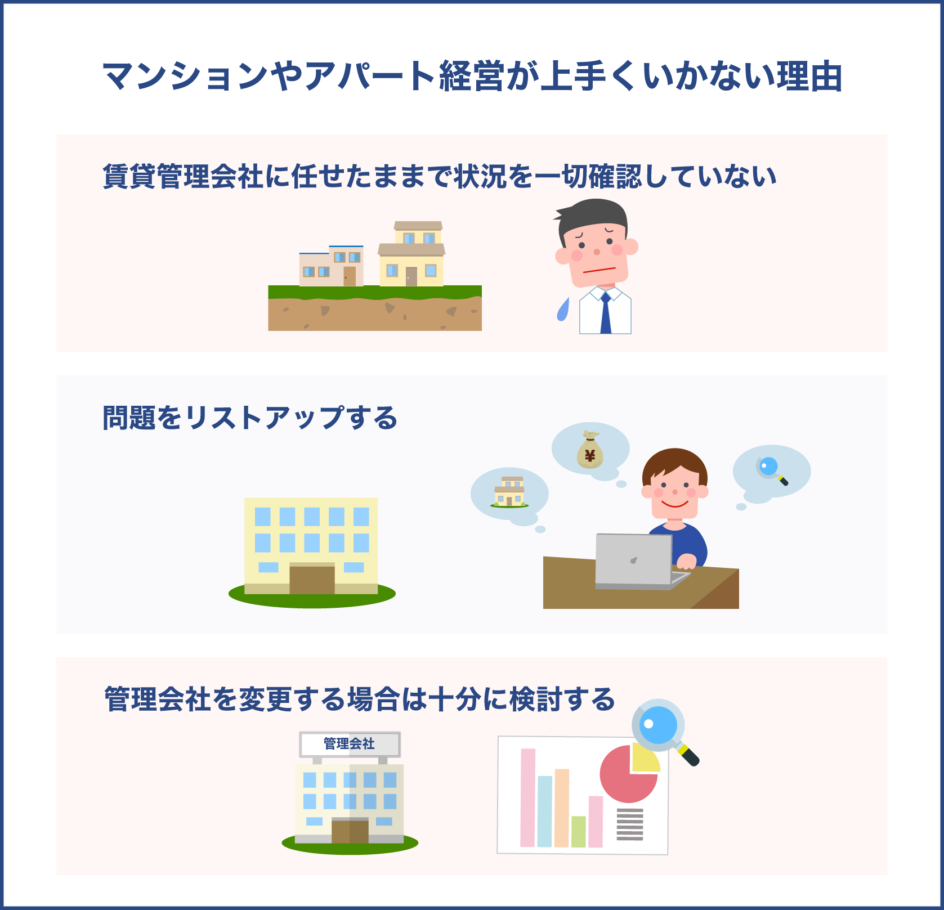

賃貸管理会社に任せたままで状況を一切確認していない

マンションやアパートの経営を賃貸管理会社に委託したからと言って、必ずしも賃貸経営が上手くいくとは限りません。

計画していた経営通りに進まなくなり、行き詰まってしまうこともあるでしょう。

このような場合は、現在の賃貸経営状況を確認しましょう。

問題をリストアップする

空室が多い、入居者の入居期間が短い、共用部が汚れている、騒音など理由はどこかに隠れているものです。

空室が多い場合は、物件に魅力が感じられないという原因が考えられますが、そのほかには家賃の設定に問題があったり、そもそも募集がされていなかったりという根本からの問題が出てくる可能性があります。

また建物が古くなると資産価値が下がり、それと同時に家賃を見直す必要が出てきます。

この場合、賃貸会社から家賃見直しを提案してくれるものですが、提案せずに放置している可能性もあります。

そして、空き室が出たのに募集をかけていないケースもあります。

管理会社を変更する場合は十分に検討する

物件自体の問題ではなく、明らかに管理会社の責任であると考えられる場合は、現在の管理会社の変更をおすすめします。

建設当初から契約している管理会社であっても、途中で変更することは可能ですが現在入居している契約者に迷惑をかけることとなります。

管理会社を変更する際には、十分に考察した上で検討しましょう。

管理会社を変更する手順

では、管理会社を変更するために必要となる手順についてご説明します。

管理会社を変更する前に、変更先の管理会社が信頼できるパートナーとなる相手かどうか見極める必要があります。

管理会社の規模や、担当している賃貸マンションの量、仲介会社を兼ねている場合はお客の層を確認しておきましょう。

管理会社によっては管理内容や料金に差が表れますので、サービスの詳細をきちんとヒアリングすることが重要です。

値段だけで選択すると、冒頭で挙げたずさんな管理をされる可能性があります。

管理会社との解約手順

解約のためには、現在の管理会社と締結した「管理委託契約書」の解約の条項に基づかなければなりません。

もしも条項に「解約時の違約金の設定」がされている場合には、違約金を支払わないと解約できないこともあります。

次に、新しいパートナーとなる管理会社と契約の手続きを進めます。

解約条件を伝え、契約解除日からの変更手続きやスケジュールを調整します。

ここで下準備が整いましたので、既存の管理会社へ解約の申し入れを行います。

解約の際、担当者に直接解約の意を伝えるか手紙で申し入れをしましょう。

後々のトラブルを回避するために、口頭で解約を伝えたとしても書面で解約の申し入れはしておくことが大切です。

最後に、契約者や入居者に管理会社を変更したことを通知しなければなりません。

この点は管理会社が中心となり進めてくれますが、管理会社の変更は契約者や入居者にとても煩わしいこととなります。

そのため、入念な準備と気遣いを怠ると、契約者と入居者が不服を感じ退去してしまう結果を招く可能性があります。

管理会社変更の案内には、新規管理会社の内容や切り替えの日程、家賃などの振込先や振り込み日、修繕や退去の連絡先、管理会社変更に伴う提出書類などを記載しておきましょう。

通知するだけでは、言った言わないによるトラブルを招きかねますので、必ず通知した内容を理解し承諾したかの覚書を契約者と取り交わしておきましょう。

まとめ

誰しも一度は憧れる、不労収入が期待できるマンション・アパート経営。

しかし、失敗のことを考えるとなかなか腰を上げられないかもしれませんが、入念な調査や準備を行うことで不安は払拭されます。

最近ではリスクの少ないサブリース方式があり、オーナーに代わり賃貸経営を行うサービスもあります。

株式などの資産投資と比較しても不動産経営はリスクが少なく、節税対策にも有効なことからマンションやアパート経営を始める方は増える傾向にあります。

賃貸経営を成功へと導くためには、業者に騙されずに正しい投資判断を行い、良いパートナーに出会うことです。

これから不動産投資を始めようと考えている方も興味がある方も、今回の記事を参考にマンション・アパート経営を行ってくださいね。

また、現在の賃貸経営に悩みを抱えている方のお役に立てると幸いです。