東日本大地震による被害を補うため、納税者の人たちに課せられた復興を助ける税金のことを復興特別所得税といいます。

課税対象期間は限定されており、2013年1月1日から2037年12月31日までの期間に支払った所得に対して課税される税金です。

平成23年に交付された復興施策を実施するための財源の確保に関する特別措置法により復興特別所得税および復興特別法人税が創設されました。

東日本大震災は前代未聞の大災害でした。

自治体だけで損害を補填するには被害が大きすぎます。

そこで復興特別所得税を課すことで国民全体で東日本大震災の復興を助ける必要が生まれたのです。

25年という長い期間支払い続けなければならない税金ですが、具体的にどのような内容の税金なのか、また身近な出費にどのように復興特別所得税が関係してくるのかを見ていきたいと思います。

目次

復興特別所得税とは?納税・課税対象は?

復興特別所得税は2011年3月11日の東日本大震災による被災地の復興のために必要な財源を確保するために制定された法律に基づく税金です。

復興のための財源確保を目的とした特別措置法は2011年12月2日に交付され、2013年1月1日より施行されました。

復興特別所得税の納税義務者は?

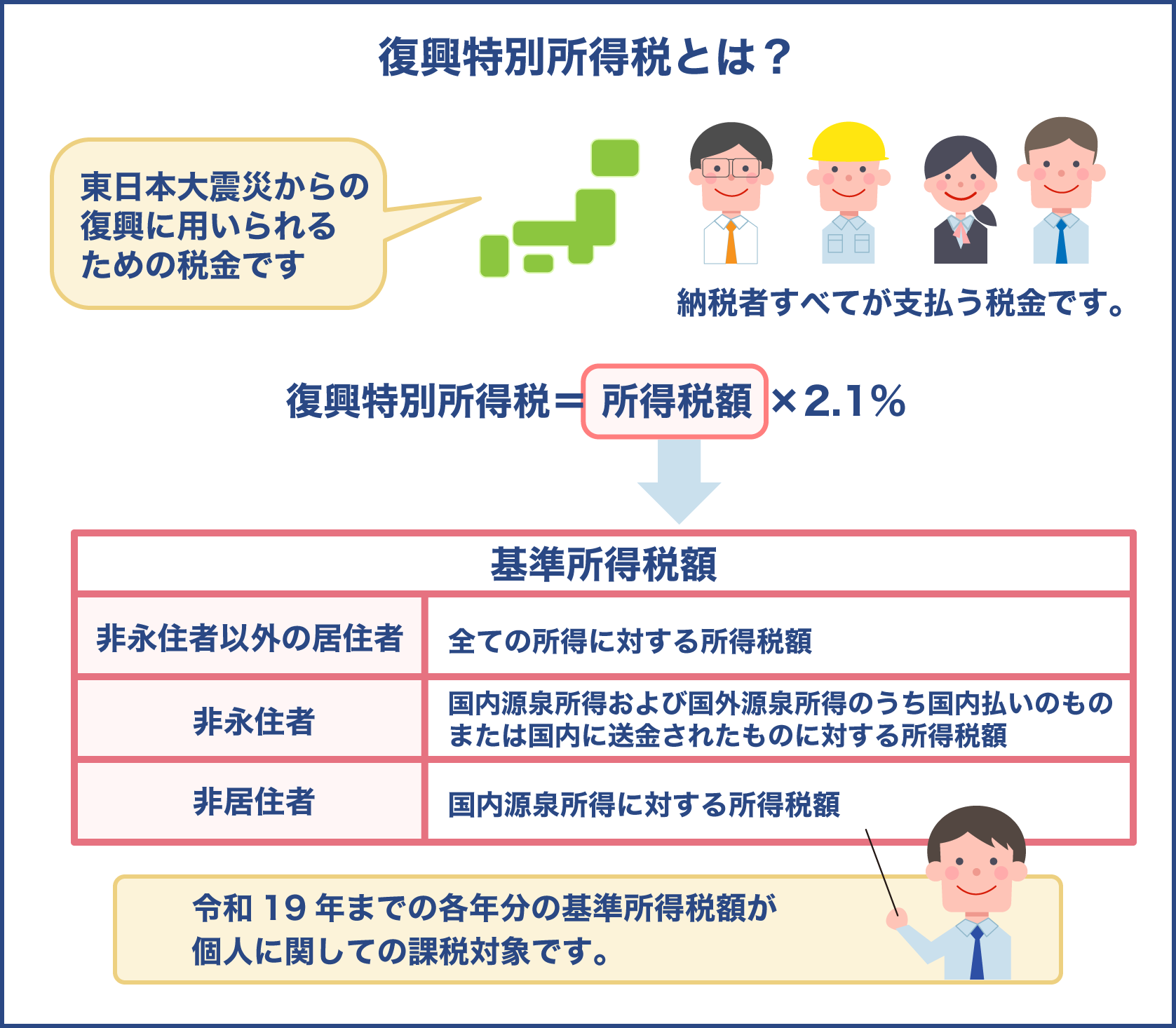

課税対象は所得税を納める義務のある個人は復興特別所得税も同時に納める必要があります。

会社員などの給与をもらっている人は源泉所得税の徴収、また個人事業主・個人所得税を納める人は、確定申告の際に所得税とともに復興特別所得税を納付する義務が発生します。

個人も復興特別所得税の課税対象

個人については平成25年から平成49年までの各年分の基準所得税額が個人に関しての課税対象です。

具体的には所得税および租税特別措置法の源泉徴収義務者に対して、通常の源泉所得税と併せて、復興特別所得税を納付することが義務づけられました。

注意すべき点としては租税特別措置法または所得税法に定められている税率以下の税率になる時は、復興特別所得税は免除される点です。

基準所得税額

基準所得税というのは所得税額から引いた金額から、さらに所得税額から差し引かれた所得税のことです。

個人の基準所得税額は下記の表の通りです。

| 区分 | 基準所得税額 |

|---|---|

| 非永住者以外の居住者 | 全ての所得に対する所得税額 |

| 非永住者 | 国内源泉所得および国外源泉所得のうち国内払いのものまたは国内に送金されたものに対する所得税額 |

| 非居住者 | 国内源泉所得に対する所得税額 |

課税標準

復興特別所得税の課税標準はその年分の基準所得税額となります。

復興特別所得税の算出方法として復興特別所得税は下記の数式に基づき算出されます。

復興特別所得税=所得税額×2.1%

例として所得税額が100万円の場合、下記の計算により復興特別所得税は2万1千円となります。

100万円×2.1%=2万1000円

復興特別所得税はいろいろなところで課税されているんですね

額はそれほど大きくはありませんが、所得のあるところでは必ずと言っていいほど徴収されています

復興特別所得税の使いみちと2020年の現状

復興特別所得税は下記の目的で使われることになっています。

- 被災者支援の被災者の生活再建への支援等のため。

- 住宅再建、復興まちづくりの復興道路などの社会インフラ整備のため。

- 産業、生業の再生の観光復興や水産業の販路開拓支援等のため。

- 原子力災害からの復興、再生の避難指示が解除された区域での生活支援等。

2020年現在の復興特別所得税などの財源による復興状況

2020年現在、復興特別所得税などの財源により下記のような支援が行われています。

被災地支援

- 避難者は当初の47万人から4.4万人に減少

- 介護サポート拠点や相談員の見守りなど、被災者の心身のケア、孤立防止に寄与

住宅再建、復興まちづくり

- 自主再建 約15.2万件が再建済みまたは再建中

- 高台へ移転するための宅地造成

計画戸数約1万8千戸は2020年までに全て完成見込み - 災害公営住宅

計画戸数約3万戸は、調整中および原発避難からの帰還者向けを除いて2020年度に全て完成見込み

産業、生業の再生

- 生産設備はほぼ復旧

- 被災3県の生産水準はほぼ回復

福島の復興、再生

- 帰還困難区域を除く全ての地域で避難指示解除

- 福島県ふたば医療センター附属病院の開院

- 小中学校が10市町村において再開済み

- ふたば未来学園中学校が開校

ふたば未来学園高校、小高産業技術高校が開校済み - 高校新規開校

- JR常磐線全線開通

以上のように、東日本大震災からの復興は着実に進んでいます。

復興特別所得税はちゃんと復興に役立っているんですね

税金がきちんと使われているかどうかもときどきチェックしてみることが必要ですね

税務署から通知書が!?復興特別所得税の予定納税とは?

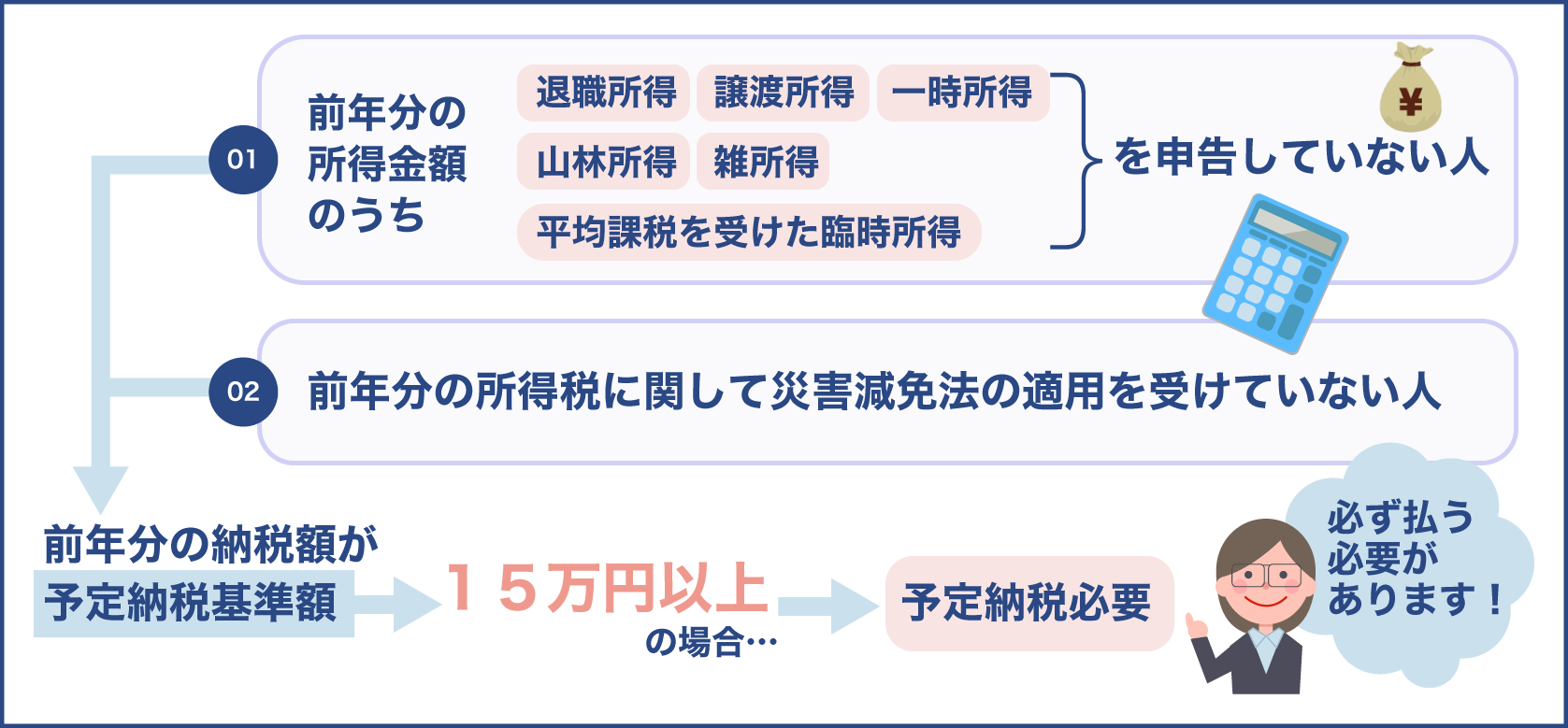

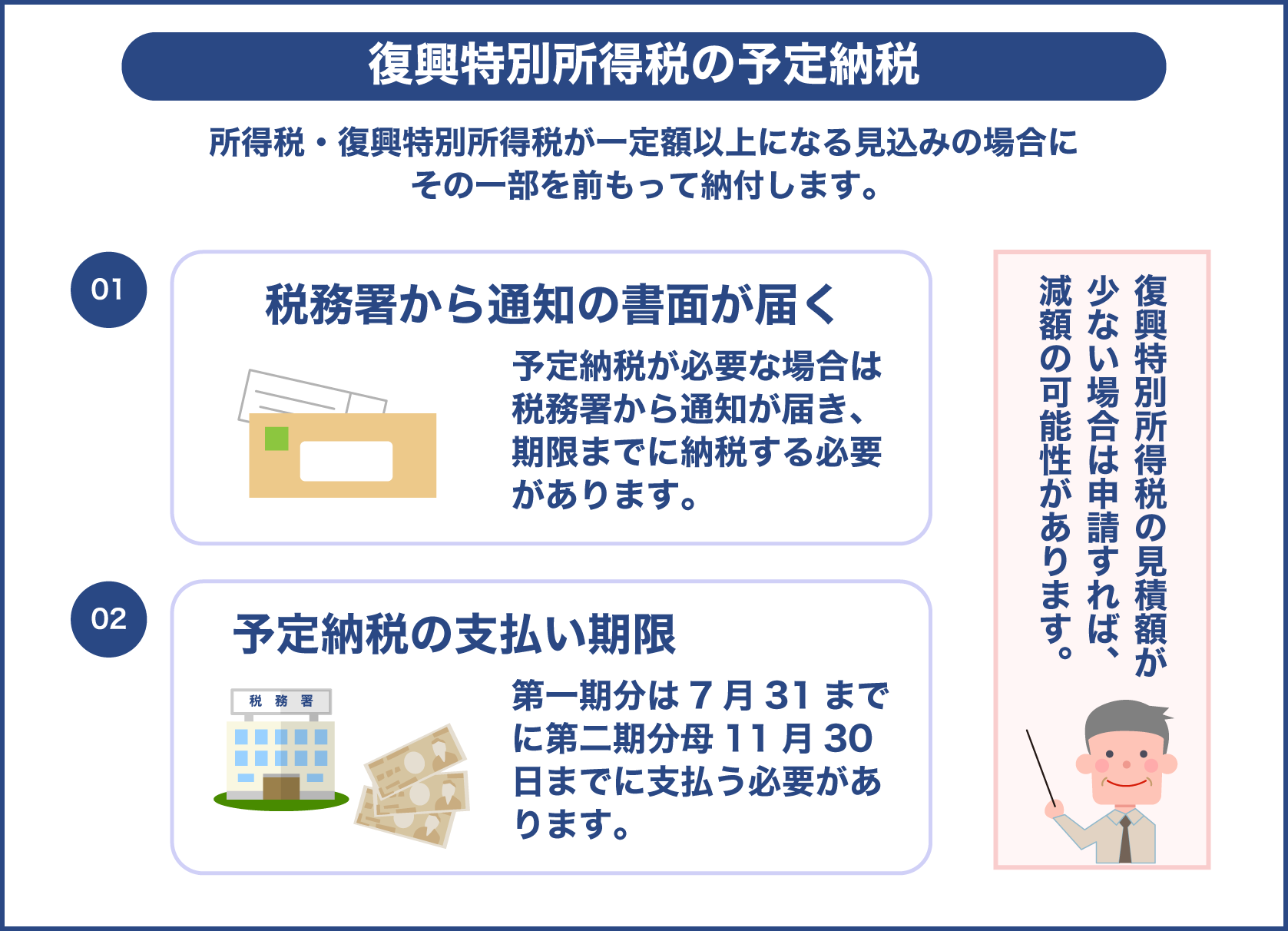

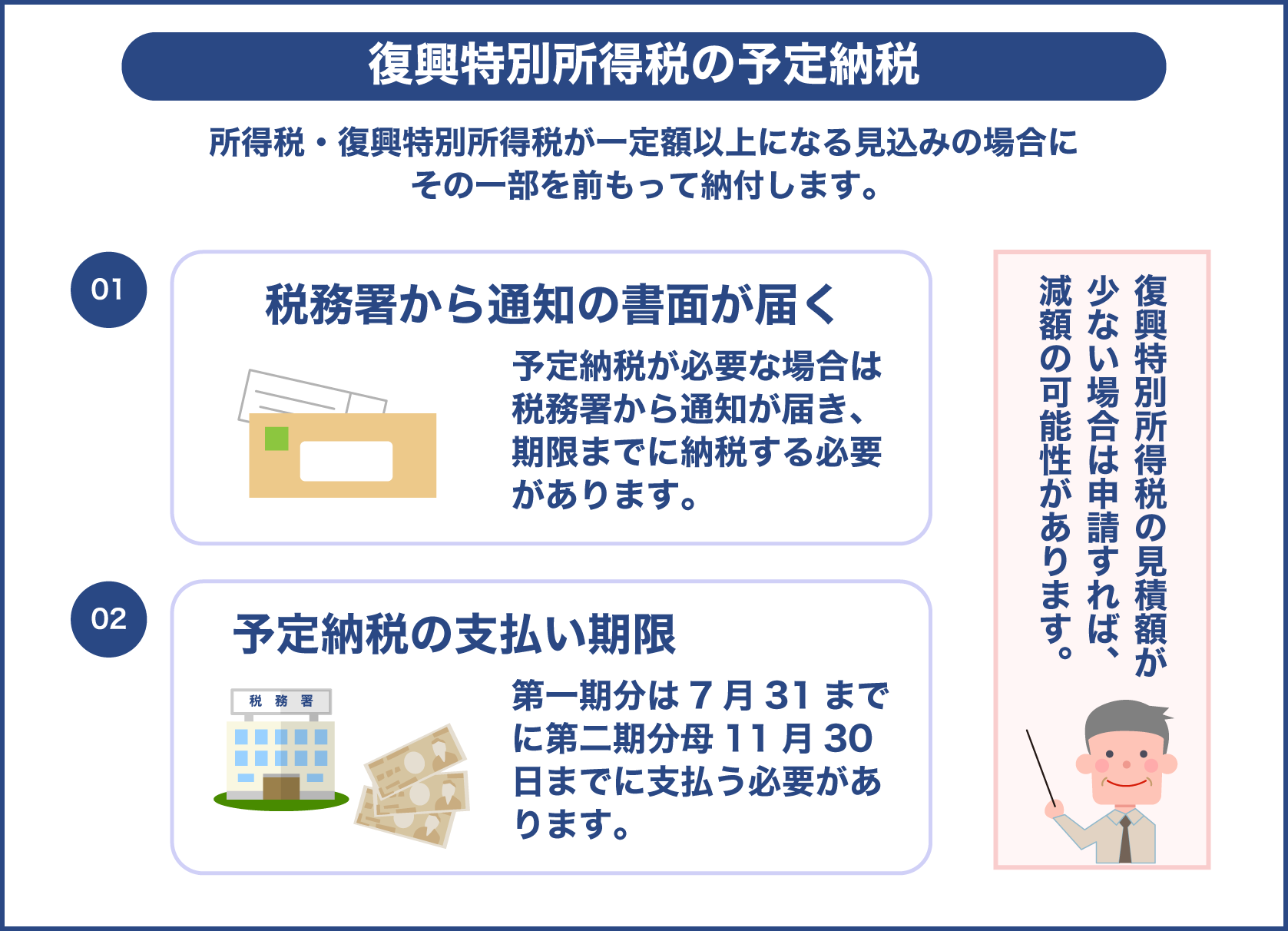

予定納税とは所得税の金額が一定額以上になる見込みの人が税金の前払いをするシステムのことを言います。

復興特別所得税の予定納税は、その年の5月15日の確定された前年分の所得金額や納税額をもとに計算します。

その予定納税基準額が15万円以上は、同じ年の所得税・復興特別所得税の一部を前もって納付しなければいけない制度のことです。

予定納税をする場合は7月と11月に納税することになっています。

その際予定納税が必要な人には管轄の税務署から通知書が送られてきます。

通知書とは令和○年分所得税および復興特別所得税の予定納税額の通知書という書類です。

この制度は任意ではなく該当する人は期限までに納税する必要があります。

復興特別所得税の予定納税基準額

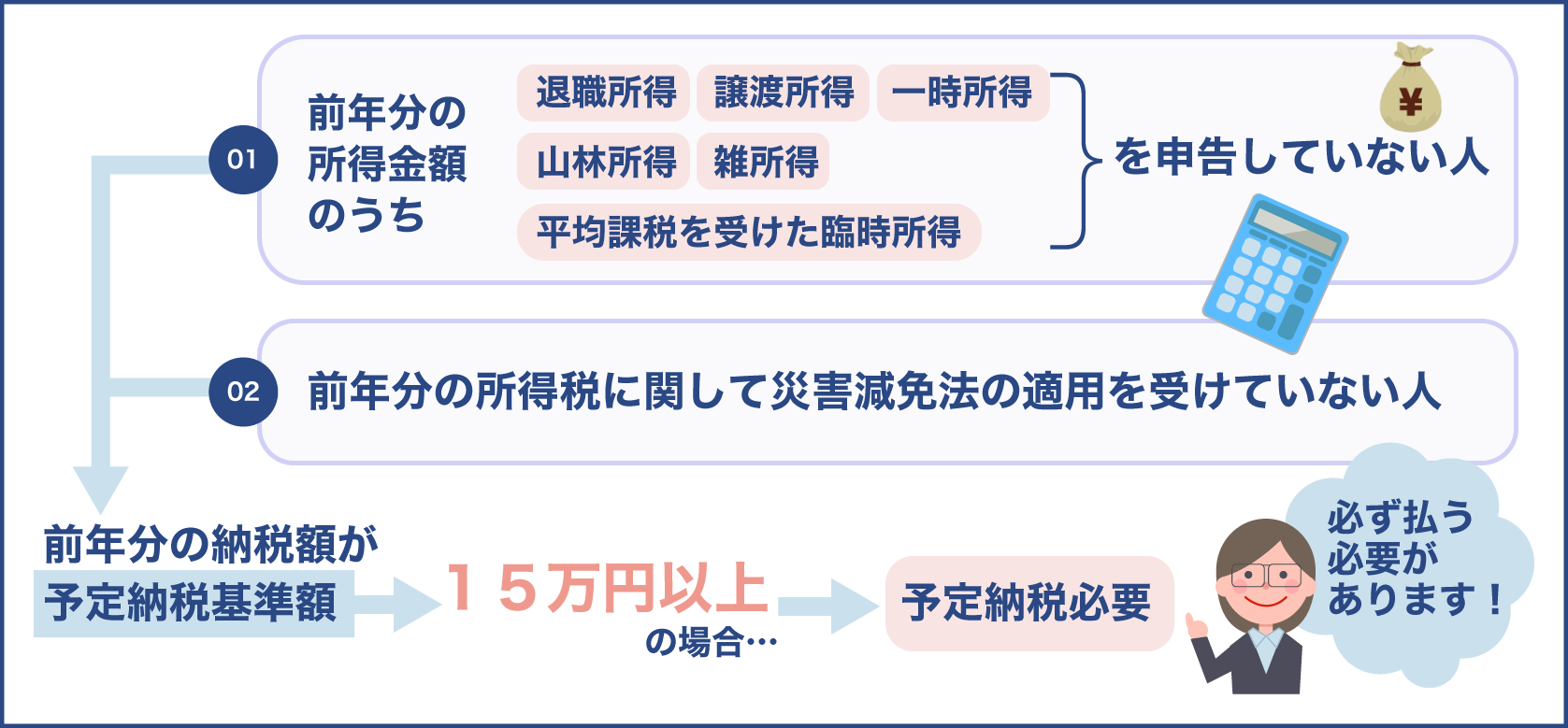

次の条件に当てはまる人は、前年分の納税額がそのまま予定納税基準額となります。

- 前年分の所得金額のうち、退職所得、譲渡所得、一時所得、山林所得、雑所得、平均課税を受けた臨時所得を申告していない人

- 前年分の所得税に関して災害減免法の適用を受けていない人

上記の予定納税基準額が15万円以上になる人には予定納税が必要になり、税務署から通知の書面が届きます。

復興特別所得税の予定納税の支払い方法について

予定納税は予定納税基準額の3分の1の金額を、第一期分として7月1日から7月31までに、第二期分として11月1日から11月30日までに税金を支払う必要があります。

予定納税の注意点

国税通則法の規定による納税期限の延長によって、第一期または第二期において納付すべき予定納税額の納付期限がその年の12月31日以降となる場合は、延長の対象となる予定納税額はないものとされます。

復興特別所得税の予定納税は減額が可能

予定納税は廃業や休業、業況不振などの理由があり税務署から来た通知書よりも少なくなると判断した場合は予定納税額の減額申請をすることが可能です。

具体的な手続きとしては、その年の6月30日の時点で所得税、復興特別所得税の見積額が予定納税基準額よりも少なくなった人は7月15日までに所轄の税務署長宛に予定納税額の減額申請書を提出して承認されれば、予定納税額は減額されます。

申請内容によっては一部分だけ承認されることもあります。

第二期分の予定納税額だけを減免したい場合は11月15日までの見積もりで必要な人は申請をすることができます。

この際、気をつけるべき点としては上記の期限が土曜日、日曜日、または祝祭日に当たる場合は、期限は翌日になります。

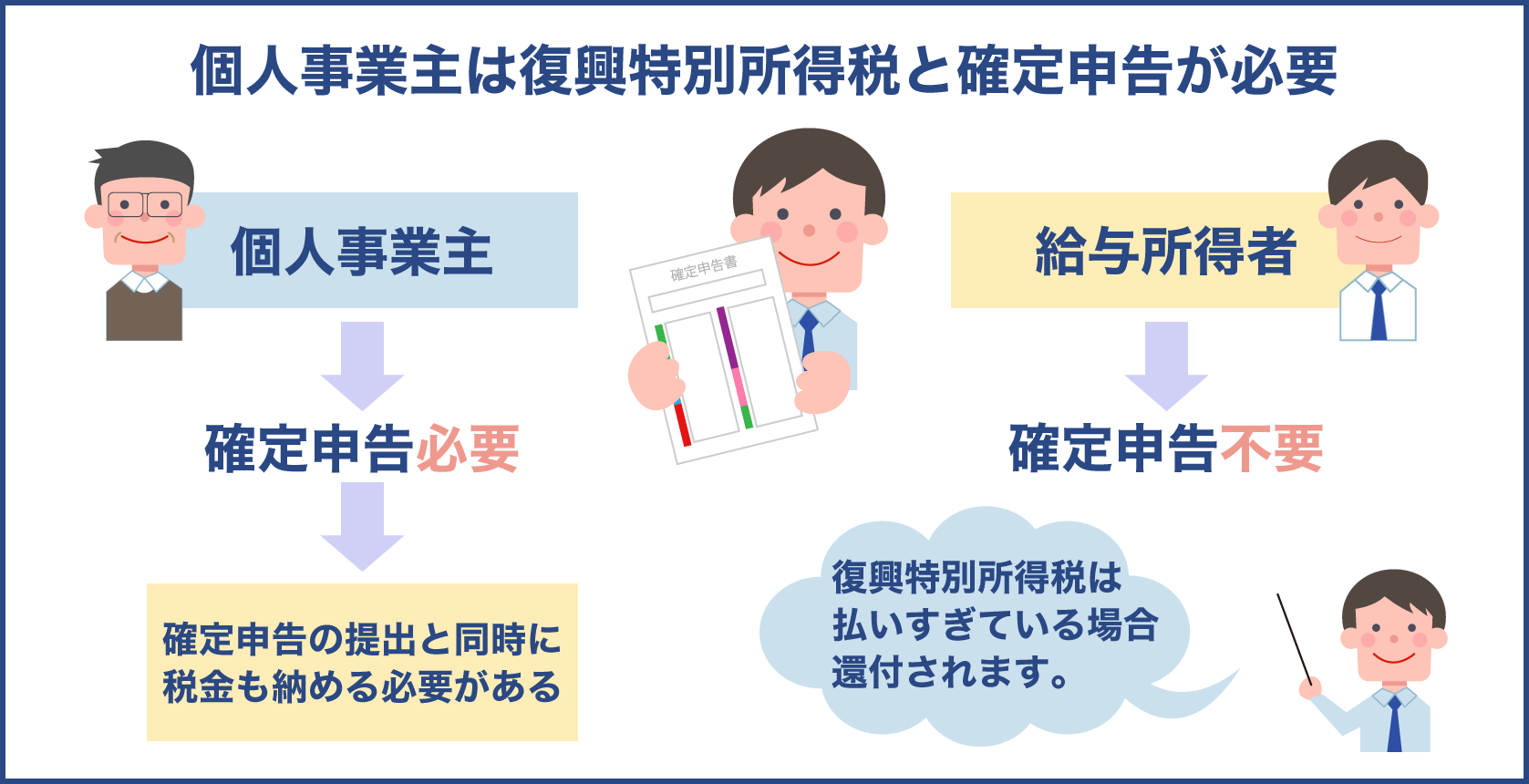

個人事業主は復興特別所得税と確定申告が必要です

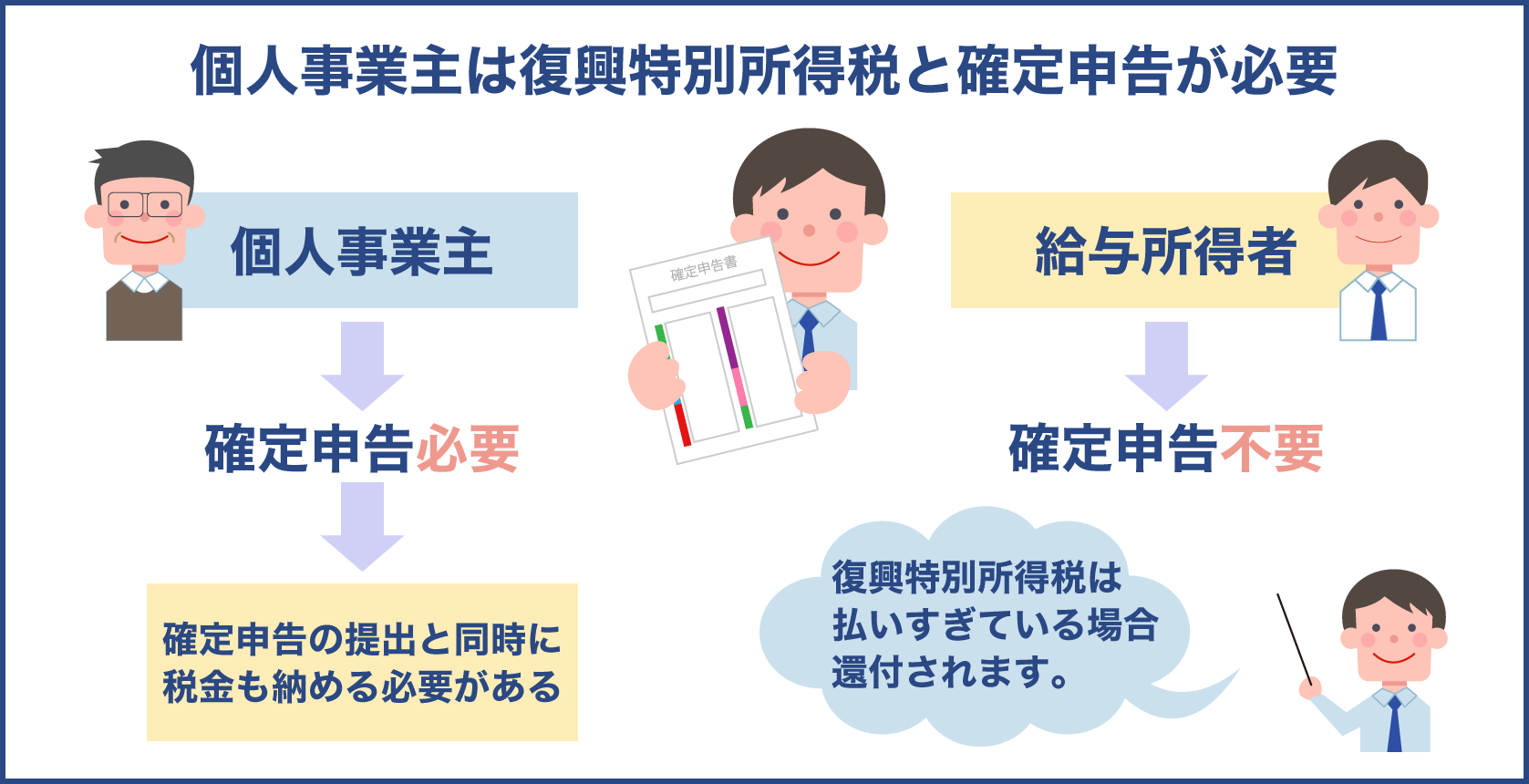

給与所得者は原則として年末の源泉徴収で所得税および復興特別所得税の処理をしてもらえるため、確定申告をする必要はありません。

一方、個人事業主の人などは、復興特別所得税を支払う場合は確定申告をする必要があります。

確定申告は平成25年以前の所定の申告用紙には復興特別所得税の欄がありませんでしたが、現在は決められた欄があるので記載漏れがないように気をつけなければなりません。

復興特別所得税の欄は見落とす人が多い項目です。

忘れずに必ず記入するようにしましょう。

復興特別所得税の納税の条件に当てはまる人は、確定申告の提出と同時に税金も納める必要があります。

確定申告する事で復興特別所得税は還付されるか?

復興特別所得税もほかの税金と同じで、確定申告をすることによって払いすぎている場合は還付されます。

その場合は還付申請が必要となるので注意しましょう。

なお、還付申告は確定申告の期間よりも前に提出することができます。

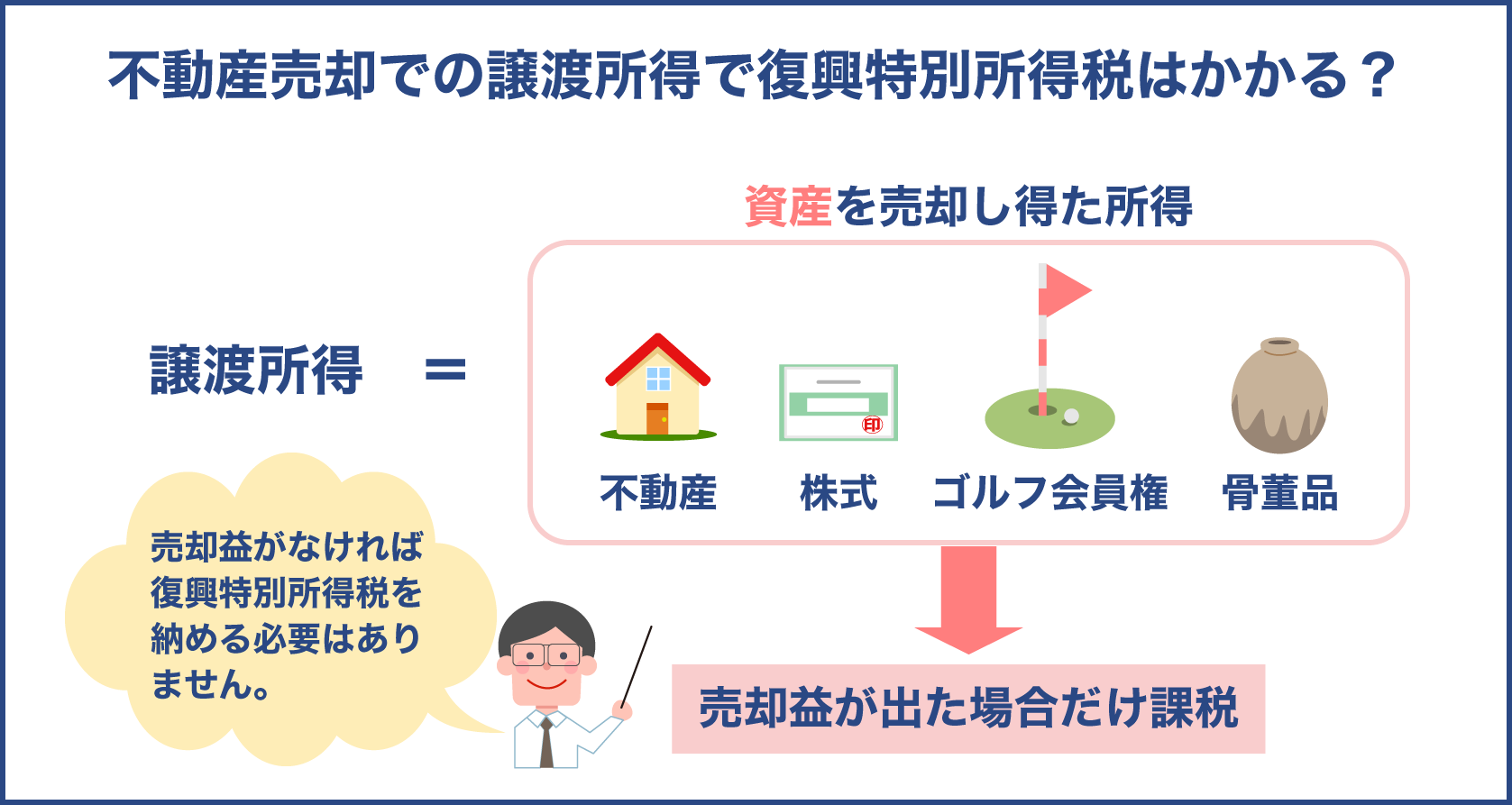

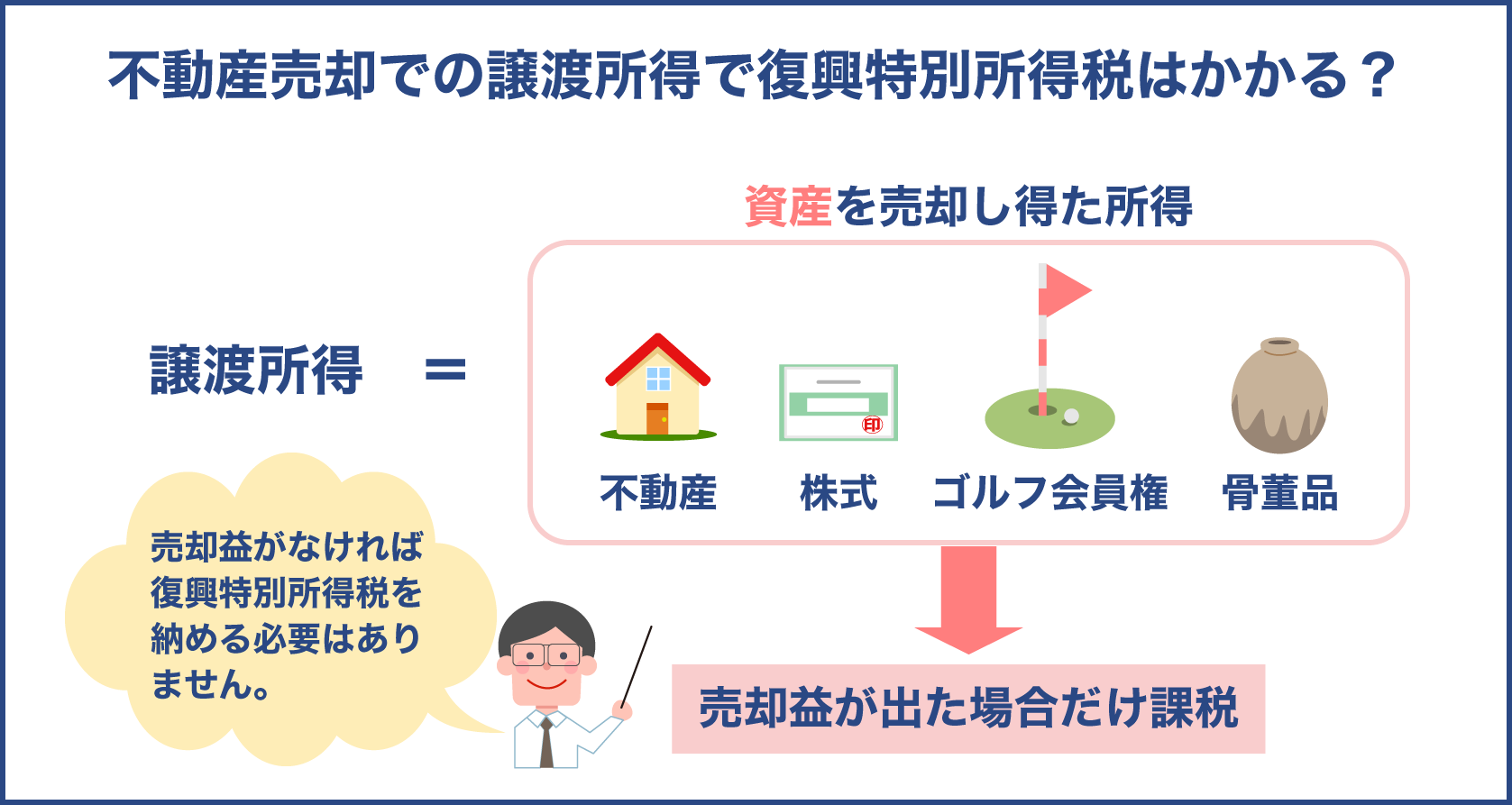

不動産売却での譲渡所得で復興特別所得税はかかるの?

復興特別所得税の詳細について説明をしてきましたが、不動産を売却した場合に発生する譲渡所得にも復興特別所得税はかかるのでしょうか?

不動産売却と復興特別所得税の関係について調べてみました。

不動産売却の際の譲渡所得とは?

不動産を売った時の所得に関して譲渡所得として含まれるのです。

譲渡所得とは土地や建物だけでなく、株式などの投資商品やゴルフ会員権、骨董などの資産を売却することによって得ることのできた所得のことをいいます。

ただし、下記のものに関しては譲渡所得はかかりません。

- 生活用動産 家具、通勤用の自動車、衣服などの譲渡による所得

- 国または地方公共団体に対して行った寄付による所得

土地、建物の譲渡による譲渡所得について

土地や建物の譲渡によって得る譲渡所得は下記の二つに分かれます。

- 分離短期譲渡所得

- 分離長期譲渡所得

分離とは分離課税のことを指します。

一般的に所得税の計算においては各所得金額は原則として合算することができます。

これを総合課税といいます。

分離課税とは総合課税と違いほかの所得税とは合算ができず、分離して課税される税金をいいます。

不動産の場合は分離課税のひとつとなっており分離長期譲渡所得、分離短期譲渡所得に分けられます。

ほかに分離課税になるものとしては、退職所得、山林所得などがあります。

分離短期譲渡所得

分離短期譲渡所得とは譲渡した年の1月1日時点の所有期間が5年以内の住宅を指します。

- 短期譲渡所得金額の計算式

所得税30%+復興特別所得税0.63%+住民税9%=39.63%

例として譲渡収入金額が8,000万円、取得費が2,000万円、譲渡費用300万円だったケースを見てみましょう

- 課税短期譲渡所得

8,000万円-2,000万円-300万円=5,700万円 - 所得税と復興特別所得税

5,700万円×(30%+0.63%)=1,745万9100円 - 住民税

5,700万円×0.9×=513万0000円 - 支払う税金

1,745万9100円+513万0000=2,258万9100円

上記のケースでは支払う税金の額は2,258万9100円となります。

分離長期譲渡所得

分離長期譲渡所得とは譲渡した年の1月1日時点の所有期間が5年を超えた住宅を指します。

- 長期譲渡所得金額の計算

所得税15%+復興特別所得税0.315%+住民税5%=20.315%

例としては譲渡収入金額が8,000万円、取得費が2,000万円、手数料ほかが300万円だったケースを見てみましょう

- 課税長期譲渡所得

8,000万円-2,000万円-300万円=5700万円 - 所得税と復興特別所得税

5,700万円×(15%+0.315%)=872万9550円 - 住民税

5,700万円×5%=2,850,000円 - 支払う税金

8,729,550+2,850,000=11,579,500円

上記のケースでは支払う税金の額は11,579,500円になります。

取得費および譲渡費用の詳細を表にまとめてみました。

| 取得費 | 所得費=購入代金+資産を取得するためにかかった付随費用 |

|---|---|

| 譲渡費用 | 譲渡費用=資産を譲渡するために直接かかった費用 |

所得費の付随費用とは主に下記の費用です

- 購入時の仲介手数料

- 登録免許税

- 印紙税

譲渡費用の資産を譲渡するために直接かかった費用とは主に下記の費用です。

- 売却時の仲介手数料

- 売却の際に使った広告費や測量費用

- 印紙税

- 立ち退き費用

- 建物の取り壊し費用

以上の費用が譲渡費用と見なされます。

なお、不動産を購入した際の金額が不明な場合は、取得費は譲渡価格の5%として計算します。

不動産を売却して復興特別所得税がかかる条件

不動産を売却したからといって、全ての不動産売買に復興特別所得税がかかるわけではありません。

復興特別所得税は不動産売却の結果、売却益が出た場合だけ課税されます。

例えば4,000万円で売却した不動産を6,000万円で取得していた場合は売却益は出ていないので、復興特別所得税を納める必要はありません。

復興特別所得税はいろいろな場面で対象となるのですね

復興特別所得税という名前の通り、所得税の一つですから

原則として所得のあるところには必ず復興特別所得税もかかると思っておきましょう

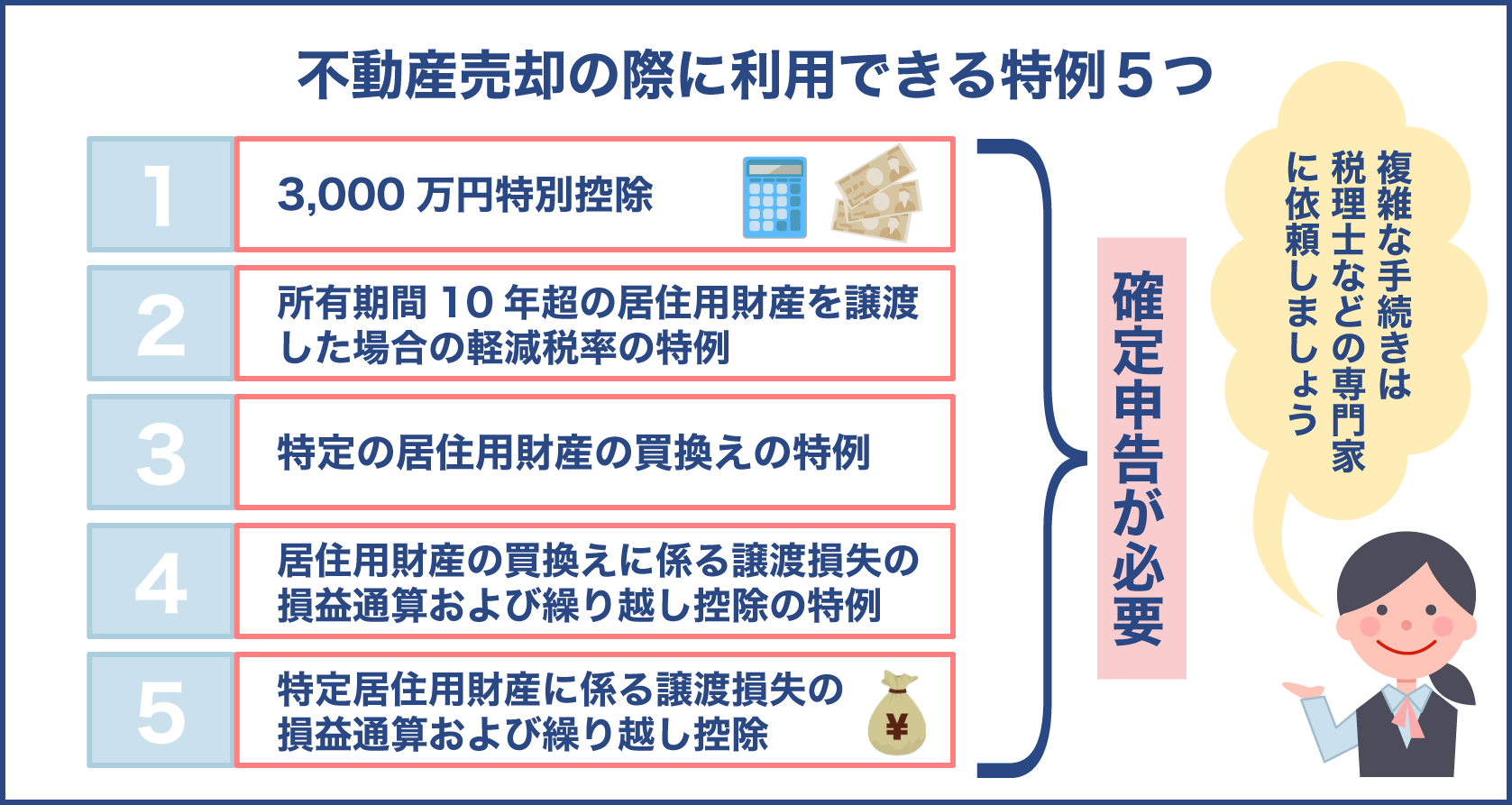

不動産売却の際に利用できる特例で節税する方法とは

不動産を売却をして売却益が出た場合は、復興特別所得税を払う義務が生じますが、特例を利用することで節税をすることができます。

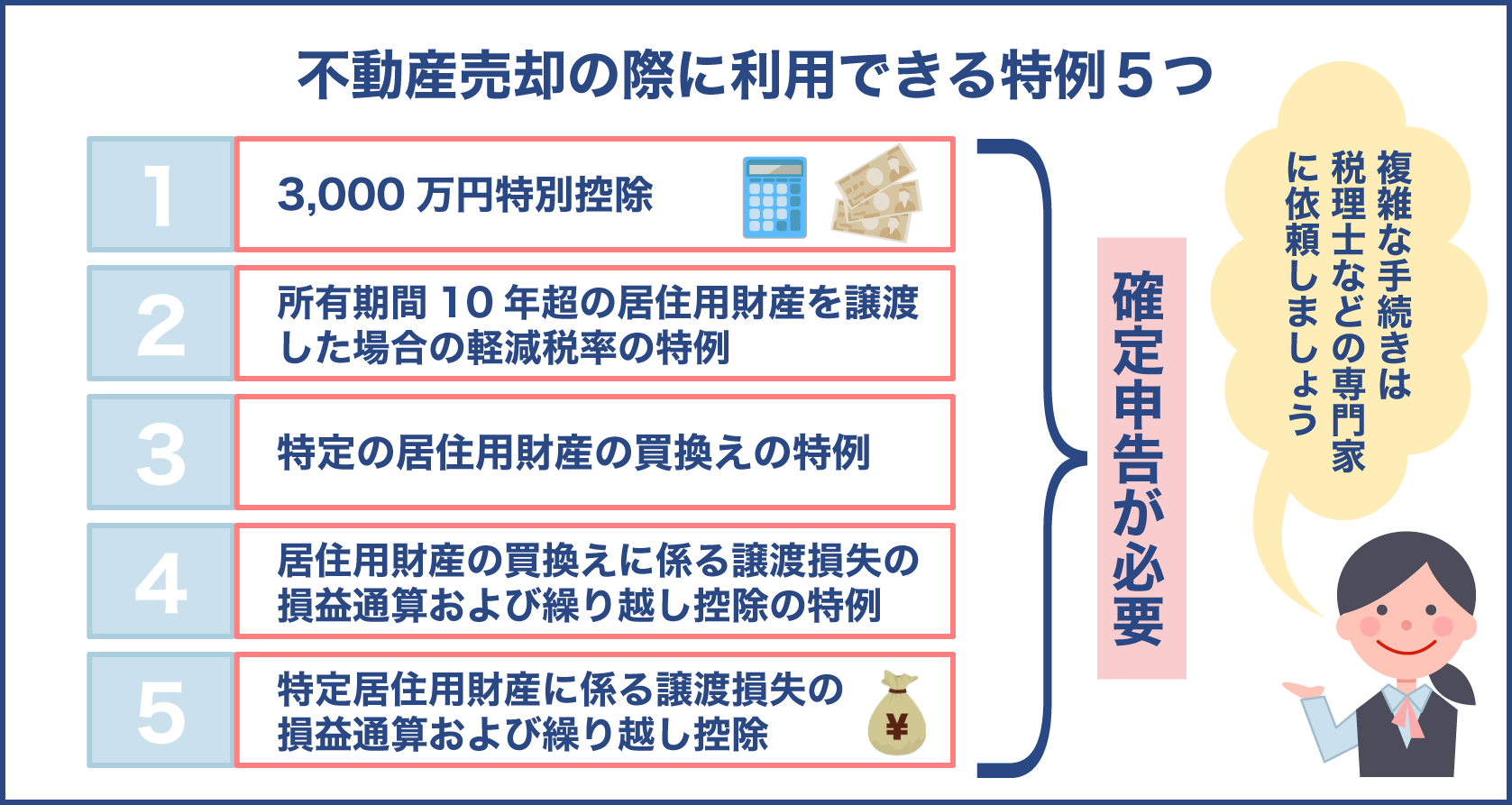

不動産売却の際に利用できる特例は全部で5つあります。

そして不動産売却の際に売却益が出た場合だけでなく、売却益が出ずにマイナスになってしまった場合でも利用することができる特例があります。

- 居住用財産を譲渡した場合の3,000万円特別控除

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

- 特定の居住用財産の買換えの特例

- 居住用財産の買換えに係る譲渡損失の損益通算および繰り越し控除の特例

- 特定居住用財産に係る譲渡損失の損益通算および繰り越し控除

以上の控除があります。

注意点として、譲渡所得を計算するときに用いられる不動産の取得日と譲渡日は下記の通りになります。

- 購入の場合は引っ越しの日

- 建物建築の場合は建物引き渡しの日

上記の日が不動産の取得日と譲渡日になります。

それではそれぞれの特例について内容をみてみましょう。

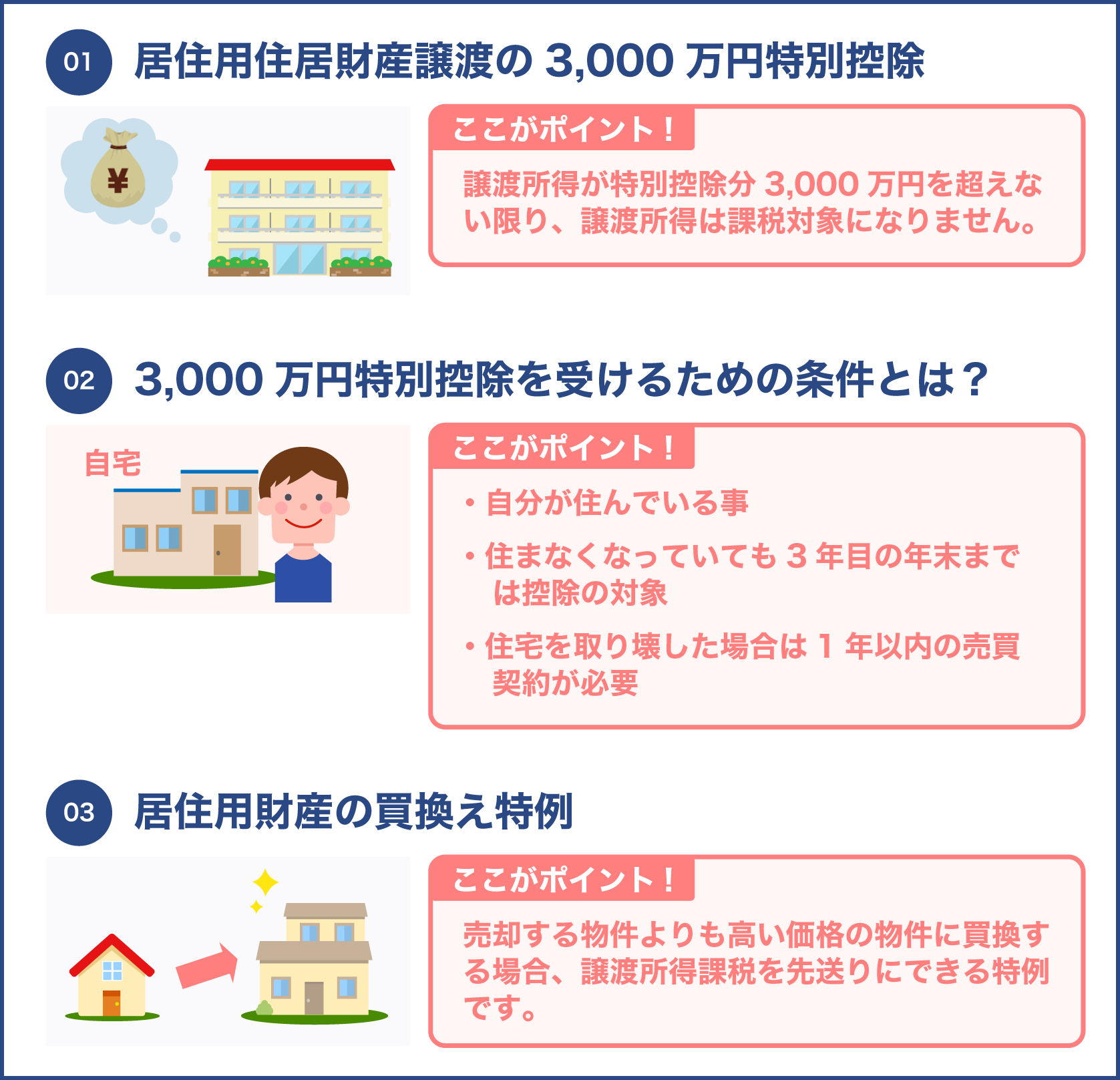

3,000万円特別控除の特例とは

3,000万円の控除とは、居住用の財産を売却して得た譲渡所得から3,000万円を控除する特例のことをいいます。

3,000万円の控除を受ける際には特に所有期間の制限はありません。

売却して得た譲渡益が3,000万円に満たないケースは、その金額までの控除となります。

結果的に税額は0円となり、復興特別所得税を払う必要はなくなります。

譲渡益が3,000万円を超えた場合、超えた金額に対してはそれぞれの条件にあてはまる復興特別所得税の税率が適用されます。

3,000万円の控除の特例を利用できる条件は下記の通りです。

- 前年、前々年に3,000万円控除を受けていない

- 前年、前々年に居住用の買換特例を受けていない

- 前年、前々年に居住用財産の買換えの場合の譲渡損失の損益通算および繰り越し控除の特例を受けていない

- 特定居住用財産の譲渡損失の損益通算および繰り越し控除の特例を受けていない

上記の条件に当てはまる人は、不動産売却の際に3,000万円の控除を受けることができます。

3,000万円の控除の制度は3年に1度しか利用することができないのです。

ただし、10年を超して所有していた居住用不動産に対する軽減税率は重複して利用することができます。

なお3,000万円の控除を利用する場合は、売却した翌年の確定申告期間に3,000万円の控除を受ける旨を管轄の税務署に申告する必要があります。

申告を忘れてしまうと適用されずに、復興特別所得税が課税されてしまう場合があるので注意が必要です。

3,000万円特別控除の特例を申請する際の必要書類

3,000万円の特例を利用する際に必要な書類は下記の通りです。

- 譲渡所得の内訳書 土地、建物用

- 住民票の写し

譲渡所得の内訳書はかなり専門的な書類になっているため、税理士に依頼することが一般的です。

所有期間10年超の場合の軽減税率の特例とは

所有期間が10年を超す住宅は軽減税率の特例を受けることができます。

10年超所有軽減税率は3,000万円の特別控除の特例と併用ができるので、条件を満たしている場合は不動産を売却した時に是非利用したい特例です。

10年超所有軽減税率も確定申告はしなければいけません。

10年超所有軽減税率の特例の具体的な税率は下記の表の通りです。

| 所得税 | 10.21% |

|---|---|

| 住民税 | 4% |

| 合計 | 14.21% |

10年超所有軽減税率の特例は課税譲渡所得が6,000万円を超えると税率が変わります。

| 項目 | 6,000万円以下の部分 | 6000万円超の部分 |

|---|---|---|

| 所得税 | 10.21% | 15.315% |

| 住民税 | 4% | 5% |

| 合計 | 14.21% | 20.315% |

平成25年から49年まで上記の税率には復興特別所得税が上乗せされています。

所有期間10年超の場合の軽減税率の特例の申告の際に必要な書類

- 譲渡所得の内訳書

- 売却した住宅や敷地の登記事項証明書

譲渡所得の内訳書は記入内容が複雑なため、税理士に依頼することが一般的です。

登記事項証明書はインターネットでも取り寄せることができるので法務局のホームページを参照しましょう。

特定の居住用財産の買換えの特例

特定の居住用財産の買換え特例は下記の条件を満たした場合に、適用される特例です。

売却する住宅よりも高い価格の不動産に買い換えた場合に元住んでいた住宅の譲渡益にかかる譲渡所得課税を先送りにできる特例です。

| 買い換え価格 | 課税の有無 |

|---|---|

| 譲渡価額>取得価額 | 課税される |

| 譲渡価額≦取得価額 | 課税されない |

この特例を利用する場合は売却、取得それぞれに条件があります。

売却の条件

- 現に自分が居住している住宅

- 居住期間が10年以上のもの

- 以前に自分が住んでいた上記の条件を満たした住宅で、自分が出て行って実際に住まなくなった日から3年後の12月31日までに譲渡された住宅

- 災害によって上記の住宅が滅失した場合、その住宅を引き続き所有していた場合で、その年の1月1日における所有期間が10年を超える住宅と敷地

- 譲渡にかかる対価が1億円以下のもの

購入の条件

- 譲渡資産を売却した年の翌年12月31日までの間に取得した自分が住むための住宅

- 床面積が50m2以上あること

- 購入した住宅が中古の建築物件の場合は、新築後25年以内か、あるいは新耐震基準に適合するか、または既存住宅売買瑕疵担保責任保険に加入していること

- 面積が500m2以下であること

特定の居住用財産の買換え特例と3,000万円の特別控除+軽減税率の特例は有利な方を選択することができます。

買換え特例を利用し申告する場合の必要書類

- 譲渡した土地と建物の登記事項証明書

- 売却した居住用不動産を管轄する住民票の写し

- 住民票除票の写し

- 売買契約書

- 譲渡資産の取得費および譲渡費用がわかる書類

- 買い換え資産の取得費がわかる書類

基本的には上記の書類を添付し申告書を税務署に提出する必要があります。

例として2,000万円で取得した自宅用の住居を1億円、譲渡費用600万円で売却して、1億5千万円の住宅に買い換えた場合を見てみましょう。

なお買換特例を利用した場合は譲渡税はかかりません。

3,000万円控除と軽減税率を適用した場合は下記の計算により算出します。

1億円-(2,000万円+600万円)-3,000万円=4,400万円

譲渡益に対する譲渡税=4,400万円×14%=616万円

以上の計算により譲渡税は616万円がかかります。

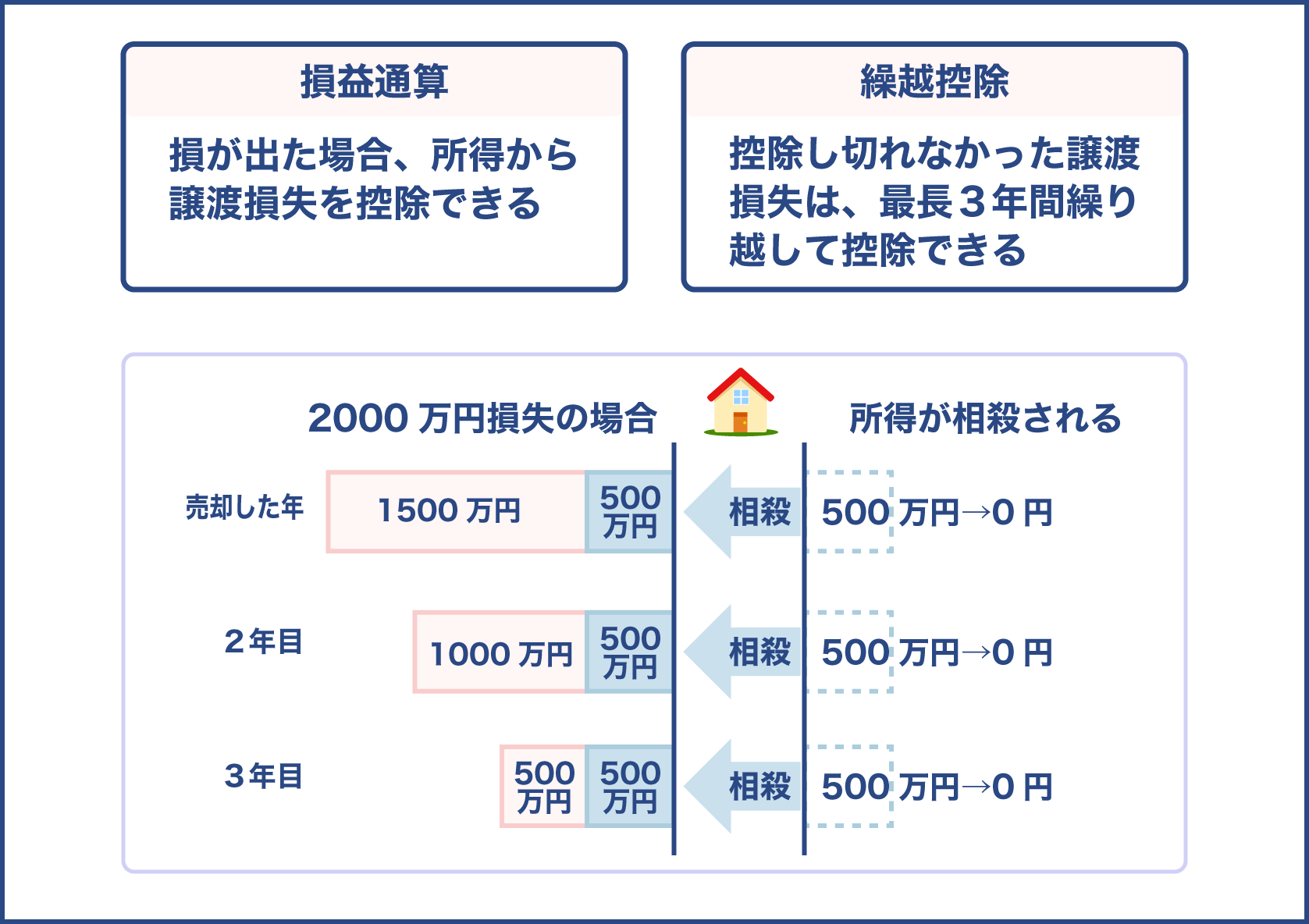

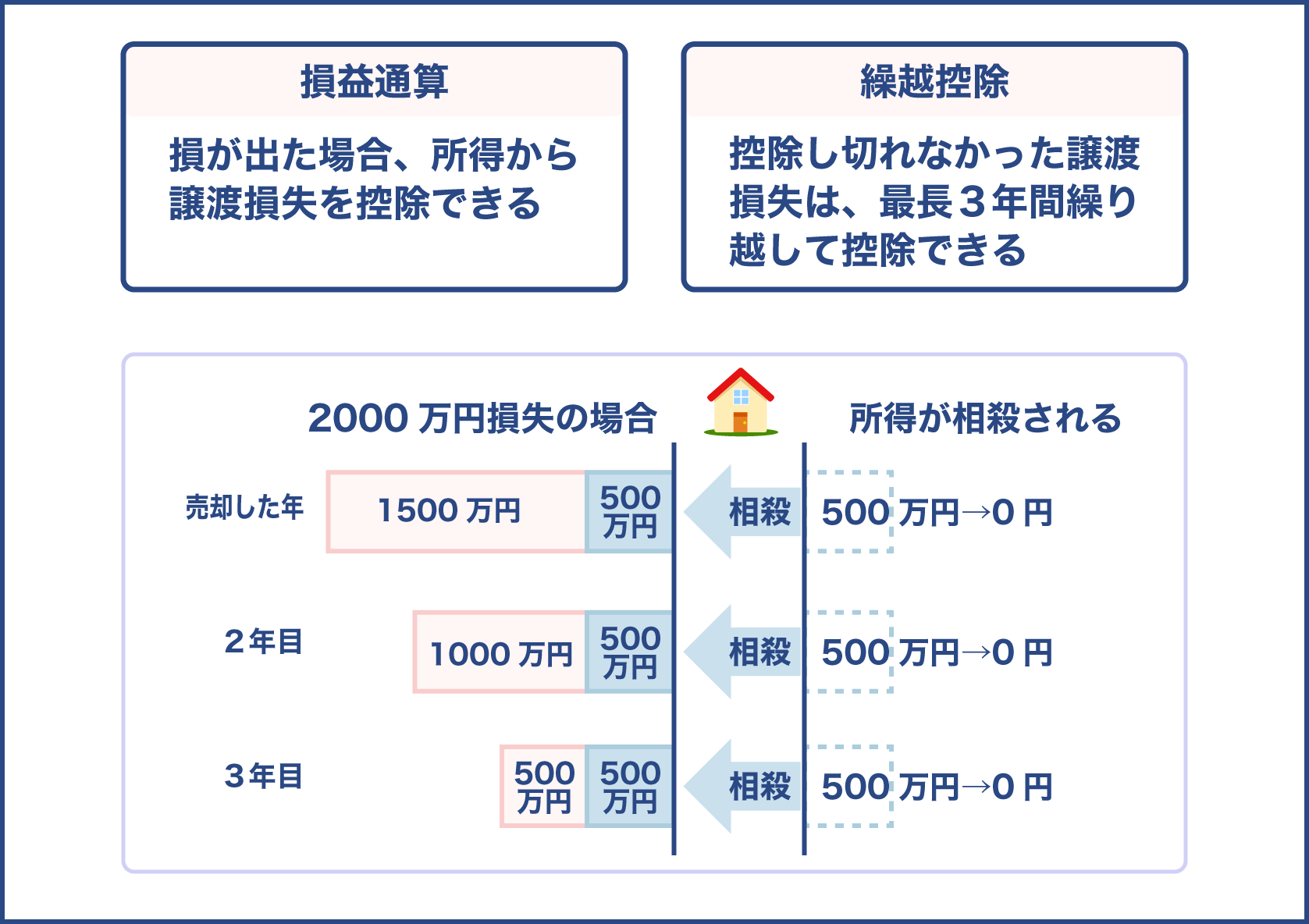

居住用財産の買換えに係る譲渡損失の損益通算および繰り越し控除の特例

この特例は譲渡損が出た場合に利用できる特例です。

譲渡した年の1月1日において所有期間が5年を超える居住用財産を譲渡し、その際譲渡損失が出た場合は源泉徴収税額が戻ってくる特例です。

譲渡した年に損失が出た場合、以後3年間にわたってほかの所得と損益通算ができます。

この場合損益通算とはほかの税金と合算することによって、全体の所得を下げる方法です。

主に給与所得から譲渡損失をマイナスするため、全体の所得が下がることによって税金も下がる仕組みになっています。

この特例で注意しなければならない点としては、買い換えをした場合にのみ適用される点です。

譲渡資産の定義とは下記の通りです。

前提として自分の居住用住宅、または敷地であること。

譲渡した年の1月1日において所有期間が5年を超えるもの。

前提を踏まえた上で下記の条件を満たす必要があります。

- 実際に自分が居住している住宅であること

- 以前に自分が住んでいた住宅で、住まなくなった日から3年後の12月31日までの間に譲渡される住宅であること

- 上記の2つの条件のいずれかを満たしている住宅およびその敷地

- 上記の条件を満たしており災害によって滅失した住宅の敷地で、その住宅が滅失しなければ、その年の1月1日における所有期間が5年を超えている住宅の敷地。

ただし災害があった日から3年以上を経過する日の属する年の年末12月31日までに譲渡されることに限る。

以上のケースに当てはまる人が繰り越し控除の特例を受けることができますが、所得制限があり給与や事業所得などの合計金額が3,000万円以下の年に限ります。

繰り越し控除限度額の計算式は下記の通りです。

繰り越し控除限度額=譲渡価格-取得費-譲渡費用

例として、年収800万円で自分が住んでいた住居を売却し2,000万円の譲渡損失を出し、その年の源泉徴収額を約63万円と仮定した場合を計算してみました。

- 1年目の損益通算

損益通算=給与所得-譲渡損失

800万円-2,000万円=▲1,200万円

以上の計算によると所得はマイナスになってしまうため、天引きで引き落とされていた源泉徴収税額の全額である63万円が全て戻ってくることになります。

2年目の損益通算の計算は以下の通りです

損益通算=給与所得-譲渡損失

800万円-1,200万円=▲400万円

以上の計算によって2年目の所得もマイナスになるため、源泉徴収税額はすべて戻ってくることになります。

買換え特例を利用する場合の申告の際の必要書類

旧宅地に関する書類

- 自分が住んでいる家屋が条件に当てはまることを証明する書類

- 登記簿事項証明書や売買契約書の写し

- 戸籍の付票の写し

新宅地に関する書類

- 登記事項証明書または売買契約書の写し(家屋の床面積が表記されているもの)

- 年末時点の住宅借入金の残高証明書

- 確定申告時に新宅地に住んでいない場合は、その旨と新宅地に住み始める予定年月日を記載している書類

以上の書類を申告用紙に添付する必要があります。

この特例は買い換えを前提としている特例で買換特例とも呼ばれています。

新しい不動産を住宅ローンを利用して購入した場合は、住宅ローン控除も同時に受けることができます。

居住用財産に係る譲渡損失の損益通算および繰り越し控除の特例

この特例が適用されるのは譲渡損が出た場合です。

買換特例と非常に似ていますが違う点としては買い換えを前提としていない点と繰り越し控除ができる限度額が違う点だけです。

それ以外の条件は買換特例とほぼ同じです。

繰り越し控除限度額=住宅ローン残高-譲渡価格

居住用財産に係る譲渡損失の損益通算および繰り越し控除の特例を利用した場合の申告の必要書類

- 売却した住宅の借入金等の残高証明書(売買契約締結日の前日のもの)

- 売却した住宅の所有期間が5年を超えることを証明できる書類(譲渡資産に係る登記事項証明書、売買契約書など

- 売却した住宅に住んでいたことを証明する書類(住民票など)

なお、譲渡をしたときに、住民票に記載されていた住所と譲渡資産の所在地が異なる場合は戸籍の附票などが必要になります。

どの特例を使えばよいのかわかりにくいです

不動産を売却する場合は、不動産会社の人を通してどの特例を適用すればよいのかを確認してみましょう

各控除を利用するには確定申告を忘れずに

各控除を利用する場合は、必ず確定申告をする必要があります。

確定申告は控除を利用した翌年の3月15日までに提出しましょう。

またそれぞれの特例を利用する場合は、添付書類が必要となります。

複雑な手続きになる場合は、税理士に依頼することをお勧めします。

特例を受ける場合の注意点はどのような点でしょうか

特例を利用する場合は必ず税務署に申告する必要があります

申告書類は複雑なものが多いですね

税理士などの専門家の力を借りることをおすすめします

まとめ

復興特別所得税は東日本大震災の復興のために設けられた制度です。

25年間と長い期間にわたり税金を払い続ける必要があります。

また復興特別所得税は所得税の一環として身近な出費にも課せられるケースがあります。

不動産の売買のほかにも投資で利益が得られた場合などにも復興特別所得税はかかるのです。

ただし、自分が住む住宅や敷地の売却に関してはいくつかの特例を利用することで節税ができます。

それぞれの特例は必ず税務署に申告する必要があり、申告を怠った場合は特例を利用することはできなくなります。

確定申告の際に添付する書類は専門的な書類もあるので、税理士など専門家の手を借りることをおすすめします。

住宅の売買は高額な金額になるので、間違えがないように慎重に手続きを進めていきましょう。

給与所得者の場合は会社が源泉徴収をしてくれますが、自分で確定申告をすることによって払いすぎた税金が還付されることもあります。

税金の申告に関しては、事前に国税局のホームページをチェックしたり、税理士の無料相談に行くなどして、あらかじめ知識を得ておくことをおすすめします。