土地を売却するなら、ある程度基礎知識を知っておくことが必要です。

土地売却は滅多にない経験なので、何から始めるべきか戸惑っている人も多いのではないでしょうか。

そこでこの記事では「土地売却」について解説致します。

土地売却の流れや高く売るための手段、手数料等の費用、税金、注意点について知ることができます。

役立つ情報をお届けしますので、ぜひ最後までお読みいただければと思います。

目次

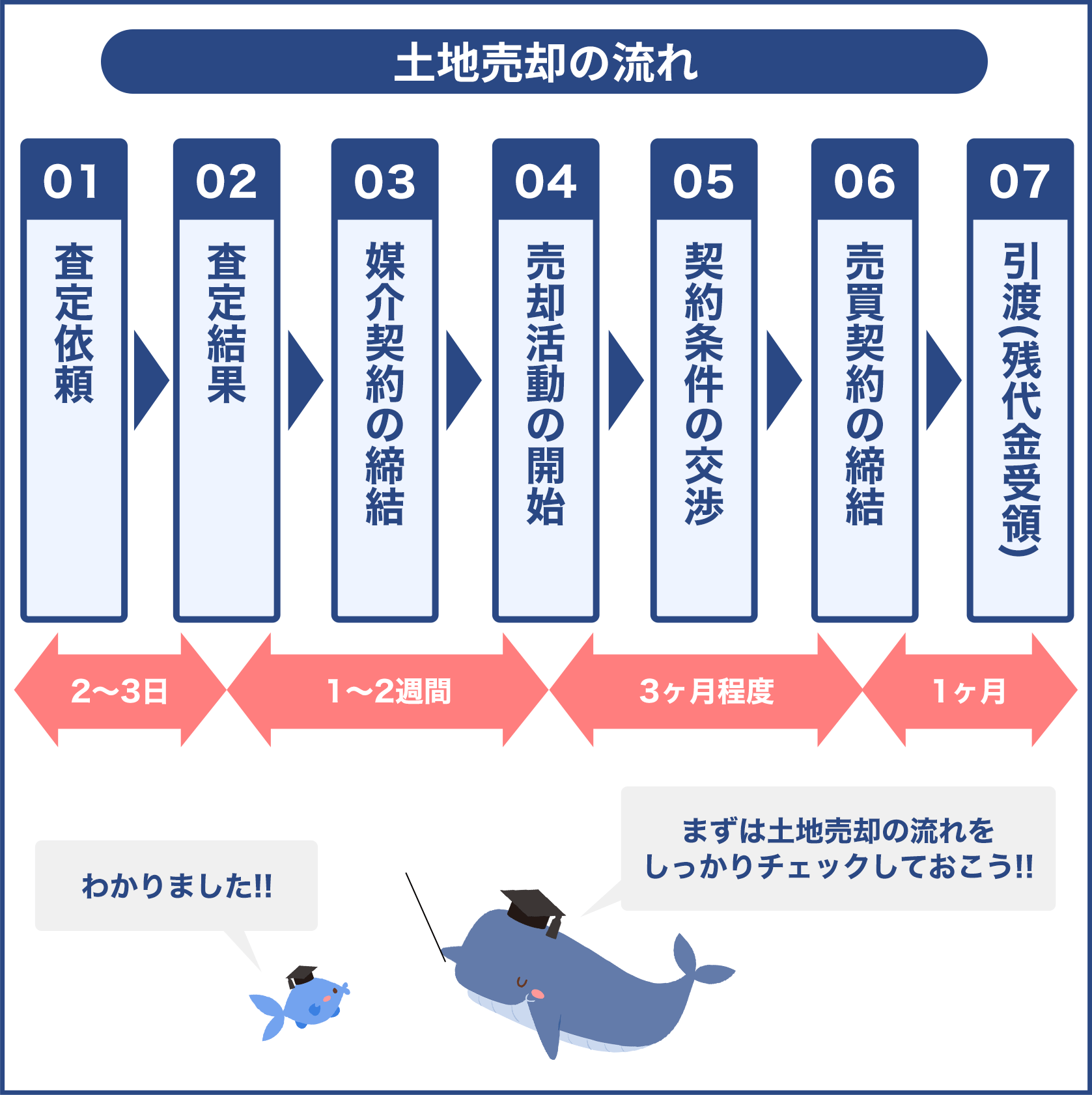

土地売却を行う為の流れを順を追って解説

土地売却の流れを示すと上図の通りです。

土地を売却する最初の手順「査定依頼」をする

土地の売却で最初に行うことは査定です。

査定とは、3ヶ月程度で売ることのできる売却予想価格を出すことをいいます。

査定は不動産一括査定サイトを使うと依頼の手間が大幅に省けて便利です。

土地の査定価格は各社でバラつきますので、しっかり比較検討をして高く売ってくれる不動産会社を見つけるようにしましょう。

不動産会社が決まったら媒介契約の締結しよう

売却の依頼をする不動産会社が決まったら、不動産会社と媒介契約を締結します。

媒介契約とは、不動産会社に仲介を依頼するときの契約のことです。

媒介契約を締結したら売却活動を開始する

媒介契約を締結したら、いよいよ売却活動の開始です。

売却活動の開始から売買契約の締結までの販売期間は、概ね3ヶ月程度かかります。

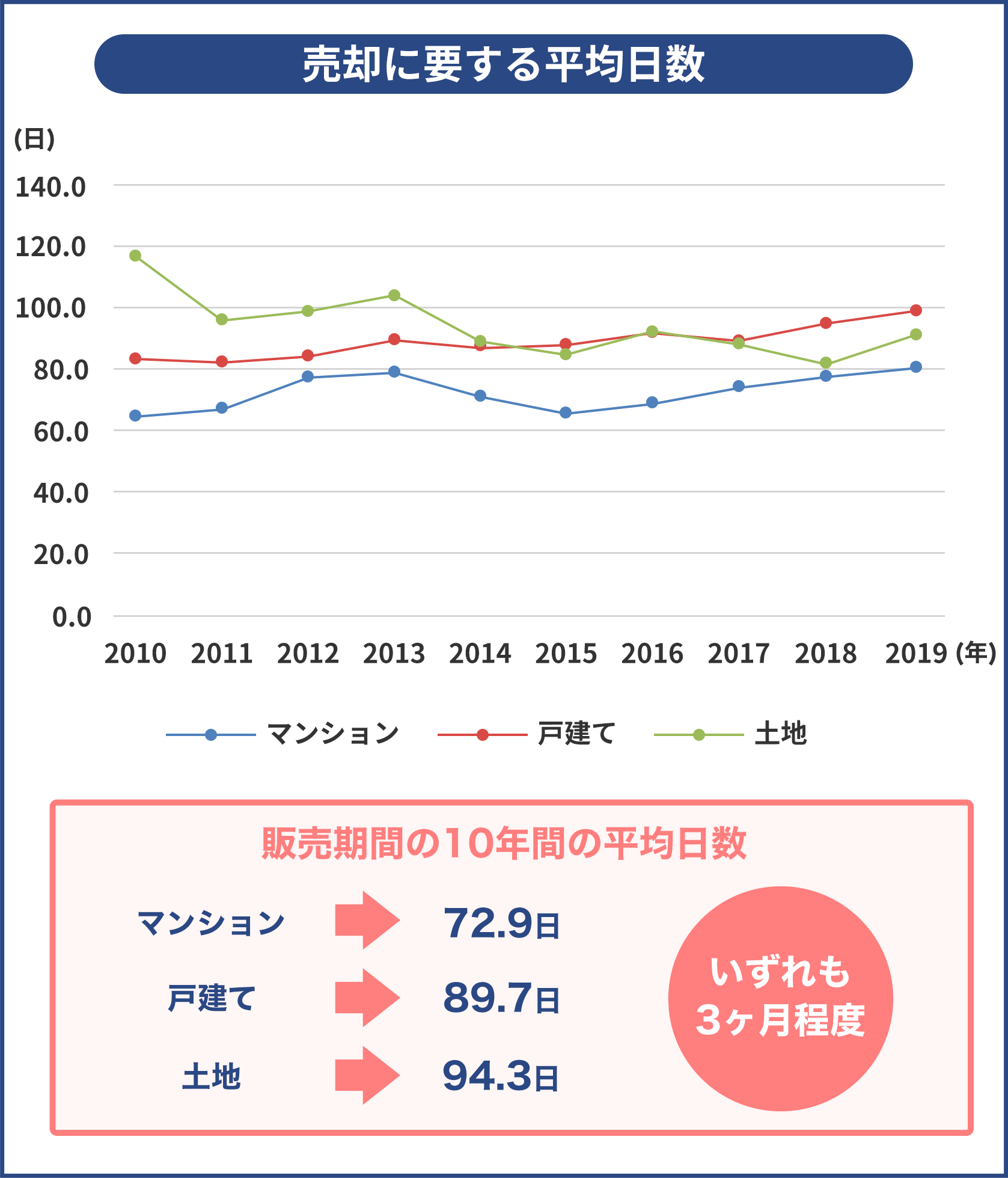

以下に、公益財団法人東日本不動産流通機構が公表している首都圏不動産流通市場の動向(2019年) によると、首都圏の不動産の実際の販売期間の平均日数を示します。

出典:公益財団法人東日本不動産流通機構 首都圏不動産流通市場の動向(2019年)

販売期間の10年間の平均日数は、土地が「94.3日」と最も長く、次に戸建ての「89.7日」、マンションの「72.9日」という結果です。

総じて土地の販売期間は、マンションや戸建てに比べて長い傾向があります。

平均で94.3日ですので、3ヶ月を超えています。

よって、土地は3ヶ月以内で売れるとも限らないため、販売期間は4~5ヶ月程度の十分な期間を見込んでおくことがポイントです。

販売期間を3ヶ月程度で押さえるためには、適正な売り出し価格を設定することが必要となります。

査定価格は、3ヶ月程度で売れる価格でした。

そのため、査定価格よりも高い売り出し価格を設定してしまうと、3ヶ月で売ることはできません。

尚、土地の売却は時間をかけても高く売れるというものではなく、3ヶ月程度で売却できなければ逆に売り出し価格が高過ぎるという結論に至ります。

そのため、売り出し価格は欲をかき過ぎず、適正な価格で設定するようにしてください。

双方同意をし契約締結後に土地の引渡を行なう

買主と売買契約を締結した後は、最後に引渡となります。

売買契約から引渡までの間は、概ね1ヶ月程度です。

買主からは売買契約時点に手付金を受領し、引渡時に手付金を除いた残金を受領します。

手付金は売買代金の10%程度です。

地の販売期間は十分に確保する必要がある。

土地を高く売るための5つの有効手段を紹介

この章では土地を高く売るための5つの有効手段について解説します。

1. 売却しやすいよう土地の境界を確定しておく

土地を高く売るなら、売却前に土地の境界を確定しておくことが重要です。

境界が未確定の土地を購入したがる買主は多くはありませんので、まずは境界を確定して購入希望者を増やすことが必要となります。

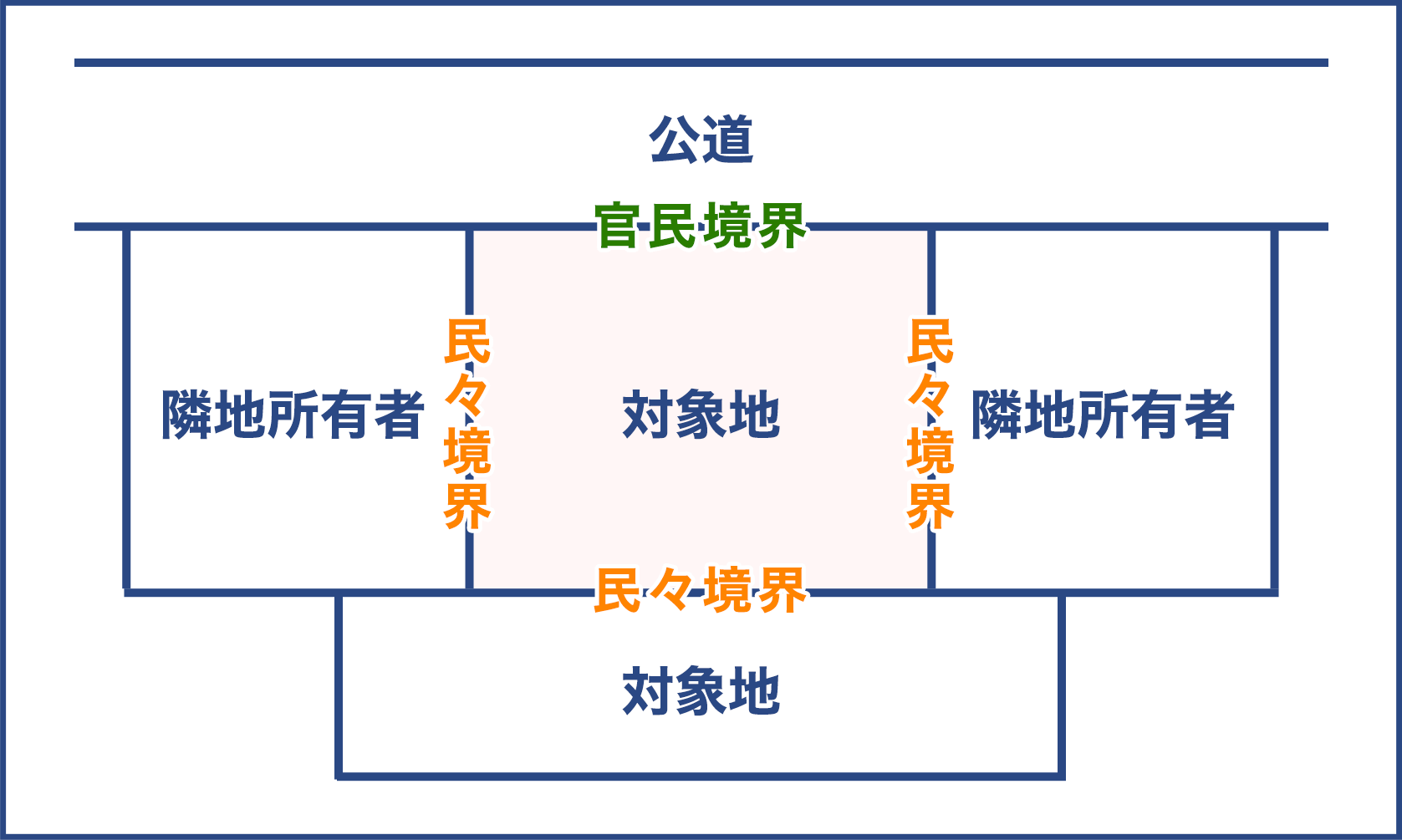

土地の境界には公道との境界を示す「官民境界」と、隣地の私有地との境界を示す「民々境界」の2つがあります。

売却しやすい状態とするには、官民境界も民々境界も全て確定していることが必要となります。

全ての境界が確定している土地であれば、「確定測量図」という図面があるはずです。

確定測量図とは、全ての境界が確定しているときに作ることのできる実測図です。

単なる「地積測量図」や「現況測量図」、「実測図」といった名称の図面しかない場合、境界が確定していない可能性があります。

確定測量図を持ち合わせていない場合には、どの境界ラインが確定していないのか、確認するようにしてください。

境界ラインが確定している境界との間では、通常、隣地所有者との間で「筆界確認書」と呼ばれる書面を締結しているはずです。

「筆界確認書」が存在しない境界ラインは、境界が確定していないということになります。

境界が確定していない場合には、測量会社に確定測量図の作成を依頼します。

境界の確定には、特に官民境界の確定に時間がかかります。

官民境界の確定では、自分の土地の反対側の地権者の全ての同意を得ることが必要です。道路の反対側の地権者の人数が多ければ、それだけ時間を要します。

官民境界の確定には、半年から1年程度、時間が必要となることもありますので、早めに確定するようにしましょう。

2. 必ず複数の不動産会社に査定を依頼する

土地を高く売りたいのであれば、複数の不動産会社に査定を依頼することが重要です。

土地の査定価格は、以下のような要因によって決まります。

- 形状

- 間口と奥行の関係

- 面積

- 角地その他の接面街路との関係

- 道路からの高低差

- 駅からの距離

- 商業施設からの距離

- インフラの整備状況

- 公法上及び私法上の規制

- 土壌汚染の有無

- 埋蔵文化財の有無

- 地下埋設物の有無

土地価格を決める要因は多岐にわたり、これらは厳密に点数化されているわけではありません。

例えば、地型の悪い土地をマイナス10%と評価するのか、マイナス5%と評価するのかは不動産会社によっても異なります。

それぞれの要因に対する見方が異なるのは、不動産会社によって経験値が異なるからです。

また、例えばたまたま土地を欲しがっている顧客を抱えているような不動産会社は、土地価格を高く査定してくれる傾向があります。

このような不動産会社に出会えれば、早く高く売却することが可能です。

土地を高く売るためには、まず複数の不動産会社に査定を依頼し、高く売るためのチャンスを広げることが重要となります。

複数の不動産会社に査定を依頼するなら、不動産一括査定サイトを利用するのが便利です。

不動産一括査定サイトとは、無料で簡単に複数の不動産会社に査定を依頼できるサービスとなります。

インターネット環境さえあれば、24時間、いつでもどこからでも査定の申込ができますので、査定の手間が大幅に削減されます。

不動産一括査定サイトは、多くのサイトで概ね最大6社に査定を依頼することが可能です。土地の査定も6社くらいに依頼できれば、高く売却してくれる不動産会社を見つけることができます。

土地を高く売る重要なステップですので、査定は必ず複数の不動産会社に依頼するようにしましょう。

3. 一般媒介で複数の不動産業者と契約する

土地を高く売るなら一般媒介も活用することも効果的な対策となります。

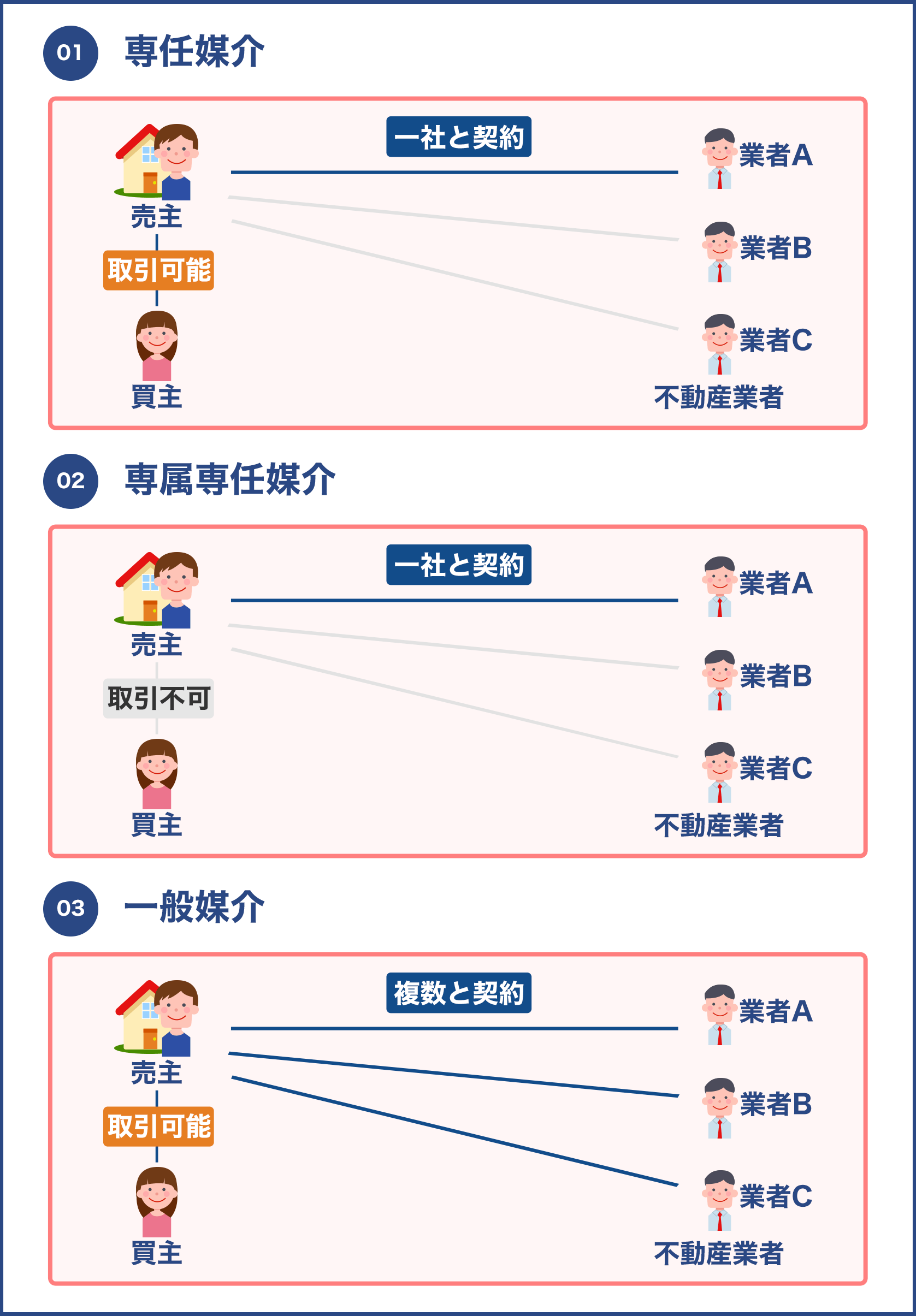

媒介契約には、「専属専任媒介契約」、「専任媒介契約」、「一般媒介契約」の3種類があります。

| 契約形式 | 依頼者の制約 |

| 専属専任媒介契約 | 他の不動産会社に重ねて依頼できず、かつ自己発見取引も認められない。 |

| 専任媒介契約 | 他の不動産会社に重ねて依頼できない。自己発見取引は可能。 |

| 一般媒介契約 | 他の不動産会社に重ねて依頼できる。自己発見取引は可能。 |

自己発見取引とは売主が自ら買主を見つけることを指します。

専属専任媒介契約と専任媒介契約(以下、「専任媒介等」と略)は、1社の不動産会社に対してしか仲介を依頼できない契約です。

それに対して、一般媒介契約は複数の不動産会社に何社でも同時に仲介を依頼できる契約となります。

不動産会社に支払う仲介手数料は成功報酬であることが法律で定められています。そのため、一般媒介契約で複数の不動産会社に依頼すると、仲介手数料を得られる不動産会社は早い者勝ちとなり、各社に競合関係が生じます。

不動産会社同士に競合関係が発生すれば、各社が「我先に」と良い条件の買主を見つけてくるようになるため、早く、高く売れる可能性が高まるのです。

売主としては、仲介手数料は売却を決めてくれた1社のみに対して支払えば良いので、専任媒介等で1社だけに依頼しても、一般媒介で複数社に依頼してもかかる費用は同じになります。

一般媒介は、かかる費用は専任媒介等と同じであるにもかかわらず、高く売れるチャンスは広がるため、売主にとって有利な契約といえるのです。

更地の売却は、不動産会社にとっては是非ともやりたい仕事の一つになります。

更地は建物付きの物件よりも仲介の手間も少ないので、一般媒介で依頼しても各社は喜んで取り組んでくれます。

ちなみに、不動産一括査定サイトと一般媒介はとても相性が良いです。

不動産一括査定サイトで査定を依頼した不動産会社に対して、そのまま全社に一般媒介で依頼すれば、スムーズに売却に移行することができます。

土地の売却においては、専任媒介等を選択する積極的な理由が特にありません。

一般媒介を選択すれば、不動産会社選びの失敗も防ぐことができます。

よって、高く売るためには一般媒介を積極的に利用することをおすすめします。

4. 古家は取り壊してから売るようにする

古家がある物件を高く売りたい場合、古家は取り壊して売ることをおすすめします。

古家を取り壊した方が良い理由は、以下の2点があるためです。

古家を取り壊した方が良い理由

- 価格が高くなるため

- 購入希望者が増えるため

まず、利用価値がない古家がある物件は、価格が安くなります。

利用価値のない古家は、買主が購入後に建物を取り壊す必要があるため、取り壊し費用を見込んだ価格が上限額となります。

古家付きの価格は以下の通りです。

古家付きの価格 = 土地価格 - 取り壊し費用

古家付きの物件は、取り壊してはじめて更地の土地価格と同じ価値になります。

そのため、古家付き物件の価格は土地価格(更地価格)よりも安いのです。

また、古家付きの物件は購入希望者が少なくなるという問題もあります。

購入希望者が少なくなれば、買主が咬合するような可能性が低くなるため、価格は安くなってしまいます。

購入希望者が滅多に現れない状態となり、たまに現れても足元を見られて思いっきり値引き要求されてしまうことも多いです。

購入希望者が少なくなる理由は、取り壊し費用は住宅ローンの対象にはならないからです。

例えば、古家付きの物件を購入して、新しく新築を建てたい人がいるとします。

住宅ローンは新築の建物の建設費用としては借りることができますが、取り壊し費用としては借りることができません。

そのため、新しく新築を建てたい場合には、取り壊し費用を自分の貯金から捻出できるような人でないと購入できないということになります。

新しく家を建てたい人は、新築費用にお金をかけたいので、取り壊し費用までねん出できる余裕がない人がほとんどです。

つまり、新築を建てる目的で古家付きの家を購入できる個人は少なく、古家付きのままだとなかなか売れないことになります。

一般的に、古家付きのまま購入してくれるのは、転売を目的とした不動産会社がほとんどです。転売目的の不動産会社は転売するときの利益を確保する必要がありますので、十分に値引きした上で購入します。

つまり、不動産会社に売ると売却価格が「土地価格-取り壊し費用」の価格にはとどまらず、実際にはもっと安くなるのです。

古家付きのままにすると非常に安くなってしまいますので、古家は可能な限り取り壊してから売却することをおすすめします。

5. 隣地の所有者に売却を打診してみる

土地は隣地所有者なら高く買ってくれる可能性がありますので、隣地所有者に購入を打診してみるのも一つです。

隣地所有者には、隣地を購入することで増分価値が発生する可能性があります。

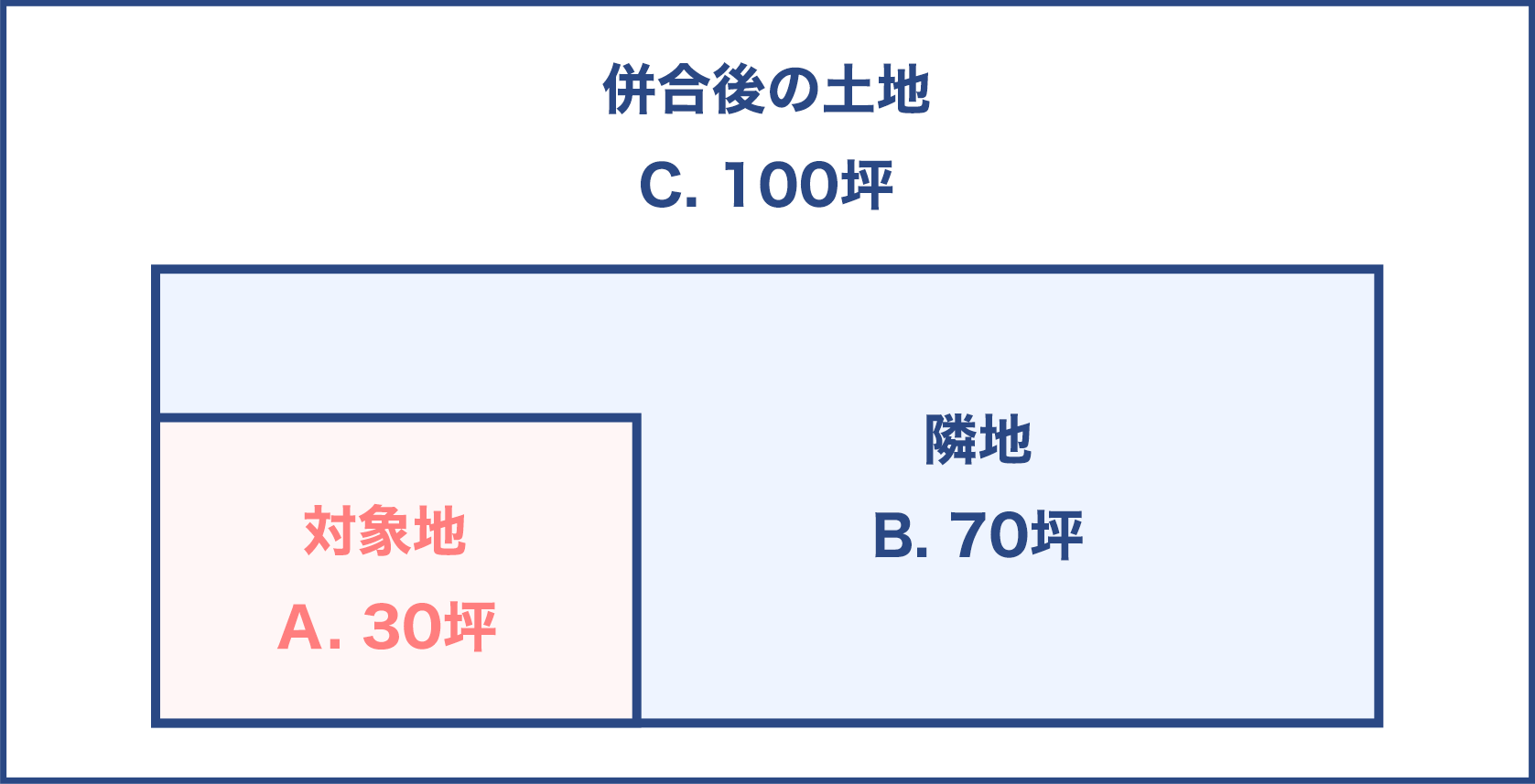

隣地を購入して、土地を一つのまとめることを「併合」と呼びます。

ここでは、併合後の土地の価値が上がる例を解説します。

例えば、以下のような自分の売りたい土地A(30坪)と隣地B(70坪)のケースを考えます。

併合後の土地Cの面積は100坪です。

B地は旗竿状の土地で地形が悪いため、土地単価か低くなっています。

A~Cの土地の価格と単価は以下の通りです。

| 土地 | 価格 | 単価 | 面積 |

| A地 | 1,500万円 | 50万円/坪 | 30坪 |

| B地 | 2,800万円 | 40万円/坪 | 70坪 |

| C地 | 5,000万円 | 50万円/坪 | 100坪 |

増分価値は、「併合後の土地価格」と、「それぞれの土地の価格の合計価格」との差額で表現されます。

増分価値 = Cの価格 - (Aの価格 + Bの価格)

= 5,000万円 - (1,500万円 + 2,800万円)

= 700万円

上記の例では、A地とB地を併合すると増分価値が700万円発生するということです。

通常、A地は隣地所有者以外の第三者に売却すると、価格は1,500万円となります。

ところが、B地の所有者はA地を購入することで自分の土地の価値を5,000万円まで上げることが可能です。

つまり、B地の所有者はA地を2,200万円(=1,500万円+増分価値700万円)まで出して購入しても損をしないということになります。

A地の所有者からすると、隣地所有者以外の第三者なら1,500万円ですが、隣地所有者なら2,200万円で売ることができるということです。

従って、隣地所有者に土地を売ることで土地は高く売ることができるようになります。

ただし、隣地への売却は常に土地価格が高くなるわけではありません。

併合によって増分価値が生じないケースでは、特に隣地に打診しても価格は高くならないことがあります。

増分価値が生じるようなケースと、生じないケースには、以下の用のものがあります。

増分価値が生じるようなケース

- 隣地が不整形で併合すると整形地になる

- 隣地の土地の利用規制が緩和される(例えば隣地の容積率が増える等)

- 併合すると隣地が角地となる

増分価値が生じないケース

- 隣地が似た条件の土地となっている

- 売却地が小さな土地で隣地が非常に大きな土地となっている

- 隣地が表通りに面しており、売却地が条件の悪い背後地となっている

増分価値が生じるようなケースでは高く売れる可能性がありますので、隣地に積極的に打診することをおすすめします。

この章のポイント

土地を高く売るためには以下の5つの有効手段がある

- 境界を確定しておく

- 複数の不動産会社に査定を依頼する

- 一般媒介も活用する

- 古家は取り壊して売る

- 隣地に売却を打診してみる

掛かる費用は大きく分けて5つ!土地売却の必要コスト

この章では土地売却に要する費用について解説します。

仲介を依頼した不動産会社へ支払う仲介手数料

不動産会社に仲介を依頼すると、仲介手数料が生じます。

仲介手数料については、宅地建物取引業法において、不動産会社が受け取ることのできる上限額が定められているのが特徴です。

仲介手数料の上限額は、取引額に応じて速算式と呼ばれる以下の式で求めることができます。

| 取引額 (売買金額) | 速算式(上限額) |

| 200万円以下 | 5% |

| 200万円超から400万円以下 | 4%+2万円 |

| 400万円超 | 3%+6万円 |

仲介手数料には別途、消費税が発生します。

不動産売買契約書に添付する印紙代

不動産の売却では、売買契約書に印紙を貼り付けが必要となります。

売買契約書は、法律上、印紙の貼付が必要な課税文書です。

印紙税の金額は取引額(消費税抜き)に応じて以下のように定められています。

| 契約書に記載する売買金額 | 本則 | 軽減税率※ |

| 1万円未満 | 200円 | 非課税 |

| 1万円以上10万円以下 | 200円 | 200円 |

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超1億円以下 | 60,000円 | 30,000円 |

| 1億円超5億円以下 | 100,000円 | 60,000円 |

| 5億円超10億円以下 | 200,000円 | 160,000円 |

| 10億円超50億円以下 | 400,000円 | 320,000円 |

| 50億円超 | 600,000円 | 480,000円 |

| 金額の記載のないもの | 200円 | 200円 |

※2014年4月1日~2022年3月31日まで

抵当権抹消関連費用(土地に抵当権が付されている場合)

売却する土地に抵当権が付されている場合、登記簿謄本から抵当権を抹消するために要する費用が生じます。

抵当権とは、ローンの滞納が発生した場合、債権者(お金を貸した人)が優先的に弁済を受けることができる権利のことです。

不動産売却では、引渡と同時に抵当権の抹消を行います。

抵当権抹消には、「抵当権抹消登録免許税」および「司法書士手数料」が必要です。

抵当権抹消の登録免許税は、不動産1個につき1,000円となります。

土地が3筆なら3,000円が必要です。

筆とは土地単位を指します。

また、司法書士手数料には売主が負担すべき費用もあります。

日本司法書士連合会が公表している「報酬アンケート結果(2018年(平成30年)1月実施)」によると、抵当権抹消に要する司法書士費用は以下の通りです。

| 地区 | 低額者10%の平均 | 全体の平均値 | 高額者10%の平均 |

| 北海道地区 | 8,358円 | 15,532円 | 30,120円 |

| 東北地区 | 8,307円 | 13,863円 | 22,091円 |

| 関東地区 | 9,536円 | 15,613円 | 26,001円 |

| 中部地区 | 9,839円 | 16,638円 | 35,220円 |

| 近畿地区 | 9,933円 | 18,795円 | 32,444円 |

| 中国地区 | 9,471円 | 15,289円 | 26,682円 |

| 四国地区 | 9,917円 | 14,409円 | 21,562円 |

| 九州地区 | 9,737円 | 13,821円 | 22,676円 |

測量費(土地の境界が確定していない場合)

境界が確定していない土地を売却する場合、測量費が必要となります。

測量費は、接している土地の境界の数や、道路の反対側の地権者の数等によって金額が決まります。

測量費の相場は、50万円~100万円程度です。

一般的に、関係する地権者の数が多いほど測量費は高くなります。

測量費は、測量会社に依頼すると、見積もりを出してもらえます。

解体費用(建物を取り壊す場合)

建物を取り壊して売却する場合には、解体費用がかかります。

解体費用は建物構造で相場が決まっており、概ね以下の通りです。

| 建物構造 | 解体費用相場 |

| 木造 | 坪4~5万円 |

| 鉄骨造 | 坪6~7万円 |

| 鉄筋コンクリート造 | 坪8~9万円 |

相場は「坪」あたりの面積単価で把握されることが多いです。

平米から坪に換算するには、平米に0.3025を乗じます。

例えば、木造住宅で延床面積が100平米の解体費用を計算します。

延床面積とは、各階の床面積を合計した面積です。

ここでは木造の解体費用として坪5万円で計算します。

解体費の計算方法

坪換算した延床面積 = 100平米 × 0.3025

= 30.25坪

解体費用 = 延床面積の坪数 × 坪単価

= 30.25坪 × 5万円

= 151.25万円

一般的に、木造住宅の解体費用は150万円前後となることが多いです。

木造住宅を解体する場合には、ざっくり150万円程度を見込んでおきましょう。

この章のポイント

土地売却では以下の5つの費用が発生する場合がある

- 仲介手数料

- 印紙代

- 抵当権抹消関連費用

- 測量費

- 解体費用

土地売却の際に発生する税金について解説

この章では土地売却で発生する税金について解説します。

土地を売却した際に出てくる譲渡所得とは?

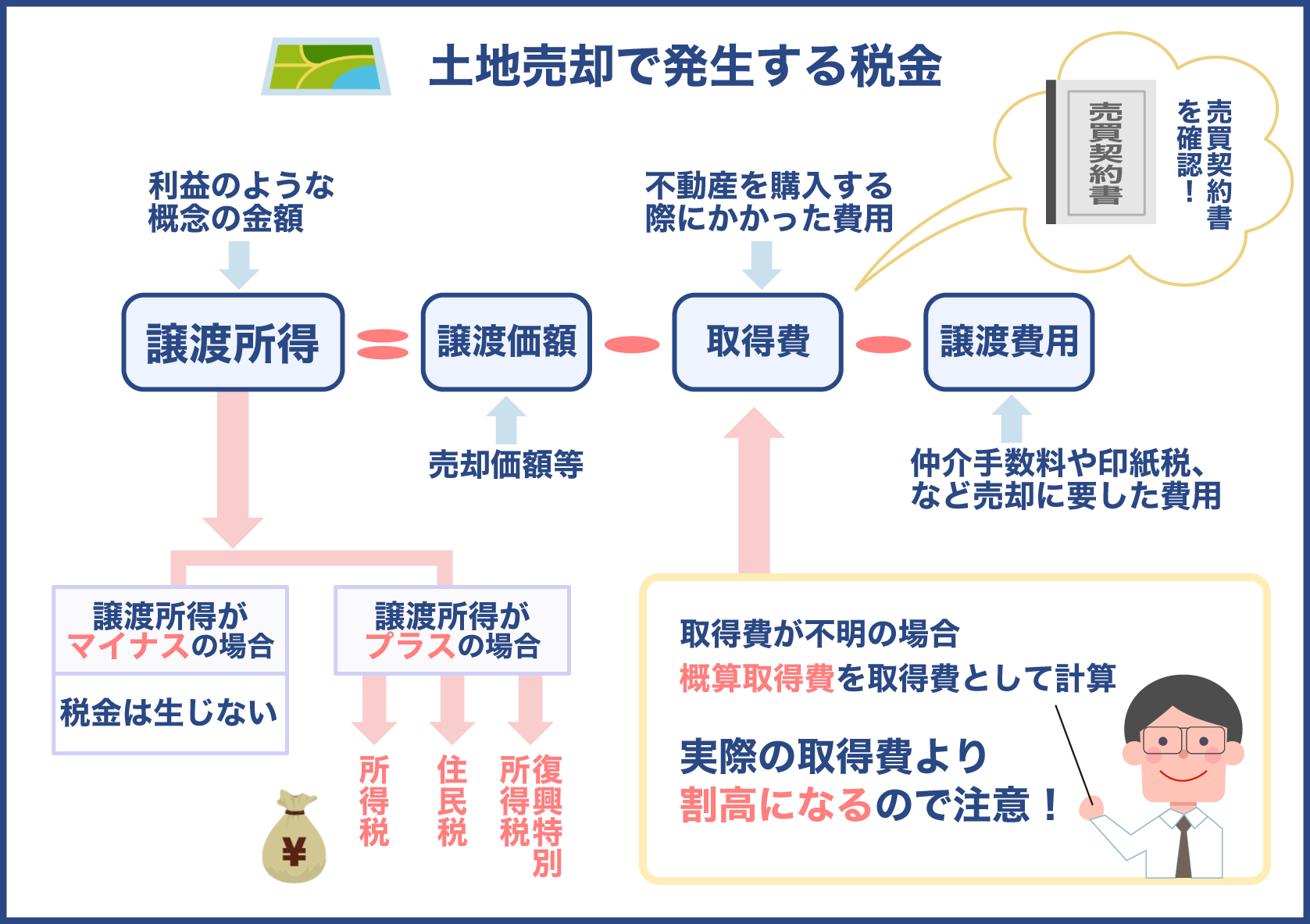

個人が土地を売却するケースでは、譲渡所得が発生すると税金が生じ、譲渡所得が発生しないと税金は生じないというのが基本的なルールです。

譲渡所得とは、土地の売却額のことではなく、利益のような概念の金額になります。

譲渡所得の求め方を示すと以下の通りです。

譲渡所得の求め方

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額は売却価額等のことです。

取得費とは、土地については土地購入額になります。

譲渡費用は、仲介手数料や印紙税、測量費などの売却に要した費用です。

簡単にいうと、土地の購入額よりも高く売れたときは税金が発生し、安くなってしまった場合は税金が生じないことになります。

所得税および住民税の税率について

譲渡所得がプラスとなった場合、所得税および住民税、復興特別所得税の3つの税金が発生します。

税金は譲渡所得に所有期間に応じて求められた税率を乗じて計算されます。

税金 = 譲渡所得 × 税率

税率は、売却する年の1月1日時点において所有期間が5年超の場合は長期譲渡所得、1月1日時点において所有期間が5年以下の場合は短期譲渡所得と分類されます。

それぞれの税率は以下の通りです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

復興特別所得税は所得税に「2.1%」を乗じて求めます。

相続で引き継いだような土地を売却する場合、所有期間も相続で引き継ぎます。

例えば、親の所有期間が5年超だった場合、相続後、すぐに売却したとしても所有期間は5年超となり、長期譲渡所得の税率が適用されます。

税金が高くなってしまう事がある土地とは?

土地の場合、先祖から相続で引き継ぎ、取得費がわからないような土地があります。取得費がわからない土地は税金が大きく発生しやすい土地です。

取得費が不明の場合には、「概算取得費」と呼ばれるものを取得費として計算に用います。

概算取得費は、「譲渡価額の5%」です。

概算取得費 = 譲渡価額 × 5%

概算取得費を用いると譲渡所得が大きく計算されてしまうため、発生する税金も大きくなります。

例えば以下のようなケースで土地売却時の税金を計算してみます。

条件

| 売却価格 | 3,000万円 |

| 取得費 | 不明 |

| 譲渡費用 | 100万円 |

| 保有期間 | 20年 |

取得費が不明ですので概算取得費を用います。

また、保有期間は20年ですので長期譲渡所得の税率を用いて計算します。

税金の計算

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

= 譲渡価額 - 概算取得費 - 譲渡費用

= 3,000万円 - 3,000万円×5% - 100万円

= 3,000万円 - 150万円 - 100万円

= 2,750万円

所得税 = 2,750万円 × 15%

= 412.5万円

復興特別所得税 = 412.5万円 × 2.1%

≒ 8.7万円

住民税 = 2,750万円 × 5%

= 137.5万円

税額 = 所得税 + 住民税 + 復興特別所得税

= 412.5万円 + 137.5万円 + 8.7万円

= 558.7万円

長期譲渡所得で取得費の分からない土地は、売却価格の2割弱の税金が発生することになります。

取得費を用いてしまうと税金が高くなるため、売却前には購入時の売買契約書が残っていないかどうか、再度、確認するようにしましょう。

この章のポイント

取得費が不明の土地は税金が高い。

知っておくべき土地売却の注意点

この章では土地売却で知っておくべき注意点について解説します。

住宅を解体すると固定資産税が上がる

土地の上に住宅が建っている場合、住宅を解体すると土地の固定資産税が上がるという点が注意点です。

全ての建物ではなく、建物の用途が「住宅」に限り、壊すと土地の固定資産税が上がるという点がポイントとなります。

そのため、土地の上の建物が工場や事務所、店舗等の住宅以外の用途の場合、壊しても特段土地の固定資産税が上がることはありません。

土地の固定資産税および都市計画税は、「課税標準」と呼ばれるものに税率を乗じて求めます。

固定資産税の税率は1.4%、都市計画税の基本税率は0.3%です。

それぞれの計算方法は以下の通りです。

固定資産税 = 課税標準 × 1.4%

都市計画税 = 課税標準 × 0.3%

住宅が建っている土地は、住宅用地の軽減措置が適用されるため、固定資産税評価額に一定の乗数を乗じたものが課税標準となります。

住宅用地の軽減措置が適用される住宅用地は、「小規模住宅用地」と「一般住宅用地」の2つがあります。

それぞれ課税標準額は、固定資産税評価額に以下の係数が乗じて求めます。

| 区分 | 定義 | 固定資産税 | 都市計画税 |

| 小規模住宅用地 | 住宅用地で住宅1戸につき200平米までの部分 | 1/6 | 1/3※ |

| 一般住宅用地 | 住宅用地で住宅1戸につき200平米を超え、家屋の床面積の10倍までの部分 | 1/3 | 2/3 |

※東京23区はさらに1/2

住宅を取り壊した後は、住宅用地の軽減措置が適用されなくなるため、課税標準は固定資産税評価額に70%を乗じたものとなります。

取壊し後の課税標準

課税標準 = 固定資産税評価額 × 70%

ここで、土地の固定資産税の取り壊し前と取り壊し後の税金をシミュレーションしてみます。

条件

| 固定資産税評価額 | 1,000万円 |

| 面積 | 180平米 |

面積は200平米以下であるため、全体の土地が小規模住宅用地となります。

取り壊し前と取り壊し後の固定資産税の金額は以下の通りです。

取壊し前

課税標準 = 固定資産税評価額 × 1/6

= 1,000万円 × 1/6

≒ 166.7万円

固定資産税 = 課税標準 × 1.4%

= 166.7万円 × 1.4%

= 2.3万円

取り壊し後

課税標準 = 固定資産税評価額 × 70%

= 1,000万円 × 70%

= 700万円

固定資産税 = 課税標準 × 1.4%

= 700万円 × 1.4%

= 9.8万円

固定資産税は2.3万円から9.8万円に上がりましたので、約4.3倍程度上がったことになります。

尚、固定資産税は1月1日の状態が課税基準となります。

従って、1月1日の時点で建物が残っていれば、その年の固定資産税は上がりません。

例えば、1月1日を過ぎてから取り壊し、その年のうちに売却してしまえば、固定資産税が上がらないまま売却することができます。

住宅を取り壊してから売却する場合には、取り壊すタイミングは1月1日を過ぎてからにすることをおすすめします。

土地の売却で消費税は発生しない

不動産の売却では、土地には消費税は発生せず、建物には消費税が発生するというのが基本的なルールです。

土地の売却は、売主が課税事業者または免税事業者に関わらず、消費税は課税されません。

課税事業者とは消費税の納税義務のある事業者のことであり、免税事業者とは消費税の納税義務のない事業者のことです。

結論からすると、土地は誰が売っても消費税は生じないことになります。

消費税は付加価値税の一つとされています。

付加価値税とは、特定の人や施設、何かの商品、サービス等に付け加えられた独自の価値に課される税金のことです。

日本には付加価値税というのは存在しませんが、海外には付加価値税が存在します。

土地は元々自然に存在するものなので、土地をAさんからBさんへ売り渡しても、新たな付加価値は生まれないと考えられています。

土地の売買は付加価値を生まないため、消費税は発生しないのです。

一方で、建物は人が作るものなので付加価値が存在します。そのため、建物は売却すると消費税が発生するのです。

ただし、例外的にマイホームの売却では建物に消費税が生じないこととなっています。

尚、土地の売買で生じる仲介手数料に関しては、消費税が生じます。

仲介というのは不動産会社が行うサービスですので、そこには付加価値が存在していると考えられています。

そのため、仲介手数料は、土地だけの売買であっても消費税が発生するのです。

この章のポイント

- 住宅を取り壊すと土地の固定資産税が上がる。

- 土地の売却には消費税は発生しない。ただし、仲介手数料には消費税が生じる。

まとめ

以上、土地売却について解説してきました。

土地売却では最初に行うことは査定です。

土地を高く売るためには、「境界を確定しておく」、「複数の不動産会社に査定を依頼する」、「一般媒介も活用する」、「古家は取り壊して売る」、「隣地に売却を打診してみる」が有効手段となります。

土地売却に要する費用には「仲介手数料」、「印紙代」、「抵当権抹消関連費用」、「測量費」、「解体費用」の5つがあります。

土地売却では、所得税および住民税、復興特別所得税の税金が生じます。

土地売却の注意点は、「住宅を解体すると固定資産税が上がる」、「消費税は発生しない」の2点です。

土地売却について理解できたら、不動産一括査定サイトを使って早速に査定の依頼から始めてみましょう。