マンション・戸建て・土地などの物件を売る時は、売却金額の相場だけでなく、税金の相場についても調べなければなりません。

税金の相場を把握しておかないと、売却時に手元に残る金額が想像よりも少なくなってしまい、新生活に大きな影響を与えることがあります。

ここでは物件を売る時に必要な税金について詳しく紹介していきます。

物件の相場は、オンライン査定で調べることができますが、物件を売る時の税金はオンラインで知る方法があるのでしょうか?

具体的に必要になる税金の相場や計算方法など、気になる点を詳細に調べていきましょう。

目次

オンラインで戸建てやマンション物件を売る時の税金が分かるか?

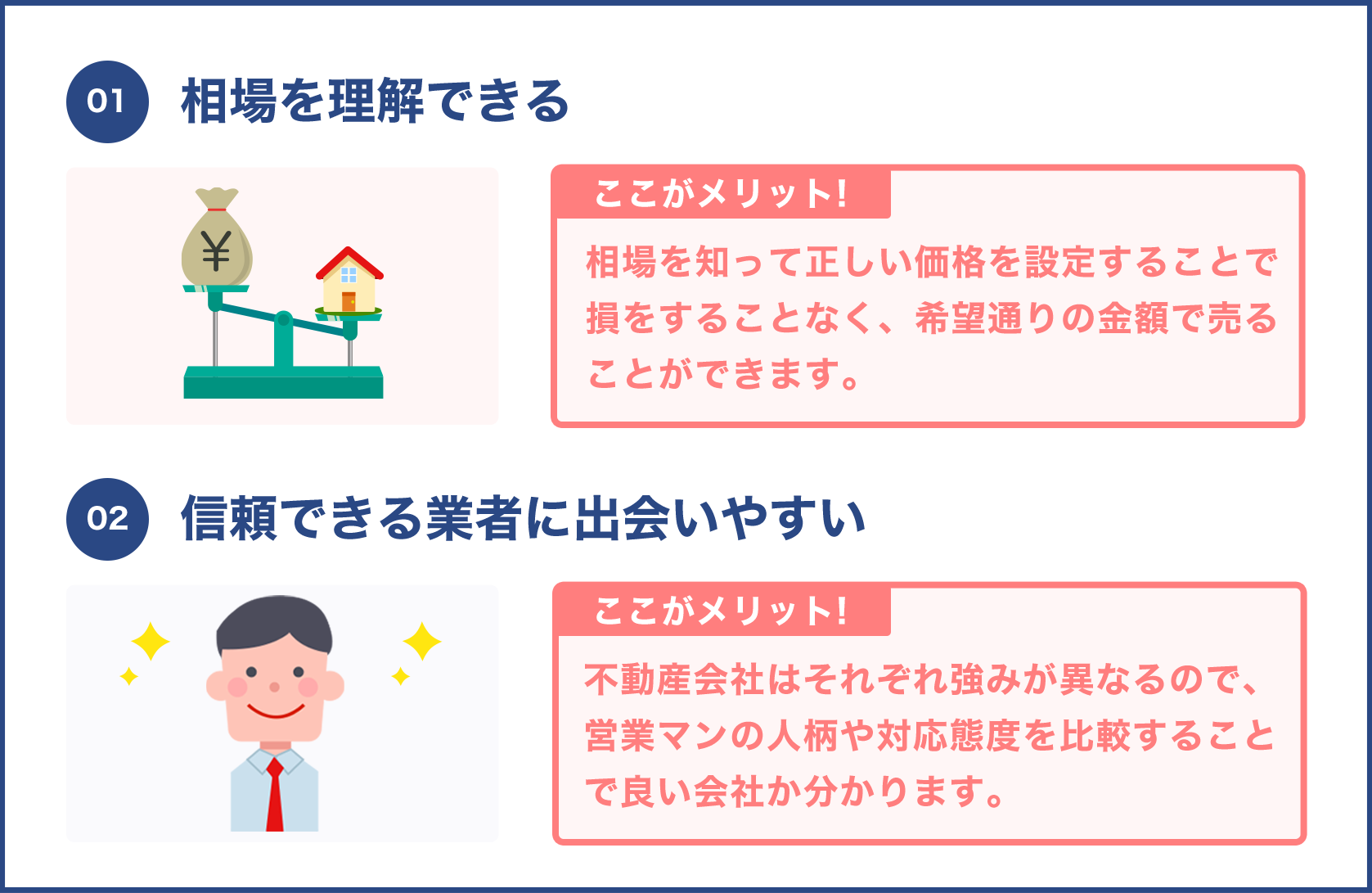

もしオンラインで物件を売る時の査定金額に加えて、税金の相場を知ることができれば非常に便利です。

では、税金の相場をオンラインで計算できるのか調べてみましょう。

オンラインで税金の相場を計算する

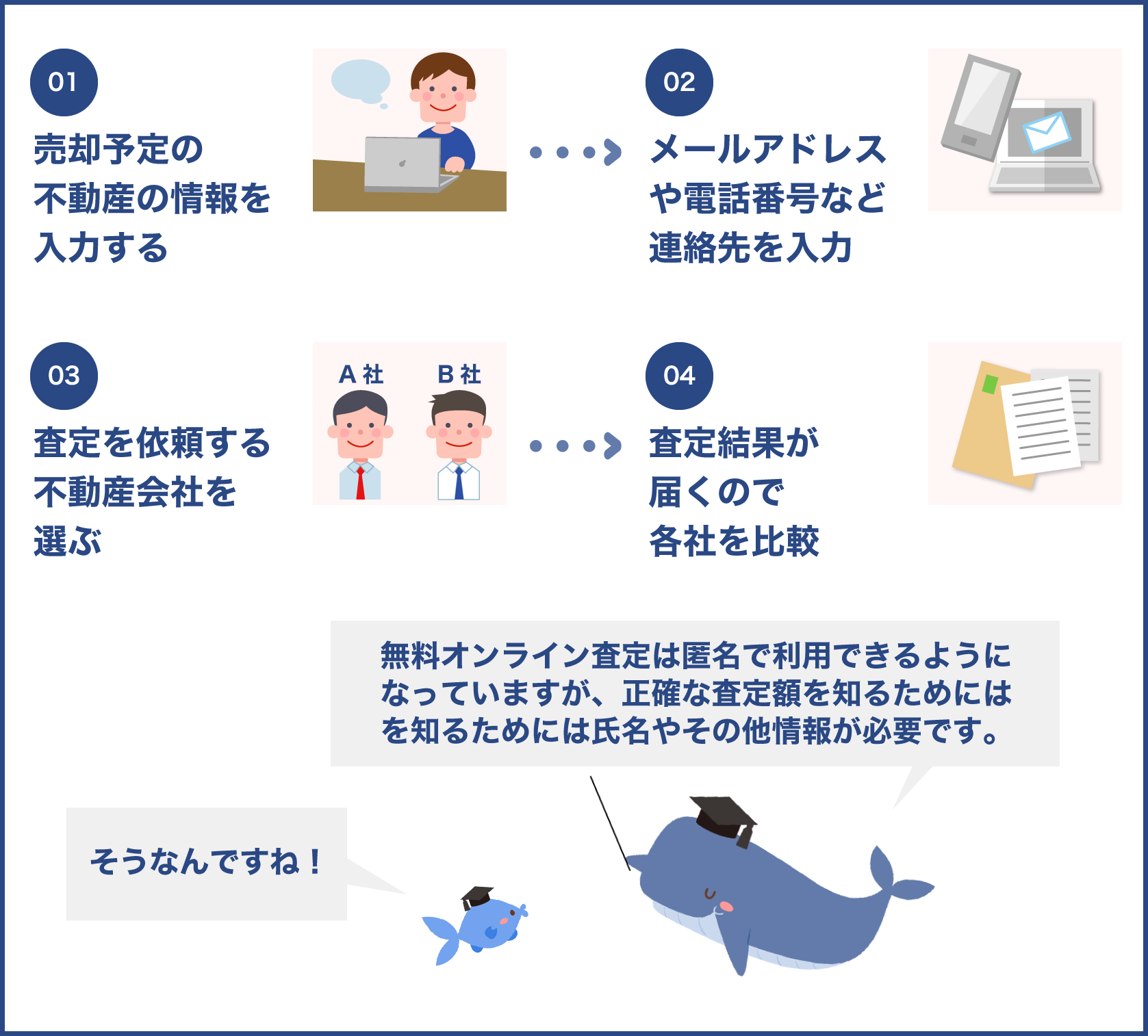

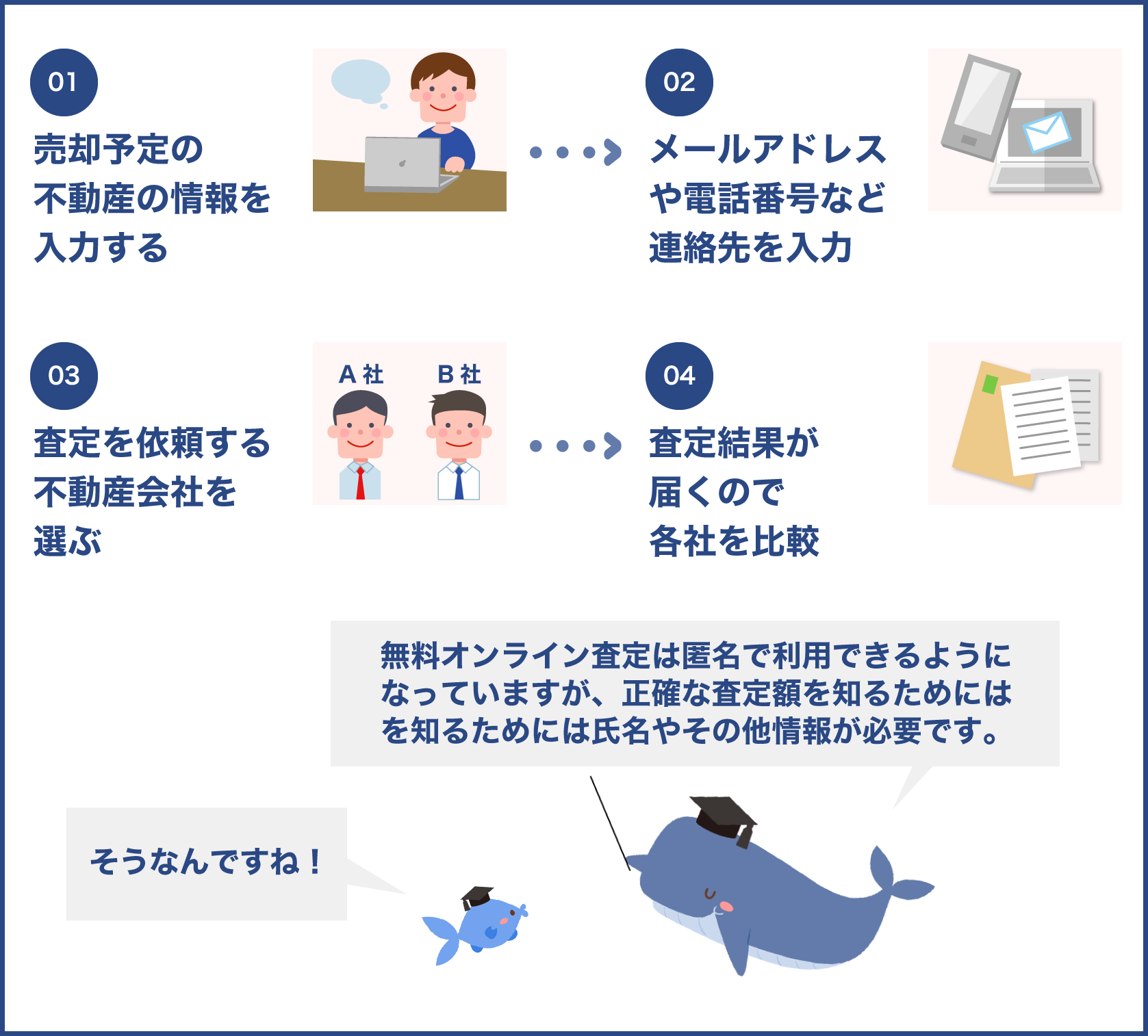

オンラインで物件の査定依頼は出来ますが、残念ながらオンライン上で数字を入力して、自動的に物件を売る時の税金の相場が出てくるようなシステムはありません。

しかしインターネットでオンライン不動産査定を依頼することで、税金の計算をするために必要な物件の売却金額を入手することが可能です。

税金の計算方法は決まっているため、物件の売却金額さえある程度分かれば、物件を売る時の税金相場を計算することはできます。

税金の計算は少し複雑であるため、早めに査定を依頼し、余裕を持って税金を計算して、金額を把握できるようにすることが重要です。

なぜオンライン上で紹介されている計算方法を使用して、税金の相場を計算しておくことが大切なのでしょうか?

オンラインで税金の相場を把握する必要性

正確な税金の数字が把握できなかったとしても、オンラインで紹介されている計算方法を使って、税金の相場を把握する事は重要です。

例えば、物件の売却金額を老後の資金にしたり、新しい物件の購入資金にする場合、最終的に手元に残る金額をある程度想定しておく必要があります。

物件を売ると大きな数字が出てくるため、計算が大雑把になってしまう事もあるかもしれません。

しかし税金として支払う金額は、思いのほか大きな数字になるため、物件を売る手続きが全て終わった後になって、初めて手元に残る金額が予想よりも少ない事に気付く方もいます。

自分で計算する税金の金額は、物件売却利益が想定外の結果にならないようにサポートしてくれるので、これからご紹介する税金の種類や計算方法を参考にしてください。

物件を売る時の税金を知るために、早めに物件を査定するのは大切なんですね

そうだね、ギリギリになってしまうと税金の計算は大変なので、早めの査定が肝心なんです。正確な税金の計算には、正確な物件の査定金額が大切なので、複数の不動産会社から査定してもらおう!

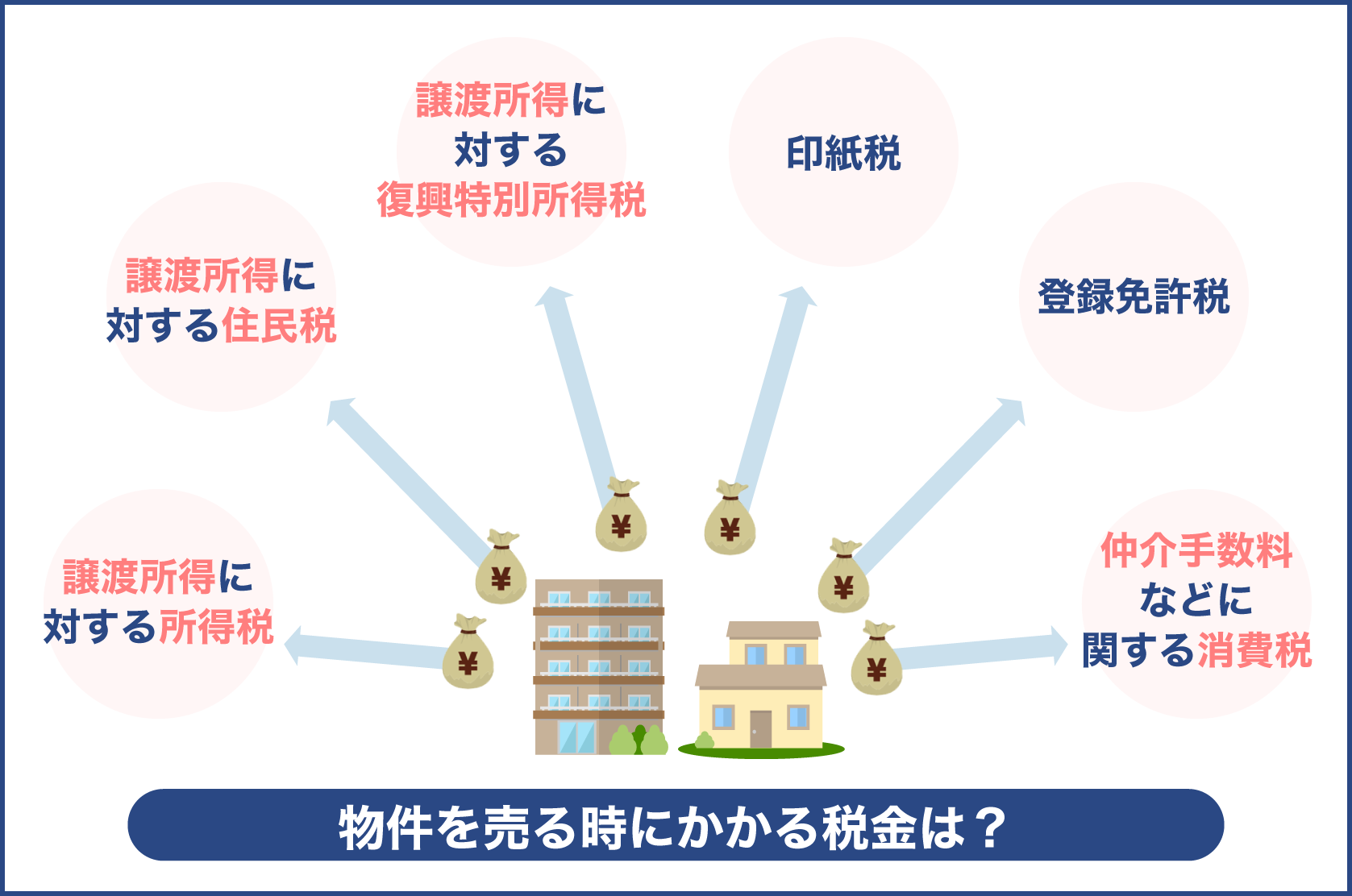

戸建てやマンションなど物件を売る時にかかる税金の種類

物件を購入した時にも、多くの税金がかかっていた事も覚えているかもしれません。

物件を売る時も同じように数種類の税金がかかります。

物件を売る時は売却金額だけに目が行きがちですが、売却に伴う税金の種類もたくさんあるので覚えておきましょう。

物件売却時の税金は、売却時に必要になるタイプの税金から後になって支払うタイプもあるため、税金を支払うタイミングと金額を把握する必要があります。

さらに税金は物件の種類や面積、使用期間によっても変化するため、予定よりも損をしてしまう可能性も否定できません。

後で税務署に質問すれば良いと考えるのではなく、物件を売る前にある程度でも良いので税金を把握する努力が必要です。

税率や法律が改正される事もあり、一般の方にとって税金の計算はとても難しいと思われるかもしれませんが、税金の種類について理解しておくなら、ある程度正確な税金の額を計算することは可能です。

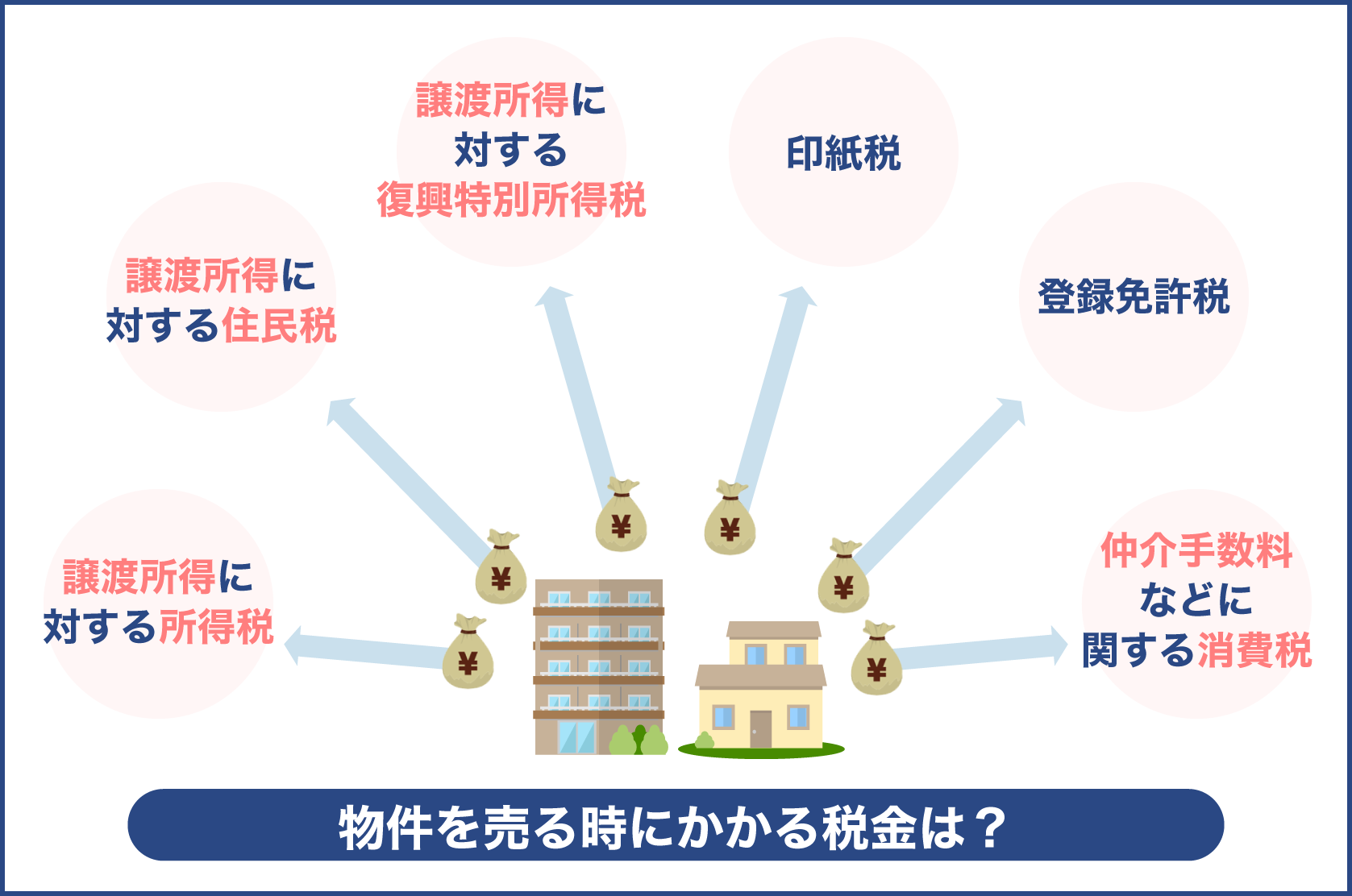

土地やマンション、戸建てなどの物件を売る時の税金には、次のような種類があります。

- 譲渡所得に対する所得税

- 譲渡所得に対する住民税

- 譲渡所得に対する復興特別所得税

- 印紙税

- 登録免許税

- 仲介手数料などに関係する消費税

少なくとも物件を売る時には、上記のような税金の支払いが必要であるため、6種類の税金について理解しておきましょう。

上記6種類の税金の中で、最も金額が大きくなるのが譲渡所得にかかってくる税金です。

ではさっそく6種類の税金の種類についてみていきましょう。

所得税

最初の税金は、譲渡所得があった場合に納める所得税です。

もちろん譲渡所得がなければ、所得税を納める必要はありません。

譲渡所得がいくらになるのか、つまり所得税を支払う必要があるのか判断できる計算式には後述するので参考にしてください。

まずは税金の種類について、先に紹介していきます。

所得税は、一定水準の所得があった場合に納める税金の事で、サラリーマンであれば会社が所得税を計算して毎年納税してくれています。

個人事業主であれば、毎年2月から3月の時期に確定申告を行ない、所得税を納税しています。

戸建てやマンション、土地の売却によって利益が発生した場合も、通常の所得税と同じように、確定申告によって税金を申告し納税しなければなりません。

つまり物件を売却した時に納める税金ではなく、時期がずれて翌年の確定申告の時期に納める税金となります。

仮に譲渡所得があり、所得税を納める場合は、物件を所有していた期間や譲渡所得額によって税率が変わりますので、下記の表を参考にしてください。

| 所有期間 | 所得税率 |

|---|---|

| 5年以下 | 30% |

| 5年超 | 15% |

| 10年超(譲渡所得6,000万以上) | 15% |

| 10年超(譲渡所得6,000万以下) | 10% |

仮に譲渡所得が5,000万円、物件所有期間が5年未満であれば、譲渡所得に課される税金は1,500万円であるため、非常に高額です。

確定申告の時期に1,500万円が手元に残っていないなら、納税できないという事態になるため、事前にきちんと計算しておかなければなりません。

出典:国税庁 No.3208 長期譲渡所得の税額の計算

出典:国税庁 No.3211 短期譲渡所得の税額の計算

住民税

住民税とは所得に対して課税される税金であり、先ほどと同じように、物件売却による利益があれば譲渡所得に対して課税されます。

所得税と同じように、譲渡所得に対して一定の税率が決められています。

しかし物件の所有期間や譲渡所得額によって税率が以下のように変わるため注意が必要です。

| 所有期間 | 住民税の税率 |

|---|---|

| 5年以下 | 9% |

| 5年超 | 5% |

| 10年超(譲渡所得6,000万以上) | 5% |

| 10年超(譲渡所得6,000万以下) | 4% |

確定申告によって住民税の額が決まるため、確定申告後の納税となります。

復興特別所得税

復興特別所得税とは、東日本大震災によって生じた被害から復興するための財源確保を目的として作られた新しい税金です。

所得税、住民税と同じく所得に対して課せられている税金であるため、譲渡所得があれば定められた税率に従って税金を納める必要があります。

復興特別所得税の納税時期も、住民税と同じく確定申告後です。

復興特別所得税の税率も、物件の所有期間と譲渡所得の金額によって、下記のように定められています。

| 所有期間 | 住民税の税率 |

|---|---|

| 5年以下 | 0.63% |

| 5年超 | 0.315% |

| 10年超(譲渡所得6,000万以上) | 0.315% |

| 10年超(譲渡所得6,000万以下) | 0.21% |

所得税や住民税、復興特別所得税の税率は、物件の所有期間が短いほど高くなります。

物件の所有期間が短いという事は、マンションや戸建て、土地を売却する事を事業として行なっている可能性が高くなるため、税率が上がるようになっています。

いわゆる投機的な売却、土地転がしのような手法を防止するための措置です。

物件を売ることを考えている場合、5年以上所有してからの方が節税になるので注意しましょう。

物件の所有期間は、売却した年の1月1日現在で計算される事にも注意しなければなりません。

例えば、令和2年3月1日に物件を購入し、令和7年4月1日に売却したとします。

単純計算をすると5年が経過している事になりますが、法律上は売却時期が令和7年1月1日になってしまうため、所有期間は5年以下となります。

上記の例であれば、税金が安くなる物件の所有期間5年超えの時期は、令和8年1月1日以降です。

印紙税

印紙税とは、不動産物件の売買契約書を所有するために支払う税金です。

売主と買主が共に1枚ずつ売買契約書を所有するため、それぞれが印紙税を収入印紙の形で負担しなければなりません。

一億円までの売買であれば、印紙税は3万円以内に収まるのが相場ですが、印紙税額の詳細については下記の表を参考にしてください。

| 売買契約金額 | 令和4年3月31日まで | 令和4年4月1日移行 |

|---|---|---|

| 1万円未満 | 非課税 | 非課税 |

| 1万~10万以下 | 200円 | 200円 |

| 10万から50万以下 | 200円 | 400円 |

| 50万から100万以下 | 500円 | 1,000円 |

| 100万から500万以下 | 1,000円 | 2,000円 |

| 500万から1,000万以下 | 5,000円 | 10,000円 |

| 1,000万から5,000万以下 | 10,000円 | 20,000円 |

| 5,000万から1億以下 | 30,000円 | 60,000円 |

| 1億から5億以下 | 60,000円 | 100,000円 |

| 5億から10億以下 | 160,000円 | 200,000円 |

低減措置が実施されている令和4年3月31日までは印紙税が安くなっています。

抵当権抹消の登録免許税

マンションや戸建や土地を売却する時に、ローンが残っている場合は抵当権を抹消してから売却しなければなりません。

住宅ローンが残っていると、物件の登記簿には抵当権(銀行などの担保権)の情報が記載されています。

この抵当権に関する記載を登記簿謄本から抹消するために必要なのが、抵当権抹消の登録免許税であり、物件ごとに1,000円です。

例えば、土地+住宅という物件の売却であれば、登録免許税は2,000円です。

登録免許税には、所有権移転登記に関する登録免許税もありますが、これは基本的に買主が負担する税金であるため、売主が納税することはありません。

抵当権抹消の登録免許税は売買が行われる時に支払う税金です。

仲介手数料などに関係する消費税

物件を売る時は、不動産会社を仲介者として契約を行なうため、仲介手数料の支払いが必要です。

手数料は法律によって上限が定められており、以下の表のようになっています。

| 売買価格 | 仲介手数料 |

|---|---|

| 200万円以下 | 取引額の5% |

| 200万円超から400万円以下 | 取引額の4% |

| 400万円超 | 取引額の3% |

仲介手数料は各手数料を合算した数字になり、400万以上の物件であれば、仲介手数料=(売買価格 × 3% + 6万円)という計算になります。

仲介手数料の10%が消費税となり、仲介手数料は基本的に買主と売主で折半するのが通例です。

例えば、3,000万円の物件であれば、仲介手数料96万円=(3,000万円 × 3% + 6万円)、消費税96,000円という計算です。

法律で定められている仲介手数料は上限であるため、仲介手数料の安い不動産会社を利用するのも節税の良い方法です。

戸建やマンションなどの物件を売る時の税金はたくさんあるんですね

少しでも手元に残る金額を増やすためには税金について理解する事が重要ですね。税金を理解するだけでも数万円から数十万円節税できる事もあるので頑張りましょう!

譲渡所得の計算方法

物件を売る時の税金の総額に大きく影響するのは、売却した金額によって譲渡所得がプラスになるかです。

譲渡所得として課税対象にならなければ、税金の支払いがなくなり、手元に残る金額がかなり増える事になるので、譲渡所得の計算方法についても詳しく見ておきましょう。

物件を売った時の譲渡所得の計算方法

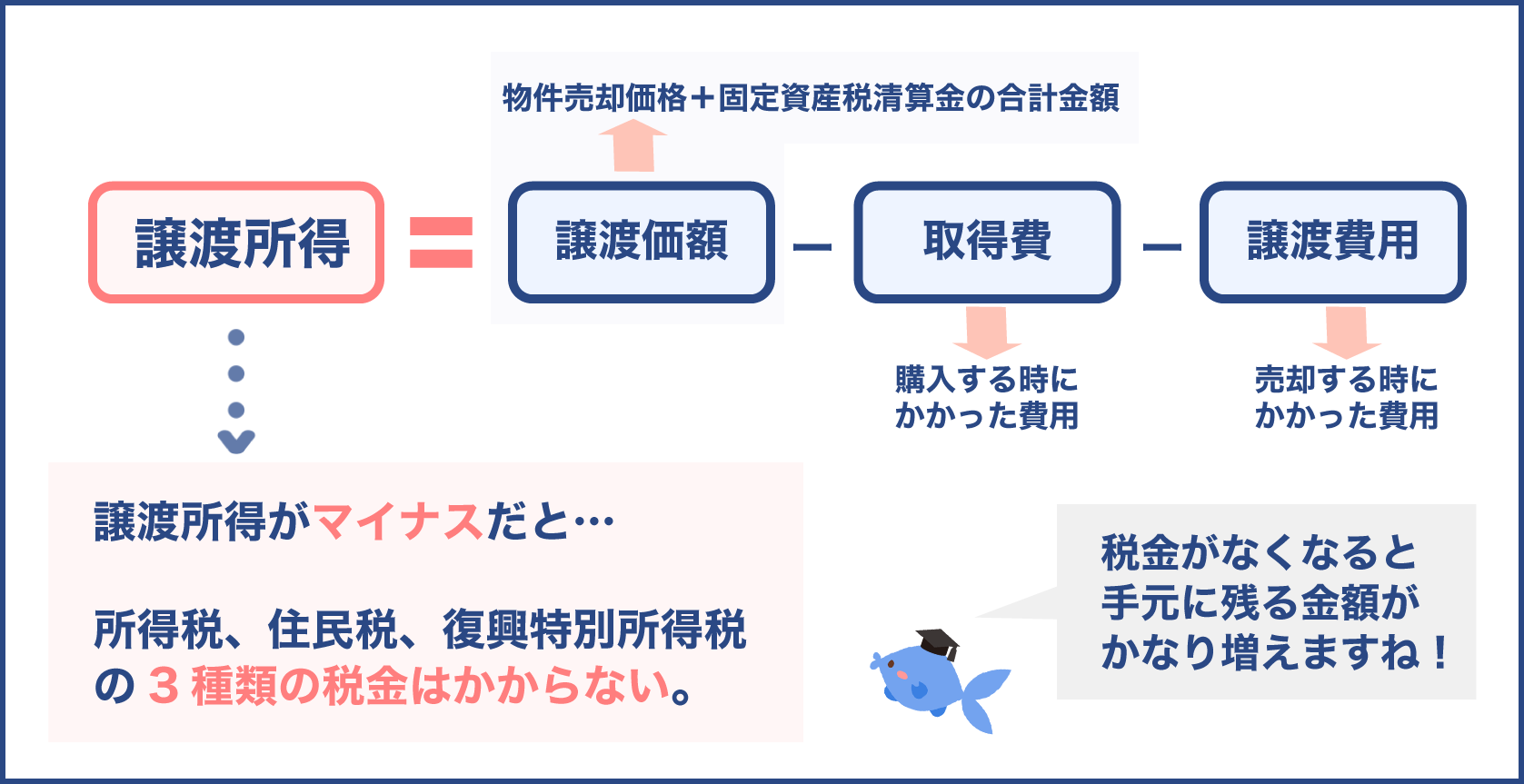

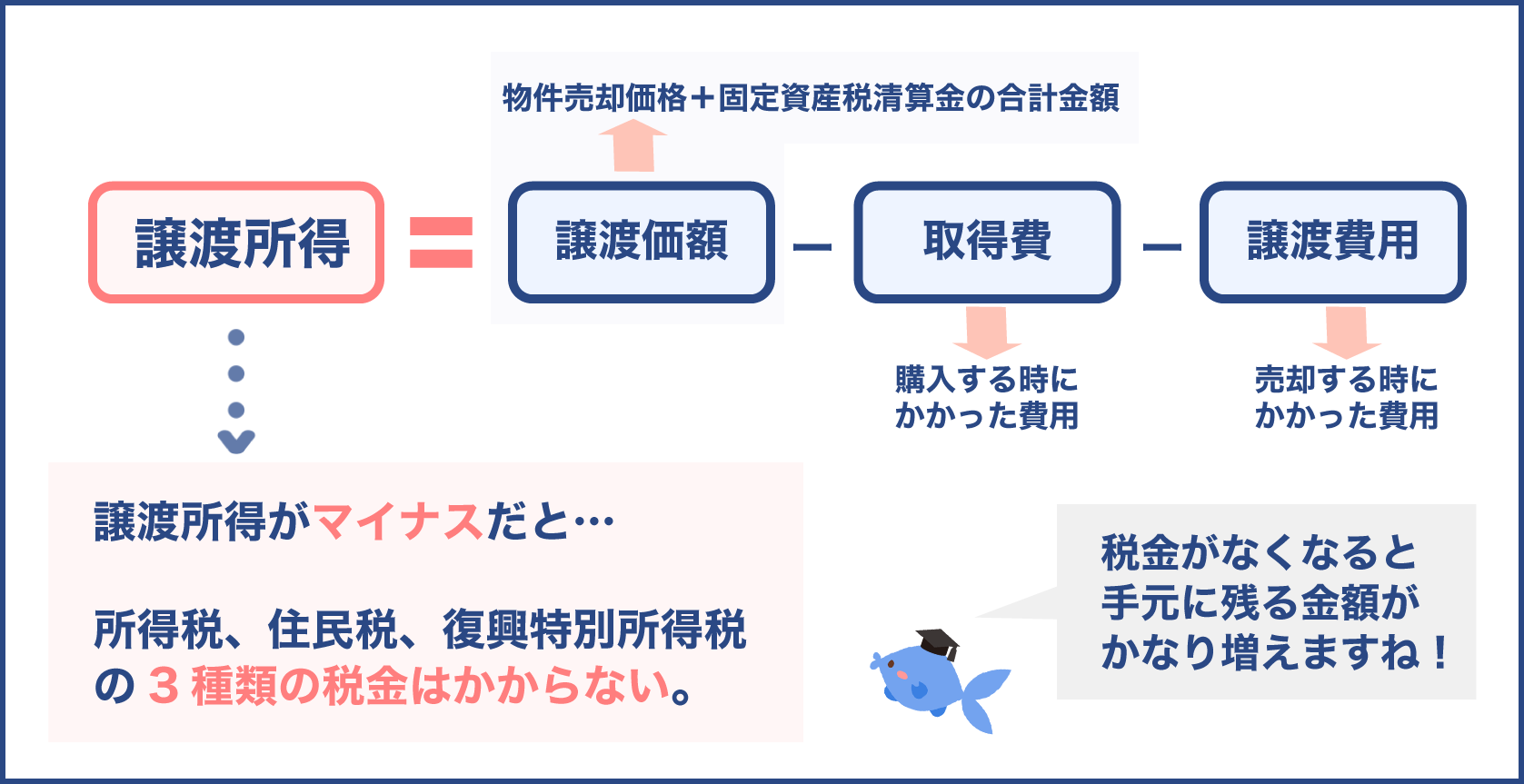

譲渡所得は、以下の計算式を使って算出できますが、少し複雑なので詳細に紹介していきます。

最初に間違わないようにしたいのは、譲渡所得=売却金額ではないという事です。

つまり物件が3,000万円で売却できたら、3,000万円が譲渡所得になって税金が課されるという事ではありません。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

上記の計算式で、譲渡所得がマイナスになっていれば所得とはみなされないため、所得税、住民税、復興特別所得税の3種類の税金はかかりません。

譲渡価額の意味

まず譲渡価額の意味についてみていきましょう。

譲渡価額は、基本的に物件の売却価格と理解できますが、厳密には物件売却価格+固定資産税清算金の合計金額です。

固定資産税は、1月1日時点での物件の所有者が1年分の税金を納めなければなりません。

仮に5月31日に物件を売る場合、6月以降の固定資産税は買主が支払う義務があるため、売主は6月以降の固定資産税支払分を買主から徴収する事ができます。

これを固定資産税清算金といいます。

「譲渡価額=物件売却金額+固定資産税清算金」と覚えておきましょう。

誤解が生じやすいのは、マンションの修繕積立金などの管理費です。

マンション修繕費として売主が積み立ててきた費用は、売却金額に含められているため、売主に返還されることがないため譲渡価額に影響はありません。

物件売却金額が課税対象だと思っていました

勘違いしている人も多いようですが、譲渡所得と物件売却金額は別物なんですよ。譲渡所得と譲渡価額の違いを正確に理解するだけで、税金の計算が大きく変わるので、言葉を正しく理解することは大切なんですよ

物件の取得費の計算方法

続いて、取得費についてみていきましょう。

取得費を簡単に説明すると、マンションや戸建て、土地を購入する時にかかった費用であり、以下のような金額が含まれています。

- 物件購入代金

- 仲介手数料

- 登記費用

- 各種税金

- リフォーム費用

- リノベーション費用

上記の費用は、物件取得費用に全て含めることができます。

では3,000万円で購入したマンションが、2,500万円で売却できたので、譲渡所得は下記の計算のようにマイナスになるという意味でしょうか?

譲渡所得 = 譲渡価額2,500万 - 取得価格3,000万 - 譲渡費用

土地の売却であれば、上記の計算式で間違っていませんが、マンションや戸建てでは、減価償却を考慮にいれなければならないため、上記の計算式にはなりません。

土地以外のマンションや戸建てなど建物の価値は、古くなると減少していき、これを減価償却と呼びます。

譲渡所得を計算する時は、物件購入代金から建物としての価値の減少(減価償却率)を引かなければいけません。

譲渡所得 = 譲渡価額 - 取得金額(建物取得価格 - 減価償却費)- 取得費用

という計算式になります。

| 売却物件 | 譲渡所得計算式 |

|---|---|

| 土地売却 | 譲渡所得 = 譲渡価額 - 土地取得費用 - 取得費用 |

| マンション売却 | 譲渡所得 = 譲渡価額 -(マンション取得費用 - 減価償却費)- 取得費用 |

| 土地付き戸建売却 | 譲渡所得 = 土地取得費用 +(建物取得費用 - 減価償却費)- 取得費用 |

少し複雑ですが、物件の種類によって取得費用の計算方法が変化すると覚えておくと分かりやすいでしょう。

続いて減価償却費の計算方法について紹介していきます。

減価償却費の計算方法

マンションや戸建物件の減価償却費は、物件の構造と経過年数によって変わります。

計算式は以下のとおりです。

減価償却費 = 建物物件取得価額 × 0.9 × 償却率 × 経過年数

法定耐用年数表(定額法)による耐用年数と償却率は以下のようになっています。

| 建物構造 | 木造 | 軽量鉄骨 | 鉄筋コンクリート |

|---|---|---|---|

| 非事業用建物耐用年数 | 33年 | 40年 | 70年 |

| 非事業用建物償却率 | 0.031 | 0.025 | 0.015 |

| 事業用建物耐用年数 | 22年 | 27年 | 47年 |

| 事業用建物償却率 | 0.046 | 0.038 | 0.022 |

戸建やマンションなどの物件を売る時には、上記の表の非事業用建物償却率を参考に減価償却費を計算する事ができます。

実例を1つ見てみましょう。軽量鉄筋コンクリート造りのマンションを20年前に3,000万円(譲渡費用200万円とする)で購入し、2,000万円で売却した場合、譲渡所得の計算は以下のようになります。

譲渡所得150万円 = 譲渡価額2,000万 -(取得価額3,000万円 - 減価償却費(3,000万 × 0.9 × 0.025 × 20))- 譲渡費用200万円

上記の条件の場合、譲渡所得が150万円となり、所得税や住民税や復興特別所得税が150万円にかかってきます。

物件購入金額が分からない時

建物と土地がセットになった物件を購入した場合、購入時の建物の価格と土地それぞれの価格が分からないというケースもあります。

その時は、物件を取得した時の消費税を調べてみましょう。

消費税は土地には適用されないため、購入時の消費税は建物に課税されたものです。

仮に3,000万円で建物と土地のセット物件を購入し、消費税が180万円だったとします。

消費税が10%だとすると、1,800万円が建物価格(180万円 / 0.1)、土地価格は1200万円(3,000万-1,800万)という計算となります。

売買契約書などがなく、売却予定の物件の取得時の価格が全く分からない時は、概算で売却金額の5%を取得費として計算することもできます。

ただし、この計算方法では実際の取得金額よりもかなり低くなり不利益となるため、売買契約書などを大切に保管しておきましょう。

他には、不動産会社への査定依頼を出すことで、不動産鑑定士から当時の取得金額についてのアドバイスをもらえることもあります。

オンラインで不動産査定を依頼するなら、このようなメリットもあります。

譲渡費用に含まれるもの

譲渡所得を計算するために必要な最後の金額は、譲渡費用(売却費用)であり、以下のものが含まれています。

- 物件売却時の仲介手数料

- 登記・登録費用

- 調査測量費

- 交渉費

- 借家人への立退料

- 売買契約の印紙税

- 物件売却時の広告費

物件を売る時に発生した上記のような費用を譲渡費用として含めることができます。

ここまでが譲渡所得を計算するために必要な項目であり、計算の結果、譲渡所得がプラスになれば、所得税や住民税や復興特別所得税が課税されることになります。

しかし譲渡所得には、特別控除があるので税金対策として忘れずに確認しておきましょう。

譲渡所得に対する控除

上記の内容で紹介した計算式によって算出された譲渡所得がプラスであれば、課税対象となり税金の支払いが必要ですが、物件売却時にはいくつかの特別控除があります。

サイトの情報を使用してオンライン上で税金の相場を調べる時には、以下の特別控除項目を忘れないようにしましょう。

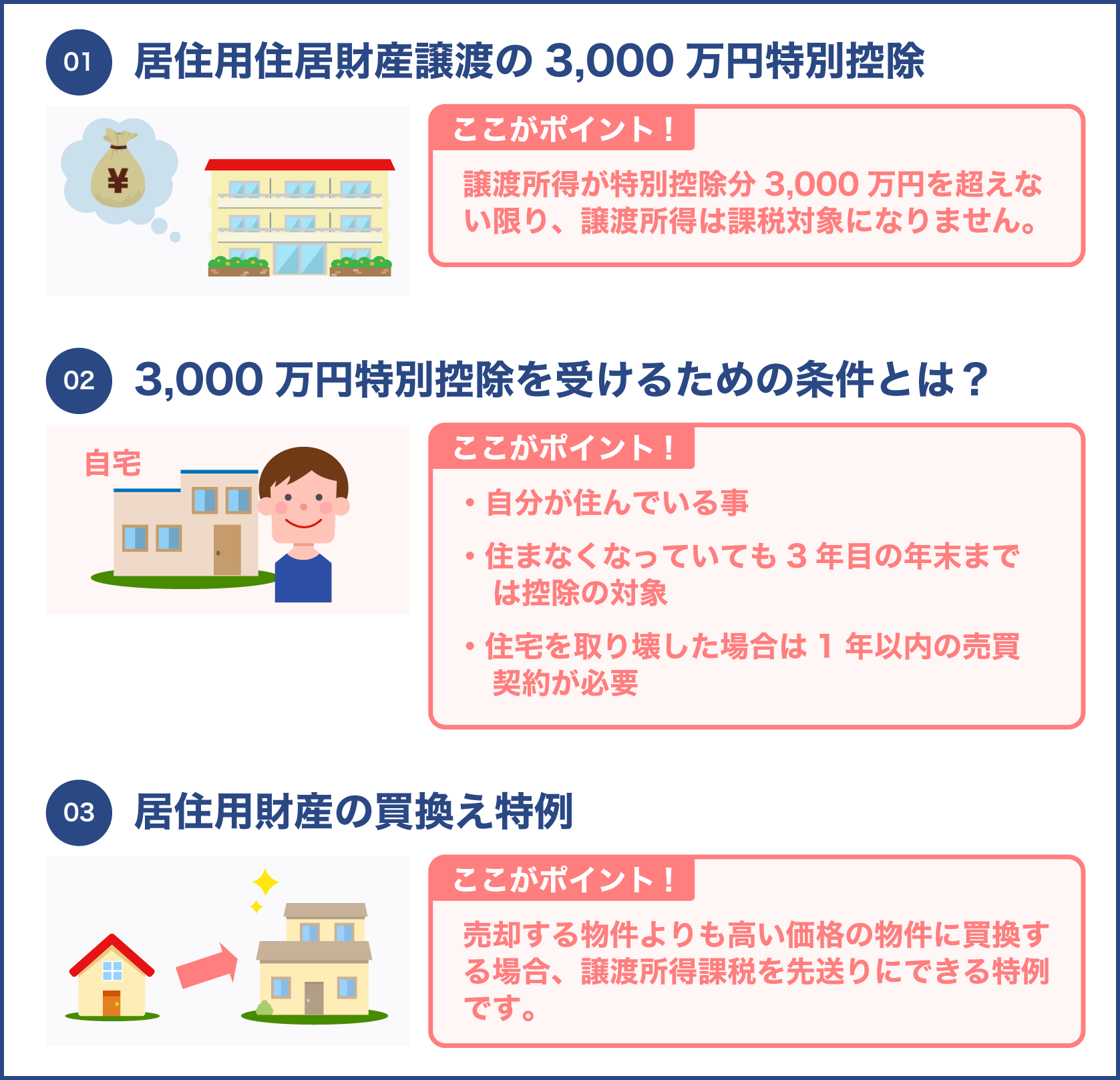

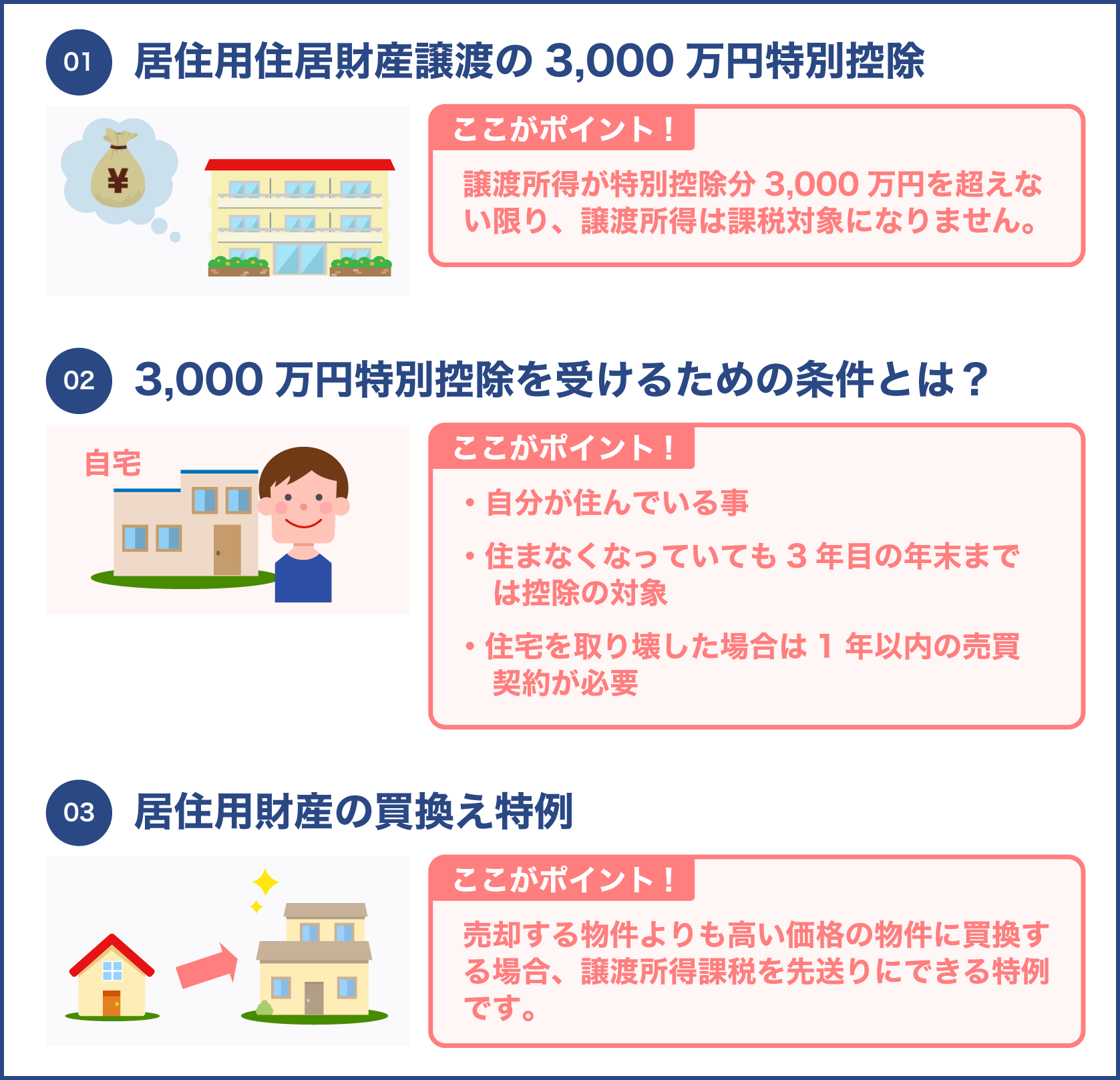

- 居住用住居財産譲渡の3,000万円特別控除

- 居住用住居の買換え特例

物件を売る際、上記の控除を受けられるなら、オンライン上の計算式で算出した税金相場よりも節税できるようになります。

居住用住居財産譲渡の3,000万円特別控除

自分が住んでいた自宅を物件として売る場合、譲渡所得から3,000万円を控除する事ができます。

正式には、居住用財産を譲渡した場合の3,000万円の特別控除の特例と国税局公式サイトでは説明されています。

計算方法は以下のようになります。

譲渡所得 - 3,000万控除 = 課税対象の譲渡所得

つまり譲渡所得が特別控除分3,000万円を超えない限り、譲渡所得は課税対象にはならないという意味です。

物件を売却した時の譲渡所得に対して、所得税や住民税や復興特別所得税が課税されなくなるなら、オンラインで算出した税金の相場よりも納税額はかなり低くなるはずです。

ただし3,000万円の特別控除を受けるためには、いくつかの条件があるので注意しましょう。

3,000万円特別控除を受けるための条件

特別控除3,000万円が適用されると思っていたところ、対象外となってしまうという方もおられます。

3,000万円の特別控除には、以下のような条件があるので注意してください。

- 自分が住んでいる事

- 住まなくなっていても3年目の年末までは控除対象

- 住宅を取り壊した場合は1年以内の売買契約が必要

3,000万円の特別控除は、居住用住居財産譲渡が対象であるため、自分で住んでいることが大原則です。

一度も住んだことのない住宅を自宅と呼ぶことはできないため、住んだ期間は短くても物件で生活をする必要があります。

では数年前まで自宅として生活していたものの、売買契約時点で物件に住んでいない場合はどうなるのでしょうか?

例えば、転勤のために引越し、自宅に戻れる見込みがないため物件を売る事にするかもしれません。

このようなケースでは、自宅に住まなくなってから3年目の年末までに住宅を売却するなら、引き続き3,000万円の特別控除の対象になります。

仮に自宅を賃貸として貸し出していたとしても例外にはなりません。

一時的に自宅を賃貸として貸す場合は、1年契約など短い定期借家契約しておくことで、控除対象とすることができるでしょう。

また自宅として住んでいたものの、土地だけの方が物件を売りやすいので、建物を取り壊す事もあるかもしれません。

建物を取り壊してしまうと自宅ではないと思われるかもしれませんが、取り壊してから1年以内であれば、引き続き3,000万円特別控除の対象になります。

しかし建物を取り壊した土地を貸し出してしまうなら、自宅ではなくなるため、特別控除の対象から外れるので注意してください。

居住用財産の買換え特例

居住用財産の買換え特例は、売却する物件よりも高い金額の物件に買換する事によって譲渡所得課税を先送りにできる特例です。

例えば、1,000万円で取得した築10年の木造物件を9,000万円で売却した場合、以下のような譲渡所得となります。

9,000万円 ―(1,000万円 ―(1,000万円 × 0.9 × 0.031 × 10年))- 譲渡費用200万円 = 譲渡所得8,479万円

8,479万円の譲渡所得が課税対象になるため、税金は非常に高額になります。

しかし買換という事で、9,500万円の物件を購入するなら、当然譲渡所得は0円以下になるため、税金を払う必要がなくなります。

仮に上記のケースで、3,000万円の特別控除を受けたとしても、5,479万円が課税対象で、税金は非常に高額であるため、買換え特例を利用する方が賢明です。

ただし買換え特例が適用されるには、以下の条件に適っている必要があります。

- 自分が住んでいる家屋を売ること

- 以前に住んでいた家屋であれば、住まなくなった日から3年が経過する年の年末までに売却

- 売った年や前年、前々年に3,000万円の特別控除を受けていない

- 日本国内の家屋の売却と購入

- 売却金額が1億円以下

- 売却物件の居住期間が10年以上

- 物件を売った時の前年から翌年までの3年以内に自宅を購入すること

- 買主が家族や夫婦など特別な関係にないこと

買換え特例の対象になるためには、少なくとも上記のような条件があります。

しかし条件に適っていれば、譲渡所得は課税対象ではなくなるため、オンラインの計算式で算出した税金相場よりも手元に残る金額がかなり多くなるはずです。

出典:国税庁 No.3355 特定のマイホームを買い換えたときの特例

オンラインで物件を売る時の査定金額を早めに入手する事は重要

ここまで物件を売る時の税金に関する情報を紹介してきました。

物件を売る時の税金について調べたことがない方であれば、すぐに理解するのは難しいかもしれません。

しかし税金に関するオンラインの情報を参考にすることで、誰でも物件を売る時の税金を計算できます。

税金の計算をするには、売却価額を早めに知る必要があるため、オンラインで物件の査定を事前に行なっておくことが重要です。

査定結果が分かるまでには時間が必要

オンラインで査定依頼を不動産業者に行なうと、数時間から1日で査定結果が送られてきます。

オンラインですぐに送られてくる査定は、住所や立地、築年数、階数、方角などを参考に算出した簡易査定です。

参考にならないわけではありませんが、正確な税金相場を知るためには、詳細な査定結果が必要です。

不動産業者は簡易査定に加えて、物件のある場所まで足を運び、実際の物件の劣化具合や周囲のインフラなどの具体的な情報を含めて詳細査定を作成します。

詳細な査定が終ると、不動産査定書という正式な書類が送られてきますが、おおよそ1週間ほどの時間が必要です。

ですから物件を売ることを決まる前でも、不動産業者にオンラインで査定を依頼しておき、すぐに行動を起こせるようにしておきましょう。

最終的な税金の金額はプロに計算してもらおう

不動産物件の売却経験がない方でも、税金の計算方法通りに算出するなら、ある程度正確に税金の相場を把握することが可能です。

しかし減価償却の計算や控除についての詳細は、専門家である不動産業者には及びません。

物件を売る時の正確な税金の金額については、やはり不動産の専門家に依頼するのがベストでしょう。

特に、税金の控除対象については、種類も多く、法律が改正されることで控除内容が繰り返し変化するため、全てを把握するのは困難です。

マンションや戸建て、土地などの物件を売る金額は、非常に高額になるため、納税する金額も高くなります。

ですから少しでも節税できるように、不動産売買に関係する税金については、最終的にプロに依頼するようにしましょう。

計算方法が分かったから自分でも挑戦してみたいけど、やっぱり減価償却や控除の計算は少し難しそう

税金の計算は一般の人には難しいかもしれないね。だからこそ自分でも税金を計算しながら、さらに信頼できる不動産業者に早めに税金について相談しておくことが大切なんだよ

まとめ

マンションや戸建、土地などの物件を売ることを考える場合、売却金額も重要ですが、同時に税金についても考慮しておく必要があります。

不動産物件を売却できれば、税金なんて簡単に支払うことができるので気にしなくても良いと考えていると、利益を大きく減らしてしまう可能性もあります。

物件の売却が本格的になる前に、オンラインの不動産査定を行なっておくなら、税金の金額について自分で把握することも可能です。

自分で税金を計算することが最初のステップですが、最終的に必要となる詳細な税金については、専門家に依頼することも重要です。

築年数や居住期間によって支払う税金の金額は大きく変わりますし、控除内容を知っているかで手元に残るお金の額が数十万円から数百万単位で変化します。

良い不動産会社を見つけること、自分でも不動産売却に関する税金を理解することは、物件を売る際に失敗しない重要なポイントです。