「扶養している配偶者が親から実家を相続することになったが、今後住むことはないので売却したい」このような相談が最近増えています。

どうせ住まない家なのだから持っていても仕方がない、いっそのこと誰かに売ってお金を作ったほうがいいのでは?という考えに至りますが、そこには大きな壁が立ちはだかるので注意が必要です。

大きな壁になるのが配偶者扶養控除で、配偶者の所得が多くなると今受けている扶養の恩恵に影響が出るかもしれません。

そうならないための対策を考えるべく、扶養控除の基礎知識と不動産売却についてのノウハウ、そして扶養を外れない方法と利益を大きくするとっておきの裏技も伝授しましょう。

目次

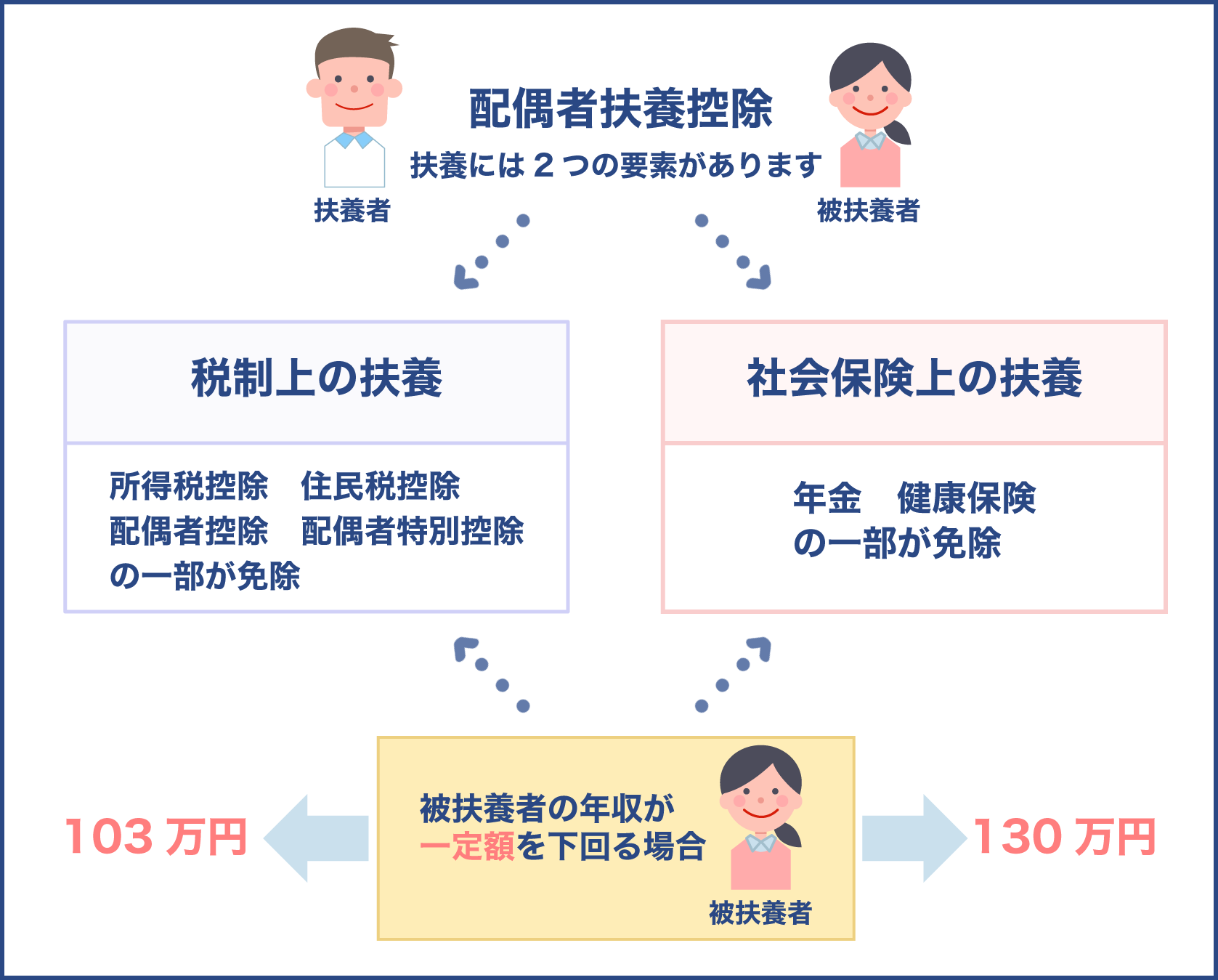

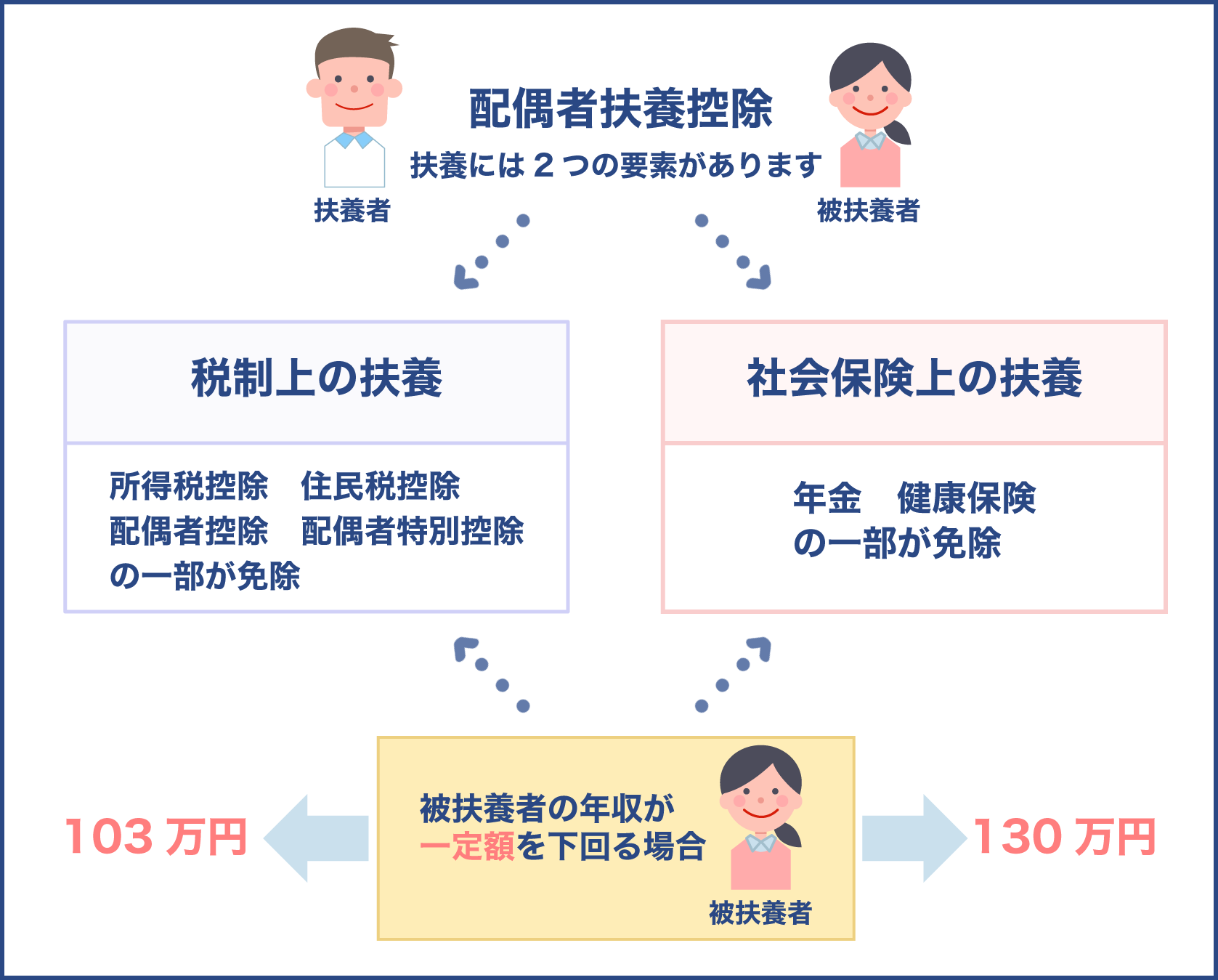

扶養には2つの要素がある

配偶者扶養控除は、税法上受けられる優遇と社会保険上の受けられる優遇という2大柱から成ります。

扶養控除を理解するために必須の基礎知識なので、これだけは忘れてはいけません。

扶養って身近な言葉ですね。そういえば私の母も長くパートで働いていますが、なぜもっとたくさん稼がないのだろうと思います。

それは、扶養範囲に入っていると税金と社会保険の支払いについて大きなメリットがあるからなのですよ。

税法上の扶養

税法上の扶養とは、被扶養者の年収が一定額を下回る場合、扶養者が支払う所得税や住民税の一部が免除されるという内容です(扶養者のことを納税者という場合もあります)。

被扶養者とは妻や子供、同居している無職の親、妻や子供に至っては一定の上限の範囲内で働いている場合も含まれます。

一方扶養者とは主たる生活費を稼ぎ税金を納めている人、日本では夫を指すことが多いです。

なお、この記事では便宜上、被扶養者(配偶者)を妻、扶養者(納税者)を夫と表記します。

扶養のキーワードでよく聞く、いわゆる103万円の壁というのはこの税法上の扶養の基準のことを指しますが、それについては後に出てくるキー数字の中で詳しく説明しましょう。

扶養に入るメリットの一つ目は税金の支払いがなくなるということですね。

そうですよ。だからもしお母さまがたくさん稼いでしまうと、その分税金を払わないといけなくなりますよ。

確かに、家族一人分の税金の支払いが必要ないならその方がいいですよね。

そうですよね。そして扶養に入るさらなるメリット、社会保険上の扶養はもっと大きいです。

社会保険上の扶養

社会保険上の扶養とは、妻の年収が一定の基準額を下回っている条件下にて、健康保険や年金保険の支払いの一部が免除されるという内容です。

税金の場合と同様に収入の上限があり、それを超えた場合は妻が自分の保険料を支払うことになります。

その基準額は130万円、それ以上の収入があると社会保険または国民健康保険に加入する義務が生じます。

なお一部のパート勤務者の場合は、働き先の企業が一定要件を満たしていれば、その会社で入っている社会保険に加入することも可能です。

ワンポイント!よく似たキーワード、配偶者特別控除とは?

配偶者扶養控除と非常によく似ていて紛らわしいキーワードが配偶者特別控除ですが、これはどのような意味なのでしょうか。

配偶者特別控除を大まかに説明すると、税法上の扶養から外れてしまった場合、一定額までは夫の課税額から控除されるという軽減税率の制度です。

名前こそは似ているもののその性質は全く異なっているので注意しましょう。

税法上の扶養範囲である103万を超えてしまうと妻の分の税金支払い義務が発生し、夫が払う税金額が高くなってしまいます。

しかし超えた分を通常の税率で課税すると急激に手取り収入が減少してしまうため、それを抑えるために支払う税額の増え方を緩やかにする、このような考え方の元で生まれたのが配偶者特別控除です。

適用されるのは妻の年収が104万~201万まで、150万円を境に、控除額は段階的に少なくなり201万でほとんどゼロになります。

また、配偶者特別控除を受けるためにはさらに、夫の年収が1000万円以下という条件も加わってきます。

社会保険料と厚生年金、私も毎月給料明細で確認しますが、けっこう馬鹿にならない金額ですよね。

分かりましたか?税金、保険、年金、これらをすべて支払うとなるとパート勤務の場合負担が大きすぎてしまいますね。

その場合はフルタイムでバリバリでないときついですね。

今でこそフルタイムのワーキングママも少なくありませんが、一昔前の家庭モデルは夫が働き、妻が家を守るのが主流でした。共働き家庭に対して専業主婦家庭は所得が少ないことから、それに配慮する形で生まれたのが扶養の考えなのです。

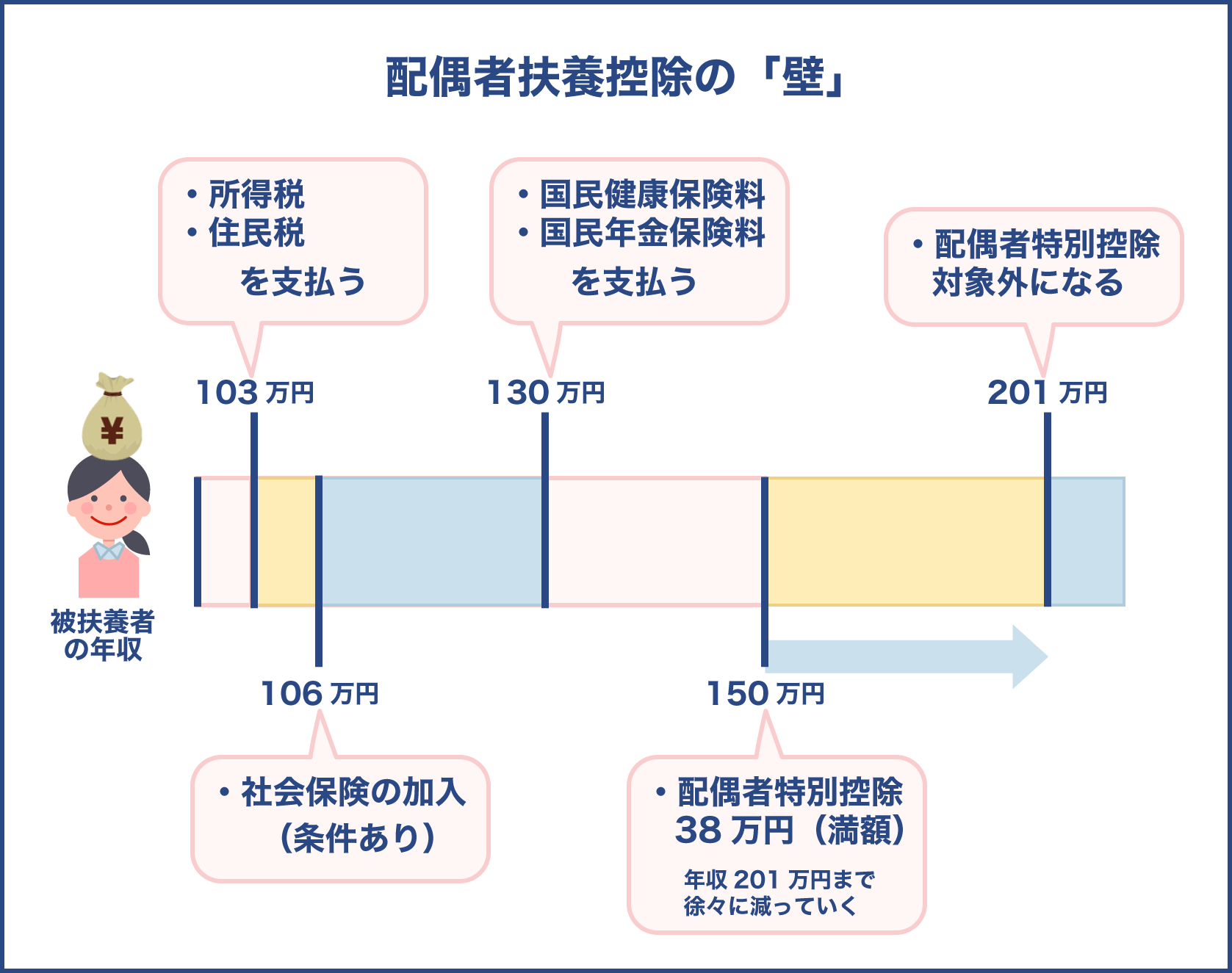

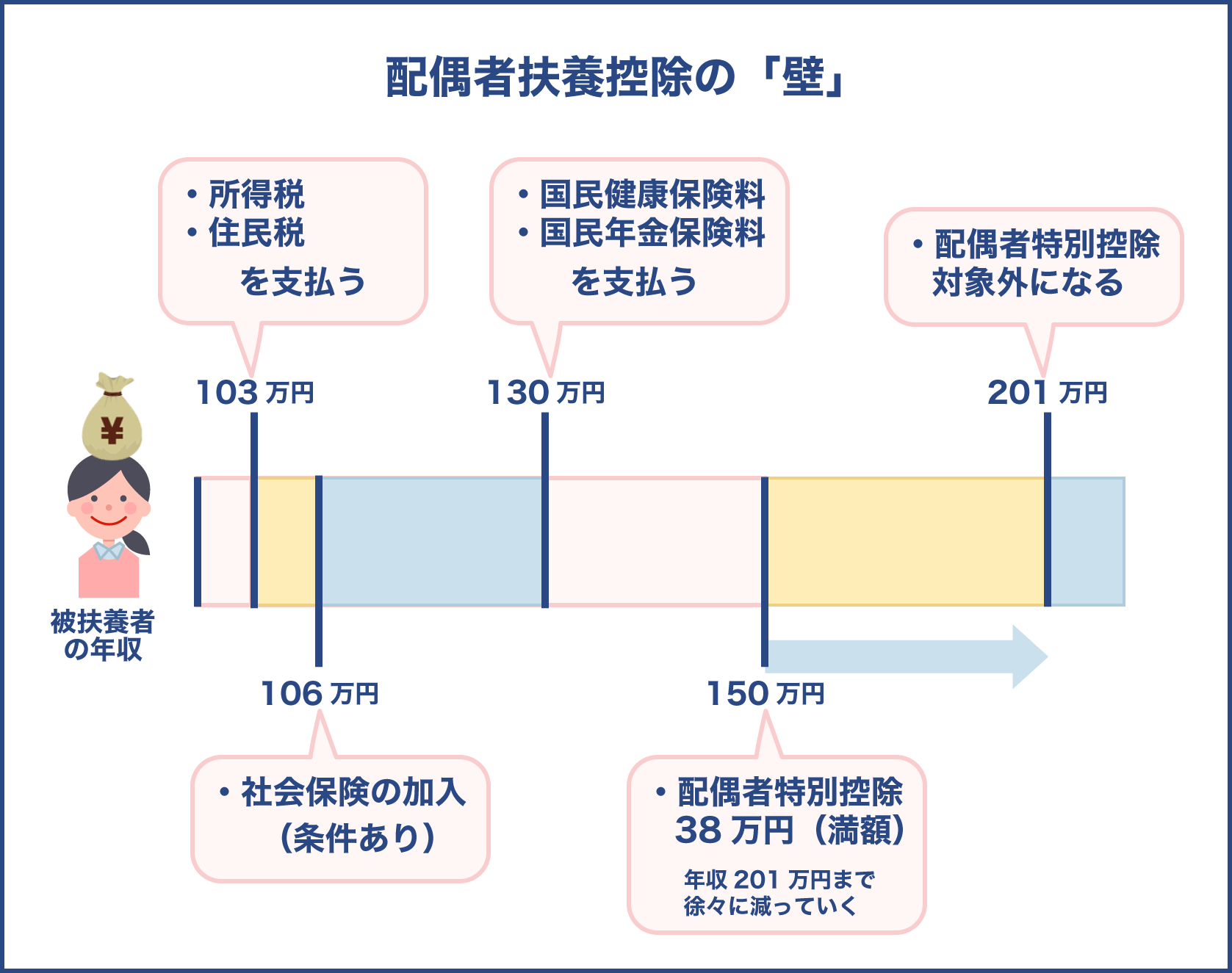

扶養にまつわる6つの壁のキー数字

配偶者の扶養制度の理解を難しくしている原因の一つが、税金面と社会保険の面で上限の基準数字が違うからです。

そのため理解するためには扶養の範囲を逸脱してしまう基準の数字を見ていくことで分かりやすくなります。

ここではそれぞれの支払いについての分岐点としてキー数字を設け、ここまで働くのはOKとする収入の目安としましょう。

具体的な数字を追っていくと、より分かりやすくなりますね。

ポイントとなるキー数字は6つ、それぞれの収入額でどんな変化が起こるのかも併せて追ってみましょう。

100万の壁は住民税支払い義務の分岐点

税法では、所得税と住民税が課されるための年収上限額がそれぞれ異なっているので注意しなければなりません。

所得税の額がいわゆる103万なのに対して、住民税は自治体によって97万~102万程度と幅がありその平均をとって100万、つまり年収100万を超えてしまうと住民税の課税対象になります。

よくある事例で、収入を103万以下に抑えているのに住民税の支払い督促があったという話、実はこの基準値を超えていたからです。

100万の根拠になっている理由は、住民税を計算する場合の課税所得額の式を見れば分かります。

課税額 = 総収入額 -(給与所得控除65万 + 基礎控除33万)

2種類の控除額を合計すると98万なので、年収が100万程度であれば控除された後の課税額がほとんどゼロになるという仕組みです。

パート主婦の場合、この点を踏まえて100万を超えない(月収80,000円以下)ように意識すれば、何も天引きされるものがなく働いた分だけもらえます。

103万とわずかしか違わなければ、この方がお得であるとも言えますね。

ただし住民税の基準は各都道府県や自治体によっても異なるので、住んでいる地域の基準については最寄りの役所で確認しましょう。

103万の壁を超えると所得税が発生

103万の壁とは、妻の所得税の支払いが発生しないための上限額です。

なぜ103万なのか、それは所得税額の計算式を見れば明らかです。

パート勤務の場合、所得は以下のように表されます。

所得 = 総収入額 -(給与所得控除65万円 + 基礎控除38万円)

この給与所得控除の65万と基礎控除の38万を足すと103万、これが103万の壁の理由です。

注意点としては、税法上の扶養ではこの所得額を少し超えただけで税金の支払いが課されます。

そうならないために妻の勤務先には稼ぎ額が超えないように、勤務日数を調整するなどの配慮を敷く企業も少なくありません。

106万の壁で社会保険加入することになる?

106万の壁とは、一部のパート勤務の人にとっては社会保険の加入必須となる基準収入で、該当する人にとっては大きなポイントとなります。

その該当者とは一定の条件を満たした企業で働いている従業員でかつ年収106万円を超えること、さらに下記の条件に全て当てはまる場合は、会社で加入している社会保険と厚生年金に入る場合があります。

- 正社員の数が501人以上

- 月の収入が88,000円以上

- 雇用期間が1年以上

- 労働時間が週20時間以上

- 学生ではないこと

100万円台が微妙な線ですね。

年間たったの数万の間で、税金を払ったり払わなくてよかったりします。しかし住民税でも自治体によっては月数千円かかるので、パート収入に占める割合は大きいですね。

年間数万しか違わないのであれば、もはや年収は100万未満に抑えておくほうが分かりやすいですね。

130万の壁を超えると保険と年金の支払い義務が

130万円を超えると税金のみならず、社会保険と年金保険の負担もさらに加わります。

この数字の時点では、税法上でも社会保険上でも扶養を外れてしまうと考えていいでしょう。

106万の壁で挙げたように、一定規模以上の企業で勤務している従業員であれば会社の保険加入という道もありますが、それに該当しない会社に勤めている場合は、国民健康保険料と国民年金保険料を支払わなければなりません。

会社で入れる社会保険はその料金が会社と折半されていますが、国保の場合はそうではないため負担が大きくなります。

そのためある程度以上の規模がある会社で働いていない場合は、この金額以上を稼ぐことはよほどの収入アップがない限りは働き損となるリスクがあり、あまりおすすめされません。

150万の壁までは配偶者特別控除で税金を抑えられる

150万円の段階で起こっていることは、税金も公的保険も支払い免除の上限は超えているものの、配偶者控除の範囲内にはまだ入っています。

そのため、夫が支払う妻の税金額が抑えられているという効果は続いています。

控除される額は配偶者の所得で異なりますが、150万円までは満額控除でその額は38万円、それを超えると控除額は段階的に少なくなり、201万円で控除なしとなります。

年収150万では、社会保険、年金の支払いが生じるので配偶者の負担は増えますが、配偶者特別控除が満額受けられることによって、夫が支払う税金増加への影響はまだ少ないです。

201万を超えるとどうなる?

配偶者の年収が201万を超えると、扶養だけでなく配偶者特別控除も対象外となります。

まさに完全に生計が独立した状態であると言えますが、世帯収入の面でいうと妻のみならず夫の税負担も増えてくるので、減収となってしまう家庭も少なくありません。

そのため妻が扶養家族に入っている家庭としては、よほどのことがない限り扶養から外れたくないというのが共通の願いです。

年収200万と聞くと、独身の私にはとても少なく感じてしまいますが、結婚するとそうでもないのですね。

日本でも共働き世帯が増えていることによって、このような配偶者扶養の優遇をなくす動きが少しずつですが来ています。

確かに、たくさん稼いでその分税金払ったほうが、税収入も増えますよね。

ただ現状では、子供のいる女性の働く環境がまだ整っているとは言えない、だから配偶者扶養を簡単には廃止できない事情もあるのですね。

ワンポイント!給与所得でないフリーランスの場合はどうなる?

ネットの普及によって、近年ではハンドメイドやネイルなどの得意分野を活かして、自分で開業して働く女性が増えています。

また保育園に入れなかったけど収入を得たい、家にいながら空いた時間に仕事をする在宅ワークのスタイルが便利なことから、子育て中の主婦の中にもこの働き方を選ぶ傾向が強まっています。

そのような働き方は個人事業主(いわゆる自営業やフリーランス)となり、パート主婦の場合とは少し異なってきます。

103万の壁についてはパート勤務の場合と同じ

フリーランスには給与所得は発生しませんが、その代わりに事業所得という考え方をします。

事業所得とは売上の総額から経費を引いた額のことを指します。

またフリーランスの税金の申請は年末調整ではなく、翌年の確定申告の時期に青色申告をするのが一般的です。

その際に特別控除額65万を事業所得から差し引いた金額を所得として考え、以下の計算式にて申告表に記入します。

事業所得 = 収入総額 - 経費総額 - 特別控除65万

この金額が38万円を超えなければ、税法上の扶養家族として認められます。

給与所得控除の代わりに特別控除を使う点は異なるものの、考え方はパートの主婦の給与所得の金額と同じです。

130万の壁で気を付けたい注意点とは

一方、健康保険の壁である130万円の場合はどうなのでしょうか。

この部分については、実は夫が加入している保険組合によって扱いが異なります。

その際にカギとなるのが以下の2点なので、必ず確認するようにしましょう

- 収入総額から経費総額を引いた金額(事業所得)

- 収入総額そのまま

一例を挙げると、全国で最も多くの企業が加入している協会けんぽ(全国健康保険協会)の場合は、売上原価を控除することが認められているので①です。

一方、700人以上の大企業が多く加入している組合けんぽでは、配偶者が個人事業主の場合は公的書類にて所得を証明する必要があり、①か②かのどちらに該当するかについて明言していません。

いずれにしても、ここでもし扶養から外れてしまうと国民健康保険と国民年金という重い負担が加わってしまうと大変なので、開業する場合は必ず確認が必要です。

ただし個人情報保護の点より夫本人からの問い合わせ以外応じない会社もあるので注意しましょう。

友達にフリーランスの子がいて、いつも自由そうでいいなあと思っていましたが、大変な部分もあるのですね。

時間を自由に使える点では確かにフリーランスは大変メリットですが、その分お金の管理については申告も自分でしなければならないなど、自己管理が大切になってきます。

自由には責任が伴うということですね。

扶養にまつわる数字まとめ

以下の通り、収入ごとによる影響をまとめたので、しっかり頭に入れましょう。

| 妻の年収 | 影響 | 金額概算 |

|---|---|---|

| 103万~ | 所得税、住民税支払い | 月額1万円~ |

| 130万~ | 公的保険支払い | 社会保険 15,000円~ 国民健康保険 32,000円~ |

| 201万~ | 配偶者特別控除がなくなる | 夫の税負担 月10,000円~ |

不動産売却による所得増で扶養への影響は?

扶養範囲内にいる妻が不動産を相続し売却した場合、利益が発生したらその金額次第では扶養の条件から外れるケースがあります。

相続不動産を売る前に知っておくべき基礎知識をしっかりと頭に入れておきましょう。

相続不動産を売却したら、確かに一時的に収入が発生しますよね。

そうですね、まずは不動産売却の譲渡所得の計算方法を学び、それから税金と公的保険の2つの面での影響について考えていきましょう。

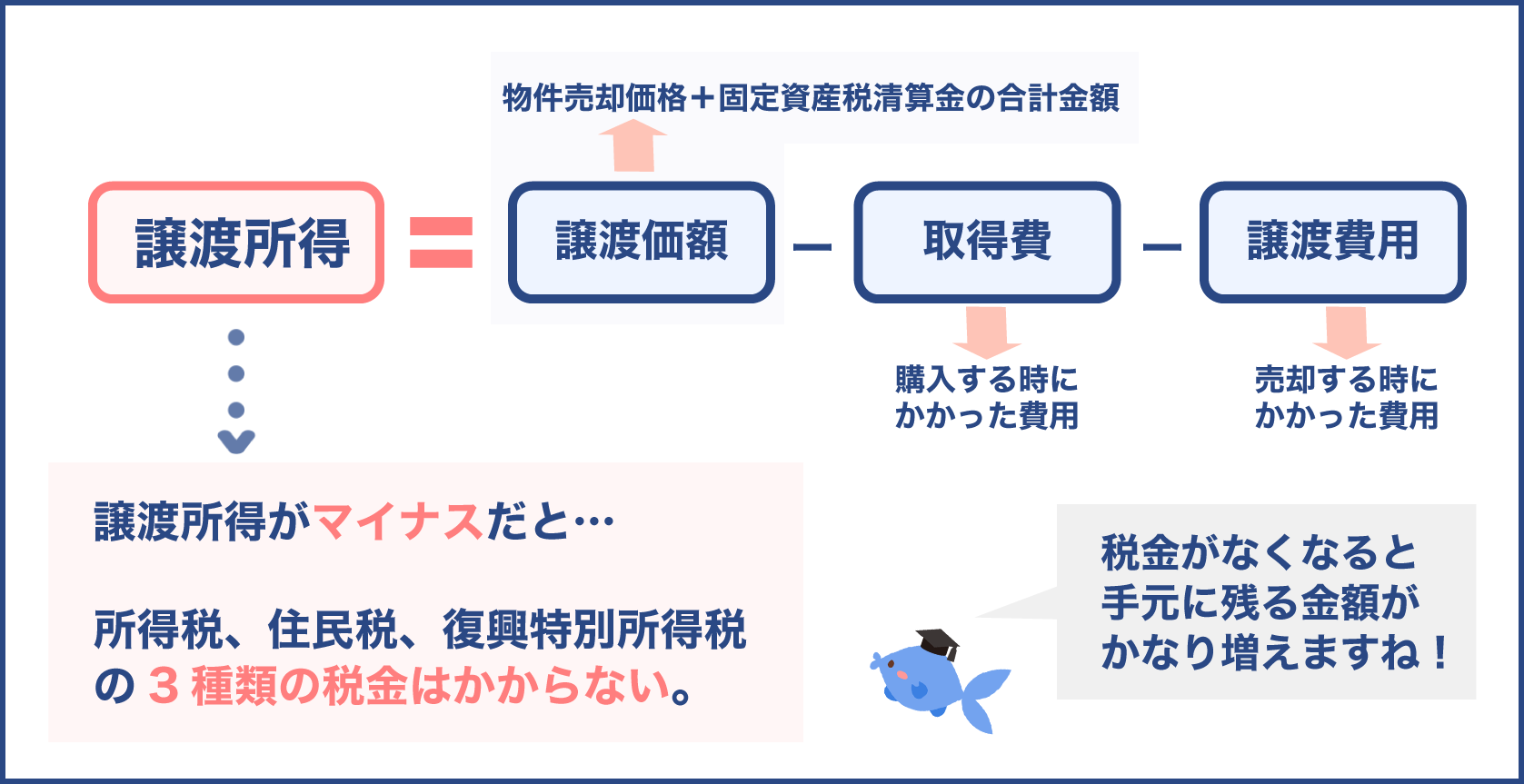

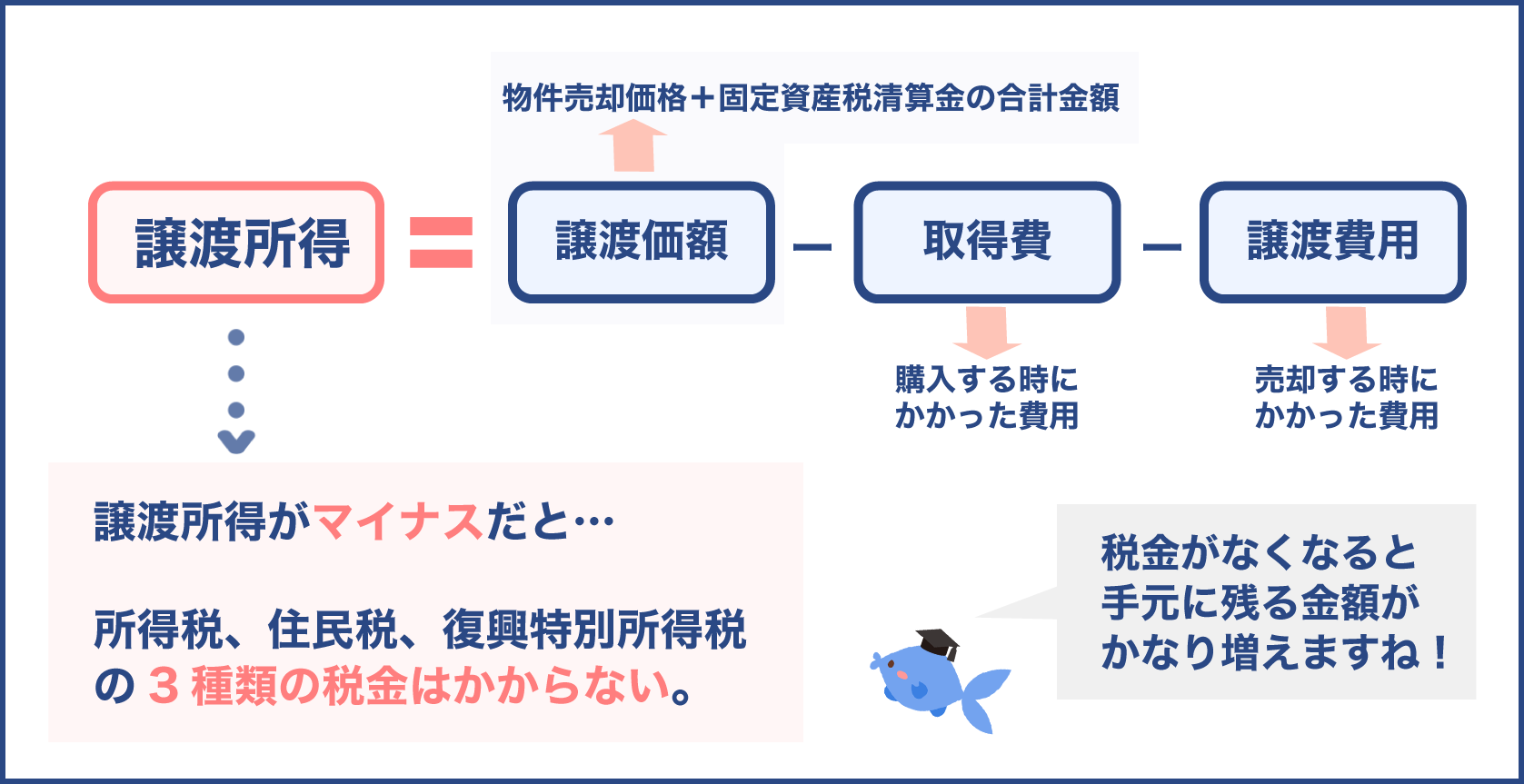

不動産の譲渡所得の計算方法

不動産を売った時、その金額によって利益が出たり損失が発生したりします。

これを譲渡所得といい、以下の計算式によって算出されます。

譲渡所得 = 譲渡収入 -(取得費 + 売却費用)

用語を解説すると譲渡収入とは売却額のこと、取得費とは家を買った時の費用、売却費用とは家を売った時の費用です。

この譲渡所得がゼロより多ければ譲渡益(利益発生)、少なければ譲渡損(損失発生)となります。

出典:国税庁 No.1440 譲渡所得(土地や建物を譲渡したとき)

要するに、売れた金額から家に対して払った費用総額を引くということですね。

そうですね。この考え方は一般の商品に対しても同じ、販売価格から仕入れ値を引いた分が利益、または損失、になるということと同じです。

税金はどうなる?

配偶者に38万以上(令和2年申請分からは48万円)の所得があると、税法上の扶養は抜け出してしまい、各種の税金が課されます。

ではもし扶養を離れた場合には、実際の負担増はどの程度なのでしょうか。

税負担はどのくらい増える?

扶養を外れると妻は自分の分の税金を支払うことになります。

38万を超えると妻も所得税と住民税を支払います。

所得税については累進課税制度といって、いわゆる所得額に応じて税率が上がっていく方式です。

一方住民税は所得に応じて課税される所得割と、所得に関係ない均等割の2種類の課税方式がありますが、住んでいる自治体で異なるため幅が広いです。

妻本人の税負担について、おおまかには月に1万円程度かそれ以上の出費が出ると見積もって良いでしょう。

一方夫側の負担については、所得が201万円までであれば配偶者特別控除はまだ使えるため、夫が払う税金の増加は抑えられます。

その増え方は150万を超えて201万までは段階的に控除額が減っていきます。

それを考慮すると配偶者控除が使えなくなった場合に夫の支払う税額は、年間で5万~11万円、最大では月に1万円以上の負担とも見積もられます。

公的保険はどうなる?

所得が130万円を超えると公的保険への加入も必須になってきます。

その場合は、加入する保険によって月の負担額が変わります。

負担はどのくらい増える?

負担額の増加度合いを、社会保険と国民健康保険で比べてみましょう。

社会保険の場合

106万を超えて働く場合、一定の規模以上の会社で雇用されている場合は会社が加入している健康保険に入る選択肢があります。

上記の条件を満たした企業で働いている場合の負担額目安は以下の通り

(月収88,000円、東京都の場合。自治体によって異なります)

①社会保険料月額(介護保険料含む)5,130円

②厚生年金保険料月額8,052円

①+②で月におよそ13,182円程度の負担増になります。

国民健康保険の場合

上記の条件を満たせない中小企業やフリーランスで働く場合は、収入が130万円を超えたら国の公的保険である国民健康保険と国民年金を支払うことになります。

その月額は2020年7月現在で、国民健康保険が約16,000円(自治体によって差がある)、国民年金保険が16,540円です。

両方を合わせると月額約32,000円と、給与額に対して実に2割以上を占める重い負担となります。

扶養から外れないためのとっておきの裏技とは?

扶養から外れるとこれまで受けられていた税金や公的基金の恩恵が受けられなくなるのでそのまま維持したい、そんな人のために役立つ、とっておきの方法について紹介しましょう。

先生、最もシンプルな方法って、売却益を38万以内に収めることではありませんか?

もちろん対策としてはできないこともありません。しかしこの方法では不動産会社としても儲からないので現実的ではないですね。

え?そんな、黙って見ているしかないのですか?

実はそれを避けるためにできる方法が一つあります。そのヒントは名義です。

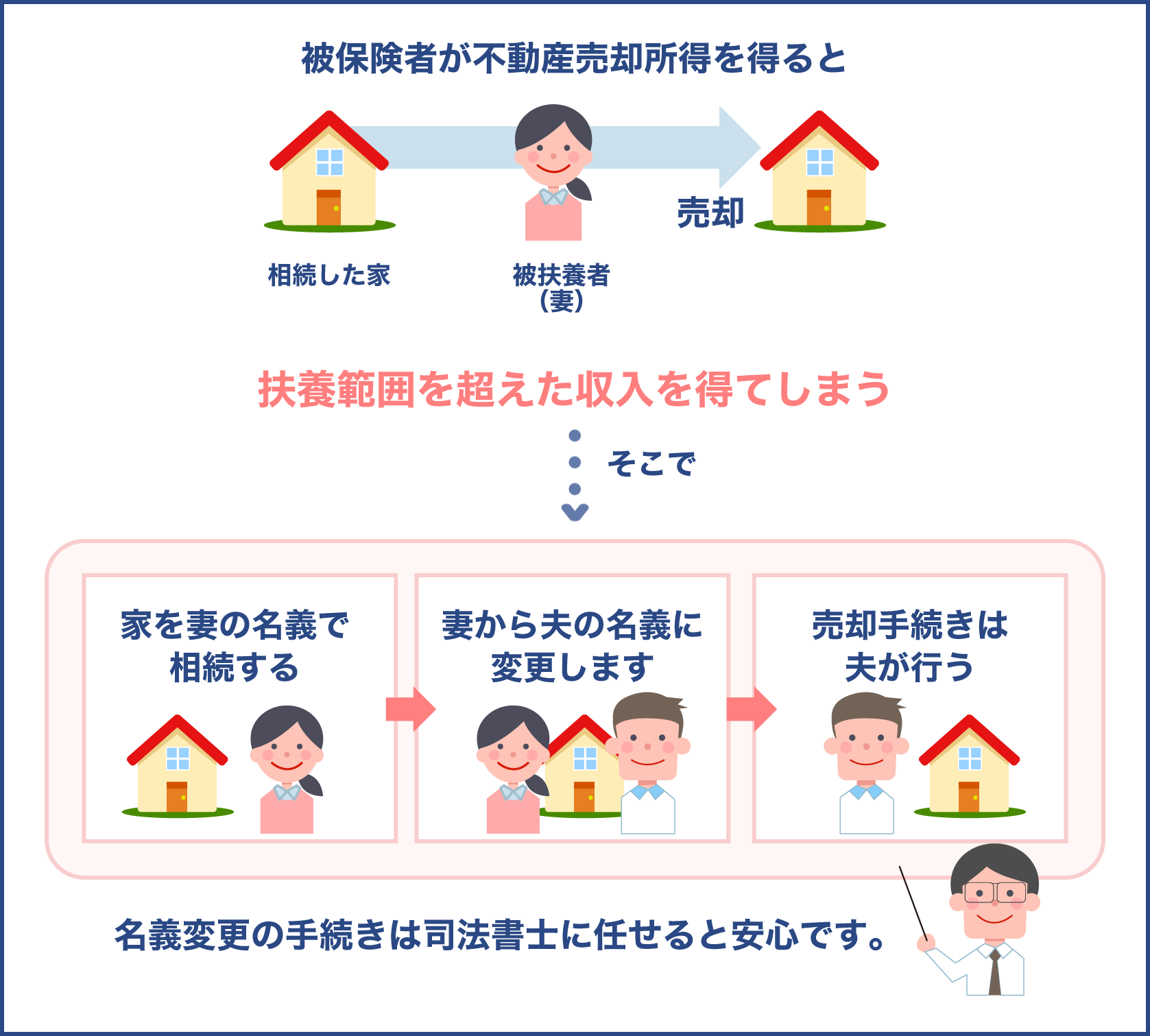

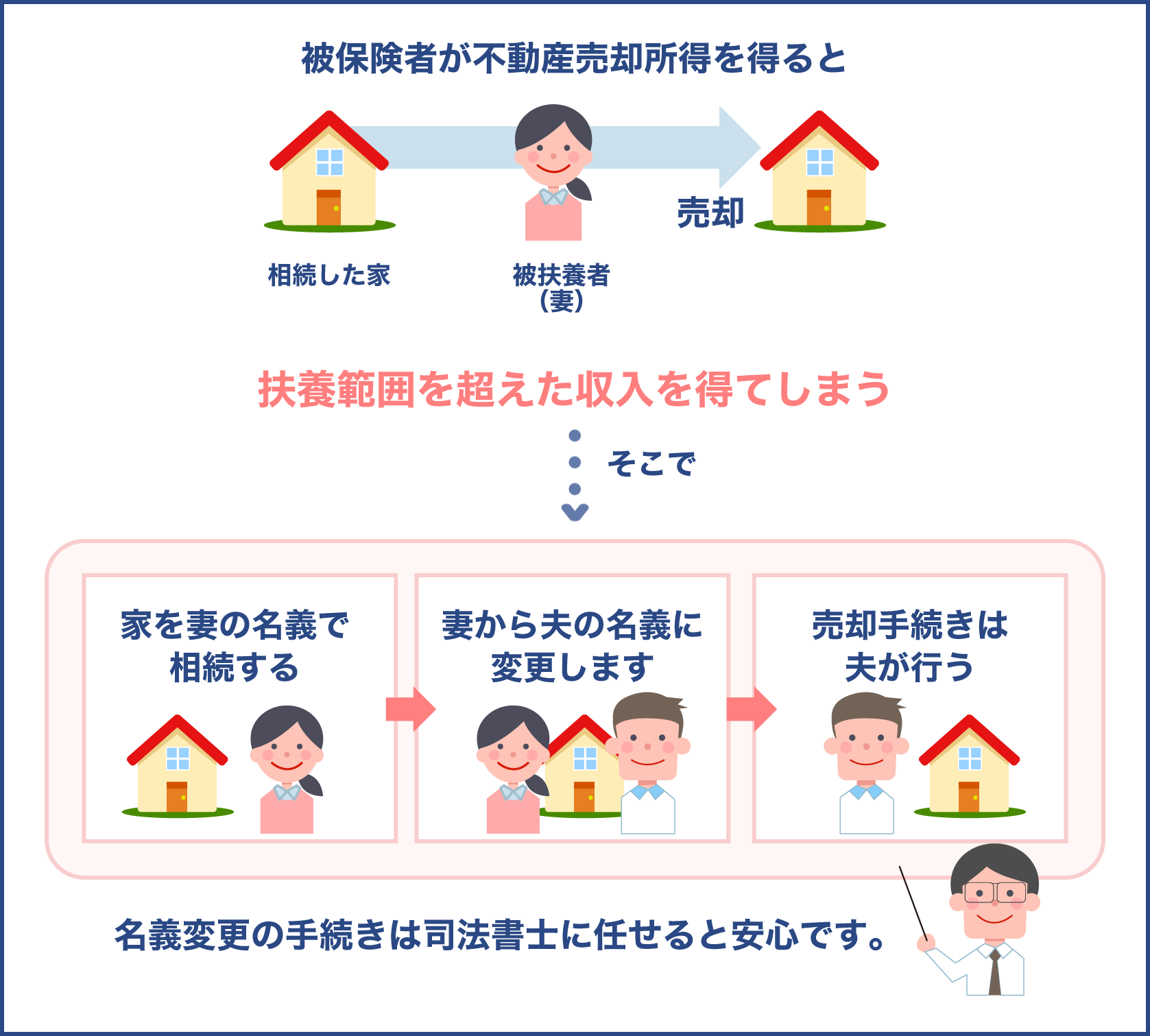

名義を夫に変更してしまう

配偶者が不動産売却所得を得ると困るのは、扶養範囲を超えた収入を得てしまうから問題なのです。

しかしこの不動産を夫の名義にしてしまえば、夫の所得が増えるだけなので問題解決として期待できます。

なるほど、扶養を受けている人の所得が増えなければいいのですよね。

考え方としては合っています。具体的にはどのような手続きを踏むかについて説明していきましょう。

相続不動産の名義変更手順

- まず不動産をいったん妻が相続し、妻の名義とします

- 相続による名義変更が完了したら、夫の名義にします

- 名義が無事に変更された後、夫が全ての売却手続きを行います

ワンポイント!年収1000万を超えないように!

売却額次第では夫の年収が1000万を超えてしまう場合がありますが、そうなると配偶者特別控除が使えなくなるので注意しましょう。

不動産の名義変更はプロに任せるべき?

不動産の名義変更そのものは、自分で行うことは可能です。

しかしそのためにはたくさんの書類を集めたり、また平日の日中に法務局に出向くなど意外と多くの手間が発生します。

さらに素人が知識もなく手出しをしてしまうと様々な不備が生じ、二度手間三度手間になることも珍しくありません。

その場合に頼りになるのが司法書士、仕事や子育てで忙しい現役世代は専門家に外注した方が効率的です。

司法書士に依頼した場合は報酬を支払いますが、その費用相場は10万円程度とされています。

費用の面では、自分たちで行えば書類発行費用の数千円程度ですみますが、人生でめったにない不動産名義変更のために、多くの時間と労力を費やすのも少し勿体ないですね。

専門家に任せたほうがスムーズそうですね。

書類を集めるのにも一苦労なのに、さらに平日に時間を作るのは現役世代には難しいですね。

さらにシンプルな方法は、相続不動産を夫名義で購入してもらうこと

被相続人が生きていてかつ話し合いで合意できる見込みがあるなら、相続不動産を直接夫に売却することも可能です。

そうすれば面倒な名義変更の手続きもなく、よりスムーズに行く方法だとも言えます。

ただしその場合は入念な話し合いが必要、生前に決定できれば理想ですが、妻側の被相続人が亡くなっている場合には適用できません。

万策尽きて扶養を外れざるを得ない場合は?

名義について夫の理解が得られない場合は、残念ながら一度は扶養を抜けてしまう選択肢を取らざるを得ません。

しかし扶養を外れると言ってもその期間は1年間だけ、翌年にまた収入の条件を満たしていれば再度手続きをすることで再び扶養控除を受けられます。

扶養を外れるのは、期間限定なのですね!

配偶者がその後継続してよほど収入がない場合は、一時的にもこの方法を取ることが現実的です。

扶養を外れてもペイできる?

不動産譲渡所得が多すぎて扶養をいったん外れる場合、その間に支払う税金などの出費をペイできる以上の十分な利益を得れば損失は防げます。

ただしその前に、扶養を外れたことによる負担の年間総額を一度見積もってみましょう。

計算式は以下のものを使います。

売却益(譲渡所得)-(税金総額 + 公的保険総額 + 配偶者特別控除を抜けた分の負担増分)

税金と公的保険の年間総額を上回ればいいのですね。

その通りです、では実際に計算してみましょう。

扶養を外れてしまった場合の年間負担額シミュレーション

以下、扶養を外れて最も負担が多くなった時のことを想定してシミュレーションしてみましょう。

- 相続不動産を売却し、利益(譲渡所得)が250万と仮定

- 税金は上記の所得にて概算

- 公的保険は国民健康保険と国民年金に加入し、それぞれの月額を16,000円と想定

- 配偶者特別控除は適用しない

①売却益250万円

②所得税の年間総額152,500円

(195万円超~330万円の税率10%、控除額97,500円にて計算)

③国民健康保険料の年間総額16,000×12=192,000円

④国民年金保険料の年間総額16,000×12=192,000円

⑤夫が支払う税金の増額分(最大値として)約11万円

① -(② + ③ + ④ + ⑤)

250 -(15.25 + 19.2 + 19.2 + 11)= 185.35万円

(なお、住民税については自治体による差が大きいため、便宜上ここでは考慮しないが、おおむね年間で10万弱くらいまでが多いと仮定できる)

このように、配偶者に関する3つの優遇措置は使えなくなりますが、それを差し引いても十分な利益を確保できるチャンスがあります。

売却益250万で、いろいろ差し引きしても180万なら悪くないですね。

念のため、扶養に関する3つのキー数字でも想定してみました。

扶養のキー数字を売却益とした場合のシミュレーション

上記の売却益250万の例で使用した数式を使い、税法上、社会保険上、配偶者特別控除での壁となっている売却額を出したと仮定して損益を計算してみました。

| 譲渡所得 | 金額 | 見込まれる損益 | 損益 |

|---|---|---|---|

| 104万以上 | 税法の基準額103万円の壁を超えた場合 | 49.4万円~ | 〇 |

| 131万以上 | 社会保険の基準額130万円の壁を超えた場合 | 75.0万円~ | 〇 |

| 202万以上 | 配偶者控除が適用できなくなる201万の壁を超えた場合 | 142万円~ | 〇 |

扶養を外れたとしても、金銭的にマイナスになるわけではないですね。

住民税を考慮したとしても、いずれの金額でも利益は確保できます。

もし私が妻と仮定したら、早く片付けられる方法を取りますね。しかも売却額が多いほど得しそうだし。

そう考えるとシンプルに手続きしたい場合は、扶養を一度抜けた方がかえって簡単かもしれませんよ。

まとめ

扶養家族である配偶者が相続不動産を売ると、その利益の額の大きさによっては扶養範囲から外れる可能性があります。

その基準所得は38万円(令和2年申請分から48万円)、これ以上の売却額になる場合は対策を講じましょう。

扶養維持のために最適な回避方法は夫の名義に贈与すること、この場合にも贈与税などがかかりますがその金額と扶養を抜けることのデメリットを比べ、より良い方法を選択します。

ただし万が一扶養を外れてしまっても、その翌年にまた年収103万以下になれば申請できます。

最小の出費と手続きでできる方法で、扶養を保ったまま賢い相続不動産売却を行いましょう。