普段、不動産の売買価格などは暮らしの中でよく目にしたり聞いたりする情報ですが、不動産の「時価」について詳しく調べようとすることはほとんどないでしょう。

しかし、ある日を堺に突然持ち家を売らなければならなくなったり、相続などで親族から不動産を譲り受ける機会があって相続税や納税の計算が必要になってきた!というケースも珍しいことではありません。

今回は主に、そういった「相続」に関しての税金面で活用できる、役に立つ情報や土地評価額などについて掘り下げて解説していきます。

普段馴染みのない用語や概念が多く出てきますが、最後まで読めば概要がわかるようになるので一緒に勉強しながら見ていきましょう。

勉強になります!

目次

不動産の時価は一般的に目にする売買価格とどう違う?

土地の時価を知るには、単純に「ここの土地代はいくら?」という疑問から不動産業者へ問い合わせをすればいいのかな?と考えがちですが、実際の不動産時価は「毎年変動する土地評価額」に基づいて算出されています。

単に売買「だけ」の目的で時価を知るためのものではなく、実は相続税など「税金の計算方法」にも大きく影響してくる項目なので、これを詳しく知っているかどうかで、毎年相当額の節税対策にも関わってくるのです。

合計で5種類もの土地評価額がある

ふつう、私達の生活の上で「価格」の基準となるのが、需要と供給の関係に基づいた市場原理によって「時価」が決められていきます。

例えばオークションなど、欲しい人が「どのくらい欲しいか」「どのくらい欲しい人が多いか」などを基準としてその量やエネルギーが高ければ高いほど、価格は上昇していくというシンプルな原理です。

しかし土地や不動産の場合は「生産品」ではありません。また「全く同じ規格」で作られるものでもありません。

さらに、売買の際には前述の「需要と供給」に加え、贈与税、相続税、固定資産税や譲渡所得税など様々な税金に対しての時価基準も必要になってきます。

しかも、これらを管轄する「行政」もまた複数期間に渡っており、国土交通省や都道府県、国税庁、市町村とそれぞれの行政期間ごとに取り入れている計算式などの根拠も異なっています。

こういった「複数多岐にわたる利害関係や評価する立場」の視点からも、複数の土地評価者に対しての基準を満たす意味で設けられているものです。

不動産の場合はこのように、一般の売買取引とは違い「一物五価」と呼ばれる特別な評価制度に基づいて時価が決められているのです。

その5種類の時価をまとめると、公示地価・基準地価・固定資産税評価額・相続税評価額・実勢価格の5点です。

公示地価(地価公示価格)

こちらは最もメジャーな公表価格で、管轄する行政は国交省(国土交通省)となります。

春になるとニュースで「○○地域の地価が前年度より+○%上昇しています」などと報じられるもので、都市計画区域内で不動産鑑定士と呼ばれる資格者が毎年度の1月1日時点を基準に調査した結果決められる時価です。

全国で3万所弱のエリアをもとに基準値が設定されており、非常に大まかですがだいたいの地価目安として幅広く取り入れられているもので、他の地価もこの価格を参考にしています。

公示地価

| 管轄行政 | 国土交通省 |

| 発表の時期 | 毎年度1月1日調査・当年度3月に公表 |

| 調査内容 | 公正価格発表のために指定された不動産鑑定士が調査 |

基準地価(基準値標準価格)

前述の公示地価とほとんど似たような地価基準ですが、こちらは都道府県が管轄となっているもので、調査時期も公示地価とは半年ずれて、毎年7月に調査が行われます。

調査内容がほぼ同等なら、公示地価をそのまま取り入れればいいのでは?と考えがちですが国交省の調査よりも商業地域や工業地域など、市街地ではないエリアでも、より広範囲で緻密に調査されることから地域特性に富んだ地価が公表されるという特徴があります。

基準地価

| 管轄行政 | 各都道府県 |

| 発表の時期 | 毎年度7月1日に調査し当年度秋ごろを目処に公表 |

| 調査内容 | 公示地価よりも広範囲かつ市街地以外の主要地価も調査 |

固定資産税評価

これまでの時価調査とは変わって、固定資産税評価は「各市町村」が担当管轄となって行われる調査です。

調査時期は公示価格と同じ1月1日時点ですが、こちらは毎年ではなく3年毎に調査が行われます。

市町村自治体の担当者が管轄の不動産物件1件1件について詳しく調査するもので、一般的に公示価格よりも7割ほどの評価額となります。

固定資産税評価額

| 管轄行政 | 各市町村の担当者 |

| 発表の時期 | 3年おきに1月1日時点価格を調査し3月ごろを目処に公表 |

| 調査内容 | 自治体の固定資産税額の算定に使用するため |

| 評価額算定の特徴 | 公示価格のおよそ7割程度の時価となる |

相続税評価

この評価額についての管轄は「国税庁」となります。目的は表題のとおりで、不動産の相続税や贈与税の算出基準となる地価を割り出すために調査されるものです。

この土地評価額の管轄は国税庁となることから、相続税評価額は少し特殊な計算方法によって算出されています。

詳しくは割愛しますが、路線価方式、及び倍率方式という道路の価値(路線価)を基準に、自治体の固定資産税評価額とも連携して様々な方式で土地評価額を算出しているものです。

評価額は公示価格のおよそ8割程度に設定されます。

相続税評価額

| 管轄行政 | 国税庁(税務署) |

| 発表の時期 | 1月1日時点の価格をもとに7月ごろを目処に公表 |

| 調査内容 | 相続税額の算定に使用するため |

| 評価額算定の特徴 | 公示価格のおよそ8割程度の時価となる |

実勢時価(実勢価格)

私達の暮らしに最も馴染みがあるのがこの実勢価格です。主には過去取引の実績をもとに、地域性や利便性などの立地条件から、需要の高さや相場などの状況をもとに需要と供給の関係性で取引価格が決まっていくイメージのものです。

例えば去年まで何もなかった辺鄙な郊外地に、開発で駅やターミナル、商業やコミュニティ施設が建設され人が集まるようになると、急に周辺の不動産価格は上昇していきますし、逆に施設閉鎖やデベロッパー撤退などでシャッター街になってしまったエリアなどは取引価格も急落するでしょう。

このように周辺施設やインフラなどの影響を早く・強く受けやすいため、公共期間の算出する公示価格とかけ離れるケースも珍しいことではありません。あくまでも「相場観」としての目安と受け止めたほうが良いでしょう。

時価ってそもそもどんな時に必要なのかなというようなことに的を絞りまして説明していこうかなと思います。みなさんどうですかね。不動産の価格ですよね。

時価って言われたら価格なんですけども大体の時価について知りたいよっていう時にはおそらく自分自身の持ってる不動産を売りたいですとかこれから買いたい後はやはり一番多くが相続ですよね。相続でもらいました不動産を持ってるけれども不動産の価値っていくらぐらいなのということでよく私どものところにも多く相談に来られる方がいます。

その不動産の価格、いわゆる時価なんですけれどもどういったことでみなさんも自分自身で調べられるのかっていうことでして不動産の価格についてなんですけれども皆さんが調べるものとしてまず最初に地価公示と言われているものがあります。二つ目に基準地価と言われてるもので地価調査って言われ方もします。

あとはお家を持ってる方全員が掛かってくる固定資産税と言われているもの。あとは相続の時に相続税を納める際の基準となる相続税評価っていうことで相続税路線価と言われているもの。これは国とか市区町村が出している価格とあともう一つですね。実際に取引されている価格っていうことで実勢価格と言われているものがあります

自己で所有する不動産評価額を調べる方法とは?

これまでに解説してきた計5つの時価(土地評価額)ですが、それぞれの評価額を調べるにはどうしたら良いでしょうか。また、無料で調べられるのか有料なのかも気になるところです。

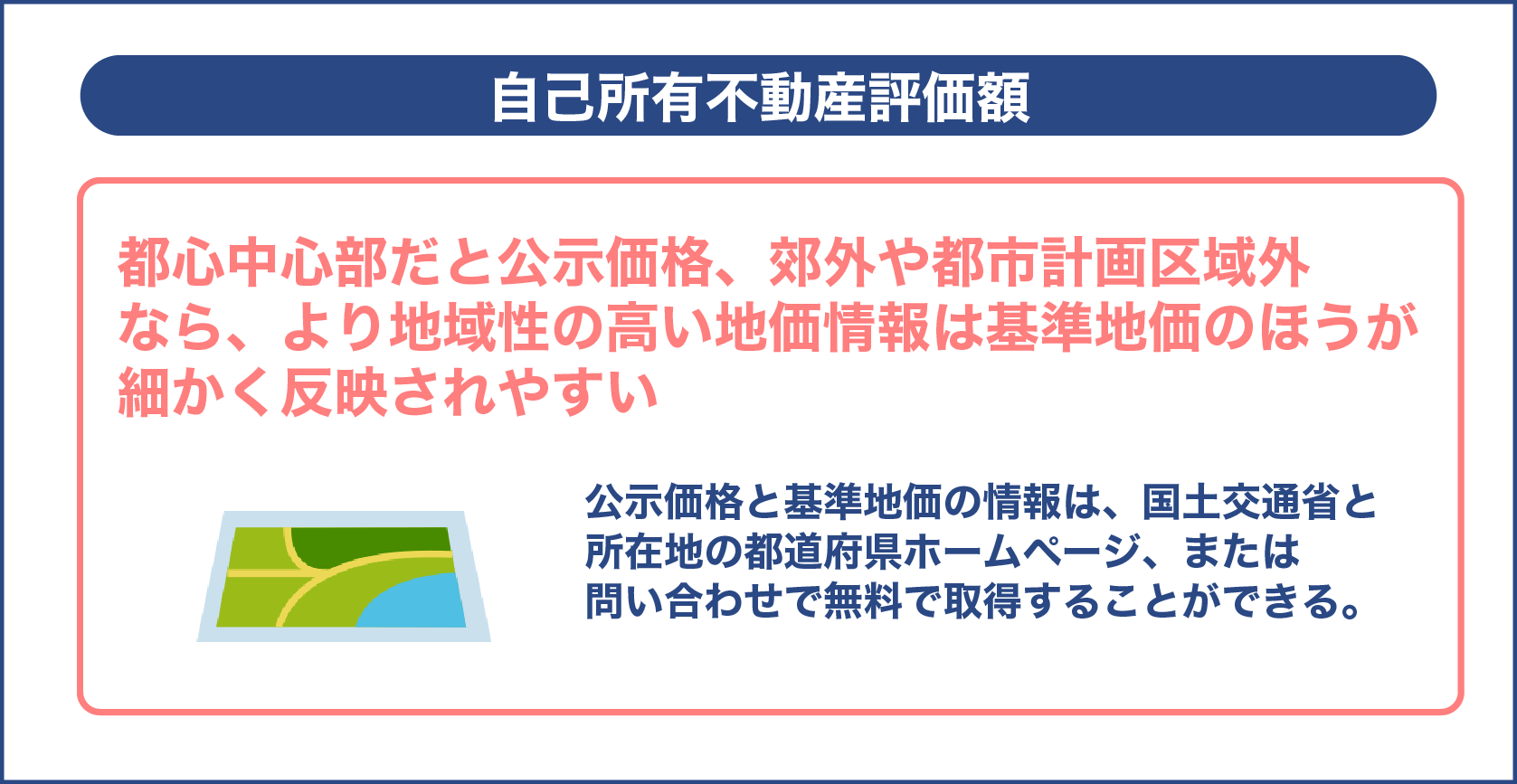

国交省の公示価格と都道府県の基準地価は、ほとんど同じような価格帯で推移しますが、都心中心部だと公示価格、郊外や都市計画区域外なら、より地域性の高い地価情報は基準地価のほうが細かく反映されやすいです。

また調査時期は両者で約半年ほどずれ込みますので、最近の情報を獲得する際には両方の情報を見比べて価格のズレがどのくらいあるのかを把握するのが良いでしょう。

公示価格と基準地価の情報は、国土交通省と所在地の都道府県ホームページ、または問い合わせで無料で取得することができます。

税務に関する地価評価額は2~3割低い

公示価格から比較すると、基準値標準価格はほとんど差がないはずですが、相続税評価額と固定資産税評価額とは実際の公示価格より低く評価されます。

納税が関係しているのと、所轄行政の性質が違うことからこのようになっっていますが、算定方法に必要な実務上の調整のため価格が違って設定されているのかも知れません。

時価の具体的な調べ方はどうすれば良い?

公表されている時価は管轄行政によってまちまちですが、まずはそれぞれの「違い」をしっかり覚えておきましょう。

分かりました!

税務に関わらない「価格調査」という意味での調査なら、ほとんどの場合が公示価格と基準値標準価格で目安がわかります。都心部の大まかな時価を知りたいのなら国交省、地域での郊外の時価を知りたいのなら都道府県で問い合わせをすれば良いでしょう。

固定資産税評価の調査は、誰でもはできない

この2つの時価は、それぞれの管轄省庁でのホームページで確認することができますが、ただし固定資産税評価を調査したい場合は事前に申請が必要になってきます。

公開していないわけではないのですが、個人資産の評価に関わる情報のため、情報を取り寄せるための理由と資格が必要になるのです。

直接の利害関係者か、所有者本人または肉親などでなければならず、固定資産税台帳の閲覧や評価証明書などを取得したければ、納税義務者の証明、相続人や借地人などで必要な理由を添えて、申請を行わなければなりません。

また、各土地評価額を知りたい「理由」も明確にしておくと効率的に情報を入手することが可能になります。

実際の不動産売買代金の相場を知りたい場合

この場合は民間レベルで、実際にいくらで売買されているのかの「実勢価格」を調べればOKということになります。

となれば不動産業者に問い合わせするか、または国土交通省の運営するホームページにアクセスしてインターネットで実勢価格を調べることも可能です。

ただし、誤解しないようにしておきたいのが、この実勢価格では過去の実績をもとに記録されたデータベースに過ぎないため、今現在での実際の取引価格からは誤差や乖離がある可能性には注意しておきましょう。

参考元:国土交通省 土地総合情報システム

公示と標準時価の公表タイミングは半年違う

国交省の公示時価と都道府県の標準時価の公表は、先述の通りそれぞれ半年ほどずれています。

これは1年間という時間の経過で相場(経済状況)が急速に変動する可能性を加味したもので、周辺施設や経済事情などにより、公共評価額と実際の取引価格(実勢価格)とで大きなズレを生じさせるおそれがあることに対応させるという意味合いもあります。

公示も標準時価も、一度公表されれば一年間は変わらない情報となるため、この情報をうまく活用するためには年度の前半(3~8月まで)は公示価格、年度の後半(9~2月まで)は標準時価を参照にすると、実勢価格との差が少なくなるため効率的に活用できます。

時価を調査する際の問い合わせ先

| 種別 | 管轄 | 問い合わせ方法 |

| 公示時価 | 国土交通省・都道府県 | ホームページに掲載 |

| 標準時価 | 国土交通省・都道府県 | ホームページに掲載 |

| 相続税評価額 | 国税庁(路線価格時価または評価倍率) | 最寄りの税務署 |

| 固定資産税評価 | 市町村役場 | 固定資産税課(調査には申請が必要) |

| 実勢価格 | 国土交通省・民間 | 土地総合情報システムで検索または不動産最寄りの不動産業者 |

固定資産税評価については個別の宅地や個人の所有土地に関しての情報のため申請者の証明や理由が必要です

相続税路線価と言われてるものがあるんですけどもこちらですね。相続の際の大元となる価格になってます。相続が発生すると不動産いわゆる土地になるんですけれども土地の価額は相続税路線価によって決められている。次に固定資産税ですね。

固定資産税と言われてるものは1月いっぴ現在の家屋を持ってる所有者に対して課される税金ですね。こちらも私ども不動産鑑定士は1月いっぴ現在の価格を評価しております。こちらの評価帯は3年に1回私どもが市区町村に頼まれまして評価している。

この価格なんですけれども例えば公示価格と地価調査って言われてるのはいわゆる実勢価格ですね。その辺の周辺の相場とニアリーイコールぐらいの価格帯と言われております。それに対しまして相続税路線価と言われるものはこの公示価格とかに対しまして8割(×0.8)の価格と言われております。固定資産税評価額はまた×0.7ですね。

70%と程度の価格と呼ばれております。なんで公示価格・基準価格を見ていただいても「周辺の相場と家の近く全然かけ離れてる。全然相場違うよ」ということも地域によっては多くありますけれども大体の地域においてはニアリーイコールぐらいの価格帯になるように不動産鑑定士が評価しているっていう位置付けになっております

相続税評価額は算定方法が他とは異なる

国税庁が管轄する「相続税評価額」については、それ以外の公表される地価算定方法とはかなり異なり、独自の計算によって時価が決まっています。

純粋に「値段を調べたい」という目的とは違い、税法に基づいての税額の算定方法基準となるためそのように定められています。

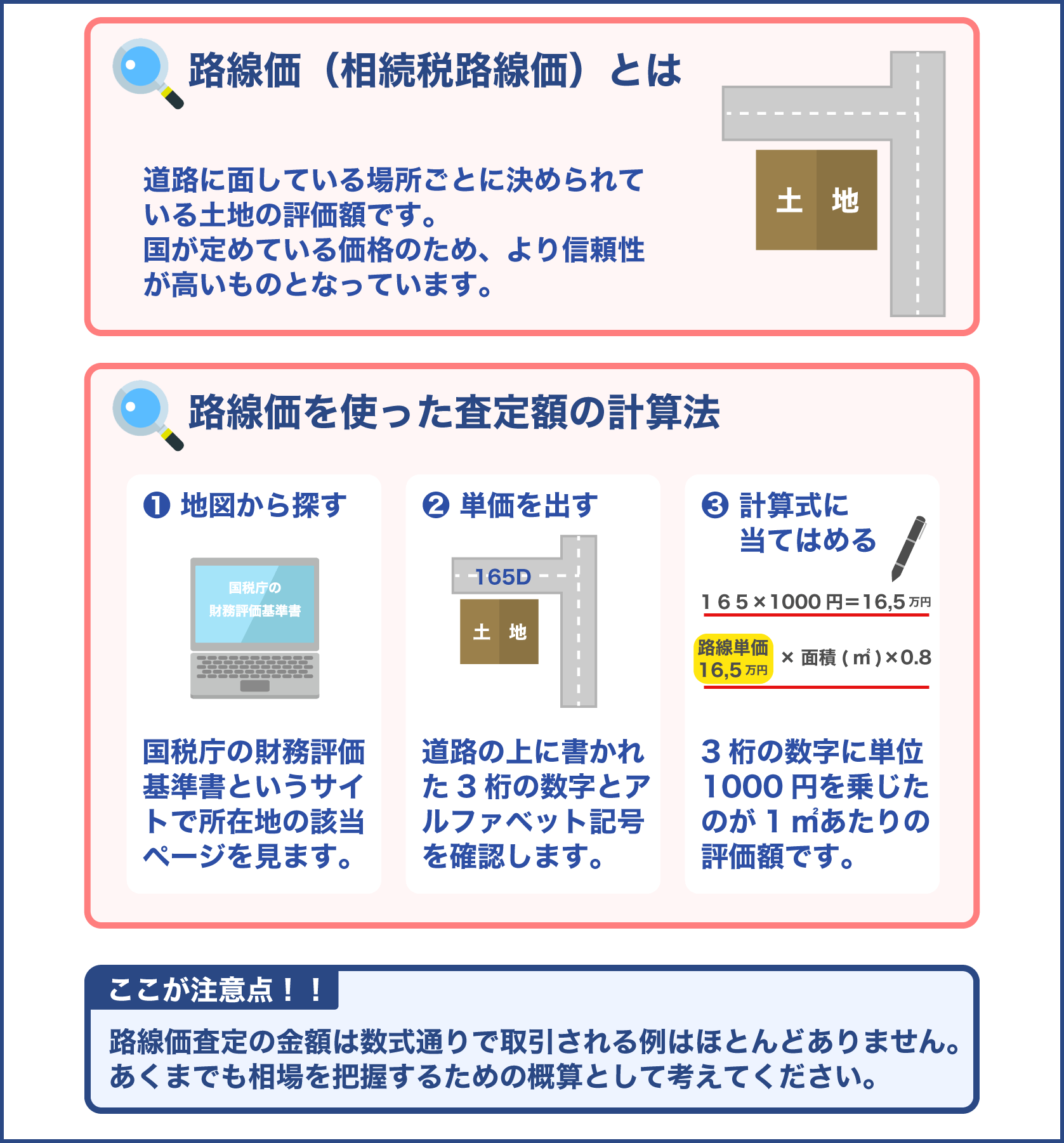

評価の算定方法として、ひとくくりに「路線価」と「倍率方式」とで2種類に区別されており、都心の経済中心部や郊外などの経済主要地域になっているかどうか等で判断される仕組みです。

路線価は一定条件のエリアで設定されている

例えば国道バイバス沿いや、市街中心部などで交通量が多く経済発展している地域だと、ほとんどの場合、その「路線(道路)」の価値が定められています。

このため、路線価のある地域はその路線価そのものが時価の基準として採用されています。

しかし、市街地からは奥まったエリアや、商店などがなくバスも通らないようなエリアの場合だと路線価は公示されてないため、そのままでは基準時価が判断できません。そこで市町村によって調査されている、固定資産税評価に基づいた算出方法を定めているのです。

路線価式で相続税評価額を算出する方法

これは、対象の土地がある住所の路線価と、その土地の面積がわかれば計算できます。判明してるのなら、計算式がありますので、すぐに算出可能です。

路線価に、土地の状況で増減される加算率をかけて、その単価に面積をかければ評価額となります。

実例を上げてみます。路線価10万円の住所に300㎡の土地があるとして、そこの加算率が0.9だということが分かりました。

この場合、10万円×0.9×300=27,000,000円で、2千7百万円が相続税評価額ということになります。

国税庁のホームページに、算出方法の根拠となる路線価や加減率などが詳しく掲載されていますので知りたい方はこちらを参照にされると良いでしょう。

参考元:国税庁 路線価図・評価倍率表

倍率方式で相続税評価額を算出する方法

倍率方式の算出方法は、単純な計算式ではなく固定資産税評価をもとに計算されていますが、実勢価格のおよそ6~7割程度の評価額に対して、予め定められた「評価倍率」をかけて算出する方式をとっています。

前述の国税庁ホームページから評価倍率を抽出して計算する必要があります。

大まかには、固定資産評価に指定された評価倍率をかけて計算する形です。

不動産の時価ってどうなのっていうことなんですけど自分の家の概算をとりあえず目先早く知りたいよっていう方は相続税路線価ですね。

いわゆる全国地価マップって言う地価マップでインターネットの方で検索して頂きたいんですけれども。そちらで検索して住所を登録しますとすぐにご自分自身の家の地図が出てきます。家の地図の相続税路線価300って書いてありましたらそれに000を付けていただいて30万円というような表記になりますね。

それに相続税路線価は80%の価格ですよとお伝えしたので30万円÷0.8をやったら37万5千円と出ます。この37万5千円っていうのは1平米あたりの価格になります。それにご自分自身の持っているご自宅の土地の大きさ何平米あるのか。

100平米であれば100平米を掛けるとその不動産の価格がでます。ですがこの価格ですね。間口が狭かったり不整形地でしたり奥行きがすごく長かったりするような減価要因は含まれておりません。本当に整形地一つの目安となる価格ですのでそこら辺だけはご注意いただけたらなと思います

相続税を安くするための節税対策方法

肉親が所有している不動産物件を相続すると、譲り受けた不動産に対しての相続税が掛かってきます。

当たり前の話ですが、上記までの解説のとおり普通に課税されてくることになるのですが、この相続税を合理的に削減する方法はないかと考えるのは、万人共通の望みかと思います。

そこで、今回は本来当たり前に掛かってくるはずの相続税を、少しでも節税する方法を解説します。

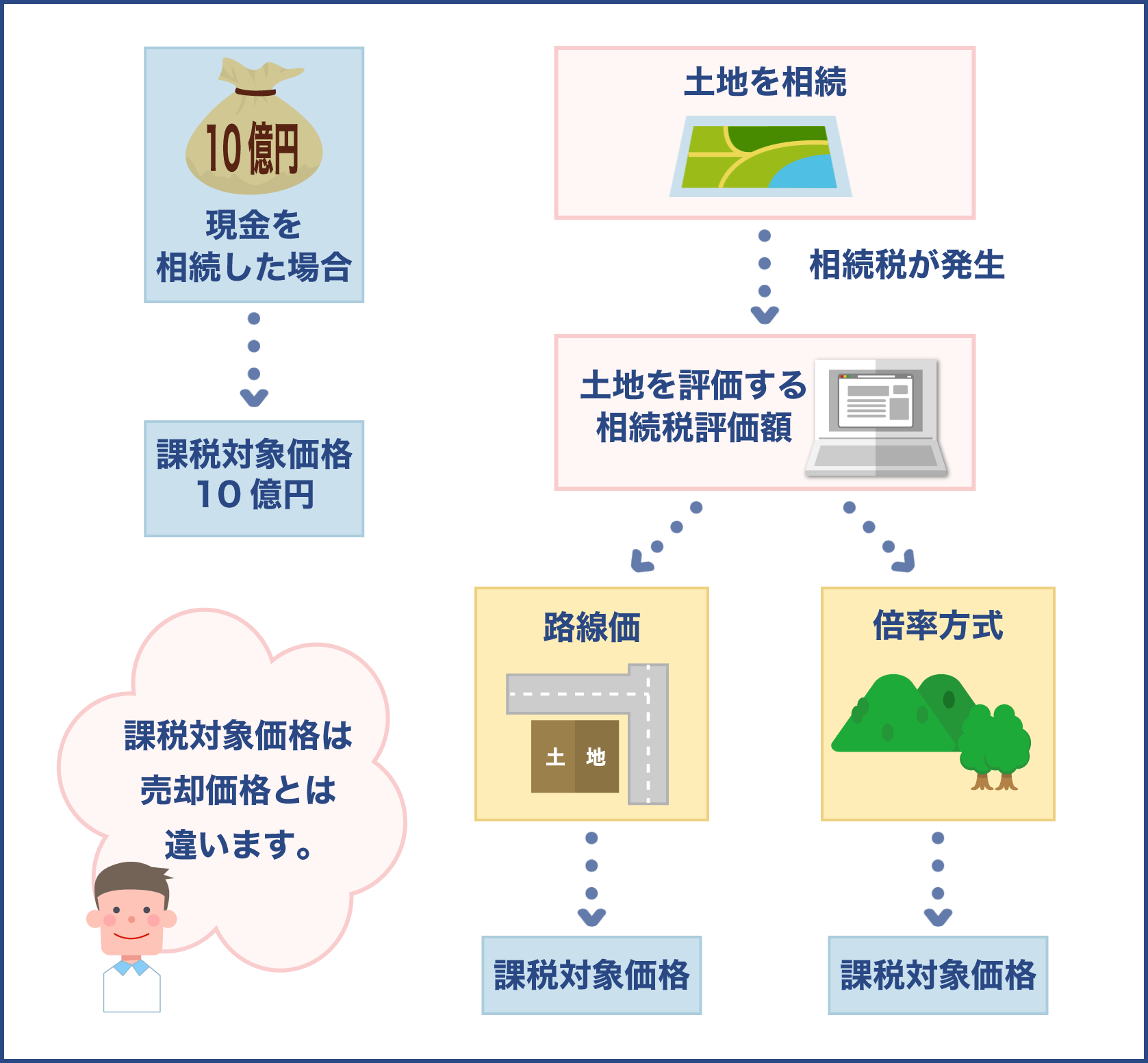

もしも、現金預金を相続することになった場合

まず不動産の話ではなく、肉親(両親)から預金8千万円を相続することになった人を例にとって説明します。

この場合、通帳から通帳に預金がそのまま移動するだけなので、相続額は8千万円ということになりますね。

しかし、もしここで「家」を相続したとなれば、相続税は相続税評価に基づいて計算されることになるわけです。

先述までの解説をしっかりとお読みいただけばピンとくる内容なのですが、路線価は公示地価の8割、固定資産税評価は実勢価格の約6~7割の評価です。

ということは、預金が「家」という不動産に代わり、その不動産を相続するとなればシンプルに8千万円の相続評価が8割の6400万円に軽減される話になってきます。

この時点で、現金を相続する場合と比べて1600万円を節税できたことになるわけです。

さらに、その相続された家にもし「自分では住まなくても良い」のであれば、もっと節税効果の高い方法もあります。

相続不動産を賃貸オーナーとして貸し出すことで借地権が発生する

先述で相続されたのが「戸建て住宅」であった場合、賃貸物件としてそれを貸し出すことで入居者に「借地権」という権利が発生します。

この借地権が、なぜ節税になるのかというと「第三者貸している割合」に対しては課税対象から減産される決まりになっているので、これをうまく活用するわけです。

家屋相続の場合、土地建物それぞれが評価の対象になるため、仮に8000万円の戸建てだとして土地評価で4000万円、建物評価で4000万円、となれば土地代に21%、建物に30%の軽減割合が発生するようになります。

これは「建物に対して借地権割合を減額して評価」されるということと「土地に対しては貸家建付地」という条件があって減産されることになるからです。

建物で4000万円×7割=2800万円

土地で4000万円×7.9割=3160万円(借地権の7割を減産算出)

合計で5960万円が不動産の総評価ということになります。

ただ単に「家屋の相続」をしただけの場合から、賃貸物件にして貸し出すことで6400万円-5960万円=440万円も追加で節税できる、という結果になりました。

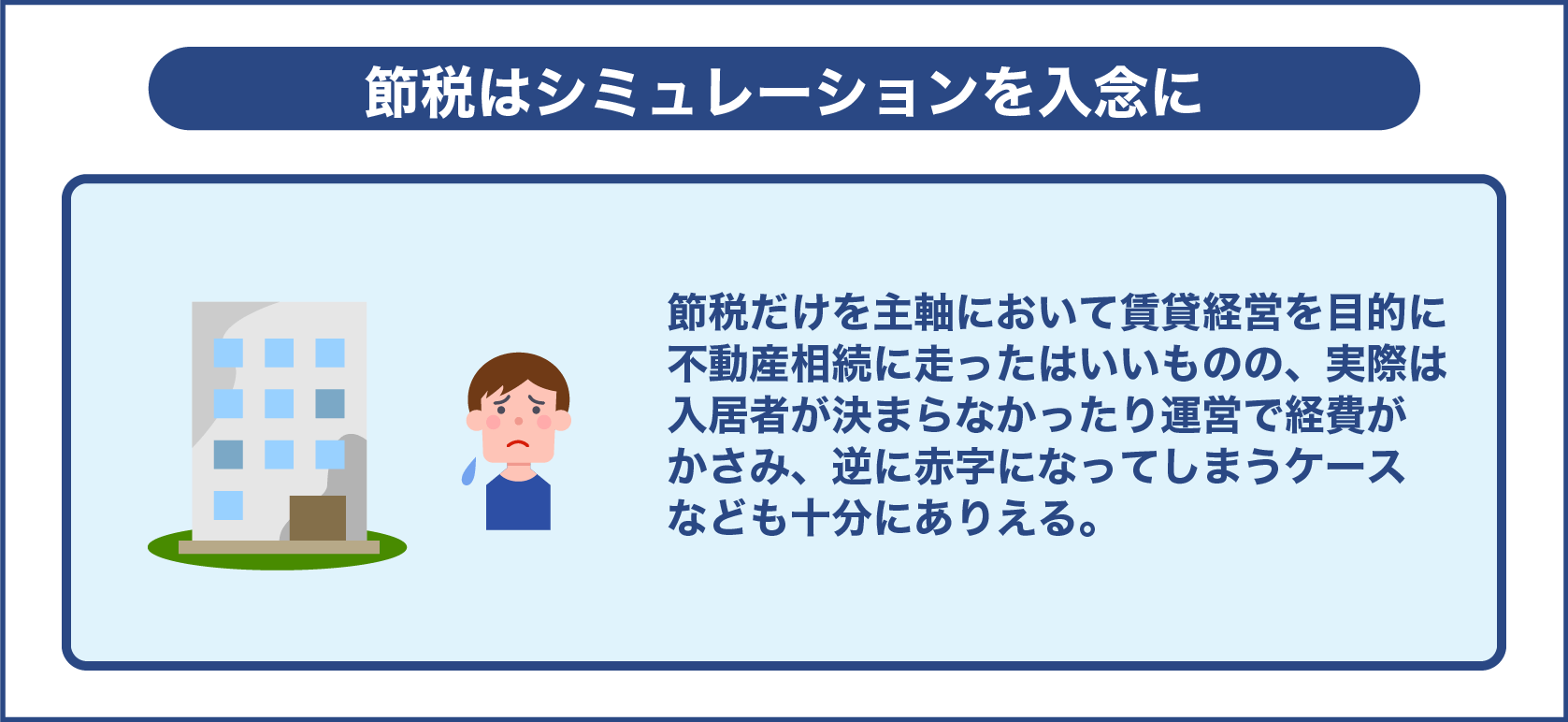

リスクもあるため節税はシミュレーションを入念に

これらの事例は、単純な理論上の計算だけを例に節税効果について解説していますが、実際は立地条件や周辺施設などの影響を受けることなので、すべてのケースで必ずしも経営はうまくいくとは限りません。

節税だけを主軸において賃貸経営を目的に不動産相続に走ったはいいものの、実際は入居者が決まらなかったり運営で経費がかさみ、逆に赤字になってしまうケースなども十分にありえます。

賃貸オーナーになると家賃収入が得られ、かつ相続税も最も節税させるプランの実行が可能なため非常に魅力的に写りますが、反面それなりのリスクも背負う必要があるのです。

相続をきっかけに不動産経営に興味を持たれた場合、自分だけで判断するよりは、経験豊富な実績のある信頼できる不動産業者へ相談し、実務をしっかり身につけながら運営していくことが大事です。

相続税は不動産+その他の遺産総額で課税される

ちなみに不動産「だけ」しか相続しない場合は先述の解説でおおむね課税額は分かってきますが、それ以外の遺産(現金預金や有価証券、有価物など)もすべてひっくるめて、相続したものの総額から税額控除の適用を受けて、基礎控除額を超えた額の分が課税対象になるという算定方法をとっています。

このため借金などの残債や埋葬費用などの「負債」があれば、それを差し引いた上でプラスとなった額に対し、そこから法定相続人の人数などを割って、控除額が差し引かれてから、それでもプラスとなっている時に課税対象になるという流れです。

なのでこの時点でマイナスか微額でしかない場合は、そもそも相続税の課税はない可能性もありますが、ただし確定申告はしなければなりません。

詳しい内容は不作動業者の担当者や、最寄りの税理士さんなどに相談するようにしましょう。

不動産の節税対策って言われてるんですけれども実際問題不動産で持ってるのと現金で持ってるのどちらが得なのっていうことでよく不動産で持っておくといいですよっていろんな宣伝とかで耳にする機会があると思います。

例えばなんですけども不動産ですね。8000万円の土地と現金8000万円を持ってるとします。土地は相続時は相続税路線価が約80%の価格になりますよとお伝えしました。なのでこの8000万円の土地の財産評価としましては6400万円になります。ですが現金8000万円持ってましたら8000万円のままで差額1600万円ほど不動産で持ってるほうが得するよっていうお話になるという事です。

なので不動産に変えとくと相続税対策にもなるから不動産買っとこうかなって思われる方がいっぱいいらっしゃるんですね。それなのではみなさんこれからは不動産の価格などもご自分自身とかで調べていただいて「不動産で持ってようかなあ」「現金にしようかな」とかも色々将来のことも考えてご検討なさってください

土地の状況によって補正が加えられるケースを紹介

路線価方式では、路線価の決まっている対象の土地のエリアでおよその評価額が算出できることを解説しましたが、土地建物の状況により「補正値」が加えられることも補足して解説しておきます。

補正値とは何かといいますと、すべての宅地が一定の真四角形で敷地になっているわけではありません。

平面で見て、四つ角のない、いびつな凹凸系になっている土地もあれば、短辺が5m、長辺が30mなどのアンバランスな長方形型になっている土地もあります。

四角形ではない不整形な土地であったり、道路から侵入する間口が異様に狭い場合だったり、奥行きが長大な変形土地であったりなど単純に「宅地として使いづらい」場合に、補正値をかけて評価額を少し「割安」に算出するというものです。

なお実際の補正値は、国税庁ホームページでも確認することができます。

敷地が不整形地の場合「かげ地割合」で補正する

平面上での輪郭に対して、真四角形の四つ角敷地から想定した状態からどのくらいズレたり変形しているか、その割合がどのくらいかなどで不整合割合が大きければ大きいほど評価額はマイナスに算出されます。

詳しい計算式は割愛しますが、普通の宅地エリア(第一種・第二種住居地域など)で、例えばかげ地割当が1割から1.5割の場合だと0.98倍が補正値となり、若干ですが割安に評価されます。

敷地が間口狭小地の場合

道路からの間幅が、一般的な想定幅より狭い場合に補正されます。例えば普通の住宅地で接道間口が3mという場合は0.9倍が補正されます。

地域によって補正値が決まっており、例えば密集繁華街の場合だと補正値は少なくなり、閑静な住宅街だと補正中は大きくなるという具合です。

これも一覧表がありますので該当する項目から補正値を適用できます。

敷地の奥行きが長大な場合

平面的に道路に接道する辺よりも奥行きの辺のほうが大きい場合に補正されます。

こちらも地域エリアによって補正値が決まっていますが、奥行きの辺の長さから間口の辺の長さを割って、その結果が普通宅地の場合だと2以上で、3未満なら奥行長大補正は0.98倍という数値になります。

敷地がいびつで不整形であればあるほど評価額は下がる

補正値の項目はこれ以外にも複数ありますが、主な補正値としては上記の3種類です。ここで補正値に該当する項目(通常の敷地よりも使いづらい敷地だと思われる項目)をすべてかけ合わせることで、対象不動産の評価額を算出します。

分譲地など正方形敷地のケースと、いびつで特殊な形をした敷地のケースを比較してその差をざっと計算してみます。

正方形の整形分譲地250㎡、路線価15万円の敷地(補正なし)

15万円×250㎡=37,500,000円

いびつな不整形宅地250㎡、路線価15万円の同じ条件の敷地(不整形、間口、奥行長大形)

15万円×0.98×0.9×0.98×250㎡=32,413,500円

と、このように補正値が複数かかることで同じエリアの同じ宅地でも500万円も評価が下がる結果となるのです。

大面積の宅地に対しての補正

少し限定的な補正条件ですが、三大都市圏に所在する宅地で、敷地面積500㎡以上の場合、もしくはそれ以外の地域の宅地で敷地面積1000㎡以上の場合は補正を行うことが可能という条件もあります。

これらのケースは指定条件などが細かいため以下のリンクより各条件などを詳しく確認してください。

借地権割合についての詳細

先述で相続された資産を「賃貸物件」にすることで節税が可能と解説しましたが、実はこれも詳しい算定式を求めることができます。

参考になります。

借地権の評価は土地評価額に対して「借地権割合」を掛けることで求められるのですが、この割合が表によってアルファベット記号ごとに定められているのです。

相続税路線価で10万円、敷地200㎡で補正なし物件なら2000万円が評価額ですが、もし借地権割合が「G」の記号に該当する場合だと30%になるため、2000万円×30%=600万円ということになります。

| 記号 | 借地権割合 |

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

参考元:路線価図の説明

まとめ

今回は、不動産の「時価」についての理解と考え方、そしてその時価を「相続税の節税」として活用する方法などをお伝えしましたが、いかがでしたでしょうか。

時価には5つもの評価基準があって、公表時期も管轄する省庁や自治体もそれぞれに違うことが分かり、特に私達の生活に直結している「不動産の相続税」について知ることができたのは大きな収穫と言えます。

また、固定資産税も相続税も、相場を調査するといった目的ではなく、それぞれに「個人資産の課税」という面を目的に作られているものだけに、これを知らずして相続を受けるのはあまりにも、もったいない事です。

不動産の所在地が大都市か、郊外か、また市街地か過疎地かでもそれぞれに算出方法も違い、敷地の状況や形状においても補正が設けられていることなども学べたのではないかと思います。

これらの知識をもとに「相続税」をはじめ所有不動産に対してのノウハウを理解し活用することで、財産保全や資産運用などにしっかりと活かすことができれば幸いです。