居住用財産(マイホーム)の買換え特例は、マイホームを買換える際に税金の負担を軽くできる制度です。

不動産の売買は取引金額が大きいため発生する税金の金額も大きくなります。

数十万円や数百万円の税金が発生することもあるので、少しでも節税したいと思うものです。

マイホームの買換えは何かと費用がかさみますから、税金の負担が減って手元に現金が残るのは助かるのではないでしょうか。

居住用財産の買換え特例を活用するために満たさなければいけない要件、また控除額の計算方法について説明します。

特例の手続きの流れや買換え時に利用できる他の特例との比較についても詳しく解説するので参考にしてください。

マイホームの買換えは費用がかかって大変です

居住用財産の買換え特例について知っておくと節税ができますよ。他の特例と比較しながら居住用財産の買換え特例の特徴を説明しますね

目次

居住用財産(マイホーム)の買換え特例ってどんな内容なの?

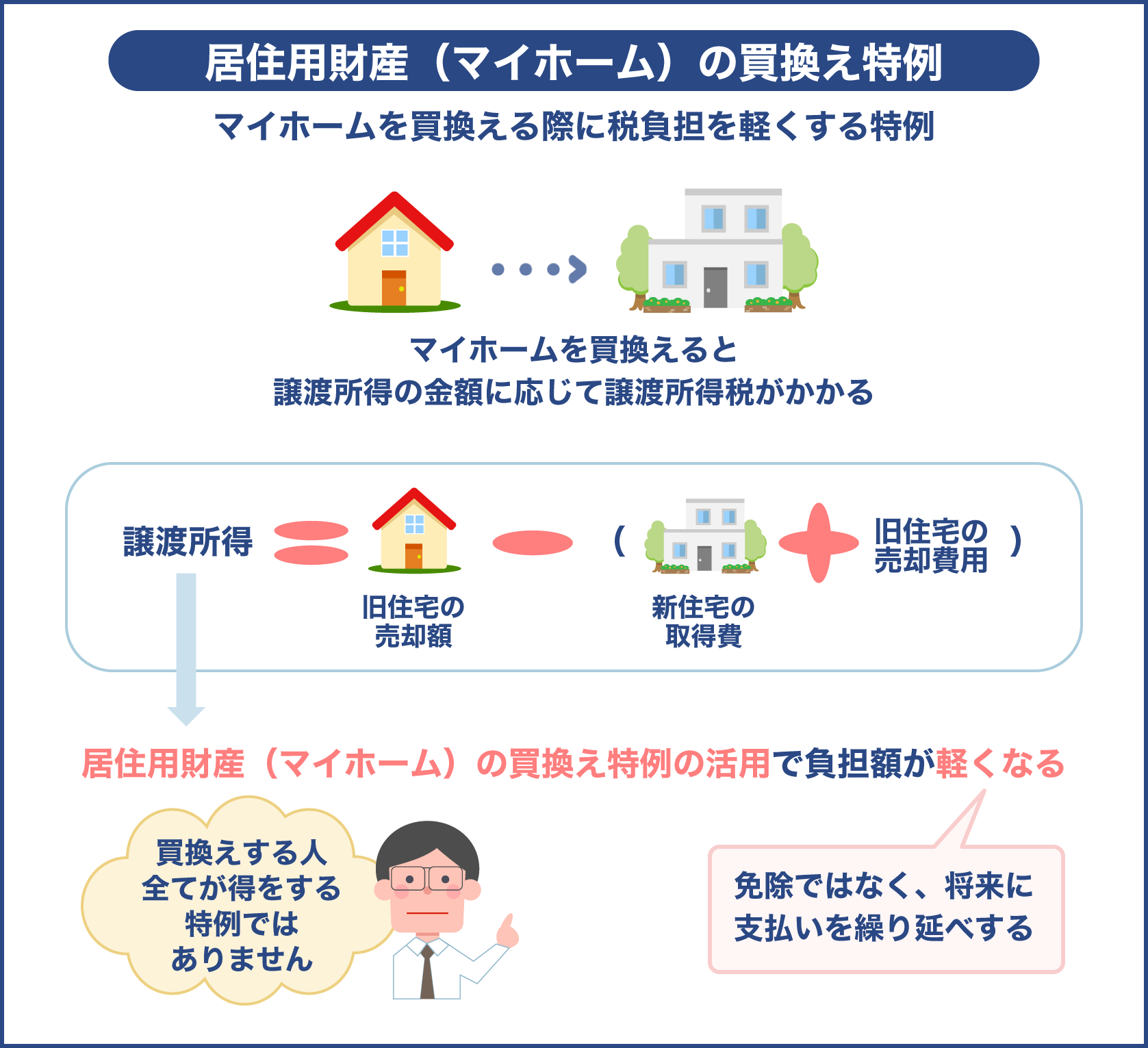

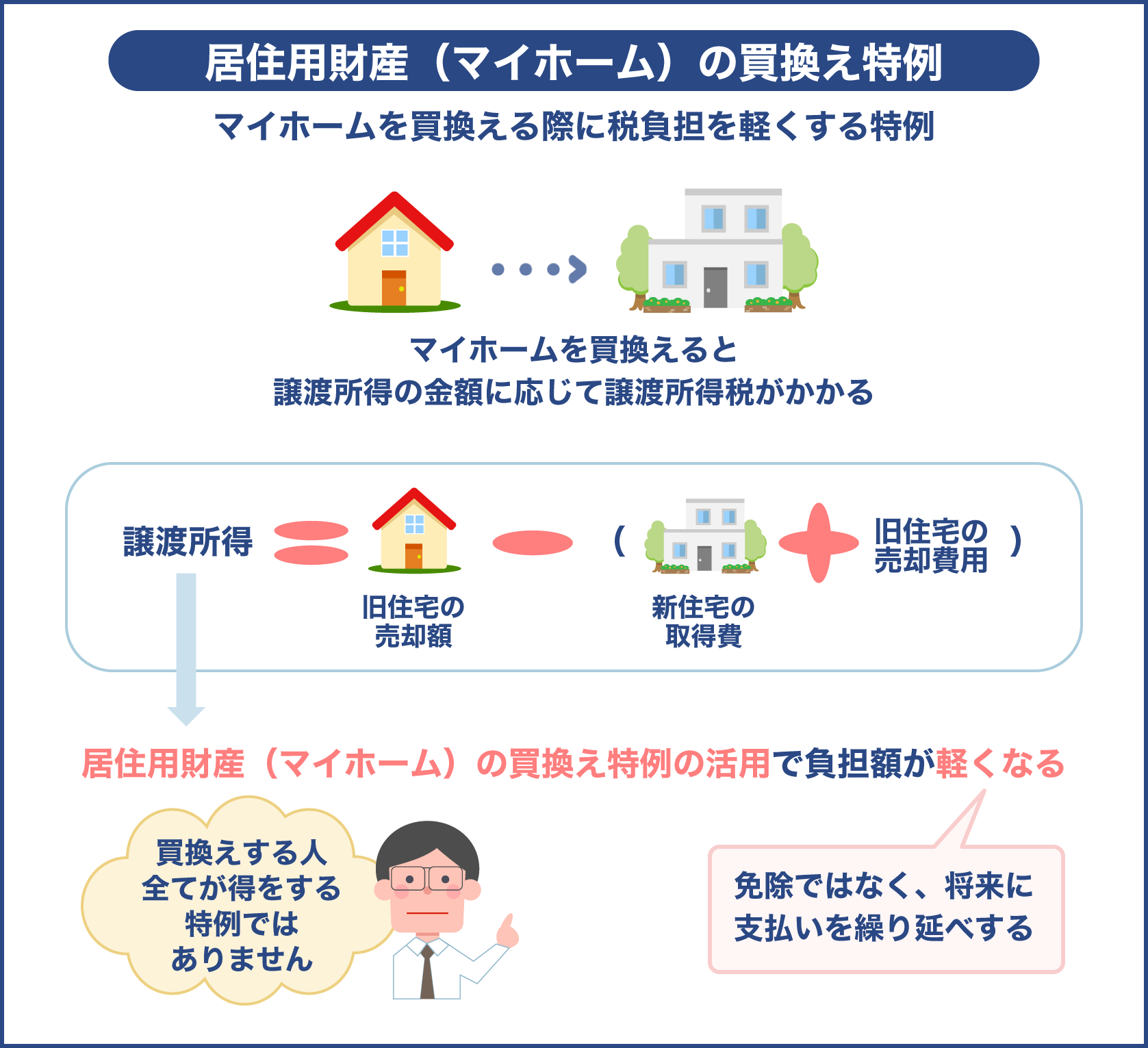

居住用財産の買換え特例とは、マイホームを買換える際に税負担を軽くするために活用できる特例です。

しかし居住用財産の買換え特例を使えば、買換えする人全員が得する訳ではないので気をつけてください。

賢く活用するには特例の特徴や他の特例について理解しておくことが大切です。

居住用財産(マイホーム)の買換え特例の特徴

居住用財産の買換え特例の特徴は、譲渡所得の課税を将来の買換えのときまで繰り延べできることです。

通常はマイホームを買換えた際に譲渡所得の金額に応じて譲渡所得税がかかります。

以下の課税される譲渡所得の計算方法が使用されます。

| 譲渡所得 | =今までのマイホーム売却額-(新しいマイホーム取得費+今までのマイホームの売却費用) |

例えば、今までのマイホームの売却額が1000万円で新しいマイホームの取得費が600万円、そして今までのマイホームの売却にかかった経費が300万円だったとします。

上記の計算式を当てはめて考えると、この買換えの譲渡所得は700万円になります。

本来であれば700万円に対して譲渡所得税が課税されるのです。

マイホームの買換えをしようとすると、譲渡所得税に加えて新しいマイホームの代金も支払わなければなりませんが、居住用財産の買換え特例を活用するなら譲渡所得税の負担を軽くすることができます。

居住用財産の買換え特例を活用した場合の控除額については後ほど解説します。

特例の適用を受けることによって、マイホームの買換えがしやすくなることが居住用財産の買換え特例の大きな特徴です。

居住用財産(マイホーム)の買換え特例は税金の免除ではないことに注意

居住用財産の買換え特例で勘違いされるのが、特例の適用を受けると譲渡所得税の支払いが免除されるという点です。

覚えておかなければいけない点として、居住用財産の買換え特例は譲渡所得税を免除する制度ではなく、譲渡所得税の支払いを繰り延べする制度であることです。

譲渡所得税を将来の買換えの際まで先延ばしにする特例であることを理解しておきましょう。

特例を適用した譲渡所得は、新しく購入したマイホームを次に売却する際に上乗せして計算され、将来の売却で得た譲渡所得と合算して課税対象になります。

例えば、今までのマイホームを売却して得た譲渡所得が700万円、新しいマイホームを将来売った譲渡所得が1000万円だった場合、両方の譲渡所得を合算した1700万円が次の課税対象になるのです。

居住用財産の買換え特例は今の買換えにおける税負担を軽減しますが、将来に今の税負担も合わせて清算する必要があります。

この点については後ほど詳しく説明していきます。

居住用財産の買換え特例を利用できるのはどんな人ですか

誰が利用できるか知るために、居住用財産の買換え特例に設定されている要件をチェックしていきましょう

居住用財産(マイホーム)の買換え特例に設定されている要件を徹底解説

居住用財産の買換え特例を利用するためには、設定されている要件を満たさなければなりません。

買換え用の特例のため、譲渡資産と買換え資産の双方で満たさなければいけない要件が設定されています。

それぞれの要件を見ていきましょう。

居住用財産の買換え特例利用のための譲渡資産の要件

譲渡資産の要件とは、今までのマイホームを売却するときに満たさなければいけない要件です。

複数の要件がありますが主なものをピックアップして考えてみます。

- 現在自分が住んでいる住居で、居住年数10年以上

- 以前に住んでいた住居で、転居した日から3年後の年末までに売却されるもの

- 他の特例と併用できない

- 建物と土地、そして借地権両方の売却

- 日本国内の不動産であるべき

最初の要件は、現在自分が住んでいる住居で、居住年数が10年以上というものです。

今までのマイホームを売却する時点で10年以上住んでいなければなりません。

居住期間10年の開始日はマイホームを購入した年の1月1日です。

例えば、2010年3月1日に購入した場合、開始日は2010年1月1日になります。

居住期間は連続していなければいけない訳ではなく、通算で10年であれば問題ありません。

途中で単身赴任して住んでいなかった期間や家族で海外転勤した期間があっても、通算で10年家に住んでいれば適用を受けられます。

今までのマイホームを売却したときに、すでに家から引っ越していたとしても特例の適用を受けられます。

引っ越しから3年以内であれば居住用財産の買換え特例を利用できます。

マイホーム買換えの際は、今までの家を先に売って仮住まいを始め、次に住む家を探すことがあるのでこの要件があると助かります。

買換えのために仮住まいをスタートさせた後、希望通りの家を見つけるまでに時間がかかり3年以上過ぎてしまうと特例を利用できません。

時間は思う以上に早く過ぎるのでできるだけ早めに新居を見つけるようにしてください。

居住用財産の買換え特例は他の特例と併用できません。

3,000万円の特別控除や、マイホームを売ったときの軽減税率の特例と併用できないので注意してください。

併用だけでなく、過去2年以内に別の特例を活用することも認められていません。

居住用財産の買換え特例は、建物と土地、そして借地権両方の売却で活用できます。

もし建物だけを売却し、土地の所有権は持ったままにしたいなら特例の適用は受けられません。

特例の適用を認めてもらうには、建物と土地を一緒に売却する必要があります。

居住用財産の買換え特例は、国内のマイホームの買換えにだけ適用されます。

国内のマイホームを売って海外の家を買うときに使用することはできません。

売却するマイホームと購入するマイホームの両方が国内の不動産でなければなりません。

海外への移住を考えている人は利用できない特例です。

居住用財産の買換え特例利用のための買換え資産の要件

購入する新しいマイホームが満たさなければならない買換え資産の要件を見てみましょう。

- 譲渡資産を売却した年の前年の1月1日から売却した年の12月31日までの間に次のマイホームを取得

- 次のマイホームは、床面積が50m2以上、500m2以下であること

- 譲渡資産を売却した年の翌年12月31日までの間に、次のマイホームへ居住すること、または居住する見込みであること

- 中古住宅の場合に所定の条件を満たすこと

次のマイホームは、今までのマイホームを売却した翌年の12月31日までに購入しなければなりません。

厳密に言うと以前のマイホームを売却した前の年の1月1日から、次の年の12月31日までに購入しなければいけないのです。

出典:国税庁 No.3355 特定のマイホームを買い換えたときの特例

購入を先にして今までのマイホームの売却が後になる場合、特例の対象期間を延長できるケースがあるので詳細は最寄りの税務署へ相談してください。

新たに購入するマイホームの床面積は50m2以上、500m2以下でなければなりません。

極端に狭い家や広い家は特例の対象にならないので気をつけてください。

床面積は登記簿面積を基準にして計算されます。

次のマイホームを購入した後は、一定期間住み続けなければ特例の適用を受けられません。

最低でもマイホームを購入した翌年12月31日までは住み続ける必要があります。

新しい家に短期間しか住まず、他の家にすぐ引っ越す場合は適用が認められないので注意してください。

購入する家が中古住宅のときには以下の3つの条件を満たさなければなりません。

- 築25年以内

- 新耐震基準に適合している

- 既存住宅売買瑕疵担保責任保険に加入している

築25年を超える古い家を購入する人は居住用財産の買換え特例を活用できません。

マイホーム買換えで使われるのは居住用財産(マイホーム)の買換え特例だけではない?

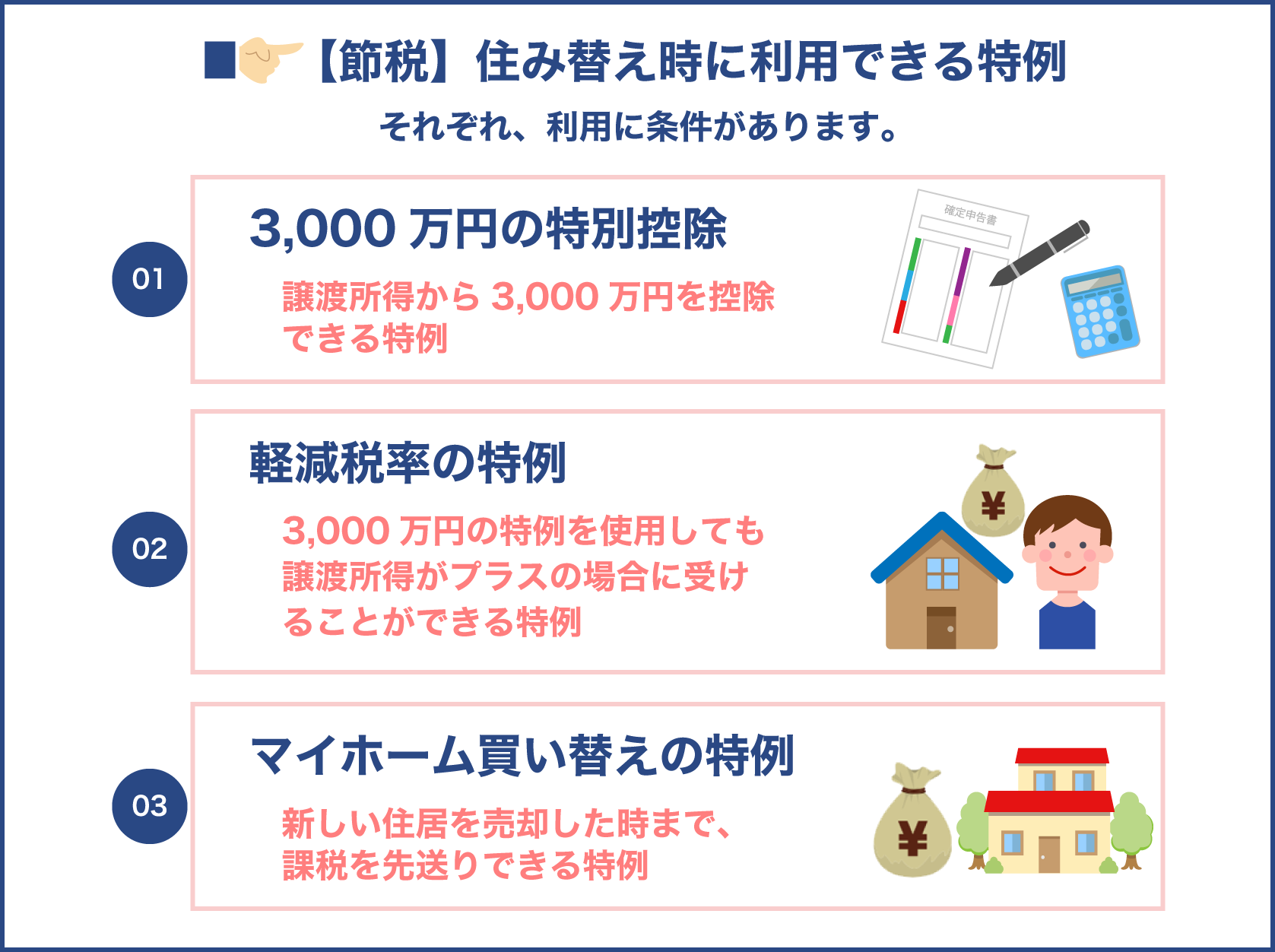

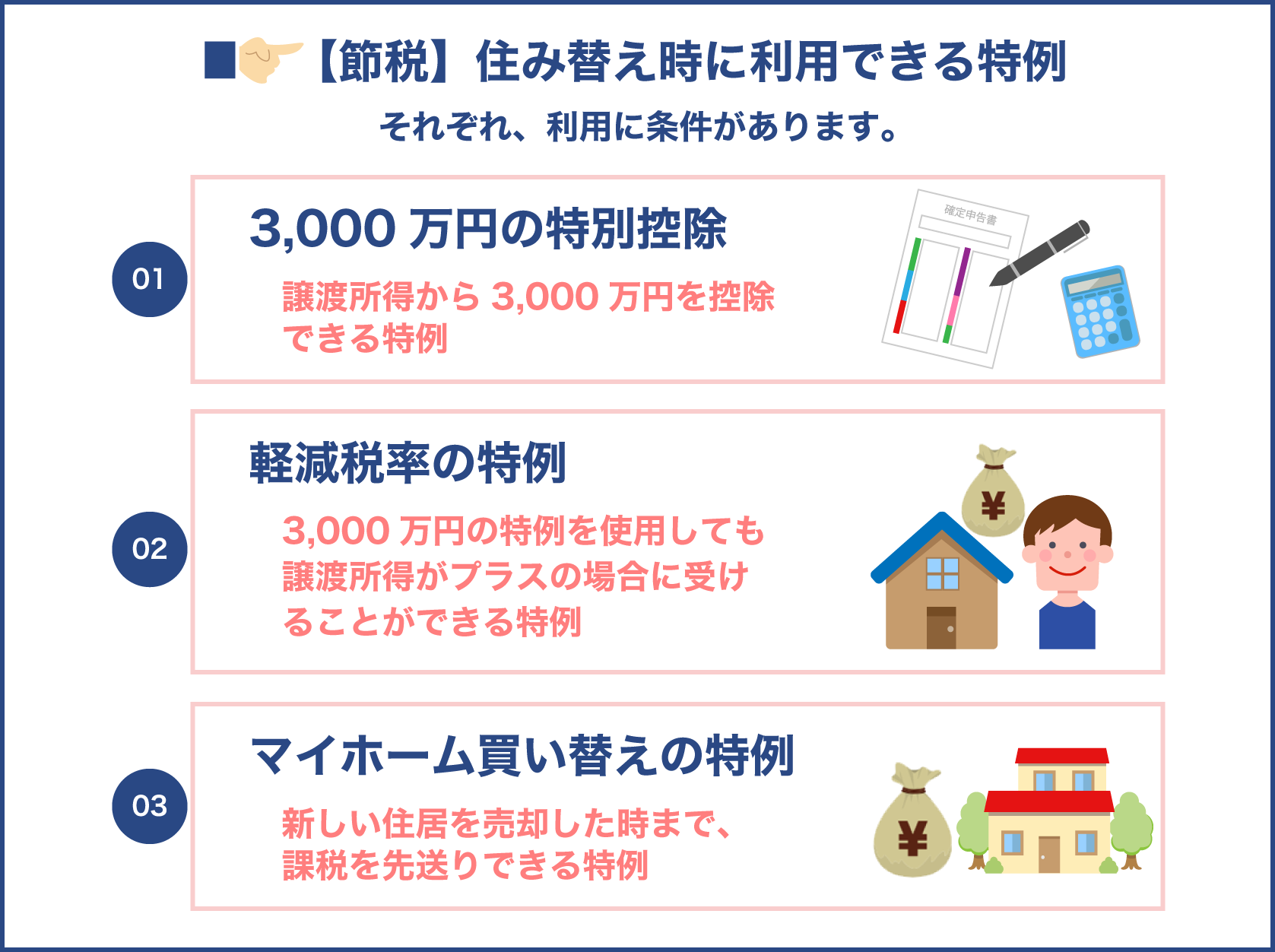

マイホームを買い換えるときに使われる特例は居住用財産の買換え特例だけではありません。

他にも複数の活用できる特例があります。

各特例を比較すると居住用財産の買換え特例を使うとお得なケースが分かります。

居住用財産の買換え特例を賢く利用するためにも、それぞれの特例の特徴を把握しておきましょう。

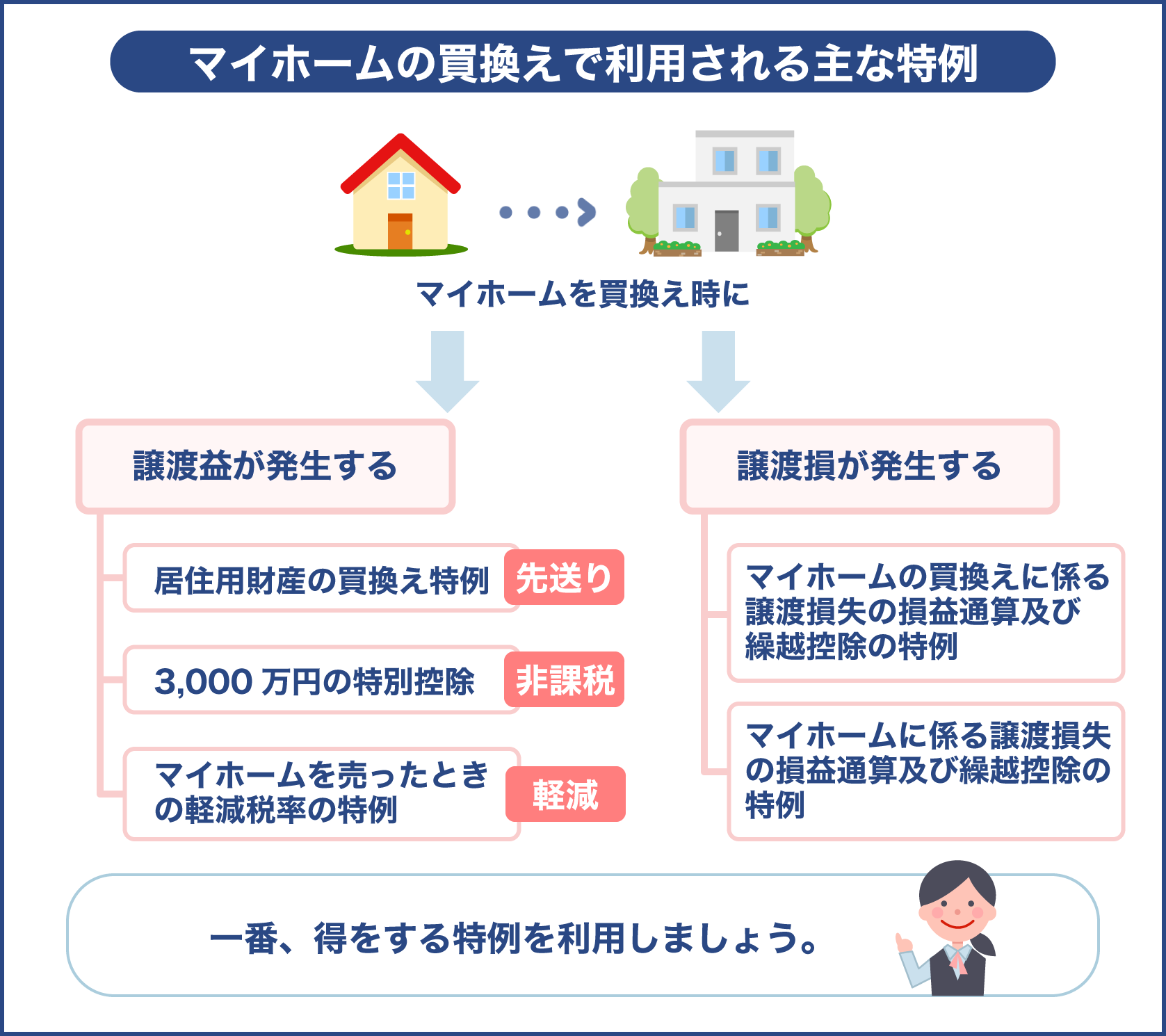

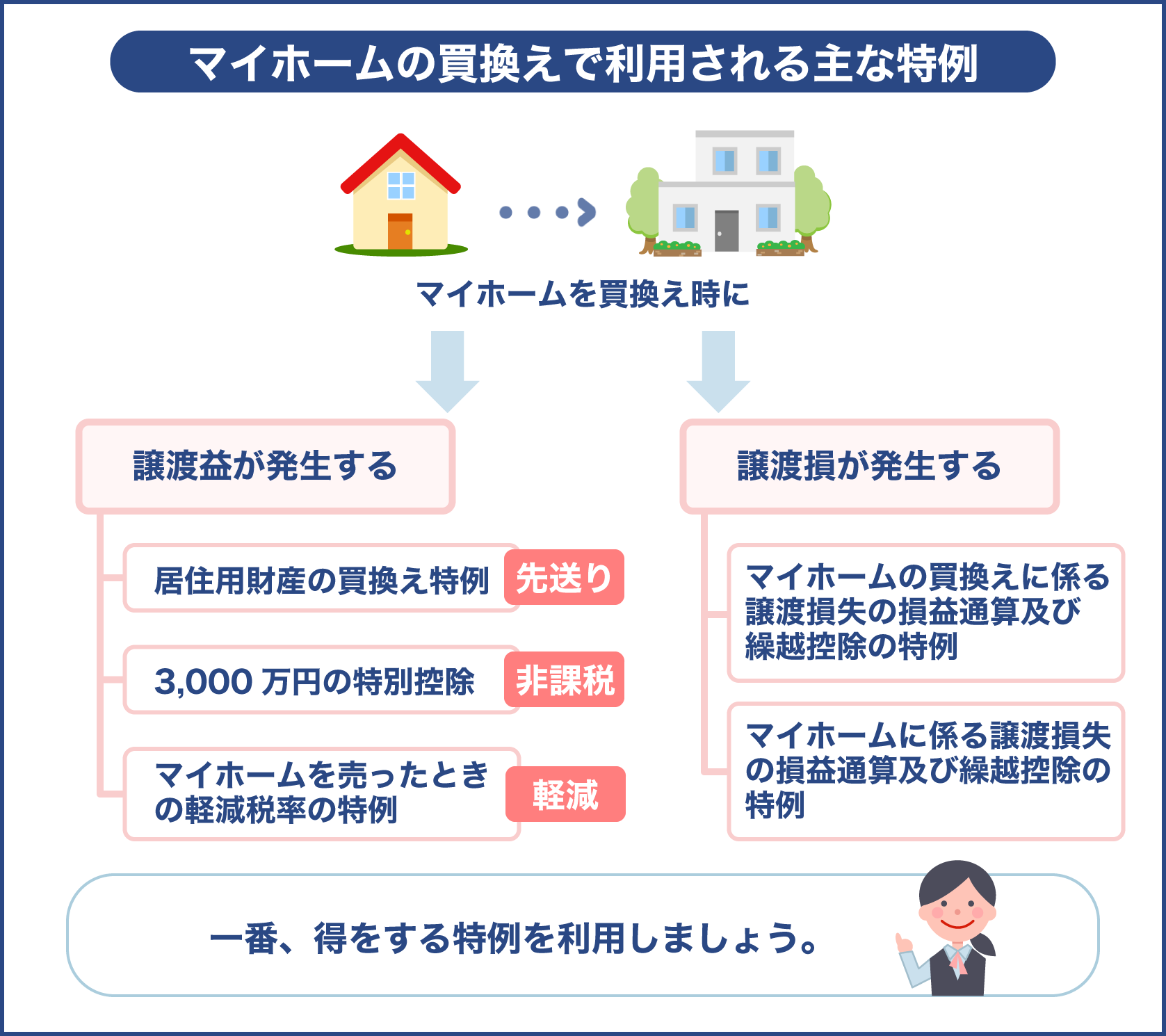

居住用財産(マイホーム)の買換えで利用される主な特例を紹介

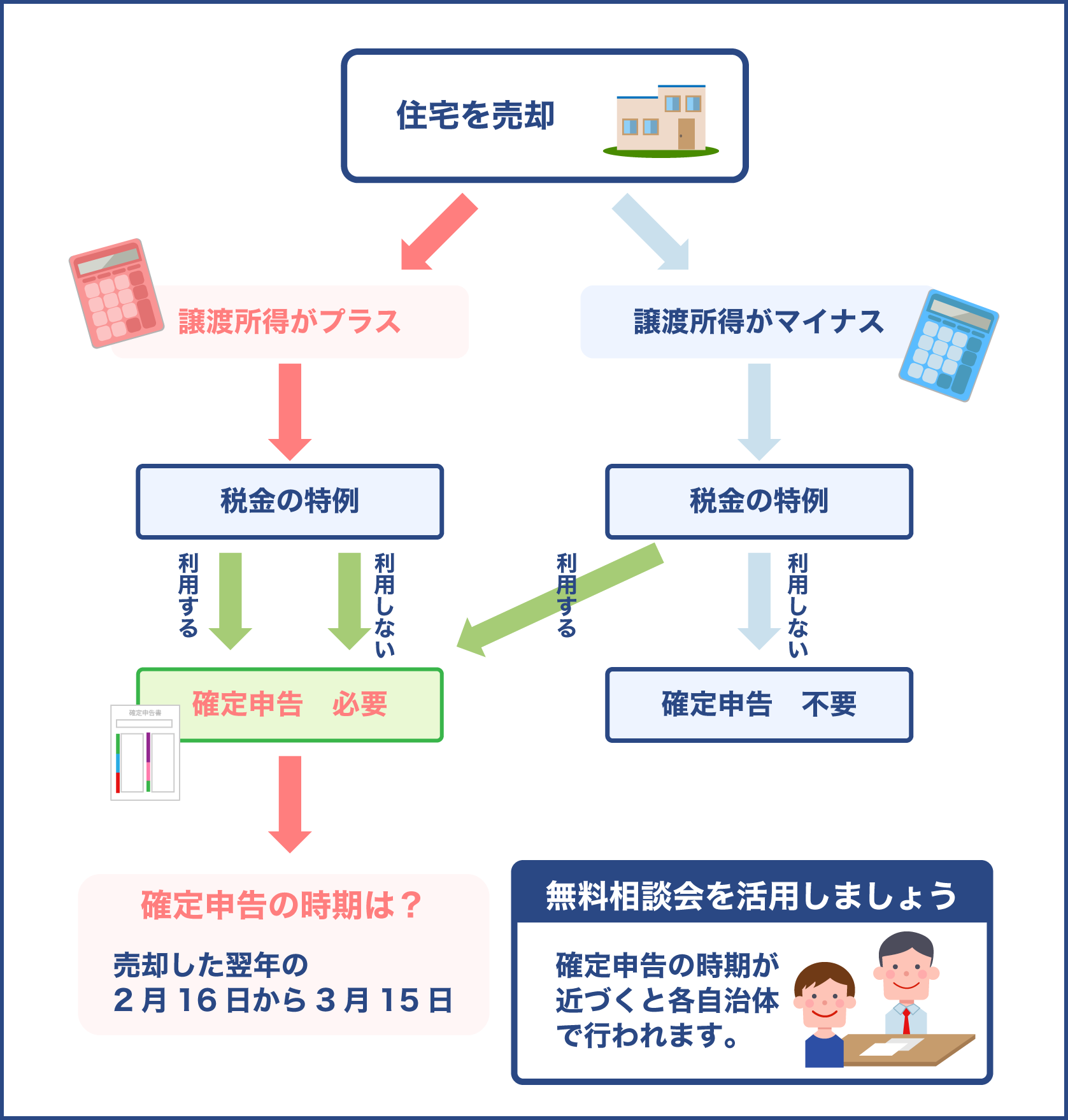

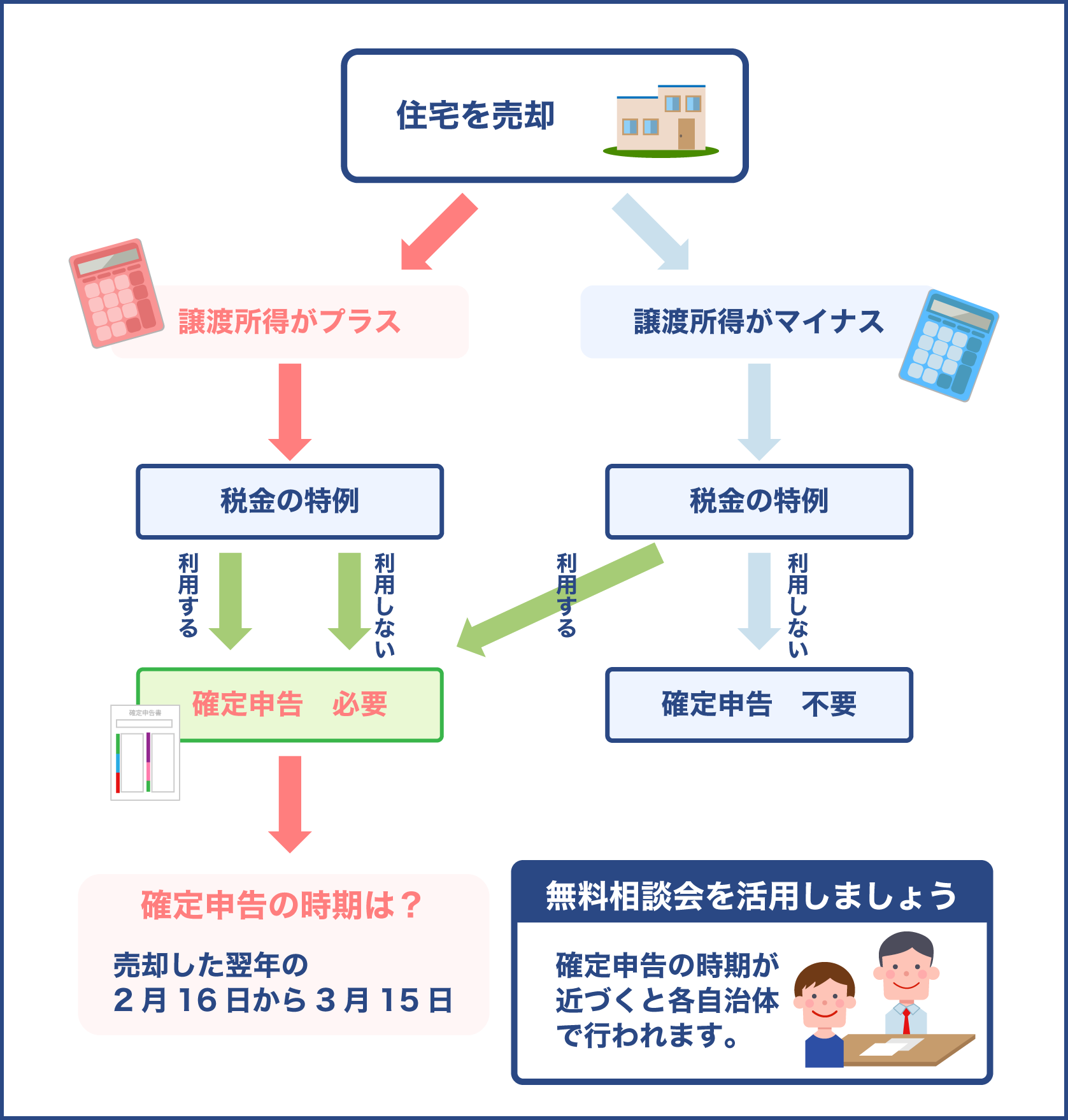

どの特例を適用するか判断する際に、以下のどちらの状況に当てはまるかまず考えてください。

- 譲渡益が発生する

- 譲渡損が発生する

買換えをすることで譲渡益が発生するのか譲渡損が発生するのかによって活用すべき特例が違ってきます。

つまり今までのマイホームを売却した際に、購入したときよりも高く売れて利益が出たか、安い価格でしか売れずに損したかによって使う特例が異なってくるのです。

居住用財産の買換え特例は、譲渡益が発生したときに使うとよい特例です。

参考情報として譲渡益が発生したときと、譲渡損が発生したときに活用できる特例を表にしましたのでご覧ください。

| 買換え時の状況 | 活用できる特例 |

|---|---|

| 譲渡益が発生する | 居住用財産の買換え特例 3,000万円の特別控除 マイホームを売ったときの軽減税率の特例 |

| 譲渡損が発生する | マイホームの買換えに係る譲渡損失の損益通算及び繰越控除の特例 マイホームに係る譲渡損失の損益通算及び繰越控除の特例 |

マイホームの買換えで譲渡益が発生したときに活用できる特例は、居住用財産の買換え特例を含めて3つありますが、それぞれの特例にはどんな特徴があるのでしょうか。

譲渡益が発生したときに活用できる特例の特徴を比較

譲渡益が発生したときに活用できる特例の特徴をまとめてみました。

| 居住用財産の買換え特例 | 譲渡益に対する課税を先送りできる |

|---|---|

| 3,000万円の特別控除 | 3000万円までの譲渡益が非課税になる |

| マイホームを売ったときの軽減税率の特例 | 所有期間が10年超のマイホームなら税率が低くなる |

居住用財産の買換え特例の特徴についてはすでに解説しましたので、他の二つの特例について簡単に説明していきます。

3,000万円の特別控除とは、3000万円までの譲渡益が非課税になる特徴があります。

今までのマイホームが仮に3500万円で売れた場合、3000万円までが非課税となって残りの500万円にだけ譲渡所得税が課されます。

3,000万円の特別控除の適用を受けるための主な要件は以下の通りです。

- 自宅を売却したとき

- 前年と前々年に同じ特例の適用を受けていない

- 売手と買手が親子や夫婦などの特別な関係でない

3,000万円の特別控除は自宅に適用できる特例であり、別荘などには適用できません。

自宅を売却した年から過去2年間は同じ特例を利用していないことも要件の一つです。

売主と買主が親子や夫婦などの家族関係でないことも要件に含まれています。

3,000万円の特別控除はマイホームの所有期間の制限がないので適用の幅が広く、一般的な買換えでよく利用されています。

マイホームを売ったときの軽減税率の特例は、所有期間が10年超のマイホームなら税率が低くなる特例です。

所有期間が10年超の家を売却した場合、通常なら20.315%になる税率が14.21%まで下がります。

譲渡益が6000万円までは特例の適用を受けられますが、6000万円を超えた部分は軽減税の対象外です。

マイホームを売ったときの軽減税率の特例は、3,000万円の特別控除と併用できる特徴があります。

そのため、3500万円の譲渡益があった場合、譲渡益のうち3000万円の部分には3,000万円の特別控除の適用を受け、残りの500万円にマイホームを売ったときの軽減税率の特例の適用を受けるということが可能です。

居住用財産(マイホーム)の買換え特例を使うべきケース

居住用財産の買換え特例を活用した方がお得なケースについて考えます。

すでに説明したとおり、原則として居住用財産の買換え特例と3,000万円の特別控除の併用はできません。

居住用財産の買換え特例を使うときは、3,000万円の特別控除を使うよりもメリットがあるときに限られます。

3,000万円の特別控除は譲渡益の3000万円が控除される使い勝手のよい特例なのですが、デメリットもあります。

デメリットとは3,000万円の特別控除の適用を受けた翌年の国民健康保険料が値上がりしてしまうことです。

国民健康保険料は特例が適用される前の年の所得を基準に算出されるので、次の年の1年間は保険料が値上がりしてしまいます。

会社員は給料を基準にして産出されている社会保険料なので関係ありませんが、国民健康保険料に加入している自営業の人は注意すべきポイントです。

居住用財産の買換え特例は課税を繰り延べするため、翌年の国民健康保険料が値上がりしません。

保険料の値上がりが心配な人は、居住用財産の買換え特例を利用するとよいでしょう。

居住用財産の買換え特例のメリットとして、買換えたマイホームをずっと売却しなければ繰り延べされた譲渡所得税が課されることはありません。

さらに譲渡益が3000万円を超えるケースでも課税されることはありません。

マイホームを買換えた譲渡益が3000万円以上で、新しいマイホームを売却する予定がない人なら居住用財産の買換え特例を活用した方がお得です。

逆に譲渡益が3000万円以下なら、3,000万円の特別控除を適用することで譲渡所得税が課税されないため、居住用財産の買換え特例の適用を考える必要がありません。

居住用財産(マイホーム)の買換え特例で控除額はいくらになるの?

居住用財産の買換え特例の控除額がいくらになるのか検討してみましょう。

譲渡所得の計算方法や居住用財産の買換え特例の計算例について説明します。

復習も兼ねて譲渡所得の用語や基本計算式を最初に見ていきます。

居住用財産の買換え特例の課税譲渡所得の計算方法

居住用財産の買換え特例の計算式では、4つの用語を理解している必要があります。

- 収入金額

- 必要経費

- 長期譲渡所得の金額

- 税額

収入金額は、今までのマイホームの売却代金から次のマイホームの購入代金を差し引いた金額です。

必要経費の計算には以下の計算式を使ってください。

| 必要経費= | (今までのマイホームの取得費+譲渡費用)×収入金額÷今までのマイホームの売却代金 |

長期譲渡所得の金額は、収入金額から必要経費を差し引いた金額です。

税額には下記の表にある所有期間10年超の長期譲渡所得金額に対する税率が適用されます。

| 譲渡所得税 | 15% |

| 住民税 | 5% |

| 合計 | 20% |

譲渡所得税には復興特別所得税の2.1%がさらに課税されます。

復興特別所得税の上乗せ分は、譲渡所得税15%に2.1%を掛けた0.315%になります。

具体的な居住用財産の買換え特例の計算例を見てみよう

前の項で説明した計算方法によって居住用財産の買換え特例の控除額を計算してみましょう。

具体的に計算するため、今までのマイホームと次のマイホームの条件を以下の通りにします。

| 今までのマイホーム(譲渡資産)の条件 | 所有期間20年の建物と土地 居住期間10年 譲渡価格 6000万円 取得費 1500万円 譲渡費用 500万円 |

| 次のマイホーム(買換え資産)の条件 | 新築戸建て住宅 取得価格 4000万円 |

居住用財産の買換え特例が適用された場合の計算をしてみます。

計算は四捨五入で計算していきます。

| 収入金額 | 6000万円-4000万円=2000万円 |

| 必要経費 | (1500万円+500万円)×2000万円÷6000万円=667万円 |

| 譲渡所得の金額 | 2000万円-667万円=1333万円 |

課税譲渡所得金額が1333万円であることが分かりました。

1333万円に長期譲渡所得金額に対する税率と復興特別所得税の税率を掛けると、税額が270万円になります。

居住用財産の買換え特例の適用を受けなければ、税額は以下の通りになります。

| 譲渡所得額 | 6000万円-(1500万円+500万円)=4000万円 |

| 税額 | 4000万円×20.315%=813万円 |

居住用財産の買換え特例を活用すれば税額が270万円で、活用しなければ813万円となります。

ざっくりとした計算ですが特例の有無で税額が大きく変わることが分かるでしょう。

居住用財産の買換え特例の適用を受けることで、控除額を大きくできるのです。

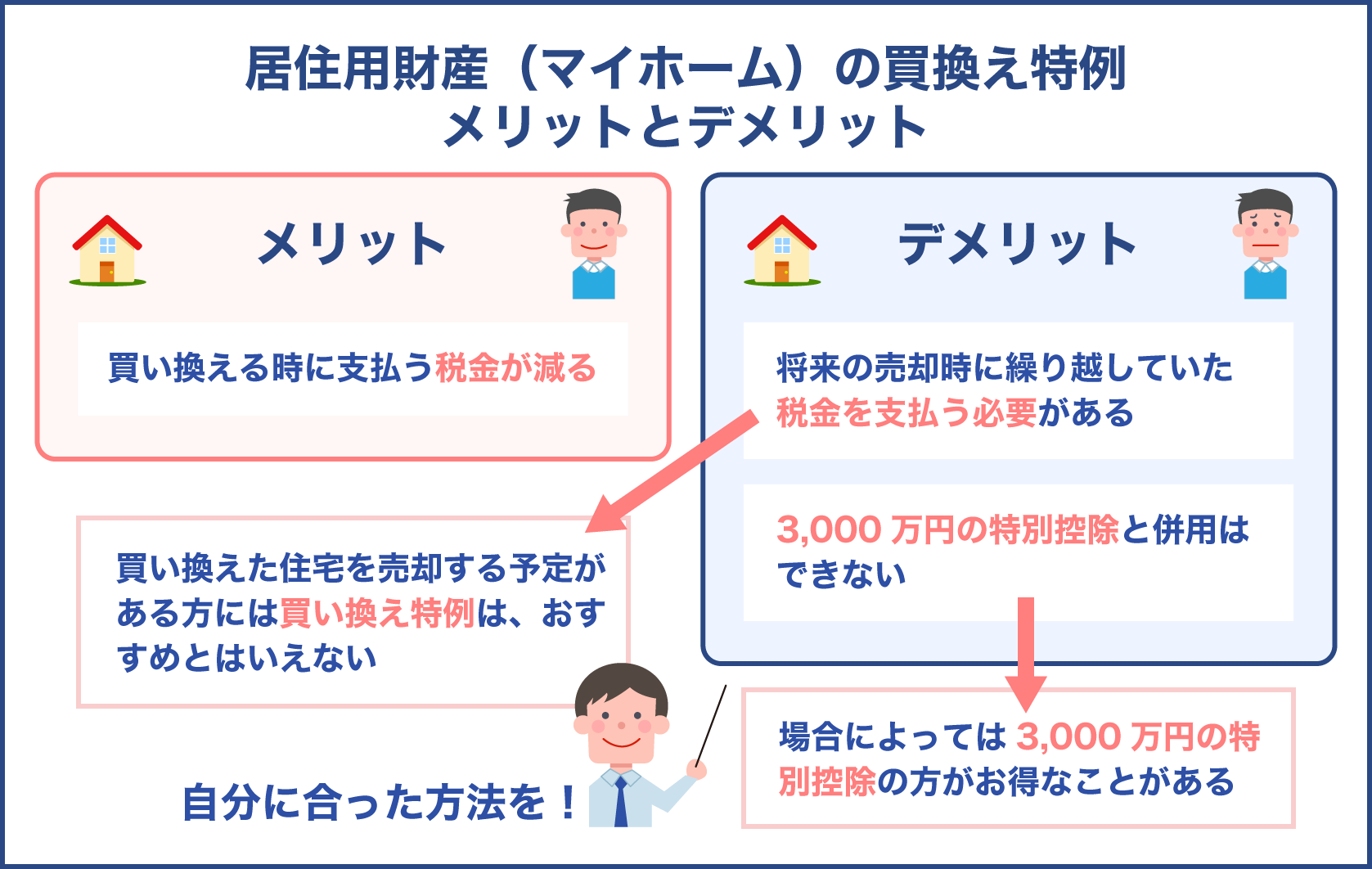

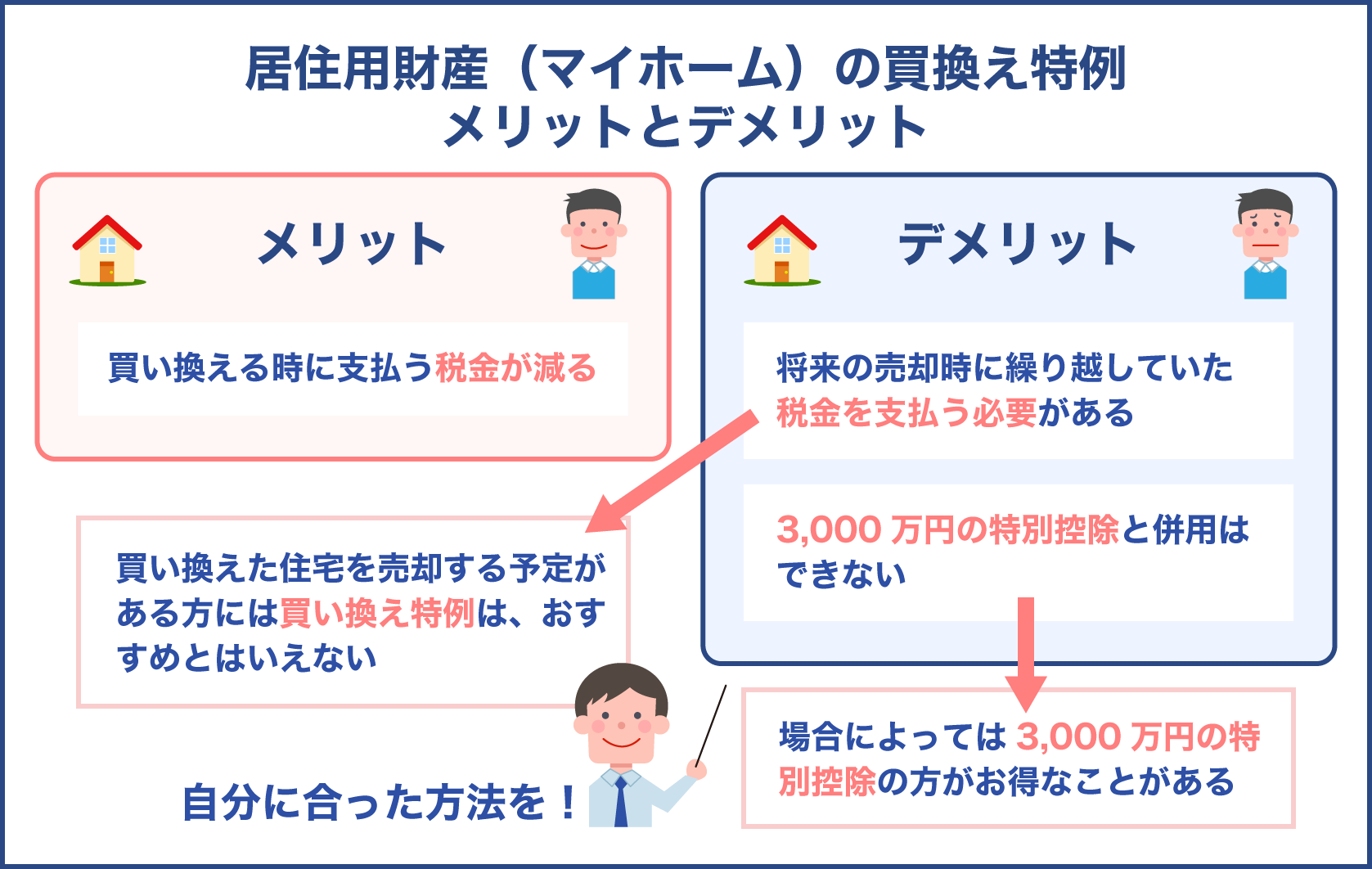

居住用財産(マイホーム)の買換え特例で知っておきたいメリットとデメリット

居住用財産の買換え特例のメリットとデメリットをまとめておきます。

大きなメリットは、マイホームの買換え時に納税の負担を軽くできるということです。

マイホームを買換える際は何かと費用がかかるため、税金の支払いを少しでも減らしたいと思うものです。

居住用財産の買換え特例は税金の免除ではなく繰り延べなので単に納税を先延ばしにするだけですが、買い替え時に支払う税金が減るため手元に多くの現金を残しておけます。

特例を使うことで課税対象の所得額を減らし、所得調整ができるメリットもあります。

買換えをした年にちょうど他の色々な所得があり、所得額を増やしたくないときに有効活用できる特例です。

居住用財産の買換え特例のデメリットは、将来の売却時に繰り越していた税金を支払わなければならないことです。

手に入れたマイホームを売却する予定がある人にはおすすめしない特例です。

居住用財産の買換え特例と3,000万円の特別控除を併用できないこともデメリットの一つです。

ケースによっては3,000万円の特別控除の適用を受けた方がお得なこともあるので注意してください。

居住用財産の買換え特例を利用したいときに特別な手続きが必要ですか

確定申告をするだけですが、特例のために揃えなければいけない書類もあるので解説しますね

居住用財産(マイホーム)の買換え特例を利用する手続きの流れをチェック

居住用財産の買換え特例を利用する流れをチェックしましょう。

事前に揃えておくべき書類や確定申告の流れについて見ていきます。

居住用財産の買換え特例の活用や、確定申告の手続きで分からないことがあるときの対処法も紹介します。

居住用財産の買換え特例の適用を受ける手続きに必要な書類

居住用財産の買換え特例を活用する手続きには以下の書類を揃えなければなりません。

最初にチェックするのは、今までのマイホームに関係した書類です。

- 譲渡所得計算明細書

- 譲渡に係る売買契約書の写しその他の書類で、譲渡に係る対価の額が1億円以下であることを証明するもの

- 譲渡した不動産の登記事項証明書

- 住民票の写し

譲渡した不動産の登記事項証明書の代わりに、登記簿謄本・抄本を揃えるのでもかまいません。

住民票の写しは、今までのマイホームを売却した日から2ヶ月後に売却した家のある市区町村から交付されたものです。

続いて次のマイホームに関係した書類をチェックします。

- 買換資産の明細書

- 買換資産の購入金額が明らかになる書類

- 買換不動産の登記事項証明書

- 住民票の写し

- 買換資産が中古住宅である場合の必要書類

買換資産の明細書は、次のマイホームを購入する予定があるときに必要です。

確定申告の際にすでに次のマイホームを購入している人は、二つ目の書類である買換資産の購入金額が明らかになる書類だけで十分です。

購入金額を証明する契約書や領収書の写しも揃えておくとよいでしょう。

買換不動産の登記事項証明書は、登記簿謄本・抄本を揃えるのでもかまいません。

住民票の写しは、次のマイホームの所在地の市区町村の役所から交付されたものです。

次のマイホームが築25年以上の中古住宅の場合、以下の書類を追加で揃えてください。

- 耐震基準適合証明書

- 住宅性能評価書の写し

- 既存住宅売買瑕疵担保責任保険付保証明書

買換えのケースによっては、他にも揃えるべき書類があるので税務署の指示に従ってください。

居住用財産の買換え特例を利用した際の確定申告の流れ

確定申告の流れは以下の手順になります。

- 必要書類を用意する

- 譲渡所得税を計算する

- 各種書類と確定申告書を提出する

譲渡所得税を計算する際には、居住用財産の買換え特例を適用した計算にすることを忘れないでください。

書類の提出は税務署や各自治体が設ける確定申告書の提出会場で行いましょう。

居住用財産(マイホーム)の買換え特例の利用で迷ったときの対処法

居住用財産の買換え特例を使うべきか迷ったり、確定申告の仕方が分からなかったりするときの対処法は4つあります。

- 税務署へ相談

- 税理士へ相談

- 確定申告書作成コーナーを利用

- インターネットで調査する

最寄りの税務署に相談すると親切に特例や確定申告について教えてくれます。

有料になりますが、全ての手続きを税理士へ丸投げすることも可能です。

もしくは確定申告シーズンに税務署が設ける確定申告書作成コーナーを利用することができるでしょう。

確定申告書作成コーナーでは、無料で職員や税理士からサポートを受けられます。

国税庁のサイトにあるタックスアンサーを使って情報を調べることもできます。

居住用財産(マイホーム)の買換え特例で覚えておくべき注意点

居住用財産の買換え特例を利用する際に覚えておくべき2つの注意点について説明します。

- 将来の税負担が重くなる

- 短期間で売却すると損をする

何回か説明していますが居住用財産の買換え特例は、譲渡所得の繰り延べという形の税金支払いの先送りです。

特例を利用する今回の買換えでは譲渡所得が繰り延べされて大部分の譲渡所得税が先延ばしにされますが、将来マイホームを売却するときには繰り延べした譲渡所得と売却の譲渡所得の両方が合算されます。

譲渡所得税の課税対象額が大幅に増えるので将来の税負担が重くのしかかります。

将来の税負担がどの程度になるか具体例で考えてみましょう。

今までのマイホームを4000万円で売却し、2000万円で新居を購入したとします。

譲渡資産の取得費は500万円、売却益は3500万円となります。

買換え時点から時間が経ち、購入した新居を3000万円で売却しました。

新居を取得したときの購入費は2000万円でしたから、3000万円で売却できた場合の譲渡所得は1000万円です。

本来なら譲渡所得の1000万円だけが課税対象となりますが、居住用財産の買換え特例を適用して繰り延べしていた3500万円の売却益が加算されます。

結果として新居の譲渡所得は4500万円となり、この4500万円に対して譲渡所得税が課されてしまうのです。

将来の税負担を考えると、次のマイホームを売却する予定がない人が、お得感を感じやすい特例であることが分かります。

居住用財産の買換え特例を利用し、購入したマイホームを短期間で売却すると損をするので気をつけてください。

例えば、購入したマイホームを取得日から3年経っていない間に売却した場合、3,000万円の特別控除を利用することができません。

3,000万円の特別控除は、売却した年の前年と前々年に居住用財産の買換え特例を利用している人へ適用を認めていないからです。

居住用財産の買換え特例と直接は関係ありませんが、短期間での売却は税率が高くなるので注意しましょう。

所有期間が5年を超えていないなら短期譲渡所得の高い税率が課税されます。

短期間の売却をすることで、長期譲渡所得の20%の税率や長期譲渡所得の軽減税率の特例で認められる14%が適用できなくなるので気をつけてください。

居住用財産の買換え特例の注意点を考えながら、活用するかどうか決めなければいけないですね

活用の仕方によっては損することがあるので気をつけてください

まとめ

居住用財産の買換え特例とは、マイホームを買い換える際に譲渡所得税の大部分を繰り延べできる制度です。

注意したいのは税金の支払いを免除される訳ではなく、将来の売却まで先延ばしされるという点です。

居住用財産の買換え特例の適用を受けるには、満たしておかなければいけない要件があります。

要件は譲渡資産と買換え資産の両方に設定されており、今までのマイホームと次のマイホームの両方とも要件を満たしていなければなりません。

居住用財産の買換え特例を利用するかしないかによって控除額は数百万円の違いが出ることがあります。

新たに購入するマイホームの売却予定がない人や、譲渡所得が3000万円を超える人が利用するとお得感がある特例です。

手続きは確定申告をするだけですが、特例の適用を受けるために揃えるべき書類があるので気をつけましょう。