人生の中で想定していなかったアクシデントにより、住宅ローンの返済が苦しくなったり売却せざるを得なくなったという声は実際にはあるものです。

しかし、多くの方が住宅ローンの返済が終わっていない場合は通常通りの売却ができません。

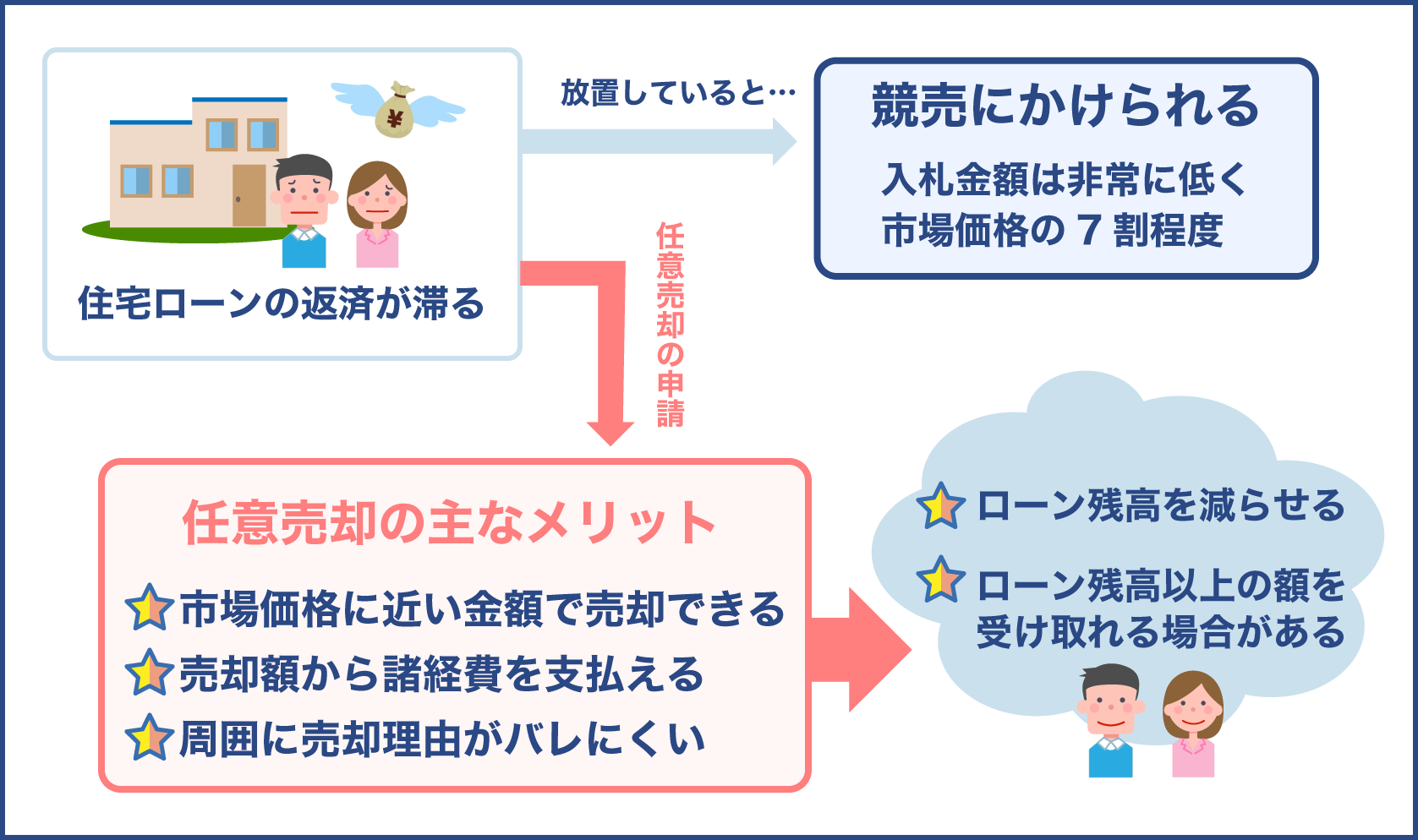

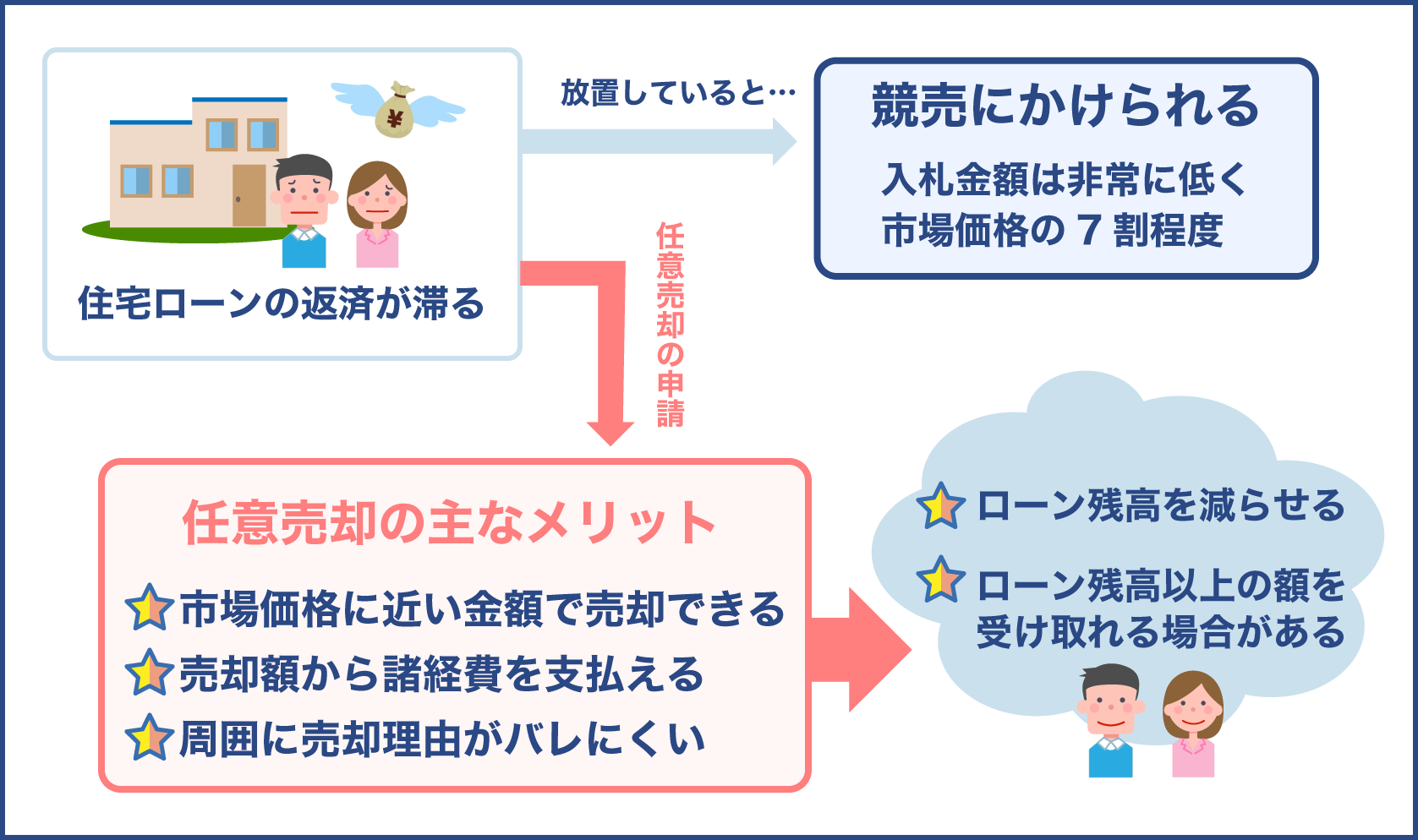

アクシデントにより住宅ローンの返済が滞り、滞納し続けるとやがて競売にかけられてしまいますが、実は競売はデメリットが多いため避けて通りたい方法でもあります。

そこで不動産売却の一つの手段となるのが任意売却という方法です。

今回は任意売却をどんな状況で利用するのか、また通常売却との違いについて詳しく解説していきます。

任意売却に詳しい先生に教えて頂きながら、高値売却の心得についてもご紹介していきます。

住宅ローンの返済が苦しくなってしまいました。

滞納が続けば競売にかけられると聞いたのですが、どうしたらよいでしょうか。

これからも返済が苦しい状態が続くようであれば、任意売却することをおすすめします。競売決定通知書が届く前でしたら、まだ間に合いますよ。任意売却が出来る条件に該当しているかなど詳しくみてみましょう。

目次

任意売却はどんな状況で利用する?

任意売却は、以下のような状況で利用できます。

- 給与の減額やリストラ、病気や怪我によって収入が減った

- 経営する不動産の家賃収入が大きく減った

- 住宅ローン以外の借入金が重なり、自己破産を考えている

- 離婚や相続などで所有者不在となったため手放したい

これらのように、ローンの返済が厳しい時に利用できる売却方法です。

一般的に、滞納が3~6ヶ月ほど続くと、債務者はローンを回収しようとします。

担保となる不動産を強制的に競売にかけられる抵当権をもっており、それを行使するのです。

裁判所から競売開始決定書が届くと、所有者の意志に関係なく手続きが開始されてしまいます。

しかし通知が届く前の段階で任意売却をすれば競売を阻止することが可能となり、引っ越し代を確保したりリースパックで住み続けられるなどといったメリットを得ることができます。

つまり、ローン滞納による競売という最悪の状況を回避できる数少ない方法ともいえるのです。

任意売却を行う理由として、収入減少の次に多いのが離婚時の財産分与です。

離婚する際にローン残債が残っている場合は、一方がローンを支払い、もう一方が住み続けるというパターンが多くみられます。

これは、慰謝料や財産分与によって取られる状況です。

しかしながら、名義変更やローンの支払いを巡り、トラブルが発生することも少なくありません。

こういったトラブルを回避するためにも任意売却は有効な手段といえます。

住宅ローンの残債額よりも高く売れた場合は、返済後に残った資金を分け合うこともできます。

任意売却のメリットとは?

任意売却とは、住宅ローンの返済が残っている状況でも不動産を売却できる方法です。

具体的には、住宅ローンを滞納している、または売却金額よりも住宅ローン残債が多くても、借入先の金融機関等との話し合いで合意が得られれば可能ということになります。

任意売却のメリットを以下にまとめました。

- 一般市場で売却でき、競売のように買い叩かれる心配がない

- 相場に近い価格で売却ができるため、ローン残額を多く返済できる

- 周囲に売却理由を知られる可能性が低い

- 売却してもなお残るローンの返済方法について交渉できる

- 手数料や諸費用を売却額から差し引くことができる

- 引っ越し時期の交渉ができる

任意売却後に残債について

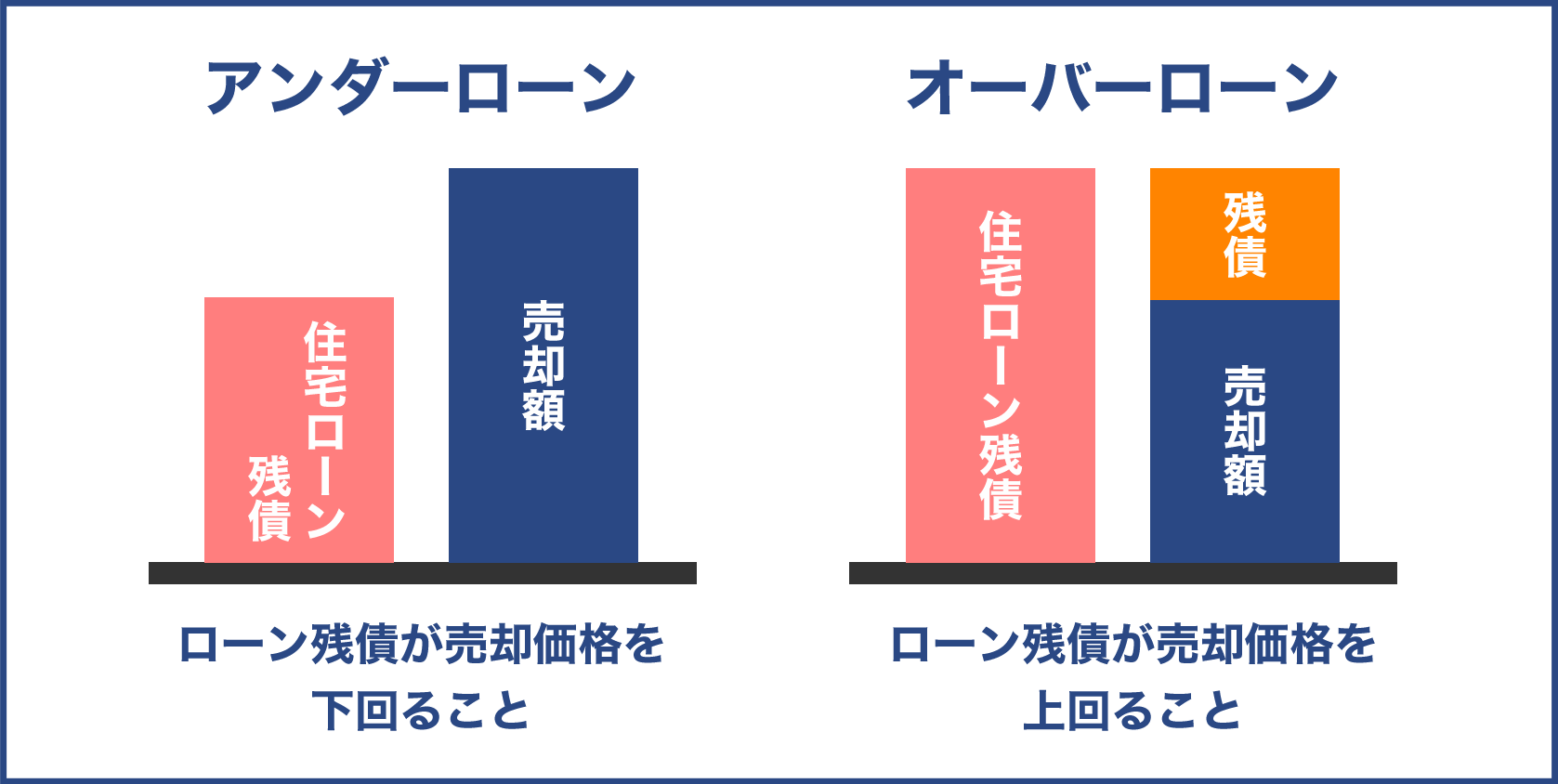

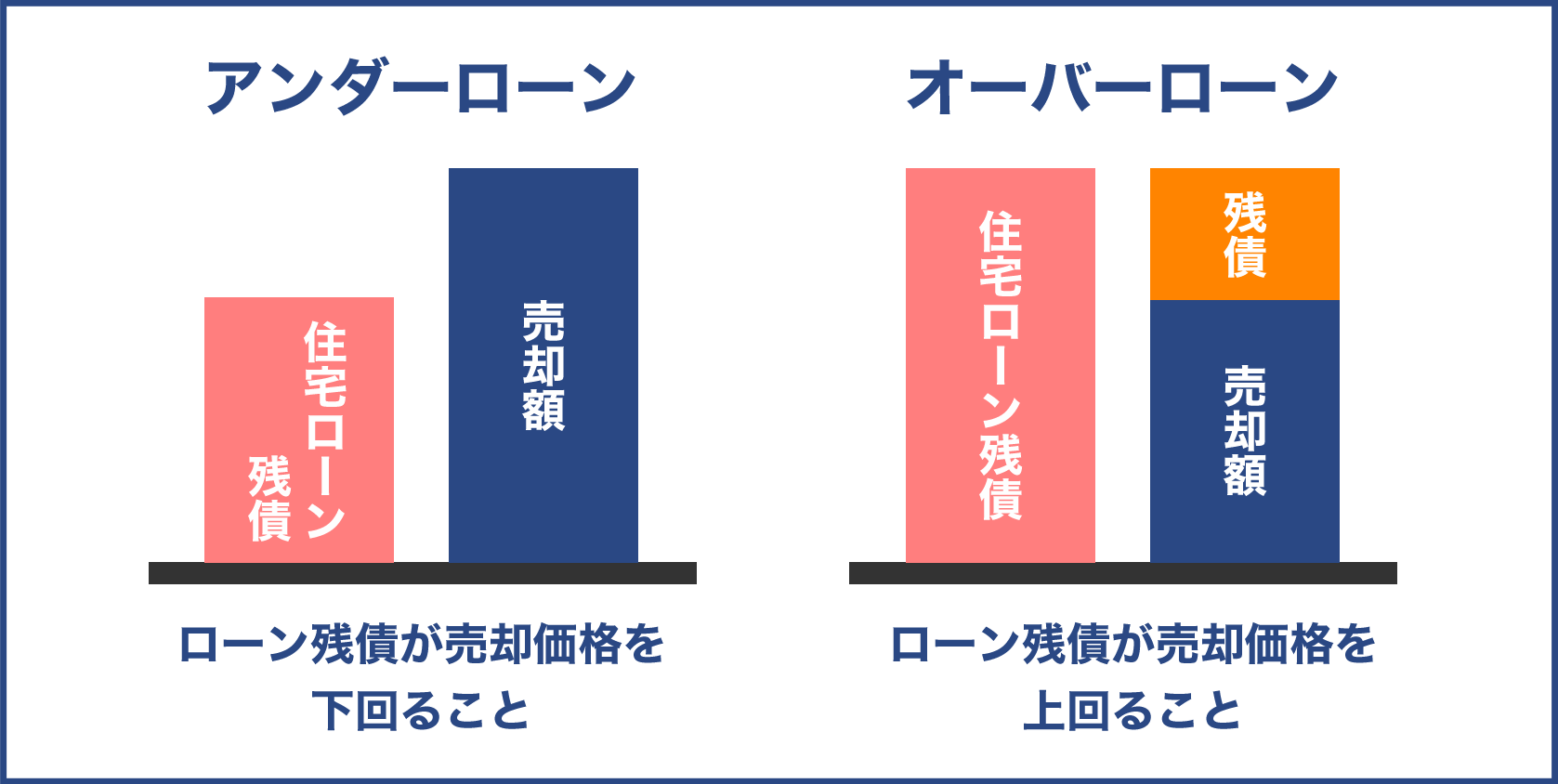

任意売却では売却価格によって、売却後のローン残債が変わります。

売却価格がローン残債を下回った場合と上回った場合、それぞれについて見ていきます。

売却後にもローンが残る場合

売却価格がローンの残債を下回った場合は、売却後も残債を支払わなければなりません。

これをオーバーローンと言います。

仮にその後も滞納が連続して続いた場合は、給与の差し押さえなどが発生し、最悪は自己破産になる可能性もあるでしょう。

但し、オーバーローンだからと言って悲観することはありません。

売却後の残債額は大幅に少なくなっているでしょうから、生活自体を大きく圧迫することなく返済できます。

また、債権者との交渉によっては以下のようなメリットを得られる可能性があります。

- 残債を減らせる可能性

- 月々の返済額を抑えられる可能性

- 売却時の費用を抑えられる可能性

残債を減らせる可能性

任意売却による売却後には、債権者が交代することがあります。

これはもともとの債権者である金融機関や保証会社から、サービサーと呼ばれる債権回収会社に債権者が移るためです。

任意売却をした人の債権は他の一般的な債権よりも価値が低いとされていることから、サービサーは実際のローン残債よりも低い金額で債権を買取ります。

通常であれば1000万円の価値がある債権だとしても、サービサーは1000万円以下で購入していると考えられます。

そのため、新しい債権者であるサービサーとの交渉次第では残債金額を減らせる可能性があるというわけなのです。

月々の返済額を抑えられる可能性

任意売却後に残る残債の月々の支払額は、任意売却の手続き中に提出する生活状況表を基に決められます。

生活状況表とは、債務者の月々の収支が記されているものです。

債権者はこの生活状況表を踏まえ、債務者が無理のない範囲で分割払いができるよう毎月の支払額を決めます。

任意売却後の残債の月々の支払額は5000~30000円とされていますが、経済状況が厳しいことを生活状況表で証明できれば、月々の支払額をより少額にすることが可能になります。

売却時の費用を抑えられる可能性

任意売却後には、リースパックを利用する場合を除き、決められた日時までに引っ越しを済まさなければなりません。

引っ越しの相場は4人家族で10~25万円程と、決して安い金額とはいえないでしょう。

また住宅売却にはそれに関わる手数料や税金といった諸費用もかかります。

交渉次第ではこれらの費用を安く抑えたり、または債務者側の負担をゼロにすることが可能になります。

売却後にローンが残らない場合

任意売却ではとても珍しいパターンですが、売却価格が残債額を上回り、残債がなくなることがあります。

これをアンダーローンと言います。

この場合、ローンを返済した残りの金額から手数料や税金を差し引いた額は、全て債務者のものとなります。

例えば好立地だった場合などよほど条件が良い場合にしかこのような状況になりませんが、もし売却益が出た場合は今後の生活に充てるなど大変重宝するものとなるでしょう。

家は手放さなければならないけど、思っていたよりも良い条件で売却できそうで安心しました!

そうですね。ローンの残債は残りますが、任意売却ができれば大きな負担を負うことなく売却ができます。但し、ローンの滞納した人が皆任意売却をできるわけではありませんし、任意売却ならではのデメリットもあります。詳しくみていきましょう。

任意売却を利用できない状況とは

ローンの返済が滞っている全ての人が競売を回避できるわけではありません。

ここからは任意売却を利用できない状況と、任意売却のデメリットについて見ていきます。

任意売却を利用できない状況もある

競売に比べて債務者に有利な点が多い一方で、一般的な売却方法に比べると制限が多いのも事実です。

場合によっては任意売却が出来ないケースがあることも知っておきましょう。

任意売却を利用できないケースとそれぞれの理由については以下の通りです。

- 債権者が任意売却を認めない

- 連帯保証人から承諾を得られない

- 滞納している額が大きすぎる

- 物件の内覧などの情報公開をしない

- 共同名義人が同意しない

- 税金や保険料も滞納している

- 任意売却を行う十分な時間がない

債権者が任意売却を認めない場合

お伝えしてきた通り、任意売却は債務者の判断のみで手続きを行うことが出来ません。

債権者主導となりますので、交渉し任意売却の合意を得る必要があります。

連帯保証人から承諾を得られない

不動産は大きな金額での契約となるため、購入時には連帯保証人を付けるのが一般的です。

連帯保証人には債務者が返済困難な状況になった場合に債務を肩代わりして支払う義務がありますが、不動産を売却する際などにも一定の発言権を持ちます。

そのため、連帯保証人が認めなければ任意売却することはできません。

また、対象となる不動産の名義が連帯保証人と共同名義になっている場合も、同意を得られない限り売却することが出来ません。

滞納している額が大きすぎる

任意売却後には多くの場合でローン残債が残りますが、残債額が大きすぎると任意売却そのものが認められなくなります。

任意売却は競売の前段階であり、それは不動産を手放すほかにお金を工面する目途が立たないということ。

そのため売却後の残債が大きければ、その後の返済予定が立てられないものとされてしまうのです。

物件の内覧などの情報公開をしない

任意売却は法律上においては一般的な売却方法と変わりありません。

内覧や物件情報など、適切な情報公開ができなければ購入者との売却は成立しないのです。

虚偽の内容を報告すると詐欺罪に当たる可能性もあるため、情報の公開を適切に行う必要があります。

共同名義人が同意しない

高額な買い物である不動産は、夫婦や親子、親族間といった複数人で購入することも少なくありません。

このような共同名義の場合は、名義人一人ひとりに平等の所有権が認められます。

そのため、自分以外の共同名義人が売却を拒否した場合は、任意売却することはできません。

従って共同持分の不動産を任意売却する場合は、共同名義人全員分の承諾が必要となります。

税金や保険料も滞納している

不動産に関するローンの他に、税金や保険料などの滞納が続いている場合は任意売却を選択できないかもしれません。

税金に関しては役所が、保険料に関しては主に金融機関が、未納分を差し押さえるために不動産を競売にかけることになります。

これは、税金や保険料を支払わずに資産形成をしていると捉えられてしまうためです。

特に役所からの差し押さえとなると債務者が任意売却を選択できる可能性はゼロに近くなるでしょう。

任意売却を行う十分な時間がない

債務者がローンを滞納してから、金融機関が差し押さえ手続きに入るまで、およそ1年~1年半とされています。

この間に任意売却が成立しなければ、手続きが完了して競売にかけられてしまいます。

手続きから差し押さえまでの間に任意売却が可能となるのはおよそ半年とされていますから、滞納が続いた場合は早めに任意売却の手続きを開始した方が良いでしょう。

任意売却のデメリットとは

競売を回避でき、一括返済する必要がなくなるなどメリットの多い任意売却ですが、もちろんデメリットも存在します。

債権者が任意売却を認めない場合もある

債権者との交渉が必要不可欠ですが、債権者の立場や都合によって交渉が成立しない場合もあります。

もし任意売却による売却後にローン残債が出た場合は、債権者は無担保のまま返済をしてもらうことになるため、大変リスクの大きいものになります。

そのため、住宅ローンの滞納や離婚による財産分与などといったやむを得ない状況でない限り、任意売却を認める可能性は少ないといえます。

売却額が手元に残ることはない

競売とは違い、引っ越し費用や手数料、税金などの諸費用は売却額から差し引かれます。

但し、それらを差し引いた残りの売却額は基本的に全てローンの返済に充てられることになります。

そのため、諸費用については最初の段階で債権者と交渉しておく必要があります。

短い期間で売却を成立しなければならない

任意売却では、債権者と販売価格の合意ができてから販売開始となります。

一般的には約半年かけて販売活動を行いますが、交渉次第ではもっと短くなることも考えられます。

更に、販売期間中に債権者が任意売却での売却が見込めないと判断した場合は、競売の手続きを開始する可能性もあります。

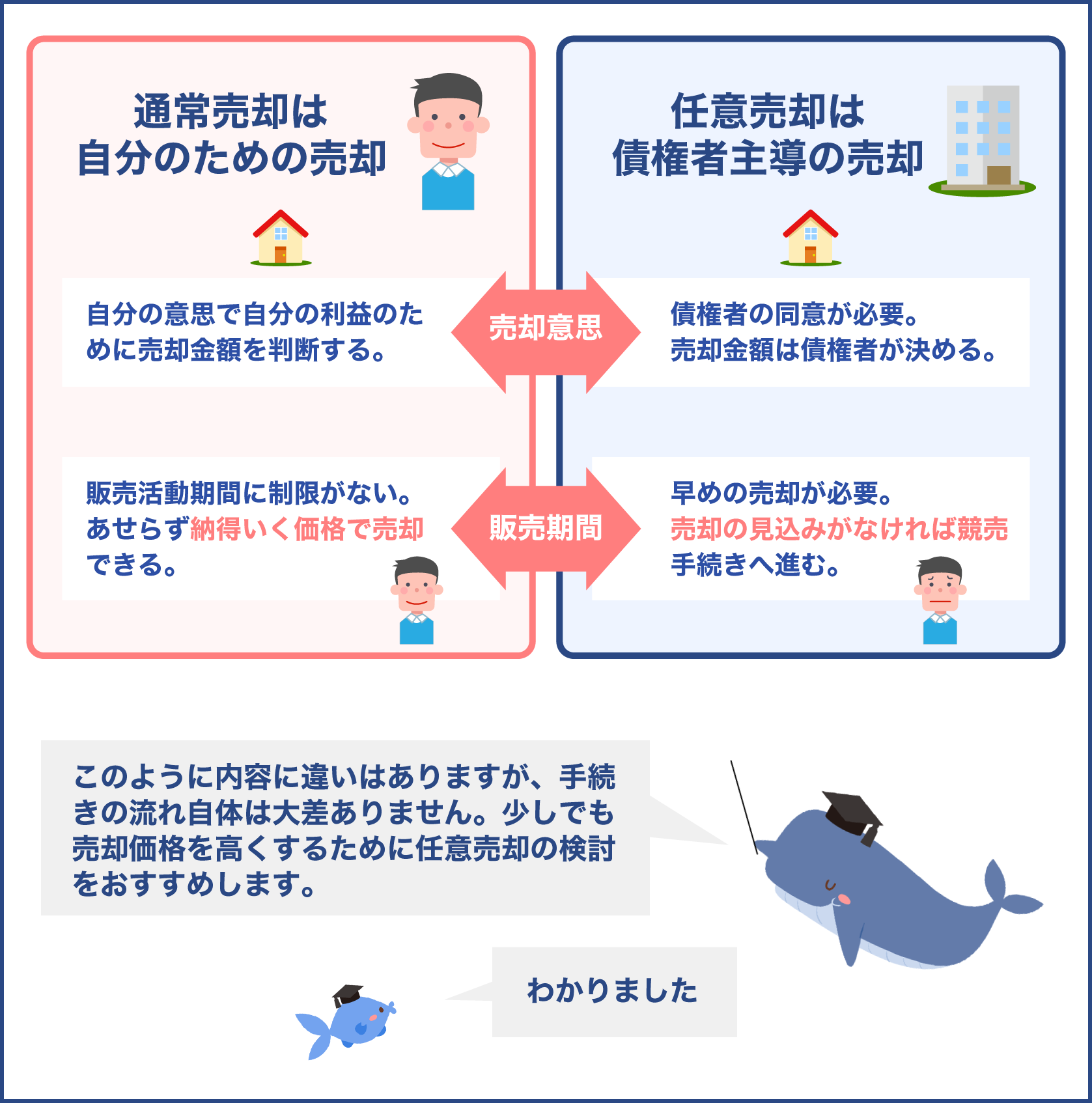

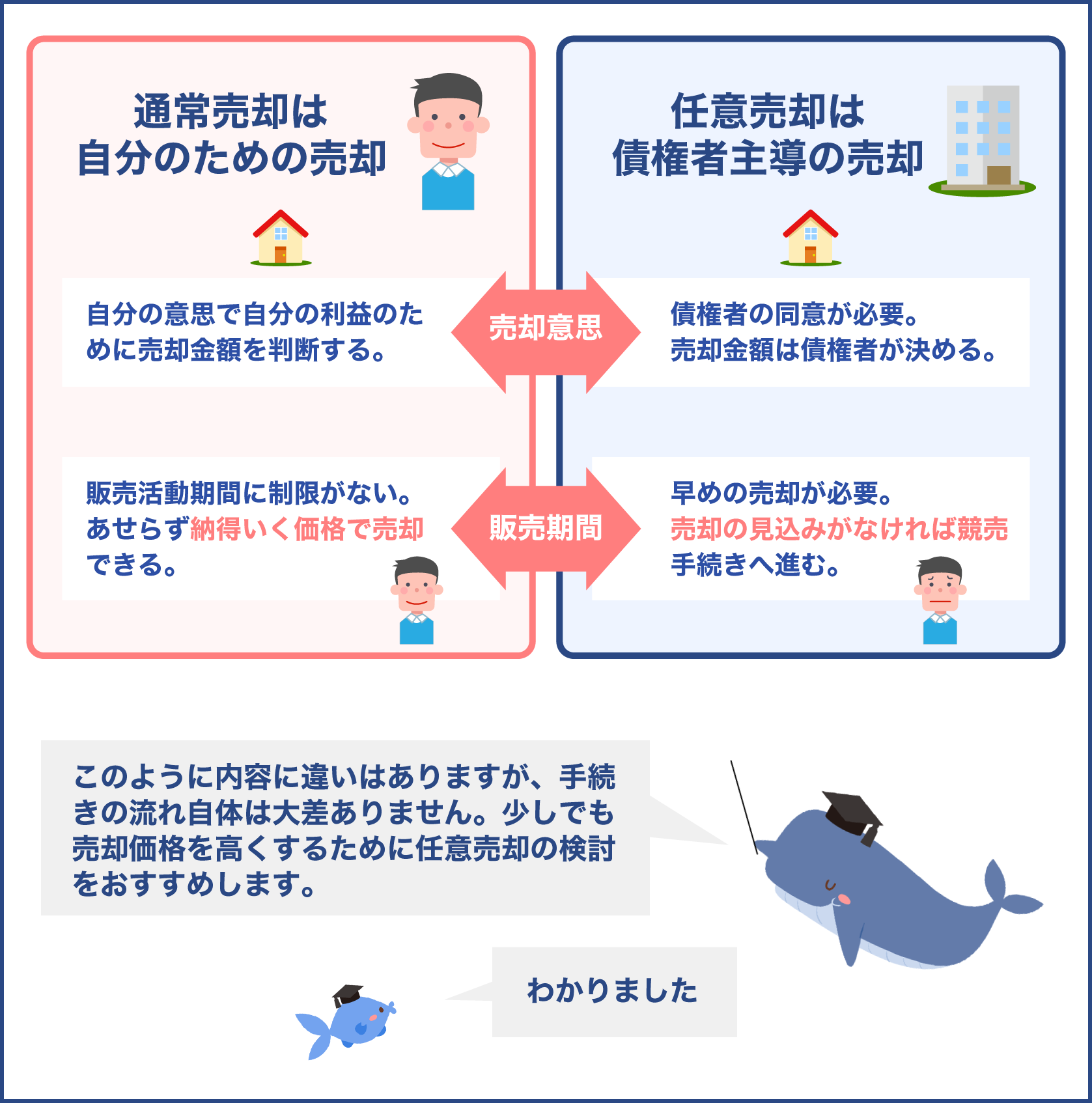

通常売却と任意売却の違いとは?

競売と比べてメリットが大きく、有効な売却手段に見える任意売却ですが、通常売却とはどのような違いがあるのでしょうか。

それぞれの過程を見ながら、違いについて詳しく解説していきます。

通常売却とは

まずは通常売却についてです。

通常売却は所有者以外に権利者がいないため、所有者の意思で売却できます。

例えば広い家に引っ越したい、転勤のため住まなくなった、相続された物件を売却して現金化したいなどといったライフスタイルの変化に伴い、自由意思によって行うことができます。

通常売却では、所有者の意思を基本として不動産会社や購入者と交渉し、売却価格や引き渡し日の決定をします。

通常売却との違いは?

任意売却と通常売却の違いは目的です。

通常売却は自分のために行いますが、任意売却は債権者のために行われるものです。

売却活動期間をみると、目的の違いが明白になります。

通常売却では、およそ3~6か月間をかけて販売活動が行われます。

但し、その期間内に所有者の条件にあう購入者が見つからなければ、更に時間をかけて売却活動を続けることができます。

手数料などの追加費用がかかる場合がありますが、売却活動の期間に制限はありません。

いくらで売るか、いつ引き渡すか、どの不動産会社とどんな契約を結ぶか。

これら全てに関して、契約前であればその決定権は所有者にあるのです。

一方任意売却は先述の通り、債権者との交渉の上で販売活動期間が決まります。

売却活動の途中であっても売却が見込めなければ、債権者の判断で競売手続きへと進んでしまう可能性もあります。

競売に比べれば債務者の都合や状況を考慮してもらうことができますが、あくまでも債権者が債権を回収するために売却を行うものなのです。

通常売却との違いについてのポイントは以下の二つです。

- 債権者の同意が必要

- 債権者が売却する金額を決定

任意売却を行うのは、売却額よりもローン残債の方が多い場合です。

ローンを組んだ際には抵当権により担保が設定されているため、ローンを全額返せない状況で担保を外すには、債権者の同意が必要になります。

ローンの回収金額は売却額によって変わります。

より高く、早く債務を回収するために、債権者が売却額を設定する権利をもつのです。

では、売却活動における違いとはどのようなものなのでしょうか。

通常売却と任意売却の流れを確認してみましょう。

| 項目 | 通常売却 | 任意売却 |

|---|---|---|

| 物件調査・価格設定 | ○ | ○ |

| 媒介契約の締結 | ○ | ○ |

| 債権者に任意売却の申し入れ | × | ○ |

| 販売活動 | ○ | ○ |

| 買受人の決定 | ○ | ○ |

| 債務者の同意売買契約の締結 | × | ○ |

| 引っ越し | ○ | ○ |

| 代金の決済・抵当権抹消・諸費用の精算 | ○ | ○ |

| 残債への対応 | ×(残債がある場合は返済予定を確認) | ○ |

二つの流れを見ると、それほど大きな違いがないことがお分かりいただけたでしょう。

任意売却は、債権者との交渉や同意を得るなどといった点を除けば、通常売却に近い形でできる売却手段と言えます。

競売との違いについて

任意売却は、競売という最悪の状態を回避できる方法であるとお伝えしました。

二つを比較して、どのくらいのメリットがあるのか見てみましょう。

| 項目 | 競売 | 任意売却 |

|---|---|---|

| 売却価格 | 市場価格の7割程度の価格になることが多い | 市場価格に近い金額で売却できる可能性も |

| 残債 | 売却価格が低いため、多く残る可能性が高い | 競売よりも残債が少なる可能性が高い |

| 残債の返済 | 一括返済を求められる | 分割返済が可能 |

| 売却にかかる費用 | 引っ越し費用等 | 一切なし |

| 遅延損害金 | あり | 場合によってなし |

| プライバシーの確保 | 競売物件として新聞やインターネット上で公開されるため、周囲に知られる可能性が高い | 一般的な売却と同じように、周囲に知られることはない |

| 引っ越し費用 | 立退料はほとんど支払われない | 最大30万円の引っ越し費用を受領できる |

| 引き渡し日 | 自由に設定できない(所有権移転後は不法占拠になる) | 購入者、債権者との話し合いにより引っ越し日を設定できる |

| 所有者の意志 | 所有者の意思は尊重されない | 債権者の同意が必要になるが、所有者の意思も尊重される |

この表を見ると、競売に比べて有利な条件で売却活動できることが分かります。

中でも最も大きな違いは、売却価格と強制力の有無といえます。

競売には法的拘束力が加わるため、手続きする上で債務者の意思が尊重されることは一切ありません。

どちらにせよ、ローンの残債は今後支払っていかなければなりません。

残債を抑えるためには売却価格を少しでも高く設定することが重要ですから、こういった点からも任意売却の方が良いといえるでしょう。

支払方法についても、競売になった場合には一括返済をしなければなりませんから、資産が大きく減ってしまうというデメリットがあります。

任意売却なら債務者が破たんしない範囲での分割返済が可能となりますので、売却後の住居や生活の資金に充てるお金を確保できます。

任意売却には交渉力が必要不可欠のようですね。債権者と交渉して良い条件を設定できるか、スムーズに売却できるか不安です。

任意売却でも不動産会社に仲介を依頼すれば、交渉やあらゆる手続きを代行してくれるので安心です。そのため、売却を成功させるためには仲介する不動産会社選びが重要となります。不動産会社選びも含め、高値で売却するための心得を習得して、売却活動を成功させましょう!

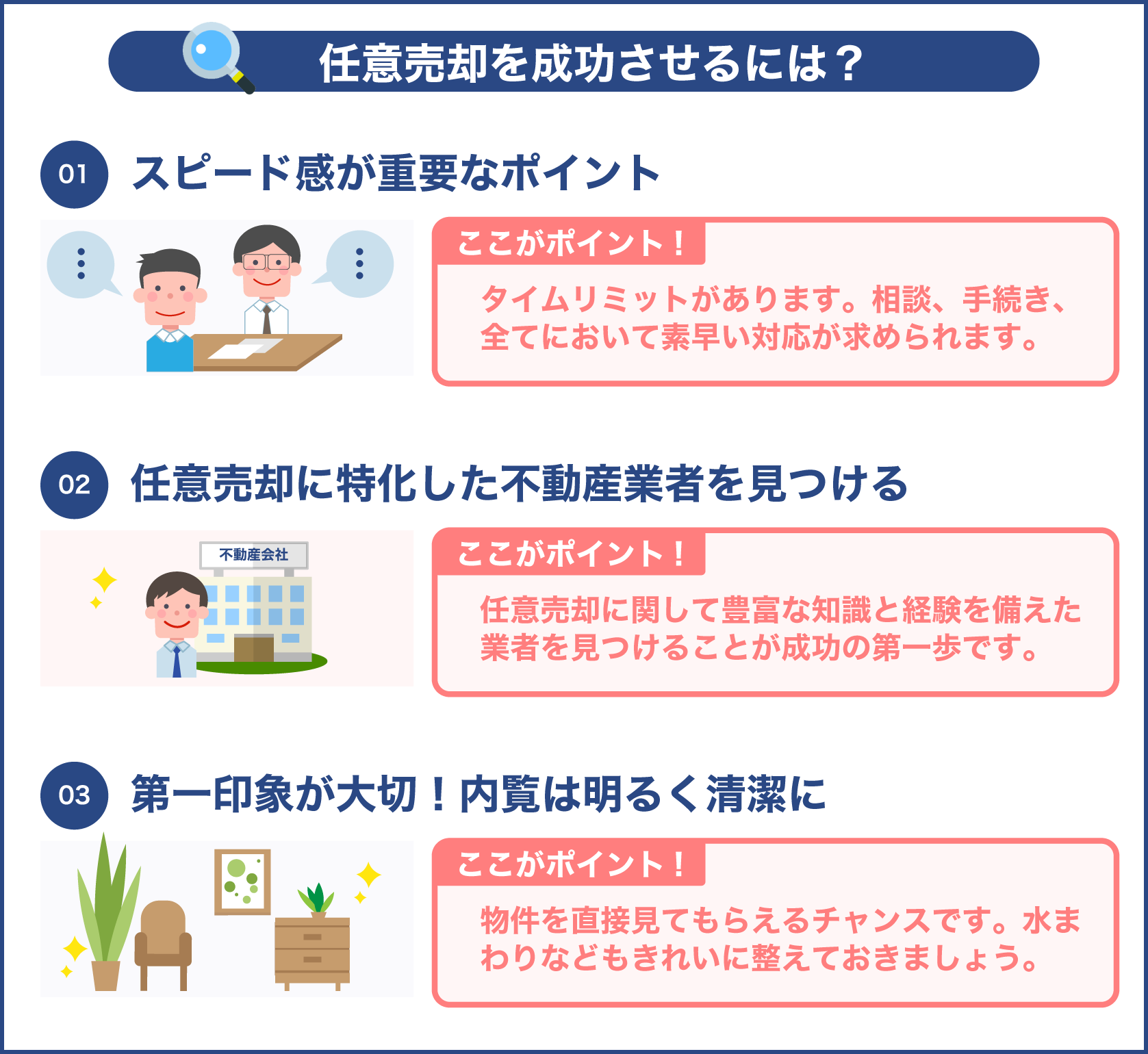

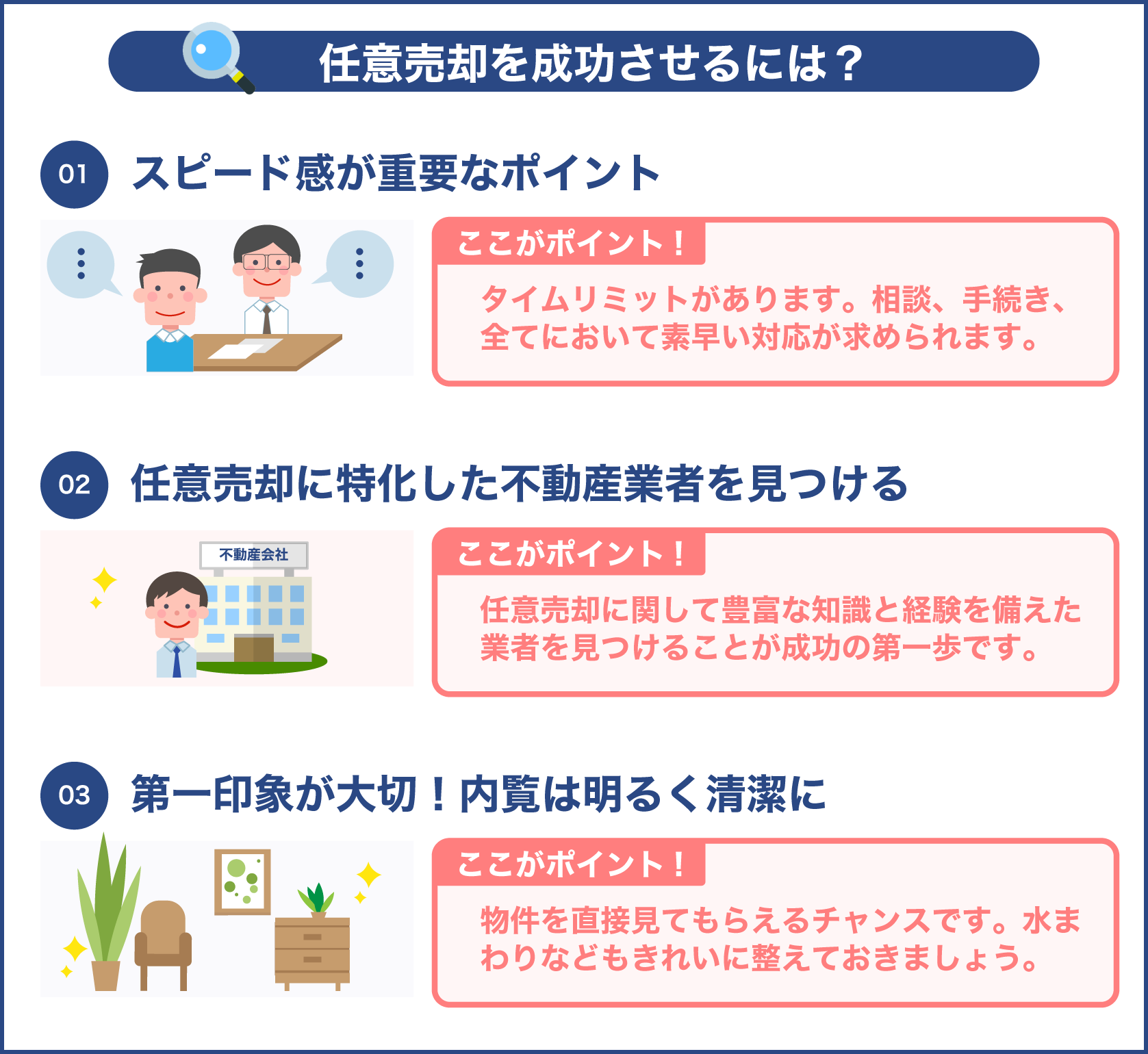

任意売却で高値売却するための心得

競売を回避でき、任意売却に成功したとしても、ローンの残債は残ります。

その額が大きければ、その後の生活に大きな影響を与えるでしょう。

そのため、任意売却では高値で売れるかが重要になります。

ここからは任意売却で少しでも高く売るための心得を紹介します。

なるべく早く売却手続きを開始する

住宅ローンの滞納が続くとまず、支払を催促する督促状が届きます。

その後も滞納を続けていると、3ヶ月~6ヶ月ほどで催告書(代位弁済予告通知)が届きます。

そして裁判所から担保不動産競売開始決定通知書が届き、その通知を以て競売開始となります。

ローンの滞納が始まってから競売にかけられるまでの期間はおよそ1年。

競売よりも高値で売るには、担保不動産競売開始決定通知書が届くまでに任意売却が完了していなければなりません。

売却活動は不動産会社との契約や購入者の内覧など、様々な過程が必要でその分時間がかかるものです。

競売までの時間が短くなるにつれ、必然的に売却価格を下げざるを得なくなります。

それを防ぐため、売却活動をなるべく早く開始し、十分な期間を設けられるようにしておきましょう。

これは任意売却の決定権は債権者にあり、売却の見込が無ければ競売にかけられてしまうという点からも、早めの手続きが重要といえます。

具体的には、今後の返済予定の目途が立たなくなった段階で任意売却手続きに入ることをおすすめします。

その決断が早ければ早いほど、健全な再出発が出来るようになるでしょう。

物件の第一印象アップを目指す

高値で売却するには、購入希望者への印象を良くすることも大切です。

特に購入希望者が実際に物件を見る内覧は重要です。

任意売却で住居を売却する場合は売主が居住している間に売却活動を行うことがほとんどですから、内覧も居住している状態を見せることになります。

内覧では広告やインターネットで見た物件情報のほか、細かな住居設備も確認します。

水回りが極端に汚れていたり、部屋や玄関周りに物が散乱していれば、良い印象は与えられません。

場合によっては値下げ交渉をされ、債権者がそれを受け入れることにも繋がります。

限られた期間で行わなければならない任意売却ですから、所有者自身が積極的に高値で売るための行動を起こすことが大切です。

個人で出来る範囲で構いませんので、購入希望者の立場になって物件の状態を整えておくと良いでしょう。

任意売却に強い不動産仲介会社を見つける

任意売却では、通常売却と同じく不動産会社へ仲介を依頼することができます。

しかし、債権者との交渉をするなどのやり取りが必要であり、売却期間が短いという点からも、通常売却と同じ不動産会社選びでは不安が残ります。

そのため、次のポイントを抑えた不動産会社を選びましょう。

- 任意売却の実績が豊富にある

- デメリットやリスクも説明してくれる

- 様々な専門家と連携してくれる

- 任意売却後のサポート体制がしっかりしている

それぞれのポイントについて、詳しくみていきましょう。

任意売却の実績が豊富にある

通常売却は宅地建物取引業法に基づいて行われるものですが、任意売却はそれに加えて民法に関する知識も必要になります。

債権者との交渉も必要になり、その手続きの多くは不動産会社が行います。

もし任意売却の実績が少ない、または無い不動産会社に依頼したとしたら、スムーズな売却活動が困難なうえ、後にトラブルになる可能性もあります。

金融機関や連帯保証人などとのやり取りも都度発生するため、交渉能力が高く実績豊富なところに依頼すると良いでしょう。

デメリットやリスクも説明してくれる

不動産会社に仲介を依頼した場合は、仲介手数料を支払う必要があります。

中には仲介料欲しさから、任意売却に関するデメリットやリスクを説明しないまま媒介契約を結ぼうとする不動産会社も少なくありません。

もし任意売却のデメリットやリスクを知らないまま契約を進めてしまえば、所有者が思わぬ損失を被る可能性もあります。

交渉により売却価格が低くなる可能性があること、期限内に売却できなかった場合には競売にかけられてしまうことなど、丁寧に説明してくれるところを選びましょう。

様々な専門家と連携してくれる

不動産会社はあくまでも不動産売買の専門家であり、他の分野に精通しているわけではありません。

任意売却に関しては金融関連や民法に関しての複雑な手続きが必要となるため、予期せぬトラブルが生じた際に不動産会社だけでは対応しきれないと考えられます。

そのため、弁護士や司法書士、税理士など、あらゆる専門家と連携している不動産会社を選ぶことが大切です。

任意売却後のサポート体制がしっかりしている

任意売却が完了したからといって全てが解決するわけではありません。

売却後にも残債が残る場合はその返済についても考えなくてはなりませんし、期日までに引っ越しも済ませなければならないのです。

残債は分割返済が可能となっていますが、月々の支払額は交渉によって多くも少なくもなり得ます。

引っ越し費用も引っ越し日も、全ては債権者との交渉次第となります。

任意売却後の生活を安定させるためにも、これら売却後に関わる交渉に対しても精一杯取り組んでくれる不動産会社を選びましょう。

任意売却に強い不動産会社の選び方

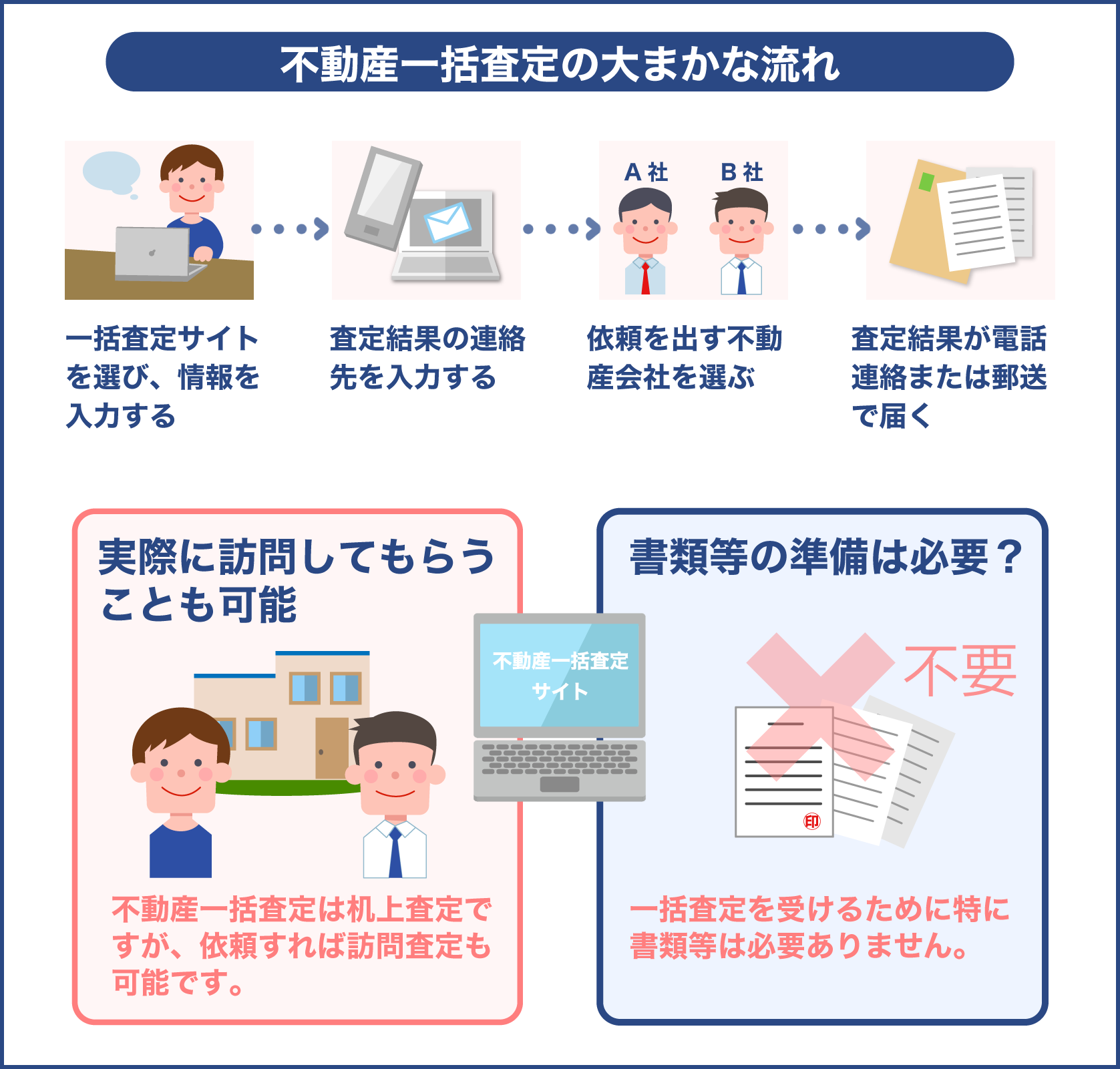

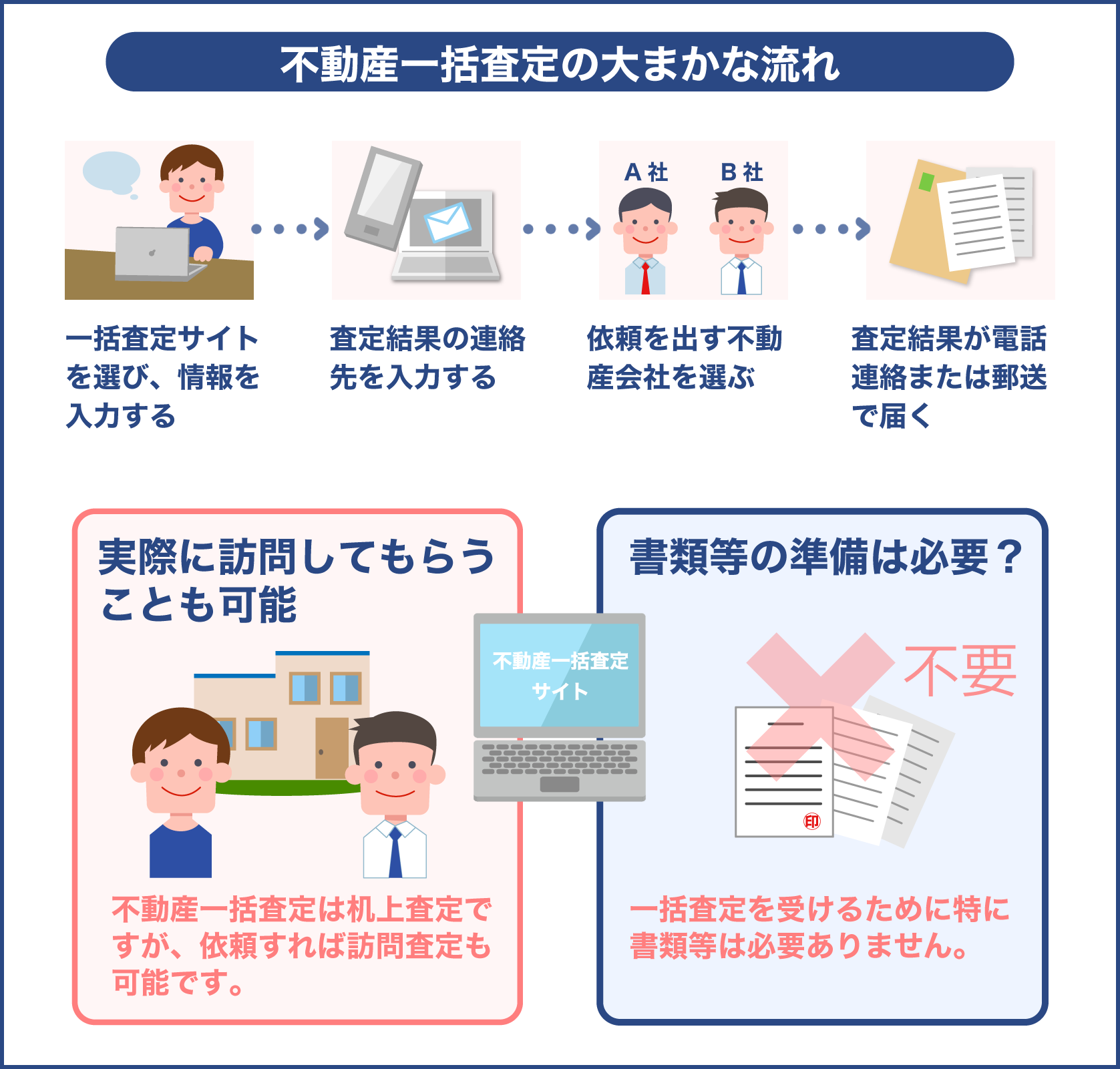

任意売却に強い不動産会社を選ぶには、一括査定で選ぶ方法と金融機関に紹介してもらう方法があります。

一括査定で選ぶ

任意売却に強い不動産会社といっても、個人でそのような会社を見つけるのは難しいもの。

そこでおすすめなのが、不動産会社一括査定です。

不動産一括査定とは、インターネット上にあるサイトで物件情報を登録すると複数社から査定をしてもらえるというものです。

物件を登録するページには売主が希望する条件を記入する欄があります。

そこに、任意売却を希望しているため任意売却可能な不動産会社に依頼したい旨を記入しましょう。

この条件を入れるだけで不動産会社が選別されるため、査定額を提示するのは任意売却可能な不動産会社だけとなります。

金融機関から紹介してもらう

任意売却における不動産会社選びでは、金融機関に紹介してもらうのも有効な手段の一つです。

住宅ローン滞納による任意売却は珍しいことではありません。

それゆえ、金融機関が任意売却に詳しい不動産会社を知っている場合もあります。

債権者である金融機関と付き合いのある不動産会社なら、手続きがスムーズに進むというメリットもあるでしょう。

不動産会社選びに悩んだら、ローンを借りている金融機関に相談してみるのもおすすめです。

任意売却についてよく理解できたような気がします!不動産会社に相談して、早速手続きをしてみます。

ローンの滞納が今後も続いてしまうようでしたら、すぐに任意売却手続きをとることが大切です。早めに行動することで、売却後の資金計画も立てやすくなりますよ。信頼できる不動産会社を見つけて、より良い条件で手続きしてもらえるといいですね。

まとめ

ここまで、任意売却について解説してきました。

任意売却はローンの返済が終わっていなくても債権者の合意があれば不動産を売却できる方法です。

競売よりも高く売却できたり、分割返済ができたり、残債額そのものを減らせる可能性があったりと、競売に比べてメリットの多い売却手段となっています。

しかし利用できる状況には制限があり、誰でも利用できるわけではありません。

滞納してしばらく経っていたり、残債額そのものが大きすぎる場合などは任意売却以外での解決法を探す必要があります。

通常売却と比べて売却期間が短かったり、自分の意思で条件を設けられないなどの制約もありますので、デメリットを知ったうえで手続きを行いましょう。

債権者との交渉がカギを握るため、それを代行する不動産会社選びは大変重要です。

交渉能力が高い、任意売却実績の豊富など、ご紹介したポイントを参考にして、最適な不動産会社を選んでください。