ノンバンクで住宅ローンを組むことに不安感を抱く人も少なくありませんが、金融機関の選び方を間違わなければ、ノンバンクも融資の依頼先の候補として考えることができます。

優れた金融機関を選ぶためには、まずノンバンクについての知識を深めなければなりません。

ノンバンクとは主に融資のみを行う金融機関のことです。

金融機関であっても銀行のようにお金を預けることはできません。

あくまでも融資などの与信業務のみを行っています。

銀行は銀行法が適用されますが、ノンバンクは貸金業法という法律が適用されます。

貸金業法には総量規制があり、融資の上限が収入の3分の1までと決められています。

仮に年収が600万円だった場合は、200万円までしか借りられないということです。

しかし住宅ローンの場合は総量規制の例外に該当するため、年収の3分の1以上のお金を借りることも可能です。

ただし住宅ローンがあるノンバンクを選ばなければなりません。

住宅ローンがあるだけでなく住宅ローンをメインで扱っているノンバンクを選ぶことが重要です。

住宅ローンをメインで扱っているノンバンクならば充分銀行の比較対象になります。

銀行とノンバンクのメリットやデメリットの他、金利や審査の厳しさなどを比較して住宅ローンを組む金融機関を決めましょう。

目次

ノンバンクで住宅ローンを組むメリットとデメリット

ノンバンクで融資を受けることに強い不安感を抱く人は少なくありません。

確かにノンバンクには消費者金融や信販会社なども含まれるため、ノンバンク=高金利と思う人もいるでしょう。

しかし住宅ローンをメインで扱っているノンバンクならば驚くほど高い金利に設定されていることはないため、住宅ローンの選択肢の1つとして考えることができます。

以下で住宅ローン専門のノンバンクの特徴をまとめて紹介していきます。

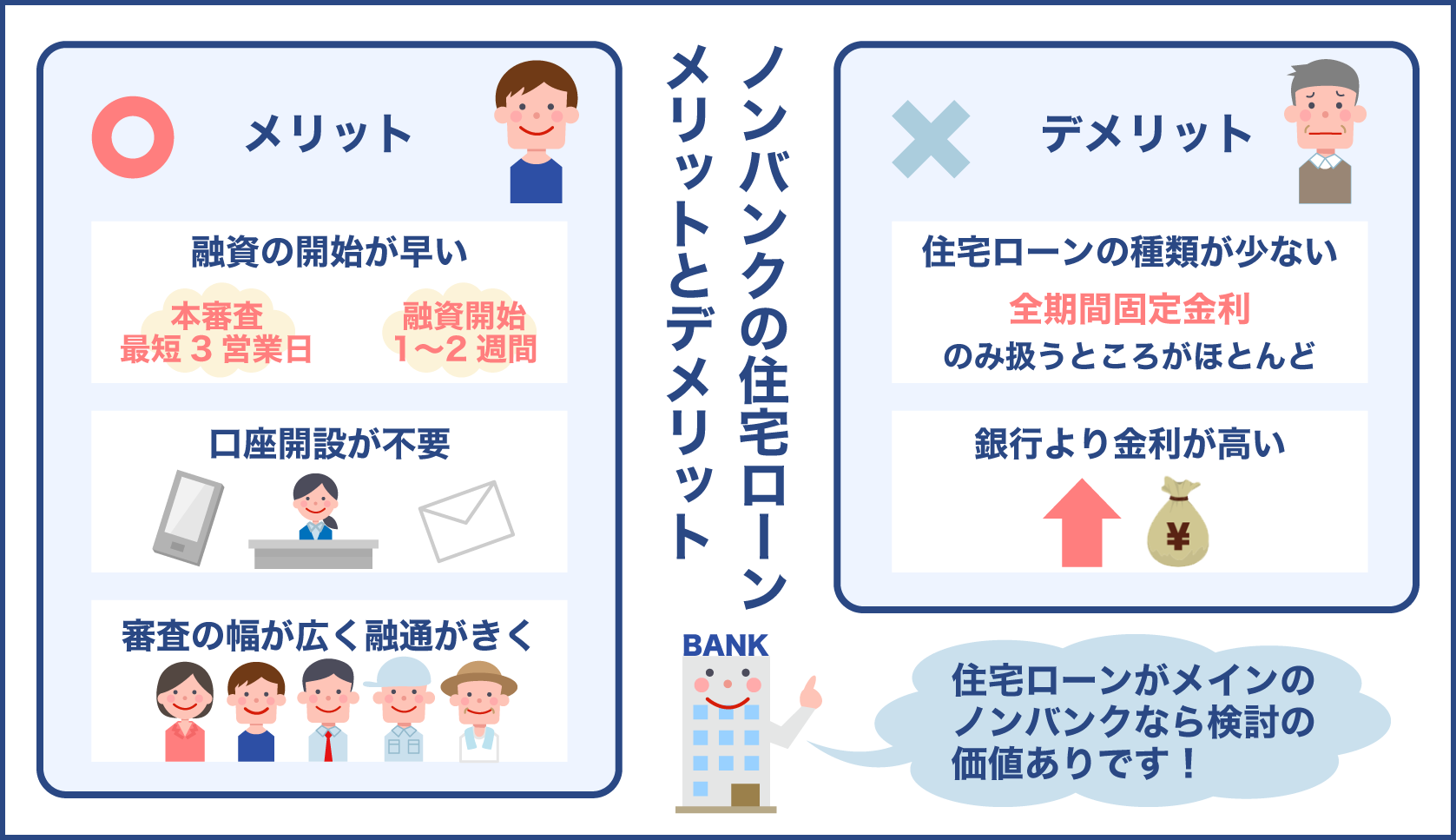

メリット

- 融資のスピードが早い

- 口座開設をする必要がない

- 審査の幅が広い

デメリット

- 住宅ローンの種類が少ない

- 銀行よりも金利が高い

口座開設をする必要がなく、銀行よりも早く融資が受けられるのがノンバンクの大きな強みです。

住宅ローンをメインで扱っているノンバンクはモゲージバンクと呼ばれることもあるため、モゲージバンクと記載されている金融機関も確認しましょう。

ノンバンクという言葉でひとくくりにされていますが、同じノンバンクでも特徴の異なる金融機関が複数あるんですね

住宅ローンを組むことを検討している場合は、住宅ローンを専門に扱っているノンバンクを選ぶ必要があるんですよ

住宅ローン専門のノンバンクとそうでないノンバンクとでは、何がどれくらい違うのですか?

特に金利が大きく違います。後で紹介しますが、住宅ローン専門のノンバンクの金利とそれ以外のノンバンクの金利とでは雲泥の差があるんですよ

ノンバンクなんて聞くとやはり不安を煽りますよね。「なんかもう金利がすごく高いんじゃない」「何か取られてしまうんじゃないか」とか「ほとんどが金利なのではないの」っていう感じが受けます。

言葉の如くノンバンクとは主に融資のみを行う金融機関のこと。銀行さんのようにお金を預けることはできません。あくまでも融資。貸し出し専用です。一言でわかりやすい言葉で言えば与信業務なんて言い方もします。

銀行は銀行法という法律が施行されてノンバンクは貸金業法といった法律が適用されています。

ノンバンクの方が住宅ローン審査のスピードが早い

ノンバンクは融資が開始されるのが早い傾向にあります。

通常の融資の場合は最短30分ほどで本審査が終わり、最短1時間ほどで融資が受けられます。

本審査や融資のスピードが早いのは通常の借り入れの際だけではありません。

住宅ローンも同様です。

以下で銀行とノンバンクの本審査にかかる時間と融資開始までに要する時間を比較しましょう。

- 銀行…本審査:1週間から2週間、融資開始:2週間から1カ月

- ノンバンク:本審査:最短3営業日、融資開始:1週間から2週間

ここで融資開始までのスピードが重要な理由を簡単に説明します。

住宅ローンの金利は申込時の金利が設定されるのではなく、融資が開始されるときの金利が設定されます。

つまり融資を受けるタイミングが遅くなれば、金利が変わることもあるのです。

融資が始まるのが早ければ、金利が変わるリスクを減らせます。

そのため融資が開始されるまでの期間は短いほうが良いのです。

住宅ローンを組む際に口座開設をする必要がない

銀行で住宅ローンを組む場合は口座開設を求められることがあります。

通常口座開設は以下のうちのいずれかの方法で行います。

- スマートフォンアプリ

- 銀行の窓口

- 郵送

最も早く口座開設の手続きが終わる方法は、銀行の窓口に行くことです。

顔写真がついた本人確認書類を持参すればその日のうちに口座開設が完了する他、キャッシュカードも受け取れます。

しかし店舗が混雑しているときは数十分から数時間待つこともあります。

スマートフォンアプリや郵送で手続きをすれば店舗で待たされることはありませんが、口座開設が完了するのは翌営業日から数日後です。

そのためどの方法で手続きをしても、多少の手間と時間はかかります。

ノンバンクを利用する場合は、新たに口座開設をする必要がありません。

ノンバンクにお金を預けることはないからです。

ノンバンクではすでに持っている口座を登録するのが一般的です。

そのため口座開設にかかる手間を省くことができます。

審査の幅が広いから住宅ローン審査が緩い!?

ノンバンクは銀行よりも審査の幅が広いという特徴があります。

チェック項目が多いということです。

様々な要素を見て融資が可能か否かを判断する傾向にあります。

しかし預金などで資金を集めていないのにもかかわらず、なぜ多くの人にお金を貸し出せるのか疑問に思う人もいるでしょう。

ノンバンクが多くの人に融資できるのは、ノンバンクの後ろに住宅金融支援機構がいるからです。

ノンバンクで扱っている住宅ローンの融資は、住宅金融支援機構が行います。

そのためノンバンクでも安心してお金を貸し出すことができるのです。

またノンバンクは保証会社と契約をしていません。

保証会社は債務者が住宅ローンを払えなくなったときに、債務者の代わりに住宅ローンの残債を支払ってくれる会社です。

ほとんどの銀行は保証会社と契約をしており、貸し倒れのリスクを防いでいます。

多くのノンバンクは保証会社と契約をしていませんが、住宅金融支援機構がお金を貸し出すため、ノンバンクは貸し倒れすることを心配する必要がないのです。

ノンバンクは貸し倒れのリスクが低いということもあり、審査に通りやすいと思う人もいるでしょう。

しかし決して審査は緩くありません。

銀行と同じような審査基準で審査されると考えておいたほうが良いでしょう。

ただしノンバンクの場合は、少し融通がきく可能性があります。

貸金業法には総量規制と言われておりまして融資の上限が収入の1/3までと決められています。仮に年収が600万円だった場合は200万円でしか借りれないということになります。

しかし住宅ローンの場合は総量規制の例外にあたるので年収の1/3以上のお金を借りることが可能となる。困りますよね。年収の1/3までじゃとてもじゃないけど住宅は買えないですよね。住宅は何千万円にも当たりますからね。ですがノンバンクともなりますけれども住宅ローンをメインで扱っているノンバンクを探していくと言ったことになります。

住宅ローンをメインに行なっているノンバンクであれば銀行と比較対象となってもなり得ますので比較的安心できるのかなと思います

ノンバンクだと住宅ローンの種類が少ない

先の項目で住宅ローンを組む際は、住宅ローンをメインで扱っているノンバンクで住宅ローンを組む必要があると述べました。

しかし住宅ローンを専門に扱っているノンバンクでも、扱っている商品は少ないのが実情です。

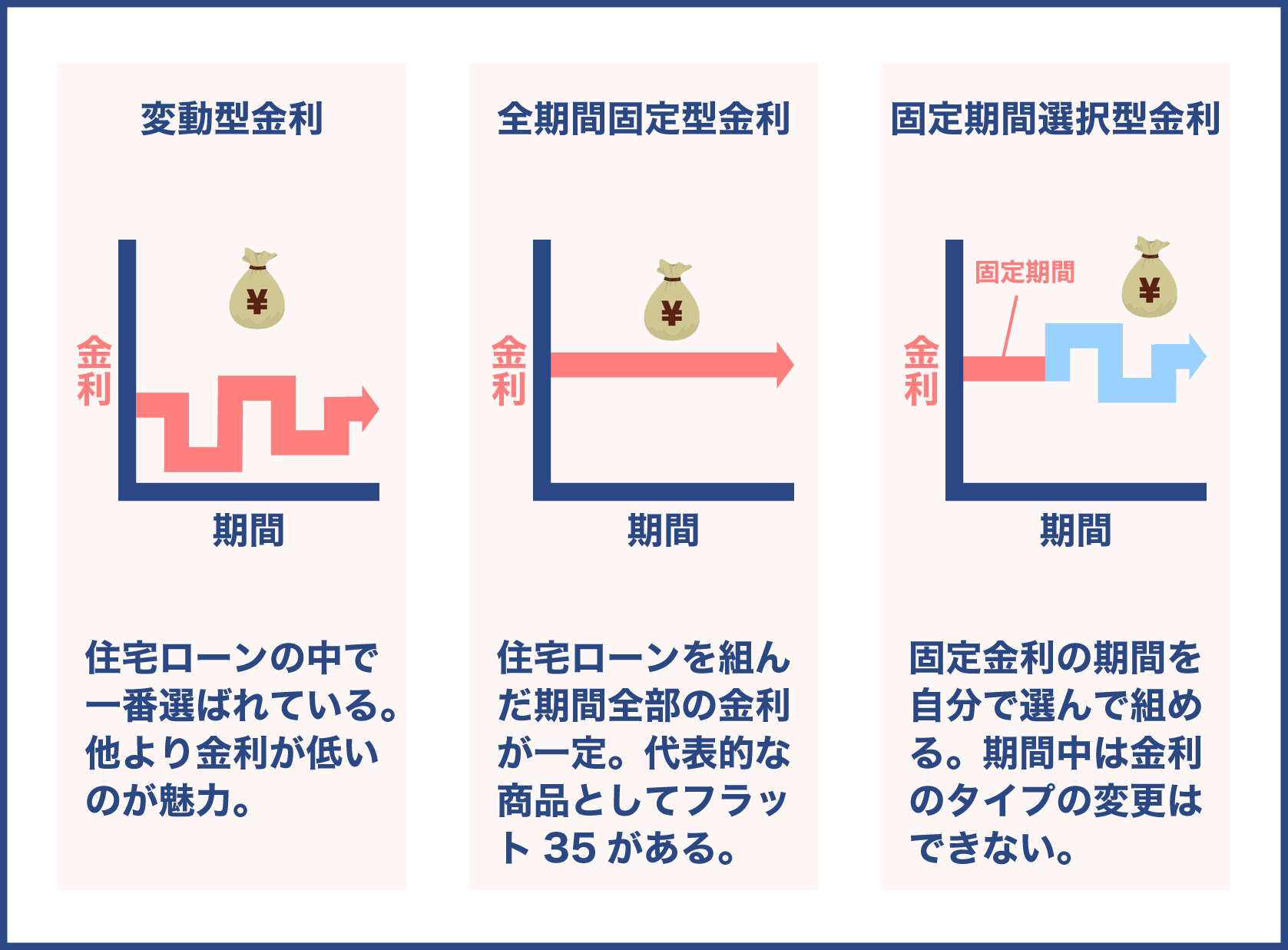

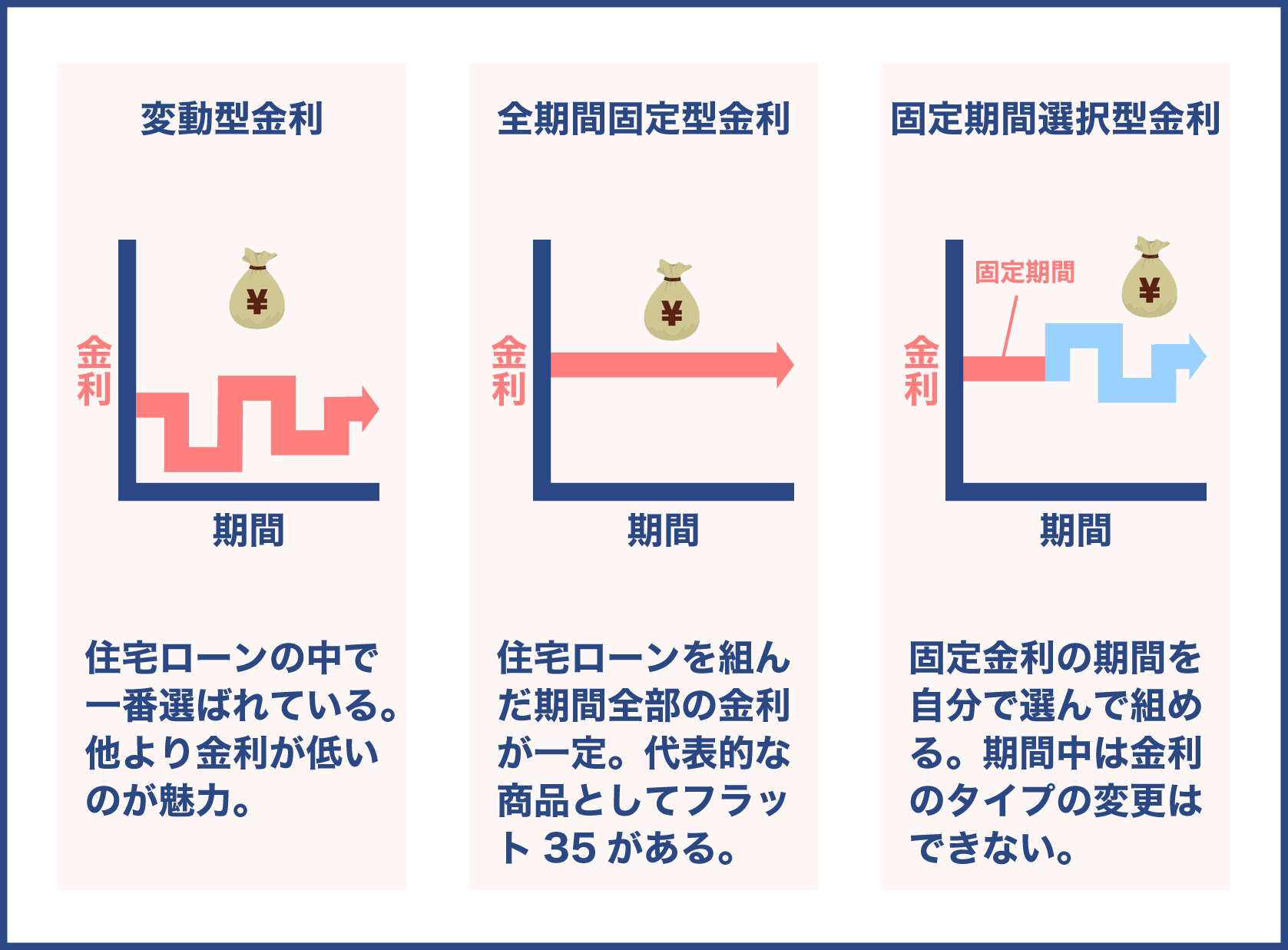

銀行の場合は以下のような複数の商品が用意されています。

- 変動金利

- 固定金利選択型

- 全期間固定金利

しかしノンバンクの場合は、以下の住宅ローンのみを扱っているケースが多いです。

- 全期間固定金利

全期間固定金利は最長で35年のローンを組める他、完済まで金利が変わらないというメリットがあります。

しかし金利が低いときに繰り上げ返済をして返済期間を短縮したり総返済額を減らしたりすることはできません。

そのため住宅ローンの支払いの負担をなるべく軽減させたいと思っている人にとってはデメリットと感じるでしょう。

銀行よりも住宅ローンの金利が高い

住宅ローン専門のノンバンクの金利は、銀行の金利と比較すると高いです。

しかし驚くほどの高さではありません。

ただしたとえ0.1%の差であっても、総返済額に影響を及ぼします。

そのため金利は低いに越したことはありません。

少しでも金利の低い住宅ローンを見つけて返済の負担を減らしたいと考えている人は、どうしてもノンバンクの金利が気になってしまうでしょう。

住宅ローン専門のノンバンク以外のノンバンクで融資を受ける場合は、より高い金利で融資を受けることになります。

住宅ローンを専門としていないノンバンクの金利は大体3.0%台から9.0%台です。

銀行や住宅ローン専門のノンバンクの約2倍から6倍の金利です。

仮に以下の条件で融資を受けた場合、総返済額にどれくらいの差が出るのか見ていきましょう。

- 借入額3,000万円

- 金利1.5%、3.0%、9.0%

- ボーナス返済0円

- 返済期間35年

以下に金利ごとの総返済額をまとめました。

| 金利 | 総返済額 |

|---|---|

| 1.50% | 3,857万9,100円 |

| 3.00% | 4,849万1,100円 |

| 9.00% | 9,878万2,740円 |

このように金利が上がれば総返済額も驚くほど高額になります。

そのため同じノンバンクという名前がついていても、金利はしっかり確認しなければなりません。

銀行の金利と住宅ローンをメインとしているノンバンクの金利については次の章でさらに詳しく紹介していきます。

ノンバンクのメリット・デメリットについてお話します。ノンバンクのメリットは3つ。

1.融資のスピードが早い

2.口座開設をする必要がない

3.審査の幅が広い

このメリットなんですけれども審査のスピードが早いっていうのは銀行さんですと本審査は1週間から2週間かかって融資開始は2週間から1ヶ月後になります。しかしノンバンクの場合には本審査ですね。最短3営業日。3日間でできるって事ですね。

月曜日とかそういう時に申し込んで月火水休みでなければ3営業日。融資開始は1週間から2週間程度とすごく早い。また口座を開設する必要がないっていうことなんですけども、銀行さんみたいに預け入れる機能はないので口座を開設する手間もない。結局審査の幅が広いっていうのもチェック項目が多いから結局規制されて落とされるっていう確率もどんどん少なくなるのかなということ。

では次。デメリットで2つですね。住宅ローンの種類が少ないということと銀行よりも金利が高いって言ったこと。

銀行さんですと住宅ローンの種類として変動金利・固定金利選択型・全期間固定金利の3つがあるんですけれどもこのノンバンクは全期間固定金利のひとつしかないんです。

全期間固定金利というのは最長で35年のローンが組めますけども最初から最後まで全て金利が変わらないので返済金額も全てあらかじめ決まっているといったことになります。

そういったことによって変動金利と違って少しでも金利が安い時に繰り上げ返済を通して総返済額を減らそうかなって考えてもそういうことはできなくなるといったデメリットがありますよっていうことですね。あとはノンバンクですので通常の銀行さんより金利が高いってなります。

0.1%ぐらいの差ではないと思うんですけどたとえ0.1%の金利だとしてもやはり不動産の総額は高額になりますので総支払額は多くなってしまいますね。

100円200円借りてれば0.1%なんて微々たるもので「増えたかな増えてないかな」って感じで終わってしまいますけども不動産は何千万円のお買い物になりますのでやはり金利0.1%でもそれなりに大きくなると思います

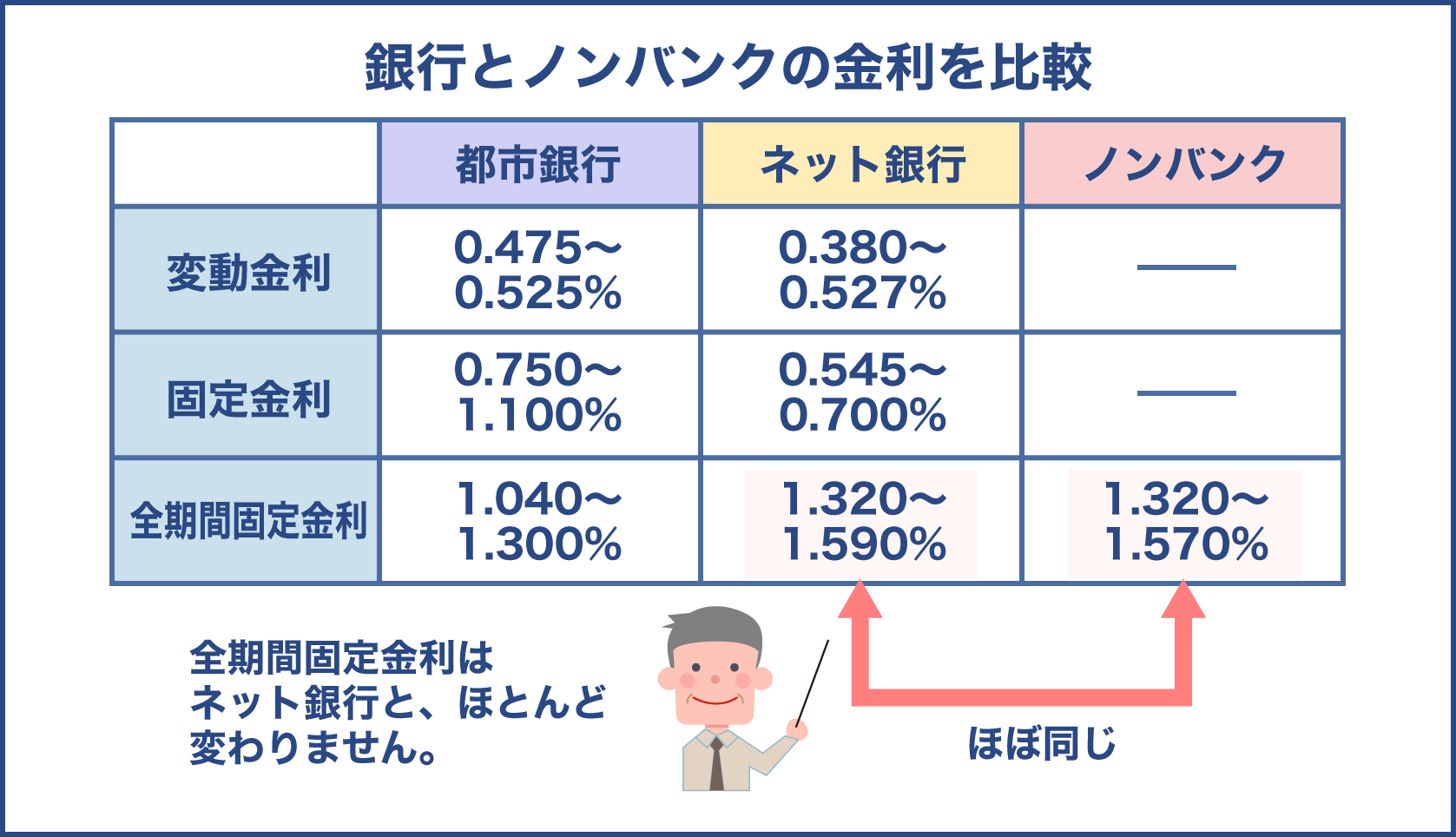

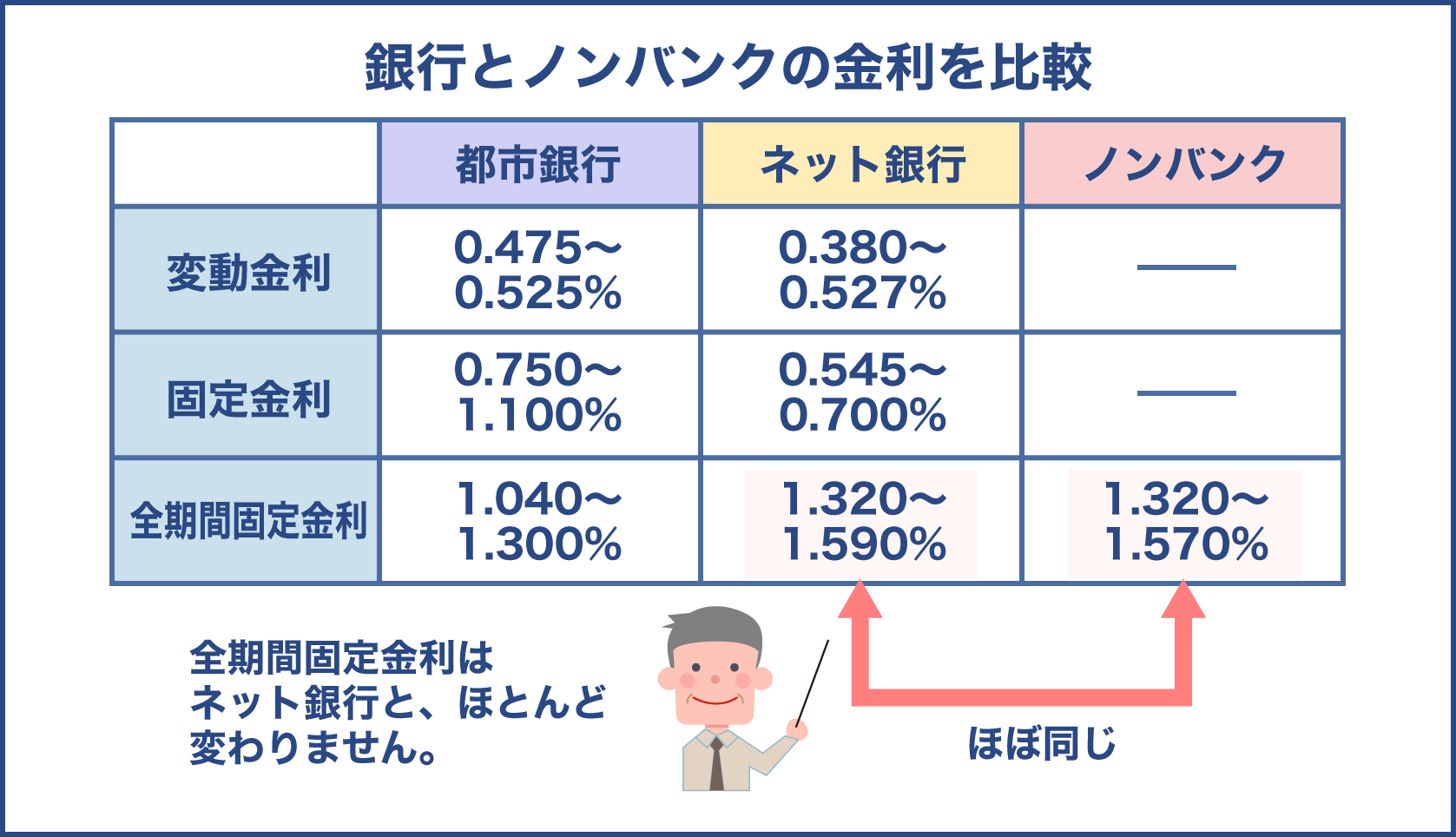

都市・ネット銀行とノンバンクの住宅ローン金利を比較

今回比較するのは以下の金融機関の金利です。

- 都市銀行

- ネット銀行

- 住宅ローン専門のノンバンク

それぞれの金融機関には得意としている金利タイプがあります。

例えばネット銀行は変動金利が低いです。

少し前までは1.0%を切るのが当たり前でしたが、最近は0.5%を切ることも珍しくありません。

都市銀行は全期間固定金利の金利が低い傾向にあります。

ノンバンクでも全期間固定金利を扱っていますが、金利は都市銀行の金利よりも高いです。

しかし金融機関によっては、ネット銀行の全期間固定金利の金利と同じくらいの金利に設定されていることもあります。

実際に以下で都市銀行とネット銀行、ノンバンクの金利を比較してみましょう。

都市銀行の住宅ローン金利は固定金利が有利

都市銀行の金利は高いと思っている人も一定数いるでしょう。

確かに金利のタイプによっては、ネット銀行よりも金利が高いこともあります。

しかし固定金利や全期間固定金利の金利は低い傾向にあります。

以下で2020年9月現在の都市銀行の変動金利と固定金利、全期間固定金利を確認してみましょう。

| 金利タイプ | 金利 |

|---|---|

| 変動金利 | 0.475%から0.525% |

| 固定金利 | 0.750%から1.100% |

| 全期間固定金利 | 1.040%から1.300% |

通常固定金利の期間は2年や5年、10年などの複数の期間から好きな期間を選べるようになっています。

固定金利期間が短いほど金利は低く、固定金利期間が長いほど金利は高くなります。

注目は全期間固定金利の金利です。

金融機関によっては1.800%台に設定されていることもありますが、ほとんどの都市銀行の金利は1.300%以下です。

都市銀行とネット銀行、ノンバンクの金利を比較すれば、都市銀行の全期間固定金利の低さがより明確になるでしょう。

そのためもし安定した返済計画で住宅ローンを完済したいと考えているのならば、都市銀行の住宅ローンを選択肢の中に入れると良いでしょう。

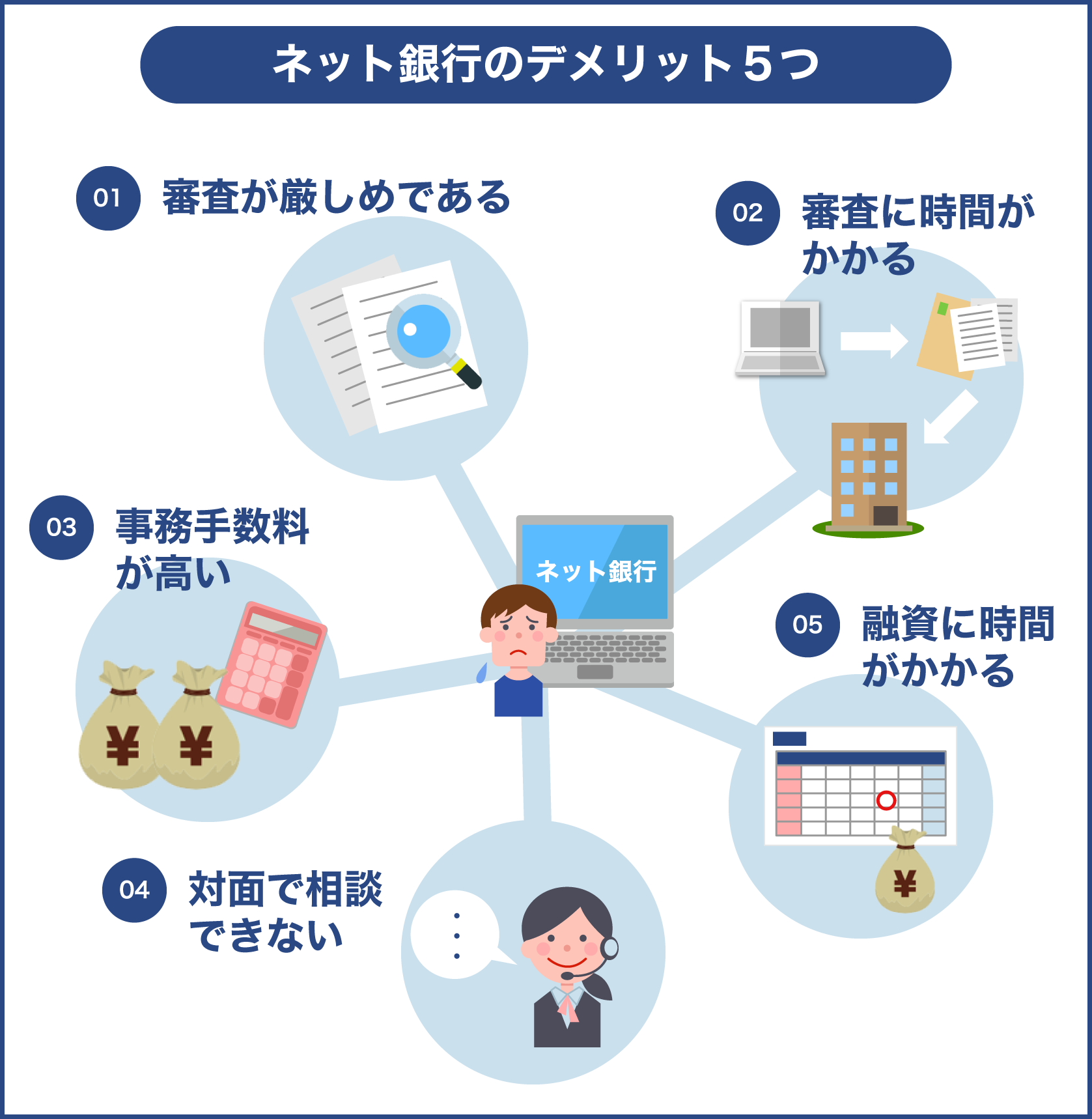

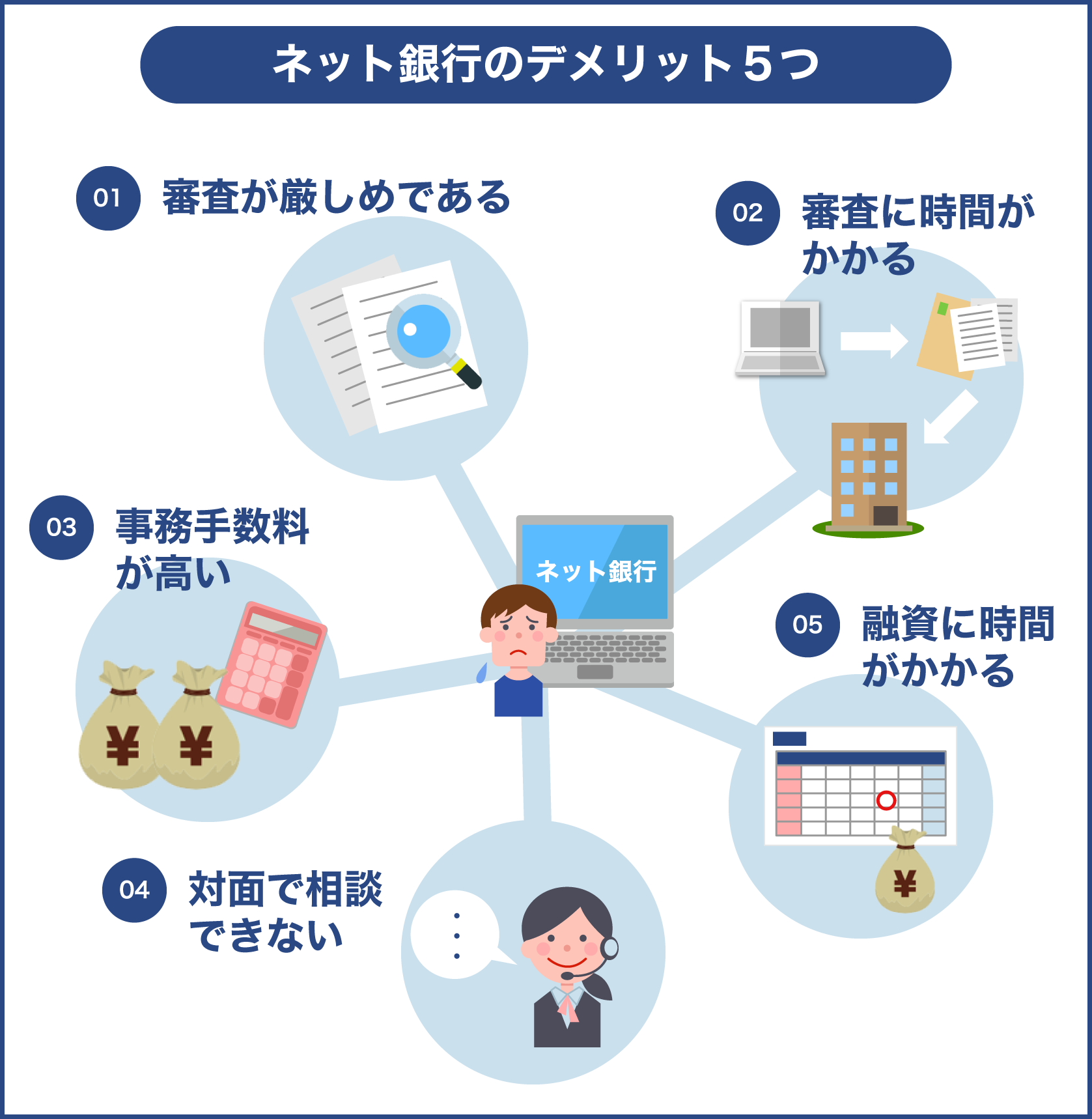

ネット銀行の住宅ローン金利は変動金利がお得!?

ネット銀行は住宅ローンの金利が低いことで知られています。

ネット銀行の金利が低いのには、店舗がないことが大きく関係しています。

手続きはネットと郵送で行うため、店舗を持っている金融機関よりも人件費がかかりません。

そのため金利や諸費用を抑えることができるのです。

しかし全ての金利タイプの金利が低いわけではありません。

変動金利は低いですが、全期間固定金利においてはそれほど目を惹く金利になっていないのが実情です。

また当然のことながら金融機関によっても金利は異なります。

以下で2020年9月時点のネット銀行の平均的な金利を確認しましょう。

| 金利タイプ | 金利 |

|---|---|

| 変動金利 | 0.380%から0.527% |

| 固定金利 | 0.545%から0.700% |

| 全期間固定金利 | 1.320%から1.590% |

全期間固定金利の金利は特別高くはありませんが、低いとも言えません。

都市銀行の全期間固定金利が1.300%以下に設定されていることが多いのに対し、ネット銀行の金利は1.300%台から1.500%台に設定されていることが多いです。

しかし変動金利は0.5%以下に設定されていることが多いため、変動金利を選択する場合や固定金利と変動金利を組み合わせる場合はメリットを感じられるでしょう。

ノンバンクの住宅ローン金利は全期間固定金利のみしか選べない

一般的に住宅ローンをメインとしているノンバンクで選択できる金利タイプは、全期間固定金利のみです。

変動金利や固定金利選択型などの金利タイプはほとんど見かけません。

そのため全期間固定金利を検討している場合は、ノンバンクの金利を確認すると良いでしょう。

2020年9月時点のノンバンクの金利を以下にまとめました。

- 全期間固定金利の金利…1.320%から1.570%

以下で都市銀行とネット銀行、ノンバンクの全期間固定金利の金利を比較してみましょう。

| 金融機関の種類 | 全期間固定金利の金利 |

|---|---|

| 都市銀行 | 1.040%から1.300% |

| ネット銀行 | 1.320%から1.590% |

| ノンバンク | 1.320%から1.570% |

全期間固定金利の金利だけを見ると、ノンバンクの金利は都市銀行の金利よりも高いですがネット銀行と同じくらいの金利だということがわかるでしょう。

こうしてみるとノンバンクの金利は平均的な金利ということがわかりますね

全期間固定金利の金利だけなら、ネット銀行の金利とほとんど変わらないんですよ

ノンバンクの住宅ローンの金利は高いと思っていたのが誤解だったことがわかりました

ただし何度も言いますが住宅ローン専門のノンバンクでなければなりません。また金融機関によって金利が異なるということも把握しておく必要がありますよ

住宅ローン金利以外にも諸費用も合わせて確認することが大切

住宅ローンもそうですけれども住宅ローン金利以外にも諸費用も併せて確認しなければなりません。

ローンを組むにあたっての諸費用なんですけれども有名なところで言えば事務手数料や印紙代、保証料、団体信用生命保険料とか登記費用ですね。

この中の内事務手数料と保証料は基本的にいくらって決められたものがないのでやはり高額な費用が請求される可能性もあるのでこういった事務手数料なんかも皆さんどこが一番安いのかなとか色々見てみると金額がばらつきありますのでしっかりと見てみてください

金利だけを見て金融機関を選ぶのであれば、金融機関選びは簡単です。

しかし金利の他にも確認すべきポイントがあります。

手数料や印紙代などの諸費用です。

都市銀行やネット銀行、ノンバンクでは必要な諸費用が異なります。

そのため金利と合わせて諸費用も確認することが大切です。

以下に主な諸費用をまとめました。

- 事務手数料

- 保証料

- 団体信用生命保険料

- 繰り上げ返済手数料

- 印紙代

- 登記費用

高額な費用を請求される可能性があるのが事務手数料と保証料です。

事務手数料は数万円のこともありますが、数十万円の手数料を支払わなければならないケースもあります。

保証料も金融機関によっては高額です。

ただし保証料の支払いが不要な金融機関もあります。

そのため特に事務手数料の金額や計算方法、保証料の有無を把握しておくことが大切です。

銀行とノンバンクの住宅ローンを組む際の諸費用を比較

では以下で2020年9月時点の、銀行とノンバンクの諸費用を見比べてみましょう。

| 金融機関の種類 | 事務手数料 | 保証料 | 団体信用生命保険料 | 繰り上げ返済手数料 |

|---|---|---|---|---|

| 都市銀行 | 3万2,400円 | 必要(1,000万円あたり20万円ほど) | 不要 | ネットの場合は無料 |

| ネット銀行 | 借入金×2.2%、もしくは33万円 | 不要 | 不要 | 無料 |

| ノンバンク | 借入金×0.88%から2.2%、もしくは5万5,000円 | 不要 | 不要 | 無料(金融機関によって異なる) |

事務手数料は都市銀行が安いです。

借入金に2.2%をかける場合は、仮に2,500万円の融資を受けるとすると55万円の事務手数料がかかることになります。

都市銀行の事務手数料と比較すると、51万7,600円も高くなってしまうのです。

しかしネット銀行は繰り上げ返済手数料が無料で、さらに少額からでも繰り上げ返済をすることが可能です。

ノンバンクも繰り上げ返済を無料としている金融機関が多いですが、繰り上げ返済額は100万円以上でなければならないなどのルールを設けていることもあります。

保証料に関してはネット銀行もノンバンクも必要ありません。

事務手数料が安い場合は高額な保証料が発生する可能性があり、逆に保証料が不要な場合は事務手数料が高額になる可能性があります。

そのため全ての諸費用を計算することが大切です。

印紙代について

印紙税額は融資額によって金額が決まっているため、自分が支払うべき印紙税額を把握しやすいです。

以下に融資額ごとの印紙税額をまとめました。

| 融資額 | 印紙税額 |

|---|---|

| 100万円を超え500万円以下 | 2,000円 |

| 500万円を超え1,000万円以下 | 1万円 |

| 1,000万円を超え5,000万円以下 | 2万円 |

| 5,000万円を超え1億円以下 | 6万円 |

住宅ローンを組む際は1,000万円から5,000万円の範囲内で融資を受けるケースがほとんどでしょう。

その場合印紙税額は2万円となります。

出典:国税庁 No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

登記費用について

住宅ローンを組む際、金融機関は不動産に抵当権をかけます。

そのため抵当権を登記するための費用も必要です。

また抵当権登記の手続きを依頼する司法書士にも報酬を支払わなければなりません。

つまり抵当権登記費用と司法書士報酬の2種類の費用が必要になります。

以下でそれぞれの費用の目安を確認しましょう。

- 抵当権登記費用…融資額×0.4%+不動産の筆数×1,000円

- 司法書士報酬…7万円から8万円

例えば融資額が2,500万円で不動産の種類が戸建て住宅の場合、抵当権登記費用は10万2,000円となります。

戸建て住宅の場合は土地の筆数が1つで建物の筆数が1つと数えるからです。

マンションの場合は一部屋で考えるため筆数は1つとなります。

つまりマンションの抵当権登記費用は10万1,000円になるということです。

金融機関から2,500万円を借り入れるとすると、抵当権登記費用と司法書士報酬を合わせて17万円から18万円ほどの費用がかかります。

住宅ローンの審査基準とは?銀行とノンバンクで違いはあるの?

住宅ローンの審査では個人情報などを細かくチェックされます。

審査の際にチェックされる主な項目を以下にまとめました。

- 融資開始時の年齢

- 完済時年齢

- 年収

- 雇用形態

- 信用情報

- 返済負担率

- 担保評価額

信用情報とはローンや公共料金などの支払いの遅延、もしくは未払いがあるか否かなどの情報です。

大きい借金がなかったとしてもスマートフォン代金の支払いの遅延や公共料金の未払いなどがあると信用情報に傷がつきます。

そうすると住宅ローンの審査に落ちる可能性が高くなるため、自分の信用情報について把握しておくことが大切です。

信用情報センターに問合せをすれば、自分の信用情報を閲覧することが可能です。

ネットや電話で情報を取り寄せてみましょう。

また年収については高ければ高いほど住宅ローンを組みやすいと考える人も多いと思いますが、実際はそうとも言い切れません。

いくら年収が高くてもあまりにも融資希望額が多かったり返済負担率が高かったりすると、住宅ローンを組めないこともあります。

そのため借入額と返済負担率のバランスについてしっかり考えることが大切です。

住宅ローンの審査でチェックされる信用情報については、自分でも把握していない人が多いのではないでしょうか?

もし支払いの遅延などがあった場合は5年から7年ほどの期間、信用情報に遅延や未払いの情報が記載されます。長期間にわたり情報が記載されるため、時効だと思っていた遅延情報が記載されている可能性もあるんですよ

それならば審査の前に自分で調べておくことが大切ですね

本人ならば信用情報の開示請求ができるため調べておくと良いですよ。ただし500円から1,000円の手数料が発生します

住宅ローンの審査基準に行きたいと思います。そもそも借りるにあたって審査があります。その審査なんですけども審査基準は7点。主に大きなところとして7点。

1.融資開始時の年齢

2.完済時の年齢

3.年収

4.雇用形態

5.信用情報

信用情報とはクレジットカード等ですね。今までに延滞の履歴がないかどうかですね。滞納履歴がないかどうか。

6.返済負担率

7.担保評価額

この7点が審査されることになってきます。この審査基準なんですけれども銀行とノンバンクの住宅ローン審査の違いなんですけども融資開始時の年齢は最初に銀行さんの場合は65歳以下で完済時の年齢80歳未満。

前年度の年収が銀行さんは400万円以上。雇用形態は正社員。これ金利タイプによっても異なりますけども原則正社員っていう事が多いです

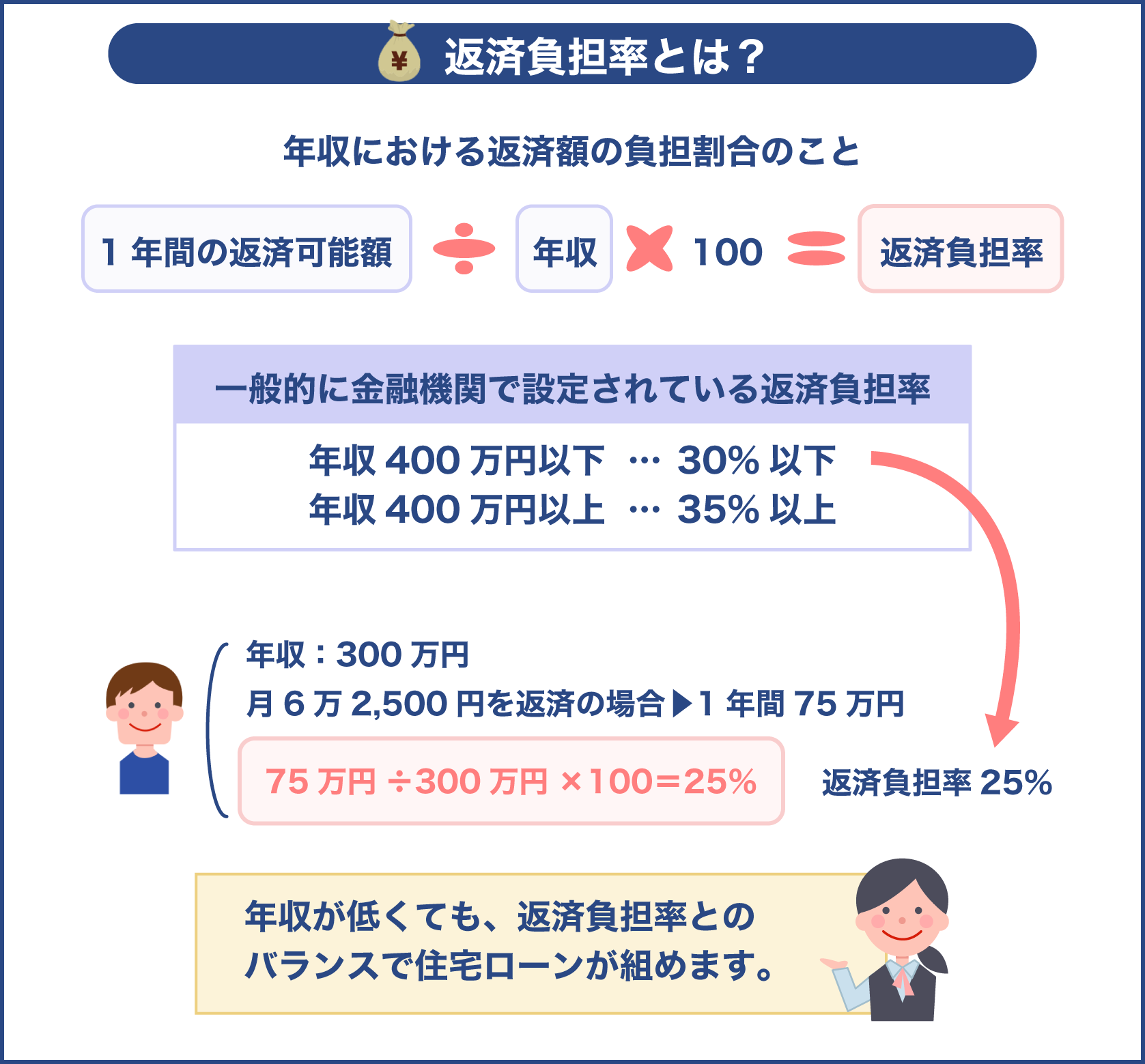

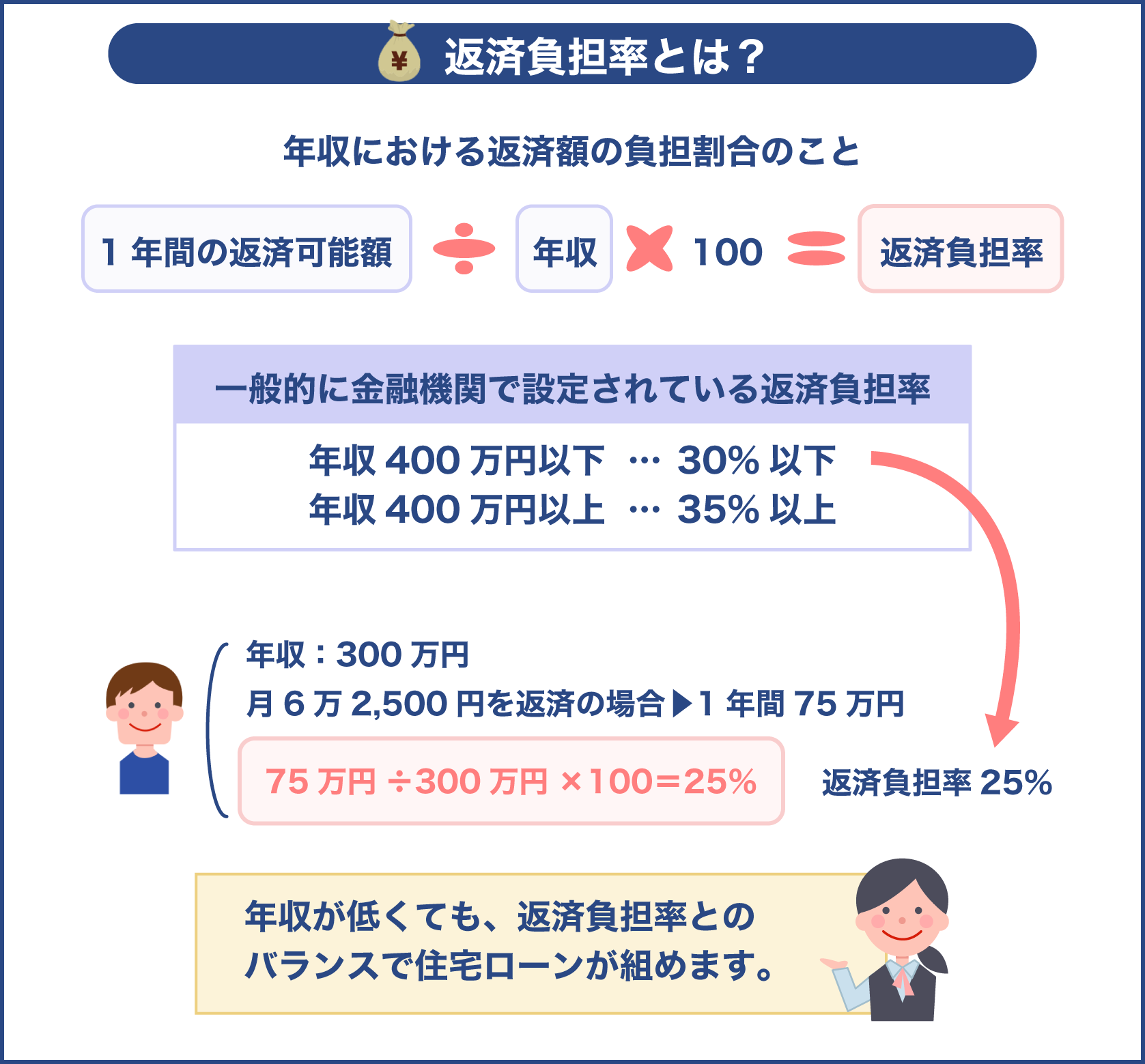

返済負担率とは?住宅ローン審査は年収でなく返済負担率を重視する!?

返済負担率とは年収における返済額の負担割合のことです。

住宅ローンの審査の際は年収ではなく、この返済負担率を重視する傾向にあります。

つまり年収が低い人でも返済負担率とのバランスによっては住宅ローンを組める可能性があるのです。

まず以下の算式でおおよその返済負担率を出してみましょう。

- 1年間の返済可能額÷年収×100=返済負担率

仮に毎月6万2,500円を返済するとしましょう。

その場合1年間の返済額は75万円になります。

年収が300万円の場合、上記の算式にそれぞれの数字を当てはめると返済負担率は25%となります。

また1年間の返済可能額や返済負担率を明確にすることで、借り入れ可能額もわかります。

もし30年で完済する予定ならば、2,250万円以下の金額ならば融資を受けても予定通り返済していけることがわかるでしょう。

しかし実際に融資を決めるのは金融機関です。

一般的に金融機関では年収における返済額の割合を次のように設定しています。

| 年収 | 返済負担率 |

|---|---|

| 400万円以下 | 30%以下 |

| 400万円以上 | 35%以上 |

そのためもしかしたら年収が300万円の場合でも、返済負担率が30%と設定されるかもしれません。

しかし無理のない返済負担率を自分でも把握しておけば、金融機関に相談することができます。

毎月確実に支払いができる返済負担率を提案しましょう。

住宅を購入した後は住宅ローンの支払いの他に税金も支払わなければなりません。

マンションの場合は管理費や修繕積立金、駐車場代なども必要です。

そのため返済負担率を考える際は住宅ローン以外の支払いも含めて考える必要があります。

返済負担率は30%から35%。この内ノンバンクにあたりましては年収ですね。前年度の年収が銀行が400万円以上であったのに対しノンバンクにおいては400万円以下でも貸し出しますよと。

あとは雇用形態です。銀行さんは金利によってタイプは異なりますけれども正社員を原則としてます。ですがノンバンクの場合には自営業や派遣社員、アルバイトなどでもOKです。ということです。

なのでノンバンクの方が普通の銀行よりも借りやすくなるといったことになります。しかし金利は若干高いです。なのでやはり住宅ローンを組む際にはご自分の収入に見合った無理のない返済計画をしっかりと立てて今後の将来のライフプランですね。ダメにならないようにしてください

住宅ローンの担保評価額とは 銀行とノンバンクを比較

返済負担率と同様に担保評価額も金融機関が重視するポイントです。

担保評価額を出すことで金融機関は、住宅ローンの対象となる不動産に貸し出すお金と同等の価値があるのかを把握できます。

もう少し詳しく説明しましょう。

住宅ローンを組むときは不動産に抵当権をかけます。

抵当権をかけることで万が一ローンの支払いが滞ったときは、不動産を競売にかけて貸し出したお金を回収することができるようになるのです。

金融機関は競売などにかけた際にどれくらいのお金が回収できるのかを複雑な算式を使って導き出します。

この複雑な算式によって導き出された金額が担保評価額です。

戸建て住宅の場合は積算評価法という方法によって担保評価額を出すことが多いです。

マンションの場合は過去の取引事例を参考にして担保評価額を出します。

注意点としては、担保評価額は新築物件であっても物件の購入費用と同じ金額にならないということです。

建物の価値は年々下がるため、金融機関が抵当権を実行する際は購入時よりも低い価格で売れることがほとんどだからです。

そのため例えば戸建て住宅の担保評価額を計算する場合は、積算評価法で出した金額に60%から70%の安全率をかけて担保評価額を出します。

中古物件の場合は担保評価額がもっと低くなる可能性があります。

築年数によっては購入時の段階ですでに建物の価値がないこともあるため、予定より融資額が少なくなることも想定しておかなければなりません。

銀行とノンバンクの住宅ローン審査の違いを確認

では銀行とノンバンクの審査基準はどうなっているのか、公表されている基準や予想される審査基準を以下で見ていきましょう。

銀行(都市銀行・ネット銀行)

- 融資開始時の年齢…65歳以下

- 完済時年齢…80歳未満

- 年収…前年度の年収が400万円以上

- 雇用形態…正社員(金利タイプによって異なる)

- 信用情報…傷がついていると融資を受けられない可能性が高い

- 返済負担率…30%から35%

銀行では安定性を重視します。

そのため勤続年数や雇用形態、年収などが安定していると審査に通りやすい傾向にあります。

次にノンバンクの審査基準を見ていきましょう。

ノンバンク

- 融資開始時の年齢…65歳以下

- 完済時年齢…80歳未満

- 年収…400万円以下でも可

- 雇用形態…正社員の他、自営業や派遣社員でも可

- 信用情報…傷がある場合は融資が受けられない可能性がある

- 返済負担率…30%から35%

住宅ローンをメインで扱っているノンバンクでは、全期間固定金利という金利タイプを選ぶことがほとんどです。

全期間固定金利は自営業や派遣社員などの雇用形態が不安定な人でも融資を受けやすいという特徴があります。

また金融機関によっては資産状況や家計簿、通帳なども見て審査することがあるため、銀行よりも審査の幅は広いです。

ただし信用情報機関に載っている過去の支払い状況によっては融資を受けられないこともあるため、ノンバンクを利用する際も事前に信用情報をチェックしておきましょう。

銀行は安定性を重視することから、非正規雇用で働く人や自営業の人は審査に通りにくいんですね

雇用形態が不安定な人は全員審査に通らないというわけではありませんが、審査に通りにくいということは確かです

安定性のない仕事についている人や定められた年収よりも低い年収の人は、ノンバンクのほうが利用しやすいですね

ただし銀行にも全期間固定金利はあります。そのため銀行とノンバンクの全期間固定金利の金利や諸費用、融資が始まるまでの期間などを見比べてどちらが良いか判断することが大切ですよ

これまでノンバンクでは法外な利息を取られそうだと思っていた人も、金融機関の選び方を間違えなければ安心感を持って住宅ローンを組めることがわかったでしょう。

最も大切なことは住宅ローンをメインで扱っているノンバンクを選ぶということです。

銀行と比較すると金利は少し高いですが、驚くほどの差はありません。

ノンバンクで扱っていることが多い全期間固定金利の金利においては、ネット銀行と同じくらいです。

ただし住宅ローンをメインで扱っていないノンバンクの金利は3.0%台から9.0%台とかなり高くなります。

そのため必ず住宅ローンを専門としているノンバンクを選ぶことが大切です。

また金利と合わせて諸費用も確認しましょう。

事務手数料と保証料は高額になりやすいため、きちんと確認しなければなりません。

中古物件を購入する場合は仲介手数料も確認しましょう。

住宅ローンの審査は全期間固定金利を選べば比較的通りやすい傾向にあります。

そのため全期間固定金利を選ぶ場合は銀行の審査においてもノンバンクの審査においてもそれほど心配をする必要はないでしょう。

ただし銀行ではイレギュラーなことを受け付けない傾向にあるため、何か不安要素がある場合はノンバンクを選ぶのが望ましいです。

その他に早く融資を受けたい人もノンバンクが向いています。