一般的に住宅を購入する人のうち、およそ70パーセントの人が住宅ローンを利用していると言われています。

そのうち新築の住宅を建てる際に住宅ローンを利用する人は60パーセントにのぼります。

住宅ローンの具体的な内容は、周囲の人にはなかなか聞き辛いことの一つです。

- 「いくらくらいの住宅ローンを組むか?」

- 「頭金はどれくらい入れれば良いのか?」

- 「何歳くらいで住宅ローンを組むか?」

- 「月々の支払いはいくらか?」

など住宅ローンの詳細について知りたいと思っている人も多いのではないでしょうか。

国土交通省では毎年住宅ローンについての統計をとっています。

そこで住宅ローンの平均借入額や返済額の相場、適性額はいくらかなどを調べてみました。

目次

住宅ローンの平均借入額

ここで注意したいのは、住宅ローンの平均値は必ずしも適性額だとは限らないということです。

まずは、住宅ローンの平均借入額を見てみましょう。

国土交通省の調査によると、平成30年の住宅ローンの平均値は下記の表の通りです。

| 注文住宅 | 分譲戸建て住宅 | 中古戸建て住宅 | 分譲マンション | 中古マンション |

|---|---|---|---|---|

| 4,472万円 | 3,840万円 | 2,857万円 | 4,192万円 | 2,393万円 |

上記の表を見てわかるように住宅ローンを組んで購入した住宅は、注文住宅、分譲マンション、分譲戸建て住宅、中古戸建て住宅、中古マンションの順になっています。

住宅ローンは年収の何倍まで借りることができるか

では現実的な問題として住宅ローンは年収の何倍まで借りることができるでしょうか。

一般には年収の8倍が相場と言われています。

年収が400万円の場合は3,200万円まで住宅ローンが利用できるのです。

けれど年収の8倍という数字はあくまでも借入金の上限です。

住宅ローンを組む時に気をつけなければならない点は、借りることのできる金額ではなく返すことができる金額を設定しなければならないという点です。

住宅ローンを組む場合は、長期にわたるライフプランが必要になってきます。

いくら借り入れるかは例え収入が同じであっても、それぞれの家庭によって違ってきます。

教育にお金をかけたいのか、ゆとりのある生活がしたいのか、などお金に対する考え方は人それぞれです。

ただ共通して言えることは、家計を必要以上に圧迫しないような住宅ローンを組む必要があることです。

住宅ローンを借りる前にライフプランを見直すことが必要ですね

長期的な目で見たライフプランをたてるようにしましょう

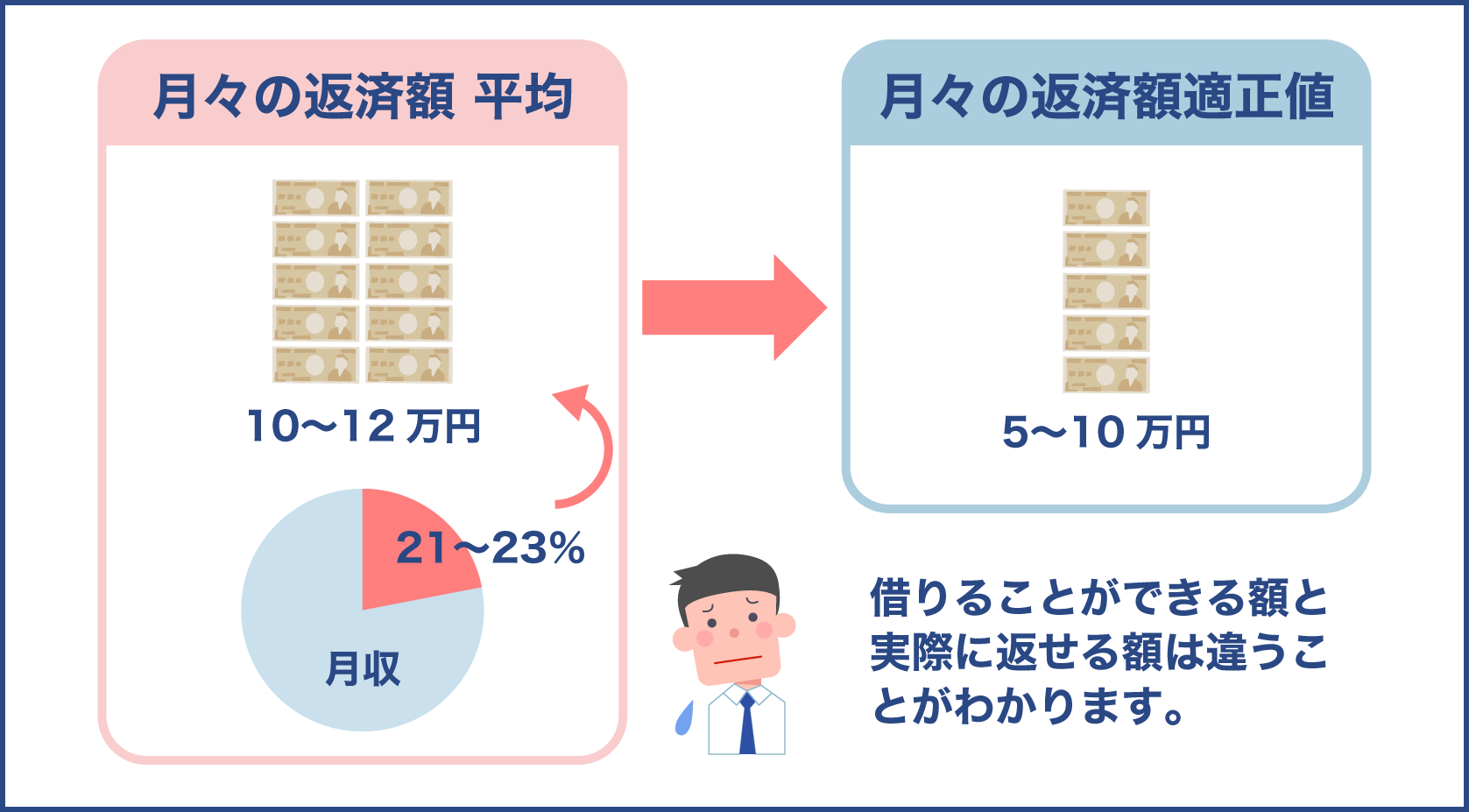

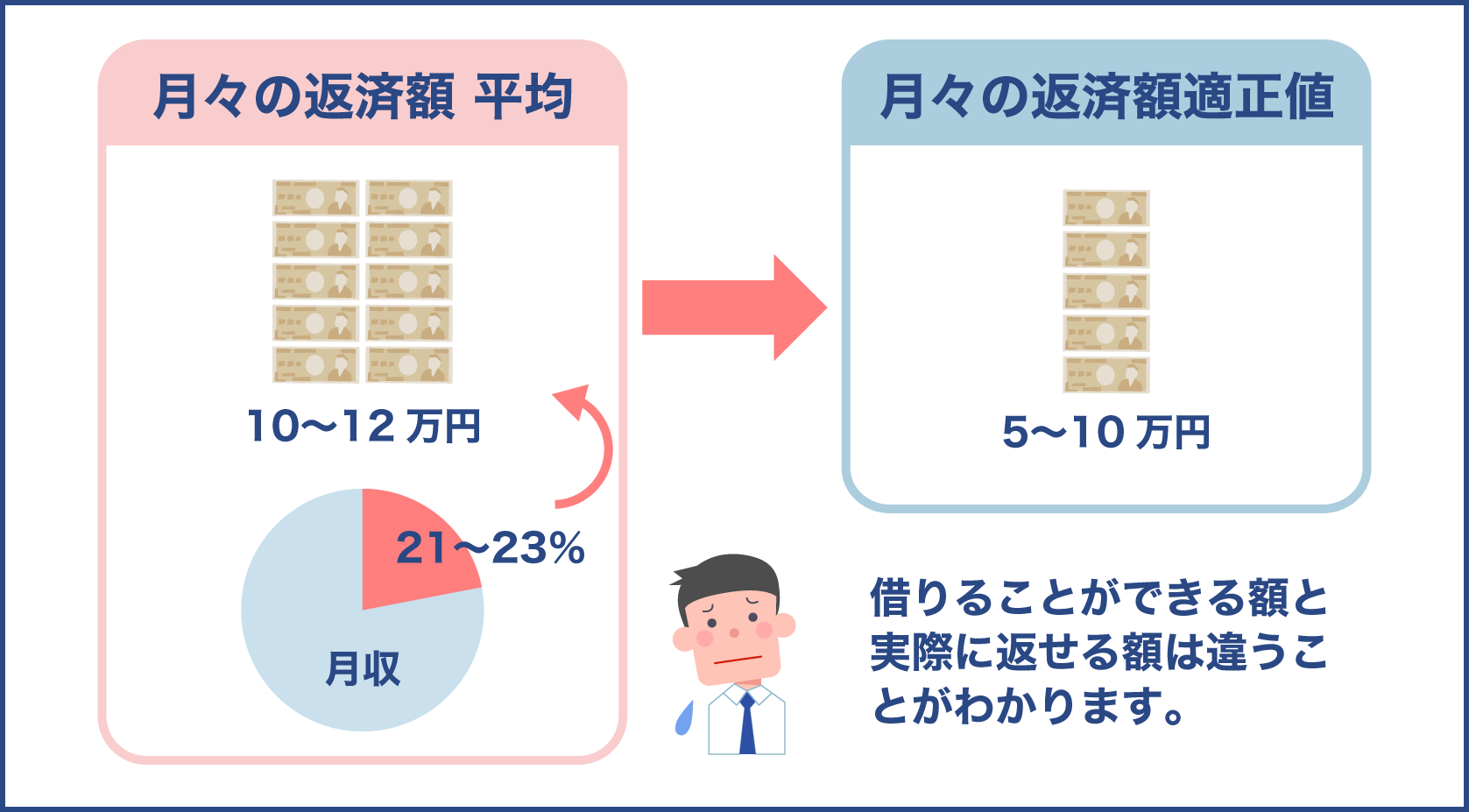

月々の返済金額平均値と適性額

それでは月々の支払いの平均額はどれくらいなのでしょうか。

また収入の何パーセントまで返済できるかを見てみましょう

月々の返済金額の平均値

住宅金融支援機構「フラット35利用者調査」(平成27年度)によれば、毎月の返済額の平均は10万円ないし12万円となっています。

また月収に占める返済額の比率は21パーセントないし23パーセントが最も多いという結果が出ています。

月々の返済金額の適性値

一方月々の返済の適性額を調べてみると、毎月5万円ないし10万円となっています。

この数字は年収や年齢によっても大きく差が出てきます。

一番大切なポイントは月々の返済が家計を圧迫しないように設定することです。

月々の返済額を決める基準の一つとしては、現在住んでいる住居の家賃と同じくらいの金額を月々の返済額とする方法もあります。

ただし、マンションの場合は管理費や修繕積立金などの毎月支払わなければならない費用があるので、費用も込みの金額で考えることが必要です。

借りることができる金額と返すことができる金額は違うんですね

必要以上に家計の負担になるような住宅ローンは組まないようにする必要があります

頭金はどれくらい入れるの?

住宅ローンを組む際に悩むことの一つに、頭金の金額があります。

ほとんどの人が住宅ローンを組む際には全額ではなく、一部を自己資金で賄っています。

その自己資金を頭金といい現金で支払うことが原則となっています。

頭金の金額は年々減少する傾向にあります。

少ない頭金で住宅を購入するケースが増えているからです。

特に低価格の住宅を購入する人は頭金が少ないというデータが出ています。

その一方で頭金を1,500万円以上支払う人も2割以上いるのです。

一般に頭金は購入金額の2割りが望ましいと言われています。

確かに平均値はおよそ2割という調査結果が出ていますが、その一方で頭金が2割りに満たないケースも住宅を購入した人の60パーセントにのぼります。

低金利時代になり住宅ローンの家計における負担が少なくなったため、少額の頭金で住宅を購入するケースが増えてきているのです。

頭金ゼロで購入

頭金がゼロでも住宅を購入できるという広告が目につくようになりました。

実際に住宅を購入した人の1割以上の人は頭金を全く支払わずに購入価格の100パーセントの住宅ローンを組むケースが増えています。

住宅ローンとは購入した住宅を担保に貸し出してくれるローンです。

新築の場合はその購入した住宅を担保にしており、ほとんどの場合購入額100パーセントの住宅ローンを組むことが可能です。

しかし中古物件の場合は、担保としての価値が低いことから100パーセントの住宅ローンを組むことが難しいケースもあります。

頭金と手付金の違い

頭金と手付金は似ているようですが性格が異なります。

頭金はあくまでも住宅ローンの一部をあらかじめ自己負担するためのお金です。

手付金というのは契約を確実なものにするために支払う保証の意味合いを持ったお金です。

ですから契約を結んでから、買主がキャンセルをした場合、手付金は放棄しなければなりません。

手付金は相場が決まっており購入代金の5パーセントないし10パーセントとなっています。

住宅ローンを組む平均世帯年収

住宅ローンを組む平均世帯年収は住宅の種類によって違いがありますが、全体的に見ると世帯年収は600万円ないし750万円となっています。

この数字は世帯主だけでなく共働きの場合も含めてです。

世帯年収に占める年間の返済額の割合のことを返済負担率といいます。

ポイントは年収が世帯主一人の年収なのか、共働きの場合は夫婦合わせての金額なのかという点です。

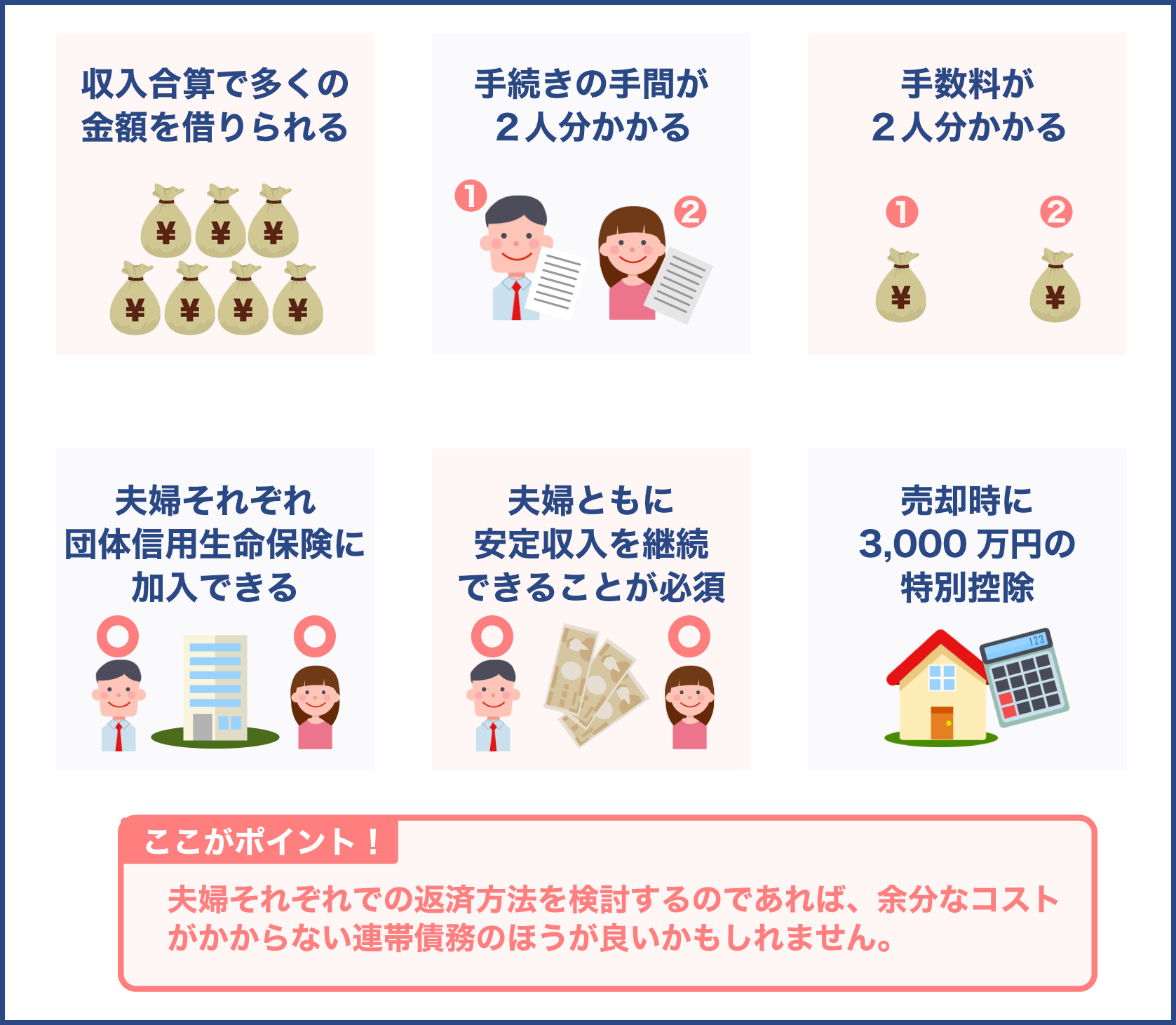

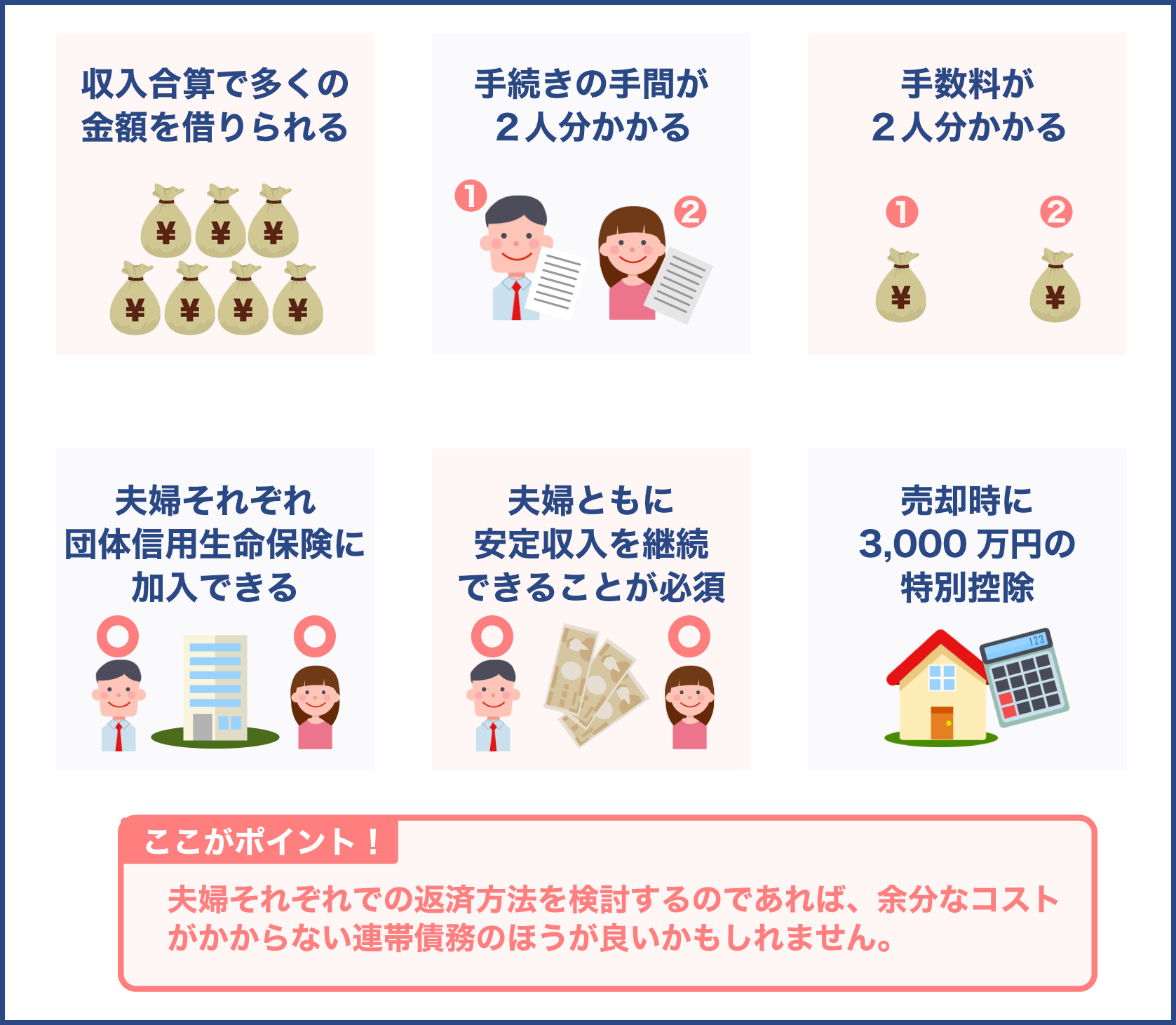

共働き世帯の場合、ペアローンという夫も妻も同時にローンを組むシステムがあります。

ペアローンには下記のようにメリットとデメリットがあります。

ペアローンのメリット・デメリット

ペアローンのメリットは借入額を増やすことができる点です。

世帯主一人では購入に不安がある住宅でも、ペアローンを組むことによって購入することができるケースもあります。

また住宅ローン控除を夫側も妻側も利用することができるので節税にもなります。

デメリットとしては例えば妻が妊娠、出産、介護などにより離職を余儀なくされた場合です。

失業してもローンは支払い続けなければならない上に、所得がなくなるので住宅ローン控除を受けることもできなくなります。

また事務手続きの料金や印紙代は別々に支払わなければならないので、経費が2倍になってしまうこともデメリットの一つです。

ペアローンを選択する場合はペアローンのリスクについてもよく考える必要があります。

住宅ローンの適正な完済年齢

理屈の上では79才までの返済計画は許されていますが、現実には引退してからも住宅ローンを支払い続けることはいろいろな意味で難しくなってきます。

現在の年金制度では住宅ローンを抱えながら、なおかつ余裕のある生活を送ることができる人は限られた一部の人です。

住宅ローンの適正な完済年齢は65才と言われています。

30才までに35年の住宅ローンを組む、というのが理想の住宅ローンの組み方といえるでしょう。

それ以上の年齢で住宅ローンを組む場合は、途中でできるだけ繰り上げ返済をして65才までには完済できるように工夫する必要があります。

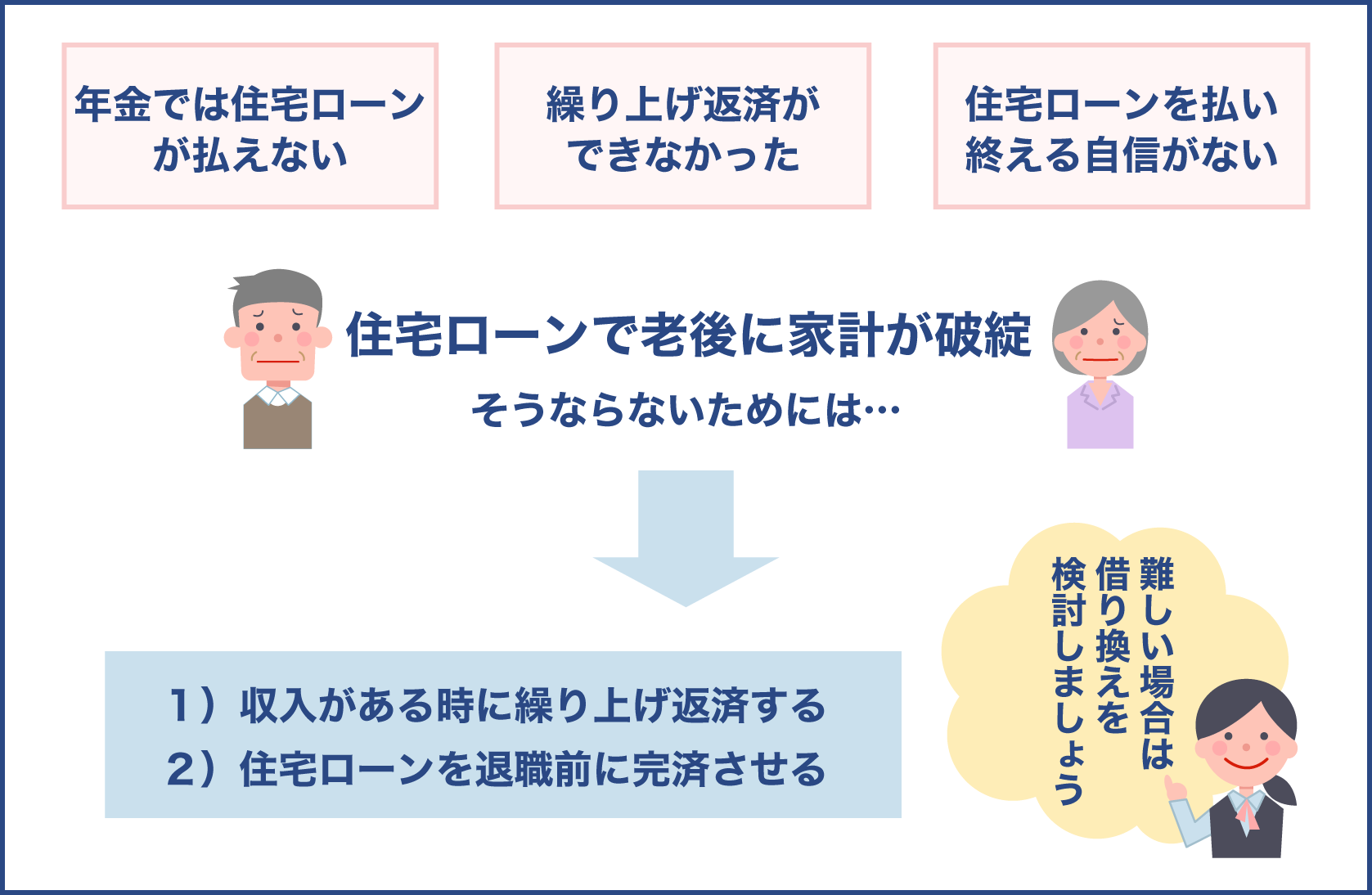

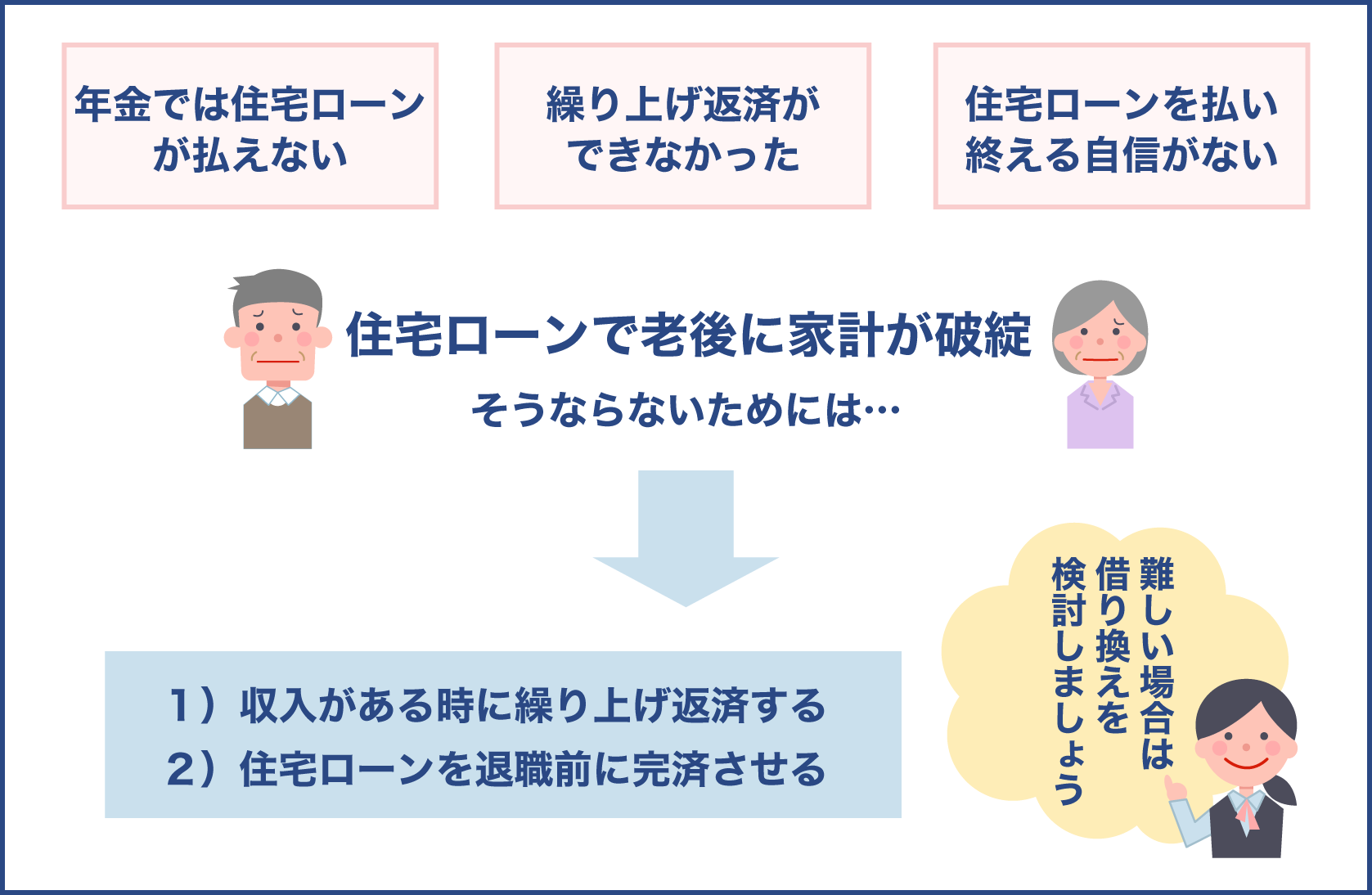

老後の住宅ローンの支払い方

晩婚化などの原因で住宅の取得が高齢になっている人が増えています。

住宅ローンの負担が大きすぎて老後に家計が破綻してしまうケースもあります。

その原因としては下記の点が挙げられます。

- 年金だけでは住宅ローンが支払えない

- 予定通りに繰り上げ返済ができなかった

- 最後まで住宅ローンを払い切る自信がない

総務庁の調査によると平均的なサラリーマン家庭の年金生活では、夫婦あわせた収入で月220,000円という数字になっています。

220,000円の収入では普通の生活を続けることが精一杯で、とても住宅ローンを支払う余裕はありません。

現状では老後破綻が起きる確率は決して低くはありません。

老後破綻にならないように、定年退職前の収入がある時に繰り上げ返済をして住宅ローンをなるべく退職前に完済する必要があります。

また若い世代の人にも早くに完済するために、無理な繰り上げ返済をすることはお勧めできません。

特に子供の教育費のことを考えると無理な繰り上げ返済は家計を圧迫します。

また同時に老後資金の用意も始めなければならない時期ですので、長期的視野に立ってライフプランを考えましょう。

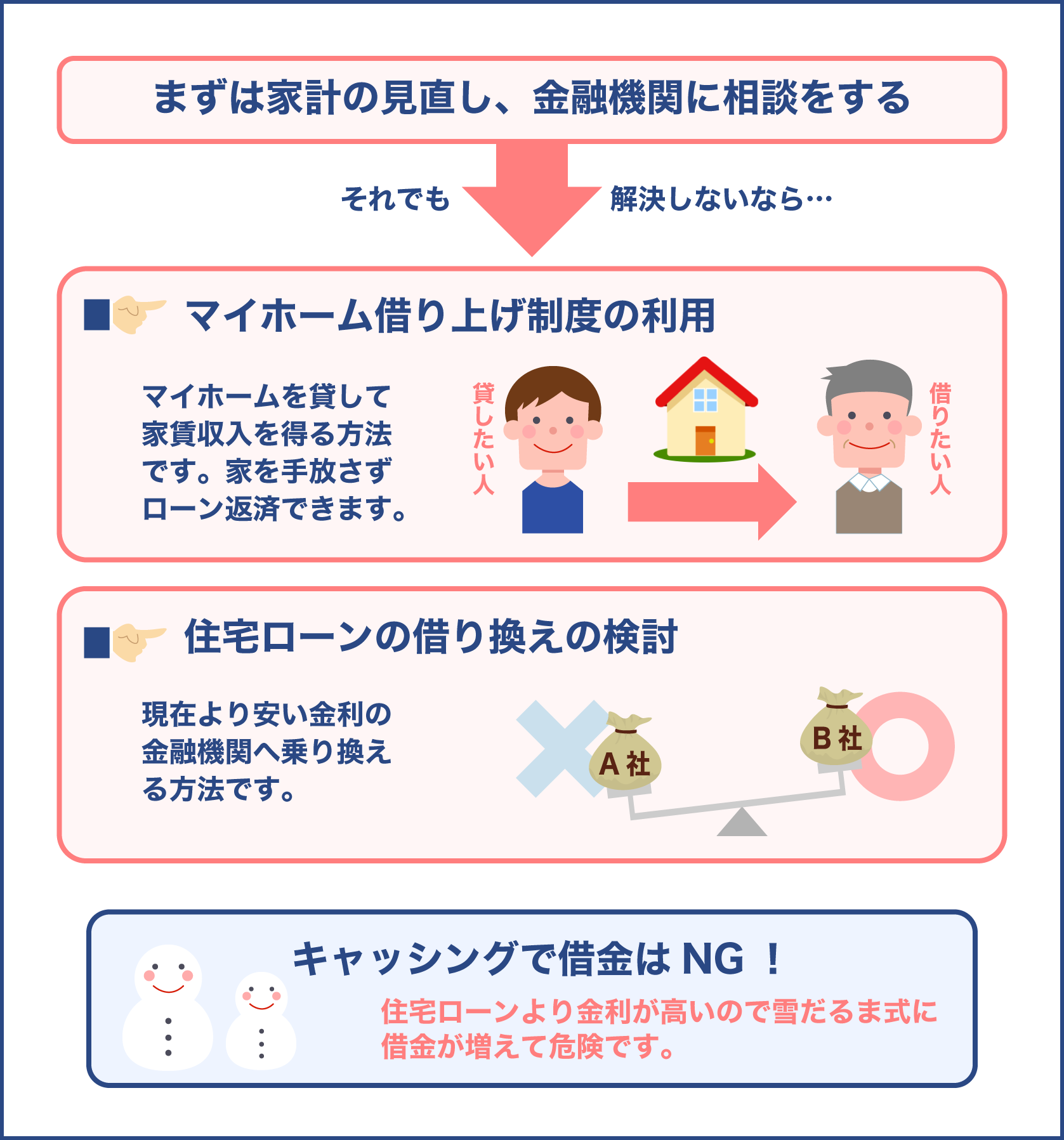

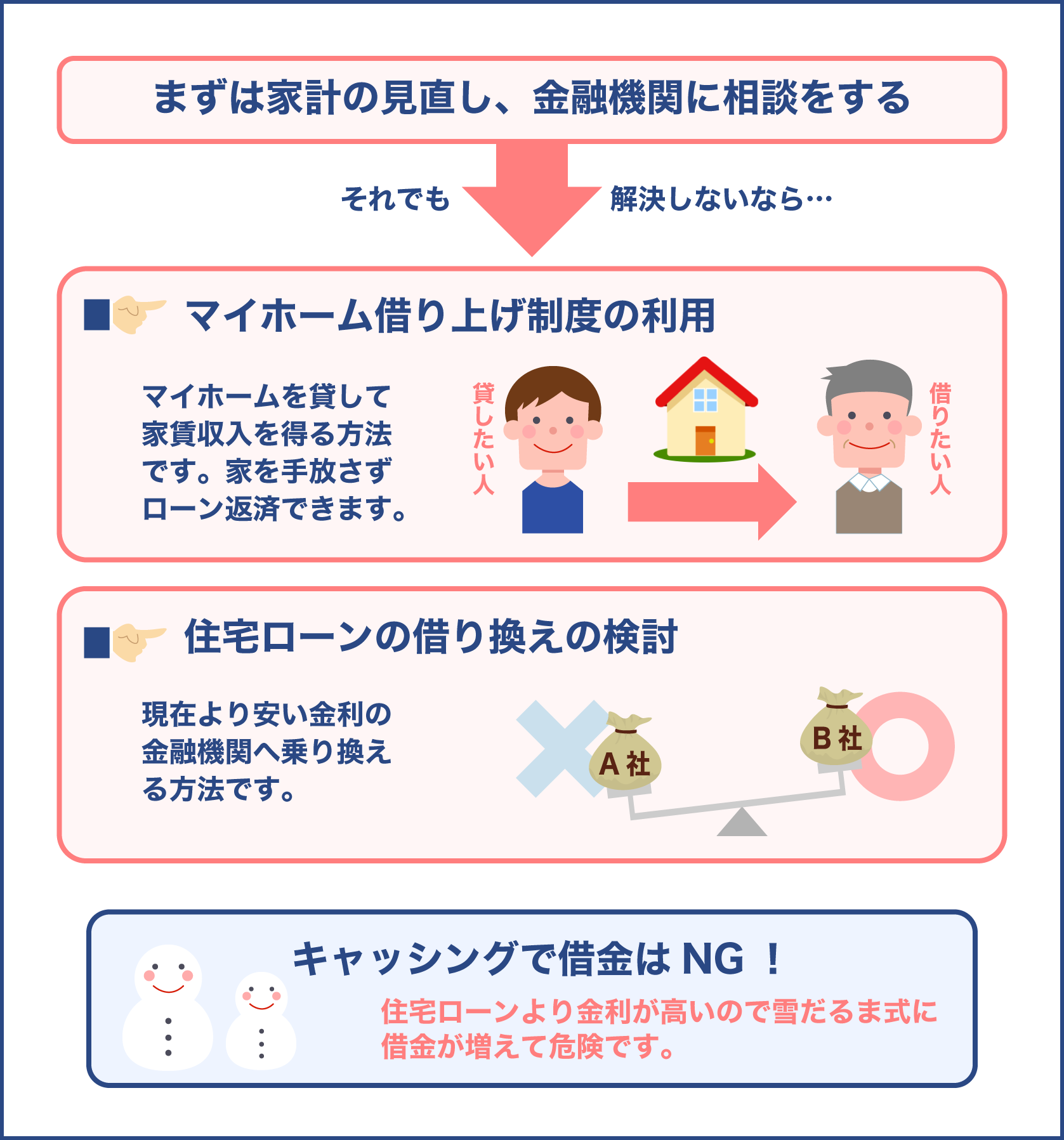

住宅ローンの支払いが厳しい場合は?

いろいろと工夫はしてみたけれど今の住宅ローンの返済を続けることが難しいと思った場合は、借り換えを検討しましょう。

住宅ローンの借り換えの詳細をみてみましょう。

住宅ローンの借り換え

十分検討して組んだはずの住宅ローンでも、環境の変化や社会情勢が原因で借り換えを必要とするケースがあります。

特に引退後に計画通りに住宅ローンの返却ができなくなったり、思うような繰り上げ返済ができなかったなど理由はさまざまです。

固定金利型の住宅ローンを組んだものの、今のような低金利時代には金利の変化と連動する変動金利型に借り換えたいと思う人も多いのではないでしょうか。

借り換えた方が得をするケース

一般に住宅ローンの借り換えを勧めるには下記の条件が整っているケースです。

- 残債が1,000万円以上ある

- 返済期間が10年以上残っている

- 今利用している住宅ローンの金と借り換えたい住宅ローンの金利差が1パーセント以上ある

上記の条件に当てはまる人には住宅ローンの借り換えを勧めています。

住宅ローンを借り換える場合、事務取扱手数料や保証料を新たに支払わなければなりません。

事務取扱手数料や保証料、金利の計算などをして、明らかに得をする場合には住宅ローンの借り換えをしてみましょう。

特に金融機関は半年に一度は金利の見直しをしているので、金利がどのような状況になっているかも調べておきましょう。

住宅ローンの借り換えをするには審査を再び受けなければなりません。

借り換えをするまでの返済が滞っていた履歴があると、審査に通らない可能性もあります。

借り換えの注意点

住宅ローンの借り換えをする場合、事務取扱手数料や保証料は金融機関によって異なります。

借り換えの際、どこの金融機関にするかは下記の点に注意をして選びましょう。

- 事務取扱手数料が安い

- 保証料が安いまたは無料

以上の点に注意しながら金融機関を選びましょう。

借り換えを考えた場合、必ずシミュレーションをすることを忘れずに。

住宅ローン借り換えの注意点

住宅ローンは一度返済方法を決定してしまうと、その後変更するには事務取扱手数料などのコストがかかってしまいます。

月々の返済額は長期間にわたってコンスタントに無理なく返却していくことのできる範囲に納めましょう。

繰り上げ返済

繰り上げ返済には下記の表の2通りがあります。

| 期間短縮型 | 返済額軽減型 |

|---|---|

| 現在の返済額は変更せず、返却期間を短縮する方法 | 現在の返済額を減額し、返済期間は変更しない方法 |

上記の2通りの方法がありますが、期間短縮型の方が利子の軽減効果が大きいです。

平均的なローンの期間

住宅ローンは金額が大きいため、長期にわたってローンを組むことが一般的です。

フラット35の場合は、最長で35年と決められています。

他の金融機関でもほとんどが、35年払いまでのローンを組むことができます。

ローン返済期間については、約6割の人が30年または35年のローンを組んでいます。

現在は金利が低いこともあり長い期間をかけて無理のない返済を希望している人が多いと言えるでしょう。

住宅ローンの支払い期間を決める際に注意しなければならない点は、完済した時に何歳になっているかです。

ほとんどの金融機関では、完済時に80才未満になるように期間を決めるよう定めています。

高齢になって住宅ローンを組む場合は、頭金を多く支払うか退職金などで繰り上げ返済ができるように設定する必要があるでしょう。

ローンを組んだ時の年齢は?

住宅ローンを組んで住宅を購入した人の年齢は、20代ないし30代となっています。

若いうちにローンを組む理由はいくつかありますが、まず住宅ローンを組む際には団体信用生命保険に加入することができる年齢であるということ。

高齢になると収入や資金があっても、健康上の理由で団体信用生命保険に加入できないケースが増えてくるからです。

他にも結婚や出産など家族構成に変化があった時に住宅ローンを組んで住宅を購入する人が多いと言えるでしょう。

住宅ローンは遅くとも返済が完了する時点で80才未満という条件が多いので、その点でも20代ないし30代で年齢的に余裕のある時期に住宅ローンを組む人が多いのです。

その一方、高齢で住宅ローンを組む人は、ある程度自己資金が用意できる人が多く、頭金を多く支払ったり退職金で繰上げ返済するケースが多いといえるでしょう。

住宅ローンの返済方法

住宅ローンにはいくつかの返済方法があります。

選択した返済方法によって総返済額が大きく変わる可能性があるので、返済方法の選択は慎重にする必要があります。

また住宅ローンを組む際に忘れてはならない重要なポイントは金利です。

住宅ローンは金額が大きいため、金利が1パーセント違うだけで総返済額が大きく違ってきます。

総返済額を安く抑えるには、返済の期間を短くすることです。

けれど期間を無理やり短くし、月々の返済額が負担になってしまっては元も子もありません。

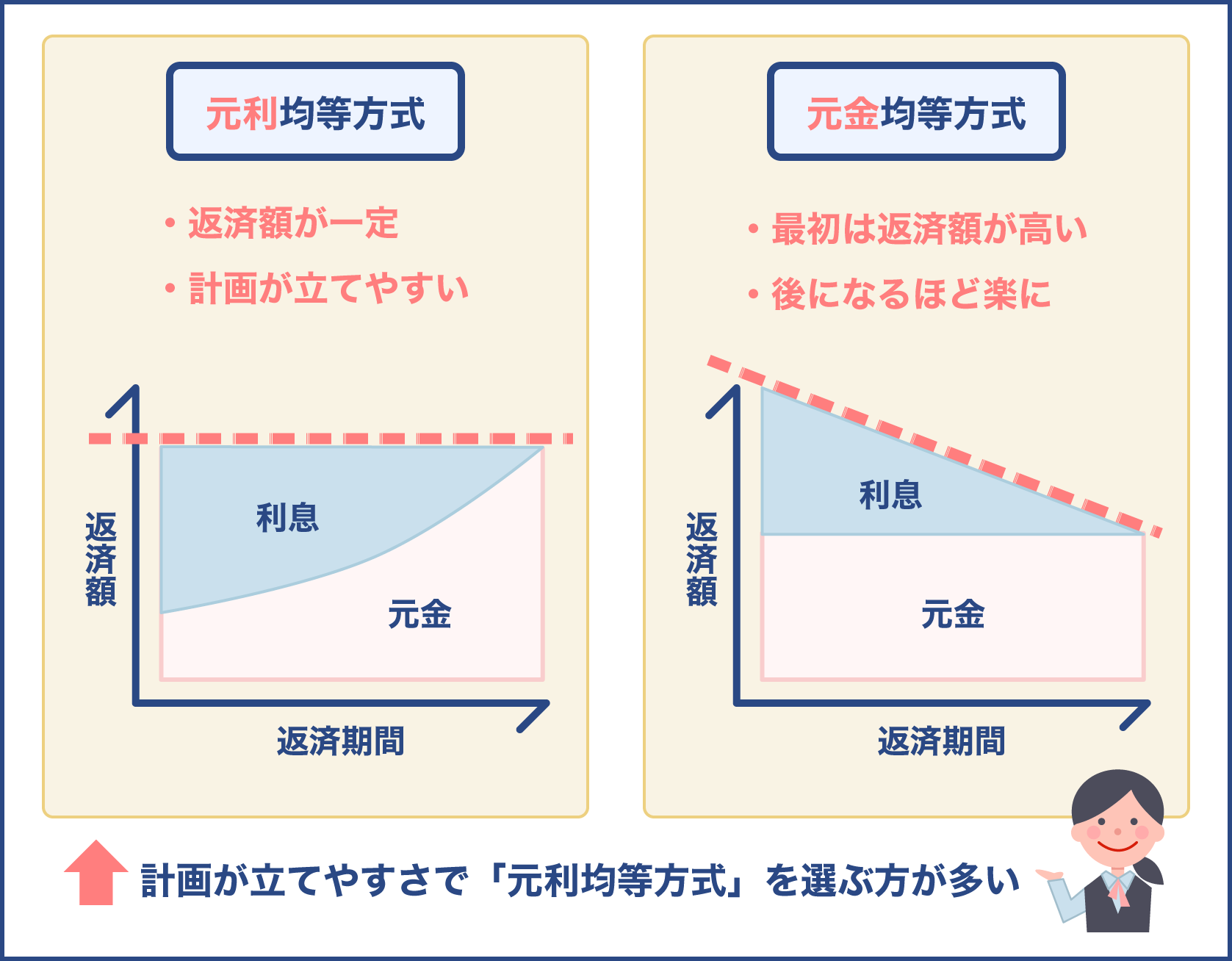

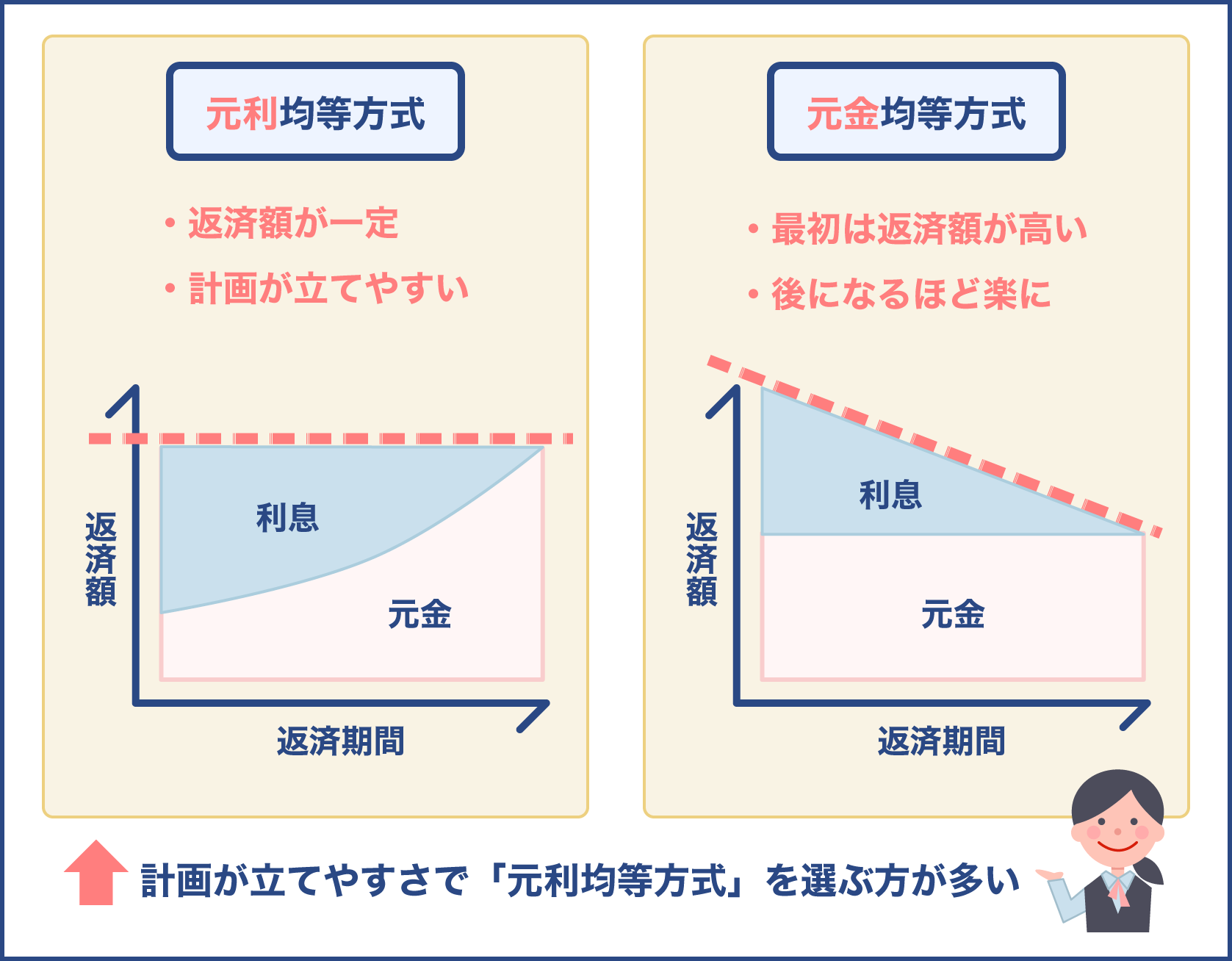

住宅ローンの返済方法は大きく分けて二種類あります。

それは元利均等返済と元金均等返済の二つです。

元利均等返済

元利均等返済とは元金と利息を合わせた返済額は最初から最後まで変わりませんが、返済額の利息と元金の割合が変わっていく返済方法です。

毎月の支払いによって元金部分の残金が減少していくので、それに伴って利息も安くなる仕組みになっています。

メリットとしては返済額が最初から最後まで一定のため、長期的なライフプランがたてやすい点です。

デメリットとしては元金均等返済よりも総返済額が多くなってしまうことです。

元金均等返済

元金均等返済は元金を返済期間で均等に割って、元金の残高に応じて利息を支払う方法です。

返済をするうちに元金部分は減っていきますので、それに合わせて利息部分も減少し全体の返済額も少なくなっていきます。

メリットとしては、元利均等返済よりも総返済額が少なくなる点です。

デメリットとしては支払いが始まった時の返済額が多くなり、返済当初の負担が大きくなる点です。

住宅ローンと金利

金利は住宅ローンの返済方法を考える時に最も重要なポイントと言えるでしょう。

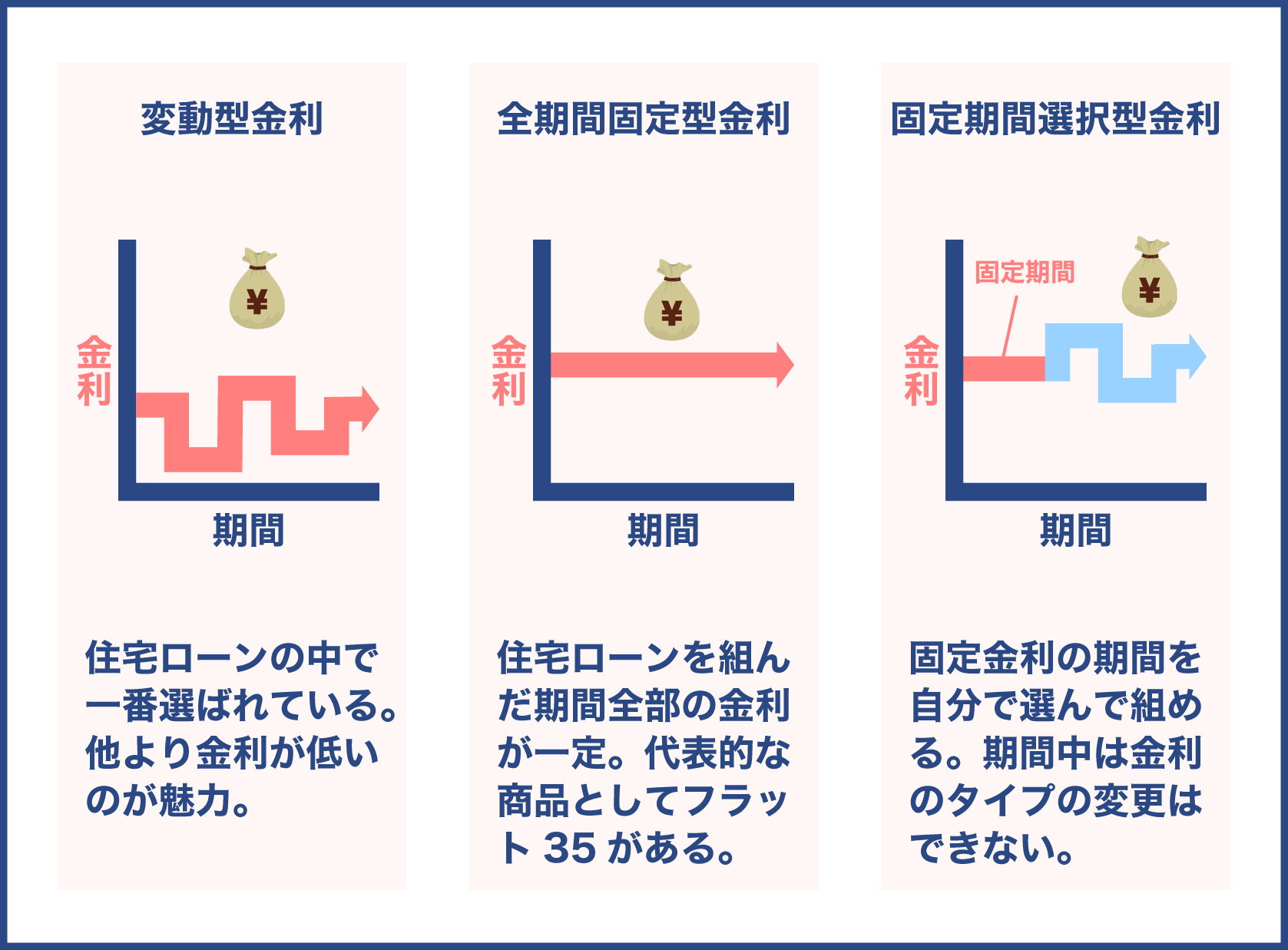

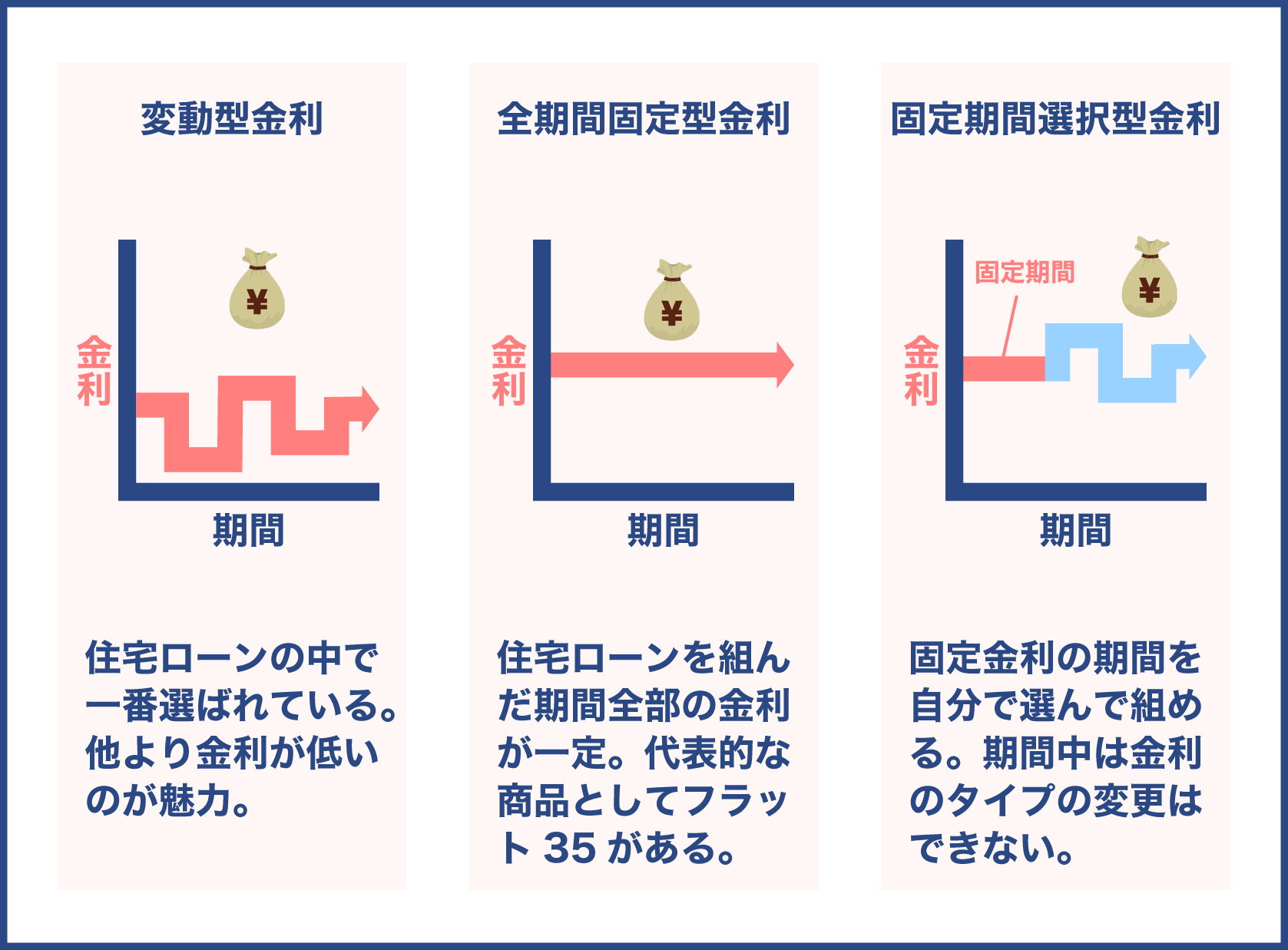

利子には下記の三種類があります。

- 全期間固定金利型

- 固定金利期間選択型

- 変動金利型

全期間固定金利型

全期間固定金利型は住宅ローンを組んだ時から、金利は変わらず固定されているタイプです。

返済方法を決めた時から金利が変わらないので、高金利時代になったときでも低金利で支払いを続けることができる点がメリットです。

デメリットとしては反対に市場金利が低くなったとしても、最初に決められた金利で返済を続けなければならない点です。

固定金利期間選択型

固定金利期間選択型とは、返済を始めてから数年間固定金利で返済を続ける返済方法です。

固定金利期間中は毎月決まった額を支払えばいいので、資金計画を建てやすくなる点がメリットです。

デメリットとしては、固定期間が終わった時に市場金利が高くなっていると総返済額が高くなってしまう点です。

また固定期間が終わった後の資産計画が立てにくい点もデメリットといえるでしょう。

変動金利型

変動金利型は市場金利とともに返済時の金利も上下することです。

メリットとしては市場金利が低い時には、返済額が低くなる点です。

逆に市場金利が高くなると、それに伴って返済額も高くなる点がデメリットといえるでしょう。

固定金利期間選択型と変動金利型のリスク

固定金利期間選択型と変動金利型は基本的に市場金利の変動とともに返却額が変わってきます。

そのため市場金利が高くなった場合は、毎月の支払いが大幅に高くなる可能性があります。

最悪のケースは返済額の中の割合のほとんどを金利が占めてしまい、元金がほとんど減らないという事態になります。

変動金利型の返済にはリスクが伴うこともあるので、よく検討してから支払い方法を選択する必要があるでしょう。

固定金利か変動金利か決めることは難しいですね

市場金利がどのように変化しているか、日頃から注意しておくことが必要ですね

住宅ローン専門のフラット35について

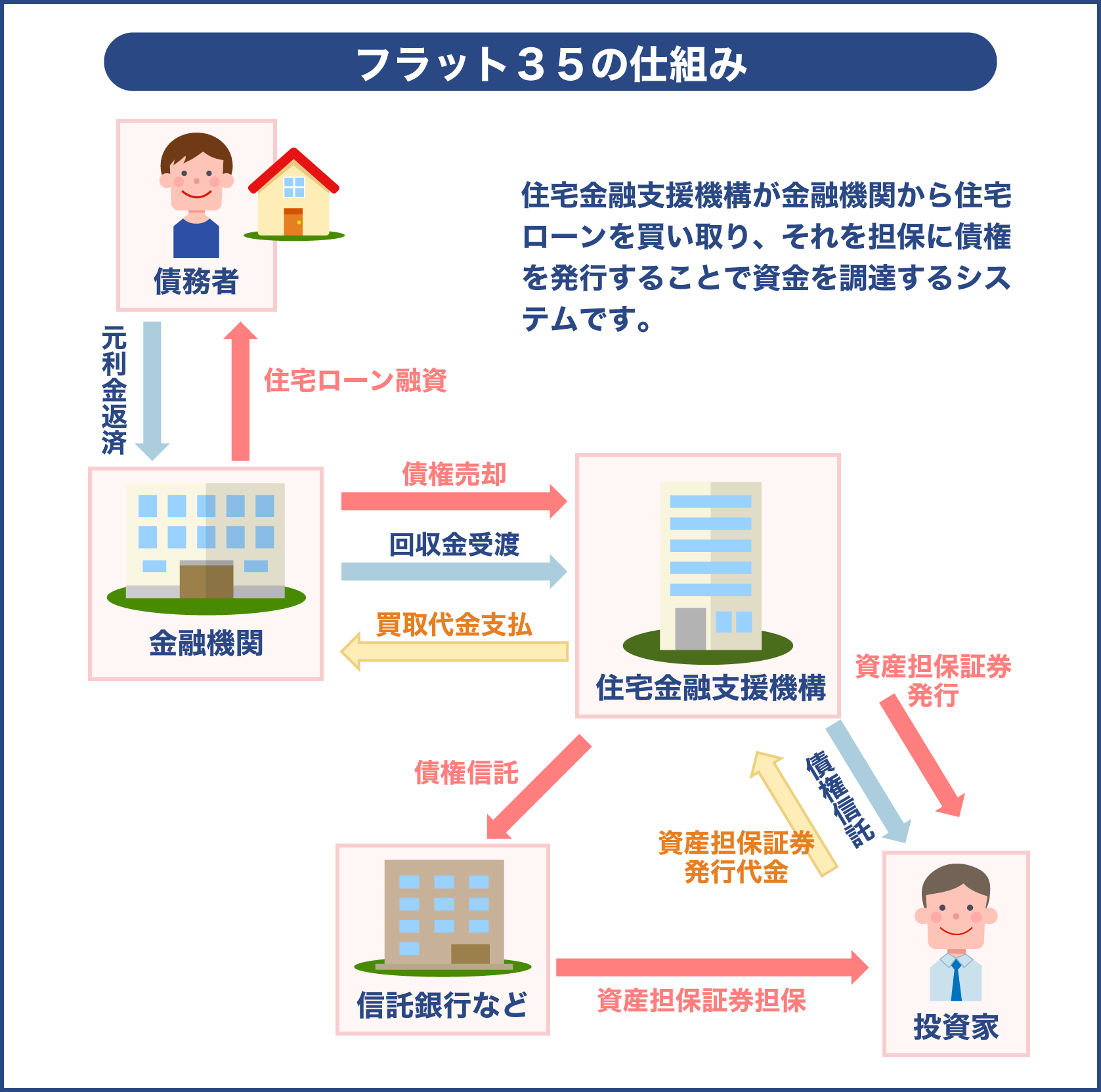

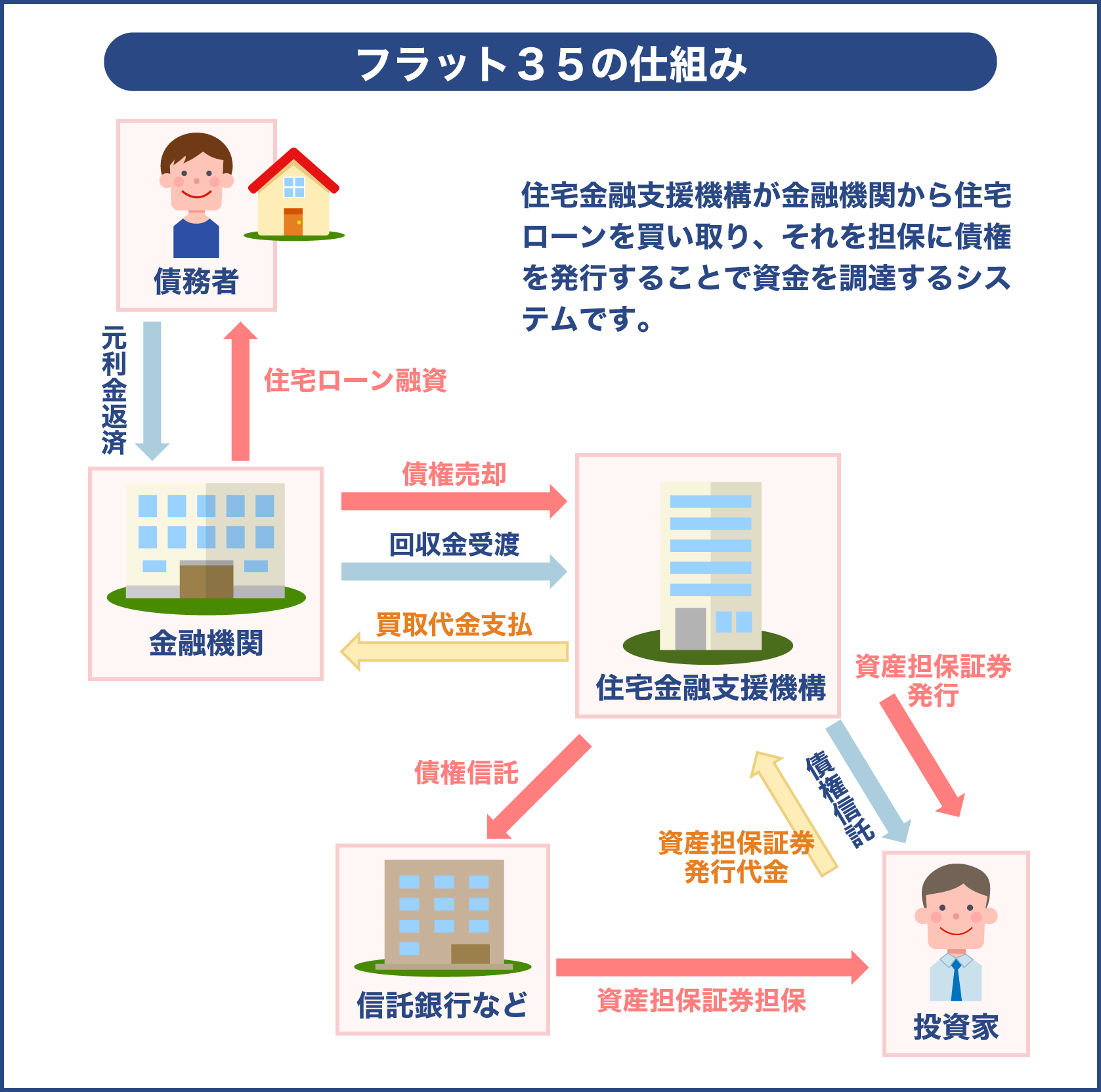

フラット35は住宅金融支援機構が、民間の金融機関とともに実施している住宅専用のローンです。

長期の固定金利で、利用を始めた際の利息が完済するまで適用されます。

主な内容は下記の通りです。

| 金利 | 超長期固定金利 |

|---|---|

| 返済期間 | 融資実行時点の金利が適用 |

| 手数料 | 最長35年、保証料と繰り上げ返済手数料が無料 |

| 借換え | 可能 |

| 融資額 | 100万円以上8,000万円以下で購入価格の100パーセント以内 |

フラット35のメリット

フラット35のメリットとしては下記の点が挙げられます。

- 繰り上げ返済時の手数料が無料になる

- 保証人が不要

- 購入価格の100%まで借入可能

- 年収の下限が設けられていない

- 総返済負担率基準で判断する

以上のようなメリットがあります。

注意点としては住宅金融支援機構が定めた技術基準に適合している住宅でなければ、融資を受けることができません。

フラット35の多彩なメニュー

フラット35にはいくつかの派生商品があります。

例えば省エネ仕様、地震対策住宅など質の高い住宅を対象とする、フラット35Sやフラット35リノベがあります。

フラット35Sやフラット35リノベは、フラット35で決められた技術水準を満たした場合に適用されます。

他にも地方公共団体と連携したフラット35子育て支援型・地域活性化型などがあり、多くのメリットがあります。

状況に合わせて一番適したプランを選択しましょう。

なおフラット35はあくまでも購入者本人が暮らす住宅を対象としているので、投資用などの住宅の場合は融資を受けることはできません。

建て替えの際の住宅ローン

家を建て替える場合にも住宅ローンは利用できます。

建て替えといっても今ある住宅を取り壊して同じ土地に新しい住宅に立て直すケースばかりではありません。

古家付きの土地を購入し、その古家を解体、撤去してから新たに住宅を建てるケースも建て替えといいます。

古家付きの土地は周辺の住宅や土地よりも安い価格で売られている場合が多く、古家付きで購入してから新しい住宅を建てるケースがあります。

建て替えの際に以前組んだ住宅ローンが完済されていれば、ほとんど問題なく建て替えの時の審査は通るでしょう。

問題になるのはそれまで住んでいた住宅のローンが終わっていないうちに、建て替えをするために再びローンを組む場合です。

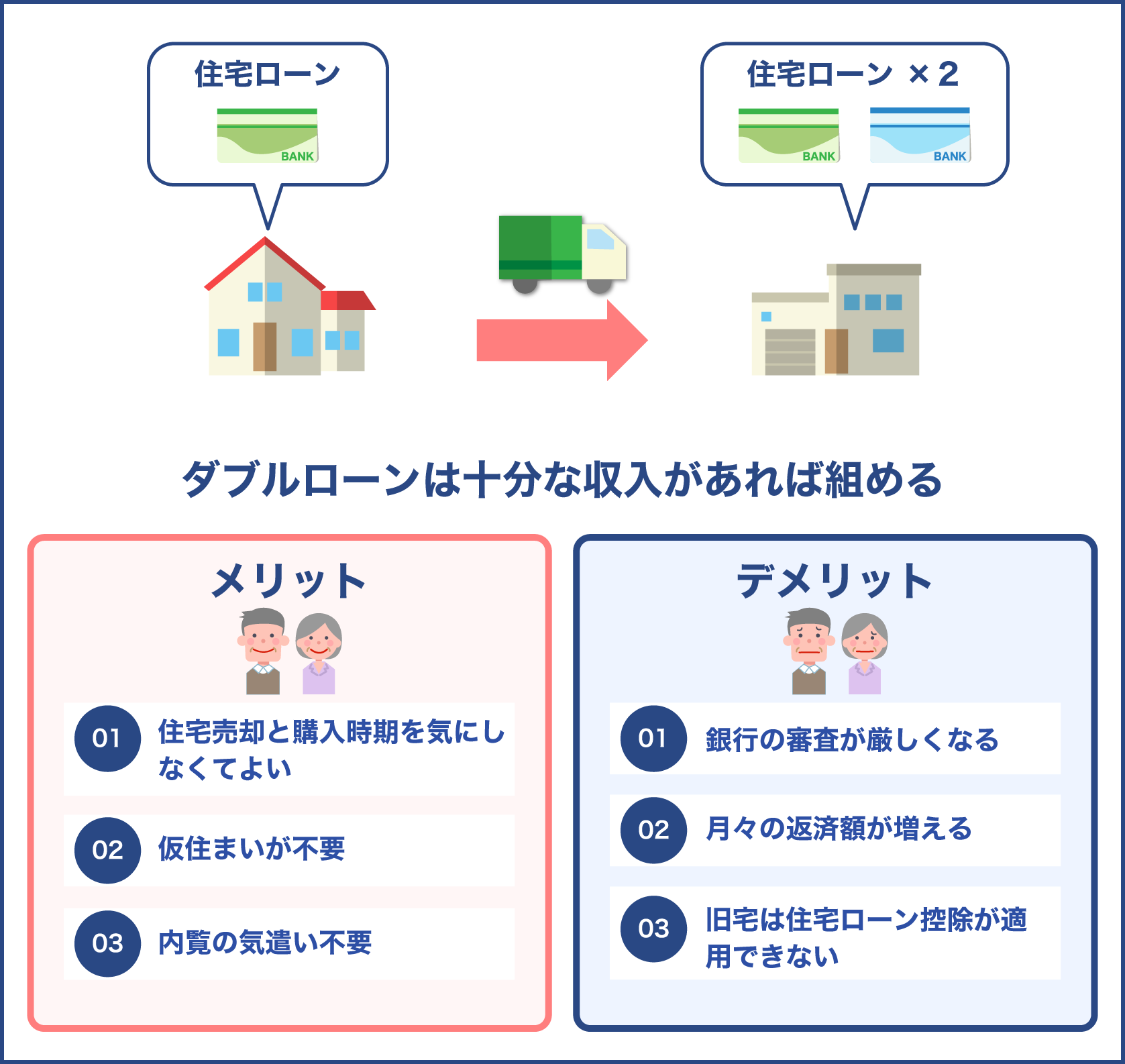

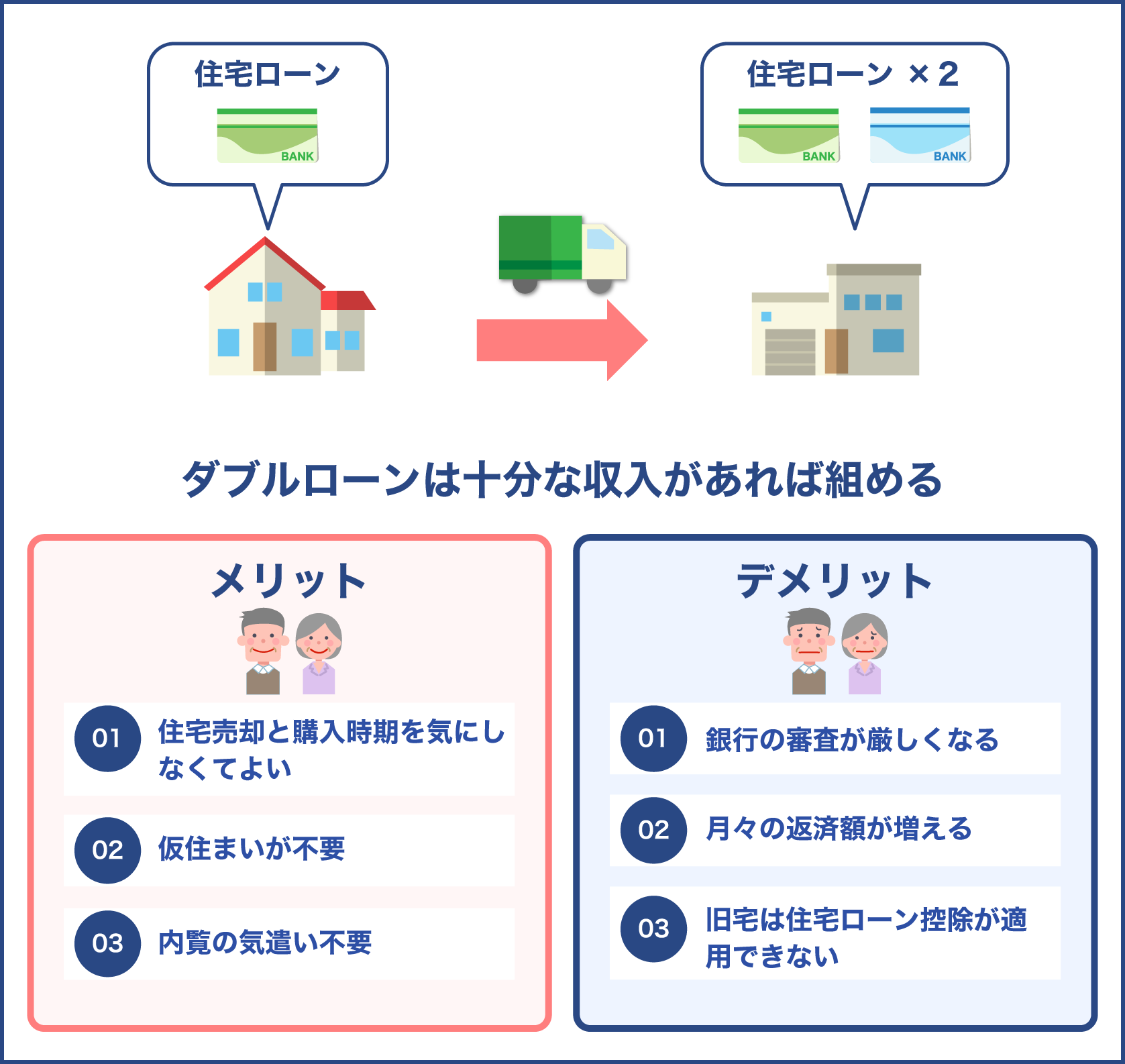

これをダブルローンと言います。

完済できるのであれば、それまで組んでいた住宅ローンを完済し新しく購入する住宅のローンを新たに組むことができます。

残債を整理し新たにローンを組む場合、再び銀行の審査を受けなければなりません。

決まった収入がありそれまでのローンを滞納することなく支払っていることは、再びローンを組む際の基本的な条件です。

住宅ローンは完済時の年齢が79才までとなっていますので年齢的に無理がないか、また団体信用生命保険にも入り直すことになるので健康上の問題がないかなども考えなければなりません。

建て替えの際には現在住宅ローンを組んでいる金融機関に相談することをお勧めします。

ダブルローンについて

住宅を買い替えた際にそれまで住んでいた住宅のローンが完済しないうちに、次のローンを組むことをダブルローンと言います。

ダブルローンを避けようとそれまで住んでいた住宅を先に売却し、残債をゼロにしてから新しく住宅ローンを借りる計画を立てる人もいます。

理屈としては最も良い方法のように思えますが、住宅を売却した金額が住宅ローンの残債よりも少なかった場合を考えると、結局ダブルローンを組むことになってしまいます。

現実問題として中古の家を売却した場合、残念ながら売却益が出るケースよりも売却損が出るケースの方が多いのです。

またダブルローンを避けようと先に住宅を売却してしまった場合は、新居に移るまでの仮住まいや引っ越しの費用などが発生することもあります。

闇雲にダブルローンを避けるのでなく、無理のない計画でダブルローンを組んだ方が良い場合もあるのです。

ダブルローンが組めるケース

家を買い換える場合に誰でもがダブルローンが組めるわけではありません。

主に下記の条件をクリアした人がダブルローンを組むことができます。

- 返済負担率が年収の30パーセント以下の人

- 70才ないし80才までに住宅ローンを完済することができる人

ダブルローンの場合、金融機関の審査は厳しいものになります。

特に返済負担率に関しては、30パーセントを超えないようにしなければなりません。

返済負担率とは年収に占めるローンの支払い金額です。

返済負担率を30パーセントに抑えるということは、年収は600万円以上なければダブルローンを組むことはできないということです。

理想的な形としては、返済負担率を30パーセントにおさえつつ70才までに住宅ローンを完済することです。

ダブルローンのメリットとデメリット

ダブルローンにもメリットとデメリットがあります。

ダブルローンを組む場合は下記のようなメリットがあります。

- 住宅を売る時期と買う時期のタイミングを合わせる必要がない

- 仮住まいの家賃や引っ越し代金などのコストが不要になる

- 空き家にしてから売り出すことによって、内覧のストレスがなくなる

以上の点がダブルローンを組んだ場合のメリットと言えるでしょう。

ダブルローンのデメリットに関しては下記の点が挙げられます。

- 金融機関の融資審査が厳しくなる

- 月々の返済額が二倍以上になる

- 旧宅に関しては住宅ローン控除が適用できなくなる

以上のようにダブルローンにもデメリットがあります。

支払額が高額になるため、金融機関もダブルローンを組むことができるかについては厳しい審査になりがちです。

ダブルローンを組むにあたっては十分な収入があることが前提だと言えるでしょう。

ダブルローンを利用する際の注意点

ダブルローンを組む場合は現在融資を受けている金融機関の許可を得ることが必要です。

本来住宅ローンというのは一つしか組むことができないからです。

住み替えローン

住宅の買い替えの際に利用できるローンは、ダブルローンだけではありません。

住み替えローンという住宅の買い替え専門のローンがあります。

ダブルローンとの大きな違いは、住み替えローンの場合返済を二重にするのではなく新旧住宅の二つのローンを合算して一つのローンとして返済していくことができる点です。

住み替えローンを借りる場合の注意点としては、一般の住宅ローンよりも借入額が高くなるため、審査が厳しくなる点です。

事前にどのような条件ならば住み替えローンを組むことができるかを、よく検討しておく必要があるでしょう。

親子リレーローン

ダブルローン、住み替えローンの他にも住宅ローンはあります。

親子リレーローンは親子で同じ住宅のローンを組む方法です。

この親子リレーローンは親世代と子供世代が同居する二世帯住宅のためのローンと言えるでしょう。

通常高齢になると住宅ローンを組むことは難しくなりますが、親子リレーローンの場合は親が高齢でも融資を受けることができます。

むしろ住宅ローンの全体的な返済期間が長期になるため、子供の年齢は若い方が有利になります。

親子リレーローンを組む際の注意点としては、住宅の名義を登記簿上親子共同名義にしておかないと相続の時に子供は贈与税を支払わなくてはならなくなります。

住宅ローンでもいろいろな種類のローンがあるんですね

自分たちに一番適したローンを選ぶことが大切です

住宅ローンを組む際の注意点

いずれの住宅ローンを組む時にも重要なことは、金融機関の審査に通ることです。

金融機関の審査に受かるためには、自動車ローンなど他のローンを完済しておくようにしましょう。

またクレジットカードや携帯電話、ライフラインの支払いなど月々の返済を滞納した実績があると、審査の際に不利になります。

一つの金融機関で住宅ローンの審査に落ちた場合、複数の銀行に繰り返し住宅ローンを申し込む人がいます。

ローンセンターでは申し込みの履歴も記録されてしまうため、一つ目の金融機関で住宅ローンが組めなかった場合はその時点で原因を明らかにし、改善することに努める必要があります。

まとめ

住宅ローンは長期にわたる借入金です。

いつ住宅を手に入れるか、負担の少ない返済方法はどれか。

住宅ローンを組む際には、多くのことを考慮に入れなければなりません。

返済方法はいくつかありますが、どのタイプの返済方法にするかは慎重に決める必要があります。

特に金利に関しては、注意深く考える必要があります。

変動金利型を選んだ人はこれから市場金利が上がるようになった場合、総返済額が予想よりも高くなってしまうケースも出てくるでしょう。

金利の先行きは誰にもわかりませんが経済状況などに注意を払い、なるべく無理のない返済方法を選ぶことをお勧めします。

住宅ローンを組むにあたっては、将来に渡って長期のライフプランを立てる必要があります。

住宅ローンを組む際には審査があるので、日頃から月々の支払いは遅延がないように注意しておきましょう。

返済に関しては完済の年齢は規則上79才までとなっていても、定年退職後の年金生活で現役時代同様の支払いをすることは思ったより厳しいものになるでしょう。

老後破綻のリスクを避けるための対策を立てることも大切なポイントです。

長期間にわたる住宅ローンの返済が、必要以上に家計を圧迫しないようなプランを立てましょう。